基于z-score财务预警模型的财务危机分析——以*ST国祥为例

2011-08-13四川大学霍曼曼刘秀清

四川大学 霍曼曼 刘秀清

一、公司经营与财务概况

*ST国祥成立于1993年,公司全称为浙江国祥制冷工业股份有限公司,是首个在大陆A股上市的台资企业。注册资本145,324,675,法人代表王学文。公司的主要产品为螺杆式冷水机组、风冷式冷热水机组、组合式空调机组、风机盘管机组。

2009年9月*ST国祥实现了资产重组,河北地产开发商华夏幸福基业股份有限公司成功注入旗下房地产开发企业,实现了地产资产整体借壳上市。浙江国祥制冷工业股份有限公司因其2007年和2008年连续两个会计年度的审计结果显示的净利润均为负值,根据《上海证券交易所股票上市规则》的有关规定,公司股票自2009年5月4日起被上海证券交易所实行退市风险警示的特别处理,公司简称变更为“*ST国祥”。

公司经审计的2009年财务报告显示2009年度归属于上市公司股东的净利润为7,465,255.23元,归属于上市公司股东的扣除非经常性损益后的净利润为-3,037,420.57元。公司于2010年4月30日向上海证券交易所提交申请撤销退市风险警示及实施其他特别处理的报告,若得到核准,公司股票简称将变更为“ST国祥”。

由于各国对财务失败的界定不一致,而我国主要把上市公司ST作为财务失败的标志,这也是选择*ST国祥作为样本的原因。本文中的财务数据均由企业2009年财务报告得出。

二、基于z-score财务预警模型的财务危机分析

所谓的财务预警分析,是通过对企业财务报表及相关经营资料的分析,利用及时的财务数据和相应的数据化管理方式,预先告知企业所面临的危险情况,同时分析企业发生财务危机的原因,发现企业财务运营体系隐藏的问题,及时做好防范措施的财务分析系统。

其一,预警模型的建立。z-score模型又称多元线性判定模型(Multivariate discriminant model),是美国学者奥特曼(Edward Altman)以1946年至1965年期间提出破产申请的33家公司和相对应的33家非破产公司作为样本,用其财务比率拟合出的一个多元线性函数方程。

z-score模型是一种运用多变量思路建立多元线性函数公式,即运用多种财务指标加权汇总产生的总判别值(即Z值)来预测财务危机。

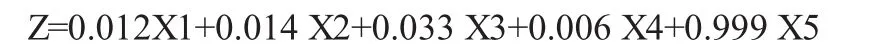

上市公司Z-Score模型判别函数为:

X1=营运资金/资产总额,X2=留存收益/资产总额,X3=息税前利润/资产总额,X4=股东权益的市场价值总额/负债的账面价值总额,X5=销售收人/资产总额。基于*ST国祥2009年的财务数据分别得出结果如表1所示:

表1

得出z=0.673903。

运用Z值模型计算出数据的几点说明:

一是营运资金由流动资产减去流动负债得出;

二是息税前利润计算中所需的利息费用由财务费用代替;

三是股东权益的市场价值由该公司2010年6月11日的股票收盘价乘以发行在外的股票数得出。

奥特曼通过对Z-Score模型的研究分析得出Z值的如下定量判断临界值:1.8以下存在严重财务危机,破产机率很高;1.8~2.8以下存在一定的财务危机,破产机率;2.8~3.0以下存在某些财务隐患,解决不好有破产可能;3.0以上财务状况良好,无破产可能。

虽然Z值模型运用到我国上市公司存在一定的局限性,Z值模型计算的数字对我国上市公司来说可能过于偏激,如一些业绩良好的上市公司的Z值仍然在临界值上界之下,但此模型仍能起到一定的财务警示作用,从上述临界值可以看出*ST国祥存在财务危机。

其二,基于财务预警模型的财务危机分析。从上述Z值模型的计算可以看出该公司存在严重的财务危机。从实际情况来看,该公司2007、2008年净利润均为负值,被上交所给予ST处理。2009年营业利润仍为负值,但通过处置大量的固定资产,使得利润总额达到正值从而避免退市的风险。

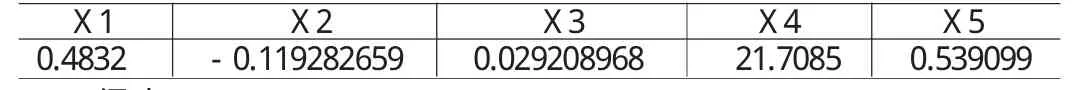

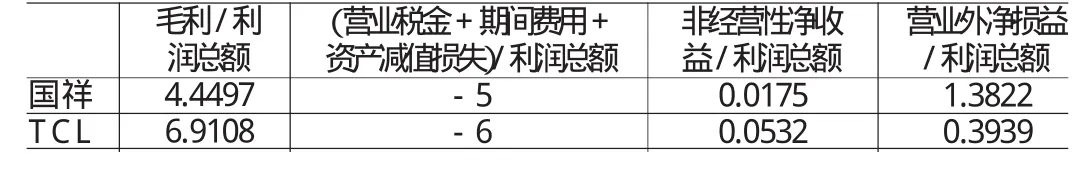

(1)利润贡献因素分析。由于面临退市的风险,企业有必要采取措施实现利润为正值,因此需对企业利润表各项目进行分析,得出其对企业利润总额的贡献比例,并由此找出企业实现利润的途径。根据该企业2009年与同行业领先企业TCL集团股份有限公司利润表得出表2所示数据:

表2 IPO公司盈余管理水平描述性统计

表2反映的是利润表各项目对利润总额(不考虑所得税因素)的贡献水平,通过与同行业业绩良好的企业的比较可以看出企业在获取利润方面的优势和不足,从而加深企业对自身的认识,并采取改进措施。

第一列表示毛利对利润总额的贡献。国祥的毛利对利润总额的贡献是4.45倍,而TCL是将近7倍,说明国祥主营业务对企业利润的贡献有限,这可以归因于该行业竞争激烈,大企业拥有品牌价值和消费者忠诚度优势,因此国祥应该加强自身品牌建设,提高品牌知名度,加大企业创新投入,让产品更满足消费者需求,尤其是消费者的个性化需求。提高主营业务的盈利水平是提高企业利润水平的根本途径。

第二列表示企业费用的控制,从上表可以看出,国祥对企业费用的控制比较好,同时从财务报表得出,国祥的主营业务成本率比TCL低了3%,说明企业在成本费用控制方面占优势,企业应该发挥此方面的优势,但是成本控制一定要以质量为前提。

第三列是非经营损益对利润的贡献。从上表可以看出TCL的非经营性净损益是国祥的5倍,2009年财务报表中反映的国祥的投资收益只有处置长期股权投资净收益13万。在企业主营业务呈下降趋势的情况下,国祥没有积极的拓宽收入来源,做出很好的投资决策,良好的投资决策也是企业扭亏为盈的关键。

第四列是营业外净损益对利润总额的贡献。由上表可以看出,2009年度企业的营业外净收益异常多,且本年度的营业外净收益主要是通过处置企业的固定资产实现的,这也是企业2009年度净利润呈现正值的主要原因。企业2007、2008年净利润均为负值,为避免停牌的风险,企业有必要扭亏为盈。但是营业外收益并不是企业利润的主要来源,处置固定资产也不是企业实现利润为正的长久之计,因此企业有必要按照根据第一列得出的结论增强企业的实力,使企业彻底的扭亏为盈。

(2)行业因素分析。从“完全竞争”行业到“完全垄断”行业,企业竞争程度依次递减,财务风险的程度亦依次递减,即竞争性越强财务风险越大。本企业处于家电行业,该行业竞争比较激烈,形成了企业容易产生财务风险的大环境。该企业2009年营业总收入比2008年减少40%,而且在家电行业原材料(如钢铁)价格上涨的情况(从财务报告得出)也促成了企业财务危机的发生。

(3)企业创新因素。由于家电行业处于行业生命周期的成熟期,市场基本饱和。企业必须加强创新,才能使企业的产品利于不败之地,而且在市场基本饱和的情况下也只有通过创新才能吸引消费者的注意,给企业创造收益。但是从企业资产负债表可以看出企业2009年无形资产有减无增,没有发生开发支出,而作为行业领先企业的TCL集团股份有限公司2009年开发支出占非流动资产总额的比例为7%。因此,企业有必要加强构建无形资产的支出,增强企业产品的竞争力。

(4)投资决策因素。从2009年财务报表附注可以看出,企业2008年权益法核算的长期股权投资收益-22万元,处置长期股权投资产生的投资收益-129万元,而本期处置长期股权投资产生的投资收益仅为13万元。企业投资失败导致了企业的营业利润变为负值,从而净利润为负值,形成了累计效应。因此,企业投资要把握好投资方向,寻找好的投资企业,否则不但给企业带来负担而且可能把企业的主业拖垮,使企业得不偿失。

综上所述,根据财务预警警兆研究得出,该企业处于财务风险的“潜伏期”,因此通过对导致企业财务问题的上述因素的有效管理,企业是可以走出危机的。

三、结论

所有企业而并非仅限于ST企业都有必要建立财务预警模型对其财务状况进行检测,并及时发现存在的财务问题,提高企业财务管理的质量。通过对企业财务预警模型的建立及企业财务问题的分析对企业的财务危机进行事前控制,增强企业化解危机的主动性,减少发生严重财务危机甚至破产的可能性。

[1]张友棠:《财务预警系统管理研究》,中国人民大学出版社2004年版。