中国短期融资券信用等级迁移的驱动力研究

2011-07-24张强,吴敏

张 强,吴 敏

(湖南大学 金融与统计学院,长沙 410079)

0 引言

短期融资券自2005年在中国银行间市场推出以来,发行交易活跃,截至2010年底,银行间市场共发行短期融资券1552期,发行规模达23346亿元,占银行间市场信用类债券发行规模的44.26%,已成为我国非金融企业的融资工具和各机构投资者尤其是金融机构重要的投资产品。2007年至2009年,短期融资券主体信用等级迁移总体渐向高级别集中迁移,且向AAA级迁移是信用等级迁移的主流,相对而言,2008~2009年比2007~2008年表现出更加明显的向上迁移趋势。研究表明,短期融资券发行主体信用等级变化会给债券投资人带来巨大的风险,我国短期融资券市场甚至在20世纪90年代因为其信用风险的集中爆发而被迫关闭十余年。正因如此,必须设计合理的方法,分析其信用等级迁移特征,对信用评级迁移风险进行准确度量,探析其迁移的驱动力,在定价信用产品时,也必须充分考虑信用评级迁移风险,将信用评级迁移模型作为信用风险管理和信用敏感工具定价的关键组成部分,从而最大程度的保护投资者的利益。

1 短期融资券主体信用等级迁移特征

1.1 短期融资券评级市场发展现状

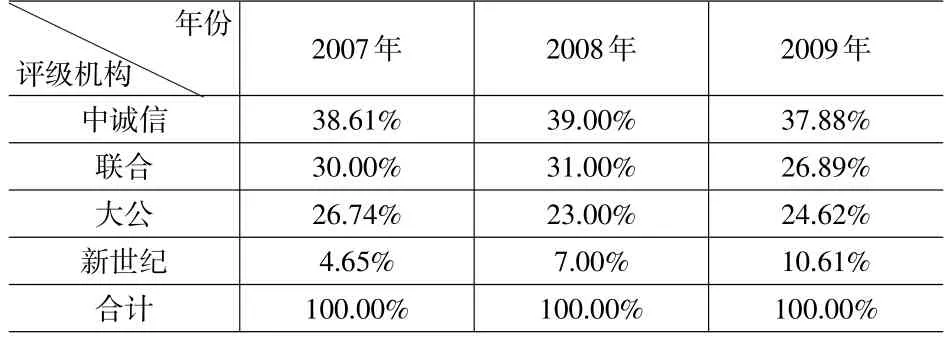

目前,我国银行间市场短期融资券评级主要由银行是市场交易商协会四家会员,即大公国际资信评估有限公司(简称大公,1994)、联合资信评估有限公司(简称联合,2000)、中诚信国际信用评级有限责任公司(简称中诚信,1992)和上海新世纪资信评估投资服务有限公司(新世纪,1992)对其进行评级。从2007~2009年四大评级机构的市场份额来看(如表1所示),中诚信、联合和大公三家市场占有高,其中中诚信评级家数和期数以及评级规模均居于市场第一位,联合居第二位,大公居第三位,新世纪市场地位相对较弱,但近年来增长较快。

表1 2007~2009年四大评级机构短期融资券评级市场份额

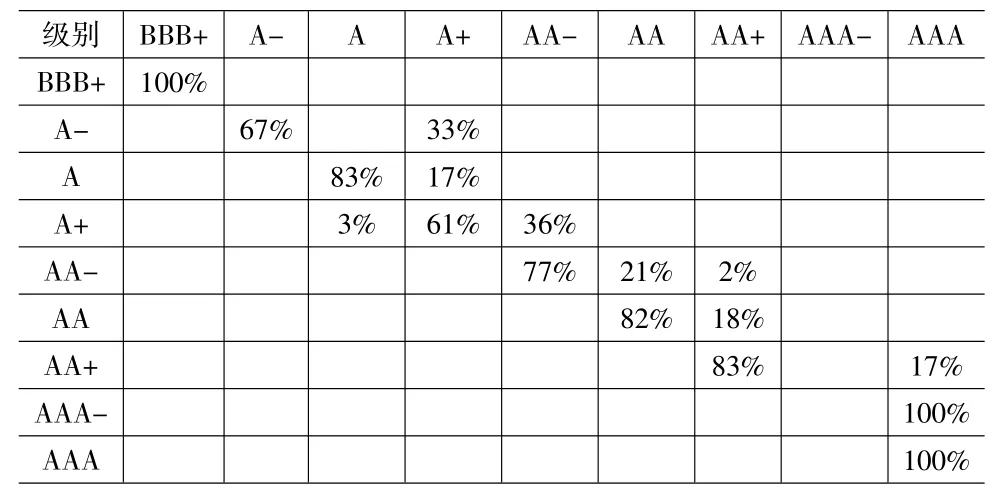

1.2 2007~2008短期融资券主体信用等级迁移

2007年至2008年,214短期融资券发行主体共有45家信用等级进行了调整,其中44家上调,1家下调。2008年调整的45家主体级别中,新世纪上调级别5家,占其2008年全部发行人家数的27.78%;中诚信上调级别18家,占其2008年全部发行人家数的20.93%;大公上调级别9家(其中5家因发行人将评级机构更换为大公后,发行人级别上调),占其2008年全部发行人家数的17.71%;联合资信上调级别12家,下调级别1家,上调级别家数占其2008年全部发行人家数的9.04%。从表2可知,除BBB+、AAA未发行迁移外,其他级别均有不同程度的变化。2008年级别迁移率最高的为AAA-,因样本量只有新世纪评定的江苏宁沪高速公路股份有限公司一家,因此其主体级别迁移后,导致其迁移率为100%;其次为A+上调至AA-的情况,迁移率为36%。其他各个主体级别迁移率在17%~33%之间。

表2 2007~2008年短期融资券主体信用等级迁移矩阵

1.3 2008~2009短期融资券主体信用等级迁移

2008年至2009年,四家评级机构对具有主体信用等级的369家短券发行人中93家企业的主体信用等级进行了调整,其中92家为上调,1家为下调,整体调整率25.20%,短期融资券主体信用等级渐向中高级别集中迁移(如表3所示)。除BBB+、A-未发行迁移外,其他级别均有不同程度的变化。2009年级别迁移率最高的为A+,均为上调,迁移率为35.94%。其次是AA至AA+、以及AA+至AAA的迁移率,迁移率均为33.33%;再次是AA-至AA的迁移率,为24.24%;A及AAA的迁移率相对较低。

表3 2008~2009年短期融资券主体信用等级迁移矩阵

2 基于Logistic模型的信用等级迁移驱动力分析

2.1 样本与模型选择

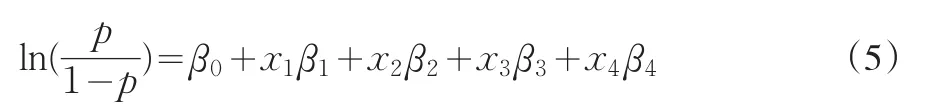

由于自2006年人民银行发布《信用评级管理指导意见》及《信贷市场和银行间债券市场信用评级规范》后,中国银行间市场短期融资券主体评级才结束各家机构的信用等级符号不统一的局面。因此,为了数据的稳定性,本文运用Logistic回归模型,根据中国债券信息网样本数据,随机抽样,选取2007~2009年共55个样本对其信用等级迁移的驱动力进行研究。同时,根据Logistic回归模型的分布函数F(x)=ex/(1+ex)可知,短期融资券信用等级迁移的概率为:

其中p为短期融资券信用等级迁移的概率,x为指标值向量,β为指标一般系数向量,故二项回归模型又可等价表示为:

2.2 指标体系设计

在进行短期融资券主体评级时,需要对短期融资券发行主体所处的宏观政策与监管法规环境和企业基本面进行定性与定量分析,同时,评级机构的市场结构与评级制度也会对债券发行主体的评级产生影响。因此,信用等级迁移指标体系设计由政策法规、企业基本面及评级机构三大块组成。

2.2.1 内生驱动力

内生驱动力主要指企业基本面的变化。对企业基本面的衡量,本文借鉴Maher和Sen(1997)模型中的变量,并考虑到四大评级机构评级报告与官方网站公布的评级方法,以及数据的可得性,将企业基本面解释变量确定为以下5个:资产总额、资产收益率、资产总额周转率、资产负债比率、长期负债比率。各样本企业基本面指标变量值根据相关企业财务报表分析整理取得。

为了简化模型,首先运用SPSS 17.0软件,应用Kolmogorov-Smirnov检验法对样本的显著性进行检验,结果显示企业基本面中的资产总额、资产总额周转率、长期负债比率在Logistic回归模型中不显著,因此剔除相关指标,仅保留净资产收益率(衡量企业盈利能力)与资产负债比率迁移指标(衡量企业偿债能力),各指标含义如下公式所示:

2.2.2 外生驱动力

外生驱动力主要包括政策法规与评级机构两大方面。

(1)政策法规方面。由于相关政策和法规的出台直接反映了监管部门对短期融资券发展的重视,因此,在政策法规量化困难的情况下,以政策法规出台的累计数量来衡量政策法规对信用等级迁移的影响的较为合适。

(2)评级机构方面。一级市场(发行市场)利差是指短期融资券票面利率与起息日Shibor的利差,二级市场(交易市场)利差是指短期融资券上市首日收益率与上市首日Shibor的利差。由于二级市场定价来源于真实的市场需求,有利于引导短券一级市场利率向市场价值的理性回归,而目前我国短期融资券一级市场利率主要由评级结果确定。2009年,一二级市场利率倒挂期数合计64期,占本年度发行总期数24.35%。其中AAA级短券一二级市场倒挂期数最多,占本年倒挂期数37.50%。由于一二级市场倒挂(如表4所示)显示我国短期融资券评级机构的评级结果未得到投资者普遍认可,因此以一二级市场利率倒挂程度即一二级市场利差来替代评级机构的不合理评级较为合适。

表4 2009年短期融资券一二级市场利率倒挂汇总表

根据各短期融资券发行后二级市场利率与一级市场利率的比较可知,在评级质量方面,无论是发行市场还是交易市场,在AA+信用等级上,投资者对联合资信的认可度最高;在A+级别上,对大公认可度最高,在其他级别上,投资者并未对四家评级机构出具的评级结果表现出明显的认知一致性,一二级市场利率倒挂现象明显。

2.3 Logistic回归模型应用

(1)Logistic回归模型整体显著性检验

实证结果显示,回归模型似合优度统计量对数似然函数值的-2倍为36.87<100,经验显示,该值越小表明模型的拟合优度越高。Nagelkerke R2统计量为0.860,意味着模型解释了被解释变量86.0%的变动,模型总体拟合优度比较好。另外,模型的似然比卡方统计量为38.48,自由度df为4,即模型有4个解释变量,对应的显著性水平sig.=0.000,小于0.05,因此,若给定0.05的显著性水平,则认为模型整体显著。

由表5可知,在55家信用等级迁移样本中,有51家迁移被正确地预测,4家被错判,正确率92.73%,对31个信用等级未迁移的样本,有30个判断准确,正确率96.77%,对24个信用等级迁移样本,有21个判断准确,准确率87.50%,这说明模型的预测效果总体而言是比较理想的。

(2)Logistic回归方程

表5 短期融资券主体信用等级迁移样本判断矩阵

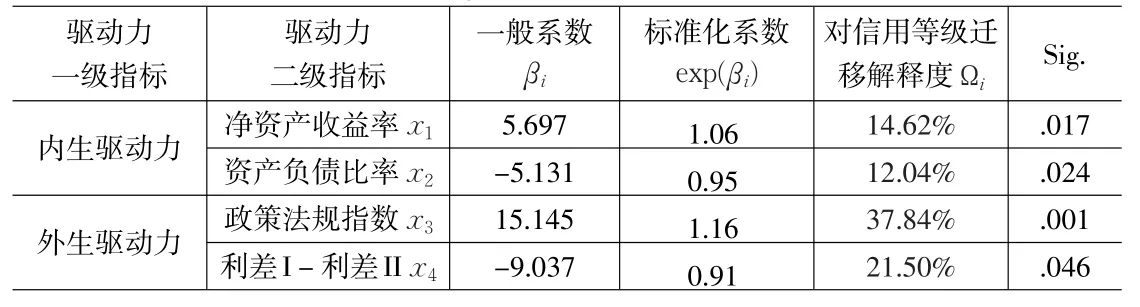

如表6所示,在Logistic回归模型中,定义ABS为函数绝对值,exp为自然对数,则解释变量xi增加1单位,将导致被解释变量增加exp(βi),以净资产收益率x1为例,当净资产收益率增长1个百分点时,短期融资券主体信用等级迁移的概率变为原来的exp(β1)即1.06倍。Logistic回归模型可表示为:

各指标对Logistic回归模型迁移概率的解释度Ωi可表示为:

2.4 模型结果解释

实证结果证明,近三年短期融资券主体信用等级迁移的主要原因是是外生驱动力,如政策法规变迁对债券发行时级别要求发生变化,评级机构不当竞争尤其是信用等级竞争等,而非内生驱动力,如反映企业基本面的净资产收益率与资产负债比率变化。

(1)内生驱动力

表6 信用等级迁移驱动力系数

内生驱动力主要体现在债券发行人基本面发生变化。一方面,企业发生重组兼并、增减资、股权转让、上市、增发等重大事项,另一方面,企业规模显著加大,产能扩展,业务转型,战略调整等,都会导致其信用基本面发生变化,评级机构会相应调整其跟踪级别。

(2)外生驱动力

①监管机构和政策部门对评级行业的政策支持与引导

一方面,近年来,监管机构非常注重对评级行业的政策支持与引导,从而使评级机构的地位得以明确,评级机构的话语权得以提高,进而促进评级行业的健康发展。另一方面,短期融资券发行时级别要求正在发生变化。从发行人主体信用等级迁移情况来看,短期内短券发行人主体信用等级迁移率较高,且基本上是上调,尽管部分级别的上调与企业信用基本面的改善有关,但在当前实体经济复苏基础不牢固的情况下,若因后两种原因导致的信用级别范围收窄,则债券市场隐含信用风险有积聚上升的可能。

②评级制度不合理与评级机构不当竞争方面

评级制度不合理与评级机构不当竞争近来越来越受到监管部门与学者的质疑,原因在于,一方面,我国债券评级市场需求有限。虽然近年来银行间债券市场发展迅速,但相对于我国的经济发展而言,整体规模仍然很小,特别是其中需要进行评级的债券规模较小。另一方面,目前对信用评级机构不正当竞争缺乏有效的评价及惩罚退出机制。由于相关法律法规建设滞后,缺乏统一、透明和稳定的认可制度,加上缺乏对评级机构有效的评价机制和与之相配套的惩罚和退出机制,从而使得评级机构实施不正当竞争的成本很低,在业务竞争中存在不规范的价格竞争与信用等级竞争行为。

3 结论与启示

(1)通过对2008~2009年一年度迁移率的分析得出,信用迁移矩阵是投资者信用风险管理的有效手段,也是提前进行风险预警的有效工具。一方面,由于发债者与投资者之间存在着明显的信息不对称,短期融资券的信用风险不能得到充分的揭示。另一方面,由于债券主体违约概率与债券信用等级之间应该存在一致性,或者说债券的信用质量与债券主体信用等级之间存在一致性,因此短期融资券主体信用等级迁移直接关系市场投资主体利益。

(2)2007年至2009年,短期融资券主体信用等级迁移总体渐向高级别集中迁移,且向AAA级迁移是信用等级迁移的主流,且2008~2009年比2007~2008年表现出更加明显的向上迁移趋势。

(3)基于Logistic回归模型实证结果显示,短期融资券信用等级迁移驱动力主要来源于外生驱动力,即国家宏观政策与监管法规、评级制度与评级机构竞争的变化,而非内生驱动力,即代表企业基本面的净资产收益率与资产负债比率的变化。尽管部分企业级别的上调与企业信用基本面的改善有关,但由于其不是主要驱动力,因此,在当前实体经济复苏基础不牢固的情况下,若因后两种原因导致的信用等级向高级别集中迁移,则债券市场隐含信用风险有积聚上升的可能。

[1] Porta,Lopez.Investor Protection and Corporate Valuation[J].Journal of Finance,2002,(57).

[2] SEC.Review of Implementation of the IOSCO Fundamentals of a cCode of Conduct for Credit for Credit Rating Agencies[J].Journal of Banking&Finance,2007,(31).

[3] J.Harold Mulherin.Measuring the Costs and Benefits of Regulation:Conceptual Issues in Securities Markets[J].Journal of Corporate Finance,2007,(27).

[4] Kimberly C.Gleason J.Stock Exchange Governance Initiatives:Evidence from the Italian STARs[J].Journal of Banking&Finance,2007,(31).

[5] Boot.Credit Ratings as Coordination Mechanisms[J].Review of Financial Studies,2006,(19).

[6] Heng A,Kam C.Chan.Credit Ratings and IPO Pricing[J].Journal of Corporate Finance,2008(14).