信贷契约要素治理效应研究——来自中国非金融类上市公司的经验证据

2011-06-20宋淑琴

宋淑琴

(东北财经大学会计学院/中国内部控制研究中心,辽宁大连 116025)

一、引言

银行作为主要的金融中介机构相对于一般投资者具有信息方面的优势,具有获得信息的规模经济[1],而且银行利用拥有的信息资源,在项目审查方面具有优势,可以更好地监督公司项目选择的正确性,从而减少公司投融资决策方面的失误[2],提高公司绩效,因此银行具有监控企业的更强动机。但是,我国财政部会计司对上市公司2008年的财务业绩进行研究后在一份分析报告中指出,2007年银行共向1597家非金融类上市公司发放贷款3.9万亿元人民币,但截止2007年年底,上述贷款中仍有约1.3万亿元的资金留在上市公司的银行账户中。数据显示,上市公司拥有充足的资金流动性,这些资金可能流入了证券市场和房地产市场以获得短期收益①。通常,银行贷款主要是用于满足项目投资或营运资本需求,而上市公司将银行贷款投资于证券市场或房地产市场这样的高风险投资领域,无疑是一种侵害银行利益的行为。那么,银行为了保障贷款的安全性,是如何进行信贷决策的呢?银行在设计信贷契约时哪些契约要素能够起到治理作用呢?解决这些问题正是其研究的价值所在。

银行信贷契约对借款公司的治理作用来源于三个方面,一是信贷契约的设计,二是信贷契约执行的监督,三是贷款公告对股价的影响。笔者仅研究第一个方面的治理作用,即银行设计信贷契约时依据的因素是否能够激励经营者努力工作,从而起到治理作用。银行根据公司的财务状况和治理状况进行信贷决策,如果银行愿意对财务状况和治理状况好的公司提供贷款,或者提供优惠利率,或者延长贷款期限,则为了获得贷款及优惠条件的贷款,借款公司的经营者会选择努力工作,改善公司财务状况和治理状况。因此,当银行的信贷决策与公司的财务状况和治理状况存在合理的因果关时,信贷契约才可能激励经营者为了获得贷款或获得优惠的贷款而努力工作,产生治理作用。

二、制度背景分析与文献回顾

我国的治理模式既不同于英美的治理结构模式,也不同于日德的治理结构模式。这是由于我国特殊的制度背景决定了我国特殊的治理模式。我国上市公司的融资选择有悖于优序融资理论,存在强烈的股权融资偏好 (陆正飞、叶康涛,2004)。但由于公司上市的“门槛效应”以及股权再融资的苛刻要求,决定了我国公司仍然需要依靠大量的债务融资。而且我国债券市场尚不发达,并主要以发行国债和金融债券为主,公司债券发行规模有限,所以银行贷款是我国公司主要的债务融资方式,而且银行贷款融资规模逐年增加 (见表1)。因此可见,银行是公司的主要债权人。银行职能随着计划经济向市场经济转轨逐渐市场化,但又未完全市场化,仍然受政府的干预[3][4]。另外,我国《商业银行法》规定,商业银行不能持有公司股份,所以我国银行不能像股东一样参与公司的经营决策,主要是通过设计信贷契约来约束经营者行为,并通过公司银行账户的往来结算,获得公司财务状况的信息,从而监督公司的贷款使用和偿还状况。因此,银行有效设计信贷契约是信贷契约产生治理作用的关键。

表1 我国金融工具融资规模比较 (单位:亿元人民币)

目前学术界关于我国信贷契约治理作用的研究有两种不同的观点:一种观点认为我国信贷契约不存在治理作用。田利辉以1994-1998年上市公司数据为样本发现我国银行贷款规模越大,经理层的公款消费和自由现金流量越大,这说明银行不但没有监督经理层为偿还债务而努力工作,反而使得银行贷款成为经理层进行在职消费的资金来源,这是银行监督失效的体现[5]。邓莉、张宗益等以2001至2004年上市公司数据为样本研究了银行债权的公司治理作用,研究发现我国银行贷款无论是短期还是长期,对借款公司都没有显著的治理作用。另一种观点认为我国信贷契约存在一定的治理作用[6]。胡奕明等选择了贷款利率和贷款续新两项信贷政策来考察信贷契约的治理作用。研究发现,贷款利率与借款人财务状况之间有正向压力传导效应,即业绩越好、贷款利率越低,说明我国商业银行根据风险收益均衡原理,通过调整利率来实现治理作用;但是贷款续新与借款人财务状况之间的情况则相反,业绩较差,获得续贷的可能性更高,他们把贷款续新和财务状况的反向关系理解为银行的融资作用。这说明我国信贷契约具有一定的治理作用[7]。孙铮、李增泉、王景斌以流动比率、速动比率、现金比率、股东权益比率、利息保障倍数、清算比率、营业毛利率、净资产收益率、总资产报酬率和资产周转率共10个会计指标表示公司的财务状况,利用主成分分析方法得出偿债能力因子和盈利能力因子,来研究财务状况与新增贷款的关系,研究发现公司的偿债能力和盈利能力越强,公司越可能获得银行的贷款[8]。

上述两种观点的差异缘于研究的角度不同,第一种观点主要是基于信贷契约签订后信贷契约治理结果的角度来衡量信贷契约的治理作用,第二种观点是基于信贷契约签订前信贷契约设计有效性的角度来衡量信贷契约治理作用。笔者认为,只有存在有效的信贷契约才有可能存在治理作用,因此笔者研究的研究基点是信贷契约签订前,通过研究信贷契约要素的影响因素来判断信贷契约的治理作用。已有文献的研究只关注了贷款利率、贷款期限、贷款规模中一个或两个要素的治理作用,没有全面考察这三个要素的治理作用的大小。因此,笔者的研究目标是考察信贷契约的贷款利率、贷款期限、贷款规模的治理作用的大小关系,为提高信贷契约治理作用提供具体的改进意见。

三、假设条件的提出

银行监督最核心的内容是关注企业的经营活动,了解企业的财务状况,预测企业违约或破产的可能性 (胡奕明等,2005)。Abdel-Khalik的研究发现,信贷人员很关注借款人的财务状况,特别是现金流、负债结构、应收账款周转率、获利能力以及销售和增长率等指标[9]。饶艳超、胡奕明通过问卷调查的方式,研究了银行授信过程中会计信息的应用情况,研究发现银行对长短期借款、主营业务收入、资产负债率、流动比率和速动比率等财务信息高度重视。因为公司财务状况越好,银行贷款风险越小,根据风险和收益均衡理论,银行要求的风险报酬越低,因此贷款利率越低;财务状况越好,银行贷款风险越小,银行越愿意向这样的优质企业提供贷款,为了获得与优质企业的长期合作,越愿意向企业提供长期贷款[10]。胡奕明、谢诗蕾分别从短期贷款和长期贷款来考察公司财务状况与利率之间的关系,研究发现短期贷款利率与资产负债率显著正相关,与经营活动现金流量指标显著负相关,与净资产收益率和销售利润率盈利性指标显著负相关。长期贷款利率与资产负债率显著正相关,与流动比率显著负相关,与经营活动现金流量指标显著负相关,与总资产周转率显著负相关,但与净资产收益率和销售利润率盈利性指标负相关性不显著。他们的研究结果说明了无论是短期还是长期贷款利率都与财务状况存在一定的相关性[11]。因此,提出假设1:

假设1:公司财务状况越好,贷款利率越小,贷款期限越长,贷款规模越大。

银行参与公司治理的目的是约束现金流保障固定收益的安全性。然而,银行利益的保护不仅仅取决于借款企业本身,还取决于借款企业的控股股东对其资金占用情况,Johnson et al用“隧道挖掘”这个词来形象地描述了大股东以损害小股东及债权人的利益为代价将企业的资产和利润转移到自己手中的各种合法和不合法的侵占行为[12]。我国由于控股大股东对上市公司的资金侵占而导致上市公司陷入财务困境的例子屡见不鲜 (高雷等,2006),而且高雷等还检验了上市公司的控股股东通过侵占上市公司的资金侵害银行利益的问题[13]。所以,银行放贷的安全性直接受控股股东的“隧道挖掘”行为的影响,控股股东占用上市公司资金的情况越严重,银行放贷的风险越大。因此,提出假设2:

假设2:控股股东占用上市公司资金的状况越严重,贷款利率越高,贷款期限越短,贷款规模越小。

我国上市公司大部分都是国有企业改制而成,其产权性质决定了国有性质的上市公司会受到政府“关照”。Faccio认为,这里的“关照”主要体现在国有企业的优惠待遇、宽松的征税政策、政府合同竞标中的优惠待遇以及对企业监管的放松等方面[14]。由于国有银行与国有性质的上市公司同出一个“母体”,因此,国有银行必定会“照顾”国有性质的上市公司,提供优惠的贷款,即国有银行对拥有“政治关系”的企业和没有“政治关系”的企业存在着差别贷款行为[15]。Brandt和 Li以及Cull和 Xu 考察了我国国有银行的差别贷款行为[16][17]。银行的这种差别贷款行为并不局限于我国,Khwaja和Mian(2005)研究了巴基斯坦的差别贷款问题,研究就发现,与没有“政治关系”的企业相比,拥有“政治关系”的企业即使存在更高的违约率,也能从国有银行那里获得更多的贷款;而且当与企业有密切关系的政党其政治权力得到提高或者在选举中获胜时,这些企业获得的优惠贷款会更多[18];Charumilind et al(2006)研究了泰国的差别贷款问题,研究发现,与没有“政治关系”的企业相比,拥有“政治关系”的企业能从银行那里获得更多的长期贷款,而且它们在获得长期贷款时只需要提供较少的抵押资产。由此可见,如果控股股东存在国有性质,则容易从银行获得贷款或获得优惠贷款[19]。因此提出假设3:

假设3:国有控股股东的上市公司能够获得较低的贷款利率、较长的贷款期限和更多的贷款金额。

银行作为外部投资者与借款公司经营者形成了委托代理关系,由于信息不对称,基于自身收益最大化的目标,经营者的收益函数可能与股东和债权人都发生偏离,因此银行放贷的风险比较大,所以银行会通过严格的信贷契约来控制经营者的代理问题。代理成本越高,说明经营者努力工作的激励越小,利用现金流进行在职消费的可能性越大,那么银行贷款的安全性降低,银行会提高贷款利率,或者缩短贷款期限,甚至减少贷款规模来约束经营者的代理成本,因此提出假设4:

假设4:代理成本与贷款利率正相关,与贷款期限负相关,与贷款规模负相关。

股东和债权人作为两种不同性质的投资者,在公司治理机制中所处的地位是不相同的,因此二者对公司治理机制的依赖程度和依赖内容是不相同的(蒋琰,2009)。银行为了克服信贷契约中存在的信息不对称问题,非常关注公司的信息透明度。Ariccia和Marquez(2004)对信息不对称的程度和银行贷款配置之间的关系进行理论分析后得到这样的结论:银行将对信息不对称程度较高的借款人要求较高的利率及提供较少的贷款数量[20]。Sengupta(1998)以美国的103家上市公司为样本,用财务分析师联盟 (FAF)对信息披露状况的打分作为信息披露质量变量进行了检验,发现信息披露质量和债券资本成本显著负相关[21],而 Nikolaev和 Lent(2005)却不支持这一结论,他们认为由于内生性偏误的存在将导致理论上所推导的信息披露质量和债务成本之间的负相关关系不再可靠。并以美国100家上市公司的358个观测值为样本,验证了他们的结论[22]。因此提出假设5:

假设5:信息透明度与贷款利率负相关,与贷款期限正相关,与贷款规模正相关。

四、样本与变量选择

笔者选择在深圳证券交易所上市的A股上市公司2005—2009年的数据为样本,数据主要来源于RESSET(锐思)金融研究数据库、CSMAR(国泰安)金融数据库、深圳证券交易所网、巨潮资讯网等相关网站。在样本选取过程中遵循以下原则:(1)剔除金融类上市公司;(2)剔除拥有B股或H股公司;(3)剔除债务融资比例或债务期限结构小于0与大于100%的异常值的公司;(4)剔除在这4年中ST类的上市公司,因为这些公司的财务状况异常,或已连续亏损两年以上,若这些公司纳入研究样本中将影响研究结论。为了数据的准确和充分性,笔者分别对利率检验和期限与增量贷款检验选取了不同的样本,利率模型样本数据的筛选条件是在年报附注中能够获得银行贷款利率相关信息的上市公司的截面数据,手工搜集整理,筛选的结果是2005年139家,2006年121家,2007年153家,2008年137家,2009年146家。期限模型和增量贷款模型的样本筛选条件是剔除数据缺损的公司,选择从2005年到2009年连续5年均可获得相关数据的公司。样本公司的行业分类以2001年4月中国证监会颁布的《上市公司行业分类指引》为依据。

如表2所示,贷款利率是短期贷款利率和长期贷款利率的加权平均,由公式INTER=∑int×debt/totdebt计算而来,int指上市公司某笔贷款的利率,debt指该笔贷款的本金数额,totdebt指的是披露贷款利率的所有贷款的合计。贷款期限是用长期借款和一年内到期的长期借款的合计与贷款总额的比例来表示。为了反映一个会计年度获得的贷款规模,以贷款增量作为贷款规模的代理变量,贷款增量用本期长期和短期借款变动额合计与期初长期和短期借款合计的比值来表示。

表2 变量定义及预期符号

公司的财务状况不仅体现在偿债能力、增长能力、盈利能力和营运能力四大基本财务能力上,而且由于现金流是偿还债务的可靠保障,因此还需考虑现金流偿债能力。为此,笔者分别采用了资产负债率、总资产增长率、资产收益率、总资产周转率四个指标来反映上述四大能力,用经营活动现金流动负债比率反映现金流偿债能力。

笔者从控股股东占用上市公司资金、控股股东性质、代理成本、信息透明度四个方面来衡量公司治理状况。控股股东占用上市公司资金状况用“其他应收款/流动资产”来反映。控股股东的性质以是否是国有股或国家股来表示,控股股东指的是实际控制人,按照《企业性质分类标准》,实际控制人属于国有企业和机关事业单位的企业为1,否则为0。目前度量代理成本的方法比较有代表性的主要有以下两种方法:一是采用权益市账比来度量代理成本 (Rajan and Zingales,1995),二是采用管理费用率与总资产周转率来衡量经理层的在职消费和非效率投资产生的代理成本 (James等,2000)。笔者采用James等 (2000)的做法,以管理费用率作为代理成本的替代变量。信息透明度用信息披露质量和审计意见分别反映,信息披露质量来自于深圳证券交易所公布的上市公司信息披露质量的评价,一共分为四个等级:“优秀”、“良好”、“合格”、“不合格”,将信息披露质量为“优秀”和“良好”设为1,“合格”和“不合格”为0;还以审计意见类型作为信息透明度的代理变量,将出具“标准无保留意见”的审计意见设为1,其他设为0。各变量的具体界定及预期符号如表2所示,被解释变量使用的是当年数据,而解释变量和控制变量使用的都是滞后变量的数据,因为银行信贷决策是根据企业以往的财务状况和治理状况来进行信用评级和贷款契约设计的。

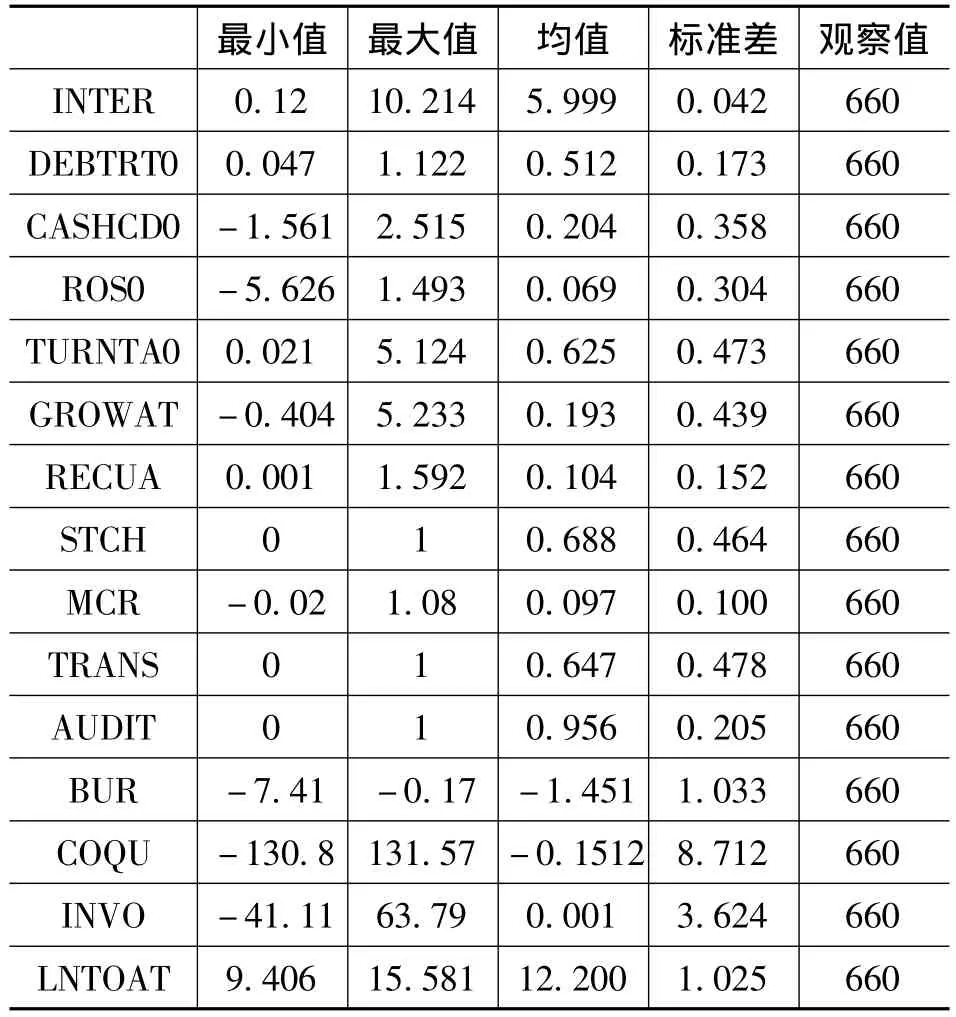

表3 利率模型的描述性统计结果

表4 期限模型和贷款增量模型的描述性统计结果

从表3和表4可以发现,我国贷款利率虽没有完全实现市场化,但已有了一定幅度的波动,最大值为10.214%,最小值为0.12%,均值为5.999%,与银行贷款基准利率接近,且从标准差来看,各公司贷款利率差异不大。我国上市公司的贷款期限均值为0.323,说明我国上市公司主要依靠短期借款,长期借款比例比较低,标准差为0.308,说明了不同公司对长期借款的利用程度存在很大差异。贷款增量的均值为0.172,说明样本公司贷款规模平均增加17.2%,由此可见,我国上市公司对贷款的依赖程度越来越高,标准差为0.715,说明不同公司的贷款增量幅度存在很大差异,最大的公司贷款增量达到了6倍多 (最大值为6.34),最小的公司贷款全部偿还后不再贷款 (最小值为-1)。

五、实证检验结果及分析

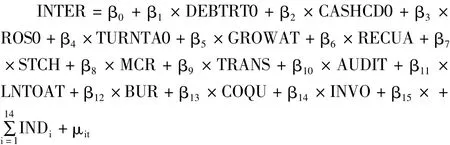

为了检验信贷决策的影响因素,笔者设计了三个模型:贷款利率模型、贷款期限模型和贷款增量模型。利率模型如下:

期限模型和贷款增量模型的基本表达式为:

利率模型的样本是截面数据,采用简单的OLS回归方法对利率模型进行多元线性回归参数估计。贷款期限模型选取的样本是时序与截面混合数据,属于平行面板样本,故采用Panel Data模型,可以综合利用样本信息,并减少多重共线性带来的影响。根据Hausnan测试结果,该模型的总样本支持使用固定效应模型。使用GLS来估计截面残差的方差,对于系数协方差形式则选用了怀特 (White)截面,这样对于任意的序列相关和误差项时期异方差来说,都能保证稳健性。

表5 回归分析结果表

从回归结果表5可以看出,贷款利率与资产负债率 (DEBTRT0)在1%水平上显著正相关,说明银行放贷时利率决策对资产负债率表现出显著敏感,这与预期相符。贷款利率与控股股东性质在1%水平上显著负相关,说明控股股东是国有股或国家股的上市公司获得的贷款利率比较低,这与预期相符。贷款利率与其他解释变量都没有表现出显著相关性。

贷款期限分别与资产负债率 (DEBTRT0)、经营现金负债比率 (CASHCD0)、销售利润率(ROS0)、总资产增长率 (GROWAT0)在1%显著水平正相关,贷款期限与总资产周转率(TURNTA0)在1%显著水平负相关,除了资产负债率 (DEBTRT0)和总资产周转率 (TURNTA0),其他财务状况变量和贷款期限的关系与预期相符。贷款期限与控股股东占用上市公司资金情况 (RECUA)在1%水平上显著负相关,与控股股东性质(STCH)在1%水平上显著负相关,与代理成本(MCR)在1%水平上显著正相关,与信息披露质量(TRANS)在1%水平显著正相关,与审计意见类型(AUDIT)在1%水平显著负相关,其中控股股东性质 (STCH)、代理成本 (MCR)和审计意见类型(AUDIT)和贷款期限的关系与预期不相符。

贷款规模与资产负债率 (DEBTRT0)在1%水平上显著负相关,与经营活动现金流量偿债指标(CASHCD0)在5%水平显著正相关,分别与总资产周转率 (TURNTA0)和总资产增长率 (GROWAT0)在1%水平上显著正相关,与销售利润率 (ROS0)在5%水平上显著负相关,除了销售利润率,其他财务状况指标与贷款增量的相关性符号与预期一致。贷款规模与控股股东占用资金状况 (RECUA)在5%水平上显著负相关,与控股股东的性质 (STCH)在10%水平上显著正相关,说明了国有控股的上市公司更容易获得银行贷款的支持 (Cull和 Xu,2005)。贷款增量与信息披露质量 (TRANS)在1%水平上显著正相关,这说明信息披露质量越高,银行贷款的信息风险越小,银行愿意提供新的贷款。贷款增量与代理成本 (MCR)在1%水平上显著负相关,说明借款公司经营者的代理问题越严重,银行可能缩减贷款规模。这四个公司治理变量和贷款增量相关性符号与预期一致。

从上述回归结果可以看出,与贷款规模存在合理因果关系的解释变量的数量最多,贷款期限次之,贷款利率最少。实证结果说明了信贷契约基本要素的治理作用从大到小依次为:贷款规模>贷款期限>贷款利率。

六、结论

利用我国非金融类上市公司2005-2009年的数据为样本分别建立三个模型来检验贷款利率、贷款期限、贷款规模与公司财务状况和公司治理状况的因果关系,研究发现,贷款期限和贷款规模与大部分解释变量存在合理因果关系,而且与贷款规模存在合理因果关系的解释变量个数大于贷款期限,因此,说明我国信贷契约主要是通过贷款期限和贷款规模起到治理作用的,而且贷款规模的治理作用大于贷款期限。而贷款利率几乎没有与公司的财务状况和治理状况存在合理的因果关系,说明了贷款利率治理作用很有限,由于贷款利率受人民银行基准利率的制约,银行放贷时不能充分根据风险收益均衡原则来通过提高利率增加风险补偿,所以贷款利率的治理效应有限是可以理解的。因此,我国信贷契约要素的治理作用由高到低排列为:贷款规模>贷款期限>贷款利率。

不同于已有文献,笔者不仅检验了银行信贷契约要素的治理作用,而且对信贷契约要素治理作用的大小进行比较,并深究贷款利率几乎不存在治理作用的原因,实施了进一步的实证研究,研究结论符合我国特殊的制度背景。

但笔者研究存在的缺陷至少有以下几方面:一是由于受变量 (信息披露质量)数据来源的限制,仅以深圳证券交易所的上市公司为样本,样本量偏小,可能会影响实证研究结果;二是对信贷契约要素影响因素考虑不全,没有考虑贷款类型等变量对银行信贷决策的影响;三是没有考虑限制性条款的治理作用。这些不足之处是笔者以后继续努力的方向。

【注释】

①资料来源:搜狐网.财政部:贷款流入股市房市造成虚假繁荣[EB/OL].http://house.focus.cn/news/2009 -07 -28/722601.html,2009-07-28.

[1]Diamond,D.W.Financial Intermediation and Delegated Monitoring [J].The Review of Economic Studies,1984,(51):393-414.

[2]Diamond,D.W.Monitoring and Reputation:The Choicebetween Band Loana and Directly Placed Debt[J].Journal of Political Economy,1991,(99):689-721.

[3]孙 铮,刘凤委,李增泉.市场化程度、政府干预与企业债务期限结构 [J].经济研究,2005,(5):52-63.

[4]黎 凯,叶建芳.财政分权下政府干预对债务融资的影响——基于转轨经济制度背景的实证分析 [J].管理世界,2007,(8):23-34.

[5]田利辉.杠杆治理、预算软约束和中国上市公司绩效[J].经济学 (季刊),2004,(10):15-26.

[6]邓 莉,张宗益,李宏胜.银行债权的公司治理效应研究—来自中国上市公司的经验证据[J].金融研究,2007(1):61-70.

[7]胡奕明,林文雄,李思琦.大贷款人角色:我国银行具有监督作用吗?[J].经济研究,2008,(10):52-64.

[8]孙 铮,李增泉,王景斌.所有权性质、会计信息与债务契约 [J].管理世界,2006,(10):100-107.

[9]Abdel- Khalik,A.R..The effect of affregating accounting reports on the quality of the lending decision:an empirical investigation [J].Journal of Accounting Research,1973,(11):104-138.

[10]饶艳超,胡奕明.银行信贷中会计信息的使用情况调查与分析 [J].会计研究,2005,(4):36-41.

[11]胡奕明,谢诗蕾.银行监督效应与贷款定价—来自上市公司的一项经验研究[J].管理世界,2005,(5):27-36.

[12]Johnson,Simon,Peter Boone,Alasdair,Breach,and Eric Fiedman,Corporate Gover- nance in the Asian Financial Crisis,1997 - 1998 [J].Journal of Financial Economics,2000,(58):1-2,141-186.

[13]高 雷,何少华,仪垂林.国家控制、政府干预、银行债务与资金侵占[J].金融研究,2006,(6):90-98.

[14]Faccio, M., Masulis, R.W., McConnell, J.J. Political Connections and Corporate Bailouts[J].Journal of Finance,2006,(61):2597-2635.

[15]江 伟,李 斌.制度环境、国有产权与银行贷款差别[J].金融研究,2006,(11):116-126.

[16]Brandt,L.,and Li,H.B..Bank Discrimination in Transition Economies:Ideoinformation or Incentives[J].Journal of Comparative Economics,2003,(31):387-413.

[17]Cai,H.,H.Fang,and L.C.Xu.Eat,Drink,Firms and Government:An Investigation of Corruption from Entertainment and Travel Costs of Chinese Firms [J].NBER Working Paper,2005,(11):592.

[18]Khwaja,A.and Mian,A.,Do lenders favor politically connected firms?Rent provision in an emerging financial market[J].Quarterly Journal of Economics,2005,(120):1371–1411.

[19]Charumilind,C.,Kali,R.,and Wiwattanakantang,Y.,Connected Lending:Thailand before the Financial Crisis[J].Journal of Business 2006,(79):181-218.

[20]DellíAriccia,G.and Robert Marquez ,Information and bank credit allocation [J].Journal of Financial Economics,2004,(72):185-214.

[21]Sengupta,P.,Corporate Disclosure Quality and the Cost of Debt[J].Accounting Review,1998,(73):459-474.

[22]NikolaevV,LentL V.The endogeneity bias in the relation between cost-of-debt capital and corporate disclosure policy[R].working paper,2005.