我国税制结构、税负水平与经济增长的关系研究——基于全国30个省级单位面板数据的PVAR分析

2011-01-02刘海庆高凌江

刘海庆,高凌江

(1.中国人民大学公共管理学院,北京 100872; 2.北京第二外国语学院,北京 100024; 3.中国社会科学院财政与贸易研究所博士后流动站,北京 100024)*

我国税制结构、税负水平与经济增长的关系研究

——基于全国30个省级单位面板数据的PVAR分析

刘海庆1,高凌江2,3

(1.中国人民大学公共管理学院,北京 100872; 2.北京第二外国语学院,北京 100024; 3.中国社会科学院财政与贸易研究所博士后流动站,北京 100024)*

通过使用PVAR模型和脉冲—响应函数对1994~2008年间我国省级税制结构、税负水平与经济增长的动态关系进行了研究,结果表明,目前我国的经济增长显著地促进了税制结构和税负水平的提高,但税制结构和税收水平的提高没有显著阻碍经济的增长。所以,增加直接税的比重和整体税负水平,不但可以调节贫富差距,促进社会和谐,还可以增加政府支出水平和提高消费率进而促进经济增长。

税制结构;税收负担;Panel VAR;经济增长

一、引言与相关文献

在市场经济条件下,税收不仅是政府筹集财政收入的主要手段,同时也是调节社会经济活动的重要政策工具。根据税负是否可以转嫁可以把税收分为直接税与间接税,相对而言,直接税较之间接税,具有更大的经济调节作用;间接税较之直接税,则具有更大的收入和财产存量的调节作用。所以,在一国的税收总量中,如果间接税占比较高则意味着更注重经济效率而轻公平,反之,则意味着较注重公平而缺乏效率。所以,直接税与间接税的比例成为衡量一国税制体系效率与公平的重要指标。而税负水平则表示一国政府从社会创造的国民收入中所获份额,它代表了政府对市场的干预程度,一般来说,政府税收收入规模过小,必然难以保证政府履行其职能的资金需要;而规模过大,又会抑制经济增长。

在西方国家,对税制结构、税负水平与经济增长的关系研究广泛和透彻。其中把三者一起进行研究的主要有:Engen、Skinner(1996),Tanzi、Zee (1997),Widmalm(2001),Arnold(2008),Johansson (2008)、Myles(2008)等[1-6]。由于政府活动对经济具有两方面的作用:一是收税会阻碍经济增长,而政府支出则可以促进经济增长,所以政府对经济增长的作用不能仅仅考虑税负水平的高低,而是要综合考虑这两方面的作用。西方学者的研究也证实税负水平与经济增长率之间的关系不很明确,税负的高低并不是绝对经济增长率的决定因素。而不同的税制结构对经济增长的影响却不尽相同,一般来说,直接税不利于经济增长,而间接税较利于经济增长。

我国学者也对三者之间的关系进行了大量的研究,但现有文献多数是分开进行的。其中对经济增长与税负水平关系进行研究的主要有:马栓友(2001)、李永友(2004)、刘凤良等(2009)等;对经济增长与税制结构的关系研究的有马拴友(2002)、武彦民和李明雨(2009)、吴玉霞(2009)等[7-13]。但同时研究经济增长、税负水平和税制结构之间关系的文章则相对较少。刘军(2006)虽然研究了三者的关系,但是使用的是1978~2004年的税收数据,众所周知,1978~1993年是我国税利并存的年代,所以仅用税收数据难以反映当时的实际税负。刘涵(2008)、何茵与沈高明(2009)虽然涉及到了这三个方面,但却是分开研究的[14,15]。

在结论方面,国内学者尚未对税制结构与经济增长的关系达成共识,如刘军(2006)、赵志耘、杨朝峰(2010)认为我国税收收入结构对经济增长虽有影响,但影响较小[16]。而马栓友(2001)、王亮(2004)却认为税制结构变化对经济增长影响相当显著[7,17]。对税负水平与经济增长的关系的观点也不尽相同,如何茵、沈高明(2009)认为我国各口径统计的税负水平对经济增长的净作用都显著为负,已经对我国经济的增长产生了阻碍作用[15];相反,赵志耘、杨朝峰(2010)则认为,我国现行的税负水平对经济增长的影响很微弱[16]。

此外,大多数实证方面的文献都集中在税负水平和税制结构对经济增长影响分析上,忽视了经济增长对税负水平和税制结构的反向作用,从而导致了变量的内生性偏差问题,因为税负水平和税制结构本身也是由经济增长和其它因素所共同决定的内生变量。鉴于此,赵志耘、杨朝峰(2010)使用不区分内外生变量的VAR模型研究了我国分税制改革后的三者之间的长期动态关系[16],可文章是以1994~2007年的国家年度数据,而VAR模型对数据数量要求较高,仅仅14年的年度数据显然不符合要求,而数据不足可能会导致结果无效。所以,有必要使用更为科学的方法对我国省级税制结构、税收负担与经济增长的关系进行研究。

二、计量方法与变量选择

(一)计量方法

目前,我国具有可比的税收数据是1994~2008年间的年度数据,不能满足VAR模型的数据长度。因此,使用省级面板数据,需要使用基于面板数据的向量自回归(PVAR)的估计方法。因为与普通VAR相比,PVAR对时间序列的长度要求大大降低:如果以T为时间长度、以m为滞后项的阶数,那么,当T≥m+3时,就可以进行参数估计;而当T≥2m+2时,就可以估计稳态下的滞后项参数[18]。

在本文的分析过程中,根据脉冲-响应函数的施瓦兹信息准则和赤池信息准则,经多次试验后选用了滞后三阶的模型:

2.脉冲-响应函数估计。本文考察的是经济增长与税制结构的关系,所以把经济增长率(gdp)、税制结构(ts)设定为主要观察变量,然后根据经济运行中存在的关联关系而加入税收弹性(tr)、税负水平tb两个参与变量。由于Choleski正交分解对变量的排序敏感,排列顺序意味着后面变量的同期和滞后期都受到前面变量影响,而前面变量只会受到后面变量滞后期的影响,经验证,四个变量的排序为{gdp,tr,tb,ts}。本文Monte-Carlo模拟给出的脉冲—响应函数在90%的置信区间内。

(二)变量选择

用直接税(D T)收入与间接税(ID T)收入的比值来反映税制结构(ts)的变化,其中间接税是指增值税、消费税和营业税三大流转税,除此以外的税收都归为直接税;用实际税收收入增长率表示税收增长(tax);用实际 GD P增长率(gdp)表示经济增长;用 TA X占GD P的比例(tb)来衡量税负水平;用税收增长率/经济增长率的比值表示税收弹性(tr)。GD P、TA X、D T和 ID T均是以当年价格计算,但gdp和tr是以可比价格计算的实际增长率。相关数据可参见表1。

从表1可以看出,自1994年分税制改革以来,我国税制结构发生了较大的变化,直接税的比重提高了大约50%,但就整个税制体系的布局而言,现行税制的格局仍然是以间接税为主体的。这样的税制格局有利于有效地取得收入,但却不利于有效地缩小贫富差距。分税制改革以来,我国基尼系数明显提高就是明证。就税收负担而言,十几年来,我国的税收水平呈现直线上升趋势,已经从1994年的9.59%上升到2008年的18.42%,几乎涨了1倍,已达到中等发达国家水平。

考虑到数据的可获得性,本文选择了除西藏和港澳台之外的其他30个省级单位1994~2008年的相关数据作为研究对象,其中重庆与四川的1994~1996年间的税收数据采用两地1997年的数据使用倒推的方法计算出来(其中税收增长率统一采用原四川省当年税收增长率)。

表1 我国税制结构、税负水平与经济增长率表 单位:亿元,%

三、计量检验与结果分析

(一)PVAR分析

本文利用stata11.0软件对四个变量的面板数据做了PVAR分析,结果见表2,其中(t-1)、(t-2)、(t-3)分别代表滞后一、二、三期。

表2 PVAR估计结果

从表2可知,ts与gdp的直接关系并不全部显著。就 gdp与ts的关系来看,从第二列的结果可知,随着 gdp的变动,ts在滞后一、二期都是向正的方向变动,其中第一、二期在10%和5%的水平下显著,而在滞后三期,ts却向负的方向变动,但并不显著。反过来,就ts对gdp而言,按照表中第五列给出的结果,随着 ts的变动,gdp的滞后三期均向负的方向变动,但并不显著,这表明从税制结构的角度看,ts与gdp呈现出一种不显著的负相关关系。因此,二者之间的直接双向关系体现为一种非对称的关系。

因此,通过把其它两个参与变量tr和tb纳入分析体系,可以看到,ts与gdp之间存在着一种“非对称的互动关系”,而通过其它参与变量的作用,gdp对ts存在确定的推动关系,而 ts对gdp作用链条未能切实到达终端。这种非对称的关系可以通过脉冲—响应函数的分析得到进一步说明。

(二)脉冲—响应函数分析

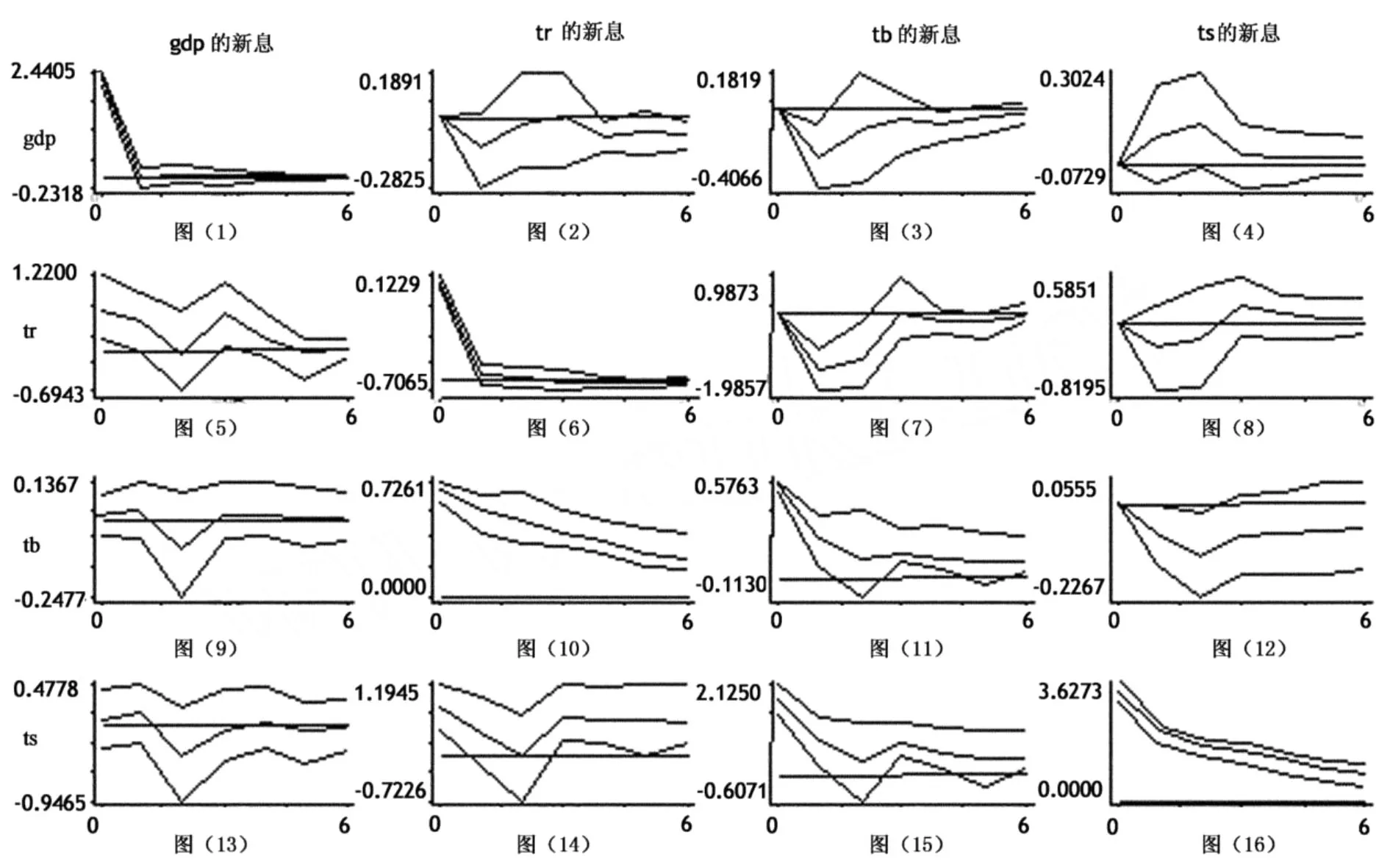

通过对四个变量面板数据的分析,得出了各变量之间的正交化脉冲—响应函数(图1)。

1.经济增长与税制结构的直接关系。就 gdp与ts的关系来看,从图(13)可以得知,面对 gdp的一个正交化新息,ts在同期增加到0.0393,第一期为0.1314,第二期又变为-0.4020,其余各期数值为-0.0687、0.0266、-0.1046和-0.0270,其滞后六期的累计效应为-0.4050,所以 gdp对ts在开始的零到滞后一期具有正向作用,即 gdp推动了ts的提高,而此后的负作用则显示随着 ts的提高,gdp在提高ts方面变得更加困难,甚至变成负值。反过来,就ts与gdp的关系而言,如图(4),面对 ts的正交化新息,gdp在同期没有影响,之后的各期均为正并呈逐渐减小的趋势,其滞后六期的累计效应为0.3379,可见 ts的提高直接地促进了gdp的增长,这说明从二者的直接关系来看,ts的提高,暂没有阻碍gdp的增长。

为了进一步明确二者之间的关系,我们加入其他参与变量,从展开的角度加以观察。

图1 正交化脉冲—响应函数

2.经济增长对税制结构的间接关系。加入 tr和tb两个参与变量后,ts与gdp之间的互动关系逐渐变得更加清晰起来。首先看 gdp的新息对ts的作用具有清晰完整的路径。从脉冲图(5)来看,随着gdp的一个正交化新息,tr呈现出波动的趋势,各期数值分别为0.6714、0.4881、-0.0767、0.5729、-0.1863、-0.0318、0.0248,其滞后六期的累计效应为1.8350,所以从累计效应来看,gdp的提高显著地增加了tr。随着tr的增加,tr的新息又会对tb产生影响,见图(10),tr的正交化新息对tb的滞后效应均为较大的正值,其滞后六期的累计效应为2.9046,这表明,tr显著增加了tb。而随着 tb的一个正交化新息,ts也发生了变化,见图(15),其滞后零到六期的效应全部为正,累计效应为4.9831,这说明tb的提高显著地增加ts。因此,通过 gdp→tr→tb→ts这条路径,经济增长显著地提高了税制结构。同理,还可以找到其他的作用途径。例如,如前所述,对于 gdp的一个正交化新息,tr的滞后六期的综合效应为1.8350,随着 tr的增加,tr的新息可直接影响ts,如图(14),其滞后六期的影响分别是0.8307、0.3985、-0.0181、0.6611、0.6231、0.5953和0.5944,累计效应为3.6850,影响较为显著。

此外,gdp的新息也会对tb产生直接的影响,如图(9),在受到 gdp的一个新息的影响后除滞后二期外,其他均为正值,tb在同期增加到0.0185,滞后一期到六期分别为0.0395、-0.0961、0.0194、0.0187、0.0085和0.0072。但由于各数值均较小,且零到四期的累积效应正好为0,滞后零到六期的累计效应也只为0.0157,所以 gdp的新息对tb产生的直接影响很微弱,即通过这条路径的作用未能切实到达终端,其作用可不计。所以由此条传播的路径(如 gdp→tb→tr→tb→ts)也可忽略不计。

综上分析可知,gdp对ts的间接作用主要通过两条路径来传播,一条是 gdp→tr→tb→ts;另二条为 gdp→tr→ts。除此以外其他路径的影响作用较小,可忽略不计。其中第一条路径的作用较大,为主要影响路径。

3.税制结构与经济增长的间接关系。税制结构与经济增长的间接关系也可以通过多种路径进行传播。从图(8)可以看出,面对ts的一个正交化新息, tr在同期没有变化,滞后一期为-0.2672,此后各期影响分别为-0.1451、0.2475、0.1117、0.0519和0. 0309,滞后5期的累计效应为-0.0012,滞后6期的累计效应为0.0297。可见,tr对ts的一个正交化新息的反应是相当消极的,其作用可忽略不计,本条路径的作用也未能切实到达终端。

下面再看其它的影响路径。如图(12),面对ts的一个正交化新息,tb在同期没有变化,而其后的各期影响均为负值,分别为 -0.0681、-0.1297、-0.0822、-0.0759、0.0660和-0.0577,滞后6期的累计效应为-0.4796,可见ts的正交化新息对tb的影响显著为负。此后,如图(7),tb的一个正交化新息,tr在同期没有变化,在此后的滞后期基本为负数,滞后六期的累计效应为-2.9431,可见,tb的正交化新息对tr的影响显著为负。而随着tr的一个正交化新息,如图(2),gdp在同期没有变化,在此后的滞后期的影响也基本为负,滞后六期累计效应为-0.3320,所以,tr的正交化新息对 gdp的影响也显著为负。由以上分析可知,ts对gdp的综合效应为负,即ts的提高不利于gdp的进一步增长。但是从另外路径却得出了相反的结论。由图(3)可知,随着tb的一个正交化新息,gdp在同期没有变化,滞后期的影响均为负,滞后六期的累计效应为-0.5917,所以tb对gdp的作用为负。而由前面对图(12)的分析可知,ts新息对tb的作用为负,所以,通过此条路径得出的结论是 ts对gdp的作用又为正,但通过各期数值的比较可知,本路径的作用相比于上条稍弱。

综上分析可知,ts的新息对gdp的间接影响较为复杂,有正有负,总的来说,负大于正,综合效应略为负值,即ts的提高,ts对gdp的间接作用为负。

4.税制结构、税负水平与经济增长的综合关系。通过以上的三阶滞后的脉冲响应分析,综合直接效应与间接效应的影响,可以得出以下结论:(1)经济增长的正交化新息对税制结构的直接作用为负,而间接作用显著为正,其中间接作用远大于直接作用,所以综合效应为正,即经济的增长显著地推动了税制结构的提高。(2)税制结构的正交化新息对经济增长的直接作用为正,而间接作用有正有负,通过各期的数值比较可知,综合效应为较小的正值,即当前税制结构的提高尚未对经济增长产生不利作用。(3)经济增长显著地提高了税负水平,而税负水平的增加又阻碍了经济的进一步增长;税收负担水平的增加提高了税制结构,而税制结构的增加限制了本身的进一步提高。

四、结论与政策启示

(一)结论

本文运用PVAR和脉冲—响应函数对我国除港澳台和西藏之外的30个省级单位的税制结构与经济增长的关系进行实证研究得出结论如下:

1.税制结构、税负水平与经济增长三者之间的任意两者间均存在明确的双向互动关系,而如仅从任何两者的直接关系看,税制结构、税负水平与经济增长之间似乎并不存在强有力的联系,但加入相关参与变量之后,二者之间的关系会变得清晰,显示出双向、互动的复杂关系。

2.税制结构与经济增长之间是非对称的互动关系:源自经济增长的作用链条可以顺畅地对税制结构形成有效的推动作用;而源自税制结构的作用链条对经济增长的作用较为复杂,不明显。

(二)政策启示

1994年以来,我国的直接税占总税收的比例提高了50%、税负水平则几乎增加了一倍,这是在没有大的税制变动的情况下取得的,但却没对经济的增长产生明显的阻碍作用,这是因为政府对经济的作用是两方面的,一般来说征税对经济不利,而政府支出则可以促进经济增长。所以,只要政府的支出政策及其他诸如货币、产业、对外贸易等政策安排得当,适当提高税收负担和增加直接税的比例,并不会对经济增长产生负作用。

所以,鉴于随着经济的增长,我国政府未来提供的公共产品和服务会逐渐增加的现实,可适当增加税负水平。鉴于目前贫富差距逐渐拉大的现实,可考虑在提高居民收入的同时,通过提高个人所得税的免征额、减少税率档次并提高加强个人所得税的征管,对居民个人住房恢复征收房产税、开征遗产税等办法提高直接税的比重,增强我国税收的财富调节作用,缩小居民收入差距,这不仅可以促进社会和谐,还可以提高边际消费倾向,促进经济增长。

[1]Engen.E.M,and J.Skinner.Taxation and economic growth [R].Cambridge,MA:National Bureau of Economic Research, Working Papers,1996:5826.

[2]Tanzi and Zee.Fiscal policy and long-run growth[R].International Monetary Fund Staff Papers,1997,(2):179-209.

[3]Frida Widmalm.Tax structure and growth:are some taxes better than others?[J].Public Choice,2001,199-219.

[4]Jens Arnold.Do tax structures affect aggregate economic growth?empirical evidence from a panel of OECD countries [R].OECD Economics Department Working Papers,2008: 643.

[5]Jens Arnold,A.Bassanini and S.Scarpetta.“Solow or Lucas? Testing Growth Models Using Panel Data from OECD Countries”[R].OECD Economics Department Working Papers, 2007:592.

[6]Johansson,Chistopher Heady,Jens Arnold,Bert Brys,Laura Vartia.Taxation and economic growth[R].OECD Economics Department Working Papers,2008:620.

[7]Myles,Gareth D.Economic growth and the role of taxation [R].OECD Report 2007,available at http://www.people.ex. ac.uk/gdmyles/papers/pdfs/OECDfin.pdf.

[8]马栓友.中国经济增长的财政政策分析[D].中国社会科学院研究生院博士论文,2004,4.

[9]李永友.我国税收负担对经济增长影响的经验分析[J].财经研究,2004,(12):53-65.

[10]刘凤良,于泽,李彬.持续经济增长目标下的最优税负和税收结构调整[J].经济理论与经济管理,2009,(3):41-47.

[11]马栓友.税收结构与经济增长[J].税务与经济,2002,(1):4 -6.

[12]武彦民,李明雨.政府收入结构、目标转型与经济增长——我国分税制改革后的实证分析[J].现代管理科学,2009,(11): 30-32.

[13]吴玉霞.中国税收结构的经济增长效应研究[D].天津财经大学博士学位论文.2009,5.

[14]刘军.我国税制结构、税收负担与经济增长的实证分析[J].财政研究,2006,(2):59-62.

[15]刘涵.中国宏观税负对经济增长影响的统计研究[D].天津财经大学博士学位论文,2008,5.

[16]何茵,沈高明.政府收入、税收结构与经济增长[J].金融研究, 2009,(9):14-25.

[17]赵志耘,杨朝峰.经济增长与税收负担、税制结构关系的脉冲响应分析[J].财经问题研究,2010,(1):3-9.

[18]郭小东,武少岑.中国公共投资与经济增长关系的PVAR分析[J].学术研究,2007,(3):40-48.

[19]周勇.我国税收水平变动的经济因素[J].税务与经济,2010, (3):95-102.

An Impulse Response Analysis on the Relationship among Tax Structures,Tax Burden and Growth in China Based on 30 provinces’s Panel VAR Model

LIU Hai-qing1,GAO Ling-jiang2,3

(1.School ofPublic A dministration,Renmin University of China,Beijing 100872,China; 2.Beijing International Studies University,Beijing 100000,China; 3.Postdoctoral Institution of Finance and Trade,China Academy of Social Sciences,Beijing 100024,China)

This paper uses Panel Vector Auto-regression Model and Impulse response function analysis the relationship between tax structures and economic growth over the period 1994~2008 for 30 provinces(municipalities and autonomous regions)in China,the results indict that,the economic growth improves the tax structures and tax burden,but improvement of tax structures and tax burden did not hampered economic growth.So increase the proportion of direct taxes and tax burden not only be able to adjust the gap between the rich and the poor and increases social disharmonious,but also can boost economic growth by increasing government spending and consumption rate.

Tax structures;Tax burden;Panel VAR;Economic growth

F810.422 文献标识码: A 文章编号:1003-7217(2011)03-0068-06

2011-03-01

刘海庆(1980—),男,山东莘县人,中国人民大学公共管理学院博士研究生,研究方向:财政理论与政策;高凌江(1974—),男,河北滦平人,管理学博士,北京第二外国语学院讲师、中国社会科学院财政与贸易经济研究所博士后,研究方向:财税理论与政策、产业经济。

(责任编辑:漆玲琼)