中国证券市场动量效应成因的景气循环分析

2010-12-29钱春海

钱春海

(中国浦东干部学院 现代金融研究中心,上海 201204)

中国证券市场动量效应成因的景气循环分析

钱春海

(中国浦东干部学院 现代金融研究中心,上海 201204)

根据Chordia和Shivakumar的研究思路,利用经济合作与发展组织(O ECD)公布的中国综合领先指标(CLI),对中国证券市场动量策略与景气循环之间的关系进行深入研究后发现,中国证券市场确实存在动量报酬现象,并且动量报酬的产生与景气循环存在密切的关系;其成因主要来自于景气循环的扩张期,同时景气循环对持有期较长的策略组合影响较深,对持有期较短的策略组合影响较少。总体而言,在中国证券市场中,如在扩张期执行动量策略可获得理想的报酬。

综合领先指标;动量策略;景气循环

一、引言和文献综述

市场是否具有效率,对于投资者而言是一项非常重要的议题。证券市场规范化的信息披露过程,使得许多人相信效率市场假说。Sharpe(1964)、Black(1972) 等学者提出的资本资产定价模型(CAPM),说明了股票风险与报酬之间的关系,奠定了资本定价的基础,为投资理论提供了一个可验证的证据,即在一个有效率的市场中,股票报酬应立即反映所有可供利用的信息,投资者只能赚取风险溢价(Risk Premium),而无法获取超过风险溢价的异常报酬(Abnormal Return),或者称为超额报酬(Excess Return)。[1-2]然而后来出现的一些异常现象,使得效率市场假说受到了严重的挑战,即所谓的动量策略与反向策略。其中,动量策略(Momentum Strategy)是指早期收益率较高的股票仍会在接下来的表现中超过早期收益率较低的股票;反向策略(Contrarian Strategy)是指买进过去表现差的股票而卖出过去表现好的股票来进行套利的投资方法。例如,De Bondt和Thaler(1985)在股市利用反向策略进行投资时,发现执行3到5年后便会有异常报酬的产生;而Jegadeesh和Titman(1993)在股市利用动量策略进行投资时,执行3到12个月后,也会有异常报酬的产生。[3-4]

从理论上看,不管是反向策略还是动量策略产生的异常报酬,都无法以资本资产定价模型来进行解释,因此让效率市场假说受到了质疑,学界也纷纷就此现象予以探索。Fama和French(1996)利用三因子模型来解释反向策略的异常报酬现象,结果发现规模因子与净市值比可以捕捉到长期报酬的反转,这说明了反向策略的成功是由于风险与报酬的关系所致,也就是高风险有高报酬的效果;但在另一方面,三因子模型却无法说明动量策略在3-12个月期间异常报酬的持续性,也就是说在控制规模与净市值比后,股市的动量报酬依然存在。[5]上述现象说明,动量效应成因是一个非常复杂的问题,如果能够找出影响动量效应的主要因素,无论是对理论界还是实务界,都具有非常重要的意义。

学术界对于动量效应的研究非常丰富。从现有文献来看,大致可分为两类:一类是研究除美国以外的其他市场是否也存在动量效应,例如Rouwenhorst(1998) 针对欧洲12个国家股市的研究、Schiereck,et al.(1999) 针对德国股市的研究以及Rouwenhorst(1999) 针对20个新兴市场国家的研究等;另一类是对动量效应的成因进行深入研究,包括公司规模和交易成本(Rouwenhorst,1998)以及股票的价格(George和Hwang,2004)、股票成长性(Daniel和Titman,1999)、股票的关注程度(Hong,2000)、盈余因素(Chan,1996)、产业因素(Moskowitz和Grinbatt,1999)、周转率因素(Lee和 Swaminathan,2000) 等。[6-14]

国内学者对动量效应也进行了大量研究,但主要是针对中国股市是否存在动量效应进行实证分析,鲜有针对动量效应成因方面的研究。例如,王永宏和赵学军(2001)利用1993年之前所有A股上市的数据,对中国股票市场的动量策略以及反向策略进行了实证研究;周琳杰(2002) 利用1995-2000年间所有A股上市的数据,对中国股票市场的动量效应进行了研究;吴世农和吴超鹏(2003)利用1997-2002年间上海股票市场的数据,对中国股票市场的价格动量策略和盈余动量策略进行了实证研究;朱战宇和吴冲锋(2003)利用重叠抽样的方法,在日、周、月周期下对中国股票市场基于价格动量策略的盈利特征进行了研究。[15-18]而在动量效应成因方面,只有徐信忠和郑纯毅(2006)等人从风险、公司规模、账面价值与市值之比、流通股比例以及换手率等方面进行了初步的研究。[19]与现有学者不同的是,本文将从宏观的角度对此问题进行研究,即从国家景气循环的变化来探讨中国证券市场的动量效应是否受到来自国家景气循环的影响。Chordia和Shivakumar(2002)在其研究中发现,动量策略的异常报酬现象与景气循环有关,异常报酬是由于投资者对个股报酬预期持续所造成的,利用景气循环变量可以推出个股的预期报酬率。[20]本文将借用Chordia和Shivakumar(2002) 的研究思路,并利用经济合作与发展组织(OECD)公布的中国综合领先指标(CLI)来代替景气循环,对中国证券市场动量策略与景气循环之间的关系进行深入研究。

二、景气循环变量说明及度量

(一)景气循环及景气循环期间的划分

景气循环是指国家长期经济发展过程中的规律变化,景气循环的信息可以为决策者与投资者进行生产与投资提供参考。例如,当景气过热时,投资者会认为未来经济将趋缓,会减少投资以避免投资损失;反之,当景气达到谷底时,投资者可增加投资以因应未来消费。因此,通过检验动量策略在景气扩张与收缩期间的表现,研究不同景气期间动量报酬的差异,便可了解动量报酬的产生是否受到景气循环的影响。

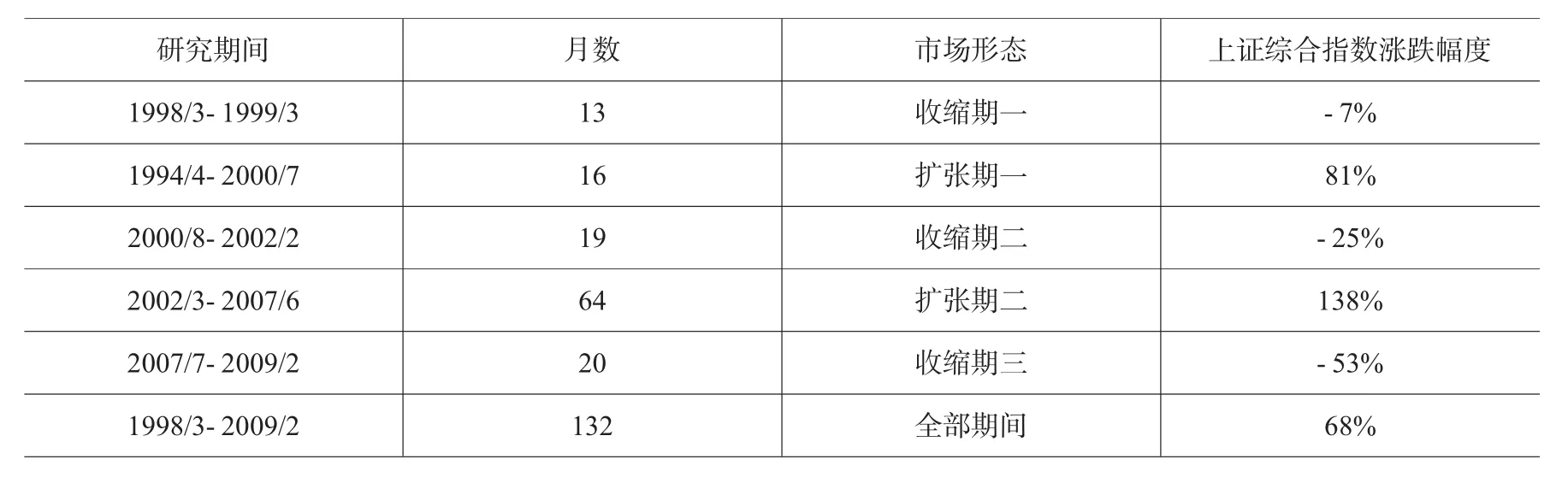

但在中国官方统计资料中,并没有公布景气扩张与收缩期间的资料,因此如何划分景气循环便成为学术界经常讨论的一个重要问题。在本文研究中,将依据经济合作与发展组织(OECD)定期公布的一个指标,即综合领先指标(Composite Leading Indicators;CLI)来划分景气循环。综合领先经济指标(又称先行指标指数),是指一系列引导经济循环的相关经济指标和经济变量的加权平均数;它主要用来预测整体经济的转变情况,以及衡量未来数月的经济趋势。相对来说,综合领先经济指标比其他单一指标能够提供更多的详细资料,涵盖了整个经济活动的绝大部分,因此有人认为它能预测未来10个月后的经济形势,甚至能正确地预测经济发展的拐点。综合领先经济指标每月公布,其上升,显示该国经济出现增长的迹象;其下降,则显示该国经济出现衰退或放缓的迹象。表1即为根据OECD公布的CLI指标来划分的中国景气扩张与收缩期间。由表1可知,在研究样本期间内,共有三个收缩期间、两个扩张期间。三个收缩期间分别是1998/3-1999/3、2000/8-2002/2、2007/7-2009/2;两个扩张期间分别是1999/4-2000/7、2002/3-2007/6。

为研究股票市场与景气循环之间的关系,本文进一步计算了上证综合指数在各个期间内的涨跌幅度。从计算结果来看,一国景气状态的强弱与股票市场的多空存在强烈的正向关系。如在景气扩张期,上证综合指数都呈现上涨的状态;而在景气收缩期,上证综合指数都呈现下跌的状态。所以说股票市场的多头与空头,与景气的扩张与收缩存在密切的关系。

表1 基于CLI划分的中国景气扩张与收缩期间及上证综合指数变化

(二)景气循环变量的度量

从文献来看,学者们一般以“利差”来定义景气循环,这是因为“利差”因素隐含了未来经济活动的信息,能掌握景气循环中全局变量的共同波动和波动状态(如扩张期与衰退期)。基于Chordia和Shivakumar(2002)的研究思路,[20]本文以四个与利率有关的变量,如信用利差、期间利差、短期国库券收益率、股利率来代替景气循环,藉此研究景气循环对动量报酬的影响,并探讨动量报酬的产生是否由景气循环所驱动。变量与景气循环变量的关系说明如下。

1.信用利差(Default Risk Premium,DEF)

一般而言,相同融资期限的融资工具,理论上应有相同的收益率;但因信用风险不同,融资成本可能存在较大的差异。例如,10年期政府债券的发行利率与10年期银行资本性支出融资利率相比,虽然期限相同,但因为债务人信用水平不同,债权人便会要求额外的报酬。相比于政府所发行的融资工具,投资人通常会对企业所发行的融资工具要求较高的额外报酬,所以导致两者资金成本的差异。如果考虑景气状态的好坏,从直观上判断,信用利差与景气状态应呈负相关。因为当景气状态繁荣时,企业环境较好,投资成功率高,发生违约的概率较低,债权人会降低对债务人融资的要求报酬,因此缩小了资金成本的差异,信用利差便会减少;反之,当景气状态萧条时,企业环境较恶劣,投资失败率高,发生违约的概率较高,债权人会提高对债务人融资的要求报酬,因此扩大了资金成本的差异,信用利差便会增加。

然而在信用利差的定义上,Chordia和Shivakamar(2002)与传统财务学者存在较大的差异。本文采用一般财务学者对信用利差的定义,以中国金融机构5年以上法定贷款利率与10年国债平均到期收益率之差作为信用利差。为何使用5年以上法定贷款利率而不使用10年企业到期收益率,其原因在于:(1)目前能收集到的10年企业债券样本数据不齐,且不连续,故不能使用;(2)在国债样本的收集上,排除停止发行、太晚发行、数据过短或间断等因素,只能选择10年国债;(3)对应10年国债的金融机构贷款利率,本应使用相同融资期限,但在数据的收集上以及能寻找的范围内,对应的只有5年以上法定贷款利率;(4)金融机构贷款利率本身的信用风险类似企业债券,与国债相比,符合质量(信用风险)不同的融资工具的定义。

2.期间利差(Term Spread,TERM)

期间利差是指具有相同质量的融资工具,因融资期限长短不同,造成融资成本的差异。就政府发行的公债和国库券而言,质量相同,因此一般都被视为无风险资产;但如果两者发行期限不同,基于利率期限结构的预期理论,投资人会对不同的持有期间要求不同的报酬,因此两者的发行利率是有差异的。一般而言,公债发行的期间通常较长,因此要求的额外报酬也就越高,所以公债的利率通常较国库券高。期间利差与景气循环之间的关系是,当景气繁荣时,投资者投资意愿提高,资本性支出需求增加,将使市场上资金收紧,在此情况下,资金供给者占有优势,可以对长期资金需求者提出更高的报酬,因此会扩大长短期资金成本的差异,期间利差便会增加;反之,当景气衰退时,投资者投资意愿低迷,市场资金充裕,资金供给者为了消化多余的资金,便牺牲对资金需求者的要求报酬,因此缩小了长短期资金成本的差异,期间利差便会减少。

Chordia和Shivakamar(2002)以10年以上公债平均收益率与3个月国库券平均收益率之差作为对期间利差的定义,虽然符合财务学者对一般期间利差的定义,但是,由于中国债券市场的发展不是很蓬勃,有些期限的国债不是停止发行,就是太晚发行,使得数据存在过短或间断的现象。本文以金融机构3个月法定存款利率代替3个月国库券平均收益率,并以10年国债到期收益率与金融机构3个月法定存款利率之差定义期间利差。从理论上看,国库券与定期存款在一般的情形下,质量相同,具有相同的信用风险,利率相当接近,因此具有高度的正相关性。以3个月法定存款利率代替3个月国库券平均收益率,具有一定的合理性。

3.短期国库券收益率(Treasury Bill Yield,YLD)

国库券是政府为调节国库收支,以及为稳定金融市场而发行的短期政府票据;其特色是具有高度的安全性、流通性,政府以其信用作为保证,市场价格稳定。因此,国库券的发行能吸引金融机构的投资。显然,当景气扩张时,投资者投资意愿提高,资金需求者增加,此时市场利率将会提高,而市场利率的提高亦将带动国库券利率的上升;反之,当景气收缩时,投资者投资意愿降低,资金供给者必定降低利率以吸引资金需求者借款,因此国库券利率也会下降。所以从理论上讲,国库券利率与景气状态应呈现正相关关系。

Chordia和Shivakamar(2002)在其研究中,使用3个月国库券平均收益率作为短期国库券收益率。基于上节所述原因,本文将使用金融机构3个月法定存款利率代替3个月国库券平均收益率。显然,当景气扩张时,政府为了避免景气过热,通常会提高利率,尤其是定期存款利率,促使在市场上流动的资金回到金融机构;反之,当景气收缩时,投资者投资意愿降低,政府为了鼓励投资,必定降低利率,促使储户把资金转移到报酬较高的行业中,因此,从理论上讲,定期存款利率在景气循环中的表现与国库券平均收益率基本上是一样的。

4.股利率 (Dividend Yield,DIV)

根据Gordon(1962)的“股利折现模型”,如果企业股利增长率固定且可持续经营,则该企业合理的股价应由股利(D)、资金成本率(k) 以及股利增长率(g) 三者决定。其计算公式如下:

式中,Pt为第t期股价,Dt-1为第(t-1)期股利,k为资金成本率(或要求报酬率),g为股利增长率。进一步地,可将上式改写为:

上式说明,股利率(D/P)等于资金成本率(k)与股利增长率(g)之差。显然,当景气处于繁荣期时,如果股利增长率较高,则股利率较低;当景气处于衰退期时,如果股利增长率较低,则股利率较高。因此,从理论上讲,股利率与景气状态应呈负向相关关系。Fama和French(1988)在其研究中发现,E/P预测景气循环与D/P具有相似的效果。[5]因此,本文在研究过程中,将使用上海证券交易所A股加权平均E/P作为股利率的代理变量,以探讨景气循环对于动量策略的影响。

三、样本与研究方法

(一)研究样本

以上海证券交易所所有A股上市公司为研究对象,研究期间从1998年3月至2009年2月,共11年132期;研究期间共有854家公司。样本数据来自CSMAR数据库。

在第 t期排序赢家与输家及执行动量策略时,本文对样本公司筛选的条件定义如下:(1)排除持有期时退市的股票;(2)排除持有期前首次上市未满 2个月的个股,以避免个股蜜月期的异常报酬;(3)排除持有期时的ST、*ST、S股,以避免极端股价变动影响本研究的结果;(4)排除持有期前由ST、*ST、S恢复正常后未满2个月的个股。为了让动量策略能够在实际的股市环境中应用,本文每期以上述筛选条件来调整公司的样本数。

(二)动量策略的构建方式

按照Jegadeesh和Titman(1993)的做法,首先根据个股过去f个月(形成期)的报酬率以连乘法计算股票前f期的累积报酬,然后将所有形成期样本公司累积报酬率由高而低排序,并将其分成10等分,买进累积报酬最高的前10等分为“赢家组合”,同时卖出累积报酬最低的后10等分为“输家组合”,形成“动量组合”,并持有h个月(持有期);其次计算赢家与输家组合内的个股在持有期间所获得的累积报酬,若赢家或输家个股在持有期的某个时点下市,则将该个股下市及之后时点的报酬率设为零,再来计算赢家与输家个股的持有期累积报酬率;最后计算“赢家组合”、“输家组合”及“动量组合”在持有期间所获得的平均累积报酬,并检验所有子研究期间各组合的平均累积报酬是否显著异于零,以此观察动量策略的获利性。

本文以形成期3、6、9个月分别对应持有期3、6、9个月,共形成九种策略组合,即(3X3)、(3X6)、(3X9)、(6X3)、(6X6)、(6X9)、(9X3)、(9X6)、(9X9),并采用重迭期间法(Overlapping Period)来划分子研究期间。

四、实证结果及分析

(一)上证A股市场的动量效应

表2为上证A股市场全期间动量策略的检验。按照Jegadeesh和Titman(1993)提出的动量策略方法,对1998年3月至2009年2月的上证A股市场进行检验,以形成期(f=3、6、9)、持有期(h=3、6、9) 来构建9个策略组合。

结果显示,在9个策略组合中,有8个策略组合的动量报酬为正,而在这8个动量报酬为正的策略组合中,除了(3X6)、(6X3)策略组合不显著外,其他均呈现正值显著的状态。在这8个策略组合中,虽然输家组合的报酬均是正值且全部都显著,使得动量报酬被拉低,但由于赢家组合的报酬较高,使得动量报酬不至于小于零;另外,动量报酬呈现显著负值的策略组合只有(3X3),其原因是赢家组合报酬呈现不显著正值,而输家组合则呈现显著正值,使得动量报酬低于零。总体而言,上证A股市场确实存在动量报酬现象。

表2 全期间(1998/3-2009/2) 动量策略的检验

(二)景气循环与动量策略

Chordia和Shivakumar(2002)认为,景气循环可能是动量报酬产生的主要原因。但其研究指出,动量策略仅适用于景气扩张期;在景气收缩期,动量策略的报酬则为不显著的负值。[23]这也说明了以过去报酬率为基准的动量报酬具有有规律的变动,并且与景气循环的敏感性有关,即景气的动向直接影响公司的经营表现,同时也影响投资者对公司未来前景的评价。

本研究依照Chordia和Shivakumar(2002)的方式,将研究期间区分为景气扩张期与景气收缩期,并依Jegadeesh和Titman(1993)的做法来检验不同景气循环阶段的动量报酬是否具有显著差异。如果动量报酬受到景气扩张与景气收缩的影响而产生明显的差别,则表示动量报酬的形成与景气循环有关(实证结果见表3)。

由表3可知,在景气收缩期的动量报酬中,除了(6X9)策略组合为显著正报酬外,其它策略组合皆呈现不显著或是显著负报酬的现象。虽然赢家组合和输家组合几乎都呈现显著的负值现象,但由于输家组合与赢家组合报酬非常接近,使得买进赢家同时卖出输家组合的报酬互相抵消,因此动量报酬大多呈现不显著状态。由此可知,景气收缩期的动量策略是无效应的。这一结果与Chordia和Shivakumar(2002) 的实证一致。

表3 景气扩张与收缩期间动量策略的检验

在景气扩张期的动量报酬中,除了(3X3)策略组合为不显著负报酬外,其他策略组合的动量报酬都呈现正值,9个策略组合中有6个呈现显著正报酬的状态。其原因是,赢家组合与输家组合虽然都呈现显著正值,但由于赢家组合报酬大于输家组合报酬,使得买进赢家同时卖出输家组合的报酬增加,因此动量报酬大于零。由此可知,景气扩张期的动量策略是有效应的。这一结果与Chordia和Shivakumar(2002) 的实证亦一致。

上述结果显示,中国景气循环对动量报酬是有影响的。虽然全期间动量策略会出现显著的动量报酬,但在任一的策略组合下,如(6X6)策略组合,全期间的动量报酬都没有比景气扩张期的动量报酬来得大以及显著。因此,全期间的动量策略具有显著动量报酬的原因,可能是受到景气扩张期的影响。这一结果说明,景气循环对于中国证券市场动量报酬的影响主要来自于景气循环的扩张期。

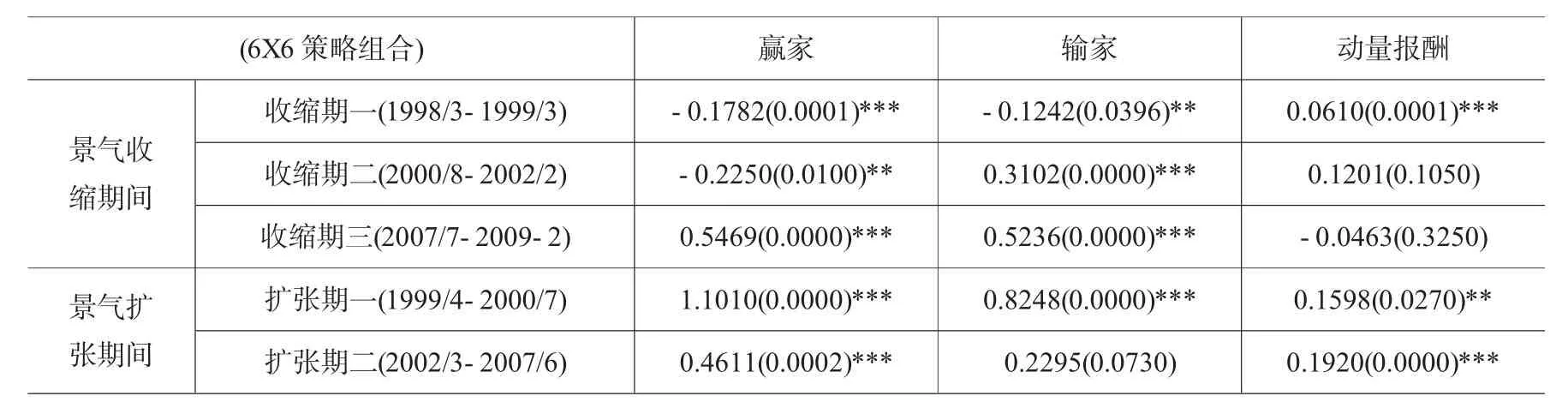

为了进一步强化景气循环对动量策略有影响的证据,本文在表1所划分的景气扩张与收缩期内,以形成期6个月、持有期6个月的策略组合为例,进一步研究景气循环对于动量策略的影响,结果见表4。

由表4可知,6X6策略组合在三个景气收缩期间的表现均不显著,其中收缩期二(2000/8-2002/2)与收缩期三(2007/7-2009/2)为不显著的状态,而收缩期一(1998/3-1999/3)则更呈现负显著的报酬状态。由此可见,中国证券市场在景气收缩期间并不适合执行动量策略。而从景气扩张期间的表现来看,扩张期一(1999/4-2000/7)与扩张期二(2002/3-2007/6)均呈现显著的正报酬状态,说明中国证券市场在景气扩张期间非常适合执行动量策略。这一结果呼应了上述的推测:景气循环对于中国证券市场动量报酬的影响主要来自于景气循环的扩张期。因此,对于中国证券而言,如在扩张期执行动量策略,应该可以获得理想的报酬。

表4 动量策略于各个景气扩张与收缩期间的检验(以6X6策略组合为例)

(三)景气循环变量与动量报酬

下面开始检验四个变量与动量策略各期报酬之间的关系。检验方程如下:

表5 景气循环变量对动量报酬的回归检验

由表5可以看出,在9个策略组合中,四个变量的系数,除了(3X3)策略组合没有任何变量显著外,其他策略组合中至少有一个变量达到显著水平,并且(3X9)、(6X9)、(9X9) 策略组合分别至少有三个变量系数达到显著水平,且每个策略组合的调整 R2至少有22.34%以上的解释力。这说明描述景气循环的四个变量在各种策略组合中,至少一个起到了显著的影响作用,因此“景气循环对动量报酬有影响”具有一定的可信度。值得注意的是,在各种策略组合中,持有期较短的(3X3)、(6X3)、(9X3)策略组合,每个策略组合最多只有一个变量系数达到显著水平,且最高调整R2的策略组合只有6.12%的解释力。这说明景气循环对于持有期较长的策略组合具有比较深的影响结果;而对于持有期较短的策略组合,影响相对较小。但从整体的策略组合来看,景气循环变量的回归系数部分,每个策略组合至少有一个呈现显著的状态,并且各策略组合的调整R2都有一定的水平。因此,景气循环对动量报酬存在影响得到了进一步的验证。

表5中各策略组合的调整R2,代表策略组合受到景气循环影响的程度。如果动量报酬产生的主要原因来自景气循环的话,则调整R2较高的策略组合,也就是受到景气循环影响程度较高的策略组合,应有较高的动量报酬。为了更进一步了解策略组合受景气循环影响的程度与动量报酬的关系,本文将表5中的调整R2、表2中的全期间动量报酬以及表3中的景气扩张期间的动量报酬,汇聚到表6中。

从表6可以看出,调整R2较低的 (3X3)、(6X3)、(9X3) 策略组合,除了 (3X3) 策略组合在全期间的动量报酬为负显著外,其他策略组合在全期间与景气扩张期的动量报酬都呈现不显著的状态,所以受景气循环影响程度较低的策略组合,没有动量报酬存在;而在调整R2较高的(3X9)、(6X9)、(9X9)策略组合中,所有策略组合在全期间与景气扩张期的动量报酬都呈现显著的正相关状态。这种情况说明,受景气循环影响程度较高的策略组合,其动量报酬也高。由此也可看出“动量报酬产生的主因来自景气循环”,并且持有期较长的策略组合会有较高的动量报酬。

表6 调整R2与动量报酬对应表

五、简短结论

基于以上分析,本文可得如下结论:(1)中国股票市场确实存在动量报酬。(2)动量报酬的产生与景气循环的扩张期有密切的关系。(3)景气循环对动量报酬有影响。本文认为,动量报酬的形成主要受景气循环的趋向影响,并且来自于景气循环的扩张期,因此执行动量策略最适宜的期间就是在景气循环的扩张期。如以上述手段进行操作,应该可以获得理想的报酬。

[1]Sharpe,W.F..Capital Asset Prices:a Theory of Market Equilibrium Under Conditions of risk[J].Journal of Finance,1964,(3):425-442.

[2]Black,F..Capital Market Equilibrium with Restricted Borrowing[J].The Journal of Business,1972,(3):444-455.

[3]De Bondt,W.F.M.,and Thaler,R.H..Does the Stock Analysts Overreaction?[J].Journal of Finance,1985,(3):793-808.

[4]Jegadeesh,N.,and Titman,S..Return to Buying Winners and Selling Losers:Implications for Stock Market Efficiency[J].Journal of Finance,1993,48:65-91.

[5]Fama,E.F., and French,K.R..Multifactor Explanations of Asset Pricing Anomalies[J].Journal of Finance,1996,51:55-84.

[6]Rouwenhorst,K.G..International Momentum Strategies[J].Journal of Finance,1998,53:267-284.

[7]Schiereck,D.,De Bondt,W.,and Weber,M..Contrarian and Momentum Strategies in Germany[J].Financial Analysts Journal,1999,55:104-116.

[8]Rouwenhorst,K.G..Local Return Factors and Turnover in Emerging Stock Markets[J].Journal of Finance,1999,54:1439-1464.

[9]George,T.J.,and Hwang,C.Y..The 52-Week High and Momentum Investing[J].Journal of Finance,2004,59:2145-2176.

[10]Daniel,K.,and Titman,S..Market Efficiency in an Irrational World[J].Financial Analyst Journal,1999,55:28-40.

[11]Hong,H.,Lim T.,and Stein,J.C..Bad News Travels Slowly:Size,Analyst Coverage,and the Profitability of Momentum Strategies[J].Journal of Finance,2000,55:265-295.

[12]Chan,K.C.,Jegadeesh,N.and Lakonishok,J..Momentum Strategies[J].Journal of Finance,1996,51:1681-1713.

[13]Moskowitz,T.J.,and Grinblatt,M..Do Industyies Explain Momentum[J].Journal of Finance,1999,54:1249-1290.

[14]Lee,C.M.C.,and Swaminathan,B..Price Momentum and Trading Volume[J].Journal of Finance,2000,55:2017-2069.

[15]王永宏,赵学军.中国股市惯性策略和反转策略的实证分析[J].经济研究,2001,(6):56-69.

[16]周琳杰.中国股票市场动量策略赢利性研究[J].世界经济,2002,(8):60-64.

[17]吴世农,吴超鹏.我国股票市场价格惯性策略与盈余惯性策略的实证研究[J].经济科学,2003,(4):54-61.

[18]朱战宇,吴冲锋,王承炜.不同检验周期下中国股市价格动量的盈利性研究[J].世界经济,2003,(8):62-67.

[19]徐信忠,郑纯毅.中国股票市场动量效应成因分析[J].经济科学,2006,(1):85-99.

[20]Chordia,T.,and Shivakumar,L..Momentum,Business Cycle and Time-varying Expected Returns[J].Journal of Finance,2002,57:985-1019.

A Business Cycle Analysis of Causes of Momentum Effects in China’s Stock Markets

QIAN Chun-hai(China Executive Leadership Academy,Pudong,Shanghai 201204,China)

According to the research methods of Chordia and Shivakumar,this paper studies the relationship between momentum Strategies and business cycle in China’s stock markets by making use of the composite leading indicators of the Organization for Economic Co-operation and Development.The results show that the emerging momentum effects have a close relationship with business cycle.The causes of the momentum effects mainly come from the expanding period of the business cycle;in the meantime business cycle has significant influences on momentum strategies of long holding period,while less influences on that of short holding period.Generally speaking,momentum strategies performed in the expanding period may obtain good returns in China’s stock markets.

composite leading indicators;momentum strategies;business cycle

责任编校:魏 琳

F830.91

A

1005-0892(2010)10-0051-09

2010-06-08

钱春海,中国浦东干部学院副教授,管理学博士,主要从事跨国企业投资、公司财务研究。