杜邦分析体系在上市保险公司的改造及应用

2010-09-07侯旭华许闲

侯旭华 许 闲

【摘要】 引入现金流量信息的杜邦分析体系仍然不能反映上市保险公司的特色, 而且以净资产利润率为核心的指标不完全符合上市公司股东财富最大化的要求,因此,可进一步改造杜邦分析体系,选用反映上市公司盈利能力最强的财务指标——每股收益作为核心指标, 并层层进行指标分解。

【关键词】 杜邦分析体系;上市保险公司;现金流量信息;改造;应用

一、数据假设

假设某上市保险公司(福安寿险股份有限公司)2009年发行在外普通股股数为150 000万股,该公司2009年简易资产负债表、简易利润表、简易现金流量见表1、表2和表3所示。

二、传统的杜邦分析体系

杜邦分析体系,简称杜邦系统,因其由美国杜邦公司最早创造并成功运用而得名,它是利用几种主要财务指标间的内在联系,对公司综合经营理财状况以及经济效率进行系统分析评价的方法。一般来说,利用杜邦分析体系进行财务综合分析时,主要是以杜邦分析图为基础进行的,以福安寿险股份有限公司为例,可设计一张杜邦分析图,如图1所示。

根据图1,可以得到以下启示:

1.杜邦系统的核心是净资产利润率,该指标最具综合性,它表明了公司财务管理的目标。因为净资产利润率反映了公司所有者投入资本的获利能力以及公司筹资、投资等各项财务活动的效率。提高净资产利润率是所有者财富最大化的基本保证,同时它也体现了公司经营活动的最终成果,无论是所有者还是经营者都十分关心这一财务指标。本例中福安寿险股份有限公司净资产利润率为14.71%,说明该公司2009年股东的投资报酬率还是较高的。

2.全面、直观地反映了净资产利润率的影响因素,其中资产利润率又是最重要的因素。杜邦系统强调高资产利润率可以有两个来源,高利润率或高资产周转率或者两者的结合,因此要进一步从盈利能力和资产营运能力两方面来分析。本例中福安寿险股份有限公司资产利润率为1.28%,可见,该公司2009年资产的利用给公司带来了利润,但资产利润率还较低,资产的使用潜力尚未全部挖掘出来。进一步分析,该公司利润率为3.04%,说明公司所获得的收入创造利润的水平还有待提高;资产周转率为0.42%,说明该公司2009年全部资产的综合利用效率较低,总资产的营运能力不强。

3.说明适度的负债经营对公司的财务状况具有同等的重要性,特别是保险公司本身就是高负债经营机构,只要盈利率大于负债利率,适度有效地增加举债额度,能使保险公司获得财务杠杆利益。如果保险公司负债比例很小,说明保险公司利用债权人资本进行经营活动的能力很差。本例中福安寿险股份有限公司2009年净资产利润率达到14.71%,其主要原因是资产负债率指标高引起的。该公司2009年资产负债率为91.68%,处于高负债经营状况,这很正常, 但同时保险公司在举债经营时,必须充分估计预期的利润和增加的风险,特别是寿险行业,具有保险期限长期性特点,关心远期比关心近期更重要, 而且由于人寿保险业务经营的产品与人的身体、生命有着直接密切的关系,能否保证在未来具有充足的偿付能力是事关保险公司生存的重大问题。与非人寿保险业务相比,人寿保险业务偿付能力的重要性尤为突出。因此,还须进一步进行偿付能力分析。

4.利润率反映了公司净利润与营业收入的关系,从这个意义上,提高利润率是提高盈利能力的关键所在。要提高利润率,一方面要提高营业收入。营业收入包括已赚保费、投资收益、公允价值变动收益、汇兑收益、其他业务收入,其中重点是要增加已赚保费,因为它具有稳定性、持久性特点,代表了保险公司的主营业务利润,体现了保险经营的本质;另外,由于保险资金运动有自身的运动规律,即保费收入后要按保险责任提取各种责任准备金,如何将形成的责任准备金通过资金运用实现增值,增加投资收益,也是提高营业收入的重要手段。公允价值随市场价格的变化而变化,汇兑收益受外汇市场汇率变化的影响较大,这两部分属于浮动盈亏,收益稳定性较差,保险公司应注重规避市场风险和汇率风险。其他业务收入包括利息收入(不含定期存款)、租金收入、手续费收入、咨询服务收入、代勘查收入、代保管收入、担保收入、账户管理收入、第三方管理收入等,保险公司要努力改变盈利模式过度依赖承保盈利和投资收益的现状,积极参与“交强险”代理、“新农合”、“新农保”、“企业年金”等中间业务项目,进一步开辟新的盈利来源,从单一盈利模式向多元盈利模式转变。要提高利润率,另一方面还需降低营业支出,营业支出包括退保金、赔付支出、提取保险责任准备金、保单红利支出、分保费用、营业税金及附加、手续费及佣金支出、业务及管理费、其他业务成本、资产减值损失等,保险公司成本费用内容繁多复杂,对当期利润影响较大,如何降低赔款与给付,控制费用,减少保险业务支出,是保险公司应该关注的问题。

5.资产周转率反映了公司资产的使用效率即营运能力,强有力的营运能力既是公司获利的基础,又是公司按期偿付到期债务的主要资金来源和保证。为此,保险公司要进一步分析各项资产的占用数额和周转速度,比如货币资金是否闲置,应收保费是否控制在规定比例内,是否按期收回,保户的信誉及付款能力;固定资产的购建规模是否超标准,是否得到充分利用,投资是否按期收回,是否获得可观的收益。

综上所述,杜邦分析体系的核心是净资产利润率,而净资产利润率是公司盈利能力、偿付能力和营运能力的综合体现。如果保险公司净资产利润率是建立在良好的盈利能力、偿付能力和营运能力基础上,那么,这种净资产利润率是隐定可靠的;反之,是不稳定不可靠的,保险公司应该抓住这一体系内每个因素之间的内在联系,促进各因素的不断优化,才能使保险公司的财务状况朝着自我优化的方向发展。

三、引入现金流量信息的杜邦分析体系

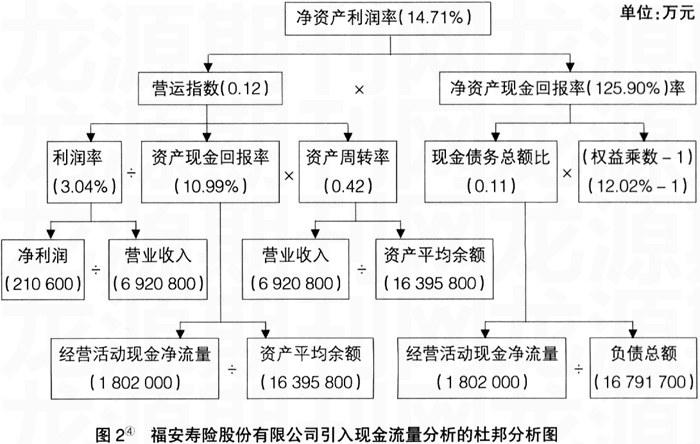

传统的杜邦分析体系数据资料来源于资产负债表和利润表,对现金流量表提供的信息丝毫没有加以运用。虽然利润指标在财务分析中起着承上启下的作用,而利润指标提供的财务信息质量远远低于现金流量提供的信息,因而导致利益相关者不能准确地评价保险公司的财务状况。在引入现金流量分析后,杜邦系统的数据资料来源于公司编制的三种报表,使得财务分析更加全面、综合。以福安寿险股份有限公司为例,引入现金流量信息,对杜邦系统进行改进后,其各指标之间的关系如图2。

根据图2,可以看出:

1.更加全面、真实地反映公司盈利能力和营运能力。改进后的杜邦系统在反映公司的盈利能力指标和营运能力指标中增加了营运指数和资产现金回报率。营运指数是公司净利润与经营活动现金净流量之比,反映公司经营活动创造或获取现金的能力。该比率越小,说明公司经营活动获取现金的能力越强,盈利质量越高。资产现金回报率是经营活动现金净流量与资产总额之比,它是对资产利润率的修正,反映公司运用全部资产创造现金流量的能力,它综合而真实反映了公司资产的利用效果,比率越高,说明公司资产的利用效率越高,盈利性越强。本例中福安寿险股份有限公司2009年营运指数为0.12,比率较低,说明该公司利润的收现能力较强,收益质量高;资产现金回报率为10.99%,比率较低,说明该公司资产获现能力还不高,资产的使用潜力尚未全部挖掘出来。

2.更加全面、真实地反映公司偿付能力。改进后的杜邦系统在反映公司的偿付能力指标中增加了净资产现金回报率和现金债务总额比,使得偿付能力指标更具有现实性。净资产现金回报率是指经营活动现金净流量与净资产之比,它是对净资产利润率的修正,反映了由所有者提供的资本产生现金流量的能力,即所有者每一元投资所获得的现金流量,同时也反映了公司对所有者投资的回报能力。这一比率越高,说明公司支付能力越强,所有者投资越有保障。现金债务总额比是经营活动现金净流量与负债之比,它是对资产负债率的修正,反映公司经营活动现金流量偿还全部债务的能力,它从现实的角度,动态地反映了公司经营所得所获现金流量偿还债务能力的大小。该比率越高,说明公司偿付能力越强,反之,说明公司偿还债务的保证程度越小。本例中福安寿险股份有限公司净资产现金回报率为125.90%,指标很高,说明该公司由所有者提供的资本产生现金流量的能力较强,同时也反映了公司对所有者投资的回报能力也较强;现金债务总额比为0.11,比率偏低,公司还应增加现金流量。

四、杜邦分析體系在上市保险公司中的改造

引入现金流量分析后杜邦系统和传统杜邦系统相比,信息更全面,但仍然不能反映上市保险公司的特色,如所有者权益股份化、优先股股利的存在等;而且以净资产利润率为核心的指标不完全符合上市公司股东财富最大化的要求。虽然,净资产利润率是一个综合性指标,它所反映的是公司经营业绩的综合情况,而单独从它的大小看不出公司的资本结构、主营业务、非经常性损益、成本费用等对公司利润的影响,因而无法判断公司的经营状况和财务状况。因此,单独用净资产利润率无法对上市公司进行科学合理的评价。因此,可进一步改造杜邦系统,选用反映上市公司盈利能力最强的财务指标——每股收益作为核心指标。

每股收益又称为基本每股收益,是指净利润减优先股股利后与普通股总数之比,它是在某个会计年度内平均每股普通股获得的收益, 反映了股东原始投资的获利水平,即股东原始投资对公司本期利润的要求权,它会直接影响到股票市价。一般情况下,如果实现每股净收益最大,也就意味着实现股东财富最大化,因而以每股净收益为核心指标符合上市公司股东财富最大化的财务管理目标。由于每股收益指标的重要性,许多国家都要求公司在利润表中专门披露这一比率,并且有相应的会计准则加以规范。我国2006年颁布的新会计准则也明确规定应将每股收益在利润表中单独列示。

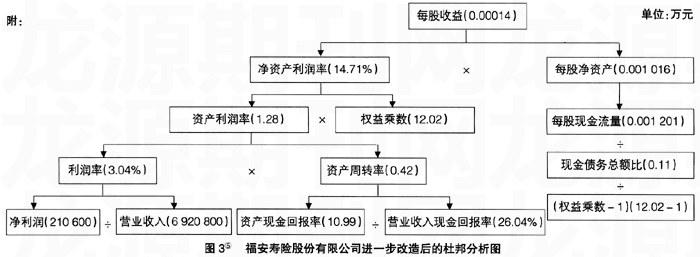

以福安寿险股份有限公司为例,改造后的杜邦系统如图3所示。

根据图3,可以看出:

1.净资产利润率是影响每股收益最重要的因素,从股权投资者角度反映了股东权益报酬。净资产利润率被称为是最具综合性和代表性的财务指标,传统的杜邦分析体系便是以其为出发点,解释公司的财务状况和变化趋势。由此可见,在改进后的杜邦分析体系中,净资产利润率仍然扮演着十分重要的角色。改进后的杜邦分析体系主要从资金来源的角度对净资产利润率进行分解,增加了营业收入现金回报率指标。营业收入现金回报率是指经营活动现金净流量与营业收入之比,它是对利润率指标的修正,反映公司每1元的营业收入所带来的现金流量的多少,该比率排除了不能收回的应收保费等应收款项的影响,因此较为稳健。通常,该比率越高越好。比率越大说明上市公司坏账越少,偿付能力越强,同时为其正常经营打下坚实基础。本例中福安寿险股份有限公司2009年每股收益为1.40元,其中一个重要原因是该公司净资产利润率达到了14.71%,进一步分析,该公司营业收入现金回报率为26.04%,比率不低,说明该公司利润指标较为稳健。

2.每股净资产是影响每股净收益的另一个重要因素,反映公司保值增值的现有状态,同时也是上市公司股票的理论价格。每股净资产是指每年年末股东权益与年末普通股总数之比,反映了股东每股投入的成本,在一定程度上反映了上市公司资产的质量,在理论上提供了普通股每股的最低价值。每股净资产指标在实践中具有很重要的作用,公司的购并、回购等资产重组活动,均以每股净资产为重要参考指标。本例中福安寿险股份有限公司2009年每股净资产为10.16元,比率较高,说明该公司资本实力较强。

3.每股净资产由三个指标构成,即每股现金流量、现金债务总额比和权益乘数。每股现金流量是指经营活动现金净流量减优先股股利后与普通股总数之比,反映公司经营活动所得现金分派股利的能力。每股现金流量越高,表示公司的每股普通股在一个会计年度中所赚得的现金流量越多,公司支付股利的能力越高。反之,则每股普通股所赚得的现金流量越少,公司支付股利的能力越低。从短期观点来看,每股现金流最比每股净收益更能显示从事资本性支出及支付股利的能力。通常它比每股净收益要高,正如公司从正常经营活动产生的现金净流量通常高于公司净利润一样。权益乘数说明适度的负债经营对公司的财务状况具有同等的重要性。现金债务总额比反映的是经营活动现金的还债能力。通过这三个指标可以看出,经营活动所得现金既要还债,又要分配股利,从中可以看出资本结构是否合理。本例中福安寿险股份有限公司2009年每股现金流量为12.01元,现金债务总额比为0.11,权益乘数为12.02,总体来看,该公司支付股利的能力较强,资本结构基本合理。●

【参考文献】

[1] 侯旭华.保险公司财务会计报告精析——新会计准则下的解读[M].中国金融出版社,2009:345-351.

[2] 郑洪帖.引入现金流量分析的杜邦系统简介[J].财会月刊,2001(2).

[3] 桑强.国内财产保险公司的经营绩效分析[J].财经界,2004(11).

[4] Smith, Barry D.(2001).A Financial Analysis of the Property and Casualty Insurance Industry 1970-1999[J].CPCU Journal, Vol 54 Issue 3, pp.134-145.