跨国并购的新发展及中国对策

2010-01-24张汉林

张汉林 魏 磊

一、全球跨国并购规模持续扩大,周期性波动明显增强

(一)全球跨国并购规模整体上持续扩大

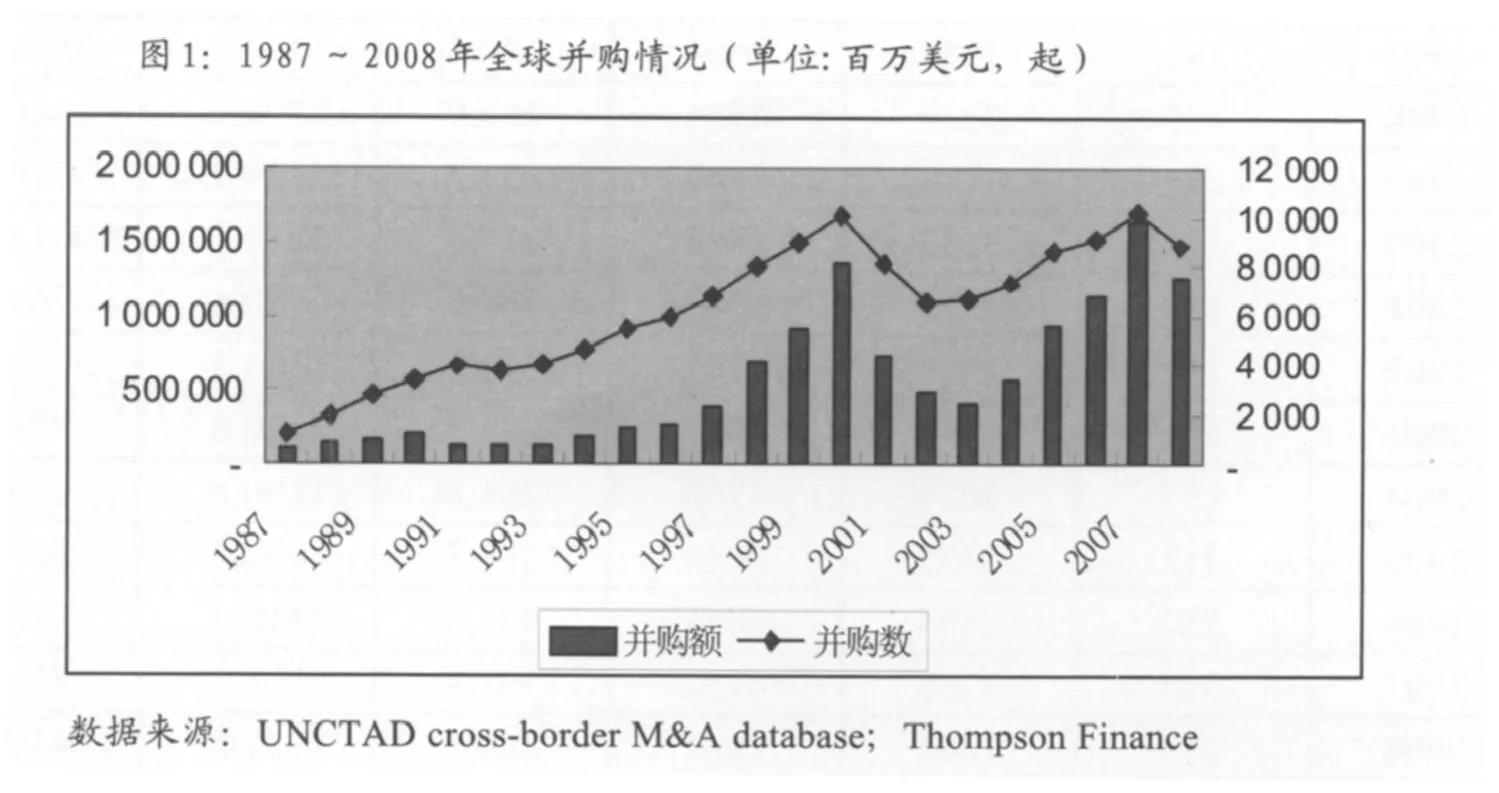

整体来看,1987~2008年全球并购案件数量和并购额均呈现出稳步上升的趋势,只不过2001年以后全球并购波动性明显增强。1987年全球并购数量是1174件,并购交易额为973.1亿,2001年全球并购数量增加到8098件,交易额达到7304.4亿美元。2007年全球并购数量达到创纪录的10145件,交易额达到1.64万亿美元。20年来,全球并购交易量扩大了8.6倍,交易量扩大了16.8倍。

(二)全球跨国并购与世界经济呈现出同步的周期性波动

全球跨国并购受世界经济形势的影响较大,尤其是经济衰退期间跨国并购交易较为低迷。例如,全球经济从2000年12月开始进入低速增长期。2001年美国、日本经济进入衰退期。同期全球并购交易迅速下降。在金融危机的冲击下,2008年全球并购量下降到约8000件。2009年上半年全球并购量与并购额继续下降,已经有多家国际机构预测2009年全球并购将持续低迷。例如,英国巴克莱资本公司和日本野村控股公司预测,2009年全球并购金额将为2万亿美元,比2008年减少30%①(2008年的全球并购总额比2007年同比减少了约36%)。

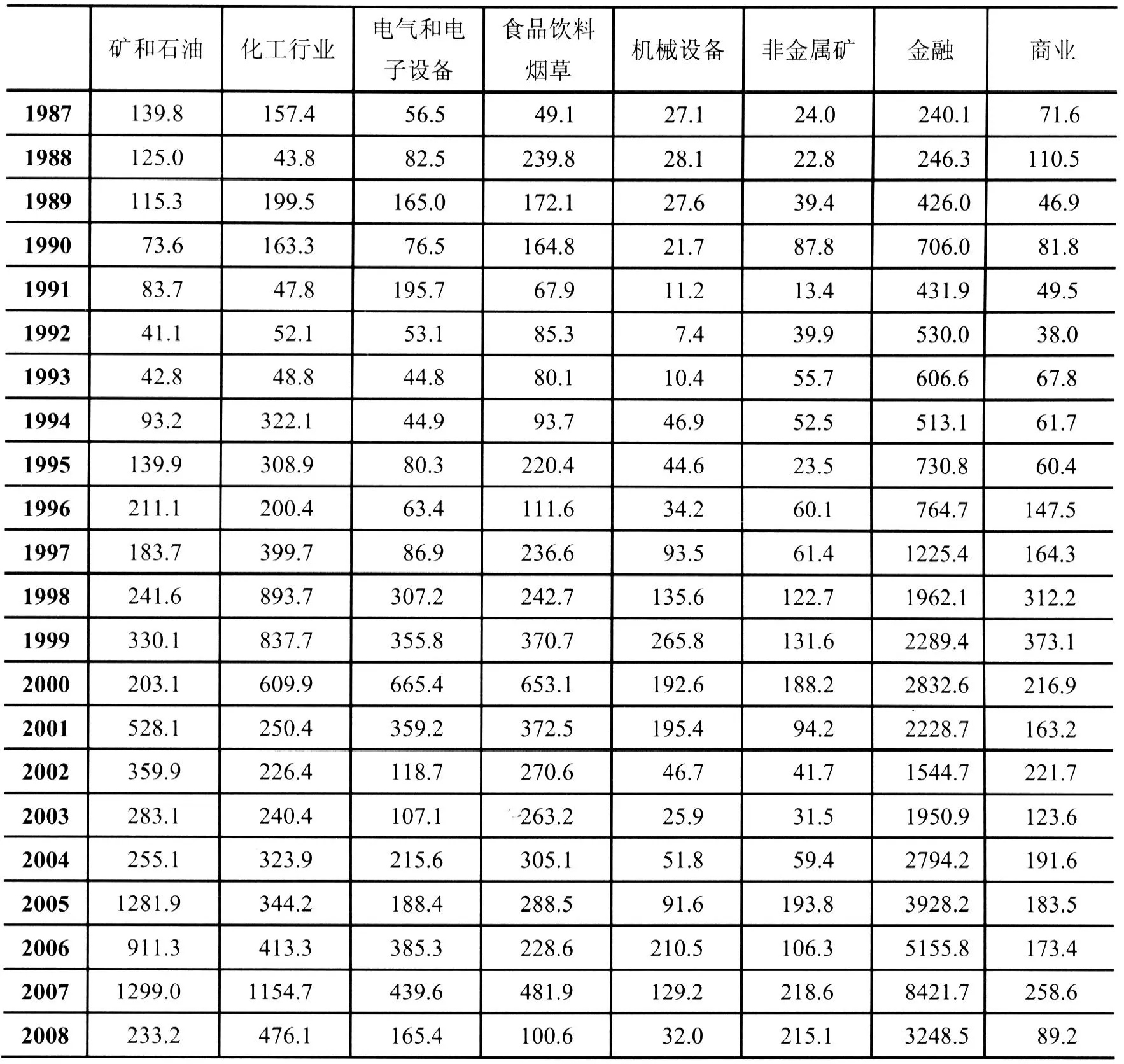

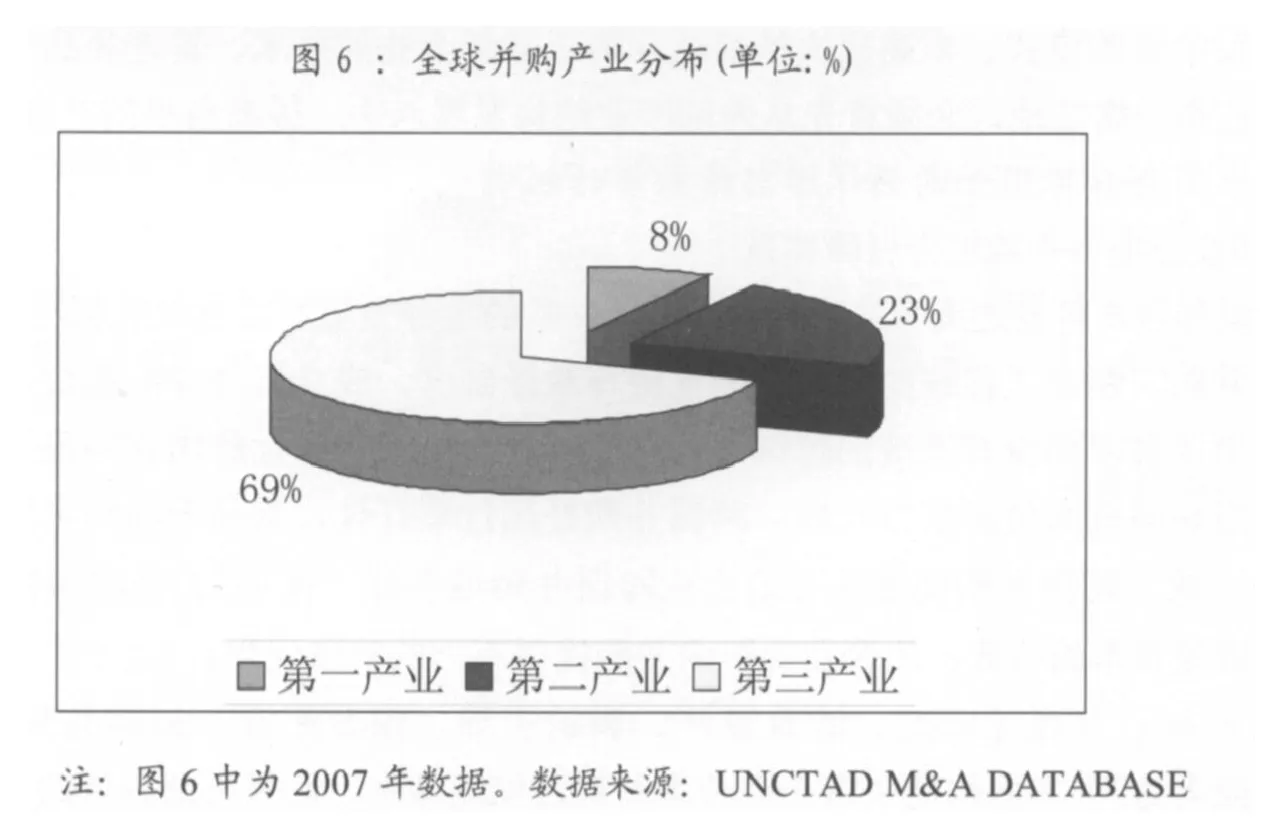

(三)服务业仍然是跨国并购的主导行业

就并购的整体行业分布来看,服务业领域的并购最多,大约占并购总额的70%,而中国的服务业发展相对滞后,无法为海外并购提供强有力的支撑。

表1: 1987~2008年全球并购产业分布

从具体行业来看,金融领域的并购量和并购额均是第一位,2007年金融行业并购额达到8421.7亿美元,并购量达到3115件。其次是矿和石油行业,并购额为1299亿美元,并购量为468件,化工行业位居第三位。紧随其后的就是食品、饮料、烟草、电气和电子设备行业。

表2:1987~2008年全球并购具体行业分布(单位:亿美元)

二、中国跨国并购规模较小,呈现出持续增长的态势

(一)加入WTO以后,中国企业“走出去”进程明显加快

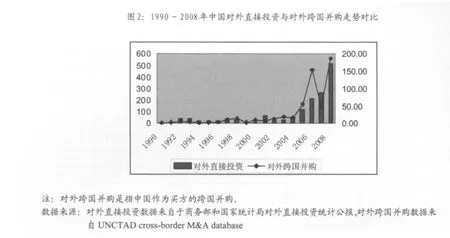

2001年中国加入WTO,可以看作是中国企业“走出去”的一个分水岭。在此之前,1990~2000年期间,中国对外直接投资额年均保持在22亿美元左右,其中只有1992年和1993年超过40亿美元(分别是40亿和43亿美元)。2001年当年对外直接投资猛增到69亿美元。2002年降低到27亿美元,2003年达到28.5亿美元,2004年55亿美元,自2005年后开始快速扩张,2005~2008年流量分别为122.7亿、211.6亿、265.1亿和521.5亿美元。

与对外直接投资的走势相似,1990~2001年以前中国企业对外跨国并购额年均只有5.43亿美元。中国入世以后,中国企业海外并购的进程明显加快,2002~2008期间年均并购额高达70.17亿美元。其中,2006年高达156.84亿美元,2008年并购额达到187.26亿美元。见图2:

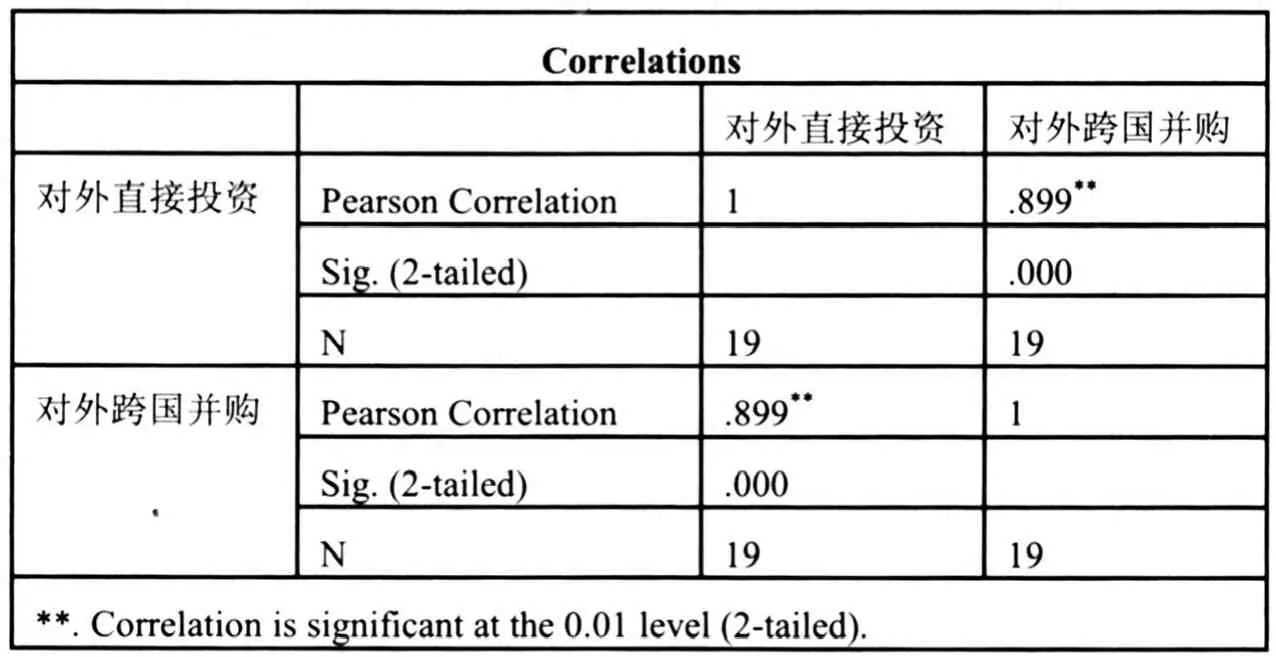

(二)对外直接投资对中国企业跨国并购的推动作用明显

对外直接投资与对外跨国并购是企业走出去的两个重要方式,二者之间可以相互补充、相互促进,对外直接投资可以为企业积累运营经验,熟悉当地的经济、法律、社会和文化环境,为跨国并购打下坚实基础。二者之间的紧密联系,从统计意义上可以得到证实。笔者利用SPSS16.0统计软件对1990~2008年中国企业走出去的两种投资方式数据进行计算结果显示:二者的关联系数是0.899,在0.01的水平上显著。见表3:

表3:对外直接投资与对外跨国并购的关联关系

(三)中国企业更多的是被国外企业并购,对外跨国并购较少

相比较美国、欧盟、日本等发达国家或地区而言,中国跨国并购的规模比较小,尤其是1992年以前,跨国并购交易很少,且大多是中方企业被外方企业并购,中国企业很少主动出击去海外并购。从1992年开始并购交易开始活跃,1998年中国作为卖方的跨国并购数量达到101件(并购额52.13亿美元),2006年突破300件(并购额114.5亿美元),2007年为357件(并购额121.9亿美元)。(见图3)

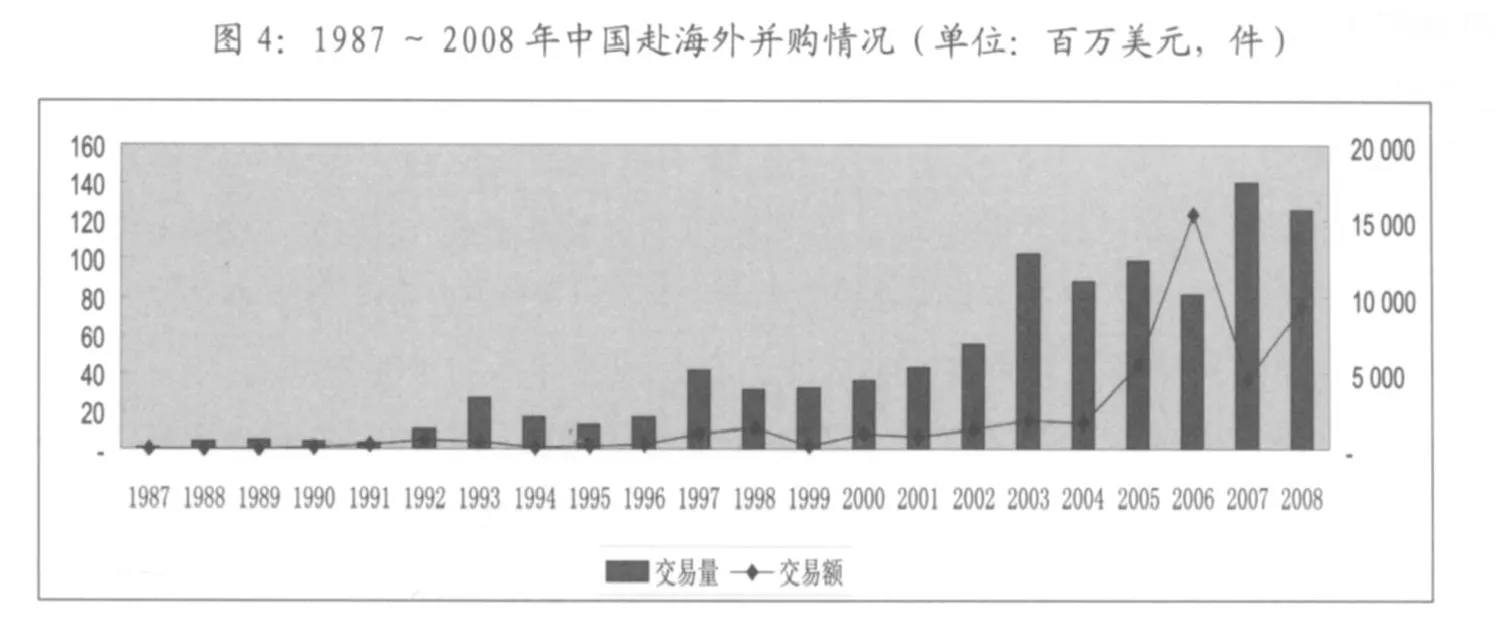

中国作为买方的跨国并购比较少,1988年并购数量只有4件,并购额为仅为1700万美元,2001年加入WTO以后,中国企业赴海外并购开始大幅增加。2007年赴海外并购数量为140件,交易额为45.29亿。随着中国经济的稳定快速增长,国内企业海外扩张的动力强劲,在“走出去”政策的刺激下,中国企业海外并购进入了快速扩张期。见图4:

三、中国企业跨国并购存在的问题及对策

(一)中国企业跨国并购需要跨越的常规障碍

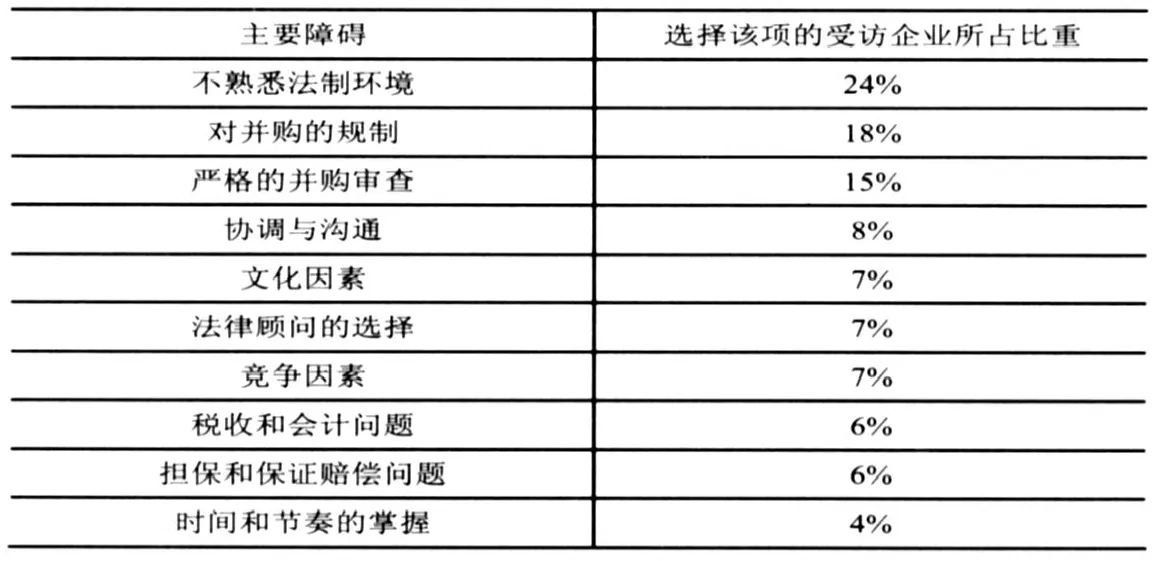

跨国并购是一项较为复杂的经济活动,其间涉及到的问题和环节比较多。一般而言,跨国并购企业遇到的障碍主要是法律环境不熟悉、严格的并购审查、协调和沟通困难、文化障碍等。在具体的并购业务操作中,选择适当的法律顾问、税收和会计顾问也是一项很复杂的工作。另外,在并购谈判进程中,对时间和节奏的把握问题也是企业跨国时需要克服的障碍。见表4:

表4:跨国并购需要跨越的主要障碍

(二)中国企业跨国并购需要跨越的非常规障碍

常规障碍是任何跨国并购企业都可能会遇到的一般性问题,这些一般性问题经过并购交易的实践完全可以克服。等到克服这些常规障碍以后,企业会在跨国并购交易中游刃有余。但是作为中国企业,除了需要克服上述常规障碍之外,还需要克服一些非常规障碍。具体而言,中国企业需要跨越的非常规障碍有如下两个:

1.企业的市场身份认同问题

在中国实施“走出去”战略之后,响应政策号召去海外进行直接投资和跨国并购规模较大的前40多家企业中,有大约33家企业是“国”字头企业。例如,中国石油天然气集团公司、中国石油化工集团公司、中国海洋石油总公司、中国远洋运输总公司、中国铝业公司、中国五矿集团公司等。这些企业仅仅从名称上就给人以国有企业的印象。当这些大型企业凭借飞速发展的中国经济以超常规的速度在全球并购市场上谋篇布局的时候,往往会遭致被并购方政府的非常规对待。往往不被看作是按市场规则正常经营的企业,而是被当作具有政府背景的代理人。这样在具体的并购交易中往往面临更严格的歧视性并购审查。

2.并购的动机和动力问题

并购是企业发展壮大尤其是在短期内实现迅速扩张的重要途径。跨国并购的基本动机是追求企业利润最大化。具体的动机包括:获取先进技术与管理经验、抢占市场份额、保障生产原料供应(矿和石油等资源类产业)等。同时也有一些并购仅仅是为了在短期内提高企业知名度、拉高企业股票价格,这类并购一般含有做秀和投机成份。不管具体的动机如何,基本上可以认为是为了企业的发展壮大,可以说是经济层面的动机,获取高额利润和市场回报就成为企业跨国并购的主要推动力。

然而,中国企业跨国并购的动机不仅局限在企业经营层面,一定程度上还是出于迎合政策的需要。这可以从企业“走出去”规模爆发式增长的现实中看出来,1999年以前,中国企业无论是跨国直接投资还是并购规模都极小(1990~1999年期间对外直接投资年均20亿美元左右,作为买方的跨国并购年均不足5亿美元),但是自此以后中国企业走出去的步伐明显加快。国有企业在短期内大规模的集体出海,很明显是呼应政府战略决策的结果②。在这种情况下,跨国并购行为就不再是纯粹的企业行为,对个人政治前途的考虑成为左右企业领导人并购决策的重要因素。

3.跨国并购有可能演变为某些官员和企业高层转移资产的“洗钱”工具

由于在做出并购决策时并不是完全考虑到企业利益,使得跨国并购的效果也不理想。既然走出去企业盈利的很少,那么为什么还要如此大规模的走出去?可能有虚假亏损存在,借此可以将国内资产转移出去。成为洗钱的手段。这与外商投资企业低报利润逃避税收的实质是一样的。一些腐败官员和利益集团将大笔资金通过“走出去”的“学费”转移到国外,这是有可能的,不过证据很难找到。对此问题应该有所觉察,防患于未然。

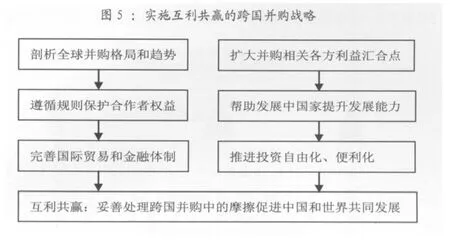

(三)实施互利共赢的跨国并购战略,破解企业跨国并购的身份认同难题

国际上对国有企业的跨国并购心存疑虑,比较敏感,导致中国企业在跨国并购中出现身份认同危机(是独立的企业还是政府干预的代理机构?),在并购交易中往往陷入被动,面临更加严格的审查。而且,当前中国所面对的国内外环境也发生了巨大变化,经济全球化和区域经济一体化迅速推进,国际政治、经济环境对中国的影响越来越大。尤其是在中国加入WTO以后,国际贸易、国际货币体制规则对中国的影响日益加深,发达国家、发展中国家等贸易伙伴对中国的经济政策日益关注。中国的一举一动都对世界政治、经济产生举足轻重的影响。但中国在世界经济舞台上参与竞争,对贸易伙伴来说不仅是一种机遇,也引起了国际社会对中国飞速发展的担心,发达国家担心中国对其国内市场造成冲击,威胁现有的世界经济利益格局,发展中国家在获得中国飞速发展带来的巨大收益的同时,也担心中国对其国内产业的竞争与冲击以及对世界市场的争夺。

因此,在国内外政治、经济环境剧烈变化,利益关系复杂多样的背景下,为了实现国家利益最大化,促进经济社会的健康平稳发展,就需要在跨国并购过程中调整我们的战略,将互利共赢的理念贯彻到具体的并购交易中,深入剖析全球并购格局,敏锐把握跨国并购新趋势,遵守跨国并购相关规则,保护合作者权益,扩大并购相关各方利益汇合点。在推进跨国并购的过程中,不仅要考虑企业自身利益,还要考虑到中国应该担负的国际责任和义务,帮助发展中国家提升经济发展能力。妥善处理跨国并购中的摩擦,使中国成为完善国际贸易和金融体制,推进投资自由化、便利化的重要力量。见图5:

(四)构建跨国并购的国内产业支撑体系

1.服务业发展滞后使得中国企业在跨国并购中的竞争力和影响力较小

跨国并购表面上看是企业凭借巨额资金出海并购,实质上需要很强的产业实力作为支撑。当前,中国国内与跨国并购相关的产业发展滞后,无法对海外并购提供强有力支撑。这一点可以从并购的整体行业分布状况看出来,服务业领域的并购最多,大约占并购总额的70%,而中国的服务业发展相对滞后,无法为海外并购提供强有力的服务产业支撑。

就具体行业而言,金融业是并购最多的行业,但是中国的金融业发展滞后,缺乏实力雄厚的跨国并购主体,加之国内政策法规体制的约束,使得金融行业的跨国并购很少。在产业发展滞后、缺乏强大金融行业支撑的情况下,中国很难把握全球跨国并购的主流趋势,无法有效参与全球并购进程,造成国内企业缺乏国际并购市场的经历和磨练,很难产生具有国际影响力的跨国并购企业。

在产业和金融实力约束条件无法突破的情况下,当前中国企业的跨国并购主要集中在矿和石油、化工行业、电子设备行业。然而,随着世界政治经济格局的变化,资源类商品的重要性与日俱增,矿山和石油行业的垄断程度和政治敏感度增强。中国企业很难大规模的并购国外的资源类产业,中铝在铁矿石行业并购中的结局可以说明这一点。

2.构建跨国并购的国内产业支撑体系,提升跨国并购层次

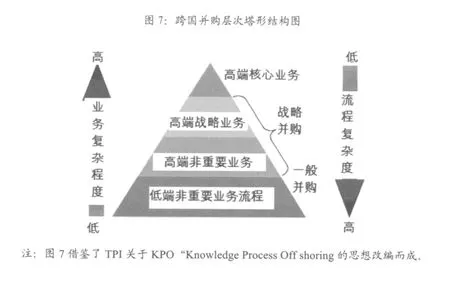

通常来看高端核心业务很难通过并购获得。对高端战略业务和高端非重要业务的并购可称作是战略并购。对低端业务的并购称作一般并购。中国当前的跨国并购主要是集中在低端业务层次的并购(例如联想并购IBM的PC业务)。这主要是因为国内产业无法提供有效支撑,企业实力偏弱所致。

从全球跨国并购的发展趋势来看,战略并购迅速增加,中国要想把握全球并购趋势,应该强化对高端业务的并购,不能仅停留在资源能源等传统行业的低层次并购。低层次的并购更多的是凭借巨额的资金,属于粗放型的并购模式。而高层次的战略并购还需要企业的技术、管理和品牌实力。中国企业要想在全球并购中占有一席之地,必须首先从内部产业结构发展入手,提高自身的产业竞争力和国际影响力。

(五)建立中国企业跨国并购的保障与绩效评估机制

1.构建中国企业海外并购综合保障体系

美国、欧盟和日本等发达国家之所以成为跨国并购的主导力量与其保障机制的完善是分不开的。日本为了支持海外并购,制定了详细的跨国并购支持与激励制度,成立海外并购基金,为企业海外并购提供有效的支撑。中国目前尚没有系统的跨国并购保障制度。企业在进行跨国并购是往往是孤军作战,很难得到行业、政府和研究人员的后方支援。跨国并购好比行军打仗,兵马未动粮草先行,政府出台相关激励和保障措施,成立跨国并购促进基金给企业跨国并购准备好“粮草”。同时国内产业界和研究机构应该做好前期的理论和市场研究,为企业的跨国并购提供有力的后勤保障。

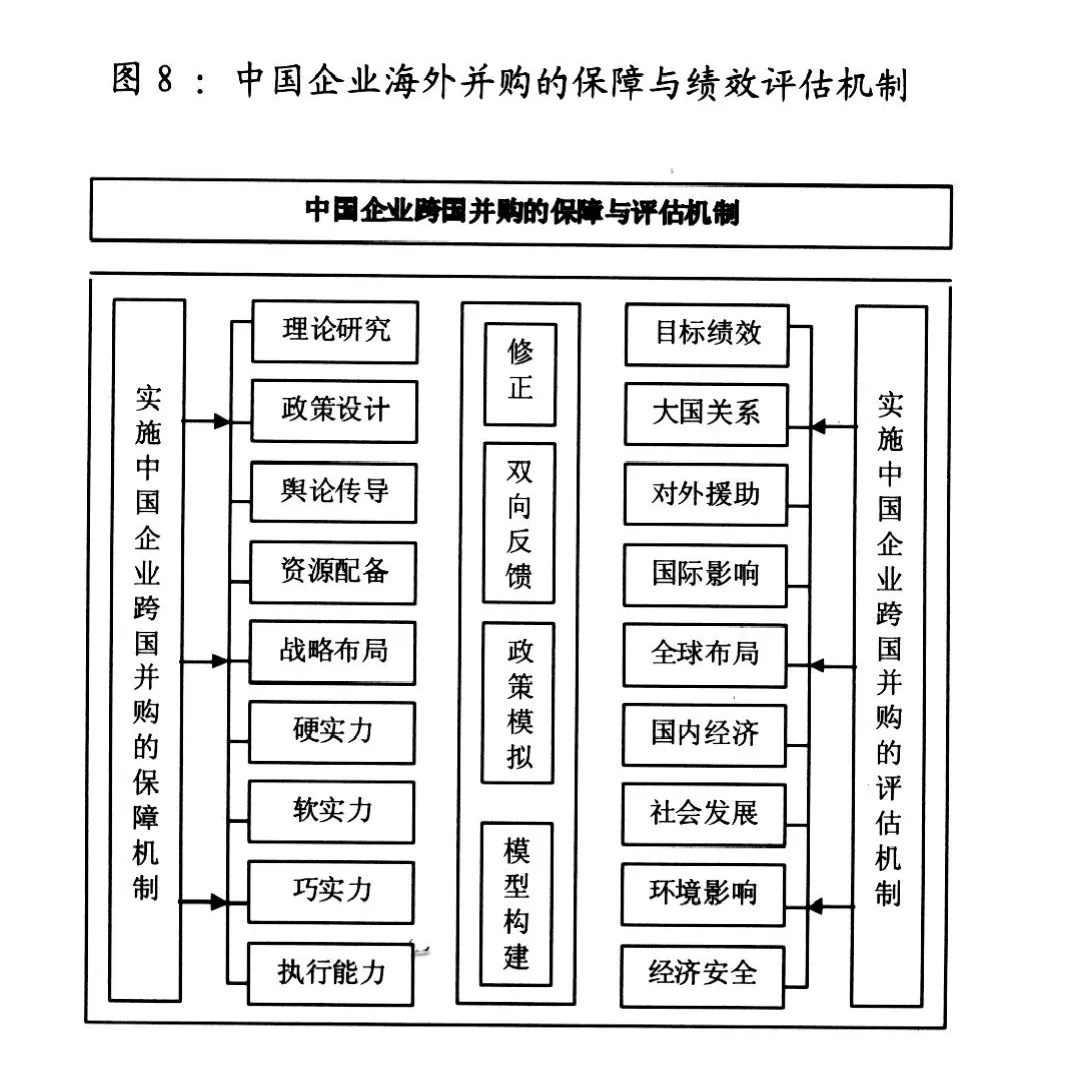

具体而言,可以从理论研究、政策设计、舆论引导、资源配置、战略布局、硬实力、软实力、巧实力和执行能力这9个方面构建中国企业跨国并购的保障体系。这里需要强调的是理论研究、政策设计和舆论传导的配合问题。当前,国际政治经济形势变动剧烈,中国企业的海外并购往往被当作特别敏感的问题对待,舆论对并购的影响程度日益加深。对舆论的应用和引导问题需要认真面对,应该构建起理论研究、政策设计和舆论传导三位一体的跨国并购支撑体系,增加在跨国并购中的胜算。

2.构建中国企业海外并购绩效评估体系

并购绩效评估体系可以解决并购的动机和动力问题。考虑到当前世界政治经济的急剧变化的背景下,并购所设计的问题更加复杂和多样化。在具体的评估体系构建中,需要综合考虑企业层面、社会层面、经济、政治和外交层面。兼顾短期利润和长远利益。从目标绩效、大国关系、对外援助、国际影响、全球布局、国内经济、社会发展、环境影响和经济安全这9个方面构建中国企业跨国并购的评估体系。通过模型构建、政策模拟、双向反馈对机制进行修正,使其成为一个动态的保障和评估机制。(见图8)

注释:

①刘辉:《2009年全球并购额将减少30%》,驻英国经商参处,2008-12-09,ht tp://fec.mofcom.gov.cn/xwdt/gw/216838.shtml.

②1999年国务院办公厅下发了“关于鼓励企业开展境外加工装配业务意见的通知”(国办发(1999)17号),2000年国务院办公厅又连续下发了3 2号、3 5号、5 0号文件,采取一系列政府扶持措施,支持“走出去”开放战略。