环境对企业购并的影响研究:一个分析框架的提出与应用

2010-01-17程兆谦

程兆谦

(浙江工商大学工商管理学院,杭州 310018)

环境对企业购并的影响研究:一个分析框架的提出与应用

程兆谦

(浙江工商大学工商管理学院,杭州 310018)

本文以美国的企业购并浪潮为研究对象,提出了一个不同以往的、综合性的环境影响框架。它包括直接的推动力量,主要是股票市场的景气和行业冲击、行业演进,还包括更宏观的推动因素,即发达的资本市场、产业创新能力、反垄断法以及企业观和购并理念。根据这个框架,本文解释了德国和日本在二十世纪90年代之前和之后的购并发展变化,以及中国企业购并的发展。并指出中国企业购并要实现真正的繁荣需要克服的主要障碍。

购并浪潮;环境影响;资本市场;行业冲击;产业创新

一、问题的提出

美国企业的购并是世界购并历史中最重要的组成部分。在过去的一个多世纪里,美国历史上发生了六次大规模的购并热潮:1895—1904年 (高峰期为1899年)、1922—1929年 (高峰期为 1929年 )、1960—1969年 (高峰期为 1968年 )、1982—1989年 (高峰期为 1988年 )、1997—2000年 (高峰期为 1999年)、2002—2008年[1,2]。从前四次的统计数据看,这些期间的购并约占美国购并总数的一半[3]8。对于美国企业购并浪潮的成因机制,人们曾做过大量研究,提出了投资假说、股市估值假说、行业冲击假说等理论解释[4-8]。

这些假说各有其道理,但有一个共同的局限,即过于关注推动购并的直接因素,而忽略了更加深层的、基础性的影响因素。当我们扩大视野,将美国与英国、德国、日本等发达国家进行比较时,就会发现虽同为发达国家,各国的购并发展却大为不同。英国与美国类似,历史上发生几次明显的购并浪潮,而且时间与美国几乎同步[9]。然而,德国、日本的购并活跃程度就相差很远。例如,美国在二十世纪60年代的购并浪潮中仅1969年就发生了6107例,同期德国1970年为305例;美国在二十世纪70年代末到1990年完成的购并交易是8194起,而日本在同期只有172起[10]。无论以什么标准衡量,其间的差距都是不言而喻的。

美国与英国在经济体制、民族文化上的相似是人所共知的,而德国、日本则在很长时间里保持了自己的特色。这就很容易让我们推测,一个国家的宏观经济、制度、文化因素很可能对其境内的购并发展有很大的影响,而这些影响在以往以美国购并为主要研究对象的研究者忽略了。对这些影响力量的发掘和探讨,不仅会深化人们对美国企业购并浪潮背后驱动力量的认识,而且能够建立一个一般性的购并浪潮成因机制的理论和分析框架。它不仅可以解释几个国家购并发展水平的显著差别,而且可以解释在二十世纪90年代中后期出现的一个重大变化,即欧盟地区的购并热潮远盛于以往,甚至在跨国购并方面超过了美国,日本的企业购并水平也越来越高。

本文的结构安排如下:第二部分是文献综述,回顾了企业购并浪潮的三种理论假说;在第三部分,分析理论假说之间融合的可能性和必要性,并深入挖掘更深层次的环境影响因素,从而建立了一个综合性的购并浪潮的环境影响模型;然后,以此模型为分析工具来分析德国、日本的购并发展历史,尤其是它在二十世纪90年代后期发生的显著变化;最后对中国购并的发展做了简单的分析与展望。

二、文献综述

(一)投资假说:繁荣的股市为购并提供了低成本的融资

为了探究企业购并浪潮的影响因素,从 Nelson(1959)开始,学者们做了大量的统计研究,分析购并活动与众多宏观经济因素之间的关系,比如工业投资、股票价格、债券收益率等指标[3]248-252。人们发现,没有任何其他因素象股票价格与购并之间那样,表现出如此强烈、跨越时代的正相关性,在股票繁荣时期尤其突出[11-13]。这就是购并的股价相关性。

既然购并与股价的相关性很强,因此一些学者认为,如果能够解释购并的股价相关性,就能够解决购并浪潮的成因。传统的解释首先把购并看作是一种投资形式,然后看股市繁荣如何影响这种投资活动。最早把购并看作是一种投资形式并加以讨论的是Mueller,后来的经济学家广泛接受了这一观点[3]252。至于股价对购并的影响,从投资角度看是显而易见的,即股价上升、股市繁荣改变了融资条件、融资成本,为购并提供了大量的融资支持。Stigler在1950年就指出,资本市场的发展为早期购并提供了融资渠道,克服了以往的购并融资困难[14]。Nelson(1959)排除了很多人赞同的铁路网对第一次购并浪潮的作用 (这种观点属于下文提到的行业冲击假说),认为资本市场的发展是最主要动力。Shleifer和 Vishny(2003)也是高度评价股票在美国前四次购并浪潮中的作用,在股票上涨期间购并企业很容易通过发行股票为购并融资[6]。

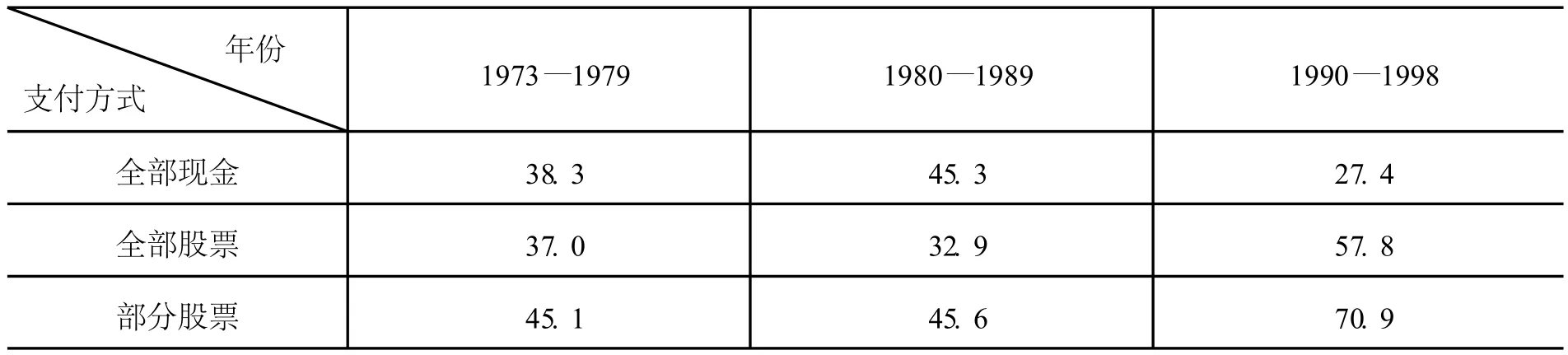

在股票融资中,越来越多地直接用换股来完成交易。1990年的购并中有差不多70%涉及到股票融资,完全用股票融资的达到了58%[1]。表1中列出了从二十世纪70年代到90年代末购并支付结构的变化,可以看出股票比重越来越高的一般趋势 (二十世纪80年代情况特殊一些,敌意的现金要约收购较多)。如果这一趋势保持不变,它意味着购并与股票价格之间的相关性会越来越高。用丁焕明等 (2004)的研究结果与之前的其他研究结果相比,似乎的确如此[15]。

表1 美国公司购并中支付方式的构成 (单位:%)

购并活动在股市繁荣期间比股市平淡期间活跃得多,是与融资条件、融资成本的变化直接相关的。众所周知,美国企业投资一般遵循着“啄食顺序”,首先依靠内源融资,其次是债务融资,最后是股权融资。美国从1944—1990年的融资结构为:内源融资占75%,股权融资占13%,债权融资占12%[16]。与直接投资相比,购并投资规模更大、风险更高、支付时间更集中,单靠内源融资很难完成,同时因为对目标企业尤其它的无形资产估价困难,从银行借款很困难,所以依靠股票或者其他证券融资几乎是唯一选择[17]。但在一般情况下,如啄食顺序显示的,股票融资成本很高。只有当股票价格上涨时,股票融资成本才足够得低,才会使大量购并得以发生。

投资假说符合新古典经济学的理论传统,但是它局限于购并企业的视角,而没有考虑目标企业在购并交易中的作用,即目标企业为什么要接受购并企业的出价,尤其是换股方案,也没能回答和预测什么样的企业会购并,什么企业更可能被购并。这一局限在下面的股市估值假说、行业冲击假说中分别做出了解答,因此,我们大致可以认为,后两种假说是在投资假说基础上朝着两个方向的细化和发展。

(二)股市估值假说:股市估值过高和估值偏差推动购并的发生

Shleifer和Vishny(2003)以行为金融学为理论基础,建立了一个股市估值驱动购并浪潮的模型[6]。他们首先假定企业经理完全理性,而股票市场不完善,经常会对公司价值产生偏离其基本价值的错误估值。当一个公司的股票被估值过高时,其管理者就会愿意用它来购买其他估值稍低的公司。股市对各公司股票的估值差异越大,购并的空间越大。与熊市相比,股市牛市中对各公司估值差异更大,购并规模也随之而放大。在这种情况下,购并企业自然乐意以高估的股票作为支付手段,不过为什么目标企业愿意接受它呢?Shleifer和Vishny认为主要是因为目标企业的管理层或者关注企业短时间内的收益,或者为了谋求自己的利益 (职位、未来的期权收入等)。

Rhodes-Kropf和 Vis wanathan(2004)采用了类似的研究路径[7]。与 Shleifer和 Vishny(2003)相同的是,他们也认为是股票市场的估值过高和估值偏差是购并的关键推动力量,不同的是,他们特别强调了私有信息(Private Information)对目标企业经理评价购并协同的影响。目标企业经理只有有限的信息,他们知道自己的公司是被高估或者低估,但不清楚这种偏差在多大程度上是全局的、局部的还是特别针对该公司的。为了考察购并产生的协同 (通过购并企业出价反映出来),他们需要参照股市估值偏差进行调整。问题是他们不知道市场估值偏差的程度。当市场估值普遍过高时,他们就很容易对潜在协同评价过高,很乐意接受对方的购并和换股要求。在有限信息约束下,发生购并的理想情况是购并企业被高估而目标企业被低估,这与 Shleifer和 Vishny的观点是一致的。Rhodes-Kropf等 (2004)针对1977—2000年购并活动的实证研究支持了基于行为金融学的理论假说[8]。

(三)行业冲击假说

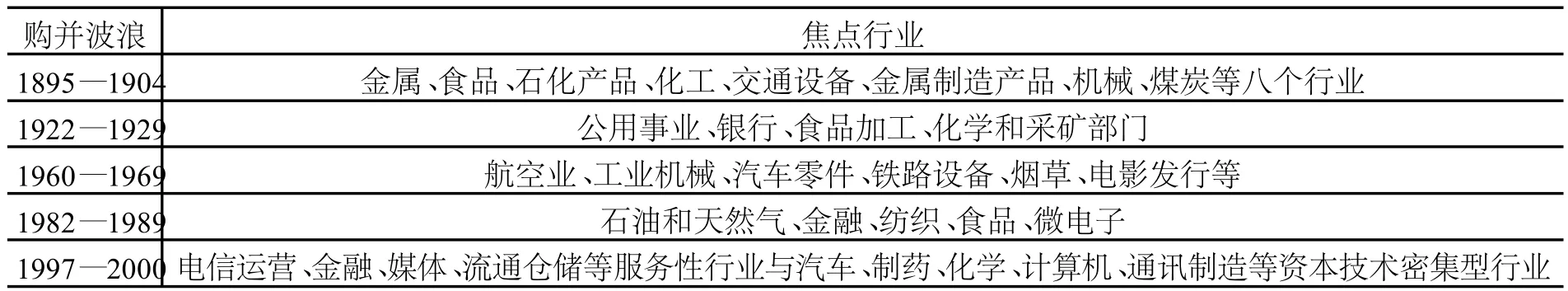

除了股价相关性之外,购并浪潮表现出的另外一个特征就是行业积聚性 (Industry Cluster)。表2是作者总结的关于美国历次购并浪潮中的行业集聚情况。另外的一个证据是,Mitchell和 Mulherin(1996)曾经引用了Mergestat Review的一个统计,1993—1994年发生购并的50个行业中有7个行业的购并价值占据所有购并价值总额的51.5%[5]。

表2 美国历次购并波浪中的热点行业

Nelson(1959)、Gort(1969)早就注意到这一现象[11,18]。Gort(1969)将其解释为经济干扰 (Economic Disturbs)的结果,这一论断奠定了后来研究的基本方向。Mitchell和Mulherin(1996)第一次比较严谨地研究了行业冲击对行业购并发生频率之间的关系[5]。他们研究的对象是1982—1989期间美国51个行业的购并频率,考察的行业冲击因素包括:石油涨价、管制放松、金融创新和外国竞争。研究结果发现,各行业在购并水平上的差异受行业冲击的影响,最主要的是管制放松和金融创新。Andrade、Mitchell和 Stafford(2001)对从1973年之后管制放松的行业的研究指出,二十世纪90年代购并中差不多一半可归因于管制放松[1]。关于更早的购并浪潮,在购并研究文献中可以看到类似论述:美国第一次购并浪潮的热点行业是重型制造业,它是伴随着铁路系统的大规模建设出现的;美国第二次购并浪潮与汽车的普遍使用、收音机在全国的普及在时间上是重合的,汽车、收音机等技术创新为食品零售业、百货业、影院业的发展创造了有利的条件[3]11。

上述研究形成了行业冲击假说:当一些行业面临经济的、技术的、制度变化的冲击时,这些行业的企业会通过理性的决策,利用购并进行行业性资产重组,化解冲突,重新找到平衡;而当很多这样的冲击在时间上重合时,行业性的购并重组就变成了大规模的购并浪潮。对于为什么企业通过购并而不是其他形式有一个简单解释,因为购并速度最快,效率最高。

三、企业购并的环境影响框架

(一)理论假说综合的可能性

上述几种理论假说各自基于不同的购并浪潮特点。投资假说和市场估值驱动的出发点相同,他们都注意到美国企业购并浪潮的一个特征,本文将其称为购并的股价相关性:购并的活跃程度与股票价格的高低有着密切的相关性,购并主要集中在股票价格上涨的股市繁荣期间发生。行业冲击假说的出发点是美国企业购并浪潮中的另一个特征,即行业集聚性——每次购并浪潮中总有几个行业表现特别活跃,这些行业中发生的购并占总数的较高比例。

在本文看来,其实购并兼具两重性质:作为一种特殊投资,它既具有产业投资的性质,又具有金融投资的性质。所谓购并的产业投资性质,是指企业购并与宏观经济的发展、行业演变有直接的关系。这反映在购并与经济发展,尤其是行业冲击的紧密关系。购并的金融性质体现在购并与金融条件尤其股票市场的状况之间的密切关系,这就体现在购并与股价的密切关系。

一些研究中或明或暗地指出了这种可能性和必要性。Jovanovic和 Rousseau(2002)指出1900、1920、1980、1990年代的购并浪潮都是为了某种有利可图的资产配置机会 (由技术创新等产生)——与行业冲击假说相一致;他们又指出购并受托宾系数Q的影响,一般是Q高的企业购并Q低的企业[13]。Q系数与股价关系密切,这就使得它又与股市估值假说建立了联系。Harford(2005)指出,虽然经济、技术、制度的冲击主导了购并浪潮的形成,但是仅仅有这些是不够的,还必须有充分的资本流动性 (CapitalLiquidity,可用工商业贷款利率与联邦基金利率的差值来度量)作为配合条件[19]。没有高水平的资本流动性,就不可能实现为了应对行业冲击而需要进行的大规模的资产重组。最后,他总结说:购并浪潮的发生既需要经济交易的动机 (应对行业冲击),又需要较低的交易成本 (高资本流动性)来促成大量的购并交易。因此,要很好地解释购并浪潮的成因,就必须在同时考虑购并双重属性的基础上展开。这就意味着上述理论假说之间应该看作是互补的关系,有必要综合在一起。

(二)深层环境因素的挖掘

单单综合已有的理论假说还不够,因为还有一些更深层的影响因素被忽略了。因为觉得多数情况下,都是以美国企业购并浪潮为研究对象的,因此,美国的经济制度、商业文化被当作是理所当然的。事实上,放在世界范围来看,美国的经济制度、商业文化是独特的。它们在美国企业购并的发展中发挥什么作用?本文希望能够将那些支持美国企业购并浪潮的深层因素挖掘出来,从而建立一个更一般的关于购并浪潮成因机制的理论和分析框架。其中很多因素在相关研究文献提到过,但却从来没有被集成到一个模型中,用来解释美国企业购并浪潮的发展。

造就美国企业购并浪潮的“基础设施”主要包括:

(1)发达的资本市场。资本市场堪称购并的“温床”,是公司控制权交易的主要场所[20]。没有资本市场尤其是股票市场的发展,大规模购并是不可想象的。前文提到的购并活跃程度与股票价格的高相关性就显示了资本市场之于购并发展的极端重要性。美国资本市场的发达不仅在于它庞大的规模,更核心的是相关的制度建设。经过两百多年的发展,美国形成了一个多层次的、庞大的股票市场体系,从全国性的纽约证券交易所(NYSE)、NASDAQ、美国证券交易所,到地方性的芝加哥股票交易所、波士顿股票交易所等,还有活跃的场外交易所,在这个股票市场中交易的公司有2万多家。这个数目比英国(伦敦证券交易所和 A I M,3300多家)、德国 (法兰克福证券交易所,1000家)、日本 (东京证券交易所,2333家)等发达国家要高得多[21]。另一方面,美国形成了围绕“保护股东利益”这一核心主张的一整套制度、信息披露、审计、行政监管、法律诉讼、舆论监督等。除此之外,美国股票市场还有一些重要特征——与英国类似而大大不同于德国和日本,比如股东持股比较分散、短期投资意愿比较强等特点,使得它能够降低购并的交易成本——搜集信息的成本、谈判成本和市场冲击成本 (大规模股票交易对股价的影响,以至无法迅速地卖出或者买入),成为一个容量很大、效率很高的公司控制权市场。

围绕资本市场的投资银行、会计师事务所、律师事务所等机构为购并提供了专业支持。其中投资银行的作用尤其重要,它们通过金融创新,使得购并企业能够更好地利用美国资本市场 (包括债券市场)的潜在力量。Navin&Sears(1955)指出,第一次波浪中的很多购并就是由四个独立推销者和一个小经纪公司通过股票融资的创新来实现的[22]。马克汉姆 (1955)、索尔特和温霍尔德 (1979)也看到了购并专业推销者、承销商、经纪机构在第一次购并波浪中的作用[3]10。对于1920年代的购并,Reid(1968)指出,那些小的投资银行发明的新营销技巧也发挥了重要作用[23]。Bar mash(1971)指出,一些年轻的企业家推动了混合购并,并在此过程中运用了“购并会计”方法,这两者对于二十世纪60年代的购并起到了关键的推波助澜作用[24]。Stearns&Allan(1996)把 Pickens、Icahn和 Steinberg这样的公司袭击者,擅长 LBO(杠杆收购)的 Kohlberg、Kravis、Roberts(KKR)以及“垃圾债券之父 ”的 Milken称为“挑战者”——他们将 LBO和垃圾债券结合起来,启动了二十世纪80年代的购并波浪[25]。

(2)反垄断法。一般认为,反垄断法是阻碍企业购并发生的。的确在较长时间内,它阻止、阻吓了一些有妨碍市场竞争之嫌的购并发生。但是很少有人知道,初期的反垄断法——主要是《谢尔曼法》却成为了购并的“催生婆”。因为它设计的初衷是针对卡特尔 (Cartel)、托拉斯 (Trust),而不是购并。当卡特尔和托拉斯被判非法之后,企业为了达到垄断的目的同时规避法律管制,就以购并作为新的方式。在谢尔曼法实行的较长一段时间里,购并是不违法的[26,27]。在垄断法制定并不断完善的过程中,它管制购并的理念也在发生变化。由里根政府奠定了其后宽松的反垄断基调,克林顿政府时对反垄断问题也不是太在意,期间发生的波音 -麦道等巨型购并很轻易地就获得了政府许可[28]。总的来看,宽容的反垄断法能够降低实施大型购并的成本,提高其成功率,但应保持一定的底线,以防止对购并可能带来的负面效应 (过大的市场权力、对顾客和竞争对手利益的压制),这样才有利于整个经济体的活力和购并的长期发展。

(3)产业创新能力。美国的经济体制以富有活力而著称,突出体现在新行业、新企业的不断涌现。在过去一个世纪的购并中,大多购并浪潮都伴随着重大的技术创新以及相关行业的兴起。发生在第一次购并浪潮时,美国的铁路网正在大规模的建设。第二次购并浪潮则是汽车、收音机和广播网络开始在全国普及。对于最近这次购并浪潮与 IT技术、互联网经济的关系,人们肯定记忆犹新。每一次重大的技术创新不仅会直接催生新的行业,而且会迫使一些传统行业进行转型,这些都会创造和激发新的购并机会。影响美国产业创新能力的因素有很多,包括美国以直接融资为主的融资体系、市场机会的出现,以及美国人的企业家精神。在某一特定的历史阶段,当这些因素集合在一起的时候,大规模的产业创新就会涌现。在1980年代开始,具有叛逆精神的“X一代”将其力量投入到商业创新中,与此同时风险投资 (VC)大规模兴起,它们共同造就了 IT行业,随后更年轻的一代创业,推动了互联网行业的快速发展。这两个行业正是过去二十年购并的“热点”。

(4)企业观与购并理念。美国人对企业的认识可以归纳为:首先,企业被看作是一种具有独立意义的经济组织,其存在的基本意义就是赚取利润;第二,它是一种契约的组合,企业与股东、员工、合作伙伴及其它组织和机构的关系,都以契约为基础;第三,在所有的利益关系考量中,股东利益是其最高和最终利益。在这样的企业观下,只要能够为股东创造价值,对企业可以比较自由地进行购并、裁员、工厂关闭等处置,而要克服的障碍比其他国家要小得多。能否为股东创造价值是评判购并是否成功的最终标准,甚至可以说是唯一标准。

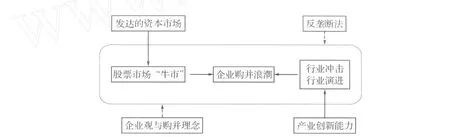

基于购并浪潮的假说以及上述关于深层环境因素的分析,本文提出了一个环境影响购并的综合模型,如图1所示。它不仅可以用于对美国企业购并浪潮的解释,而且可以作为分析其他国家购并发展的一般性分析框架。在图1虚框之内,是驱动购并浪潮的两种直接力量:一是行业冲击和行业演进,二是股票市场的繁荣,股价的上涨。它们互补地推动购并浪潮的发展,当两种力量能够协同起来时,它所造就的购并浪潮规模就很大。在虚框之外是起到“基础设施”作用的环境因素,它们的影响是全方位的,有的直接产生影响,比如发达的资本市场之于股票市场“牛市”,以及作为行业冲击和行业演进的源泉动力 (产业创新能力),另外两个间接一些,它们分别在制度 (反垄断法)和理念方面 (企业观与购并理念)发挥影响。

图 1 环境因素作用于企业购并的框架

四、德国、日本企业购并浪潮的发展:环境影响模型的应用

在二十世纪90年代之前,德国、日本境内的购并发展是很不活跃的 (如文章开始提到的)。根据如图1所示的框架,导致这种不活跃的,并非是德国、日本没有股票市场的“牛市”或者行业冲击。以日本为例,据日本大藏省国际金融统计:1980—1989年世界股市市价总额增长了近4倍多,而日本却增长了12倍,1986年的日本股市规模与 GDP比已从1985年的0.75倍跳升为1.13倍,到1989年则为2.23倍[29]。然而,这种“大牛市”并没有推动多少企业进行购并,在此期间,日本上市公司发生的购并只有100多起,引发的最主要结果是对股票和土地的投机狂潮。在泡沫经济破灭后的二十世纪90年代,大量企业和法人团体陷入危机,但是这种冲击也没有在各行业引起一系列的购并。

这就不能不让我们认识到,那些深层因素才是导致美国和德国、日本差别最重要的力量。概括而言,阻碍德国、日本发生大规模购并的因素表现为:首先,股票市场不够活跃,市场深度比美国要差很多,这意味着一方面股票市场上市公司占其所有公司的比例低,另一方面这些上市公司股票的交易比较清淡[17]。这种清淡的背后是股权的集中和对间接融资的依赖,无论在德国还是日本,银行以及非银行金融机构都占据了重要的地位,往往既是股东,也是融资主渠道,在日本系列企业的交叉持股更加严重[30,31]。这些股东直接透过公司治理或非正式协商的方式而不是通过股票市场的方式,来对管理层进行支持和控制。其次,在产业创新方面,因为大企业地位稳固,掌握了绝大多数资源,创立新企业、新行业远远不如美国那样活跃;第三,企业经营注重长期稳定、各方和谐的发展,偏好长期雇用员工,很少裁员。如果企业遇到危机,也会由主办银行牵头来进行挽救。所有这些因素联合在一起,使得富有激进色彩、以变革和重组为特征的企业购并很难发展。从反垄断法的角度来讲,这些国家的法律强制力度倒是比美国要宽松得多,可是在既有的制度结构作用下,企业会倾向于利用联盟等形式来替代购并,比如日本著名的交叉持股的系列企业。

然而,情况在1990年代之后发生了显著的变化。德国、日本等国家的公司参与到购并中的数量大量增加。德国是欧盟第三大购并活跃区域,排在了英国、法国的后面,1990—1993年德国的购并是欧盟所有购并的11.13%,在2000—2003年是14.60%[32]。考虑到在此期间欧盟地区购并活跃程度的大幅提高——1999年欧盟购并的数量、价值比1996年要高出三倍以上,德国购并的变化程度显然是非常巨大的。根据普华永道的一项统计,涉及日本企业的购并 (国内购并和跨国购并)数目在1990年代大幅增加,从1995年的500多项快速增长到2002年的2200多项,2003年虽有回落,也接近2000项。其中,海外资金对日本企业的购并增加也很可观,外国企业在日本境内的购并交易额从1996年的48亿美元增加到1999年的158亿美元,三年中增长了3倍[30,33,34]。追溯这种变化的背后,可以发现与上述分析框架所包含的环境因素的变化有着直接的关系:

(1)资本市场的国际一体化与股票价格的大幅上涨。纽约、Nasdaq、伦敦证券交易所、法兰克福交易所的国际化程度越来越高,有很多国外的公司上市交易。这意味着越来越多的公司能够在广泛的范围内利用资本市场的力量,尤其是能够利用最为发达的美国、英国的资本市场的力量。在此期间也正好是这些股票交易所股票价格大幅上涨的时候,这为跨国购并提供了充足的资金。

(2)德国、日本等国的资本市场发生变革,国外投资者的比例越来越高,股东权利得到更多强调,公司治理的理念、制度安排向美国靠拢。比如德国从1990年到1998年颁布了三个金融促进法案,对现行金融体系实行彻底改革,增强银行的国际竞争力。在1998年,德国引入了新的符合国际标准的准则(ISA或 US-GAAP),代替原来的会计准则,增加会计透明度[31]。日本迫于整个二十世纪80年代的经济停滞和美国的压力,增大了对外国投资者的开放程度,很多购并就是在这种情况下发生的[29]。

(3)在跨国购并中某些行业的购并占有重要地位,这些行业正在经历快速的全球化,比如媒体、通讯、汽车、医药等。以汽车业为例,为收购破产的韩国大宇,5家汽车巨头加入了争夺,戴姆勒 -克莱斯勒与韩国现代汽车公司组成一个财团,通用汽车公司和意大利菲亚特公司结成收购联盟,最终福特竞标成功。日本除了丰田和本田之外,其他全被外国公司收购,全球化整合趋势非常明显。

(4)企业理念的趋同。美国经济和企业在二十世纪90年代的强势表现,使得其他国家的政府和企业争相模仿。政府模仿的是建立高科技园区,为高科技行业提供政策支持,设立高科技创业板;德国和日本企业比以往更重视股东回报,与员工建立灵活的薪酬政策和雇佣关系,流动性开始增强。

五、中国企业购并浪潮的发展:环境影响模型的应用

基于美国经验所构建的环境影响模型很好地解释了德国、日本在过去二十年中在企业购并上所发生的巨大变化,我们相信它也能够帮助我们理解中国的情况,并通过分析帮助我们认清中国要推动企业购并更加良性地发展,需要重点解决哪些问题。

有人曾经指出,即使与 100年前美国第一次购并波浪 (从 1897—1904的 7年时间里共发生了2943起并购,平均每年 368起,最高年份是 1899年的 1209起)相比,我国的购并热烈程度还相差甚远(从 1997年到 2002年的 6年中平均每年只有 95起)[34]。此外,在美国的第一次购并浪潮中就产生了历史上第一个价值 10亿美元的购并案,即摩根创建的美国钢铁公司购并了卡耐基的卡耐基钢铁公司及其他主要竞争对手,另外一些非常有影响力的企业也崛起于这一次购并浪潮,包括美国钢铁、标准石油、杜邦、柯达、通用电气等[2]。相较而言,很少有中国企业充分地利用购并来发展,少数的例外包括青啤、华润、德隆、华源、格林科尔、东盛、复星等,其中一些企业甚至在购并之后很快就陷入困境甚至垮掉了,比如德隆、格林柯尔、华源等。

然而,从 2002年开始,中国企业的购并开始真正步入快车道,这一年被王巍称为中国企业的“购并元年”[35]。他的理由是在 2001年 12月 11日中国正式加入世界贸易组织后,将开启中国企业购并的真正市场化的“大门”,国外的中小企业和跨国公司、国内的民营企业和国有企业,将以更大的力度来推动购并的发展。这一断言被随后的事实所肯定。自 2002年开始,中国企业就成为了日本、澳大利亚之后的亚洲第三大购并市场,而且扩张速度非常快,2004年的购并交易额是 258亿美元,2005年是 315亿美元,2006年则达到了 435亿美元[33]。

这种变化固然是在中国加入WTO这一大背景下发生的,然而在更微观的层次上,我们可以发现它并不特殊,而是与在日本、德国发生的情况非常类似,都可以用前述图 1的模型予以分析和解释:

(1)随着资本市场结构、流动性与交易规则的变化,一个更大规模、更有效率的公司控制权市场正在形成。在 1991年成立后,A股市场更多地是一个筹资和投机场所,而不是一个活跃的公司控制权市场。数量本就不多的购并大多发生在场外,这一方面是由于上市资格的排他性 (重国企,轻民企),另一方面则是股票市场的流动性很差,大多数股份都是非流通股。然而,在 2002年之后,随着QFII的引入、《上市公司收购管理办法》的出台,购并开始活跃起来,尤其是外资购并中国企业和国资企业之间的购并,购并交易额在 2004年首次超过 IPO。从 2005年 5月开始的上市公司“全流通”改革,更会推动资本市场的发展。虽然从规模上来讲,上市公司的购并仅占中国购并交易总额的 1/3左右,然而根据美国的经验,中国的资本市场在不久的将来会成为比现在重要得多的公司控制权市场。

(2)行业冲击的影响最为明显,放松管制的行业和新兴行业成为购并热点。在过去几年中,有几个行业的购并最为活跃和集中,其背后几乎都有明确的行业冲击在发挥作用。最活跃的行业包括金融服务业、石油能源、重型制造业、零售、IT和通讯、交通运输等行业[33]。在这些行业中发生了重大的管制放松 (金融服务)、价格大幅波动 (石油能源),地方国企的私有化 (重型制造业),还有行业的自然演进 (IT和通讯、零售、交通运输)。在这些行业中,金融服务、石油能源和重型制造业是传统行业,而IT和通讯、零售 (确切地说是连锁零售)与交通运输 (物流)是最近几年才刚刚发展起来的,它反映了中国活跃的产业创新能力。

(3)购并成为新一代企业家经营理念和战略中非常自然的一部分。一些新兴行业虽然规模较小,但已经表现出跟传统企业家们不同的经营思路,他们倾向于确立独特的商业模式,在早期就引入风险投资,快速扩张一定阶段后海外上市,然后再通过购并来巩固行业中的竞争地位。分众传媒即是典型。江南春在 2002年以其“将无聊的等待时间转换为广告时间”的商业模式创建了分众,在先后引入软银、高盛、鼎晖等风险投资之后,于 2005年 7月在 Nasdaq上市并融资 1.7亿美元。随后,分众就进行了一系列的收购来构建其“户外媒体生活圈”战略版图,包括框架媒介 (2006年 1月,3960万美元,高档公寓)、聚众传媒 (3.25亿美元,楼宇广告)、凯威点告 (2006年 6月,3000万美元收购,手机广告)、好耶 (2007年 3月,2.25亿美元,互联网广告)以及一些针对中小企业的收购[36]。

即使如此,当前还存在很多因素会限制企业购并的发展,其潜力难以充分发挥。首先一点,以反垄断法为核心的购并管制体系尚在创建过程中,程序、标准不透明、不清晰,可预测性差,这会阻吓很多潜在的有益的购并,也很难识别出那些具有很大负外部性的购并。这个问题的急迫性在凯雷购并徐工、达能与娃哈哈的纠纷这样的外资购并案例中表现得很明显。更重要的是,购并的市场程度偏低,依然存在大量身份歧视和行政干预,尤其当目标企业是国有企业时,或者青睐于外资,或者由同属于国资阵营的企业 (国资委所主导的购并基本都是“内部消化”),民营企业在购并中所获得机会很少,备受歧视。如果这种情况持续下去,不仅民营企业将会丧失通过购并获得发展的机会,比如进入受管制的行业,中国的企业购并的效率也将会大打折扣,其可持续性面临考验。无论是民营企业的被歧视、国有企业的负重,实际上都是政府所持有的一种企业观的反映,即企业并不是纯粹的经济组织,它是有“身份”的,有着不同的道德价值。这种观念渗透在经济体制中。要改变它,非朝夕之间可以完成,需要思想的辩驳、实证研究的证据、利益的协调和政府管理高层的政治智慧。

六、结 论

本文的主要贡献是提出了一个能够解释购并浪潮的综合性框架。在这个框架中,最直接对购并浪潮产生影响的是两股力量,一是行业的冲击,它可能来自于技术革命、管制放松或经济环境的重大变化,另一个是股票牛市。两股力量的配合将会决定性地影响购并浪潮在何时、何处发生,以及购并浪潮的规模。此外,构成基础性影响的是资本市场、反垄断法、企业观和购并理念、产业创新能力,其中资本市场通过股票市场牛市来发挥作用,产业创新能力则影响行业冲击。这个模型很好的解释了德国、日本和中国的企业购并发展。

[1]ANDRADE G,M ITCHELL M,STAFFORD E.New evidence and perspectives on mergers[J].The Journal of Economic Perspective,2001,15(2):103-120.

[2]高根.兼并、收购与公司重组 [M].朱宝宪,吴亚君,译.北京:机械工业出版社,2006:3-12.

[3]威斯通,郑光,侯格.兼并、重组与公司控制 [M].唐旭,译.北京:经济科学出版社,1998.

[4]MUELLER D.The theory of conglomerate mergers[J].The Quarterly Journal of Economics,1969,83(4):643-659.

[5]MITCHELL M,MULHER I N J.The impact of industry shocks on takeovers and restructuring activity[J].Journal of Financial Economics,1996,41(1):193-229.

[6]SHLEIFER A,V ISHNY R.Stock market driven acquisitions[J].Journal of Financial Economics,2003,70(2):295-311.

[7]RHODES-KROPF R,V IS WANATHAN S.Valuation waves and merger activity:the empirical evidence[J].Journal of Financial Economics,2005,77(5):561-603.

[8]RHODES-KROPF R,V IS WANATHAN S.Market valuation and merger waves[J].The Journal of Finance,2004(6):2685-2717.

[9]TOWN R.Merger waves and the structure of merger and acquisition ti me-series[J].Journal of Applied Econometrics,1992(7):83-100.

[10]GUGLER K,MUELLER D,YURTOGLU B.The determinants of merger waves[EB/OL].(2006-01)[2009-10-15].http://papers.ssrn.com/sol3/papers.cf m?abstract_id=507282.

[11]NELSON R.Merger movements in american industry,1895—1956[M].Princeton:princeton university press,1959:23-45.

[12]MEL ICHER R,LEDOLTER J,D'ANTON I O L.A time series analysis of aggregate merger activity[J].The Review of E-conomics and Statistics,1983,65(3):423-430.

[13]JOVANOV IC B,ROUSSEAU P.The Q-theory of mergers[J].The American Economic Review,2002,9(3):198-204.

[14]STIGLER G.Monopoly and oligopoly by merger[J].The American Economic Review,1950,40(2):23-34.

[15]丁焕明,弗里茨·克勒格尔,斯蒂芬·塞萨尔.科尔尼并购策略:从产业整合实践中提炼出来的操作指南[M].北京:机械工业出版社,2004:2-30.

[16]李扬.我国资本市场若干问题研究[N].中国证券报,1997-12-15(11).

[17]MAYER C,Stock markets,financial institutions and corporate performance[M]//D I MSDALEN,PREVEZERM.Capital markets and corporate governance.Oxford:Clarendon Press,1994:179-194.

[18]GORTM.An economic disturbance theory of mergers[J].The Quarterly Journal of Economics,1969,83(4):624-642.

[19]HARFORD J.What drives merger waves?[J].Journal of Financial Economics,2005(77):529-560.

[20]MANNE H.Mergers and the market for corporate control[J].The Journal of Political Economy,1965,73(2):110-120.

[21]罗培新.美国的治市良方[N].南方周末,2007-06-14(17).

[22]NAV I N T,MAR I AN V.The rise of a market for industrial securities,1887—1902[J].Business History Review,1955,30(2):105-138.

[23]REI D S.merger,manager and economy[M].New York:McGraw-Hill,1968:22-45.

[24]ESPELAND W,H IRSCH M.Ownership changes,accounting practices and the redefinition of the corporation[J].Accounting,Organizations and Society,1990,15(1/2):77-96.

[25]STEARNS M L,ALLAN D.Economic behavior in institutional environments:the corporate merger wave of the 1980′s[J].American Sociological Review,1996,61(4):699-718.

[26]BRITLLING MEYER G.Did anti-trust policy cause the great merger wave[J].Journal of Law and Economics,1985,28(1):77-118.

[27]DIDRICHSEN J.The development of diversified and conglomerate firms in the united states,1920—1970[J].The Business History Review,1972,46(2):202-219.

[28]郭跃.美国反垄断法价值取向的历史演变[J].美国研究,2005(1):77-93.

[29]杰克逊.多元化的日本公司治理是否向特定模式集中[EB/OL].(2004-10-01)[2010-07-26].http://www.rieti.go.jp/cn/rr/22.html.

[30]KANG,SH I VDASAN I,YAMADA.The effect of bank relationship on investment decisions:an investigation of japanese takeover bides[J].The Journal of Finance,2000(5):2197-2218.

[31]瞿强,普瑞格.德国的公司治理结构 [J].财贸经济,2002(4):70-75.

[32]REGL IN K.Mergers and acquisitions notes[EB/OL].(2004-10-01)[2010-07-26].http://www.pwccn.com/home/eng/m&abulletin_ap_ye2007.ht ml.

[33]PwC,Asia-PacificM&A bulletin:Year-end 2007[EB/OL].(2007-02-26)[2010-07-26].http://www.pwccn.com/home/eng/m&abulletin_ap_ye2007.ht ml.

[34]东方高圣投资顾问公司.美国第一次购并波浪的启示[N].财经时报,2004-05-25(11).

[35]王巍.中国并购元年[J].中国企业家,2002(1):59.

[36]杨琳桦,雷中辉.分众收购好耶,I DG狂赚 40倍[N].21世纪经济报道,2007-03-01(22).

A Study on Environmental Influence on M&A:Proposal and Application of an Analytical Framework

CHENG Zhao-qian

(School of Management,Zhejiang Gongshang University,Hangzhou 310018,China)

Based on the American M&A cases,this paper proposes an overall framework of environmental influence which is quite different from the existing ones.It includes the direct impetus forces like bullish stock market,industry shock,evolution of industries,and also covers more macro impetus:advanced capital market,innovative capability of industry,antimonopoly laws,perspective of the industry and the ideas of M&A.On the basis of this framework,the paper explains the change and development of M&A before and after 1990 in Germany and Japan and the development ofM&A in China.It points out the obstacles needed to be overcome for China to realize real prosperity ofM&A.

M&A wave;environmental influence;capital market;impact on industry;industrial innovation

(责任编辑 何志刚)

F124.8

A

1009-1505(2010)05-0052-10

2010-06-20

浙江省自然科学基金 (Y607461);浙江省社科联重点项目 (07JDZS01Z);第 45批中国博士后基金项目;浙江省省属高校人文社会科学重点研究基地 (浙江工商大学企业管理学)重点研究项目

程兆谦,男,河北石家庄人,浙江工商大学工商管理学院副教授,管理学博士后,主要从事企业购并与整合、浙商转型研究。