股改前后我国A股上市公司股利政策比较研究

2009-12-11陈伟葛岳静

陈 伟 葛岳静

中图分类号:F275 文献标识码:A

内容摘要:股利政策作为公司财务管理的一项重要内容,一直是国内外财务管理学界研究和探讨的热点问题。上市公司的股利政策是股票市场的一项重要内容,可以反映上市公司对股票市场的态度。本文对股改前后我国A股上市公司股利政策的基本情况、市场反应、信息内涵进行比较,研究结果表明:不论是在股改之前还是之后,A股上市公司股利政策的市场反应与其真实的信息内涵之间都表现出严重的不对称性。

关键词:股利政策 股权分置改革 A股上市公司 市场反应 信息内涵

股利政策作为公司财务管理的一项重要内容,一直是国内外财务管理学界研究和探讨的热点问题。上市公司的股利政策同时还是股票市场的一项重要内容,因此更加受到人们的关注。上市公司的股利政策可以反映上市公司对股票市场的态度,上市公司股利政策的市场反应可以反映股民对股票市场的态度。2005年以来,中国成功地推进了股权分置改革(下文简称“股改”),到2006年年底,已经有86.4%的中国A股上市公司成功地完成了股改,中国股票市场的这一历史遗留问题基本上得到了解决。

股改前后A股上市公司股利政策基本情况比较

股利政策是指公司股利决策机构对与股利有关的事项所作出的决定。股利政策有狭义与广义之分。狭义的股利政策主要包括三个方面的内容:是否发放股利;以什么形式发放股利;发放多少股利。广义的股利政策还包括股利宣告日、股权登记日和股利发放日的确定,股利公告渠道的选择,股利资金的筹集等内容。

(一) 是否发放股利

中国A股上市公司1992-2006年年度股利分配情况(见表1)。分配1992年年度股利的中国A股上市公司占其总数的86.8%,之后两年这一比例逐年上升,到1994年达到最高点90.6%。1995年开始,这一比例又逐年下降,到1999年降到最低点40%。2000年这一比例又大幅回升到64.5%,2001年又降到60.8%。从2002年开始一直到2006年,这一比例一直在51%上下正常波动。从2006年年度股利分配预案看,这一比例为50.8%,即使是不用进行股改或者2006年12月31日前完成股改的公司,分配股利的公司占其总数的比例也只有56.9%。截至2006年12月31日,在中国A股上市的1404家公司中有1213家不用进行股改或者已经完成股改。这说明股改前后,中国A股上市公司在是否发放股利方面的表现并没有显著的差异。

(二)以什么形式发放股利

中国A股上市公司1992-2006年年度股利发放形式(见表2)。在分配1992年年度股利的中国A股上市公司中,纯派息的公司占6.5%,纯送股的公司占32.6%,纯转增的公司占2.2%,发放混合股利的公司占58.7%,按照各种发放形式所占比例的大小顺序排列依次为混合股利、纯送股、纯派息和纯转增。1993年年度股利的各种发放形式所占比例与1992年相比,虽然在数字上存在一些差异,纯派息所占的比例有较大幅度的上升,其他三种发放形式所占的比例都有一定幅度的下降,但是其大小顺序仍然与1992年相同,仍是混合股利所占比例为50%以上,其次为纯送股,再次为纯派息,最后为纯转增。

从1994年开始一直到1998年,纯派息所占的比例超过混合股利,跃居第一,混合股利则退至其后,之后依次为纯送股、纯转增。

(三)发放多少股利

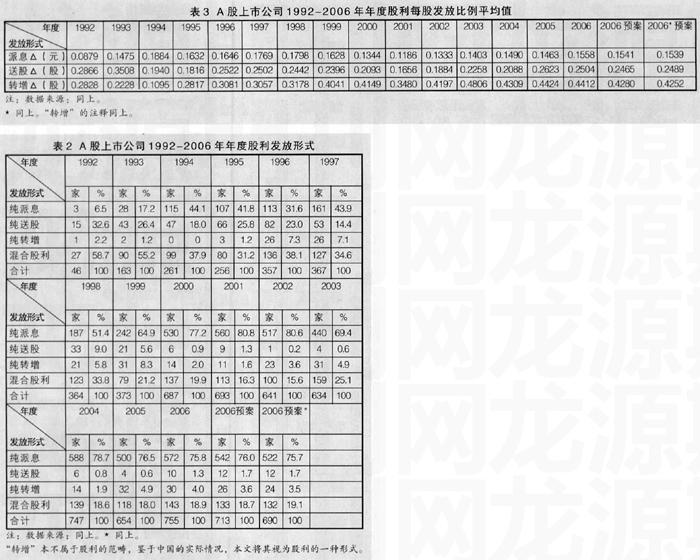

中国A股上市公司1992-2006年年度股利每股发放比例平均值(见表3)。分配1992年年度股利的中国A股上市公司的每股派息比例平均值为0.0879元,每股送股比例平均值为0.2866股,每股转增比例平均值为0.2828股,其中送股的每股发放比例平均值最大,转增次之,派息最小。1993年与1992年相比,派息和送股的每股发放比例平均值都有一定幅度的增加,转增的每股发放比例平均值则有一定幅度的减少,但是仍然是送股的每股发放比例平均值最大,转增次之,派息最小。1994年与1993年相比,派息的每股发放比例平均值有小幅的增加,然而送股和转增的每股发放比例平均值都有大幅的减少,其中仍然是送股的每股发放比例平均值最大,但是派息的每股发放比例平均值超过转增位居第二。

1995年到2006年期间,分配年度股利的中国A股上市公司的每股发放比例的平均值一直保持转增最大,送股其次,派息最小的大小顺序。

从2006年年度股利分配预案看,分配年度股利的中国A股上市公司的每股派息比例平均值为0.1541元,每股送股比例平均值为0.2465股,每股转增比例平均值为0.4280股;在不用进行股改或者2006年12月31日前完成股改的公司中,每股派息比例平均值为0.1539元,每股送股比例平均值为0.2489股,每股转增比例平均值为0.4252股。这说明股改前后,中国A股上市公司在发放多少股利方面的表现并没有显著的差异。

股改前后A股上市公司股利政策市场反应比较

研究股利政策市场反应的思路通常是计算股利宣告前后一定期间内股票的超额收益,根据超额收益的大小判断股利政策市场反应的强弱。

(一)股改前中国A股上市公司股利政策的市场反应

陈晓、陈小悦和倪凡于1998年发表的《我国上市公司首次股利信号传递效应的实证研究》一文,运用累计超额收益法以1995年以及以前上市的86家A股上市公司为样本,分现金股利、股票股利和混合股利三类对首次股利宣告的信号传递效应进行了实证研究。研究表明,三类首次股利宣告均能导致大于0的超额收益,股票股利、混合股利和现金股利的累计平均超额收益率依次递减。假设检验结果表明,我国上市公司首次股利宣告具有信号传递效应,相对于现金股利,市场更加偏好股票股利与混合股利。

(二)股改后中国A股上市公司股利政策的市场反应

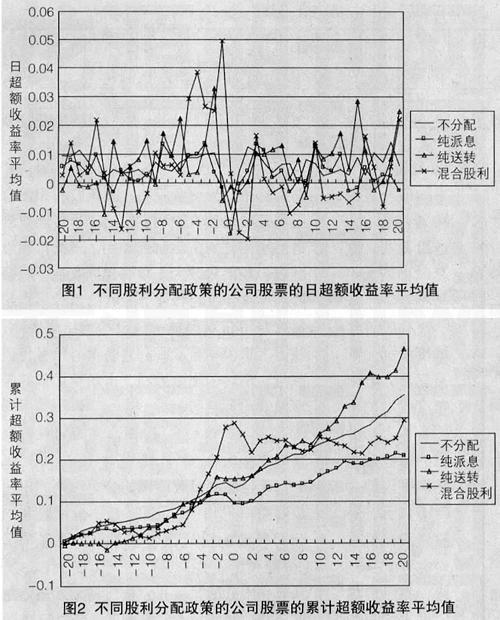

不同股利分配政策的公司股票的日超额收益率平均值(见图1)。不分配股利的公司股票的日超额收益率平均值在年报(分配预案)公告日前2天为0.010482,从年报(分配预案)公告日前1天开始急剧下降,到年报(分配预案)公告日当天降到最低点-0.009288。纯派息的公司股票的日超额收益率平均值在年报(分配预案)公告日前3天为0.013707,从年报(分配预案)公告日前2天开始急剧下降,到年报(分配预案)公告日当天降到最低点-0.018197。纯送转的公司股票的日超额收益率平均值在年报(分配预案)公告日前2天为0.032849,从年报(分配预案)公告日前1天开始急剧下降,降到-0.006019,在年报(分配预案)公告日当天又回升到-0.001364,在年报(分配预案)公告日后1天又再次降到-0.003186,在年报(分配预案)公告日后2天又回升到0.000620。发放混合股利的公司股票的日超额收益率平均值在年报(分配预案)公告日前1天为0.049632,从年报(分配预案)公告日当天开始急剧下降,到年报(分配预案)公告日后2天降到最低点-0.019850。这说明,市场对2006年年度股利分配预案的公告有一定的反应,并且市场对不同股利分配政策的反应时间和反应程度存在差异。

不同股利分配政策的公司股票的累计超额收益率平均值(见图2)。不分配股利、纯派息、纯送转和发放混合股利四个分类样本组中的股票在期间[-20,-20]内的累计超额收益率平均值分别为:0.009509、0.005774、-0.002489和0.003021,在期间[-20,-5]内的累计超额收益率平均值分别为:0.102647、0.082648、0.096731和0.080049,在期间[-20,20]内的累计超额收益率平均值分别为:0.355597、0.209267、0.465296和0.293853。这四个分类样本组中的股票在期间[-20,-20]和[-20,-5]内的累计超额收益率平均值差距都很小,但是在期间 [-20,20]内的累计超额收益率平均值差距则十分明显。这说明,市场对2006年年度股利分配预案的公告有一定的反应,并且市场对不同股利分配政策的偏好存在差异。

股改前后A股上市公司股利政策信息内涵比较

(一)股改前A股上市公司股利政策的信息内涵

孙小文、于笑坤于2003年发表的《上市公司股利政策信号传递效应的实证分析》一文运用净资产收益率对我国上市公司2000年股利宣告的信息内涵进行了实证研究。文章对242家分配2000年股利和79家不分配2000年股利的样本公司在2001年的净资产收益率进行了独立样本t检验,结果表明分配2000年股利的公司在2001年的收益状况好于不分配2000年股利的公司。文章还用独立样本t检验的方法对现金股利、股票股利和混合股利三组样本公司在2001年的净资产收益率进行了两两分组检验,结果表明分配2000年股利的公司在2001年的收益状况并没有因为股利发放形式的不同而有显著的差异。

(二)股改后A股上市公司股利政策的信息内涵

本文运用基本每股收益这一指标来说明中国A股上市公司2006年年度股利预案的信息内涵,计算了样本公司2006年年度股利预案每股发放比例与2007年年度基本每股收益的相关系数,并运用假设检验说明分配股利与不分配股利的信息内涵差异状况和纯派息与纯送转的信息内涵差异状况。

综上所述,股改前后,中国A股上市公司股利政策的信息内涵各有其相同和不同之处。相同之处在于:分配股利相对于不分配股利传递出更加利好的信号。不同之处在于:股改前,不同的股利发放形式传递出的信号基本没有区别;股改后,纯派息相对于纯送转传递出更加利好的信号。

结论

股改前后,中国A股上市公司在是否发放股利、以什么形式发放股利和发放多少股利这三个方面的表现都没有显著的差异。股改并没有使中国A股上市公司股利政策的基本情况发生明显的变化。股改使中国A股上市公司股利政策的重要影响因素之一股权结构发生了较大的变化,并且在股改过程中,许多公司都向股东承诺了较高的股利支付率。如果上市公司在股改过程中有关高股利支付率的承诺已经兑现,那么本文的结论就从反面说明了中国的股利支付率在股改以前就已经达到了较高的水平,中国的股利收益率较低的原因在于中国上市公司的盈利能力较差和股价过高,证实了朱云、吴文锋和吴冲锋在《国际视角下的中国股利支付率和收益率分析》一文中提出的观点。

股改前后,中国A股上市公司股利政策的市场反应没有显著差异,相对于分配股利,市场更加偏好不分配股利的公司股票;相对于纯派息,市场更加偏好纯送转。虽然股改前后中国A股上市公司股利政策的信息内涵有不同之处,但是不论是在改革之前还是在改革之后,股利政策的市场反应与其真实的信息内涵之间都表现出严重的不对称性。这一结论说明:中国股票市场投资者的投资理念还不够成熟,依靠资本利得获利的投机心理比较严重,并且股改并没有使这一状况得到改善。

参考文献:

1.艾文国,孙洁,张剑英.我国上市公司股利政策研究[J].中国软科学,2004(4)

2.陈国辉,赵春光.上市公司选择股利政策动因的实证研究[J].财经问题研究,2000(5)

3.陈浪南,姚正春.我国股利政策信号传递作用的实证研究[J].金融研究,2000(10)

4.陈伟,刘星,杨源新.上海股票市场股利政策信息传递效应的实证研究[J].中国管理科学,1999(3)

5.都志灵,梁博,李晨辉.分配方案对股票价格影响的实证研究:中国案例[J].世界经济,1999(10)

6.刘淑莲,胡燕鸿.中国上市公司现金分红实证分析[J].会计研究,2003(4)