上市公司抗震救灾捐赠的税收考量

2009-09-21黄庆平

黄庆平

[摘 要] 汶川地震发生之后,众多上市公司都以各种形式表示了对灾区人民的关注和同情。上市公司在第一时间通过捐款和捐物的形式,表示了对灾区人民的支持,对抗震救灾活动的有利进行提供了及时的帮助。然而,由于上市公司所涉及的行业、捐赠形式和捐赠途径的不同,上述捐赠行为可能对公司所得税和流转税造成不同的纳税调整影响。本文拟对此种影响进行比较分析,使得企业在奉献爱心之时,减少不必要的纳税调整负担。

[关键词] 抗震救灾;捐赠;纳税调整

[中图分类号]F275.5[文献标识码]A[文章编号]1673-0194(2009)01-0022-02

2008年5月12日在四川省汶川地区发生8级地震,给不仅汶川还包括四川及周边省市都造成了极大的地震灾害损失。在获悉地震灾害之后,全国上下立即行动起来对包括汶川在内的受灾省市进行了捐款捐物等救援行动。地震灾害的突如其来,震惊了全国上下的企业和国民。在为奋勇救灾提供捐赠行动的企业之中,包括很多的上市公司。

考虑到上市公司的规模在我国企业中属于前列且盈利情况相对较好,因此其捐款捐物的数量也普遍较高。从上市公司捐赠的行动上看,不应该简单认为捐款捐物数量越大就说明爱国爱灾区人民的热情越高。因为对于不同上市公司来说,资产规模、所在的行业特征和经济效益的不同缺少可比性,更重要的是因为赈灾的爱国热情不能也不应该以钱和物的数量来决定。但是一旦财物从企业实体内部捐出,实际上无论企业经营情况的特征如何都要受到所得税法和流转税法的规范和约束。

2008年6月或者8月上市公司进行流转税和所得税按月申报或者分季预缴时,就要进行与捐赠事项相应的申报并缴纳税款。纳税申报或者税款缴纳之际,上市公司对于灾区的各项捐赠就会对纳税情况造成实质上的影响。从实际上看,上市公司由于资产规模、所在行业特征和经济效益的不同,上述捐赠事项会对企业收益和纳税情况产生不同的影响。

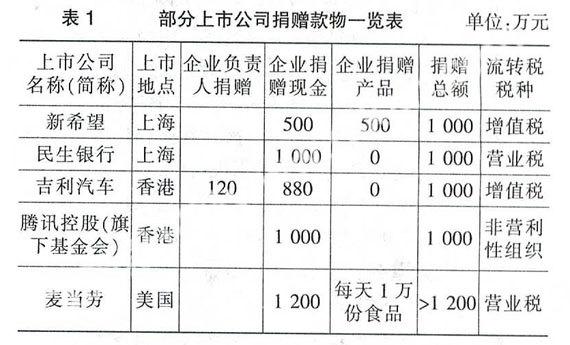

参与抗震救灾和进行捐款捐物的上市公司众多,几乎涉及所有的行业。由于有的行业上市公司是工业型企业,属于增值税纳税主体,而别的行业上市公司是服务型企业,属于营业税纳税主体。加之公司规模和捐赠具体形式之间存在差异,这就对所得税和流转税的申报造成了一定的影响。为了对上市公司的捐赠行为进行有效和实际的比对,我们选取了5家不同行业特征和规模的上市公司某个时点上(考虑到每个企业的捐赠实际上是分批分时捐出,捐赠总额是动态的)捐出款项和物品为1 000万元人民币左右的实际情况,以求得直观的比较效果(见表1)。它们分别是:新希望集团股份有限公司(以下简称:新希望);中国民生银行股份有限公司(以下简称:民生银行);吉利汽车控股有限公司(以下简称:吉利汽车);腾讯控股有限公司(以下简称:腾讯控股);McDONALDS CORPORATION(以下简称:麦当劳)。

下面根据涉及上市公司税收的有关法律和法规进行具体的纳税分析。考虑到由于捐赠导致的税种缴纳的多样性和对企业实际缴纳税额数量的重要性影响,本文着重以企业所得税、流转税中的增值税和营业税作为分析的主要标的。

1. 新希望

新希望公司在捐赠中有500万元的现金和500万元的产品,因此需要分别进行增值税和企业所得税的纳税调整。

增值税相应调整:按照《中华人民共和国增值税暂行条例实施细则》[1]的有关规定,单位将自产、委托加工或购买的货物无偿赠送他人的视同销售货物。因此对于新希望捐赠的500万元的产品视同销售产品处理,需要另外缴纳增值税销项税额85万元(本文为了便于不同上市公司捐赠对公司应纳税税额的比较,不考虑其他税种影响)。

企业所得税相应调整:按照《中华人民共和国企业所得税法实施细则》有关规定,我国企业发生的公益性捐赠支出在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除。因此新希望2008年度利润总额至少要达到9 333万元才可以不因为捐赠进行所得税的纳税调

增[2]。否则,2008年度利润总额每少1元,就需要增加所得税纳税额0.25元。

从新希望2008年第一季度利润总额的实际情况

(7 712万元)来推断2008年度利润总额应该不存在所得税纳税调整的要求。这也从所得税法的角度匹配了企业捐赠和企业经营效益的关系,诠释了税法的适应性。

2. 民生银行

民生银行的全部捐赠以现金为主,不涉及流转税的调整。从民生银行实际情况,该公司2008年第一季度利润总额的情况(325 464万元)来推断2008年度利润总额情况来看,公益性捐赠支出完全可以控制在年度利润总额12%以内的部分,正常情况下不存在所得税的调整要求。

3. 吉利汽车

吉利汽车的全部捐赠都采用现金的形式,虽然不涉及流转税的调整,但是现金的捐赠来自于上市公司本身(880万元)和公司董事长本人(120万元)。这造成所得税的调整既涉及企业所得税也涉及个人所得税。

企业所得税相应调整:按照上述法规的规定,从吉利汽车2007年度的利润总额319 773万元来推断,公司2008年度发生的公益性捐赠支出完全能够控制在年度利润总额12%以内的部分,不需要进行企业所得税的调整。

个人所得税相应调整:按照《中华人民共和国个人所得税法实施细则》和国家税务总局2008年5月21日颁布的《关于个人向地震灾区捐赠有关个人所得税征管问题的通知》有关规定,个人将其所得对教育事业和其他公益事业的捐赠,捐赠额未超过纳税义务人申报的应纳税所得额30%的部分,可以从其应纳税所得额中扣除。由于吉利汽车董事长的年薪属于香港联交所不公开资料,因此无法获得,但无论如何其董事长个人所得税的调整不直接涉及上市公司利益。

4. 腾讯控股

腾讯公司在香港上市之后的2007年6月26日,按照法律和民政部门有关规定的要求设立了腾讯公益慈善基金会。腾讯公益慈善基金会的原始基金为2 000万元,由腾讯公司捐赠,而且腾讯公司每年会将利润的一定比例捐赠给该基金会。由于该基金会属于国家规定的慈善组织,对于腾讯公司该基金会的捐赠,可以根据2008年度公司利润总额的情况进行灵活处置。例如其在2008年度利润总额12%以内的直接计入,如果超过利润总额12%以外的可以先列为公司对基金会的借款,超额部分可以在以后年度再行计入。因此腾讯公司通过旗下基金会形式的捐赠有规避企业所得税调整的机制存在,可以避免2008年度的企业所得税调整。

5. 麦当劳

麦当劳公司的捐赠情况比较特殊,捐赠中有1 200万元的现金还包括每天对灾民的1万份麦当劳快餐。根据财政部和国家税务总局《关于公益救济性捐赠税前扣除政策及相关管理问题的通知》的有关规定,外资企业纳税人通过其用于公益救济性的捐赠,同内资企业一样按现行税收法律法规及相关政策规定[3],准予在计算缴纳企业所得税税前扣除,前提是依法提供受赠组织资格证明材料和该组织出具的公益救济性捐赠票据。对于1 200万元的现金捐赠获得有效的捐赠票据以抵减企业应纳税所得额应该不成问题,但是对于其捐赠中每天1万份的快餐捐赠可能无法获得有效的抵税凭证。原因在于有关接受捐赠部门很难跟踪监督和验证对于每天的1万份快餐食品的捐赠,从而导致有关接受捐赠部门难以为其出具捐赠票据,因此对于快餐捐赠的麦当劳就必须进行相应的纳税调整[4]。考虑到麦当劳是进行食品提供的服务型企业,是营业税的纳税主体,所以涉及的纳税调整包括营业税和所得税。

营业税相应调整:按照财政部《中华人民共和国营业税暂行条例实施细则》的有关规定,对于每天捐赠的1万份麦当劳快餐,视同本企业的快餐销售,需要在2008年6月10日之前补交相应的营业税,执行的营业税税率为5%。

所得税相应调整:按照上述企业所得税法规的有关规定,对于1 200万元现金捐赠可以满足条件递减当期应纳税所得额,而对于每天捐赠的1万份麦当劳快餐,视同本企业的快餐销售,增加企业应纳税所得额。

综上所述,仅从5家上市公司经济效益方面来看,分析结果显示捐赠应当首选吉利汽车和腾讯控股的模式为佳,而麦当劳的模式为下。但从社会效益方面来看,无论何种抗震救灾捐赠模式都爱心无价。通过上述分析,可以理清上市公司在抗震救灾捐赠方面的税收关系,明晰税收义务。上市公司的管理者如果能够通过必要的税收筹划,一方面可以通过各种途径和方式的捐赠,帮助包括汶川在内的灾区抗震救灾早日恢复家园,另一方面也可以通过合理的税收筹划避免上市公司额外的经济负担,毕竟所有的上市公司都是公众公司,要以为股东创造效益为首要职责。

主要参考文献

[1] 中华人民共和国财政部. 中华人民共和国增值税暂行条例实施细则[S]. 1993.

[2] 方飞虎. 公益性捐赠税前扣除方法比较[J]. 中国农业会计,2007

(11):32-34.

[3] 李敏. 新企业所得税法公益性捐赠税前扣除细则制定建议[J]. 吉林工商学院学报,2008(1).

[4] 刘厚兵. 27项个人捐赠可税前全额扣除[J]. 税收征纳,2007(1):40.