改革以来中国经济的周期性波动分析

2009-05-25张宏军

张宏军

[摘要]改革开放30年以来,中国经济取得了举世瞩目的成就。纵观中国宏观经济的发展,其运行特点呈现明显的周期性,运行轨迹呈现不稳定性。西方的经济周期理论很难解释像中国这样的体制转轨国家经济的周期性和不稳定性。中国的这种经济现象主要是由不同时期、不同情况下政府宏观经济政策的不同和市场自身的运行规律共同起作用的结果。

[关键词]改革开放;经济周期;经济波动

[中图分类号]F12[文献标识码]A[文章编号]1002-736X(2009)04-0022-03

改革30年来,我国的经济体制基本实现了转型,经济发展保持高速增长,平均增长速度为9.67%,远远高于同期世界平均增长速度3.6%的水平。2007年,全国经济总量达到22万亿元,人均生产总值由1978年的226美元增加到2007年的2300多美元,人民生活实现了由温饱到总体小康的历史性跨越,有些地方已经达到中等发达国家的水平。回顾中国改革开放30年的历史进程。解读改革开放30年来中国宏观经济的运行,有助于我们认识中国经济发展的过去、现在和未来。

一、经济周期的一般理论

在一般的意义上,通常把从一次危机或衰退的开始到另一次危机或衰退的开始之间周而复始的阶段叫做一个经济周期。从危机或衰退到高涨或扩张,继而又是危机或衰退……,经济的发展总是呈现这种有规律的波动,从而形成一个又一个周期。

萨缪尔森和诺德豪斯(1998)在他们合著的《经济学》中认为,“经济周期是国民总产出、总收入、总就业量的波动,持续时间通常为2-10年,它以大多数经济部门的扩张或收缩为标志,由经济衰退和紧随其后的经济扩张两部分组成的(经济衰退是指国内生产总值GDP增长率连续两个季度以上下降,经济扩张是经济衰退的相反)。”而对经济周期成因的论述,除外因说(如战争、革命、自然灾害等引起经济的周期性波动)外,西方经济学家偏向于内因说,其中,影响比较大的有凯恩斯主义者的经济周期理论、卢卡斯的货币性经济周期理论、熊彼特的基于创新的经济周期理论。

1乘数-加速数经济周期理论。该理论是以凯恩斯的就业理论为基础发展起来的在西方经济学界广泛发展的一种经济周期理论。凯恩斯1936年在其《就业、利息和货币通论》中分析了投资的变动将如何引起国民收入的变动,指出期初投资的较小变化引起了若干期后消费和收入的较大变化,从而产生了经济波动,这就是乘数理论。在乘数原理提出的前后,法国经济学家阿夫塔里昂在1913年、美国经济学家克拉克在1917年、哈罗德在1936年相继提出了大致相同的加速数理论,加速数理论是用来说明国民收入的变动将如何引起投资的变动。该理论指出,期初消费和收入的较小变化会引起若干期后投资的较大变化,使经济产生波动,这就是加速数理论。可以看出,乘数理论和加速数理论分别从不同的角度解释了经济波动的成因。萨缪尔森在1939年发展了乘数理论和加速数理论,认为经济周期是由二者交互作用形成的。投资变动引致收入和消费多倍的变动(乘数作用),收入和消费的变动又引致了投资多倍的变动(加速数作用),二者的作用形成了累积性的经济扩张或收缩,即经济周期性运动。

2货币性经济周期理论。以卢卡斯为代表的理性预期学派认为,生产者的预期形成了经济的周期性运动。如果政府在人们没有预期到的情况下增加货币供应量,一般物价水平会提高。这时生产者可能误以为他生产的产品的价格提高了,从而加大投资,扩大生产规模,经济进入繁荣期。一旦生产者知道自己的预期是错误的。就会减少投资,经济由繁荣进入衰退。

3基于创新的经济周期理论。熊彼特认为,企业家的创新(包括技术创新、管理创新、体制创新等)是引起经济周期性波动的主要原因。一个企业家成功的创新活动所造成的盈利机会,会促使其他企业的模仿,结果便掀起了创新“风暴”,经济迅速扩张,进入上升阶段。经济扩张引起了生产资料价格提高,企业生产成本随之提高。同时市场上产品供应增多,价格下降,企业利润减少,银行信贷紧缩,经济又进入下降阶段。由于创新是一个不连续的过程,一次创新造成的下降不能被下一次创新造成的上升所抵消,于是经济生活便出现周期波动。

上述三种理论从不同角度解释了西方市场经济国家经济周期的成因。但用这些理论却很难解释像我国这样的体制转轨国家经济的周期性波动。笔者认为,这主要是由中国特殊的历史背景造成的,是由不同时期、不同情况下政府宏观经济政策的不同和市场自身的运行规律共同起作用的结果。

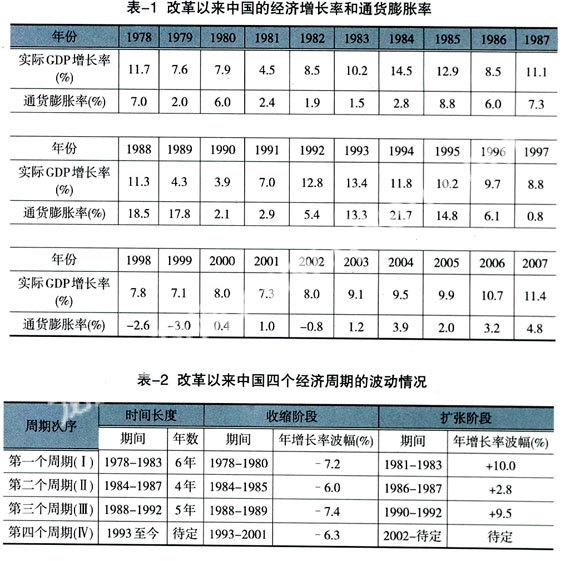

二、改革以来中国宏观经济运行的总体特征

本研究的起点是1978年十一届三中全会之后,因为这之前是完全的计划经济,国家对经济进行严格的控制。这一时期,中国经济从计划经济向市场经济转型,出现了很多特殊情况,使其运行轨迹呈现高增长和不稳定的特征,共经历四个周期、两大阶段(反通胀阶段和反通缩阶段)。

1经济发展的高增长。改革开放以来,我国保持了年均近10%的经济增长速度,是世界同期增长速度最快的国家,经济总量翻番增长。从翻番的时间来看,1987年比1978年翻了一番,1996年比1987年翻了一番多,均用了九年时间;2004年比1996年翻了近一番,用了八年时间;2006年比2000年增长69%,年均增长9.1%。按这个速度,2008年就能比2000年翻一番,也将是八年时间。具体表现为以下三个方面。第一,生产能力大幅提高。中国的主要物质产品产量已进入世界前三位。主要农产品中,谷物、肉类、棉花、花生、油菜籽、茶叶、水果等产品产量已位居世界第一位;主要工业产品中,钢、煤、水泥、化肥、棉布、糖产量居第一位,发电量居第二位,原油产量居第六位。第二,外贸顺差保持高位增长,吸引利用外资规模逐年扩大。现在我国进出口贸易总额已占世界贸易量的6.2%,在世界各国和地区排名第三位。2005年外贸顺差1020亿美元,而2006年1-9月顺差已达1098亿美元。1979-2005年共实际利用外资6224亿美元;自1991年起连续15年位列发展中国家吸引外资第一位;2005年吸引外国直接投资额603亿美元,仅次于美国和英国,居世界第三位。到2005年底,来华投资的国家和地区近200个,世界500强企业约470家在华投资。第三,居民生活水平大幅提高。2005年城镇居民人均可支配收入由1957年的254元提高到的10493元,增长40.3倍;农民人均纯收入由1957年的73元提高到2005年的3255元,增长43.6倍。农村贫困人口由1978年的2,5亿下降到2004年的2600万人。

2经济运行的不稳定。中国过去30年经济运行的不稳定主要表现为经济发展经历了四个周期。四个经济周期的波动情况见表-2。

三、改軍以来中国经济的周期性波动的成因分析

11978-1996年高通胀的成因。在1978-1996年这一阶段,中国经济的头号难题是在经济高速增长的过程中如何抑制高通胀。关于膨胀的成因,主要有以下四个方面。第一,我们国家的通胀属于需求拉动型通胀。其原因是中国特色的总需求扩张机制,即由国家计委投资立项,财政部实施财政扩张政策,国有银行实施货币扩张政策,继而带动总需求扩张,结果带动增长率提高,通胀率加大。第二是成本推动型通胀,即农产品价格上涨引致通货膨胀。主要是由城乡二元矛盾引起,其传导机制为:工业的扩张带动了工业品价格的提升,进而农产品的相对价格下降,农业比较利益下降,这就会导致农民弃田抛荒,加上工业用地的相应增加,农产品耕种面积下降,这一切就造成了农业减产、农产品价格上升,工资的上升使工业品价格上升,最后通胀率上升。第三是转型期通胀,即价格改革(放开)使短缺经济下的隐性通胀公开化。第四是结构性通胀,即经济结构失衡(瓶颈制约)加剧通货膨胀。这里存在一个基础产业与加工工业的矛盾:由于能源、原材料等基础产业受国家计划控制较严,而加工工业由市场调节较多,所以每当总体经济扩张,就会导致基础产业供给跟不上加工工业扩张的需求,进而上游产品物价先行上涨,下游产品价格随之上涨。很明显,中国的通胀反映出中国在经济体制转型期和工业化过程中的“中国特色”。

21997-2002年通货紧缩的成因。在这一阶段,中国经济的头号难题变为生产过剩、失业下岗和通货紧缩。因此,前一阶段抑制通胀的政策转变为扩大内需的政策。其原因我们可以总结为四波冲击。第一波冲击是通货膨胀泡沫破灭(1993-1996年的“软着陆”式宏观经济政策的紧缩效应)。第二波冲击一方面是1997年的亚洲金融危机的直接冲击,主要是出口和投资的下降;另一方面是间接冲击,即金融紧缩。为了防范金融风险,我们国家加强了银行贷款责任制,上收了基层银行的贷款权力。这就造成了银行惜贷,最终导致贷款和投资下降。第三波冲击是1998年后经济体制和经济结构的深层次矛盾激化。其一,国企改革及相应的失业、养老、医疗、住房制度改革,以及大学收费制度改革导致风险和不确定性升高,这导致预期支出提高,储蓄倾向的上升和消费倾向的下降。其二,收入分配差距的进一步拉大导致消费倾向的下降。其三。消费结构断层所导致的消费倾向下降。首先,中国城市的大多数居民处于从温饱型消费阶段(衣、食、用,万元级)向小康富裕型消费阶段(住、行、教育,数十万元级)升级的过程中,由于中国传统的消费习惯是依靠家庭积蓄,缺乏现代消费信用制度支撑,因此升级过程受阻。其次,城乡消费结构的断层。因为农产品价格的下降,乡镇企业务工收入下降,外出经商打工收入也下降,从而农民收入大幅下降。第四波冲击是2001-2002年,美、欧、日本同时陷入经济衰退,这一阶段最突出的影响是出口增长率的下降。

可以看出这四波冲击的共同作用,使本次收缩持续近10年,扩大内需的政策效果不明显。中国的通货紧缩反映出现阶段中国内部的周期性、体制性和结构性特点,同时也日益受到外部经济冲击的很大影响,是内因和外因综合作用的结果。

32003年下半年以来通胀抬头及其成因。这一阶段的基本特征是总体回升,局部过热。从表-1中的数据就可以清楚地看到这一点。2003年经济增长率达到9.1%,比2002年提高1.1个百分点;通胀率达到1.2%,比2002年提高2个百分点。2004年经济增长率为9.5%,比2003年提高了0.4%,通胀率为3.9%,比2003年上升2.7%。2005年增长率为9.9%,比2004年上升0.4%;通胀率为2.0%,比2004年下降1.9%。上面所说的局部过热表现在:第一是买房热,购车热;第二是某些基础行业投资过热,如钢铁、水泥、电解铝、房地产等行业投资过热,2003年投资的年增长率达到100%左右,2004年近50%;最后是“煤、电、油、运、粮”供应全面紧张,价格上涨。造成这一切的原因可以概括为一句话,即投资和出口“双引擎”拉动。2003年全社会固定资产投资增长率28%,出口增长率37%。2004年全社会固定资产投资增长率为25.8%,出口增长率为35.4%。投资扩张主要有三个方面的原因。第一,市场基本面:消费结构升级(以住房、汽车为代表)一产业结构升级(重化工业),城市化进程加快。第二,地方政府主导或引导下的投资扩张。“十六大”后,各级党委和地方政府陆续换届,加快地方经济发展的热情高涨,大量批地和建开发区,采取各种名目繁多的招商引资优惠政策,进行大规模的城市建设,推动了新一轮投资过热。第三,银行信贷扩张。一方面,企业利润率上升,对贷款需求旺盛;另一方面,迫于2006年外资银行进入中国的压力,四大国有银行将纷纷上市,为了达到“上市”条件,银行急于降低不良债权率,于是改变了“惜贷”行为,纷纷扩大贷款。而出口急增的原因主要有:其一,“人世”的效应:纺织品等行业的出口急增,世界制造业加速向中国转移,带动加工贸易快速增长;其二,美国及世界的新一轮经济回升的拉动。

四、结语

通过对中国改革开放30年来经济发展的解读,我们可以得出以下结论。

1改革以来中国的四次经济周期表明,中国的高速经济增长是不稳定的,控制通货膨胀和通货紧缩的代价是巨大的,但中国的宏观调控政策总体上是比较成功的,它使通货膨胀和通货紧缩处于可控制的范围之内。这是由于中国政府除了运用通常的财政政策和货币政策以外,还可以动用行政手段快速調控经济。

2中国经济周期还不是成熟的市场经济条件下的典型商业周期,而是在很大程度上仍然受政府行为和宏观政策的影响,因此尚未走出“一放就乱,一收就死”的怪圈。

3中国经济周期波动带有中国的体制转型经济和发展中经济的特色,国有企业、国有银行等体制性弊端和城乡二元结构矛盾在很大程度上约束了中国宏观经济的有效运行。

4由于中国经济的对外开放度日益提高,中国经济周期的波动越来越受到世界经济变化和外部冲击的影响,决定中国经济运行及宏观经济政策的“国际因素”越来越重要。

[责任编辑:陈雪梅]