美国次贷危机阴影下中国的选择

2009-04-02王琨

王 琨

2007年8月,美国次级抵押贷款危机(以下简称“次贷危机”)的全面爆发,美国多家住房抵押贷款机构陷入严重财务危机而宣布破产或濒临破产,殃及多家全球知名商业银行、投资银行和对冲基金陷入流动性困难,并引发全球股市的强烈振荡。

在全球经济一体化的背景下,我们不应仅着眼于国内金融机构的投资损失金额大小,更应该分析危机背后的教训及隐藏的启示。

次贷危机及应对措施

次贷是指美国次级抵押贷款,主要是抵押贷款机构对没有达到优惠住房抵押贷款放贷条件的贷款。一般认为借款者债务与收入比超过55%,或者贷款价值比超过85%的住房抵押贷款为不符合优惠住房抵押贷款条件。因为支持抵押贷款的资产评级欠佳,贷款机构给定一个专门的级别,称其为次级抵押贷款(Subprime Mortgage)。

次级抵押贷款相比优惠抵押贷款而言,其违约预期率更高,所以风险较大,但是其贷款利率一般高于优惠抵押贷款2%-3%,利润丰厚,并且大部分风险通过证券化分散给了购买证券的广大投资者,因此吸引了大量的私营机构从事此项金融服务。

透视次贷危机成因

观点一:楼市的下跌和利率的上扬

在关于次贷危机的各种研究讨论中,大部分观点分析认为,危机产生的原因在于2006年美国楼市的下跌和利率的上扬。20世纪90年代中期至2001年美联储降息以来,美国房价快速上涨。房价的大幅上升导致住房次级抵押贷款需求的快速增加,而低利率政策和资产证券化市场的发展提高了次级借款的供给。

尽管次级贷款利率高于优惠贷款,但并未影响次贷的需求。一方面购房者付出的高利息被房价不断上涨带来的资产升值所抵消,另一方面从事次贷的机构通过复杂的次贷品种使购房者不能客观估计自己的还款能力。如一种贷款方式允许贷款者本月未偿还的利息可以积累到下月,还款额度像滚雪球一样越滚越大,从而失去控制。

观点二:不断降低的居民储蓄率

有学者分析认为,楼价和利率对次贷的影响只是表面现象,深层原因则在于美国国内居民储蓄率的严重不足。众所周知,在美国,高昂的违约成本会制约贷款人的随意违约行为。如果说楼价涨幅的放缓和利率的有限上升给贷款人造成了无法承受的风险,次贷危机的根源应该在贷款人的还款能力上。

判断贷款人的还贷能力主要是两方面:一是贷款人当期的可支配收入,二是贷款人的储蓄。从数据上来看,事实上美国的个人可支配收入一直在惯性增长。因此可以初步判断次贷危机的根源不在可支配收入。20世纪90年代,美国的个人储蓄率在5%左右,2000年以来则一直在逐步下降,2004年甚至出现过负储蓄率。美国中低收入阶层的个人储蓄率预计应该比这一数字更低。因此,美国很多次贷的贷款人根本没有抵御任何风险的能力,这是次贷危机发生的根本原因。

观点三:次贷市场的扭曲繁荣

另有观点认为,美国次贷危机的本质在于次级住房抵押贷款市场各主体的收益激励结构和贷款品种设计带来的市场扭曲繁荣。

贷款机构将抵押贷款打包出售给特殊目的的机构,降低了贷款机构对贷款者信用资历、还款能力以及对贷款进行监督的动力。同时,由于贷款机构的收益与贷款数量相关而与贷款质量无关的收益激励结构使得贷款机构放松对贷款人的贷款标准。由于高级证券对担保资产的现金流享有其本金和利息的优先支付权,高级证券的投资者在资产违约率较高时也不会蒙受损失,所以对资产质量的监督也缺乏动力。上述两者对资产质量的漠不关心导致次贷市场业务的迅速扩大和资产质量的迅速下滑。

另外,美国次贷市场现有的各种贷款产品设计也是旨在通过降低贷款人初期的偿付额而诱使低收入家庭借款买房。贷款者寄希望于利用由于房价上涨带来的房产权益增值进行再融资来弥补自己未来可支配收入不足产生的偿付能力缺口,因此就使得投资者对自己的未来还款能力的过度高估。而实际上确定的偿还额度的上升与不确定的偿付能力必然导致了风险的过度积累。因此次贷危机的爆发是市场过度扭曲繁荣的必然现象。

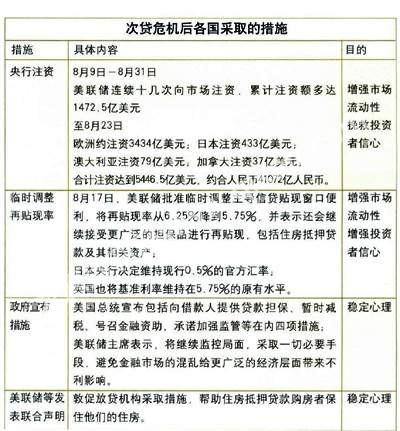

面对逐步蔓延的次贷危机,美国及一些国家都采取了多项措施来增强市场流动性,挽救投资者信心。具体措施见表1。

这 两项措施,在一定程度上缓解了金融机构通过出售手中其他金融资产来获取流动性,从而导致整个金融市场的资产平均价格大幅度下降,也就是金融危机的发生。美联储将注资的“小钱”进行“热炒”,在一定程度上放缓了危机的扩大速度及影响层面。后两项措施则更多的是在干预市场心理层面的稳定预期,很难从根本上解决次贷危机。

次贷危机对中国的启示

纵观美国次贷危机爆发的各种分析,不难发现,我国同样存在着房价上涨过快、央行频繁加息、贷款机构金融风险意识不强、市场监管不到位等诸多问题。如何避免类似美国次贷危机的金融风暴在中国出现,现在应该分析总结。

纠正楼市“只涨不跌”的错误预期,引导购房者客观评价自己的偿付能力。中国房地产市场自2005年底开始进入了价格快速上升的时期,房价在让普通民众望楼兴叹的同时也对早期投资楼市的获利者羡慕不已,很多普通人加入到楼市投资者的行列中。

鉴于看到的房价持续上升态势,普通投资者寄希望于利用由于房价上涨带来的房产权益增值来弥补自己未来可支配收入不足产生的偿付能力缺口。这种建立在错误预期下的非理性投资观念,已经将很多普通投资者陷入极其危险的财务危机中。因此,如何利用美国次贷危机的案例来纠正普通投资者的错误预期,引导购房者正确认识市场走势和客观评价自身偿付能力,是目前应该关注并实际去做的事情。

纠正盲目认定“住房按揭贷款”是优良资产的判断,提高信贷门槛,控制银行风险。在中国房地产市场中,住房按揭贷款潜在的风险被不断高企的房价带来的资产增值所掩盖。尤其是,我国信贷机构在现阶段未对贷款人实行信用有等级之分。另外,中国并没有美国那样的住房贷款证券化,因此不良贷款的风险基本都集中在了银行体系内。如何加强银行自身的风险意识管理,出台更有效的信贷控制措施,是保护银行避免金融危机冲击亟待解决的问题。

及时积极警惕金融市场的潜在危机,有效维护金融市场的繁荣稳定。中国楼市的“拐点”之争、金融信贷机构的违规操作、股票市场的大幅下跌、居民储蓄增长率的显著降低、次贷危机带来的投资损失和人民币升值引发的出口减少等因素,都在一定程度上隐隐地威胁着中国金融市场的稳定以及经济的发展。我们应该吸取次贷危机的教训,在危机发生之前就及时积极地密切监控评估各种潜在风险,将潜在危机化解在萌芽阶段,采取有效措施稳定市场的心理预期,有效地维护金融市场的繁荣稳定。