警惕跨市场金融风险向保险业传递

2009-03-25李若瑾

李若瑾

[关键词]保险业;次贷危机;跨市场金融风险

美国发生次贷危机后,一大批金融机构受到重创,其中既包括专门经营房地产抵押贷款的机 构,也包括投资银行、商业银行、保险公司、证券机构等。在保险业,包括AIG、德国安联 、瑞士再、FGIC、MBIA和Ambac等在内的保险业巨头,均为次贷危机付出了巨大的代价。[1]次贷危机之所以会波及各个金融领域,是因为跨市场金融风险的存在不仅触发了各市场的 潜在风险,而且使风险在多个市场间传递,放大了次贷危机的破坏效应。

目前对跨市场金融风险还没有统一的界定,一般可以将其表述如下:跨市场金融风险是在金 融工具创新和金融业务融合过程中所产生的、跨越原有金融分业经营界限的交叉性金融风险 。[2](31-34)本文主要基于次贷危机,研究源于交叉性金融产品和金融控股公司的 跨市场金融风险向保险市场传递问题。

一、 源于交叉性金融产品的跨市场金融风险

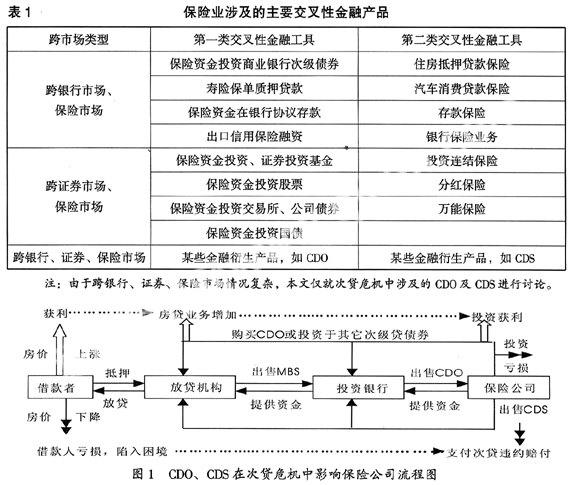

交叉性金融产品是指涉及银行、证券、保险等多个市场的金融工具,如银证通、第三方存管 、股票质押贷款等。在保险业,涉及的交叉性金融产品主要分为两类:(1)保险公司投融资 过程中涉及的交叉性金融产品和金融工具,如商业银行的次级债券、证 券投资基金等。(2) 保险业务中具有交叉性、跨市场性的金融产品,它往往是保险产品或类似保险产品,如 投资理财型保险产品、保证保险、存款保险等。

次贷危机中,抵押贷款证券化过程中产生的金融衍生品CDO和CDS就是典型的交叉性金融产品 。为提高次级抵押贷款的流动性,投行开发出CDO(抵押债务权益),它将次级贷款按违约 时的偿还顺序进行信用风险分级,分为优先级、中间级和股权级。诸多保险公司就重仓持 有优先级CDO。CDO作为保险资金的投资渠道之一,将信用度偏低的次级贷款风险向保险公司 传递,最终导致危机爆发时这些公司无一幸免,均受到重大损失。[3](24-28)

以CDO为基础投行再次进行创新,开发出CDS(信用违约掉期)。它类似于一种保险合同, 持有CDO的投机机构向愿意承保次贷违约风险的机构购买CDS,一定时间内交付“保险费” ,违约发生时卖出CDS的“保险人”支付给投机机构“保险金”。从表面上看,CDS满足了 持有CDO一方转嫁次贷违约风险的需要,也为愿意且有能力的保险公司提供了新的利润和 业务。但随着众多金融机构对CDS的追捧和炒作,其规模迅速膨胀,逐渐演变成买卖双方的 对赌行为,双方可以与合同的对象CDO没有任何关系,他们赌的就是违约事件是否发生。 显然,大规模违约事件发生时,背负大量违约风险的CDS卖出方,就难逃厄运。

以美国第二大债券保险公司Ambac为例,它从1994年开始从事债券担保等业务,被标准普尔 、穆迪、惠誉等评为AAA级,2001年赔款准备金达60亿美元。图2显示,全球CDO发行量在200 4—2007年间激增,此间,Ambac也放松了对次贷市场的警惕。与其他同类公司一样,至2007 年,Ambac为次级抵押贷款提供担保所收取的费率由2-8%下降到了1-3%,截止2008年第一 季度,Ambac对次级债券(包括CDO和CDS)的总投资额达到530万美元,占其投资总额的4%。 表2显示,自2000年起,Ambac保费净收入持续增加,但信用衍生合同收益从2004年开始下滑 , 在2004—2006年,此项收益尚未亏损。2007年次贷危机爆发,此项亏损达6,004,400万美元 ,此损失导致Ambac的总收入出现首次亏损,亏损额达4,214,900万美元,其财务评级被惠誉 由“AAA”降至“AA”。

二、 源于金融控股公司的跨市场金融风险

金融控股公司能够经营两种以上的金融业务, 并可以在多个金融市场进行投融资业务, 打破 了资金在不同金融市场之间流动的限制。股权的交叉、金融资本和实业资本的融合、高财务 杠杆比率、自由的资金流动使得任何一个金融市场引发的风险都可能影响整个集团的流动性 , 并可通过金融控股公司向其他金融市场传递, 形成错综复杂的跨市场金融风险传递网络, 造成金融控股公司与其子公司之间风险的双向传递。

(一)金融控股公司产生跨市场金融风险途径的一般分析

具体来看,金融控股公司产生跨市场金融风险的途径包括:集团内企业之间关联交易、复杂 的股权结构和组织结构、低资本充足率等。[4](16-28)1- 关联交易使一个企业的危机通过信用风险和流动性风险的传递影响关联企业,最终可 能导致集团总体偿付能力和信誉度下降。由于金融控股公司内部关联交易的存在,各子公司 之间都可能具有直接或间接的财务联系,如果一家子公司陷入财务困难,则可能会由于已有 的资金往来使其他集团成员被迫对其进行救助。如果最终救助不成功,则财务危机就有可能 从一家子公司蔓延到多家子公司乃至整个集团,造成无可挽救的损失。[5](67-69)另外,由于金融 控股公司各子公司之间的关联性,消费者和客户一般都将其作为一个整体看待,如果集团内 某一子公司出现问题,会导致整个集团的形象和声誉下降,使客户对集团其他子公司失去信 心,在短时间内出现挤兑风潮,甚至断绝其资金来源,影响集团的整体流动性。[6]( 190-197)风险传递的后果很有可能是集团公司总体偿付能力和稳定性的下降。

2- 复杂的股权结构和组织结构使信息披露缺乏真实性,信息传递存在时滞,从而导致风险 的扩散和传递。一方面,由于金融控股公司复杂且不透明的结构,会增加监管部门对相关金 融机构进行监管的困难,隐蔽公司所存在的风险,模糊各子公司之间的风险界限;另一方面 ,缺乏效率的内部信息披露机制会使集团公司内部各子公司之间的沟通和协调更加困难,在 危机发生初期无法进行有效的预警,最终可能会造成灾难性的后果。[7]

3.金融控股公司普遍存在资本重复计量、使用问题,这降低了集团实际的资本充足率,减 弱了集团的抗风险能力,某个子公司遭受风险时会导致集团整体清偿力的迅速下降,使风险 迅速传遍整个集团。[8](35-39)在金融控股公司运营模式下,为了实现资金利用效 率的最大化,集 团公司可能会在母公司和子公司之间多次使用同一笔外来资本,即外来资本被集团成员重复 使用,层层放大,导致集团“净”偿付能力远远低于其“名义”偿付能力之和。这样,同一 笔外来资金在集团内部不断被重复利用,就相当于在集团内部产生了货币创造,使集团抵御 风险的能力被严重高估,也使某一子公司发生资本充足危机时,危机迅速传遍整个集团。

(二)基于AIG(美国国际集团)的实证分析

在次贷危机之前,AIG是全球市值最大的保险集团,是全球首屈一指的国际性保险服务机构 ,业务遍及全球一百三十多个国家及地区,在纽约、伦敦、巴黎、瑞士及东京等股票市场上 市。其金融服务业务包括飞机租赁、各种金融产品交易、个人和大型企业投资管理业务等, 经营业绩一直保持良好。

让这个全球市值最大的保险集团倒下的并不是其保险业务,而是其子公司AIGFP的复杂金融 交易,尤其是在CDS上的交易。20世纪末,AIGFP开始大规模出售CDS,到2007年底它在这个 市场中涉足4400亿美元。至2008年9月15日,AIGFP连续3个季度在房贷市场上的损失达180 亿美 元。在雷曼宣布破产当晚,AIG被标准普尔降级。这意味着AIG的交易方可以要求额外的116 亿美元抵押,AIGFP在CDS市场上的惨败将其母公司AIG逼到了墙角,面临倒闭。反过来,AIG 又将风险传递给其它子公司。AIG为偿还美国政府贷款,无奈宣布计划出售友邦保险少量股 权,使其保险领域子公司不可避免地受到冲击。香港和新加坡友邦保险公司随即发生的“退 保潮”就是证明,仅2008年9月16日和17日两天,香港友邦的退保数量就达2000份。可见, 金融集团在多个金融领域活动很容易产生跨市场风险,并且其传导是双向的。

保险集团是保险业金融控股公司的主要组织形式。保险集团采用集团经营模式,通过规模优 势、多元化投资、多角化经营等途径提高盈利能力,但复杂化的组织结构和对多个金融领域 的涉足也衍生新的风险:任何发生在子公司层面的风险都会影响整个集团的风险状况,任何 一个所涉足的金融领域内的危机都会对集团产生冲击。[9](22-26)另外,保险业是 一个诚信行业, 保险人和客户之间的相互信任至关重要,子公司的不善经营会影响母公司整体的信誉度,从 而影响核心的保险业务,甚至引发大规模“退保潮”,这对任何一个保险集团都是致命的。

三、 结论与启示

经济全球化和金融创新使金融市场日益融合,各种金融资产、金融机构密切连接。某一金融 子市场上产生的风险,极易通过交叉性金融工具、金融集团等纽带影响各个相关金融领域及 其参与者。[10]加之金融资产的虚拟性特征、金融企业的高杠杆率特性,更强化 了风险的冲 击力。次贷危机就是跨市场金融风险“蝴蝶效应”的最佳体现。它为金融市场主体和监管者 敲响了警钟,如何识别并建立有效防火墙以应对日益复杂、隐蔽的跨市场金融风险,是自身 风险管理和行业风险监管亟待解决的重要课题。针对保险业,笔者认为有以下几点启示:(一)保险公司应谨慎对待金融创新

金融创新多应风险管理需要而生,却往往衍生新的风 险。当今金融市场发达、金融创新活跃,同时各国都在逐步扩大保险资金的投资渠道和范围 ,保险资金的规模逐渐壮大,保险公司的投资欲望越来越强烈。金融创新也就成了吸引保险 公司眼球的亮点,但它在给保险公司带来回报的同时,也往往将风险隐藏,其高杠杆率和跨 市场性为日后埋下隐患。另外,次贷危机中出现保险企业不断降低费率和普遍实行自动承保 现象,导致保费与承保风险不匹配,承保风险过大。无论是保险公司投融资过程中涉及的金 融创新,还是对自身产品和服务的创新,都必须保持审慎态度,遵守风险管理原则,在与保 险公司技术、管理和偿付能力相匹配的基础上,适当运用金融创新增加经营收益。

(二)加强自身风险管理是根本

次贷危机中受损严重的保险巨头大都具有以下特点:历史 悠久、信誉度极高、承保规模大、资产数量大、有强烈的投资需求。市场领先者的角色和长 期保持的高信誉度,极易让这些巨头们过分自信,忽视自身的风险管理和对系统性风险的防 范。[11]相对于历史较短、市场份额较小的公司,在高利润的诱惑下,这些巨头 很容易依仗 其巨大的资产规模和已有的市场地位进行高风险投资。次贷危机为保险业巨头们敲响警钟, 即使是在市场具有绝对优势,忽略自身风险管控,也有可能像AIG那样“轰然倒塌”。当前 我国保险企业资本和流动性尚充足,但也必须防止因利益驱动而放松风险识别和风险管理的 现象,必须坚持科学识别和防范风险的原则,谨慎利用外部信用评级,始终坚持“安全性第 一”的原则。加强自身风险管理才是应对日益隐蔽化、多样化、国际化、系统化的金融市场 风险的根本 “防火墙”。

(三)保险集团应加强对子公司的管理

保险集团的组织形式在国内外已属常见,AIG的结 局对保险集团的警示在于:子公司的不善经营对母公司的影响也可以致命。2001—2006年, C DS交易为AIG带来了极其丰厚的利润,CEO格林伯格却开始警觉,命令AIGFP的部门主管从CDS 市场上撤出,但遭到拒绝。当时,AIG建立起了两个内部监督委员会:金融交易委员会和交 易审核委员会,以期对AIGFP的金融衍生品业务加强管理,但作用甚微。[12](25-28)AIGFP在CDS市 场上的冒险,虽让AIG的管理者警觉,但AIG并未能实施有效的管理措施,最终被拖入深渊。 如何实施有效的管理措施以约束子公司的运营和投资,以及如何防范子公司和母公司之间的 风险传递,是保险集团需要重视的问题之一。

(四)监管机构应加强对金融创新的监管

监管的漏洞是风险滋生的温床。以CDS市场为 例,次贷危机爆发前CDS交易不受任何证券交易所监管,完全在交易对手间直接互换;在最 初成交CDS时,没有任何机制或检查以保证出售方有足够的储备资本来担保;每一个承保机 构的保险政策都不同,监管机构并未制定一个衡量标准。新型衍生工具的监管缺失和监管懈 怠无疑是危机产生的关键因素之一。针对带来跨市场金融风险的金融创新,保险监管机构要 加强同其他监管机构的交流沟通,协作弥补“监管盲区”和“监管漏洞”,有效防止市场间 风险蔓延和传递。金融工具的不断创新是市场发展的推动力量,也是保险公司投资获利的重 要渠道,但监管者必须对行行色色的复杂金融创新作出快速反应,并及时给予指引和规范, 才能防微杜渐,有效监督保险公司的经营。☆

主要参考文献:

[1]田 辉.次贷危机中的美国保险业对我国的启示[N].经济参考报,2008-05-30.

[2]郑庆寰,林 莉.跨市场金融风险的传递与监管[J].南方金融,2006(8).

[3]徐美芳.次贷危机对我国保险业的影响和启示[J].上海保险,2008(8).

[4]闻岳春,梁悦敏.中国保险业综合经营的风险与经与控制机制探讨[J].金融研究,2007 (10).

[5]凌 涛等.金融控股公司经营模式比较研究[M].上海:上海人民出版社,2007.

[ 6]宋建明,金融控股公司理论与实践研究[M].北京:人民出版社,2007.

[7]唐双宁,努力打造好我国第一家金融控股集团[N].金融时报,2007-09-17.

[8]周 松,梅 丹,我国金融业混业经营与金融控股公司发展初探[J].金融研究,2007( 1).

[9]陶 玲.我国金融控股公司的现状、问题和规范[N].金融与保险,2007(1).

[10]郝演苏.警惕国际金融风险向中国保险业传导的四种途径[N].上海证券报,2008-10 -07.

[11]谢 斌.现阶段我国跨市场金融风险相关问题初探[J].上海金融,2005(7).

[12]红 岭.AIG是如何垮掉的[N].财富时报,2008-10-17.

Bewaring of Cross-market Financial Risks Transmission to Underwritingぁ—Analyzing on the Subprime Mortgage CrisisLi RuojinAbstract: The subprime mortgage crisis has made great losses toinsurance companies though the cross-market financial risks transmission to u nderwriting. So it is important to research the ways, process and results of the transmission. The inspiration and suggestions extracted from the research are valuable and exe cutable. Basing on analysis of the subprime mortgage crisis, the cross-market financial risks can be classified into two kinds: One is generated from the cross-sector financial instrument, represented by the CDO and CDS; the other one is gene rated from the financial holding corporation, represented by the insurance group . Risks of the two kinds have hit underwriting with different ways and courses which are the focus of this paper.

Key words: Underwriting;Subprime Mortgage Crisis;Cross-marketFinancial Risk

[ 收稿日期: 2008-12-23 责任编辑:单丽莎 ]

[中图分类号]F830-46 [ 文献标识码]A [文章编号]1000-8306(2009)03-0018-07