2008年度的股利分配:我们该如何期待?

2009-03-23饶育蕾成大超

饶育蕾 成大超

有什么样的市场条件就会有什么样的投资者心理账户和预期,这种预期将成为我国上市公司股利分配政策的主要依据

股利分配应该以最大化公司价值为目标。不同的公司有不同的经营状况或环境条件,应有不同的股利政策。如果上市公司的股利政策存在系统性的规律,那么其决策可能存在某些共同的影响因素,究竟是政策时机、市场时机、迎合投资者的需要,还是其他什么因素的驱动?

我国中小股东的股利偏好

我国中小股东偏好股票股利,即喜欢上市公司送红股或用公积金转增股本,这一点已是共识,并在2003年的“用友现象”中得到了集中体现。与投资者对用友软件公司“高派现”方案强烈不满相反的是,美国出现过中小股东对公司“不派现”方案的强烈不满:1974年,美国联合爱迪生公司因能源危机导致油价上涨、成本大幅提高,不得不取消长期稳定的股利发放,这引起了投资者的强烈不满。为什么中西方投资者有截然相反的股利偏好?

投机心理使投资者偏好股票股利

中国资本市场的股票价格不仅由公司内在信息决定,更是受到市场操纵、政策等因素的影响。投资者既要承受股价涨跌无度的风险,也能从中获取资本波动增值的投机机会。这种投机机会诱导投资者热衷于在二级市场上从事股票买卖,而不是期待公司分红或公司成长产生资本增值。股票股利使投资者增加持有的股份,存在填权获取高额回报的投机机会。例如,在用友事件中,社会公众投资者以平均约50元的价格购买公司股票,现金股利是无法弥补这样高的投资成本的,投资者的预期是股价进一步上涨,从资本的升值中获取高收益。上市公司与流通股股东之间一度形成了不成文的游戏规则:对高成长上市公司的股本扩张预期推动股票价格上涨→上市公司实施送红股政策,使高价格投入的流通股股东增加股份数量→填权获得资本高收益→上市公司以扩大的股份基数进行配股融资,于是上市公司与流通股股东皆大欢喜。所以人们对高价股、高成长性的上市公司存在送股或转增的强烈预期,他们关注的不是公司是否分红派现、稳定成长,而是所购买的公司股票价格是否会预期上涨。

“心理账户”使投资者忽视现金红利

所谓心理账户,指人们在心理上把资金根据不同来源或用途进行归类,不同类别的资金常常是不能互相替代的。在西方国家,投资者将股票价格上升带来的资本增值计入“资本”账户,对其存在高风险、高收益预期,因而具有较高的风险承受能力;而将现金股利计入“收入”账户,是期望的投资回报,用于维持自己日常的生活,这部分收入对风险的承受能力很低。一些被称为“鳏寡孤独”的股票,是指老人或单亲妈妈们偏爱的经常派现的股票,他们要依赖现金股利收入来维持日常生活。

与此不同的是,中国的投资者很少把股利作为其日常开支所需的收入。一旦投资股市,他们关心的通常是其资产总额,无论是股票涨价获得的资本增值还是分得的股利,都会被汇总在“总资本”账户中成为赖以增值的资本额,也就是说中国投资者通常将股利留在账上进行再投资,以期在股价的上涨中获得更多的资本增值。股票股利带来的资本增值比现金股利具有更大的想象空间,所以人们对现金股利就不以为然了。

上市公司股利分配的动机与特点

与中小股东单纯偏好股票股利不同,上市公司的分红动机则要复杂和诡异得多。将1992—2007年期间上市公司的股利分配情况进行统计,可以归纳出以下规律和特征。

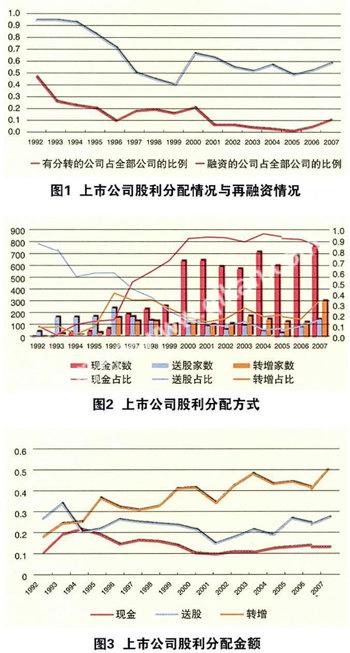

股利分配受再融资需求的驱动:分红是上市公司将经营成果回馈给投资者的重要方式,但从1992年以来,有分红的上市公司占全部上市公司的比例却逐年下降,并在1999年降到最低的40%(如图1所示)。2000年底,中国证监会出台政策,把分红作为上市公司再融资的必要条件。在这一政策下,2000年度出现了上市公司的分红高峰。2001—2005年中国股市低迷时期, 包括配股、转债、增发等在内的再融资进入低谷,这期间分转的上市公司比例也逐渐下降。2005年股权分置改革试点时期,市场暂停了融资功能,于是分配股利的上市公司降到48.7%。2006—2007年股改完成之后,市场的融资功能重新启动,股票市场的繁荣带动了上市公司以增发为主要方式的融资活动,分配股利的公司又有所上升。

股利分配受大股东意愿的支配:再融资驱动的股利分配特征从一个侧面说明了上市公司的股利分配取决于大股东的意愿。由于股权集中度高以及治理机制上的缺陷,一些上市公司将再融资的资金以一定的方式输送给控股股东。

虽然1992年-1999年期间分红的上市公司逐年减少,但从1997年起,分红的公司中有现金分红的上市公司比例却逐年提高(如图2所示)。这既是迫于配股圈钱行为引起的社会谴责和舆论压力,也是因为在“净资产收益率连续三年超过10%”的配股条件下,上市公司发放现金股利是降低净资产额、提升净资产收益率的一种对策。2000年以后,证监会直接把分红作为上市公司再融资的必要条件,使现金分红占全部送转公司数的比例大幅提高,并在以后各年都维持在80%以上。在股权分置条件下,现金分红既使非流通的大股东获得很高的现金回报,又有利于满足再融资条件,可以堂而皇之地进行大规模再融资。

所以这个时期上市公司有两种倾向:一种是有盈利能力的上市公司大股东具有高派现的巨大动机,甚至一些上市公司出现超能力派现、融资派现等恶意派现行为,其现金分红的目的是以分红的方式将所投资金进行套现;另一种是有融资预期的上市公司一边进行派现,一边纷纷推出大比例再融资方案,其现金分红的目的是为了满足融资条件,所以其现金红利的金额往往是很小的,从上市公司历年的现金分红、送股、转增的金额看,现金分红仅为每股0.1—0.2元,远远低于送股和转增的总平均值每股0.4—0.8元(如图3所示)。

2008年度的股利预期

从上市公司的角度看,2008年度的股利分配受三个方面的影响:第一,全流通的影响。股份的全流通,为上市公司大股东发放股票股利提供了内在动力。但这种动力取决于股市的上涨预期,在股价上涨预期下,大股东可以一边在二级市场上大规模减持股份,一边又进行积极的送转,也就是说,二级市场上的投机机会使全流通下的大股东与过去的中小股东一样产生对股票股利的偏好。第二,再融资预期的影响。股市的持续低迷使上市公司在2008年丧失了融资功能,但人们对2009年股市回暖存在良好的预期,于是上市公司将象征性地进行现金分配,以满足再融资条件,然后重新开启早已准备但因市场低迷而不得不封存了一年的再融资方案。第三,业绩的影响。对大多数上市公司来讲2008年是十分艰难的一年,受到国际金融危机以及国内经济增速下滑的影响,上市公司的年度利润总体上呈普遍下滑趋势,近千家上市公司业绩预告下降近46%。因此,无论是全流通带来的红股冲动还是再融资驱使的派现姿态,都不得不经受业绩下滑的考验。

总之,2008年度股利分配的影响因素是错综复杂的,也是令大股东和决策者颇费思量的,分红的上市公司数未必会有很大的减少,但分红比例的下降是不可避免的,而且,究竟分多少现金,送多少红股,也将色彩纷呈。