美国家庭信贷的变迁

2005-04-29托马斯A·德金

(美)托马斯 A·德金

编者按:此文是本刊美国特约编辑詹姆斯·巴茨(James Barth)博士的荐稿。托马斯A·德金先生(Tboreas A.Durkin)是美国联储备委员会的高级经济学家。他的研究表明,从长期的、历史的角度看,伴随着美国经济半个多世纪的持续繁荣,美国家庭信贷呈现出持续增长的态势,但信贷额在家庭总资产中的比重变化不大。总体看来,目前美国家庭并没有过度负债的情况。

有一种观念在美国广为流传,而且已经成为一种文化传统,即消费者使用贷款是好的,但是过多的家庭债务却不好。在过去的60年中,美国国内大部分的成年人已经证明了他们的信用资格,而这些人中的大部分会时不时地利用贷款。这里所说的贷款我们称之为家庭信贷,既包括需要财产、特别是家庭财产担保或者抵押的不动产抵押贷款,或称房屋抵押贷款,也包括那些既不需要不动产、也不需要有价证券作为抵押的贷款,通常简称为消费信贷。

家庭信贷的广泛利用既是这个时代经济增长的诱因,也是经济增长的结果,但是在某种程度上也会让人产生担忧,即,有太多的人使用了贷款,或者说人们贷的太多。这意味着如果我们想在美国经济文化背景下真正地理解这些贷款的话,首先必须要知道从哪里开始。这两类贷款的增长是不是太快了以至于余额太大了?或者正相反,情况还不错?我们首要的任务,是要通过对比过去的经验以及与其他经济变量的关系来考察信贷的增长。

信贷资金的增长趋势

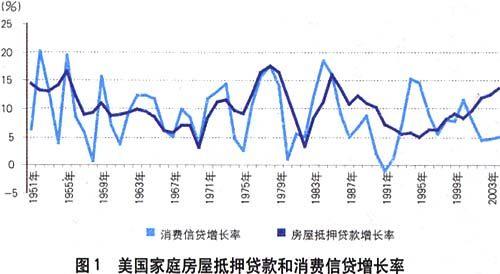

图1显示,最近几十年,美国家庭房屋抵押贷款和普通的消费信贷都在增长。该图也描绘了自1951年以来两种贷款的周期变化。从长期来看,以百分比显示的近年的贷款增长周期,比起以前来并没有显著的不同。在大部分的周期里,两种贷款有相同的变化模式。吸引了人们很多眼球的消费信贷,在最近的一个周期内增长率最高曾达到15%,和之前的大部分周期内的最高值大概相同。有时我们可能会想,增长最快的年份或许不在最近,但也绝不会想到会是在50多年前,也就是1952年,增长率达到了20%。所以说消费信贷虽然在近年增长很快,但是它以前也一直是增长很快的。当然,这并不能预测未来会怎样,但是表明,近年的趋势跟以前很长一段时间内的趋势是一致的。

用另外一些方式来观察信贷增长也非常有用。尤其是与其他经济变量相比较。图2列出了房屋抵押贷款和消费信贷占家庭收入的比率的增长情况,通常该指标用来衡量债务负担的大小。从图上我们可以看出,消费信贷占收入的比率近年创下历史新高,但是它只是比以前高出一点点,并且浮动范围与过去几十年较好年份里的相似。房屋抵押贷款占收入的比重增长更多一些,但是这里有另外的故事。在同一时期,房屋所有权有显著的增长,贷款月供代替了租金,而租金是消费开支的一个部分。

家庭信贷与家庭资产净值(资产减去负债)的比率,描绘了另一个有趣的现象。图3显示,自1963年以来,美国消费信贷占家庭资产净值的比重每年都在4%左右徘徊,让人感觉这一比率是一个恒定的经济指标,应当不会出现大幅增长的态势。除了这个比率所显示的有趣的统计关系以外,似乎也反映出消费者有意将信贷额保持在其净资产的一定比率之内。同期,房屋抵押贷款占家庭资产净值的比重看起来有较大的增长,特别是最近几年,当这种贷款的利率变得很低的时候。图上年份单位跨度比较大,从而夸大了这段时间的变化。实际上,自从60年代中期以来,这种变化是渐进的,这一比率一直是在9%到16%的一个相当窄的范围内波动。

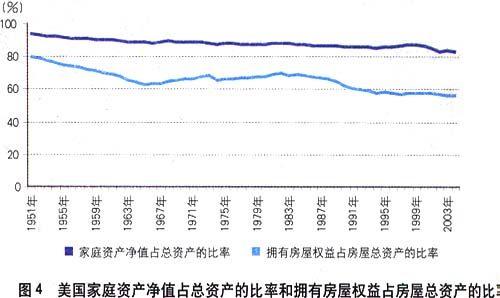

图4表明,总的来说,美国家庭的资产净值在其总资产中的比重多年里保持了很高的水平——80%以上,而且非常的稳定。单看房屋资产中美国家庭所拥有的权益,有一些下降的趋势。对于这种变化可能有很多的解释,其中有相关税收优惠的原因,但是总体来说消费者权益占房屋资产的比率保持了60%的水平。

信贷资金的分布

关于家庭信贷的分布情况,自1946年以来,美国联邦储备委员会发布了一系列的调查报告——消费者融资调查报告(the Survey of Consumer Finances)。这些报告不是跟踪同一类消费者随年龄增长的财富变化情况,而是选取那些成功的典型人士为样本,观察他们的理财经历。每份调查都经过精心设计,以便所选取的样本能够代表整个群体的情况。

幸运的是,每份调查报告的结构都非常相似,使我们便于比较。几十年来,这些调查报告的着重点随着美国以消费者导向的金融市场的变迁而不断变化。例如,在二战结束之后的短暂时间里,调查主要集中在联邦储蓄债券和其他与战争相关的联邦债券在消费者中的分配与持有情况,20世纪50年代到60年代,这些调查则主要关注消费信贷的持有和使用情况。信用卡首度出现在1970年的报告中,1977年的报告特别关注当时新的联邦消费者保护法——真实借贷法(the Truth in LendingAct)和信贷机会平等法(theEqualCreditOpportunity)。1983年,调查报告重新关注美国家庭资产的持有情况。90年代以来,对美国家庭资产平衡表方面的诠释占据了主导位置。虽然这些报告调查的目的有很大的差异,但仍具有非常强的可比性。

总的来看,过去50多年的调查报告揭示了同期美国家庭负债在收入的比重是如何缓慢地增长的,这中间既有债务广度的原因,即负债的人数众多,也有债务深度的原因,即已负债者债务继续增加。将所有常用的贷款类型加在一起,至少使用一种贷款(或者是包括信用卡在内的消费信贷,或者是房屋抵押贷款)的美国家庭占到了75%。具体来说:

(1)大多数美国家庭都使用消费信贷。1951年,有约46%是的家庭使用消费信贷,1963年,这一比率上升到了60%。自此以后的年份里,基本上是在这个水平上下浮动。消费信贷对家庭支出非常重要。在美国家庭进行以获取回报为目的的投资支出以外,各类消费信贷支出,包括机动车购置,教育和移动房屋住宅购置等,都在大幅增长。

(2)信用卡支付成为消费信贷的主要方式。前面已经提到,1970年起,调查报告开始涉及信用卡持有者消费行为的内容。当时,大多数的美国信用卡消费都发生在零售商店和汽油公司里,而且信用卡只能在这些发行商的销售网络内使用。60年代末以Master卡和Visa卡为代表的第三方卡的发行与广泛使用,对美国消费市场至关重要。1970年,有16%的美国家庭拥有一张或者多张信用卡,近年这个比率上升到73%。信用卡发行商也由商业银行扩大到了其他的金融机构,如储蓄机构、信贷协会等等。几十年来,信用卡成为美国家庭消费信贷不可缺少的组成部分。消费信贷类型中增长最快的就是信用卡消费,而不是那些传统的类型。

(3)房屋抵押贷款的使用者也在增加。调查报告显示,1951年只有大概20%的美国家庭有房屋抵押贷款,这个比率在1951年到1963年之间迅速增长。接下来的十年,增长有所放缓:目前,该比率基本上是在40%左右。

结论

总的来看,美国家庭信贷的变迁是一个缓慢、渐进的过程,从历史角度看,近期没有特别显著的变化。目前,大约有四分之三的美国家庭因为某种原因在使用贷款,在1951年这个数字是二分之一。这是不是要引起警觉,要看观察者看问题的角度以及他对未来的假设。可以肯定的一点是,这些数据所显露出的历史性趋势真实地反映了自1951年以来美国经济持续繁荣的状况,美国家庭信贷虽然呈现出持续增长的态势,但信贷额在家庭总资产中的比重变化不大。美国家庭并没有过度负债的情况。

责任编辑:张明莉

Zml@ChinaBanker.net