分行业信息披露与非金融企业影子银行化

2024-12-06李世辉安祉威孙论

作者简介: 李世辉(1967—),男,湖南益阳人,博士,中南大学商学院教授,博士生导师,研究方向:公司治理、财务管理;通信作者:孙论(1975—),女,湖南岳阳人,中南大学审计处审计师,研究方向:审计研究与财务管理。

摘 要:提高上市公司信息披露质量与抑制企业“脱实向虚”是实体经济实现高质量发展面临的两大挑战。为此,以沪深交易所分批次发布的分行业信息披露指引这一准自然实验,考察分行业信息披露对非金融企业影子银行化的影响。结果显示:分行业信息披露显著抑制了非金融企业影子银行化,且该结论在经过一系列稳健性检验后依然成立。分行业信息披露通过降低信息不对称、降低代理成本和促进主业投资等途径抑制非金融企业影子银行化,发挥了信息效应、监督效应和学习效应。分行业信息披露对非金融企业影子银行化的抑制作用在非国有企业组、融资约束大组、外部监督少组以及行业竞争大组更加显著。可见,分行业信息披露在理论上可为非金融企业影子银行化的治理研究提供新的视角,在实践上可为构建和完善以信息披露为导向的实体经济监管提供经验证据。

关键词: 分行业信息披露;影子银行化;信息效应;监督效应;学习效应

中图分类号:F275;F832.51 文献标识码: A 文章编号:1003-7217(2024)06-0085-09

一、引 言

有效防范化解金融风险是当今金融工作的重点和难点。银保监会(现更名为“国家金融监督管理总局”)在落实2022年中央经济工作会议精神时指出,要“防范化解金融风险,压实各方责任”,严防各类高风险影子银行死灰复燃。作为2008年次贷危机后中国最重要的金融创新活动,影子银行因其具有隐蔽性较高、信息不对称程度高、风险高等特点,严重威胁金融体系安全和稳定[1]。为防范化解影子银行带来的系统性金融风险,政府和金融监管部门采取了严格的监管措施。根据穆迪机构发布的《中国影子银行季度监测报告》,广义影子银行规模在2017年达到峰值后呈逐年下降趋势,2022年末降至50.3万亿元,高风险影子银行规模野蛮生长的态势得到有效遏制。在如此严监管下,具有闲置资金或者融资优势的企业仍会基于预防储蓄动机或市场套利动机替代银行开展影子银行业务[2],使得非金融企业影子银行规模反而呈逐年上升趋势,且整体占比不断上升。截至2022年底,非金融企业影子银行规模超2.6万亿元①,占当年总体影子银行规模的比重超5%。可见非金融企业开展影子银行活动仍较为活跃,对实体经济产生较大影响。因此,如何治理非金融企业影子银行活动进而促进上市公司高质量发展,成为近些年来实务界和学术界热议的话题和关注的重点。

尽管我国出台了如资管新规、理财新规等一系列监管政策,但由于非金融企业影子银行活动在房地产、制造、建筑等为代表的重点行业和领域发展最为突出,具有明显的行业差异性,导致不同行业监管难度有所不同,再加之监管人员对行业认知程度不同,也进一步弱化了监管政策执行效果,无法有效治理其乱象[3]。同时,由于经济增长的放缓以及资本市场信息披露的不健全,非金融企业在投资决策时缺乏全面、可比的行业信息,难以有效识别投资机会,使其为寻求发展迫不得已转向从事影子银行等金融业务,挤出实体投资,进一步加剧实体经济“脱实向虚”[4,5]。因此,从行业层面开展影子银行治理对监管部门和企业发展都显得尤为重要,但以往研究大多从宏观监管[6,7]、信贷市场[8]、区域发展水平[9,10]、企业内部治理[11]等视角对其治理开展研究,缺乏行业层面的经验证据。

众所周知,行业治理作为重要的外部力量,会对企业的经营决策产生重要影响,如产业政策能显著增加被鼓励行业中企业的专利数量,促进企业技术创新[12];环境规制政策会使重污染行业更加注重环境信息披露,从而缓解融资约束,促进绿色技术创新,加快企业转型[13]。可见,行业治理在提高行业信息披露质量、促进企业高质量发展等方面发挥重要作用。因此,找到一个合适的情境来探究行业治理是否会对非金融企业影子银行产生影响以及产生何种影响十分必要。

而作为近些年行业治理的重要举措,推进分行业信息披露是沪深交易所顺应监管转型总体部署的重大改革。沪深交易所从2013年起以行业为划分标准,根据行业经营特点陆续发布多份分行业信息披露指引文件,对上市公司信息披露作出明确规定,不仅改变了上市公司信息披露的模式,提高会计信息可比性[14],增加外部监督[15-17],改善股权结构[18],也使得投资者能够更好地理解企业的经营决策,优化投资效率[19],促进企业创新和主业投资[20],进而发挥了重要的治理效用。那么,分行业信息披露能否对非金融企业影子银行活动产生影响呢?经测算(具体到行业层面)①,在受到分行业信息披露指引影响后,行业的影子银行平均规模逐渐减少(如钢铁行业、家具制造行业等),可见,分行业信息披露指引的发布为从行业层面探讨影子银行治理提供了较为直接的研究情境。

基于以上分析,本文试图以分行业信息披露指引的发布这一准自然实验,采用多时点双重差分法,实证检验分行业信息披露对非金融企业影子银行化的影响,以期为治理企业“脱实向虚”、构建和完善以信息披露为导向的实体经济监管提供理论支撑和实践依据。

二、制度背景、理论分析与研究假设

(一)制度背景

为加强投资者权益保护并促进资本市场的有序发展,国家监管部门自2013年起相继发布了《国务院办公厅关于进一步加强资本市场中小投资者合法权益保护工作的意见》《国务院关于加强监管防范风险推动资本市场高质量发展的若干意见》等一系列重要文件,明确指出提高上市公司信息披露质量是资本市场监管的重要任务。为顺应监管转型总体部署,更好地满足投资者的实际需求,沪深交易所积极树立以信息披露为中心的监管理念,加快信息披露监管模式转型,从原有的分辖区监管模式转变为分行业监管模式。

以往沪深交易所采用的信息披露监管模式为分辖区监管,即安排监管人员对其负责区域内所有公司,不分行业、不分类型全部进行监管,这种“保姆式”的监管方式,一定程度上会造成如上市公司信息披露的主动性和积极性有所欠缺、信息披露质量参差不齐、相关职责划分不清等状况,有碍资本市场健康发展。而随着沪深交易所相继发布多份分行业信息披露指引文件,现有监管模式逐渐向分行业监管转变,即针对不同行业发展现状、经营模式等特点对不同行业提出差异化、个性化信息披露要求,借助行业监管的信息可比、差异监管等优势,发挥“医生式”监管“诊疾治疾”的作用,通过增加行业间信息可比性,帮助投资者获取更有针对性的投资决策信息,进而提高信息披露质量。具体而言,深交所和上交所从2013年开始陆续发布多份分行业信息披露指引文件,逐渐推行分行业信息披露监管。截至2023年12月,分行业信息披露监管辐射39个行业之多,涉及的公司数量占我国上市公司总数的64.17%②。可见,信息披露监管模式的转变将对企业发展产生深远影响。

(二)理论分析与研究假设

非金融企业影子银行化是指非金融企业作为资金的供给方参与影子银行活动,成为影子银行资金的配置者,承担“类金融中介”的角色[8]。通常情况下,非金融企业影子银行化存在两种动机:预防储蓄动机和市场套利动机[2]。基于预防储蓄动机,由于我国金融市场发展尚不充分,配套机制有所欠缺,我国银企之间普遍存在信贷配给偏好和信贷歧视现象,因此,当企业具有充足资金但缺乏良好的投资项目时,企业往往会将闲置资金配置于变现能力强、转换成本低的金融资产,不仅可以改善短期业绩以获得银行更多的信贷支持[21],而且在企业未来信贷支持不足时影子银行投资可快速变现,增加资金储备,发挥“蓄水池”效应[22];但若因此减少创新投入,以谋求短期的资金回报率,反而会适得其反,对主业产生“挤出效应”[4]。基于市场套利动机,由于影子银行的高杠杆、弱监管,再加上企业管理者为达到业绩目标以获取更高薪酬,企业在资本逐利动机和管理层短视的驱使下,往往会脱离主业投资,增加金融资产投资占比,从事高收益、高风险的影子银行业务,进而挤出实业投资,增加经营风险,不利于企业长期价值创造,造成经济“脱实向虚”[7]。因此,无论非金融企业基于何种动机开展影子银行活动,其无序扩张都折射出正规信贷配给失衡、实体经济“虚化”等现实问题,长此以往并不利于实体经济健康、长远发展,因此,治理非金融企业影子银行化尤为重要。

不同于宏观监管和微观内控,行业治理尤其是分行业信息披露对非金融企业影子银行化治理具有更强的针对性。分行业信息披露指引要求并规范行业内的上EHpRNtpZR9PDt75Uquqfqg==市公司披露与其生产经营相关的财务信息和非财务信息;同时,还根据不同行业发展现状、经营模式等方面的特点提出差异化、个性化的信息披露要求。可见,分行业信息披露可以改善信息披露环境,降低企业内外部信息不对称程度[23],弱化非金融企业基于预防储蓄动机开展影子银行活动;还可以提高会计信息可比性[14],有效监督管理层行为[24],并形成同侪压力,降低非效率投资[19],识别投资机会,促进企业创新和主业投资[20],弱化非金融企业基于市场套利动机开展影子银行活动。可见,分行业信息披露通过发挥信息效应、监督效应和学习效应,抑制非金融企业影子银行化。

首先,分行业信息披露能够规范企业信息披露行为,增加信息含量,降低企业与银行之间的信息不对称程度,弱化预防储蓄动机,发挥信息效应,进而抑制非金融企业影子银行化。根据信息不对称理论,信息资源在企业日常经营中起到关键作用,而银行等利益相关者从不同企业获取的信息存在差异,往往会造成信贷资源错配[25]。随着监管部门对信息披露要求愈发趋于严格,分行业信息披露指引进一步规范了上市公司信息披露行为,且注重信息披露的准确性、易读性、全面性,从而降低了企业与银行等利益相关者之间的信息不对称程度[26]。可见,分行业信息披露会降低企业内外部信息不对称程度。而随着信息不对称程度的降低,银行等利益相关者对企业的信息搜集成本会显著降低,对企业的了解程度随之上升,使得企业所面临的信贷歧视和融资约束会得到一定的缓解,进而会减少企业从事风险高的影子银行活动的需求,弱化预防储蓄动机,进而抑制非金融企业影子银行化[27]。

其次,分行业信息披露能够提高会计信息可比性,降低企业代理成本,有效监督管理层行为,减少管理者寻租行为,弱化市场套利动机,发挥监督效用,进而抑制非金融企业影子银行化。根据委托代理理论,两权分离客观上会导致股东和管理者之间出现利益分离、信息不对称等监督难题,从而导致代理成本的增加,不利于企业的长期发展[28]。分行业信息披露提高上市公司作为信息披露第一责任人的履职尽责要求,同时随着信息披露质量不断提高,企业利益相关者能充分利用披露信息监督管理者的投资决策[19],有效抑制管理层机会主义行为,减少盈余管理动机[16],压缩管理层舞弊空间[20],进而实现对管理层的有效监督,降低代理成本。可见,分行业信息披露会降低企业代理成本。而代理成本的降低会驱使管理层作出合理的投资决策,缓解管理层短视行为,更加注重企业长期发展,减少管理层为追逐短期超额利益而开展高风险、高传染性的影子银行活动,弱化市场套利动机,进而抑制非金融企业影子银行化[22]。

最后,分行业信息披露能够形成同侪压力,促进企业间相互竞争、模仿、学习,帮助企业识别投资机会,促进主业投资,弱化市场套利动机,发挥学习效应,进而抑制非金融企业影子银行化。根据信号传递理论,当同行业上市公司披露更多的经营信息和财务信息时,这会为目标企业提供学习和借鉴的机会,帮助企业识别并判断行业发展现状和前景,为自身经营决策提供支撑[29]。分行业信息披露强化了行业经营性关键指标的披露,增强了会计信息可比性[14],且随着行业信息交互方式的便利化以及信息传递流程的标准化的提高,企业面临着巨大的同侪压力,因此企业为提高行业竞争力,不得不尽可能多地搜集信息,不断学习竞争对手,进而调动企业实体投资的积极性,增加专用性资产投入以获取优势地位[20]。可见,分行业信息披露会促进企业主业投资。而随着企业主业投资意愿的增强,作为主业投资“替代性投资方式”的影子银行活动规模就会有所下降,弱化市场套利动机,从而抑制非金融企业影子银行化[5]。

因此,分行业信息披露通过降低信息不对称程度弱化预防储蓄动机以及降低代理成本、增加主业投资弱化市场套利动机,进而对非金融企业影子银行化产生治理作用。

基于以上分析,提出以下研究假设:

H1 限定其他条件,分行业信息披露会抑制非金融企业影子银行化。

三、研究设计

(一)样本选择与数据来源

由于第一次政策指引发布的时间在2013年,为检验政策实施前后的动态变化,即以2010—2022年A股上市公司作为初始研究样本,并对样本数据进行如下筛选:剔除金融保险类公司样本,剔除ST类和PT类等亏损公司样本,剔除数据严重缺失的公司样本,剔除上市不满1年的公司样本。经过以上处理,最终获得34922个研究样本,并对连续变量进行1%和99%水平上的Winsorize缩尾处理以消除极端值的影响。

非金融企业影子银行化数据、财务报表数据和公司治理数据主要来源于CNRDS数据库和CSMAR数据库,分行业信息披露数据是根据沪深交易所官网所披露的行业信息披露指引文件,确定各批次指引文件所涉及的具体行业及实施年份,最终以中国证监会2012年发布的上市公司行业分类标准与上市公司进行匹配后手工收集整理得到。

(二)模型设定与变量说明

为验证分行业信息披露对非金融企业影子银行化的影响,基于分行业信息披露指引文件的发布,利用多时点双重差分法,构建模型(1)。

Shadowi,t=α0+α1Policyi,t+α2Controlsi,t+

∑Year+∑Firm+εi,t (1)

其中,Year和Firm分别代表时间和个体固定效应,εi,t为随机误差项,其余变量的具体定义见表1。

本文重点关注系数α1的方向和显著性,若α1显著为负,则说明分行业信息披露显著抑制了非金融企业影子银行化;反之,则说明分行业信息披露显著提高了非金融企业影子银行化。

1.被解释变量。被解释变量为非金融企业影子银行化(Shadow),借鉴已有研究[7],采用两类影子银行规模总和与总资产的比值来衡量非金融企业影子银行化,即实质性信用中介模式和影子信贷链条模式。其中实质性信用中介模式下,采用委托贷款、委托理财和民间借贷三类规模加总;影子信贷链条模式下,采用理财产品、信托产品、结构性存款、资产管理计划四大类金融产品加总。

2.解释变量。解释变量为分行业信息披露(Policy),表示公司在样本期间内是否受到沪深交易所分行业信息披露的影响,若公司i在年度t及以后年度受到分行业信息披露的影响,取值为1;否则为0。

3.控制变量。参照已有研究[18,26],选取企业规模(Size)、资产负债率(Lev)、总资产收益率(ROA)、营业收入增长率(Growth)、企业性质(SOE)、前十大股东持股比例(Top10)、两职合一(Dual)、独立董事比例(Indep)作为控制变量。具体定义如表1所示。

四、实证结果分析

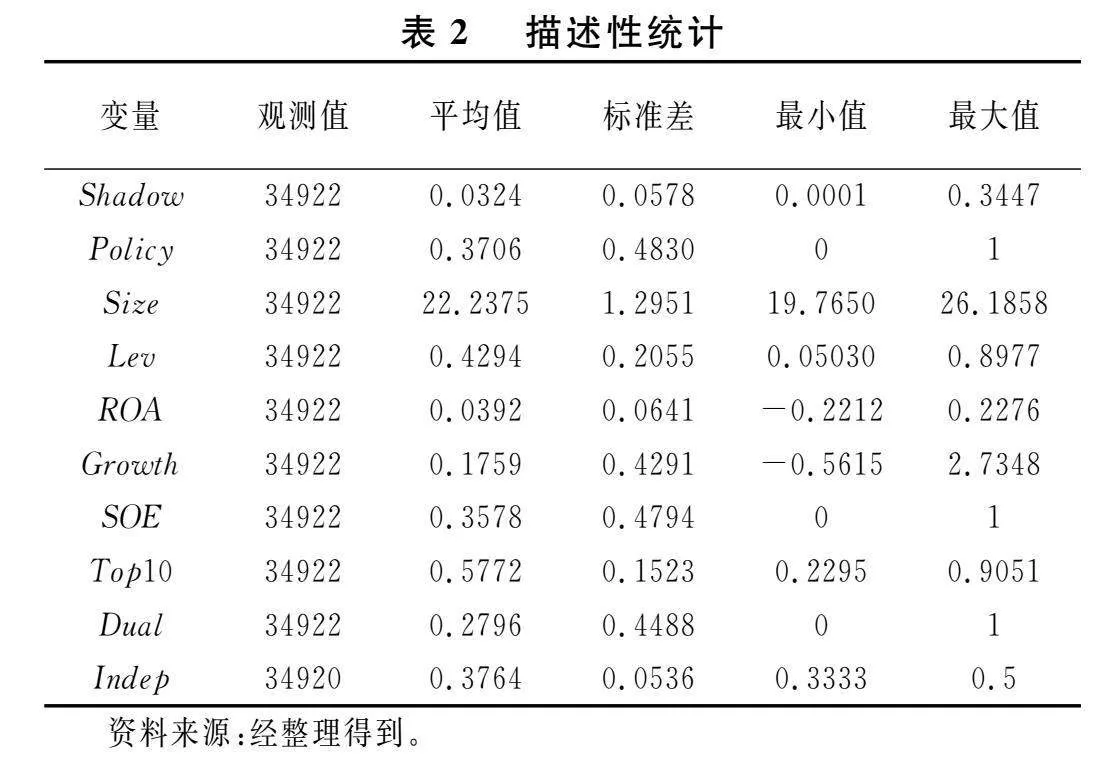

(一)描述性统计

描述性统计结果见表2。非金融企业影子银行化(Shadow)的均值为0.0324,最小值为0.0001,最大值为0.3447,可见,不同企业开展影子银行活动存在较大差异。而分行业信息披露(Policy)的均值为0.3706,表明样本期间内大约有37%的上市公司所在行业实施了分行业信息披露监管。

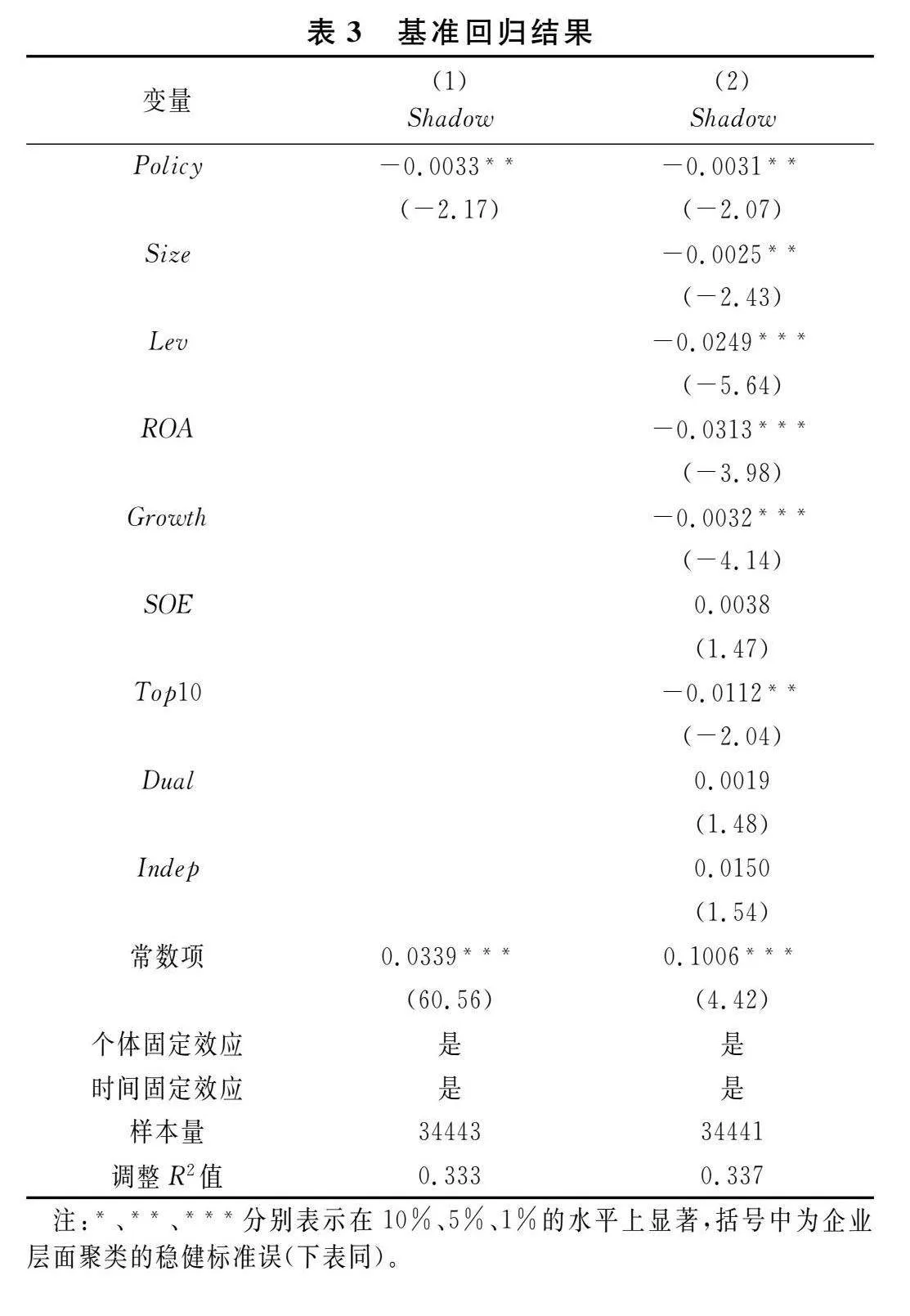

(二)基准回归结果

分行业信息披露对非金融企业影子银行化的基准回归结果见表3。其中,列(1)仅包含分行业信息披露变量(Policy),未加入控制变量;列(2)包含分行业信息披露变量(Policy)和控制变量。结果表明,在未加入任何控制变量的情况下,分行业信息披露(Policy)对影子银行化(Shadow)的估计系数为-0.0033,在5%的水平上显著为负;在加入控制变量后,分行业信息披露(Policy)对影子银行化(Shadow)的估计系数为-0.0031,在5%的水平上显著为负。这表明相较于没有发布分行业信息披露指引的公司,受到分行业信息披露影响的公司减少了影子银行活动,由此验证了H1,即分行业信息披露会抑制非金融企业影子银行化。

(三)稳健性检验

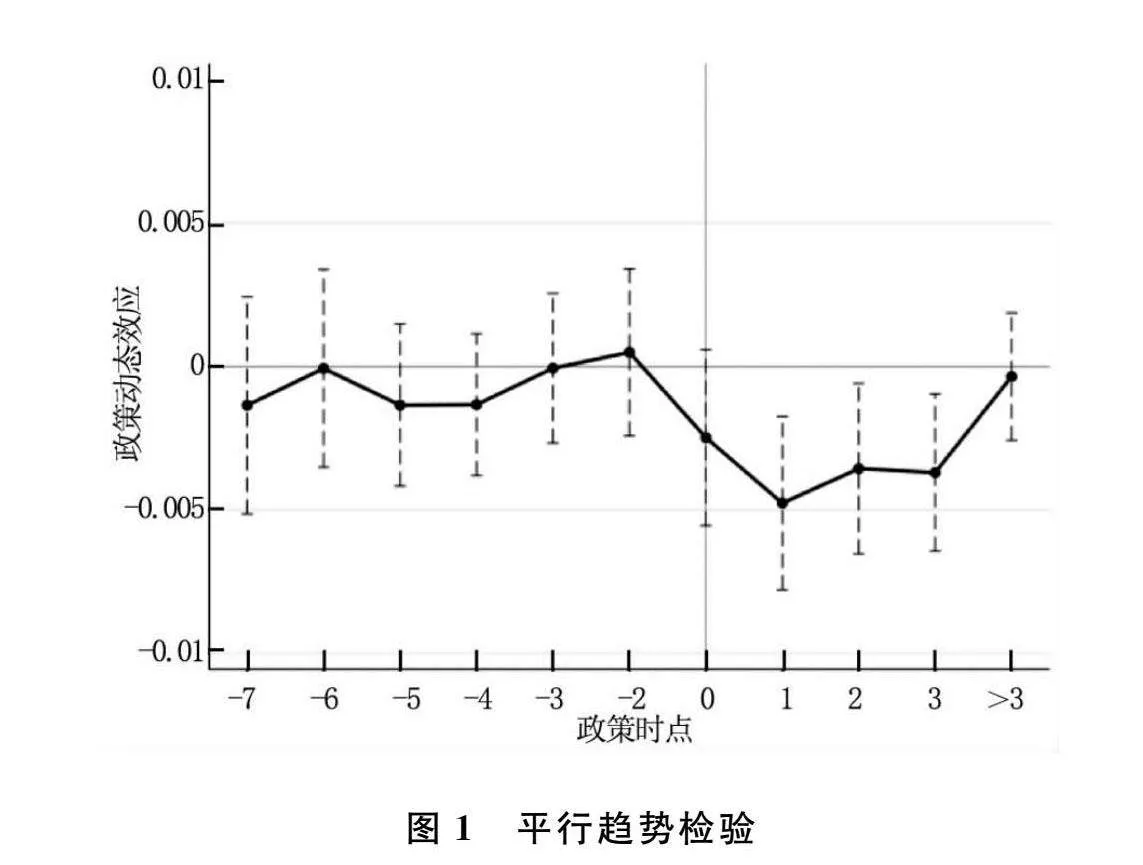

1.平行趋势检验。双重差分法使用的前提是平行趋势假定成立,因此,为了检验分行业信息披露是影响非金融企业影子银行化的有效外生冲击,以受到分行业信息披露指引影响的前一年为基期进行平行趋势检验,结果如图1所示:在分行业信息披露指引发布前,回归系数不显著异于0,即不同组之间的影子银行的变化趋势并没有显著的差异,说明平行趋势检验通过;而在分行业信息披露指引发布及以后,回归系数显著小于0,即处理组的影子银行化相比于控制组均明显下降,也进一步说明分行业信息披露会抑制非金融企业影子银行化。

2.安慰剂检验。为了保证分行业信息披露与非金融企业影子银行化基准回归结果的稳健性,采用安慰剂检验排除其他偶然性因素对该回归结果可能带来的影响。参考Ferrara等[30]的做法,随机抽样500次构造虚拟的政策变量,并对模型(1)重新进行回归估计,即在基准模型的基础上重复模拟500次后系数估计值的核密度曲线,结果显示③:估计系数集中分布在0值附近,服从正态分布,且实际估计系数明显属于异常值,符合安慰剂检验的预期。这表明分行业信息披露对非金融企业影子银行化的影响并非其他随机性因素导致,上文实证结果可靠。

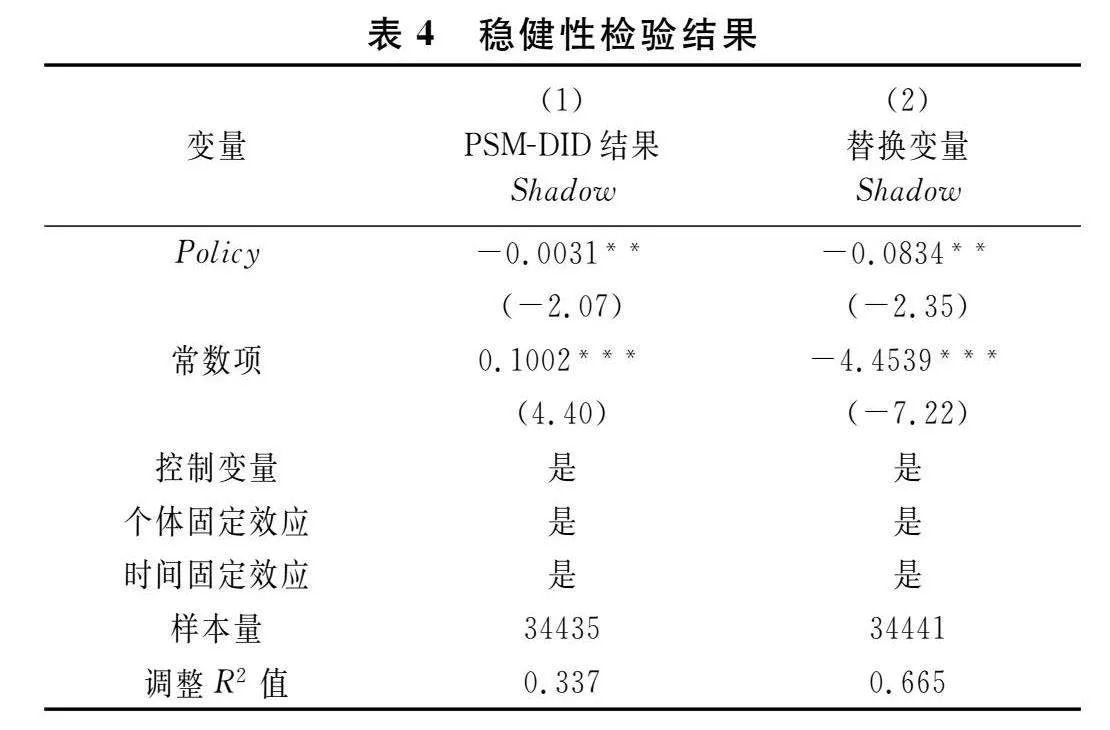

3.PSM-DID法。考虑到分行业信息披露指引的发布可能会优先选择产值比重大、与国计民生息息相关的行业,为缓解处理组和控制组由于特征差异所带来的估计偏差,采用倾向得分匹配法(即PSM-DID),以企业规模、营业收入增长率等企业财务指标和治理指标作为协变量匹配标准开展逐期匹配,回归结果见表4的列(1)。匹配后的结果表明,分行业信息披露的估计系数为-0.0031,在5%的水平上显著为负,与基准回归结果保持一致,即分行业信息披露能够抑制非金融企业影子银行化,上文实证结果可靠。

4.替换变量。为了确保研究结论的稳健性,采取更换被解释变量影子银行化的衡量方式对结论再次进行检验,即采用两类影子银行规模总和取对数作为非金融企业影子银行化衡量的代理指标[31],回归结果见表4的列(2)。分行业信息披露的估计系数为-0.0834,在5%的水平上显著为负,与基准回归结果保持一致,表明分行业信息披露能够抑制非金融企业影子银行化,证明了上文结论的稳健性。

五、机制检验

基于研究假设的理论分析,即分行业信息披露通过发挥信息效应、监督效应和学习效应抑制非金融企业影子银行化,为此,从信息不对称、代理成本以及主业投资三个角度揭示分行业信息披露会抑制非金融企业影子银行化的作用机制。参考江艇[32]的研究,设置模型(2)对可能存在的中介效应进行检验。

Medi,t=β0+β1Policyi,t+β2Controlsi,t+

∑Year+∑Firm+εi,t (2)

其中,Med为中介变量,即分行业信息披露对非金融企业影子银行化的影响机制,包括信息不对称、代理成本以及主业投资三个方面,其余变量与基准回归模型(1)一致。

(一)信息效应渠道:分行业信息披露与信息不对称

受到分行业信息披露监管的企业会规范信息披露行为,提高信息披露质量和信息透明度,降低企业与利益相关者之间的信息不对称程度,缓解企业所面临的信贷歧视和融资约束,弱化企业预防储蓄动机,进而抑制非金融企业影子银行化。参照Hutton等[33]的做法,使用可操控性应计利润过去三年的绝对值之和(DA)衡量信息不对称程度,且该值越大,说明企业信息不对称程度越高。结果显示③,分行业信息披露(Policy)对信息不对称(DA)的估计系数为-0.0035,在5%的水平上显著为负,表明分行业信息披露降低了企业的信息不对称程度。因此,分行业信息披露能够通过降低企业的信息不对称程度进而抑制非金融企业影子银行化,验证了信息效应机制。

(二)监督效应渠道:分行业信息披露与代理成本

受到分行业信息披露监管的企业会强化管理层信息披露的责任意识,形成对管理层的“隐性监督”,减少管理者寻租行为,降低代理成本,进而约束管理层做出理性决策,弱化市场套利动机,进而抑制非金融企业影子银行化。因此参考已有研究[34]的做法,采用管理费用与营业收入的比值,即管理费用率(Mfee)来衡量代理成本,该值越大,企业的代理成本越高。结果显示③,分行业信息披露(Policy)对企业代理成本(Mfee)的估计系数为-0.0097,在1%的水平上显著为负,表明分行业信息披露降低了企业的代理成本。因此,分行业信息披露能够通过降低企业的代理成本进而抑制非金融企业影子银行化,验证了监督效应机制。

(三)学习效应渠道:分行业信息披露与主业投资

企业的学习动机的强弱会影响企业的投资决策和实体投资表现[35]。而受到分行业信息披露监管的企业会感知到更多来自行业内的信息,便于企业间相互学习、模仿、竞争,提高主业投资积极性,弱化市场套利动机,进而抑制非金融企业影子银行化。因此参照杜勇等[21]的做法,采用固定资产占资产总额的比值,即投资支出(Fixed)来衡量主业投资,该值越大,企业的投资支出越高,意味着主业投资也越高。结果显示③,分行业信息披露(Policy)对企业投资支出(Fixed)的估计系数为0.0056,在5%的水平上显著为正,表明分行业信息披露提高了企业的主业投资。因此,分行业信息披露能够通过提高企业的主业投资进而抑制非金融企业影子银行化,验证了学习效应机制。

六、拓展研究

(一)基于企业内部特征的异质性分析

1.基于产权性质的异质性分析。尽管国有企业和非国有企业在信息披露方面都受到相关部门的严格监管,但国有企业由于其国家背景和经济地位的特殊性,往往会表现出更高的信息披露水平以承担更多的社会责任和社会期望;而非国有企业出于披露成本等因素的考虑往往缺乏信息披露的主动性,因此,非国有企业信息不对称程度更高,其从事影子银行活动的动机也更强[36]。因此,相较于国有企业,分行业信息披露对非国有企业影子银行化的治理作用更强。

为检验产权性质的异质性影响,按照产权性质将企业分为国有企业组和非国有企业组。基于产权性质的异质性回归结果显示③,在国有性质的企业中Policy的回归系数并不显著,而在非国有性质的企业中Policy的回归系数为-0.0037,在10%的水平上显著为负。可见,相较于国有企业,分行业信息披露更能降低非国有企业内外部信息不对称程度,进而抑制非国有企业影子银行化。

2.基于融资约束的异质性分析。非金融企业开展影子银行活动往往是受融资约束和信贷歧视的影响[8],而随着信息披露质量的提高,企业与银行等利益相关者之间的信息不对称程度有所降低[14],也会进一步增强投资者信心[37],提高股票流动性,降低企业融资成本,从而缓解企业所面临的融资约束[38]。因此,相较于融资约束小的企业,分行业信息披露更能抑制融资约束大的企业的影子银行化。

为检验融资约束的异质性影响,参考已有研究[39]的做法,采用WW指数来衡量企业面临的融资约束,且WW指数绝对值越大,说明企业受到的融资约束程度越严重,并按照年份行业中位数分组为融资约束大组和融资约束小组。基于融资约束的异质性回归结果显示③,在融资约束小的企业中Policy的回归系数并不显著,而在融资约束大的企业中Policy的回归系数为-0.0059,在1%的水平上显著为负。可见,相较于融资约束小的企业,分行业信息披露更能抑制融资约束大的企业的影子银行化。

(二)基于企业外部环境的异质性分析

1.基于外部监督的异质性分析。企业开展影子银行活动往往是受到管理层投机动机的影响,不利于公司治理,而良好的外部监督能够抑制管理层的机会主义行为,提高公司治理水平,约束企业行为,减少影子银行活动[6]。分析师作为企业外部监督的重要参与方,具有专业的信息获取和分析优势,可以利用自身专业能力更好地解读企业行为,识别其损害企业价值的投资行为,对管理层短视起到监督作用,缓解代理问题,发挥信息传递作用,从而抑制非金融企业影子银行化[40]。但分析师的精力是有限的,无法对所有企业进行强有力的监督,此时分行业信息披露可以起到较好的补充作用。因此,相较于分析师关注多的企业,分行业信息披露更能抑制分析师关注少的企业的影子银行化。

为检验企业外部监督的异质性影响,借鉴潘越等[41]的做法,采用企业分析师关注的数量加1的自然对数来衡量分析师关注度(Analyst),Analyst越大,表明企业所受到的分析师关注越多,并按照年份行业中位数分为分析师关注多组(High Analyst)和分析师关注少组(Low Analyst)。基于企业外部监督的异质性回归结果显示③,在分析师关注多的企业中Policy的回归系数并不显著,而在分析师关注少的企业中Policy的回归系数为-0.0046,在5%的水平上显著为负。可见,相较于外部监督多的企业,分行业信息披露更能抑制外部监督少的企业的影子银行化。

2.基于行业竞争的异质性分析。面对复杂多变的经济环境和充满风险的市场竞争,利益相关者对企业的信息需求不断变化,不仅影响其对企业信息需求的强度和变化结构,也使其更加关注企业的实体投资表现[42]。而行业竞争作为影响企业经营决策的重要外部环境,随着行业竞争越发激烈,企业对于各类资源如投资者、供应商等的争夺也越激烈,也面临更加强有力的竞争挑战,此时企业往往难以独立作出重大决策,则需要更多的行业对比信息作为支撑,因此会对行业信息表现出更高的学习意愿和更强的学习动机,也会更加注重实体投资[43]。

为检验行业竞争的异质性影响,借鉴贺小刚等[44]的做法,采用赫芬达尔指数来衡量行业竞争(HII),HII越大,表明企业所面临的行业竞争程度越低,并按照年份中位数分为行业竞争低组(Low HII)和行业竞争高组(High HII)。基于行业竞争的异质性回归结果显示③,在行业竞争低的企业中Policy的回归系数并不显著,而在行业竞争高的企业中Policy的回归系数为-0.0046,在5%的水平上显著为负。可见,在行业竞争激烈时,分行业信息披露对企业影子银行化的抑制作用更加显著。

七、结论与启示

以上研究表明:分行业信息披露抑制了非金融企业影子银行化,且主要通过降低信息不对称、降低代理成本和促进主业投资等途径抑制非金融企业影子银行化,发挥了信息效应、监督效应和学习效应,且该协同治理效应在非国有企业组、融资约束大组、外部监督少组以及行业竞争大组的企业样本中更显著。

基于上述研究结论,得到如下启示:一是监管部门应加强分行业信息披露监管,提高监管人员行业专长,扩大分行业信息披露所涉及的行业范围,不断提高信息披露标准,实现信息披露监管全行业覆盖,规范企业信息披露行为,从而推动实体经济高质量发展。

二是企业自身应积极承担信息披露主体责任,提高信息披露质量,充分利用行业信息,不断学习进取、提高资源配置效率,从而降低与银行等利益相关者之间的信息不对称程度,优化治理结构,调动主业投资积极性,以实际行动参与实体经济高质量发展。

三是利益相关者应充分利用分行业信息披露,加深对企业经营模式、投资决策、未来发展等多方面的认识和了解,作出合理投资决策,防止出现“劣币驱逐良币”的现象,从而助力实体经济高质量发展。

总之,监管部门应依托分行业信息披露开展普适性与专业性相结合的监管举措,企业根据分行业信息披露要求开展高质量信息披露,银行、投资者等利益相关者充分利用分行业信息披露作出合理投资决策,形成多方合作,从而减少企业开展影子银行化等“脱实向虚”的行为,进而提高金融服务实体经济的能力,实现实体经济高质量发展。

注释:

① 以实质性信用中介和影子信贷链条规模加总作为计算口径。

② 根据沪深交易所网站信息并匹配上市公司数据整理得到。

③ 限于篇幅,具体结果未作呈现,备索。

参考文献:

[1] 中国银保监会政策研究局课题组,中国银保监会统计信息与风险监测部课题组.中国影子银行报告[J].金融监管研究,2020(11):1-23.

[2] 吴安兵,龚星宇,陈创练,等.非金融企业影子银行化的风险承担效应:内在机制与经验证据[J].中国工业经济,2023(4):174-192.

[3] 林钟高,李文灿.监管模式变更有助于提高会计信息可比性吗?——基于信息披露分行业监管视角的经验证据[J].财经理论与实践,2021,42(4):58-65.

[4] 韩珣,田光宁,李建军.非金融企业影子银行化与融资结构——中国上市公司的经验证据[J].国际金融研究,2017(10):44-54.

[5] 孙继国.金融科技、主业投资与企业影子银行化[J].中南财经政法大学学报,2023(6):66-75.

[6] 彭俞超,何山.资管新规、影子银行与经济高质量发展[J].世界经济,2020,43(1):47-69.

[7] 李建军,韩珣.非金融企业影子银行化与经营风险[J].经济研究,2019,54(8):21-35.

[8] 司登奎,李颖佳,李小林.中国银行业竞争与非金融企业影子银行化[J].金融研究,2022(8):171-188.

[9] Allen F, Qian Y, Tu G, et al. Entrusted loans: a close look at China’s shadow banking system[J]. Journal of Financial Economics,2019,133(1):18-41.

[10]钱雪松,谢晓芬,杜立.金融发展、影子银行区域流动和反哺效应——基于中国委托贷款数据的经验分析[J].中国工业经济,2017(6):60-78.

[11]胡坤.经营风险与非股权关联企业间委托贷款[J].山西财经大学学报,2021,43(10):98-111.

[12]余明桂,范蕊,钟慧洁.中国产业政策与企业技术创新[J].中国工业经济,2016(12):5-22.

[13]王锋正,陈方圆.董事会治理、环境规制与绿色技术创新——基于我国重污染行业上市公司的实证检验[J].科学学研究,2018,36(2):361-369.

[14]林钟高,李文灿.监管模式变更有助于提高会计信息可比性吗?——基于信息披露分行业监管视角的经验证据[J].财经理论与实践,2021,42(4):58-65.

[15]李晓,张家慧,王彦超.分行业信息披露监管对审计师的溢出效应——基于行业信息披露指引发布的证据[J].审计研究,2022(5):95-105.

[16]罗宏,吴丹,郭一铭.分行业信息披露与分析师预测——基于行业信息披露指引发布的证据[J].财贸研究,2024,35(2):97-110.

[17]Franco G D, Kothari S P, Verdi R S. The benefits of financial statement comparability[J]. Journal of Accounting Research, 2011, 49(4):895-931.

[18]赵玲,黄昊.分行业信息披露与公司股东结构——基于一项“准自然实验”的证据[J].管理评论,2023,35(2):306-317.

[19]林钟高,刘文庆.信息披露监管模式变更影响企业投资效率吗?——基于双重差分模型的实证检验[J].财经理论与实践,2022,43(4):67-77.

[20]王东升,李鹏伟,薛海燕.分行业信息披露与企业实业投资——基于行业信息披露指引发布的证据[J].当代经济,2024,41(8):74-84.

[21]杜勇,张欢,陈建英.金融化对实体企业未来主业发展的影响:促进还是抑制[J].中国工业经济,2017(12):113-131.

[22]黄贤环,姚荣荣.资本市场开放与非金融企业影子银行化[J].国际金融研究,2021(11):87-96.

[23]赵玲,黄昊.基于同侪压力效应的分行业信息披露与企业费用粘性行为研究[J].管理学报,2021,18(12):1851-1859.

[24]王东升,李鹏伟,薛海燕.分行业信息披露能否约束管理层语调操纵——基于行业信息披露指引发布的证据[J].现代财经(天津财经大学学报),2024,44(3):89-106.

[25]Stiglitz J,Weiss A.Credit rationing in markets with imperfect information[J].American Economic Review,1981,71(3):393-410.

[26]石桂峰.行业经营性信息披露能提升商业信用融资吗[J].会计研究,2022(12):77-90.

[27]Adrian T, Ashcraft A B. Shadow banking regulation[J]. Annual Review of Financial Economics,2012(4):99-140.

[28]冯根福.双重委托代理理论:上市公司治理的另一种分析框架——兼论进一步完善中国上市公司治理的新思路[J].经济研究,2004(12):16-25.

[29]黄昊,赵玲.分行业信息披露、同侪压力与企业税收遵从——基于准自然实验的研究[J].当代财经,2021(5):40-51.

[30]Ferrara E L, Chong A, Duryea S. Soap operas and fertility: evidence from Brazil[J]. American Economic Journal: Applied Economics, 2012, 4(4): 1-31.

[31]窦炜,张书敏.国家审计能有效抑制企业的影子银行业务吗?[J].审计研究,2022(1):51-61.

[32]江艇.因果推断经验研究中的中介效应与调节效应[J].中国工业经济,2022(5):100-120.

[33]Hutton A P, Marcus A J, Tehranian H. Opaque financial reports, R2, and crash risk[J]. Journal of Financial Economics, 2009, 94(1): 67-86.

[34]吴育辉,吴世农.高管薪酬:激励还是自利?——来自中国上市公司的证据[J].会计研究,2010(11):40-48,96-97.

[35]杨海生,柳建华,连玉君,等.企业投资决策中的同行效应研究:模仿与学习[J].经济学(季刊),2020,19(4):1375-1400.

[36]黎文靖.所有权类型、政治寻租与公司社会责任报告:一个分析性框架[J].会计研究,2012(1):81-88,97.

[37]唐国平,李龙会.环境信息披露、投资者信心与公司价值——来自湖北省上市公司的经验证据[J].中南财经政法大学学报,2011(6):70-77.

[38]何贤杰,肖土盛,陈信元.企业社会责任信息披露与公司融资约束[J].财经研究,2012,38(8):60-71,83.

[39]Whited T M, Wu G. Financial constraints risk[J]. The Review of Financial Studies, 2006, 19(2): 531-559.

[40]李世辉,江欢,李香花,等.企业影子银行投融资测度:困境与改进[J].财经理论与实践,2022,43(2):76-81.

[41]潘越,戴亦一,林超群.信息不透明、分析师关注与个股暴跌风险[J].金融研究,2011(9):138-151.

[42]谭雪.行业竞争、产权性质与企业社会责任信息披露——基于信号传递理论的分析[J].产业经济研究,2017(3):15-28.

[43]谢康,夏正豪,肖静华.大数据成为现实生产要素的企业实现机制:产品创新视角[J].中国工业经济,2020(5):42-60.

[44]贺小刚,邓浩,吴诗雨,等.赶超压力与公司的败德行为——来自中国上市公司的数据分析[J].管理世界,2015(9):104-124.

(责任编辑:允萱)

Disclosure by Industry and Non-financial

Enterprises’ Shadow Banking Business

—An Empirical Study Based on a Multi-temporal Double Difference Method

LI Shihui1,AN Zhiwei1,SUN Lun2

(1.Business School,Central South University,Changsha,Hunan 410083,China;

2.Audit Division,Central South University,Changsha,Hunan 410083,China)

Abstract:Improving the quality of information disclosure of listed companies and inhibiting enterprises from “moving from the real to the virtual” are the two major challenges facing the real economy to achieve high-quality development. Based on the quasi-natural experiment of disclosure by industry released by the Shanghai and Shenzhen Stock Exchanges in batches, this paper examines how disclosure by industry affects non-financial enterprises’ shadow banking business. The results show that disclosure by industry significantly inhibits non-financial enterprises’ shadow banking business, and reducing information asymmetry, reducing agency costs and promoting investment in the main business are important paths to exert information effect, supervision effect and learning effect, and can play a more synergistic governance role in the corporate samples of non-state-owned enterprise group, financing constraint group, external supervision group and industry competition group.It can be seen that disclosure by industry theoretically provides a new perspective for the governance research of non-financial enterprises’ shadow banking business, and provides empirical evidence for the construction and improvement of information disclosure-oriented supervision of the real economy in practice.

Key words:disclosure by industry; shadow banking business; information effect; supervision effect; learning effect