绿色金融对煤炭产业链韧性的影响研究

2024-12-06朱宁孙曾昊许艺煊

作者简介: 朱宁(1976—),女,湖南邵阳人,中南大学商学院副教授,硕士生导师,研究方向:货币政策理论与实践、商业银行业务与经营。

摘 要:基于双重差分模型,以绿色金融改革创新试验区为准自然实验,选取2014—2020年省级煤炭产业链数据,探究绿色金融对煤炭产业链韧性的影响。研究显示:绿色金融的发展通过环境规制、融资约束和加强信息披露倒逼煤炭产业链上的企业增强其创新能力,进而提高了煤炭产业链整体韧性。比较产业链上、中、下游的影响差异发现,绿色金融主要通过创新补偿效应促进了煤炭产业链下游韧性的提升,对中上游则由于成本遵循效应并没有实现预期的促进效果。鉴于此,绿色金融政策的制定应融合创新激励机制,并紧密依据各产业链及节点行业的具体状况,实施差异化策略。

关键词: 绿色金融改革创新试验区;产业链韧性;双重差分;中介效应

中图分类号:F832;F273.7 文献标识码: A 文章编号:1003-7217(2024)06-0027-08

一、引 言

目前,超过2/3的全球贸易是通过产业链和价值链分工进行的①,产业链和价值链分工已成为现代制造业的重要组织方式。我国产业链虽已逐渐形成自身独特优势,拥有面向未来的巨大发展潜力,但仍存在较大的完善空间。低端锁定、链条不完整等问题,加之部分领域核心技术受制于人、自主创新能力不足,严重阻碍了我国产业链的优化升级以及国际竞争力和掌控力的形成。在内外因共同作用下,确保国内制造业产业链供应链的安全稳定已成为重中之重。而产业链供应链韧性是衡量其风险管理能力最重要的标准之一。为此,党的二十届三中全会明确提出“健全提升产业链供应链韧性和安全水平制度”,这不仅是应对外部不确定性、保障国家经济安全的迫切需求,也是推动制造业高质量发展、实现产业升级的关键路径。

绿色金融作为我国经济高质量发展的重要一环,将对我国制造业产生深远影响。目前,我国制造业仍高度依赖煤炭这一基础能源,这意味着绿色金融的持续推进不仅会对重污染的煤炭行业产生明显影响,还将通过产业链的联动效应影响上下游行业的生产经营决策,进而重塑整个产业链的韧性水平[1]。绿色金融改革创新试验区的设立,标志着我国在绿色金融发展道路上迈出了关键一步。它突破了以往单一绿色金融政策的局限,允许各试验区因地制宜,针对自身特点推出一系列综合性政策,以更加精准地满足地方发展的实际需求,为我国在更广泛领域内推广绿色金融积累了宝贵经验。因此,探究绿色金融改革创新试验区的设立对制造业的影响,对于推动我国经济的高质量发展具有重要现实意义。

目前,国内外学者就绿色金融对经济社会的影响已经进行了较为深入的探讨,但鲜见将其与产业链韧性相联系的研究。产业链供应链韧性是指其抵抗外部风险干扰、维持平稳运行以及迅速适应新的外部环境的能力[2,3]。我国是一个“富煤贫油少气”的国家,在外部冲击下,相较于其他能源部门,煤炭部门的敏感性最强且其对整体经济的影响最大,因此,增强煤炭产业链韧性对我国的能源安全和经济社会稳定都有重大意义[4]。但与之对应,我国煤炭产业链由于在空间和时间上存在先天的供需错配,其韧性水平被严重制约,是亟需补足的短板[5,6]。在产业链韧性的测度方法方面,主要分为单一指标的核心变量法和多指标体系的综合评价法。核心变量法常用来反映系统遭受冲击后适应和恢复的动态过程;而综合评价法用于表征和静态描述系统功能维持运转的能力,具有应用性和系统性,更适应我国提升产业链韧性的目标[7]。

在绿色金融与煤炭产业链韧性的关系方面,绿色金融的发展对于产业链企业价值呈现非线性影响,具有一定的“延链补链强链”作用[8];并且绿色金融可以增强制造业韧性和产业链韧性,但对煤炭产业链上广泛存在的重污染制造业效果较弱[9,10]。绿色金融还能有效降低企业代理成本、提高生产和投资效率,从而增强企业创新能力、提升企业价值并促进产业结构的转型,这有利于产业链整体韧性的提升[11,12];但以重污染企业为主的煤炭产业链,由于融资约束效应和遵循成本效应,其创新产出反而会受到抑制[13]。因此,鉴于煤炭产业链上以重污染企业为主这一特殊性,已有的研究尚无法确定绿色金融对其韧性产生的具体影响。

虽然绿色金融的研究已经取得了丰富的成果,并普遍认可其积极作用,但从产业链韧性的角度出发对绿色金融的效果进行考察,尤其是对重污染行业的影响还没有定论[14,15]。鉴于此,本文以我国省级煤炭产业链为对象,构建双重差分模型,探讨绿色金融影响煤炭产业链韧性的内在机制和异质性效果,以期为未来制定绿色金融政策、维护国内产业链安全稳定,从而更好地实现我国经济高质量发展提供相应决策参考。

二、理论分析与研究假说

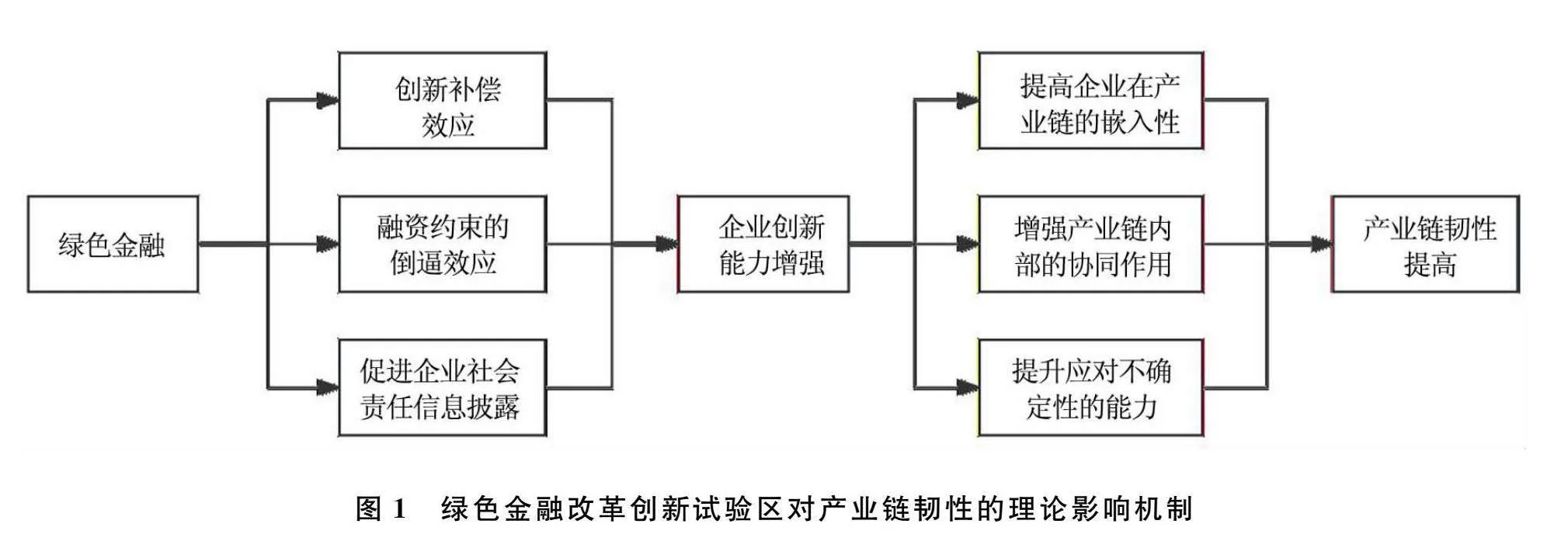

(一)绿色金融与创新能力

绿色金融对煤炭产业链创新能力的影响主要体现在三个方面:首先,绿色金融属于环境规制的一类,根据波特假说,其会对处于环境规制下的企业特别是重污染企业产生创新补偿效应,即企业为了降低规制成本、节能减排,将更积极地增强创新能力、投入创新活动[16,17]。我国煤炭产业链中,重污染企业占比较大,绿色金融将使其面临高昂的环境规制成本,可以有效倒逼其提升创新能力。其次,绿色金融使企业的外部融资活动与其绿色化、清洁化程度挂钩。为了降低融资约束,重污染企业必须提升创新能力,积极进行转型升级以获得金融机构和投资者的认可[18]。无论是煤炭产业链中游的煤炭开采和洗选业,还是下游的化工、冶炼等行业,均属于资本密集型行业,对外界融资需求大,为满足资金需求,这部分企业将更加积极地增强创新能力,以缓解融资约束。最后,绿色金融可以促进企业提升其社会责任信息披露质量[19],以向外界释放积极信号,这使得重污染企业难以像以往通过成本较低的“漂绿”逃避规制,必须增强自身创新能力,进行切实有效的技术和产品创新。煤炭产业链上的众多重污染企业作为绿色金融“黑名单”的重点关注对象,其“漂绿”行为所面临的风险将大大增加,必须通过积极创新,向外界展示真实可信的绿色治理成效。

(二)创新能力与产业链韧性

从产业链整体的角度看,产业链上企业创新能力的增强可以通过以下途径提升产业链韧性:首先,企业作为构成产业链的节点,其创新能力的提升可以巩固各节点在产业链中的地位,同时产生的正外部性也会带动上下游企业的发展[20]。例如,位于产业链中游的煤炭开采和洗选业通过创新改进生产过程,提高产品质量、减少环境污染,既降低了自身经营风险,也巩固了其在产业链中的位置,使得整个链条更加完整、牢固,降低发生断裂的可能性,提升了产业链韧性。其次,创新能力的提升可以带动产业链的更新升级,提高其整体运行效率。我国煤炭产业链因供需不匹配、运力限制以及市场波动等,导致链条的运行效率较低,在遭受外部冲击时,恢复调整耗时长且代价大。各类创新技术,如数字化技术的应用,不仅提高了企业自身生产经营效率,还促进了产业链内部的沟通交流、信息共享,从而更有效地将产业链各节点关联起来、发挥协同效应[3],使其在遭受外部冲击时能更迅速地进行宏观层面的协调和配合,减少冲击的负面影响。最后,在面对外部环境的不确定性时,具备较强创新能力的个体可以更好地应对挑战,保持自身的独立性,从而维持稳定经营,降低产业链因部分行业或企业被“卡脖子”而发生严重断裂的可能性[21]。例如,在某项生产技术或设备受到外部制裁而无法使用时,具备较强创新研发能力的企业能够更迅速地进行替代品的研发与应用,避免整个链条发生断裂。

绿色金融、创新能力与产业链韧性之间的作用机理如图1所示。

基于以上理论分析,本文提出以下研究假说:

假说1 绿色金融能够提升煤炭产业链韧性。

假说2 绿色金融通过激励创新提升煤炭产业链韧性。

三、研究设计

(一)样本选取与数据来源

选取2014—2020年全国31个省(区、市)(不含港澳台,以下用“省份”代称)的煤炭产业链作为研究样本。由于数据的可获得性问题,本文通过将沪深两市主板煤炭产业链上企业的数据按年份、省份及行业分类汇总的方式得到省级数据。根据《中信证券行业分类标准2.0修订版》,选取的煤炭产业链共包括上游的工程机械制造业,中游的煤炭开采和洗选业,下游的化学原料及化学制品制造业、电力热力生产和供应业、有色金属冶炼及压延加工业、黑色金属冶炼及压延加工业和非金属矿物制品业,共七个行业,得到217组观测数据。企业数据来源于国泰安数据库,宏观控制变量数据均来自《中国统计年鉴》。

(二)模型构建

1.基准模型构建。为考察绿色金融对煤炭产业链韧性的影响,构建双重差分模型进行分析。

Resit=β0+β1Treati×Timet+γControlit+

μi+yt+εit (1)

其中,被解释变量Resit表示省份i在第t年的煤炭产业链韧性。Treati表示绿色金融改革创新试验区的组别虚拟变量,Timet为政策虚拟变量。Controlit包含金融发展水平、经济集聚水平、产业集聚度等省份层面宏观控制变量。μi、yt、εit分别为个体固定效应、时间固定效应和随机扰动项。

2.传导机制模型构建。为检验创新能力在绿色金融对煤炭产业链韧性的提升过程中是否存在影响,将研发投入(RD)作为中介变量,采用逐步回归法进行检验,在模型(1)的基础上构建模型(2)和模型(3)来验证产业链创新能力的中介效应。

RDit=a0+a1Treati×Timet+a2Controlit+

μi+yt+εit (2)

Resit=b0+b1Treati×Timet+b2RDit+

b3Controlit+μi+yt+εit (3)

其中,RDit表示省份i在第t年的煤炭产业链研发投入。

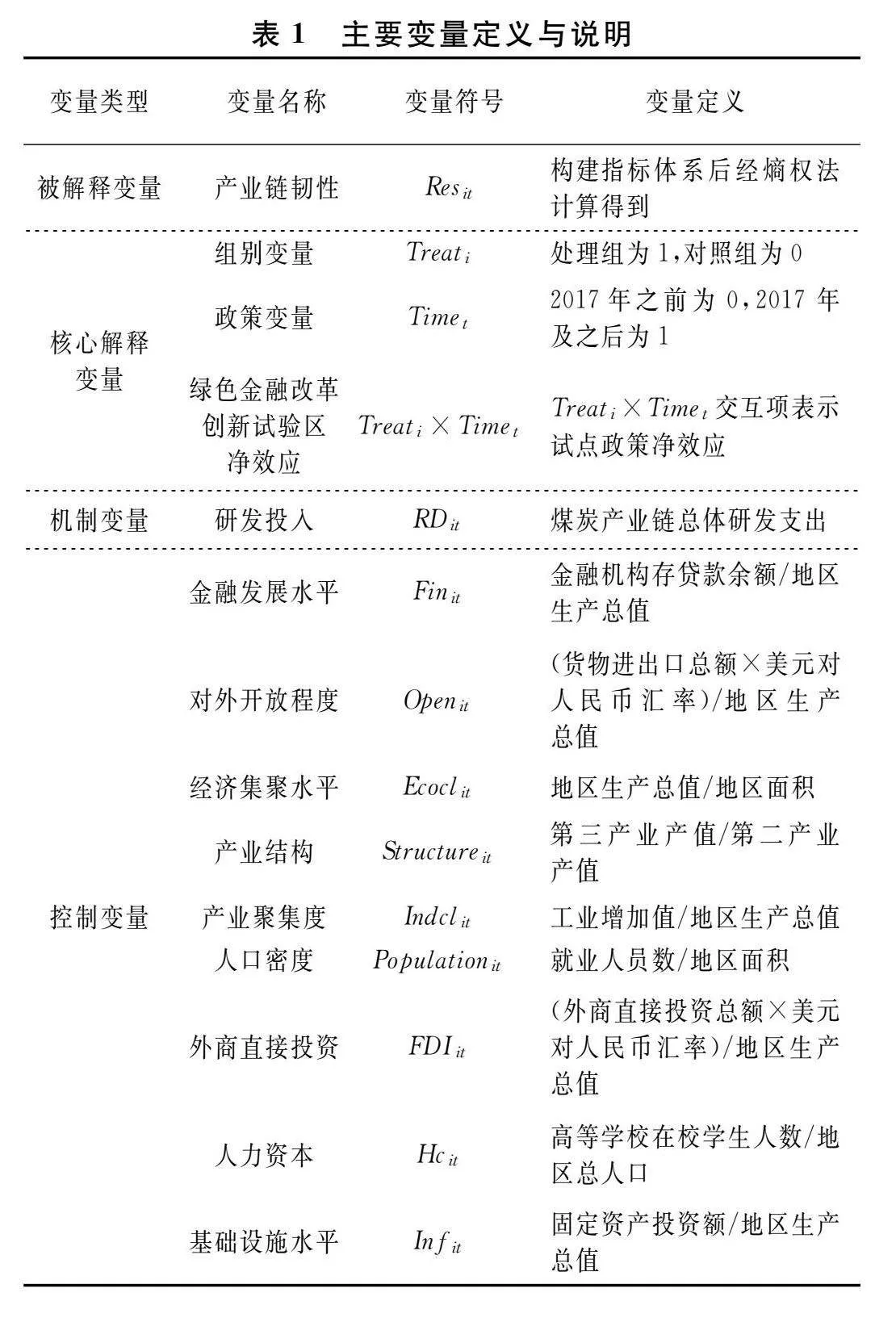

(三)变量选取

1.被解释变量。产业链韧性的测度方法中,综合评价法适用于表征和描述系统功能维持运转的能力。考虑到本文的研究目的,选用此方法构建产业链韧性指标。借鉴相关研究[9],选择资产总额、利润总额衡量产业链的稳健性,政府补助衡量产业链的保障性,固定资产投资额衡量产业链的资金流,研发人员数量衡量产业链的人才流,授权专利数量和数字化转型衡量产业链的技术流,采用熵权法构建综合指标来衡量煤炭产业链韧性水平。其中,数字化转型水平参考已有研究[22],利用文本识别法衡量。首先,资产总额和利润总额代表的稳健性体现了产业链的资产基础和生产经营能力,是产业链应对外部风险的基础实力;政府补助代表的保障性,不仅是政府的资源支持,更发挥了提振信心的作用[23]。其次,在遭受外部风险的干扰后,产业链需要充足的资金、人才和技术储备来维持链条完整,迅速恢复生产经营,数字化技术的应用在这一过程中也通过优化供需匹配等渠道发挥着越来越大的作用[3]。

2.解释变量。2017年6月, 经国务院决定,首批绿色金融改革创新试验区在浙江、江西、广东、贵州、新疆五省(自治区)八地落地,各试验区通过货币金融途径、财税途径等,切实地支持和引导当地的绿色金融发展。根据以上省份政府报告和相关研究发现,不仅试验区内的绿色金融发展较快,其所在省份的绿色金融发展水平因辐射效应均有了明显提升[24,25] 。因此,以试验区的设立为准自然实验,将受此政策影响的省份的煤炭产业链作为实验组,将其他省份煤炭产业链作为对照组,构建绿色金融改革创新试验区政策变量:(1)政策虚拟变量(Time)。选择2017年绿色金融改革创新试验区的设立作为事件构造准自然实验,2017年以前Time=0,2017年及以后Time=1。(2)组别虚拟变量(Treat)。由于绿色金融改革创新试验区的设立对于所在省份的绿色金融发展有充分的辐射效应,因此,选取浙江、江西、广东、贵州、新疆五个省份的煤炭产业链作为实验组(Treat=1),其他省份的煤炭产业链作为对照组(Treat=0)。(3)双重差分变量(Treat×Time)。组别虚拟变量(Treat)与政策虚拟变量(Time)的交互项,代表绿色金融改革创新试验区的设立。

根据理论分析,将创新能力作为中介变量,采用产业链整体的研发投入(RD)进行衡量,研究其在传导过程中的中介效应。

3.控制变量。一省煤炭产业链的韧性往往会受到许多宏观变量的影响,因此,选取金融发展水平、对外开放程度、经济集聚水平、产业结构、产业聚集度、人口密度等9个省级层面控制变量。

各变量的具体定义见表1。

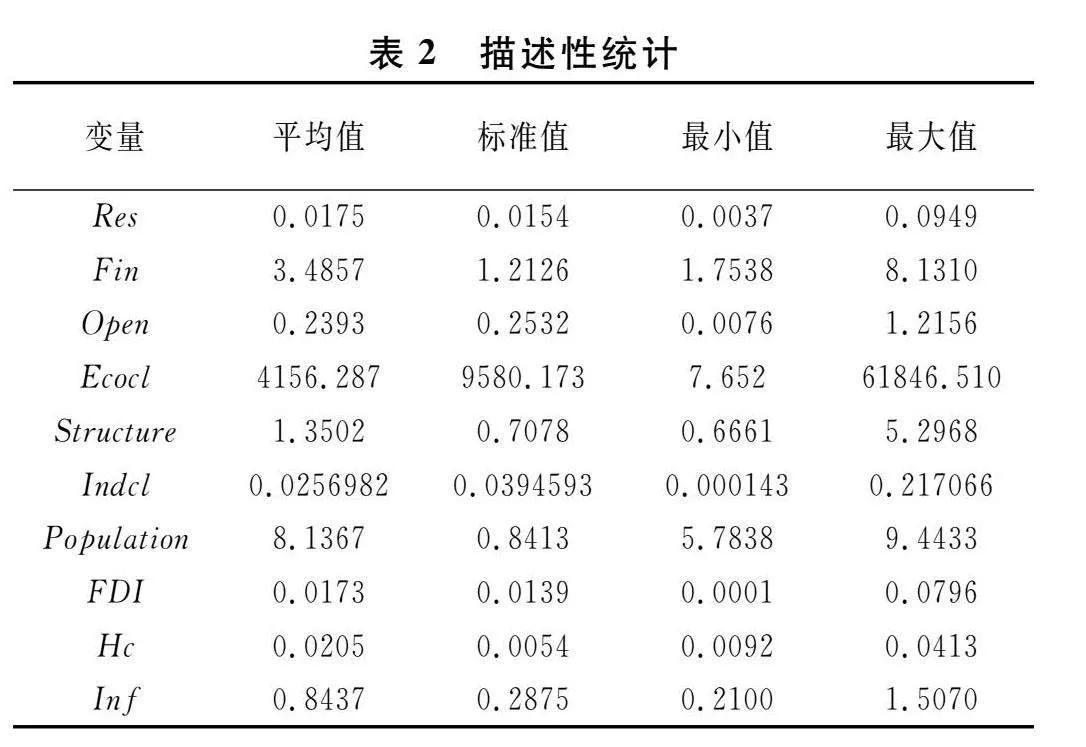

(四)描述性统计

主要变量的描述性统计结果(见表2)显示,各省份煤炭产业链韧性的平均值为0.0175,最大值为0.0949,最小值为0.0037,标准差为0.0154,说明不同省份之间的煤炭产业链韧性水平参差不齐,相差较大。

四、实证分析

(一)基准回归分析

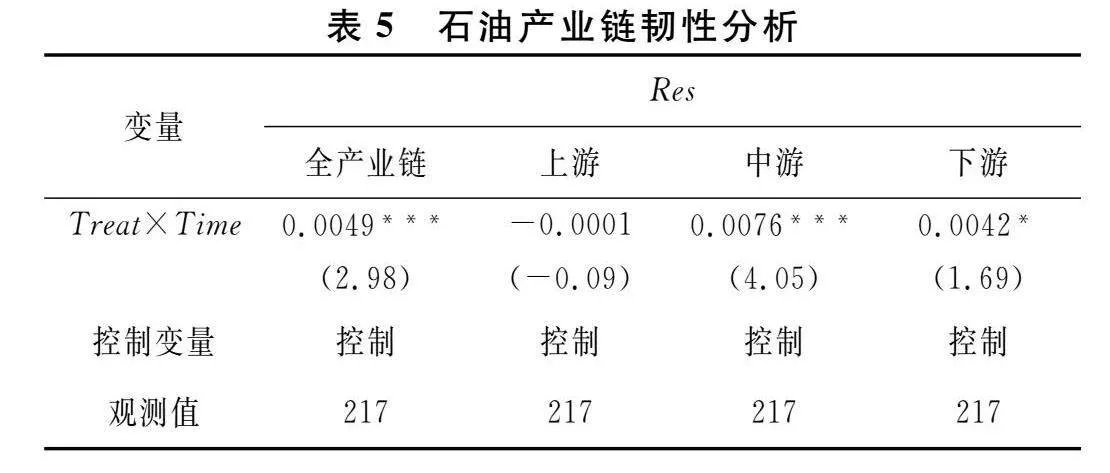

根据构建的双重差分模型对样本煤炭产业链面板数据进行基准回归分析,估计结果见表3的列(1)、列(2)。其中,列(1)为未纳入控制变量的回归结果,列(2)在列(1)的基础上引入控制变量,二者得出的交互项系数(Treat×Time)均显著为正,说明在剔除了可能的混淆因素之后,绿色金融改革创新试验区的设立增强了试点地区的煤炭产业链韧性。至此,假说1得到验证。

(二)作用机制检验

在基准回归结果的基础上,利用逐步回归法检验假说2中创新能力的中介作用。表3为创新能力(RD)的中介机制回归结果。其中,列(3)为模型(2)的回归结果,核心解释变量的系数显著为正,表明绿色金融改革创新试验区的设立能够促进产业链整体创新能力的提升。列(4)将创新能力(RD)纳入基准回归,创新能力这一中介变量的系数显著为正,且从核心解释变量的系数变化来看,存在创新能力的部分中介效应。由此可知,绿色金融改革创新试验区政策的实施通过提升创新能力这一渠道提升了煤炭产业链的韧性,证实了假说2。

(三)稳健性检验

1.平行趋势检验。若构建双重差分模型检验政策实施效果,则实验组和控制组在政策实施前需满足平行趋势假设,即在绿色金融改革创新试验区政策实施前,试点地区所在省份的煤炭产业链韧性与其他地区的发展趋势一致。本文采用事件分析法,以政策实施前一年即2016年为基准期,构造2014—2020年年份虚拟变量和政策虚拟变量的交互项进行平行趋势检验。结果显示②,在政策实施之前的虚拟变量交互项估计系数均不显著,说明试点省份与非试点省份在政策冲击前的煤炭产业链韧性不存在明显差异,满足平行趋势假设。政策实施即2017年后,绿色金融对煤炭产业链韧性的促进作用开始显现,但在2017—2018年的交互项系数未通过10%水平的显著性检验,而在2019—2020年显著为正,说明绿色金融改革创新试验区政策发挥效果存在一定的时滞性,符合波特假说。

2.安慰剂检验。为确保实证结果并非受随机因素影响,进行安慰剂检验,即随机选择五个省份作为新实验组,其他省份作为对照组,并重复300次上述过程以提高其识别能力。结果显示②,安慰剂检验得到的大部分回归系数在0附近,而前文基准回归得到的真实系数0.007显著偏离随机系数分布,因此,随机设立的实验组不具有政策效果,通过安慰剂检验。

五、进一步分析

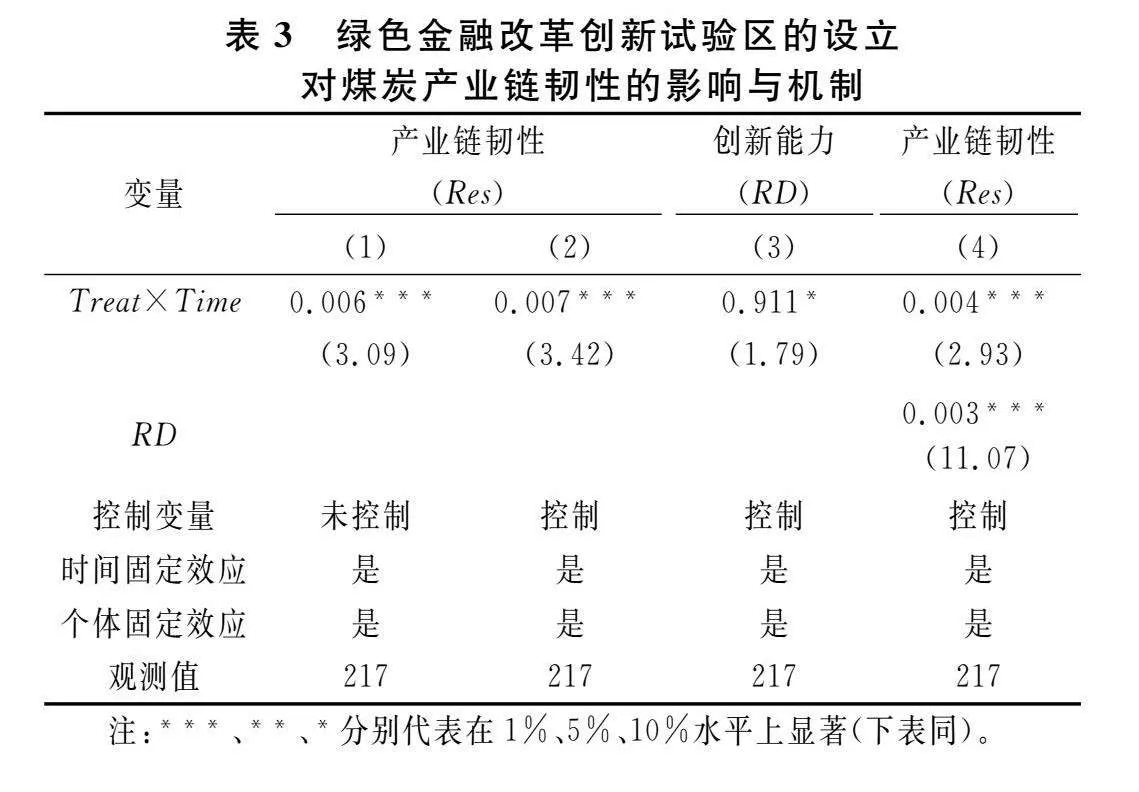

(一)对煤炭产业链上中下游韧性的异质性分析

产业链中的上、中、下游部分会因其行业性质、在产业链中的分工以及所处地位不同,受到绿色金融改革创新试验区政策的影响也会有差异。因此,根据煤炭产业链上、中、下游关系将样本分为上游、中游和下游部分,以检验绿色金融改革创新试验区的设立对不同产业链位置的韧性的差异化影响。如表4所示,交互项系数在产业链上游子样本中不显著,在产业链下游子样本中显著为正,而在产业链中游子样本中则显著为负。这表明绿色金融改革创新试验区政策对产业链韧性的影响在产业链位置方面存在较强的异质性,表现为促进了产业链下游的韧性增强,而对中游存在抑制效果,对上游则无明显效果。

绿色金融改革创新试验区对煤炭产业链中游煤炭开采和洗选业的韧性产生了抑制作用,可能原因如下:一方面,虽然在绿色金融的推动下,煤炭企业会更加主动地进行创新,但作为传统能源业,其竞争力和销售情况在清洁能源行业蓬勃发展的背景下受到严重影响[26],其利润和可用资金紧张,不利于其技术创新的开展和成果转化,导致其产业链韧性在短期内下降;另一方面,煤炭开采和洗选业作为资产规模十分庞大的重污染行业,现有的绿色开采、清洁利用等技术难以快速实现其绿色转型,导致大部分企业在短期内无法通过技术创新和应用来抵消环境规制带来的抑制效果,即创新补偿效应难以体现,使得其产业链韧性提升效果不明显,更多体现出了环境规制成本和融资约束导致的抑制效果。

为验证以上猜想,分别对产业链上、中、下游的利润总额(Income)进行回归分析,结果(见表4)显示,只有中游部分的交互项系数显著为负,表示绿色金融改革创新试验区设立后,由于煤炭行业的特殊性,其环境规制成本在短期内难以通过创新补偿效应弥补,导致产业链韧性下降。

绿色金融改革创新试验区的设立对位于上游的工程机械制造业未产生影响的可能原因是:工程机械制造业本身虽未受到严重的融资约束和环境规制成本影响,但位于其下游的煤炭开采和洗选业在近年来持续推进去产能和供给侧改革,其间总计淘汰落后过剩产能10亿吨以上,淘汰了一半以上生产技术落后、安全水平低的煤矿,由以往高速增长转向低速甚至负增长,大大减少了对上游工程机械的需求量,使其生产经营活动减少,资金流也随之收紧。虽然近年来市场有所回暖,但仍可能在短时间内限制了创新补偿效应,导致上游产业链韧性在政策实施前后并未表现出明显变化。

虽然短期内,煤炭产业链的中上游部分韧性未能在绿色金融改革创新试验区设立后获得提升,但从长期来看,绿色金融的创新补偿效应将逐渐占据主导,克服由环境规制成本和融资约束所产生的抑制效果,带动整个产业链的转型升级,增强煤炭产业链整体韧性。

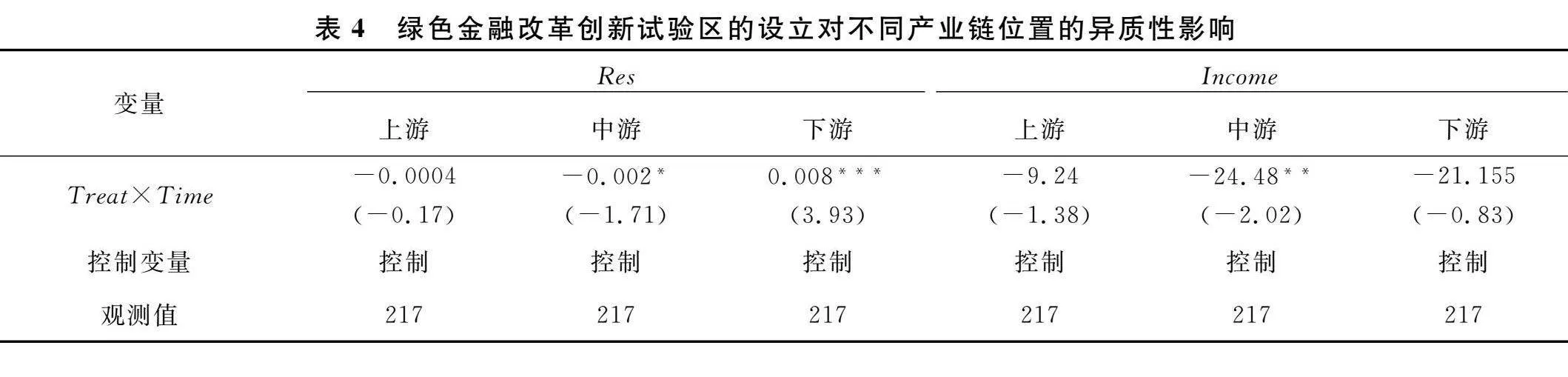

(二)对石油产业链韧性的影响分析

为了进一步分析绿色金融对不同产业链是否会产生异质性影响及其原因,选取与煤炭产业链具有一定相似性的石油产业链进行分析。目前,我国石油的应用主要集中于交通运输和基础化工,因此选取的石油产业链构成如下:上游的石油开采和工程服务行业、中游的石油化工行业、下游的交通运输和基础化工行业。石油产业链和煤炭产业链作为我国的传统能源产业链,均存在污染大、转型难的问题,因此绿色金融对二者产业链韧性的影响应较为接近。采用前文的研究方法实证分析绿色金融改革创新试验区的设立对石油产业链韧性的影响,结果如表5所示。

从表5可以看出,绿色金融改革创新试验区的设立对当地石油产业链韧性的影响与煤炭产业链相似,促进了当地石油产业链整体韧性的提升。在对产业链上、中、下游的异质性影响方面,与煤炭产业链相一致的是对上游和下游的影响,即试验区的设立对石油产业链的上游部分韧性暂时没有发挥促进效果,主要提升了下游部分的韧性。

主要不同在于对产业链中游的影响,试验区的设立对煤炭产业链中游部分韧性产生了抑制作用,但其对石油产业链中游部分韧性则表现为促进,可能的原因是:我国虽然每年的炼油产量巨大,但中游的石油化工这一节点仍存在较为明显的短板,高质量的化学品和合成材料产能不足,甚至大量依赖进口,因此其不存在煤炭产业链中游面临的强制去产能所带来的压力;相反,其亟需补足的短板是创新和产品升级[27]。而绿色金融恰好可以为其提供动力和资源,因此,其创新补偿效应可以显现,促进了产业链韧性的提升。此外,相较于煤炭开采和洗选业,化工领域的新技术迭代速度快、实际应用效率高,创新能力的提升能较快地转化为企业生产经营效率的提高,这也有助于产业链韧性的快速增强。以上结果也说明,即使行业性质类似,由于不同产业链及其各部分本身的发展状态和方式存在差异,绿色金融也会产生差异化的效果。

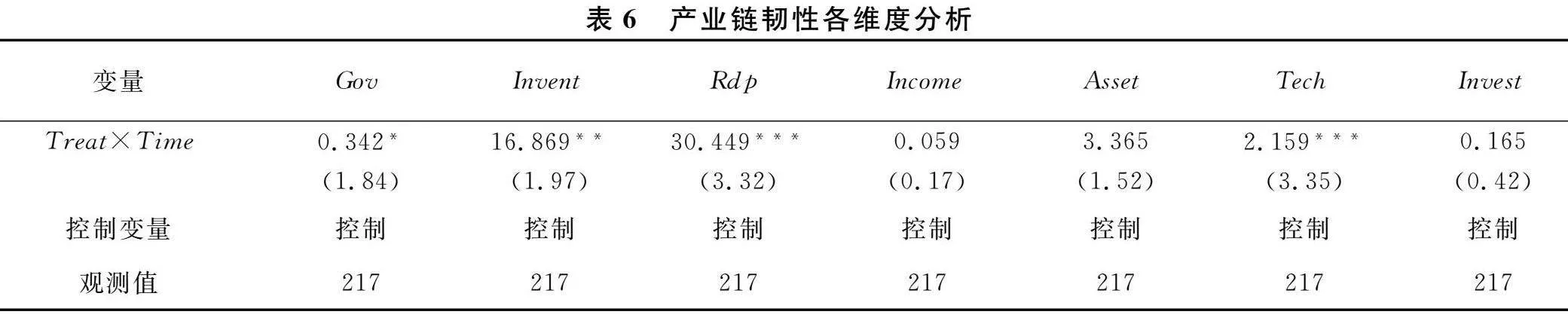

(三)对煤炭产业链韧性各维度的影响分析

为了进一步探究绿色金融改革创新试验区的设立具体是通过影响煤炭产业链的哪些方面进而提升其韧性水平的,将用于合成产业链韧性的七个维度即政府补助(Govit)、授权专利数量(Inventit)、数字化转型程度(Techit)、研发人员数量(Rdpit)、利润总额(Incomeit)、资产总额(Assetit)和固定资产投资净额(Investit)单独进行回归分析,所得结果如表6所示。

表6中,政府补助、研发人员数量、授权专利数量和数字化转型程度四个维度的系数显著为正,说明绿色金融改革创新试验区的设立对当地煤炭产业链的这四个方面起到了促进作用。其中,研发人员数量和授权专利数量体现了产业链整体创新水平,其变化与前文理论分析相符。政府补助代表政府对于当地煤炭产业链转型升级的支持,也是绿色金融改革创新试验区作为综合性绿色金融政策的优势体现。数字化转型是我国企业近年来重点推进的目标,但在外部推动力量不强时,部分企业会忌惮于数字化技术的研发和应用所消耗的巨大资金与时间成本以及所需承担的高风险,不会主动积极地推进数字化转型[28],而绿色金融的发展则会倒逼煤炭产业链上的重污染企业主动通过数字化转型的方式来提高经营效率、加快企业转型升级以应对环境规制成本的提升。

表6中,利润总额、固定资产投资净额和资产总额三个维度的系数不显著,说明相比其他省份而言,设立了绿色金融改革创新试验区的省份的煤炭产业链在这些方面并没有明显改善,可能的原因有:第一,创新补偿效应落实到生产经营层面还需要更长的时间。根据前文的分析,煤炭产业链的整体创新能力已经明显增强,但新技术和新工艺在生产中的完全应用并为企业带来实际收益可能还需要时间。第二,绿色金融使煤炭产业链上的重污染企业面临融资约束和环境规制成本的双重压力,压缩了其可用资金流,叠加研发投入资金的增加,导致其利润水平、固定资产投资和资产规模暂时没有明显提升。

六、结论与政策启示

以上研究表明:绿色金融能够促进煤炭产业链韧性的提高,并通过增强创新能力提高煤炭产业链韧性;绿色金融主要促进了煤炭产业链下游韧性的提升,对石油产业链的中、下游韧性均有提升效果,并促进了煤炭产业链的政府支持、创新水平和数字化转型的提高。

由以上结论得到如下政策启示:(1)应合理控制绿色金融政策的环境规制强度,兼顾重污染行业的转型需求,避免其“心有余而力不足”,在引导企业优化资源配置、积极投入转型升级的同时,保证各类企业的生产经营和研发创新可持续进行,从而实现产业链韧性协调增长。(2)各地政府在制定绿色金融政策时应充分考虑不同产业链及不同节点行业的实际情况,实施差异化政策,为当地各产业链各部分韧性的提升创造良好的条件。(3)将绿色金融与创新激励相融合,加大创新资金支持力度,拓宽企业科技创新融资渠道,提高企业科技创新资源配置效率,通过关键核心技术研发、技术扩散和应用等途径提升产业链整体创新能力,充分发挥创新对产业链韧性的提升作用。

注释:

① 数据来源:《2019年全球价值链发展报告》,https://www.worldbank.org/en/topic/trade/publication/global-value-chain-development-report-2019。

② 限于篇幅,此处省略了稳健性检验的回归结果,如有需要可向作者索取。

参考文献:

[1] Fredriksson P G, Millimet D L. Strategic interaction and the determination of environmental policy across U.S. states[J]. Journal of Urban Economics, 2002, 51(1): 101-122.

[2] Ponomarov S Y, Holcomb M C. Understanding the concept of supply chain resilience[J]. The International Journal of Logistics Management, 2009, 20(1): 124-143.

[3] 陶锋, 王欣然, 徐扬,等. 数字化转型、产业链供应链韧性与企业生产率[J]. 中国工业经济, 2023(5): 118-136.

[4] He P J, Ng T S, Su B. Energy-economic recovery resilience with input-output linear programming models [J]. Energy Economics, 2017, 68: 177-191.

[5] 陈红梅, 杨美美. 秦皇岛港煤炭供应链牛鞭效应形成因素分析[J]. 北京交通大学学报(社会科学版), 2017, 16(1): 102-109.

[6] Rioux B, Galkin P, Murphy F, et al. Economic impacts of debottlenecking congestion in the Chinese coal supply chain [J]. Energy Economics, 2016, 60: 387-399.

[7] 肖兴志,王振宇,李少林.产业链韧性测度方法研究进展[J].经济学动态,2024(4):144-160.

[8] 贺正楚,刘思思,周永生.绿色金融、融资效率和产业链企业价值[J].财经理论与实践,2022,43(3):26-33.

[9] 柴正猛,邓雨田,韩先锋.绿色金融增强制造业韧性的机理及效应研究[J].中南大学学报(社会科学版),2024,30(2):114-130.

[10]罗良文,马艳芹.“双碳”目标下产业链韧性提升的机理、挑战及路径[J].现代经济探讨,2023(6):85-96.

[11]王馨, 王营. 绿色信贷政策增进绿色创新研究[J]. 管理世界, 2021, 37(6): 173-188,11.

[12]涂强,李慧哲,李向前.绿色金融改革创新试验区提升绿色企业价值研究[J].财经理论与实践,2023,44(5): 12-18.

[13]陆菁, 鄢云, 王韬璇. 绿色信贷政策的微观效应研究——基于技术创新与资源再配置的视角[J]. 中国工业经济, 2021(1): 174-192.

[14]孙莹, 孟瑶. 绿色金融政策与绿色技术创新——来自绿色金融改革创新试验区的证据[J]. 福建论坛(人文社会科学版), 2021 (11): 126-138.

[15]游莉群. 绿色金融与企业绿色技术创新——基于绿色金融改革创新试验区的经验证据[J]. 金融经济, 2022 (10): 73-83.

[16]盛丹,张国峰.两控区环境管制与企业全要素生产率增长[J].管理世界,2019,35(2):24-42,198.

[17]Porter M E, Linde C. Toward a new conception of the environment-competitiveness relationship[J]. Journal of Economic Perspectives, 1995, 9(4): 97-118.

[18]沈洪涛,马正彪.地区经济发展压力、企业环境表现与债务融资[J].金融研究,2014(2):153-166.

[19]Hamrouni A, Boussaada R, Toumi N B F. Corporate social responsibility disclosure and debt financing[J]. Journal of Applied Accounting Research, 2019, 20(4): 394-415.

[20]卞泽阳,李志远,徐铭遥.开发区政策、供应链参与和企业融资约束[J].经济研究,2021,56(10):88-104.

[21]Bristow G, Healy A. Innovation and regional economic resilience: an exploratory analysis[J]. The Annals of Regional Science, 2018, 60(2): 265-284.

[22]赵宸宇, 王文春, 李雪松. 数字化转型如何影响企业全要素生产率[J]. 财贸经济, 2021, 42(7): 114-129.

[23]冯挺,祝志勇.异质性政府补助对企业韧性的影响研究[J].西南大学学报(社会科学版),2024,50(1):144-155.

[24]王修华, 刘锦华, 赵亚雄. 绿色金融改革创新试验区的成效测度[J]. 数量经济技术经济研究, 2021, 38(10): 107-127.

[25]潘晨,李善同,刘强.消费视角下中国各省份碳排放驱动因素探究[J].经济与管理,2022,36(3):58-66.

[26]张希良,黄晓丹,张达,等.碳中和目标下的能源经济转型路径与政策研究[J].管理世界,2022,38(1):35-66.

[27]叶茂,朱文良,徐庶亮,等.关于煤化工与石油化工的协调发展[J].中国科学院院刊,2019,34(4):417-425.

[28]刘淑春, 闫津臣, 张思雪,等. 企业管理数字化变革能提升投入产出效率吗[J]. 管理世界, 2021, 37(5): 170-190,13.

(责任编辑:允萱)

Research on the Impact of Green Finance

on the Resilience of Coal Industry Chain

—Based on the Quasi-natural Experiment of Green Finance

Reform and Innovation Pilot Zone

ZHU Ning1,SUN Zenghao1,XU Yixuan2

(1.Business School, Central South University, Changsha, Hunan 410083, China;

2. National Academy of Economic Strategy, Chinese Academy of Social Sciences, Beijing 100006, China)

Abstract:Based on the difference in differences model and the quasi-natural experiment of green finance reform and innovation pilot zone, the provincial coal industry chain data from 2014 to 2020 were selected to explore the impact of green finance on the resilience of the coal industry chain. The research shows that the development of green finance forces the enterprises in the coal industry chain to enhance their innovation ability through environmental regulations, financing constraints and strengthening information disclosure, and then improves the overall resilience of the coal industry chain. By further comparing the differences between the middle and lower reaches of the industrial chain, it is found that green finance mainly promotes the resilience of the downstream of the coal industrial chain through the innovation compensation effect, and does not achieve the expected promotion effect for the middle and upper reaches due to the cost compliance effect. In view of this, the formulation of green finance policies should integrate innovation incentive mechanisms, and implement differentiation strategies closely based on the specific conditions of each industry chain and node industries.

Key words:green finance reform and innovation pilot zone; industrial chain resilience; double difference; mediation effect