高质量发展视域下我国预制菜产业瓶颈制约与路径选择

2024-05-18张磊周斐周灿芳

张磊,周斐,周灿芳*

1(广东省农业科学院农业经济与信息研究所/农业农村部华南都市农业重点实验室,广东 广州,510640)2(桂林电子科技大学 商学院,广西 桂林,541004)

近年来,随着消费结构升级、生活节奏加快与冷链物流的不断发展,尤其新冠疫情的爆发催生了我国预制菜产业井喷式发展。从“菜篮子”里端出“菜盘子”,预制菜产业一头连着田间地头,一头连着百姓餐桌,一端连着乡村振兴,一端连着消费变革[1]。预制菜不仅引领现代食品工业与乡村振兴融合高质量发展,同时助力减少食物浪费、响应“双碳”战略,也是顺应当前快节奏新消费需求,是中国餐饮文化与现代电商冷链物流发展的高度契合,具有较大的市场空间和发展潜力。2021年中国预制菜行业规模为3 459亿元,同比增长19.8%,2022年预制菜市场规模为5 992.2亿元,预计到2026年我国预制菜市场规模将突破万亿元,将高达1.07万亿[2]。从预制菜产业地理分布来看,东部地区百强企业全国占比64%,尤其广东、上海、山东排名前三甲,依次为17家、12家和11家;从预制菜加工和食用方式来看,即烹类型企业占比最高,达31家[3]。目前在全国范围内,已有广东、山东、浙江、河南、四川、福建等省份,从省级层面到企业层面均在全力布局预制菜产业;尤其是广东省,2022年3月25日广东省人民政府全国首发预制菜产业扶持举措,发布了《加快推进广东预制菜产业高质量发展十条措施》,宣布部署并加快建设广东省成为有影响力的预制菜产业高地[4]。但不可否认的是,预制菜作为区域经济发展的产业层面规划在全国乃至世界均无先例可循,我国预制菜产业刚处于起步阶段,各地政府和民间资本对预制菜产业寄予厚望。本研究立足厘清当前我国预制菜产业发展中存在的各类显性、隐性问题,探究总结国外发达国家预制菜产业演化历程、发展经验,并进一步思考中国预制菜产业如何在高速扩张的同时,通过全产业链思路带动现代种养业发展及富民兴村,这对下一步我国预制菜产业高质量发展有着重要的理论与现实意义。

1 国内外预制菜产业发展现状

1.1 预制菜的基本界定与分类

预制菜是指以农、畜、禽、水产品等为基础原料,经现代工业化中央厨房集中高效标准化生产,配以各种辅料经分切、搅拌、腌制、滚揉、成型、调味等工艺加工后,在简单烹制后可直接食用的半成品或成品菜品[5]。相较于传统烹制菜肴,预制菜一般需冷链储存与运输,但因居家烹饪简单、高效便捷的突出特点,在生活节奏不断加快的社会背景下,预制菜市场规模和消费群体正逐渐扩大。

按照国际上预制菜生产工序和分类标准,可划分为净菜、半成品和成品菜3类;按照加工程度,由深至浅为:即食、即热、即烹和即配4类预制食品(表1)[6]。即食食品开袋即食,最常见的是牛肉干、鸡鸭爪、果脯及罐头等;即热食品指经加工和组配后只需加热食用,比如自热火锅、自热米饭套餐等;即烹食品指需经煎、炒、炸等方式烹饪,比如酥肉、牛排等;即配食品多指按比例配置好的净菜,主要包括一些炒菜组合、煲汤组合等;目前,大众消费者对预制菜概念的认知偏狭义,多理解预制菜为即烹食品或即热食品[7]。

表1 预制菜分类及相关特点Table 1 Classification and related characteristics of prepared meals

1.2 国外预制菜产业发展历程及现状

关于国外预制菜产业发展方面,最具典型代表的是美国和日本[8]。预制菜最早可追溯至1940年的美国,随着二战对军用食品技术积累和战后食品工业保鲜与供应链技术的完善,以“3R”(“即烹、即热、即用”)为典型代表的工业食品风风靡全美,并很快影响到日本和欧洲等地,方便面、速冻食品等均是“3R”概念下的产物。从整体来看,美国预制菜产业走的是“以量取胜、销量为王”的道路,通过并购来扩大产能和销售渠道,其预制菜的工艺流程以浅加工为主[9]。同样,日本也是一个预制菜消费大国,上世纪80年代,净菜加工配送在日本兴起,随着人口老龄化和单身人口数量增加以及家庭烹饪习惯的改变,日本人对预制菜需求急速增加。2020年,日本预制菜市场规模已经高达238.5亿美元,行业渗透率60%以上;其中冷冻调理食品占比为85%,净菜占比为15%[10]。

梳理美国、日本预制菜产业发展历程可以看出,美国预制菜的发展经过了萌芽期、成长期以及成熟期3个阶段。如图1所示,在萌芽阶段,即20世纪50年代前后,美国工业化发展促进速冻技术提升,进而刺激冷冻食品销量增长,增速达35%以上;美国预制菜成长期在二战后,“婴儿潮”一代走向成年,拉动餐饮行业的大发展。同时,美式快餐巨头纷纷成立倒逼食材标准化、多样化和便捷化,为预制菜提供了发展契机,期间销量复合增速高达10%以上[11]。20世纪70至90年代,预制菜迎来了成熟期,整个产业增速趋缓,复合增速稳定在1.5%左右。日本预制菜发展过程相较美国多了一个调整期,在20世纪末到21世纪初,即日本经济泡沫破裂后,多个行业受到明显冲击,居民收入和消费受到较大影响,外出就餐减少导致餐饮行业不景气,市场对预制菜需求相应减少。尤其是速冻食品的B端需求增长停滞,在2000—2010年期间,日本预制菜的人均消费量从9.73 kg下落至9.23 kg。调整期过后,日本预制菜迎来了成熟期,随着日本老龄化程度不断加深,对低难度烹饪食物需求持续增加,使得预制菜C端需求大幅增长,2020年人均预制菜消费量突破11 kg[12]。

图1 日本预制菜发展历程情况Fig.1 Development history of prepared meals in Japan

1.3 国内预制菜的市场规模及主要头部企业

预制菜对我国来讲是“新概念”但非新事物。我国预制菜雏形出现在2000年,以“半成品菜”为主要开端,鉴于当时居民经济收入水平较低及冷链物流滞后,“半成品菜”在市场上并没掀起大波澜。直至2014年,随着天猫、京东、顺丰等电商物流企业崛起,以及“双11”“618”等消费节引导,以区域性、强地标特色的“预制菜品”开始进入活跃期。进入2020年,随着突发新冠肺炎疫情的催生,C端对预制菜食品需求迎来爆发式增长,工商登记数据显示,仅2020年,全国预制菜企业注册量就达到了12 983家,截止2022年底,全部范围内预制菜企业已达7.63万家。根据Statista Market Insights、Wind数据库及中国消费者报数据整理,我国预制菜行业市场规模从2017年的约1 000亿元快速增长至2021年的约3 500亿元,具体情况如图2所示。

图2 2017—2021年中国预制菜产业市场规模统计Fig.2 Statistics on the market size of China’s prepared meals industry from 2017 to 2021

1.3.1 从需求端来看

一是餐饮企业降本增效对预制菜需求不断上升,尤其疫情以来,外卖市场的爆发使预制菜成为刚需,根据《中国互联网络发展状况统计报告》数据显示[13],截至2021年12月,全国网上外卖用户规模达5.44亿,较2020年12月增长1.25亿,占网民整体的52.7%。随着外卖需求的急速增长,外卖对整体餐饮行业的渗透率已达14%,且呈现持续上升趋势。鉴于外卖平台抽成、平台促销费用及人工、房租的高成本压力及出餐速度要求,越来越多外卖商家选择预制菜来缩短制餐时间[14]。以外卖高点击率的螺蛳粉为例,一份售价约15元的螺蛳粉外卖,食材包括120 g米粉、20 g酸笋、20 g木耳、50 g炸腐竹以及10 g花生米。如商家选择自己购买食材烹饪则成本在7元左右,而从淘宝平台购买一包螺蛳粉预制菜食材成本约为9元。虽然食材成本比从47%提升至了60%,但大幅降低的人工成本和飞速提升的出餐效率足以覆盖食材上涨的成本,商家的利润率还有一定程度的提升。二是都市单身独居人群及家庭小型化增加对预制菜需求提升。据民政部统计数据显示,我国家庭小型化趋势更加明显,户均人数已由2010年的3.1人降至2020年的2.6人。2018年我国即有超过7 700万成人独居者,其中约20%分布在北上广深等一线城市,预计2022年独居及半独居(陌生人合租)等将超过9 200万人,且年轻人占绝大多数比例。

1.3.2 从供给端分析

电子商务的兴起和冷链物流技术的进步极大拓宽了预制菜销售范围。速冻技术、低温保鲜、智能物流及仓储技术等创新发展拓宽了预制菜的销路,半成品和成品菜的配送时间与配送半径得到了明显延长,在提升食品质量的同时扩大了市场。同时,农业现代化的发展推动农产品综合成本降低和食品原材料质量的提升,而农业机械化、适度规模化的发展降低了整个预制菜原料的成本,尤其是现代种养业方面。

1.3.3 预制菜产业的主要头部企业

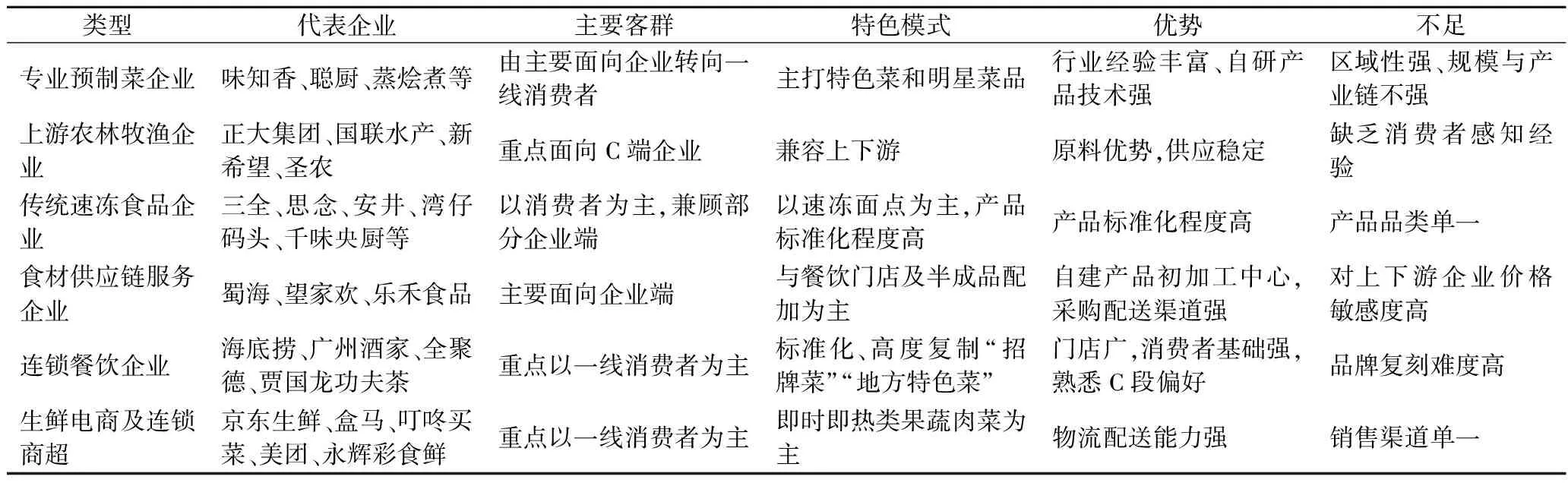

就目前全国预制菜企业来看,行业参与者类型主要包括专业预制菜企业、上游农林牧渔企业、传统速冻食品企业、食品食材供应链服务企业、连锁餐饮企业、生鲜电商及连锁商超等。如表2所示,专业预制菜企业的典型代表企业包括味知香、聪厨等,其主要客群以零售端消费者为主,优势以创新性的自研特色菜品为主,但区域特点明显一定程度上也使得产业链扩张存在局限。农林牧渔企业推进的预制菜典型企业包括正大集团、国联水产及新希望等,此类企业在禽畜水产等养殖方面占据行业主要地位,其预制菜发展具有明显的原料低价和稳定供应链优势,主要客群多集中在C端的餐饮企业,缺乏直接面对一线消费者的经验。传统速冻食品企业是与大众消费接触最频繁的预制菜企业,以三全、湾仔码头等速冻面点企业为代表,然而其产品标准化优势同样也凸显同质化、单一性的竞争劣势。食材供应链服务企业主要是面向B端,其特色以对连锁餐饮门店提供半成品的食材配送为主,其优势主要体现在高效快捷的细分及配送网络,但其对食材原料的价格敏感度较高。连锁餐饮企业主要以城市餐饮门店为基点,通过标准化招牌菜、特色菜作为特色优势赢得C端消费黏性,典型代表企业包括海底捞、真功夫及全聚德等老字号餐饮企业。新零售领域的生鲜电商及连锁商超则主打“即热即食”类预制菜为主,利用其快捷通达的商超门店及“即点即配”优势也赢得了年轻消费者欢迎;其典型企业包括盒马鲜生、美团优选等。从注册资本看,目前我国预制菜企业普遍规模偏小,企查查及Wind数据(https://www.wind.com.cn/portal/en/WDS/index.html)显示2016—2022年新注册预制菜企业中有52%的注册资本<100万元;就企业营收情况来讲,2022年百亿以上预制菜企业数量仅5家。依然存在规模小而散、多而不强局面,换句话说,预制菜龙头企业的竞争优势依然存在较大提升空间。

表2 我国预制菜行业主要参与者类型及代表企业Table 2 Main participants and representative enterprises in China’s prepared meals industry

2 预制菜产业“三产融合”与“三链耦合”的作用机制

2.1 预制菜全产业链流程分析

预制菜企业链接了上游的种养殖业、中游加工业、下游消费者(图3),通过对传统特色菜肴的反向技术“解码”,以肉蛋禽奶作为原料,按照消费场景、消费终端的差异进行加工与科学配比。按照加工程度形成净菜、半成品、成品3大类,一般情况下净菜、半成品主要供给生鲜电商、餐饮门店等,成品主要面向C端居家消费群体。从产业链角度来讲,预制菜产业通过技术创新激发了消费需求、扩展了消费场景;从联结产业主体来讲,预制菜通过延长产业链、拓宽价值链、构建激励相容的利益链,实现产业主体间的激励相容和价值共享,其中最大的亮点在于“增值”和价值链拓宽,并非对固定价值的简单分配[15]。预制菜产业不仅能对上游种养殖业的绿色、安全生产起到反向制约的供给侧要求,还对食品深加工技术创新、食品机械制造、食物营养与健康、休闲与娱乐等二三产业产生技术推动,形成产业交互融合。预制菜产业在创造价值和共享价值过程中,并非对原材料简单加工后的利润剥取,而是通过预制菜产业反向拉动现代种植、养殖、加工、物流、电商、农旅及文化等一二三相关产业的协同发展,共享增加的总价值收益。

图3 预制菜全产业链流程图Fig.3 Flow chart of the whole industry chain of prepared meals

2.2 预制菜产业“三链耦合”作用机制

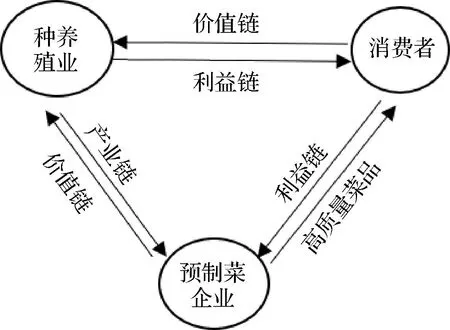

学术界关于三产融合研究的主流观点认为,通过技术变革能够促进产业间跨领域的创新与融合发展[16],ANTONIO和MACIEL等[17]指出产业融合是技术创新打破产业边界,引致产业边界收缩或消失的发展形态。预制菜产业是以现代种养业为基础,以食品加工龙头企业为引领,以利益联结机制为纽带,通过技术渗透及组织制度创新对农产品种养、食品加工、流通等形成产业链延伸和功能拓展,形成预制菜产业的跨界资本配置、技术和资源等要素集聚。与此同时,预制菜产业在客观上促进了农产品绿色生产、加工增值、电商物流扩大市场半径、农旅休闲等服务业有机融合。预制菜产业通过对农业产业链的延伸、价值链增长、供应链拓展,实现对传统农产品按照营养成分、功能特性进行精深加工和产品增值,并通过价格信号反向促进绿色优质农副产品的生产,促进农户与加工企业间的利益联结和产业链的价值整合与增值[18]。

预制菜的发展是通过“一二三产业融合”来实现产业链的延伸、价值链的提升以及利益链的完善(图4)。产业链是指在原材料采购、中间产品加工与最终产品配送等全过程所构成的链条,链条中各环节都是产品增值、价值创造的过程,一系列价值增值的过程形成完整的价值链[19]。同时,价值增值中各主体之间通过合意的分配机制形成富有活力的利益联结,即利益链。以预制菜大产业整个发展过程来看,如图4所示,预制菜产业从上游种养业到中游加工业再到下游运输销售等形成了预制菜的全产业链,每一个环节都会产生对应的价值,并且为各个环节带来价值增值。在预制菜生产过程中,无论是农业、加工业或者是服务业都是预制菜产业链中的一环,各个环节主体的目标都是优化利益链,因此在共同利益的驱动下产生了利益联结,形成了利益链[20]。可以说,在产业链的基础上形成了价值链,然后才有利益链,三链之间相互渗透,不可分割。发展预制菜的终极目标是延伸产业链、提升价值链以及优化利益链,促进“三链耦合”并提升耦合效率,提高预制菜产品竞争力,实现产业增收。

图4 预制菜产业链、价值链和利益链的耦合逻辑关系Fig.4 Coupling logical relationship between the prepared meals industry chain, value chain, and benefit chain

3 我国预制菜产业存在的主要问题

目前,我国预制菜的发展总体向好,但是发展过程中存在着一些问题,主要体现在食品安全风险、全产业链把控、产品壁垒、销售网络(物流时效性)以及市场集中度等方面。

3.1 食品安全风险

预制菜在中国发展存在一个重要的痛点:缺乏全国统一的国家标准,消费者对食品添加等潜在的食品安全隐患普遍较为警惕。就我国预制菜现实情况来看,预制菜小企业数量多,但品质参差不齐,不少企业对食材处理停留在初加工阶段,生产环境差、技术滞后、产品全程无菌等问题依然难以完全保证。由于对预制菜食材来源和加工工序信息不对称,消费者往往会对预制菜保持观望态度。如果在采购、加工、运输等任何一个环节出现疏忽,比如发生采购的原材料失鲜、冷链故障、残次产品率高或识别不够等问题,就会大大降低消费者信心,甚至对整个产业造成毁灭性的负面影响[21]。除此之外,食品安全问题还反映在一些预制菜信息缺少“对标”,配料成分表、添加剂使用量、储存条件、生产日期、最佳食用期等信息“不醒目”,如此一来消费者对预制菜的消费信心不足,后续产品销售会受到波及。

3.2 C端市场成熟度低

我国预制菜产业目前主要消费端分为B端和C端。从B端来看,预制菜可有效降低餐饮门店的房租和人工成本,提高运营效率;从C端来看,为消费者带来便利同时还能降低生活成本。但是目前我国预制菜市场发育严重不平衡,B端与C端市场的比例接近8∶2。B端量大需求强,是目前主流消费端口;然而对于C端消费者而言,一方面,存在着菜品固定、价格高、添加剂隐忧等,预制菜C端市场销售目前依然不及预期;另一方面,部分预制菜需要进一步加工才可食用,会大大减少C端消费者出于便利、快捷对预制菜的要求。因此,中国预制菜需要在做实做大B端市场,形成品牌效应后更加稳健迈向C端。初始期只有通过技术积累、打造品牌、形成良好美誉度后才能在C端大放异彩。

3.3 产品同质化严重、口味单一

目前市场上即使不同品牌的预制菜企业,也存在着较为严重的品种与口味相近的同质化问题。其原因在于预制菜需要长期运输和存储,厂商过于依靠食品添加剂来延长保质期,导致食物的口感单一,甚至引发消费者对预制食品产生不信任危机[22]。食物烹饪的口感与食材的质量、新鲜程度以及烹饪方法密切相关,口味好的食物对食材的新鲜度要求更高。相较于对食材新鲜度要求高的清淡菜,重口味菜品则是当前预制菜的主流[23]。所以市场上预制菜往往出现较多重油盐、重麻辣、重腌制等类型预制菜肉品,预制菜产业存在口感整体上限不高,上限和下限区别较小的行业痛点。

3.4 品类推广具有跨区域风险

预制菜受各地区资源禀赋条件、居民饮食习惯差异等影响,具有鲜明的地域性,快捷的跨区域配送和良好的冷链运输能力缺一不可,但目前预制菜跨区域风险主要存在以下2个方面:一方面,物流成本高,预制菜企业进入新的地区难以形成一套成熟的物流配送体系,也难以形成规模效应的竞争优势,进而在成本上处于劣势地位;另一方面,运输时间长会导致产品新鲜度大打折扣,如果运输途中出现冷链温度不够低、快递转场过久等问题都会造成预制菜品质降低。除此之外,外地预制菜企业与本地市场及消费者需要共同花费较大的时间成本、机会成本探索,以上种种跨区域风险的制约给预制菜产品“出圈”造成了无形壁垒,也反过来使得预制菜企业更倾向于在自己的“舒适圈”发展。以国内预制菜先行标杆企业味知香为例,近三年其在华东地区营收占比分别为97.6%、96.81%、96.8%,然而其在华南、华北、西南等地营收占比不足4%。生产规模、异地复制、物流运输等问题掣肘预制菜企业扩张[24]。

3.5 集中度低,规模化企业少

当前我国预制菜产业进入门槛相对较低,全国预制菜厂商多但质量参差不齐,尤其是行业引领作用的龙头企业少,完全竞争市场格局远未形成。受疫情催发影响和餐饮企业降成本的需求,预制菜市场处在持续扩容的快速成长阶段,整个产业存在着“小”“散”“弱”的短板约束。目前现存的逾七万家预制菜企业中,超过一半成立于近5年内,而且70%以上预制菜加工企业以“作坊式”生产为主,企业规模小、竞争格局分散[25]。主要原因是缺乏相应的自动化设备和食品相关专业的高技术人才,无法实现标准化、规模化生产,有些“家庭式作坊”甚至会存在食品安全问题。

4 结论与建议

我国预制菜在B、C两端双加持影响下步入发展井喷期。外卖需求、人口老龄化、实体餐饮店的利润挤压引致B端对分切、简装等预制菜需求强烈。从加工程度看,我国预制菜目前仍以即热类、即烹类产品为主,从消费集中度来讲,C端预制菜将重点涌向一二线城市尤其是京津冀、长三角、珠三角等三大城市群。当前我国预制菜产业尚未形成完全竞争市场,产品壁垒低、缺乏国家标准、行业格局高度分散,预制菜龙头及标杆企业严重缺乏,市场参与主体“小、散、弱”较为普遍,从企业类型来讲包括专业预制菜企业、上游农林牧渔企业、传统速冻食品企业、调味品企业及连锁餐饮企业等等,但各类主体存在产品模式、生产方式、市场定位不清晰、不准确问题。

基于当前我国预制菜产业发展特点及美国、日本等预制菜先发国家经验来讲,未来我国预制菜产业将呈现以下发展趋势。一是由当前的分散走向集中,行业集中度及全产业链协同能力提升将是大势所趋,预计此后3~5年内我国预制菜行业将出现竞合并购、市场退出等情况,头部龙头企业的上下游业态整合趋向明显;二是预制菜产业规范化程度将进一步增强,针对添加剂及消费者知情选择权等将进一步强化规范,将从国家层面建立“统一的标准体系、认证体系、追溯体系”等有效监管机制;三是预制菜企业利润将整体由慢到快、趋向集中化趋势。未来预制菜企业要提升盈利能力,必须在结合自身禀赋优势基础上,契合细分客户结构、需求特点及在此基础上进行大单品打磨,并聚焦提升供应链效率。为此,提出以下对策建议:

(1)加强顶层设计与政策精准供给

预制菜从本质上讲也是“粮头食尾、农头工尾”的大文章,中国预制菜的高质量发展需要愈加趋向更加安全化、规范化以及创新化方向[26]。值得注意的是,我国预制菜产业从当前的初始期到成长、成熟阶段,势必会经历一轮或多轮次的倒闭、合并等竞合浪潮,建议地方政府和相关企业应理性、谨慎为之,不能“一哄而上、一哄而散”。下一步,建议其他省域地方政府在培育预制菜产业的同时,应依托当地农业资源禀赋和优势特色产业,通过全产业链把本地区“土特产”中的种养业、特色食品加工等融合发展,带动农民绿色高质量种养、富民兴村,把预制菜的初加工及合理利润留在农村、分享给农民。同时,构建预制菜质量安全监管体系,完善从“菜篮子”到“菜盘子”的食物监管标准[27]。引入互联网大数据对食品溯源,系统记录食品生产、加工、储运和销售各个环节的详细信息,让消费者买得放心、吃得安心。

(2)构建预制菜质量安全监管规范体系

食品安全是预制菜的核心问题,着眼高标准引领高品质预制菜发展,需要构建一个预制菜质量安全监管体系,可借鉴日本预制菜从田园到餐桌的标准管理体系[28]。还需建立覆盖预制菜制作、保鲜冷藏和冷链运输全过程的国家标准,同时鼓励有条件的地区针对特色预制菜先行建立地方标准,诸如酸菜鱼、麻辣小龙虾、宫保鸡丁、梅菜扣肉等特色畅销菜品;试点在全国建立一批中央厨房标准化示范基地,示范中央厨房标准化生产管理[29]。以统一的预制菜质量标准推动预制菜产业在全国的发展,形成具有各地特色的预制菜竞争格局。在构建自律有序发展的同时,引入他律进行监督,让社会各界参与到监督体系中,建立完善守信联合激励和失信联合惩戒制度,严厉打击“黑作坊”,维护消费者权益,确保预制菜的食品安全。打造一个全国预制菜数字平台,定期检查并更新各区域预制菜相关信息,探索建立预制菜产业链供应链常态化质量安全评估体系,保障消费者对预制菜的需求信心。

(3)培育预制菜龙头企业

我国预制菜产业中示范性、标杆性企业较少[30],这也导致目前全国预制菜市场“散而失序”,从产业发展规律和全产业链驱动逻辑来看,亟需培育一批涵盖生产、加工、冷链运输、仓储、销售以及装备生产等环节的示范企业,充分发挥龙头企业在产业链中的示范作用,引领全产业链上中下游进入规范化、共享化、规模化发展。政府在培育预制菜龙头企业政策引导上,要突出前瞻性、专业性和准公共性原则,即要结合本地区资源禀赋条件,不亦步亦趋重复其他成熟且不占优势预制菜品的制作,瞄准及探索消费者消费偏好,强化企业与科研院所在预制菜保鲜、食品安全等技术攻关与积累,更加注重预制菜安全标准的监督和执行,包括从绿色优质种养原料生产、预制菜无菌生产线、原辅料核心生产基地建设等,以农产品预加工为核心,纵向牵引产业链上游农产品原材料生产以及下游农产品销售和餐饮等行业的发展,不断推进一二三产业融合的预制菜企业走向优质化、规模化,发挥促消费、提质量的重要作用。

(4)拓宽预制菜品牌营销渠道

预制菜的品牌营销关键依然建立在消费者对品质及安全认同之上,要学习美国、日本预制菜“分级、分类、专标”等经验,严格管理预制菜食品添加剂使用标注及使用时效,按照食品类别及保鲜时长印制专用标识。鼓励电商平台同步进行线上、线下销售活动,通过直播、预售等形式给大家介绍预制菜的加工制作过程以及各种预制菜的品牌与口味,让更多人深入了解预制菜、享用预制菜。有条件地区还可以试点预制菜等知名企业利用中央厨房配切菜、烹制等优势,在严把食品添加、食品安全关后双向选择进社区、高校、公司等食堂。同时可以通过召开农博会、展览会和农产品推介会等相类似的展会,对预制菜品牌进行推广,趁势打造一批驰名国内外的预制菜品牌。加强仓储冷链物流的建设能够拓宽预制菜销售的辐射范围,实现产业链的优化和延伸[31]。