2023 年天然气市场回顾与2024 年展望

2024-04-29罗大清刘潇潇孔欣怡高珊珊

罗大清,刘潇潇,孔欣怡,马 莉,高珊珊

(中国石化集团经济技术研究院有限公司,中国石化咨询有限责任公司,北京 100029)

2023年,由俄乌冲突引发的地缘政治风险给国际天然气市场带来的供应担忧情绪大为消减。全球天然气供应紧张局面有所缓解,供需紧平衡格局趋于稳定,国际天然气价格下降;国内经济复苏带动天然气消费反弹,特别是生产生活秩序恢复正常,使此前受抑制的部分天然气消费短期内迅速释放,供应稳步增长。展望2024年,国际天然气市场将延续2023年形势,整体维持旺季偏紧、淡季平衡的状态,欧亚短时“争气”可能延续,国际天然气价格受此支撑在中位偏上震荡;国内天然气需求持续增长,但经济恢复的不平衡、部分行业或企业个体经营压力以及气候变化的不确定性等因素仍将继续影响国内天然气需求增长的节奏和结构,国内天然气产量、进口管道气和进口液化天然气(LNG)均将实现增长,天然气供应总体宽松。

1 2023 年国际天然气市场回顾

1.1 全球天然气消费缓慢复苏,地区间分化明显

2023年,全球天然气消费量约4.05万亿立方米,较2022年增加693亿立方米,同比增长1.7%,增速未恢复至疫情前5年2.8%的平均水平,且不同地区分化明显。欧洲地区,年初欧盟成员国达成协议,同意将自愿减少15%天然气需求的目标延长一年,即在2023 年4 月1 日至2024 年3 月31 日期间,将天然气消费量较2017 年4 月1 日至2022 年3 月31 日期间的平均消费相比减少15%。实际上,欧盟通过“协调、燃料转换、温度限制和宣传运动”自愿压减消费,欧盟2023年天然气消费量同比减少260亿立方米,同比下降7%。北美地区,以美国为主,经济持续复苏叠加夏季厄尔尼诺现象导致的高温天气带来更多天然气需求,天然气消费量同比增加259 亿立方米,同比增长2.3%。亚洲地区,天然气消费量同比增加280 亿立方米,同比增长2.9%,增速较前几年(除2020年和2022年外)大为放缓,其中,中国经济恢复不及预期,加之天然气价格较高、冬季气温偏暖等原因,天然气消费复苏温和;日本和韩国经济恢复缓慢,重启核能以及加大替代能源的使用抑制了天然气消费;部分东南亚地区和印度等高度价格敏感买家因天然气价格回落重回市场。

1.2 全球天然气贸易格局延续

2022年,俄乌冲突爆发导致全球天然气供应格局发生了重大调整,俄罗斯管道气大规模减供欧洲,北美、中东等地区LNG 取而代之。2023年,俄乌冲突进入僵持阶段,加之欧盟继续压减用气,全球市场供应格局总体稳定,天然气供应量约4.06万亿立方米,同比增长0.8%。

2023 年,俄罗斯向欧洲出口的管道气在6 100万~9 600万立方米/日,6月下旬后基本维持在8 000 万立方米/日以上,未受到地缘局势的进一步扰动。2023 年,全球仅有印度尼西亚Tangguh LNG(380万吨/年)液化出口终端投产,全球LNG总液化能力为4.9亿吨/年。墨西哥Fast LNG Altamira(140 万吨/年)、刚果Congo LNG(60万吨/年)项目原计划于2023年投产,但是由于项目推进停滞,投产日期推迟至2024年。2023年,全球LNG 总供应量为4.10 亿吨,同比增加1 220万吨,增量较过去几年平均水平(除2020年)相对偏少。全球LNG 实际供应量增长主要来自2022年新投产项目和美国Freeport回归。全球LNG项目平均产能利用率83.7%,高于2022年的82.2%。

三大出口国供应基本稳定。2023 年,美国LNG 供应量为8 952 万吨,同比增加1 025 万吨,占2023 年全球LNG 增量的84%,主要增量来自Freeport LNG(+632万吨)和Calcasieu Pass LNG(+355 万吨),其他液化项目供应变化不大,美国LNG出口主要目的地是欧洲,并向亚洲有所分散。澳大利亚LNG 供应量为7 992 万吨,同比持平。卡塔尔LNG 供应量为8 032 万吨,同比减少76 万吨。全球LNG 贸易量为4.1 亿吨,同比增长2.7%,基本满足了欧亚两大市场的LNG需求,供需呈紧平衡状态。

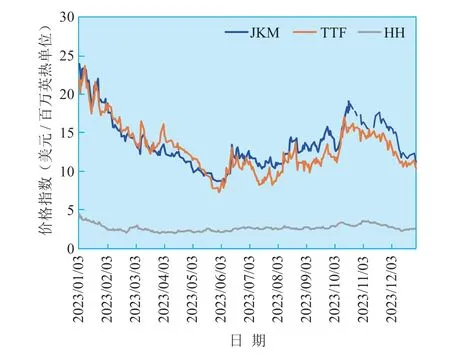

1.3 欧亚两大市场天然气价格大幅回落

天然气贸易格局完成调整、市场对供应中断的担忧情绪缓解以及欧盟储气库长期高位运行是2023年天然气价格回落的重要原因。2023年,亚洲JKM 均价为13.83 美元/百万英热单位,欧洲TTF 均价为13.05 美元/百万英热单位,美国HH均价为2.70 美元/百万英热单位,分别同比下跌60%、68%和59%(见图1)。从欧亚两地的价差变化情况看,1 月至2 月上旬为亚洲溢价,2 月下旬至5月下旬转为欧洲溢价,6月上旬两地价格交替溢价,6 月下旬后基本保持亚洲溢价。2023 年以来最大价差出现在9 月下旬,澳大利亚罢工消息推高东北亚现货价格,亚欧价差一度达到3.50美元/百万英热单位,10月上旬,巴以冲突短时推涨欧亚现货价格,价差一度增至3.30美元/百万英热单位,其他大部分时间的价差在2.50美元/百万英热单位以内。

图1 全球三大市场天然气价格指数数据来源:安迅思、普氏能源资讯

1.4 LNG 出口项目投资迎来繁荣期

2023年,全球共有6个LNG出口项目,共计28条生产线做出最终投资决定(FID),总液化能力6 020万吨/年,仅次于2019年7 495万吨/年FID规模。其中,有3 个项目位于美国,产能规模约4 110万吨/年,占总液化能力的68.3%,其他项目位于卡塔尔、墨西哥、加蓬等,预计于2025—2028年陆续投产,或带来新一轮产能过剩(见表1)。

表1 2023 年LNG 出口项目FID 情况

2 2023 年国内天然气市场回顾

2.1 国内天然气需求结构性复苏

2023年,随着生产生活秩序正常化,稳经济一揽子政策和接续措施加快落地见效,国内经济持续恢复向好,但总体低于预期。国内天然气市场迎来复苏,预估2023 年表观消费量3 920 亿立方米,同比增长7.4%;实际消费量3 880 亿立方米(数据口径为不含煤制气、焦炉煤气和生物质气等消费),同比增长7.7%。分季度看,一季度,全国天然气消费1 055亿立方米,同比增长1.8%,虽然经济实现良好开局为天然气消费复苏打下良好基础,但暖冬削弱了采暖用气需求。二季度,全国天然气消费852 亿立方米,同比增长9.8%,增长主要来自2 个方面,一是“五一”假期前后服务业加快恢复,商业、交通和公共服务用气增长较多;二是受雨季降水量偏少影响,水电出力不足,加之较往年更早、影响范围更大的极端高温天气持续,发电用气较往年同期偏多。三季度,全国天然气消费905 亿立方米,同比增长9.0%,延续二季度态势,暑期“消费热”和LNG、压缩天然气(CNG)价格下跌,进一步促进了交通、商业和公共服务用气的增长,但8月以来水电出力的改善影响了发电用气增长。四季度,全国天然气消费1 068亿立方米,同比增长9.5%,主要来自采暖需求,北方农村“煤改气”保供和南方自采暖需求增加,叠加冬季冷空气活动频繁带来的降温,推动城市燃气和发电用气均快速增长。供暖季期间,极端天气导致的降温使得国内部分地区日采暖用气以及天然气发电机组日发电负荷突破历史最大值。

分部门看,城市燃气消费持续增长。随着城镇化水平提高和燃气管线铺设范围扩大,2023年,全国用气人口预计新增2 000万人。年初生产生活秩序开始正常化,最受疫情冲击的交通出行、商业和公共服务部门天然气消费回升较快,暑期进一步升温。经济恢复以及用气经济性回升,不仅改善了工业需求,也对交通用气起到了提振作用。更重要的是,年底冷空气活跃且个别时段达到寒潮级别,采暖相关用气增长迅速。2023年,全国城市燃气用气量约1 462亿立方米,同比增长11.2%。

2023年发电用气较2022年有所改善。经济回升带动用电需求增加,加之2023年高温天气出现时间早、范围广、区域叠加、极端性强,同时进入汛期以来,西南地区主要流域来水偏枯,全国水力发电量同比大幅下降,气电与其他机组形成多能互补,出力增加。2023年,华电青岛天然气热电联产等多个燃气机组投入使用,用气基础扩大。但是,天然气价格偏高和煤炭发挥兜底保障作用增强,仍然对于气电消费起到一定的抑制作用。2023年,全国发电用气量约620亿立方米,同比增长14.8%。

工业用气恢复相对缓慢。受需求不足的影响,工业端需求修复不及预期。2023年,国内制造业采购经理指数(PMI)超半数时间均处于收缩区间,新订单指数半数以上时间位于荣枯线之下,表明生产经营活动恢复不及预期。2023年,天然气价格虽然回落,但是仍处于较高位,加之工业企业利润水平偏低,成本端承受能力有限。此外,房地产市场发生重大改变,进一步拖累建材行业。玻璃方面,气头玻璃利润有所改善,开工率增长。出口层面,虽然年底受汽车等外贸“新三样”强劲带动,加之消费电子和纺织服装等传统产品持续恢复、“一带一路”范围扩大,工业用气有所增加,但是前期外需不足的情况使得全年水平整体偏低。2023年,全国工业用气约1 492亿立方米,同比增长3.8%。

化工用气稳中微降。化工行业运行态势基本平稳,天然气供应相对充足。典型行业看,生产利润持续制约气头甲醇开工,2023年开工率低于2021年和2022年同期。尿素工业需求疲软、农业需求释放较分散,气头装置开工率与前几年相比波动不大。2023 年,全国化工用气量约306 亿立方米,同比减少1.3%。

2.2 国内天然气供应整体充足

2023年,国内天然气供应整体充足,额外气交易平淡。天然气对外依存度约41%,较2022年小幅增长。

2023 年,全国生产天然气2 324 亿立方米(数据口径为一次天然气生产量),同比增加123亿立方米,增长5.6%。其中,常规气产量1 939亿立方米,同比增长5.0%;页岩气产量253 亿立方米,同比增长6.2%;煤层气产量132亿立方米,同比增长14.3%。此外,煤制气产量63亿立方米,同比增长3.3%。

2023 年,全国进口管道气671 亿立方米,同比增加39 亿立方米,增长6.2%。2023 年初,哈萨克斯坦和乌兹别克斯坦进口管道气发生了减供或临时断供。10月以来,俄罗斯通过“中亚—中心”天然气管道经哈萨克斯坦向乌兹别克斯坦启动供气,中国石油与哈萨克斯坦天然气公司购销协议续签成功,至年底中亚管道气供应状况良好,减供情况较少,且多为气温因素扰动。同时,中俄东线在履行合同供气的基础上,新增年底前增加供应量的协议。中缅管道气供应量相对稳定。

2023年,全国进口LNG 984亿立方米,同比增加109亿立方米,增长12.4%。其中,LNG长协进口量约835亿立方米,同比增长12.1%,买家以三大石油公司为主;LNG 现货进口量149 亿立方米,同比增长13.7%。澳大利亚、卡塔尔、俄罗斯、马来西亚、印度尼西亚、美国和巴布亚新几内亚是我国主要的LNG进口来源国。

2.3 国内LNG 价格贴近成本线波动

国内LNG 市场整体呈现“价跌量增”“海陆双增”的特点。受国际LNG价格下跌影响,海气供应恢复明显,与国产LNG形成激烈竞争。2023年,全国LNG供应量3 607万吨,其中国产LNG项目开工率为49%~60%,平均开工率同比提高约2 个百分点;各月LNG 槽批负荷率为9%~32%,平均负荷率同比提高约7 个百分点。国产LNG 与进口LNG槽批量份额比约1.9∶1.0。

国内LNG 供应成本和需求变化是国内LNG出厂价格波动的两大因素。成本方面,2023年进口LNG平均价格约3.2元/立方米(含税,下同),相当于约4 400 元/吨,同比下降17.9%;中国石油直供西北液厂原料气竞拍价格折合成本与LNG市场价格相对接近。2023年上半年,国内LNG价格缺乏需求支撑,加之国际天然气价格整体回落,供暖季结束前即开始快速下跌,但是整体仍较往年同期偏高。下半年,LNG需求不足压力持续显现,市场持观望态度,供暖季来临后,随着上游资源抽紧和气温下降,LNG价格缓慢季节性上行。2023 年国内LNG 出厂价格整体处于中高位水平,价格季节性规律基本恢复正常,全国LNG出厂价格平均约4 988元/吨,同比下降27.7%(见图2)。

图2 2019—2023 年国内LNG 出厂价格数据来源:上海石油天然气交易中心

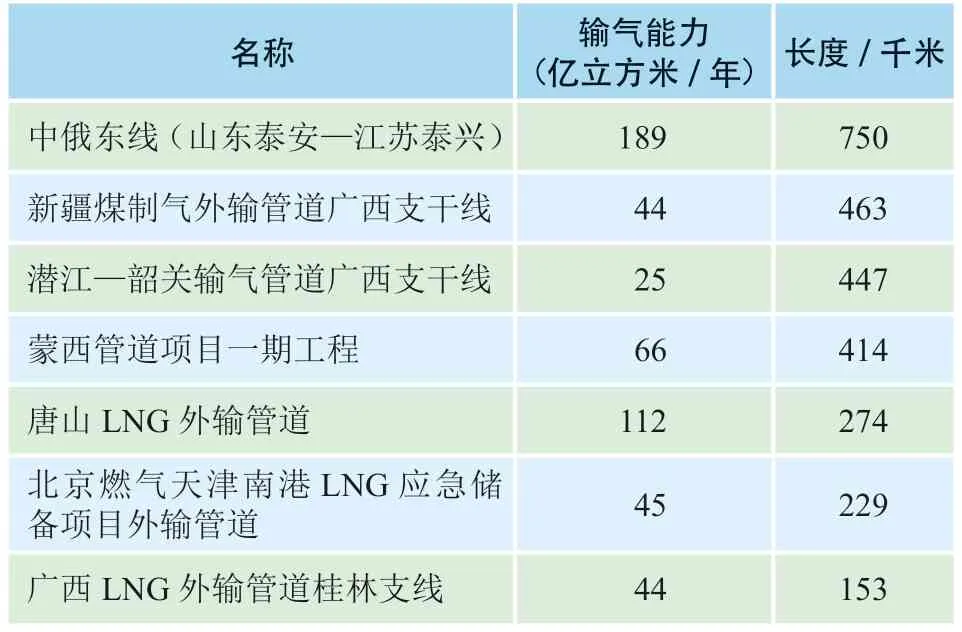

2.4 基础设施建设能力保持高速增长

2023年,我国天然气长输管网覆盖范围不断扩大,互联互通加速,国家管网重大项目建设稳步推进。2023年,国家管网新建主干油气管道里程突破3 300千米,其中天然气管道占据大部分,“全国一张网”加快构建。新投运的长输管线主要有蒙西管道项目一期工程(天津—河北定兴)、中俄东线(山东泰安—江苏泰兴)、潜江—韶关输气管道广西支干线(见表2)。新投运的长输管线将有利于优化环渤海地区天然气基础设施布局,进一步贯通东部能源通道以及改善中东部地区能源结构。年内西气东输四线天然气管道、川气东送二线天然气管道、中俄东线嫩江支线天然气管道工程陆续开工建设。

表2 2023 年部分投产天然气长输管线

储气库方面,2023 年新投产辽河油田马19、塔里木油田柯克亚、华北油田文24、吐哈油田温吉桑等储气库。另有西南油气田铜锣峡、黄草峡在建,采用了边建边注气的建库模式,冀东油田南堡1 号处于正式建库阶段。除此之外,大港油田大张坨、新疆油田呼图壁、西南油气田相国寺、华北油田京58和华北油田苏桥等在役储气库的达容达产、提压扩容工程也在稳步推进。

接收站方面,2023 年已经投运的LNG 接收站有新天唐山LNG 接收站、浙能温州LNG 接收站、广州燃气LNG 应急调峰气源站、北京燃气天津南港LNG 应急储备项目和国家管网漳州LNG 接收站共5 座,全国LNG 接收能力增加1 700万吨/年至约1.35亿吨/年。潮州华瀛LNG、中国石化青岛LNG 三期、山东龙口等LNG 项目取得重要进展。接收站利用率持续下降至60%水平,或使处于规划状态的多个LNG 接收站核准速度放缓。

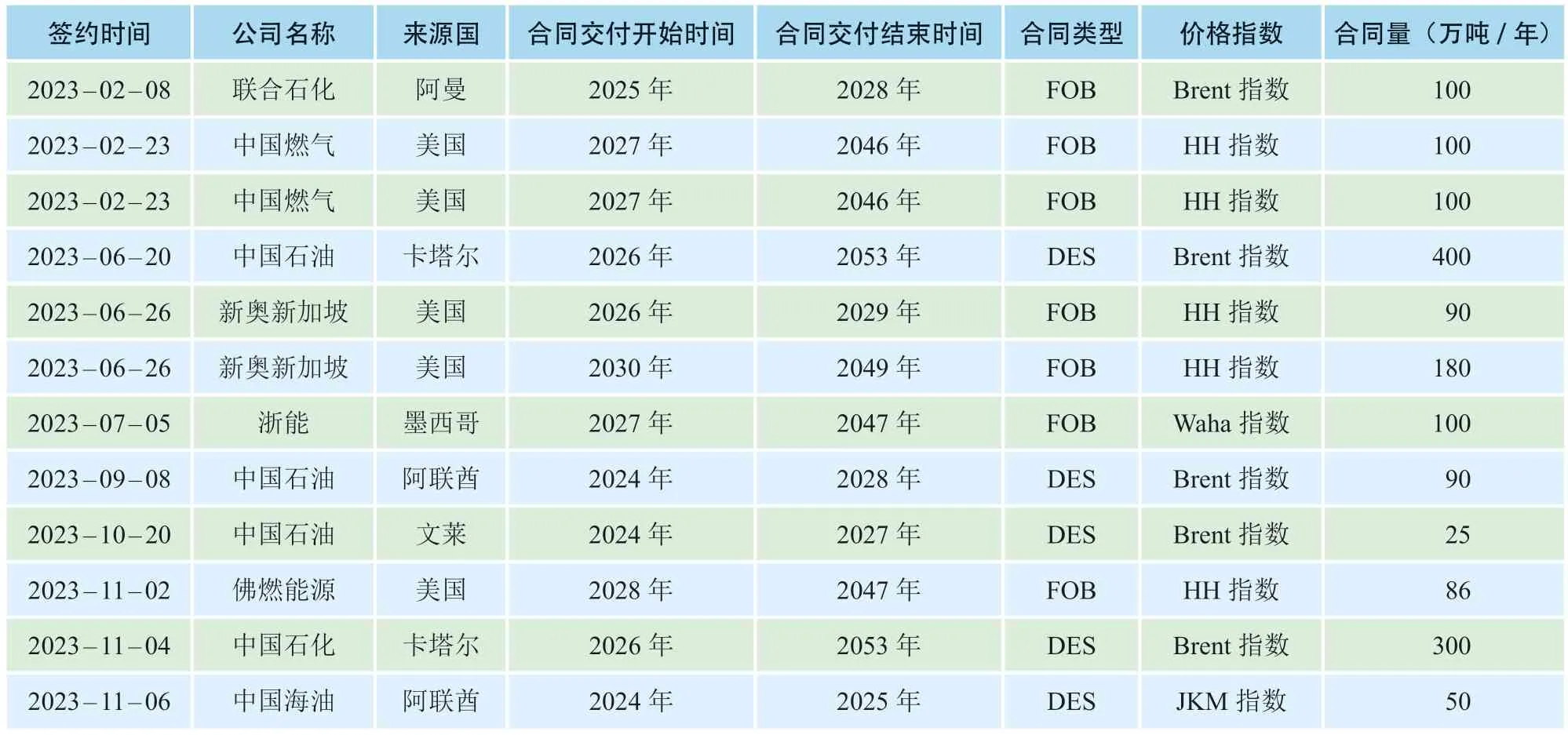

2.5 长协合同更受欢迎,买家以第二梯队为主

2023年,中国买家共签署了12份LNG合同,总规模达1 625万吨/年,其中有5份与Brent原油价格指数挂钩,1 份与JKM 价格指数挂钩,1 份与Waha价格指数挂钩,其余与美国HH价格指数挂钩(见表3)。

表3 2023 国内LNG 合同签约情况

2.6 新政策促进天然气行业高质量发展

2023年,为增强天然气供应保障、提高天然气利用效能、推进天然气市场化改革,国家发展改革委、国家能源局、自然资源部等出台了多项相关政策,对天然气行业高质量发展起到了积极的促进作用。

保供方面,国家发展改革委在“权威部门话开局”系列主题发布会上提出的2023年重点工作中,包含“加大国内油气勘探开发投入,推动油气增储上产”“统筹做好煤炭、天然气、电力、成品油等能源互济互保,加快提升能源顶峰保供能力”“牢牢守住民生用能底线”等具体内容。国家能源局印发《2023 年能源工作指导意见》,重点提出天然气产量较快增长的目标以及完善油气“全国一张网”等要求。国家发展改革委发布《关于组织签订2023年天然气中长期合同的通知》,进一步明确农村“煤改气”的民生用气属性与地位,对天然气中长期合同签订工作完成时限的要求较之前提前,仍然要求单独签订民生用气合同。

下游利用方面,国家能源局综合司发布《天然气利用政策(征求意见稿)》,距上一版本发布已有11年之久。此次修订首次提出了天然气利用政策指导思想,调整或细化了天然气在汽车、分布式采暖、水运交通、制氢、发电和化工等天然气下游领域的利用顺序和范围,适应近年我国天然气行业发展环境发生的新变化。国家能源局印发《加快油气勘探开发与新能源和发展行动方案(2023—2025 年)》,推动油气勘探开发与新能源融合发展、陆上在风光资源富集地区合理布局天然气调峰电站、海上打造以风电与天然气发电融合发展为主的综合能源模式发展。

改革方面,自然资源部印发《关于深化矿产资源管理改革若干事项的意见》,开放油气勘查开采市场,实行油气探采合一制度,进一步创新推动石油天然气体制改革。国家发展改革委经过实地调研、向各地征求相关意见,印发《关于建立健全天然气上下游价格联动机制指导意见》,确定居民和非居民天然气销售价格均可与燃气企业采购价格联动,化解气源成本上涨后城市燃气企业天然气价格倒挂的突出矛盾,推动城市燃气企业顺价;同时,国家发展改革委价格司下发《关于做好天然气上下游联动工作有关指引》,作进一步指导。国家能源局综合司公开征求《天然气管网设施托运商准入与退出管理办法(征求意见稿)》意见,通过规范天然气管网设施的使用及托运商管理,推动天然气管网设施公平开放。国家管网集团作为国内主要管网运营企业,公开征求《国家管网集团托运商准入管理实施细则(征求意见稿)》意见。

3 2024 年国内外天然气市场展望

3.1 全球天然气市场格局延续,供应紧张情况小幅缓解

考虑到2024 年全球经济复苏缓慢且不均衡,预计2024 年全球天然气消费量约4.10 万亿立方米,同比增长1.9%。预计2024 年全球LNG 需求为4.10 亿吨,同比增长2.3%,增量为915 万吨,较2023 年812 万吨的增量有所增长。分地区看,欧洲和亚洲仍是全球LNG 主要进口地区,引领2024年全球LNG需求增长。

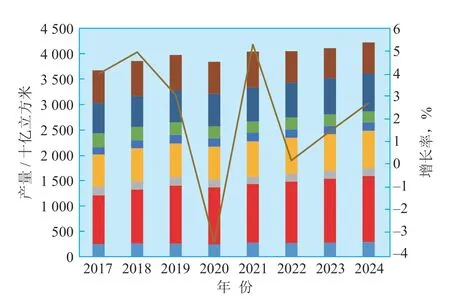

供应方面,预计2024 年全球天然气产量约4.17 万亿立方米,同比增长2.7%(见图3)。其中,北美、中东和俄罗斯将是2024年产量增量的最大来源,三地新增产量分别占全球新增产量的21%、21%和28%。

图3 全球分地区天然气产量数据来源:Rystad Energy

2024 年,全球LNG 供应增量较2023 年增量同比减少。预计2024 年全球LNG 产量为4.17 亿吨,增量674 万吨,同比增长1.6%。(2023 年增量1 220 万吨,同比增长3.1%)。三大出口国美国、澳大利亚和卡塔尔供应保持平稳。全球新增供应主要来自俄罗斯和印度尼西亚,印度尼西亚增产来自Tangguh T3,俄罗斯则来自北极2 号投产。 2024年上半年,刚果60万吨/年Congo MarineⅫ FLNG 和墨西哥140万吨/年Altamira FLNG 1分别于2 月和4 月投产。毛里塔尼亚250 万吨/年Tortue/Ahmeyim FLNG T1 投产时间由年中推迟到四季度。美国1 000 万吨/年Plaquemines LNG T2~T18投产时间预计在12月。俄罗斯660万吨/年北极2号T1预计投产时间为一季度,因受制裁影响,稳定供应有一定不确定性。

综合来看,预计2024 年国际天然气市场将延续2023年态势,整体维持紧平衡,全年均价同比回落,但仍将处于历史上的相对中高位。预计2024年东北亚JKM均价为9.0~12.0美元/百万英热单位,欧洲TTF均价为8.5~11.5美元/百万英热单位,美国HH均价为2.1~3.1美元/百万英热单位。

3.2 经济持续复苏和保供应安全推动我国天然气行业发展

3.2.1 国内天然气需求持续增长

预计2024年全国天然气消费量约4 135亿立方米,同比增长6.6%,增长主要来自城市燃气和工业用气。其中,城市燃气增量主要来自燃气用户增长、“节假日效应”对商业和公共服务业的促进以及LNG经济性强催生的“重卡热”等;工业用气增量主要来自制造业景气度回升,但较高的天然气价格敏感性使需求量受到价格水平影响;与工业相比,发电面临更大的成本压力,预计2024年利用小时数处于近年低位水平,若水电出力不足问题缓和,利用小时数有进一步下降可能,发电用气增长主要来自新增机组;限电、环保、限气等导致化工企业减产停产的不利因素减少,化工用气需求稳中有增。预计2024年全国城市燃气需求量1 550 亿立方米,同比增长6.0%;工业用气需求量1 625 亿立方米,同比增长8.9%;发电用气需求量650 亿立方米,同比增长4.8%;化工用气需求量310亿立方米,同比增长1.3%。

3.2.2 国产气和进口气供应均有所增长

2024 年临近“油气增储上产七年行动计划”收官之年,国内油气企业将保持强劲的勘探开发投资力度以支持增储上产,加之进口气高价对生产积极性有激励作用,预计2024年国产气供应量有望达到2 440亿立方米,同比增长5.0%。

2024年,中俄东线工程建设持续推进,预计新增供气量80亿立方米。乌兹别克斯坦实现过境哈萨克斯坦进口俄罗斯气,有利于其履行对我国的天然气出口协议,中国石油国际事业公司与哈萨克斯坦天然气公司续签天然气购销协议,中亚管道供应稳定性、可靠性提升。中缅管道进口保持稳定。综合预测2024 年进口管道气供应约752亿立方米。

2024 年,国内已执行LNG 进口合同到货量保持稳定,部分待履约合同受到资源端影响大概率延期执行,如,美国维吉资源可能推迟到2024年底执行。预计2024 年全国LNG 总进口量约1 063亿立方米,在部分项目交付的不确定性、国际价格的波动性以及国内资源转卖的不可预测性的共同影响下,LNG进口量存在较大变化的可能。

3.2.3 国内LNG 市场延续需求不足行情,价格降至中位水平

预计2024 年国内LNG 市场情况与2023 年相近。需求方面,市场需求增量有限,增量来源以车用LNG为主;工业方面,预计2024年管道气资源更加充足,且在当前管道气较LNG更具经济性的背景下,LNG工业需求上行面临较大压力。受到国内需求不旺的影响,供应侧价格博弈情况将会延续。考虑到国际天然气价格水平,海气价格受进口成本支撑,下行空间受限,国内LNG价格在成本线周围小幅波动,2024年均价水平预计为4 400~4 600元/吨。

4 结语

2023年,对于国内外天然气市场来说都是趋于稳定的一年。国际上,俄乌冲突带来的影响逐步弱化,全球贸易格局基本定型,虽然供需仍处于紧平衡状态,但由于紧张的市场情绪趋于平淡,国际价格持续回落。国内在经济向好的背景下,消费稳定复苏,供应安全整体有保障。2024 年,国内天然气行业仍将面对来自复杂的国际政治经济环境、中位偏高震荡的国际天然气价格等一系列不利因素的挑战,但在推动经济复苏的决心和信心之下,国内消费将持续稳定增长。与此同时,国产气和进口气也将实现双增长,储气调峰设施的持续建设将会为天然气需求增长提供支撑,天然气供应安全将得到更高保障。