利率市场化政策下资产证券化对我国商业银行盈利能力的影响

2024-04-17王可欣

【作者简介】王可欣(1997-),女,辽宁阜新人,硕士研究生在读,研究方向:风险分析与决策。

【摘 要】论文从我国上市商业银行2012-2022年半年报财务数据中获取信息实证分析,考察利率市场化背景下,资产证券化业务对银行盈利能力的影响。研究表明:微观视角下,资产证券化能够通过提升银行资产的流动性、杠杆率、非利息收入等提升银行的盈利能力,且在利率市场化背景下,提升盈利能力更为显著。但从未来长期发展来看,在提高盈利性的同时也应注意防范风险。

【关键词】资产证券化;利率市场化;盈利能力

【中图分类号】F832.33;F832.4;F830.42 【文献标志码】A 【文章编号】1673-1069(2024)01-0037-03

1 引言

按照我国的资产证券化业务发展时间梳理,该业务始于2005年初次在我国投入使用,2008年全球性金融危机爆发,该业务也进入了“冰封状态”。又经历了重启、停滞阶段后,2014年更有系列的利好文件及政策的发布及推行,又经过十多年的发展,截至2022年底,根据万得数据库(Wind)统计我国资产证券化的累计发行量达到67 177.22亿元,发行数量总计1 319只。总体来看,我国信贷资产证券化的发行率在不断提升,信贷市场的总体规模也在不断上涨,这表明市场已逐步接受这一金融创新工具。

利率市场化是近年热门的金融话题,随着经济金融的发展,越来越有金融国际化发展的趋势,尤其是国内利率市场化的发展,使银行业的盈利模式和未来的经营模式都产生了巨大的变化。本文以2012-2022年我国60家商业银行半年报数据为研究样本,将银行按不同性质分为国有控股银行、股份制银行、城商行、农商行及外资银行,分析其影响机制以及证券化对其盈利能力的异质性影响。在利率市场化的经济环境下,为降低进入资产证券化的门槛,建立更有效的市场流动机制、提高金融监管等方面提出切实可行的政策性方案。

2 文献综述及研究假设

在20世纪70年代末,基于美国当时的“金融脱媒”环境下,资产证券化应运而生。该项金融创新业务的诞生不仅为经济金融界拓展了新的管理思路,更为学术界开展了一系列的学术研究,学者们对此展开了不同角度不同维度的探究。

2.1 微观角度分析资产证券化行为

郭红玉等[1]认为资产证券化能够更好地调动非流动资产,使资金能够产生高于自身的利益价值,不仅能够扩展融资渠道,还解决了银行资产流动性的问题。基于此,资产证券化成为了经济市场上追捧的明星产品,其带来的风险转移功能引来大量学者的探讨。也有在美国金融危机时期对此展开研究的学者持不同观点。安丛梅等[2]从微观角度探究资产证券化对商业银行的盈利能力,从其影响机制来看是通过提升银行资金的流动性、杠杆率、非利息收入等实现提升银行盈利能力的目的。

本文在微观经济视角分析资产证券化对商业银行盈利能力的影响,主要有以下3个方面:一是从资金流动性角度切入,资产证券化通过信用增级从而使银行获利;二是依照银行资金杠杆来看,把高风险资产通过出售证券给投资人,既转移了风险又能实现银行信用增级;三是资产证券化业务提升银行盈利能力的一大途径是提升非利息收入,可通过放贷催收、贷款管理获得报酬。

2.2 利率市场化角度分析资产证券化行为

我國的利率市场化改革在美国之后始于1996年,在2004年各大银行纷纷发布取消贷款利率上限文件后逐步开放,于2013年我国开放了贷款利率的监管约束,初步实现了利率市场化,随后2015年我国取消了存款利率上限,进一步推进改革进程。王晓和宁玉玲[3]认为资产证券化推行的动因是为了缓解利率市场化改革产生的一系列问题;李佳[4]指出在经济政策波动下大力推动了银行发展资产证券化业务的进程。

综合以上观点,提出假设:利率市场化环境下,资产证券化业务的开展能够提升商业银行的盈利能力。

3 样本选取及研究设计

3.1 样本及数据

我国从2005年开始对信贷证券有了试点实验,在相关监管政策并不完善的情况下,为防止风险提升,银监会在金融危机爆发前将此业务暂时搁置了,这段时间的发展不足以划入整体数据研究中。且考虑到数据的完整性、连续性,避免因样本选择有误导致结论误差等情况出现,选取我国资产证券化正式重启后的连续银行半年报数据进行实证分析,基于此本文选取2012年至2022年60家商业银行共660条财务数据作为样本,其中数据来源主要来自国泰安数据库(CSMAR)及万得数据库(WIND),其中缺失的数据已在各银行公开财务报表中获取。

3.2 模型构建与研究设计

为了验证上述假说,本文建立如下基准模型:用回归模型考察盈利能力在相关变量影响下的变化趋势。公式如下:

ROEit=?茁0+?茁1SECEXTENTit+?茁2LDXit+?茁3LEVit+?茁4FXSRit+?茁5NPLRit+?茁6LDRit+?茁7M2GRit+?茁8GDPGRit+εit

①被解释变量:净资产收益率(ROE)衡量商业银行盈利能力。ROE是能够反映商业银行盈利能力、企业运作效率的重要参考指标,其计算方法为公司所获净利润与净资产的比率,因此比值越大银行的盈利能力越高。实际操作中,本文对ROE进行了对数化(ln)处理,以便观察反映银行收入增长的趋势。

②核心解释变量:对比过往学者对此的研究分为以下两种方法,一种是高蓓等[5]通过对比资产证券化活跃程度(SECEXTENT),是指商业银行证券化所占资产与总资产的比重;王晓和李佳[6]认为另一种是资产证券化虚拟变量(SECDUM),旨在区分商业银行是否进行了资产证券化业务,且有此行为的为1,没有的为0。本文采用前者,资产证券化程度为核心解释变量的研究方法进行实证分析。

③控制变量:针对银行盈利能力影响因素的分析,模型中加入了银行层面及宏观经济层面的控制变量,根据安从梅等(2021)和王晓、李佳(2019)等学者的研究,本文控制变量选取如下:流动性比例(LDX)、非利息收入占比(FXSR)、杠杆率(LEV)、不良贷款率(NPLR)、贷存比(LDR)、GDP增長率(GDPGR)、广义货币增长率(M2GR)。

表1展示了各变量的描述性统计结果。其中除了变量

SECEXTENT均为百分数。如净资产收益率最大值、最小值分别为9.120、16.731,且均值为12.152,在均值上下浮动较大。流动性比例最大值、最小值分别为44.030、62.845,且均值为52.476,其标准差为6.709,说明变量在均值处跨度较大。

能够看出样本覆盖全面,在均值上下数据浮动较大。变量涵盖了跨度较大的数值域,样本量足够反映银行盈利的变化特征。

4 实证结果及分析

4.1 分层回归分析

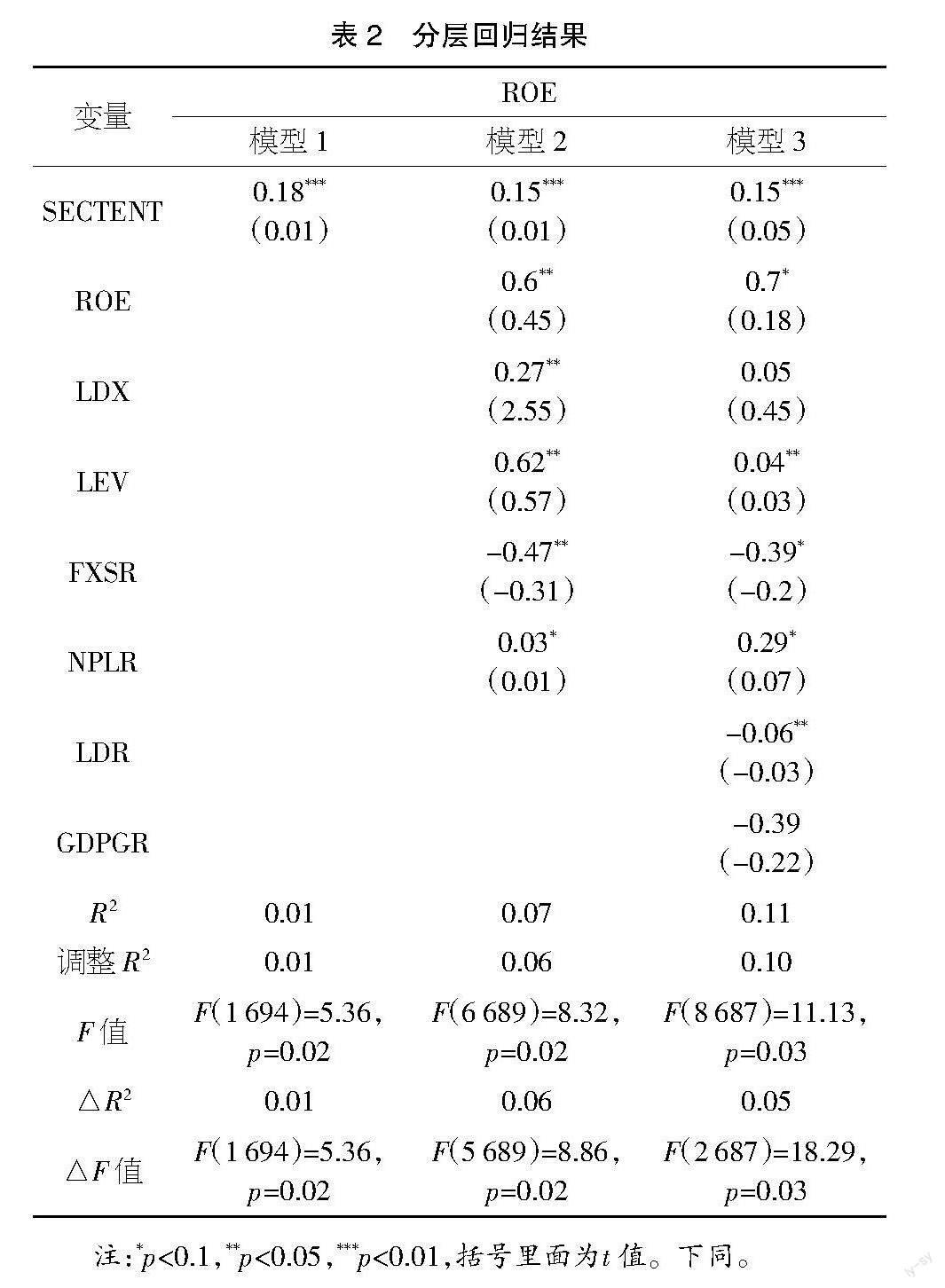

如表2所示,本次分层回归分析共涉及3个模型。模型1的解释变量为资产证券化程度;模型2在模型1的基础上加入流动性比例、杠杆率、非利息收入占比、不良贷款率、贷存比,即加入了银行层面的控制变量;模型3在模型2的基础上加入GDP实际增长率、广义货币供应量增长率,即加入了宏观经济层面的控制变量。整体模型的被解释变量均为:净资产收益率。

模型1公式如下:

ROEit=?茁0+?茁1SECEXTENTit (1)

模型2公式如下:

ROEit=?茁0+?茁1SECEXTENTit+?茁2LDXit+?茁3LEVit+?茁4FXSRit+?茁5NPLRit+?茁6LDRit+εit (2)

模型3公式如下:

ROEit=?茁0+?茁1SECEXTENTit+?茁2LDXit+?茁3LEVit+?茁4FXSRit+?茁5NPLRit+?茁6LDRit+?茁7M2GRit+?茁8GDPGRit+εit (3)

从模型1的回归结果中可以看出,p值为0.03,小于0.05大于0.01,说明资产证券化程度一定会对净资产收益率产生影响关系。具体分析可知:资产证券化程度会对净资产收益率产生显著的正向影响关系,这验证了上文假设。

模型2在模型1的基础上加入银行层面控制变量后,p值变化呈现出显著性,意味着非利息收入占比,不良贷款率加入后对模型具有解释意义。另外,R方值由0.802上升到0.984,意味着非利息收入占比,不良贷款率可对净资产收益率产生18.2%的解释力度。

模型3在模型2的基础上加入GDP实际增长率、广义货币供应量增长率后,F值变化并没有呈现出显著性,意味着GDP实际增长率、广义货币供应量增长率加入后对模型并没有解释意义。另外,R方值变化仅为0.005,接近于0。

总结分析可知,资产证券化能够对商业银行盈利产生正向影响,促进收入水平提高。

4.2 稳健性检验

从表3可知,将流动性比例、非利息收入占比、杠杆率作为内生变量,将贷存比、资本充足率、不良贷款率作为工具变量,并且将GDP实际增长率、广义货币供应量增长率作为外生变量,而将净资产收益率作为被解释变量进行GMM估计模型,并得到最终结果。从表3可以看出,模型R方值为0.782,意味着流动性比例、非利息收入占比、杠杆率和GDP实际增长率、广义货币供应量增长率可以解释净资产收益率的78.2%变化原因。即说明流动性比例、非利息收入占比、杠杆率和GDP实际增长率、广义货币供应量增长率中至少一项会对净资产收益率产生影响关系。

表3 GMM估计模型分析结果

最终具体分析可知,流动性比例、非利息收入占比和杠杆率的回归结果均具有显著性,尤其是非利息收入占比的显著性更强,这说明商业银行能够通过提升自身资产流动性水平、加大银行杠杆率以及非利息收入在总资产收入中的占比来提高资产收益率,从而提升银行的盈利能力。与上文分层回归分析的结果一致,均能够验证本文假设,说明所选样本和变量具有一定说服力,研究结果具有稳健性。

5 结论及启示

本文以2012-2022年60家商业银行数据为样本,构建了回归模型,实证分析了我国商业银行开展资产证券化业务后盈利能力及流动性效应等的影响。研究结果表明,从微观角度来看,通过提升银行流动性比例(LDX)、杠杆率(LEV)、非利息收入(FXSR)可实现盈利能力的提升。再从利率市场化背景下来看,该政策下商业银行加大力度开展资产证券化业务,进而提升了银行的盈利水平,研究发现对于创新能力越强的银行越有能力开展此业务,并顺利获得更高的盈利。根据上述研究结果,能够得到政策启示:

虽在资产证券化业务发展初期,但是为了提高银行经营的稳定性,还要从未来长期发展来看,在提高盈利性的同时也应注意防范风险。监管部门要加强对资产证券化业务的监管,包括银行自身的内部风险管理、规范业务流程及业务模式,同时监管层面也要密切关注银行的日常运营状态,督促其稳定平稳盈利增长的同时也要从微观和宏观审读结合的方式做好事前防备、事中应对、事后反思一系列监管政策,防范风险。对资产证券化的开展流程有一个明确的认知,从客观角度限制由此业务带来的衍生系列业务防止造成不必要的资金亏损,规定银行能够自留证券的比例,提高证券化产品信息披露的范围,提高透明度优化信息

披露方式。通过以上方式改进能够降低信息不对称带来的风险。

【参考文献】

【1】郭红玉,高磊,史康帝.资产证券化对商业银行流动性风险的影响——基于流动性缓冲视角[J].金融论坛,2018,23(02):9-19+34.

【2】安丛梅,张虹,马强.资产证券化与商业银行盈利能力研究——来自中国银行业的经验证据[J].金融论坛,2021,26(05):18-27.

【3】王晓,宁玉玲.利率市场化对银行资产证券化动因的影响研究——来自中国银行业的现实考察[J].现代经济探讨,2019(03):23-33.

【4】李佳.资产证券化与商业银行盈利能力研究[J].证券市场导报,2020(07):38-51.

【5】高蓓,张明,邹晓梅.影子银行对中国商业银行经营稳定性的影响——以中国14家上市商业银行理财产品为例[J].经济管理,2016,38(06):138-153.

【6】王晓,李佳.资产证券化对商业银行信用风险的影响研究[J].证券市场导报,2019(11):14-23.