共建“一带一路”国家制造业增加值贸易网络的演化分析

2024-03-09张潇叶

方 慧 张潇叶

一、引言及文献综述

2013年,习近平总书记提出共建“一带一路”倡议,致力于打造区域利益和命运共同体,旨在实现区域一体化发展的美好愿景。共建“一带一路”国家经济总量与贸易体量约占全球的1/3,但区域内贸易比重年均仅约为30%,且区域内贸易发展不平衡问题突出。2021年,中国与共建“一带一路”国家的贸易主要集中在东盟(占“一带一路”贸易总值的48.9%);区域内前十大贸易国的交易额占区域贸易总额的70.7%①。

随着“一带一路”贸易网络演进,国家间联系日趋紧密,融合程度逐渐加深。依托贸易关系“以点带面”推动区域内贸易纵深发展,逐渐成为各国构建互利合作网络、推进经济一体化进程中的强有力抓手(仇怡和黄丹,2021)。但是,当前国际经济格局复杂多变,贸易摩擦、关税壁垒、中高端制造业回流等致使“一带一路”贸易网络的结构稳定性面临严峻考验。鉴于传统总值贸易统计模型在反映全球贸易格局及其利益分配上存在一定局限性(Koopman 等,2014),文章考察共建“一带一路”国家制造业增加值贸易网络的结构特征与中国制造业的行业地位演变,这既能反映共建“一带一路”倡议提出10 年以来,共建国家间“贸易畅通”的客观现实,又能揭示中国制造业比较优势的变迁,对于稳步增强中国与共建“一带一路”国家制造业双向高水平开放、推动共建“一带一路”高质量发展意义重大。

国际贸易网络能够充分反映国家(地区)间复杂且相互依赖的贸易关联(吕越和尉亚宁,2020;Grassi等,2021)。国家距离、数字经济、国际投资和贸易协定关系是其形成和发展的重要机制(方慧和赵甜,2017;杨文龙等,2022)。“一带一路”逐步形成联系密切和层级分明的贸易网络结构,即以中国、俄罗斯、新加坡等为中心,网络极化效应显著(Liu 等,2018;陈伟等,2023),由多个核心国家带动周边小国贸易联动(葛纯宝等,2022;Chen和Zhang,2022),贸易集团化放大了网络互补性与大国效应(唐晓彬等,2023)。在此基础上梳理制造业相关研究有:王博等(2019)发现“一带一路”沿线国家制造业增加值贸易在2003年后增速明显提升;程中海等(2022)证实“一带一路”沿线国家制造业产业内增加值贸易网络具有阶梯分布特征,各国网络地位在2005—2015年间普遍提升。本文可能的边际贡献在于:一是利用2010—2020年的增加值贸易数据并结合社会网络分析法,构建有向无权、加权的共建“一带一路”国家制造业增加值贸易网络,并将其延伸至14个制造业细分行业,更为全面具体地剖析共建“一带一路”倡议实施以来,区域内制造业增加值贸易网络的结构特征。二是首次基于块模型分析共建“一带一路”国家制造业增加值贸易网络的空间集聚与溢出效应,通过对比“一带一路”建设不同阶段板块内、板块间的贸易溢出路径,剖析网络结构变革的内在逻辑。三是立足要素禀赋差异和比较优势变化,通过对直接、间接贸易地位和贸易强度的描述分析,重点解构中国在共建“一带一路”国家制造业增加值贸易网络中的行业地位变迁。

二、基本框架和研究方法

(一)增加值贸易核算方法

增加值贸易核算框架以世界投入产出模型为基础,假设经济系统中有G个国家,每个国家都有N个部门,那么,根据相关定义即可得到增加值贸易矩阵,具体形式如下:

(二)增加值贸易网络构建

文章利用矩阵At描述t时期的无权贸易网络,矩阵Wt描述t时期的加权贸易网络,利用阈值法提炼网络的核心结构。对于矩阵At中的元素以各年增加值出口平均值为阈值转化为二值矩阵,若共建“一带一路”国家i与国家j之间的增加值出口额或进口额超过行向量的平均值,则表示二者之间存在显著的增加值贸易关系,记=1;反之记=0。其次,构建加权贸易网络并进行如下处理:

其中,Wt中的元素用i国与j国之间的增加值进出口贸易值来表示,为t时期i国对j国的增加值出口,为t时期i国对j国的增加值进口。

(三)数据说明

采用2010—2020年亚洲开发银行的投入产出数据(ADB-MRIO),筛选、匹配得到40个“一带一路”共建国家(地区)及其14 个制造业的数据进行分析②。借鉴戴翔和宋婕(2019)的行业划分:第3~16 部门为制造业。其中,C3~C7、C8~C12、C13~C16分别为劳动、资本和知识密集型制造业。

(四)指标选取

参考已有研究,整体网络的结构通常采用网络密度、平均路径长度、集聚系数和等级度衡量。此外,采用点度、特征向量中心度等中心性指标及贸易联系强度,全面测度各国在共建“一带一路”国家制造业增加值贸易网络中的行业地位演变。

1.点度中心度。反映的是能够与某一国家直接建立增加值贸易关联的经济体数目,测度该国是否处于网络核心位置。定义点入度和点出度分别表示国家i在网络中的增加值进口、出口关系数,n为网络规模,相对点度中心度θi表示为:

2.特征向量中心度。采用与节点直接和间接相连(递归中心度)的所有节点联系程度来测算该国的中心地位,计算公式为:

其中,λ为w的最大特征值。Evcenti纳入与i节点相邻的其他节点间联系的重要程度,其他节点联系越多,i节点的贸易网络地位越高。

3.点强度。点强度揭示了一国与该贸易网络中其他国家之间增加值贸易联系的强度。点强度越大,说明一国在该网络中拥有较高的增加值贸易流动额占比,其计算公式为:

三、“一带一路”国家制造业增加值贸易网络的结构特征

(一)贸易网络的整体结构特征分析

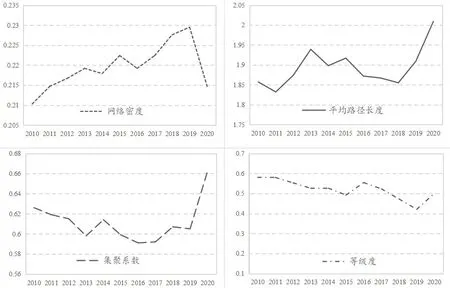

时序演进上,自2013年以来,共建“一带一路”国家制造业增加值贸易网络呈现出明显“联系紧密、效率提高、互融增强、稳定集聚”的“小世界”格局。从图1看,2010—2020年,网络密度呈现波动上升趋势,尽管2020年其在新冠疫情等外部形势不确定性影响下有所降低,但后期(2016—2020年)网络密度均值仍明显高于初期阶段(2013—2015 年),表明随着“一带一路”建设的持续推进,各国间贸易联系日趋紧密;网络平均路径长度以2013 年的1.939 为峰值,在2013—2018 年期间表现为先上升后波动下降的趋势,这说明区域内增加值贸易可达性与信息传递效率逐渐提高;网络集聚系数在2010—2013年呈下降趋势,但其在2014年出现显著增长,这意味着共建“一带一路”倡议实施初期,网络中各国的贸易集团化程度加剧。但在共建“一带一路”推进阶段(2014—2020年),该贸易网络关系的集聚性先逐年下降后波动上升;网络等级度同期则呈梯度下降态势,2010—2016年其维持在0.55左右,2016年后进一步降至0.45,这说明等级森严的空间网络结构正逐渐被打破。究其原因,共建“一带一路”国家多属新兴经济体和发展中国家,且包含部分经济落后的内陆国家,区位条件改善缓慢、贸易成本居高不下等现实窘境皆制约着区域内贸易向纵深发展。共建“一带一路”聚焦互联互通这一根本特征,其有序推进能够完善基础设施建设、缓解融资约束、促进文化交流、提升贸易便利化水平、强化顶层设计功能等,促使各国在紧密的分工与合作中,以点带面、由线成片推动区域贸易网络的发展壮大和结构重塑(杨继军和傅军,2022),降低交易成本,提升合作效率。

图1 共建“一带一路”国家制造业增加值贸易网络的整体结构特征

但是,2019—2020年,网络的平均路径长度、集聚系数和等级度均出现大幅上升,而网络密度则急剧下降。一方面,由于共建“一带一路”国家间的经济发展水平、医疗卫生条件差距较大,新冠疫情使防疫体系与信息系统出现失灵,以及大量物流通道被管控、生产要素跨国流动受阻、供应链多节点陷入停顿、需求端订单大幅萎缩等,严重破坏了“一带一路”区域的贸易合作。另一方面,“逆全球化”在后疫情时代愈演愈烈。比如以美国为代表的部分发达国家加筑贸易保护壁垒,通过对出口产品加征关税、吸引高端制造业回流、鼓吹经济脱钩和采取科技“制裁”等,在很大程度上破坏了全球部分产业链和供应链的稳定性,压缩了共建“一带一路”国家间的经济合作空间,导致不确定性风险攀升,挫伤贸易主体的预期和信心,致使“一带一路”共建国家在这一阶段纷纷选择强化与邻接国家及网络位置相近国家间的贸易联系。

(二)基于块模型的空间集聚与溢出效应分析

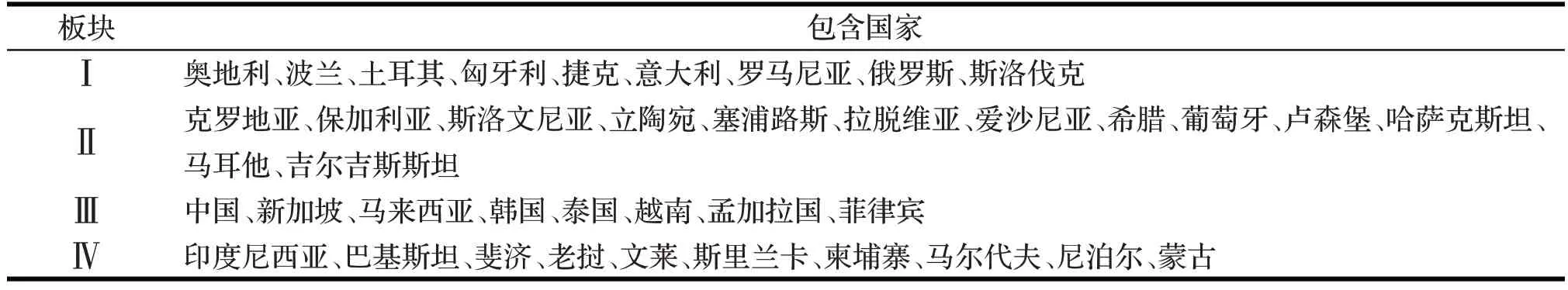

为探究共建“一带一路”国家制造业增加值贸易网络的空间集聚效应,文章采用CONCOR 法并以2020年为例,选择最大分割深度为2,集中标准为0.2,将40个“一带一路”共建国家划分为4个板块(表1)。板块Ⅰ、Ⅱ主要分布在中东欧、中亚和西亚,以高收入国家为主;板块Ⅲ、Ⅳ主要分布在东亚、东南亚及南亚,以中高、中低收入国家为主,这说明地理邻近与经济发展水平相似的国家间具有更强的贸易集团化倾向。

表1 2020年共建“一带一路”国家制造业增加值贸易网络的板块分布

从表2 的板块内、板块外接收与溢出关系数来看,2020 年,在参与共建“一带一路”的40 个国家及其546 个贸易关系中,4 个板块内部成员间所发生的贸易关系占比仅为22.7%,板块间的关系占比高达77.3%,说明共建“一带一路”国家制造业增加值贸易网络中各个板块以“外部型”关系为主,板块间具有明显的空间溢出效应。具体地,板块Ⅰ属于“主受益板块”,其增加值进口关系数(164个)显著大于出口关系数(79个),且板块内部联系居多,凝聚力较强,但板块内国家在“一带一路”市场中的制造业竞争优势不足。结合表2 的密度矩阵结果可知,其主要靠板块外增加值进口满足市场需求,特别是接收来自板块Ⅲ、Ⅳ内发展中经济体的空间溢出,密度分别为0.85 和0.8。板块Ⅱ是典型的“主溢出板块”,所包含的国家数量最多(14个),增加值贸易的出口关系数(120 个)显著大于进口关系数(23 个),且主要对板块Ⅰ、板块Ⅳ产生溢出效应,密度分别为0.27 和0.48。包含中国在内的板块III 属于“双向溢出板块”,其增加值进出口、板块内外联系均较多,具有极强的稳定性和凝聚力,在贸易网络中发挥着主导作用,板块Ⅰ中的欧盟国家及俄罗斯是其主要贸易伙伴。板块Ⅳ属于“经纪人板块”,其增加值进、出口关系数相当,且板块内部贸易关系数极少(仅有5个),外部联系以向板块Ⅰ、Ⅱ出口为主,密度分别为0.89和0.6,并主要接收来自板块Ⅱ的进口,自身稳定性和凝聚力较差,在贸易网络中主要发挥“桥梁”作用。

表2 2010年与2020年板块间溢出关系与溢出路径比较

考察表2的板块内溢出和接收关系数发现,相较于2010年,2020年四大板块的内部关系数不管是数量还是占比均有所下降,共建“一带一路”倡议实施前,因国家间地理邻近与经济发展差距较小而形成的空间关联网络结构产生变革。结合表2 的密度矩阵结果来看,2010 年,板块Ⅰ主要依托同为发达经济体的板块II 内国家进口,2020年则演变为主要接收来自板块Ⅲ、Ⅳ内发展中经济体的增加值出口,密度分别为0.85和0.89。板块Ⅱ在持续向板块Ⅰ出口的同时(密度由0.57减少至0.27),空间溢出路径逐渐拓展至板块Ⅳ并不断提升其出口比重(密度增长至0.48)。板块Ⅲ在共建“一带一路”倡议实施之前以内部型贸易联系为主,密度高达0.93,同时接收来自板块IV的增加值出口;现阶段,其板块内贸易联系弱化,密度减少至0.2,演变为以板块Ⅰ作为双向溢出的主要目的国,这一由中国主导的集群实现了贸易空间的大幅拓展。与此同时,板块Ⅳ开始和板块Ⅱ保持较强的贸易联系。这充分表明共建“一带一路”建设拉近了各国间的贸易距离,制造业增加值贸易网络的形成与演进,推动了区域内制造业增加值贸易的纵深发展。表现为贸易网络板块间的空间溢出路径呈现明显的“联强扶弱”趋势,即在巩固发达国家内部、发展中国家内部原有伙伴关系的基础上,打破了高收入与中等、中低收入国家间的贸易壁垒与技术壁垒,提高了中等收入国家向高收入国家产生制造业增加值贸易溢出的机会,从而增强了整体网络的互融互通。

四、中国各制造业的行业地位演变分析

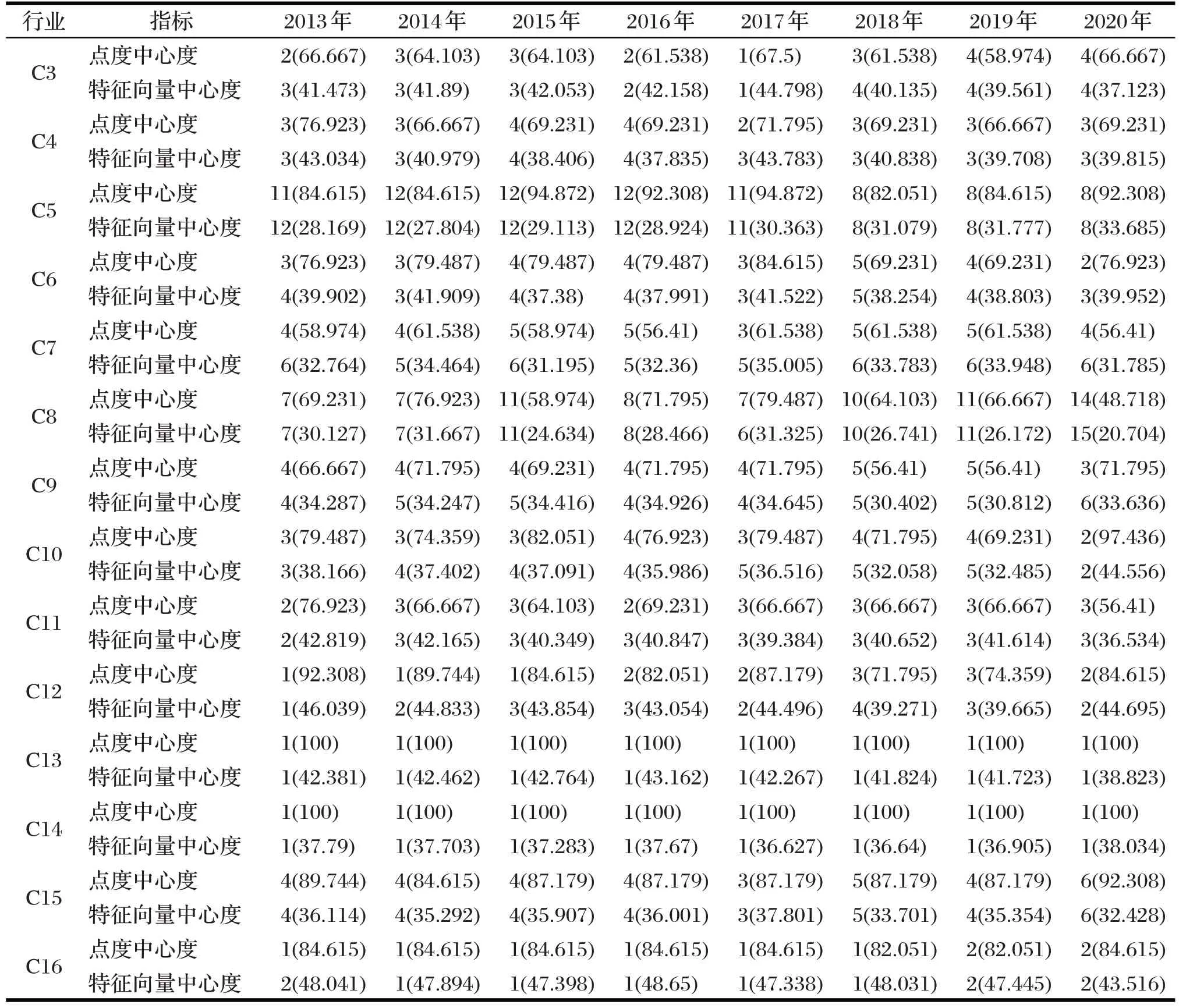

贸易模式与贸易关联由各国的生产、交易和市场的相对比较优势决定,往往一国在具有综合比较优势的行业网络中占据枢纽地位(洪俊杰和商辉,2019)。本文通过构建制造业细分行业增加值贸易网络,计算点度中心度衡量直接贸易地位、特征向量中心度反映间接贸易地位、点强度体现各国间贸易流量的差异。2013—2020年中国在共建“一带一路”国家制造业增加值贸易网络中的地位排名及中心度数值,如表3所示③。

表3 2013—2020年中国在共建“一带一路”国家制造业增加值贸易网络中的地位演变统计

(一)劳动密集型制造业

食品、饮料及烟草制造业(C3)网络中,2013年以来中国的直接与间接贸易地位均呈现先上升后下降趋势,点度与特征向量中心度于2017 年达到峰值(排名第1),但在2020 年有所回落(排名第4);纺织及服装制造业(C4)网络中,中国的贸易地位较高,2013—2020 年始终稳定在第3、4 名,点度中心度在2017 年有小幅提升;皮革和鞋类制造业(C5)网络中,中国的贸易地位处于劣势,但其点度和特征向量中心度排名呈上升趋势,分别由2013年的第11、12位跃升至2020年的第8位,存在“大而不强”现象;木材及软木制品业(C6)网络中,中国自2013 年以来的直接、间接贸易地位波动均呈现“W”形,网络中心度排名始终稳定在前5位。纸浆、纸张、印刷和出版业(C7)网络中,欧盟国家占据网络核心位置,但2020年中国的贸易强度位列第1,2013—2020年其网络中心度较为稳定,直接贸易地位始终高于间接贸易地位,二者分别呈现“W”和“M”形的变动趋势。

作为长期以来中国依托“人口红利”带来的低成本竞争优势参与国际合作的关键部门,劳动密集型制造业中的C3、C4、C6 在共建“一带一路”国家制造业增加值贸易网络中处于核心地位。但是,近年来伴随中国劳动力成本以及土地等生产要素价格的上升,其所依托的低成本优势逐渐弱化,中国逐渐加快对低技术制造业加工、组装等生产环节的海外转移。相应地,共建“一带一路”国家中的欠发达经济体积极承接劳动密集型制造业的产业转移,将充沛的劳动力资源转化为具有比较优势的低附加值产品从而兑换人口红利。由此,中国在这类行业中的竞争优势逐步下降,而“一带一路”发展中经济体的贸易网络地位不断提升。

(二)资本密集型制造业

石油加工、炼焦及核燃料加工业(C8)网络中,中国的网络中心度波动较大,其直接、间接贸易地位由2013 年的第7 名分别下降至2020 年的第14、15 名。中国在化学原料及化学制品业(C9)具备较为完善的生产体系,随着与共建“一带一路”国家开展产能合作,其直接贸易地位由2013年的第4位上升至2020年的第3 位,贸易强度排名第1。橡胶及塑料制品业(C10)网络中,伴随着中国环保标准的提升,本土企业尝试向高性能3D打印、仿生材料等前沿制品转型,并将低技术、高耗能产品生产进行海外转移,导致中国的直接与间接贸易地位在2013—2020 年间呈现“U”形波动。其他非金属制品业(C11)网络中,中国和意大利、波兰构成网络枢纽,2020 年其贸易地位与贸易强度稳居前3 位。基本金属和金属制品业(C12)网络中,2020年中国的网络中心度相较于2013年略有下降,排名由第1位降至第2位。

中国资本密集型制造业中的C9~C12 在共建“一带一路”国家制造业增加值贸易网络中居于核心位置,其直接、间接贸易地位和网络稳定性均较高。这归因于较大的国内消费市场需求,以及受供给侧结构性改革和环境保护政策的影响,中国积极推动资本密集型制造业开展国际产能合作。共建“一带一路”国家间制造业产业异质性显著、互补性较强,我国资本密集型制造业得以通过差异化产业分工协作,既加速推进国内经济发展的动能转换,又获得“一带一路”各国的资源与市场,进而实现贸易网络中心地位的攀升。同时,受制于基础设施建设成本、贸易壁垒以及地缘政治风险等多重阻碍,中国在各资本密集型制造业增加值贸易网络中的地位提升幅度较小,未来仍有较大发展空间。

(三)知识密集型制造业

机械和电气设备制造业(C13)、电子和光学设备制造业(C14)网络中,2013—2020 年中国的点度、特征向量中心度始终领先,说明中国具有极强影响力并发挥主导作用,贸易强度始终居于首位,但受制于美国等发达经济体对我国高端制造业的技术“卡脖子”,其间接贸易地位开始分化。2013—2020 年,中国在C14行业的特征向量中心度数值波动上升,至2020 年达最大值(38.034),而在C13 行业却呈现下降趋势(由42.381 降低至38.823)。交通运输设备制造业(C15)网络中,中国的中心度和贸易强度排名差距较大,2020年虽实现了近1倍的贸易规模增长,贸易强度位列第1,但其网络中心地位不具领先优势,中心度排名更是由2013 年的第4 位下降至2020 年的第6 位。废弃资源综合利用业(C16)网络中,2013—2020 年中国的直接、间接贸易地位始终较高,且中心度数值波动幅度较小,作为人口大国资源消耗量庞大,中国为适应经济高质量发展之需,应注重对可再生资源的回收利用,积极发展循环经济与清洁能源生产。

除了交通运输设备制造业之外,中国在C13、C14及C16行业增加值贸易网络中具有最高的直接、间接贸易地位,说明中国的高端制造业在共建“一带一路”国家增加值贸易网络演化中成功迈进“核心和制高点”。随着劳动密集型制造业的比较优势弱化,中国在共建“一带一路”国家知识密集型制造业领域形成新的比较优势,贸易强度呈现高成长性与高波动性。这也说明中国在制造业低成本优势丧失的同时,参与“一带一路”区域竞争与合作正在由低端专业化不断向中高端攀升。

五、结论与政策建议

(一)研究结论

1.整体层面。2013年以来,共建“一带一路”国家制造业增加值贸易网络呈现明显“联系紧密、效率提高、互融增强、稳定集聚”的“小世界”格局。2019—2020 年,受全球重大公共卫生事件冲击和“逆全球化”等影响,网络结构稳定性有所降低。

2.板块层面。共建“一带一路”国家制造业增加值贸易网络分化形成四大板块,“主受益板块”与“主溢出板块”以中东欧、中亚和西亚的高收入国家为主;“双向溢出板块”与“经纪人板块”以东亚、东南亚及南亚的中等收入国家为主。板块间的空间溢出路径呈现明显的“联强扶弱”趋势,增强了整体网络的互融互通。

3.个体层面。中国劳动密集型制造业中的C3、C4、C6 居于网络核心位置,但其贸易强度与竞争优势逐步下降;资本密集型制造业C9~C12 中,中国的网络中心地位与贸易强度较高;中国在C13、C14 及C16 等知识密集型制造业中形成新的比较优势,参与共建“一带一路”不断由低端专业化向中高端攀升。

(二)政策建议

1.“由核心及边缘”带动贸易网络整体协调发展。以高质量共建“一带一路”的八项行动为引领,通过推进“互联互通”建设,强化中国与半核心国家间的贸易联系,提振贸易网络地位;加强对边缘国家的基础设施援建,并“因地制宜”实施贸易开放政策,充分挖掘网络边缘国家的贸易潜力;重视建立与共建“一带一路”非贸易伙伴国的间接贸易联系,充分发挥“枢纽”作用,推动区域一体化进程。

2.深挖板块集聚效应以优化国际分工格局。充分利用中国所处板块的“双向溢出”作用,推动共建“一带一路”国家自由贸易区建设,以激发“内向型”板块的对外贸易活力。聚集于东亚、东南亚及南亚板块的各发展中国家提升内部创新机制,强化其吸收发达国家知识和技术溢出的能力,反哺自身贸易网络地位攀升。中东欧、中亚和西亚的高收入国家以及东南亚部分中低收入国家,可以通过增进与东亚、南亚和东南亚的中高收入国家间的贸易联系,提高市场占有率进而增强风险抵御能力。

3.把握中国制造业的行业地位演变规律以发挥竞争优势。持续发挥中国在机械与电气设备制造、电子和光学设备制造以及废弃资源综合利用业等知识密集型网络中的比较优势,通过签订双边及多边贸易协定,不断深化高端制造业产业内贸易联系;加大对化学原料及制品、橡胶与塑料制品、其他非金属矿物制品、基本金属及制品等资本密集型制造业的研发支持,充分挖掘其贸易竞争力与潜力;推动中国传统劳动密集型制造业转型升级,推进逐渐丧失低成本优势的制造业加工、生产环节与第Ⅳ板块的产能合作。

注释:

①数据来自商务部网站(http://www.mofcom.gov.cn/)和中国一带一路网(https://www.yidaiyilu.gov.cn/)。

②本研究选取已和中国签订“一带一路”合作文件的40 个“一带一路”共建国家分别为:奥地利、意大利、斯洛伐克、斯里兰卡、保加利亚、韩国、斯洛文尼亚、巴基斯坦、立陶宛、土耳其、斐济、塞浦路斯、卢森堡、孟加拉国、老挝、捷克、拉脱维亚、马来西亚、文莱、爱沙尼亚、马耳他、菲律宾、吉尔吉斯斯坦、希腊、波兰、泰国、柬埔寨、克罗地亚、葡萄牙、越南、马尔代夫、匈牙利、罗马尼亚、哈萨克斯坦、尼泊尔、印度尼西亚、俄罗斯、蒙古、新加坡。

③限于篇幅,中国制造业增加值贸易网络地位的测算结果仅展示2013—2020年,其余年份如需要联系作者索要。