国债收益率或继续下行

2024-03-03郑葵方

郑葵方

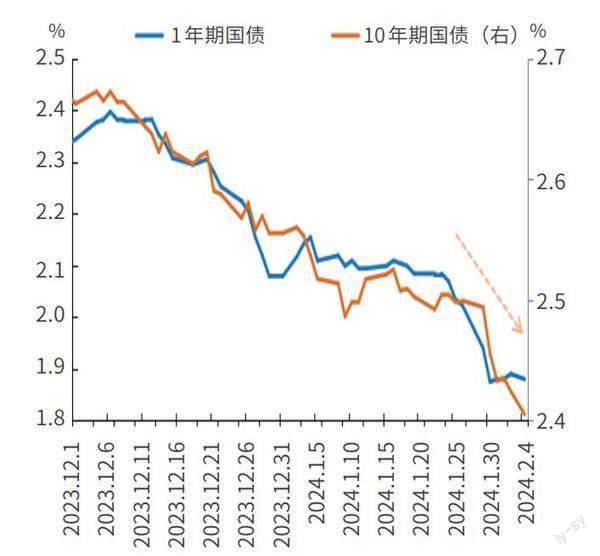

1月多数时间,债券收益率呈缓慢下行态势,但是自1月下旬開始,债券收益率加速下行。2月5日,长端的10年期国债收益率最低下行至2.40%,不仅一举跌破2020年4月8日的前低2.48%,而且屡创2002年6月19日以来新低,较年初下行16BPs。短端的1年期国债收益率下行幅度更大,累计下行24BPs至1.88%。

推动近期债券收益率加速下行主要有以下几个原因:

1.经济基本面弱于预期,支撑债市。2023年四季度GDP同比增长5.2%,不及预期的5.4%。1月官方制造业PMI为49.2%,连续第四个月处于萎缩区间。由此市场对国内经济的悲观预期进一步加深。

2.股市低迷,上证综指失守2800点,市场避险情绪升温,对债券需求增加。1月22日,上证综指一度跌至2735点,随后技术性反弹后再度回落,2月5日盘中刷新前低至2635点,创2020年3月19日以来新低。股市走弱,市场风险偏好极低,通过股债跷跷板效应,提振债券需求。

3.央行超预期降准后,市场降息预期升温。央行行长潘功胜1月24日在国办新闻发布会中超预期宣布降准0.5个百分点,1月25日央行下调支农支小再贷款、再贴现利率0.25个百分点至1.75%,显示央行实施宽松货币政策呵护市场。市场对后续政策利率降息20BPs的预期浓厚,债市做多情绪升温。

4.债券供不应求,欠配机构多,抢券动力足。年初金融机构遵循“早投资早收益”的原则,债市投资交易需求强劲。但1月利率债净供给量较2023年12月大幅减少5601亿元至4066亿元,债券供不应求,债券收益率明显下行。

数据来源:Wind

后续债市会如何发展?需关注经济金融数据对债市情绪的影响。国内多数经济数据会合并1-2月数据,在3月进行发布。我们预计基本面偏弱仍支撑债市。

资金面变化影响债市投资者加杠杆意愿。2月5日1万亿元降准资金落地,加之前两个月累计新增5000亿元PSL,可对冲春节前提现需求,资金利率上行幅度有限,支撑债市。但春节过后,政府债券发行节奏可能加快,流动性或边际收敛,债市投资者将谨慎加杠杆。

2月18日MLF续作量价情况或引发市场小幅调整。2月MLF到期4990亿元,预计2月18日小额增量续作MLF的概率较大,但MLF操作利率或维持不变,市场降息预期落空。而在基本面疲弱的背景下,市场将延后降息时点预期,债券收益率上行幅度不大。

股市走势影响债券需求。若股市持续低迷,交易型机构的购债需求仍然强劲,债券收益率还有进一步下行空间。但若有实质稳定股市的举措和平准基金落地,或可能提振股市,市场风险偏好边际改善,债券收益率可能阶段性反弹。

密切关注两会政策消息。投资者等待3月两会财政赤字率目标,确定政府债券的总供给量,以评估其对债市的影响。

近期债券收益率大幅下行至近22年来低位后,积累了较多获利盘,短期需要震荡消化。而一季度经济数据表现或多弱于预期,加之债券供给少,债市做多情绪较强,市场需求旺盛,利空消息只会对债市造成短期扰动,未能从根本上扭转债券牛市行情,因此预计一季度10年期国债收益率或可能下行挑战2.30%关口。

(作者来自中国建设银行金融市场部,本文仅代表作者个人观点,与所在机构无关)