2015—2022 年我国梨罐头出口变动简析与前景展望

2024-02-23张放

张放

(西南大学柑桔研究所,重庆北碚,400712)

梨罐头是我国出口量位于柑桔罐头与桃罐头之后的第三大水果罐头,虽然占我国出口果蔬罐头制品总量的比重不到5%,但占全球出口梨罐头总量的比重却高达1/3 以上,长期高居全球首位。

联合国商品贸易数据库(UN Comtrade)将梨罐头列在海关商品编码(HS)第20 章(蔬菜、水果、坚果或植物其他部分的制品)、2008 目(用其他方法制作或保存的其他品目未列名水果、坚果及植物的其他食用部分,不论是否加酒、加糖或其他甜物质。为了表述方便,本文将该目所列商品简称 “果蔬罐头制品”)、六位商品编码200840 项下(其他制作或保存的梨),而中国海关则进一步细分成两种(类),分别是八位商品编码20084010 子项(梨罐头)和八位商品编码20084090 子项(未列名制作或保存的梨)。中国海关的统计数据表明,2015 年以来我国出口的 “未列名制作或保存的梨”(八位商品编码20084090 子项所列商品)数量较少,在40~125 t 之间波动,占我国出口的“其他制作或保存的梨”(六位商品编码200840 项所列商品)总量的比重不到0.23%,因此,可以将联合国商品贸易数据库中统计的我国出口的六位商品编码200840 项所列商品视作梨罐头。

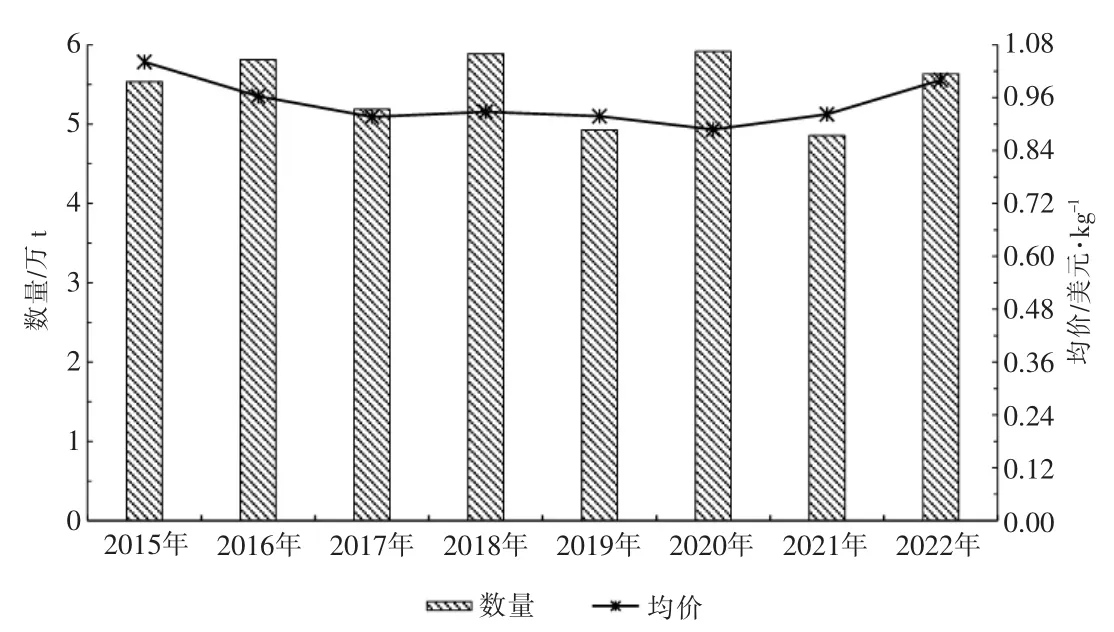

中国海关的统计数据表明,2015 年以来我国出口的梨罐头数量(不含港澳台地区数据。下同)相对稳定,在4.86 万~5.89 万t 之间波动,年均出口量5.47 万t,占我国出口果蔬罐头制品总量的3.73%~4.46%,占全球出口梨罐头(指六位商品编码200840 项所列商品,包括未列名制作或保存的梨。下同)总量的34.09%~44.63%;出口额在4 478.10 万~5 763.39 万美元之间波动,年均出口额5 182.86 万美元,占我国出口果蔬罐头制品总额的1.65%~2.24%,占全球出口梨罐头总额的28.54%~33.50%;出口均价(根据出口额与出口量计算而来。下同)长期在低位徘徊,仅0.89~1.04 美元/kg(见图1),为我国出口果蔬罐头制品平均价格的45%左右,为全球出口梨罐头平均价格的3/4 左右。2022 年我国出口的梨罐头数量与金额较2021 年分别增加了16.02%和25.80%,分别达5.63 万t 和5 633.27万美元,与2015 年相比,出口量增加了1.76%,出口额减少了2.26%;分别占2022 年我国出口果蔬罐头制品总量与总额的4.27%和1.91%,较2021 年占比分别提高了0.35 百分点和0.26百分点,与2015 年相比,出口量占比提高了0.07 百分点,出口额占比下降了0.33 百分点;分别占2022 年全球出口梨罐头总量与总额的43.39%和31.85%(截至2023 年12 月,联合国商品贸易数据库仍有一部分国家和地区2022年的进出口数据还未更新,估计更新后我国出口梨罐头所占比重会有所下降),较2021 年占比分别提高了5.12 百分点和3.66百分点,与2015 年相比,数量占比提高了9.29 百分点,金额占比下降了0.01 百分点;出口均价1.00 美元/kg,较2021年上涨了8.43%,较2015 年下跌了3.94%,分别为2022 年我国出口果蔬罐头制品平均价格的44.86%和全球出口梨罐头平均价格的73.42%。

图1 2015—2022 年中国出口的梨罐头数量与均价变化

1 目标市场分布与变化

我国出口的梨罐头数量较柑桔罐头和桃罐头均要少得多,但出口目标市场并不少,2015 年以来目标市场数量在62~81 个之间波动,而常年保持出口的、相对稳定的目标市场包括阿尔及利亚、阿联酋、爱尔兰、奥地利、澳大利亚、比利时、波多黎各、波兰、丹麦、德国、俄罗斯、法国、法属波利尼西亚、菲律宾、斐济、古巴、韩国、荷兰、加拿大、捷克、克罗地亚、马尔代夫、美国、墨西哥、挪威、日本、瑞士、斯洛伐克、泰国、西班牙、希腊、新加坡、新喀里多尼亚、新西兰、匈牙利、也门、以色列、印度、英国和智利等40 个国家以及我国的香港地区,出口量合计占我国出口梨罐头总量的97.87%~99.60%,出口额合计占我国出口梨罐头总额的97.96%~99.52%。

2022 年我国梨罐头出口目标市场数量为76 个,较2021 年的62 个增加了14 个。其中,出口美国、泰国和西班牙等10 个国家和地区的数量在1 000 t 以上,合计占2022 年我国出口梨罐头总量的89.69%(见表1);出口智利、荷兰和阿联酋等16 个国家和地区的数量在100~1 000 t 之间,合计占2022 年我国出口梨罐头总量的8.61%;出口斯洛伐克、瑞士和多米尼加等49 个国家以及我国香港地区的数量均不足100 t,合计仅占2022 年我国出口梨罐头总量的1.70%。出口美国的数量与金额最大,分别达2.66 万t 和2 441.29 万美元,与2021 年相比分别增加了35.58%和50.33%,分别占2022 年我国出口梨罐头总量与总额的46.55%和43.34%;出口均价0.93 美元/kg,较2021 年上涨了10.88%,为2022 年我国出口梨罐头平均价格的93.11%。

表1 2022 年中国出口梨罐头主要目标市场分布

尽管2015 年以来我国常年保持梨罐头出口的目标市场达40 余个,但出口量稳定在1 000 t 以上的仅德国、加拿大、美国、日本、泰国和英国等6 个国家,出口量合计占我国出口梨罐头总量的71.25%~82.15%,出口额合计占我国出口梨罐头总额的71.90%~83.59%。2022年我国出口这6 个国家的梨罐头数量与金额合计分别占我国出口梨罐头总量与总额的80.31%和81.01%。

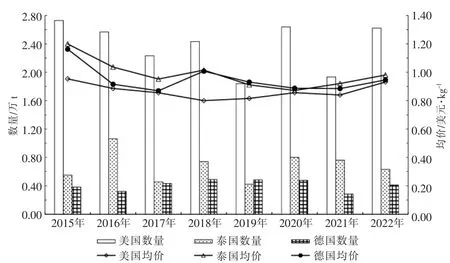

美国是我国出口梨罐头最大目标市场,出口量与出口额长期高居所有目标市场之首。2015 年以来我国出口美国的梨罐头数量在1.84 万~2.73 万t 之间波动,多数年份保持在2万t 以上,增减趋势不明显(见图2),2022 年出口量属于较高出口量,仅比2015 年和2020 年减少了3.95%和0.65%,占我国出口梨罐头总量的比重则较2015 年下降了2.76 百分点,但较2020 年提高了1.92 百分点;出口均价在0.80~0.95 美元/kg 之间波动,仅为我国出口梨罐头平均价格的86.23%~93.33%。

图2 2015—2022 年中国出口美国、泰国和德国的梨罐头数量与均价变化

2015 年以来我国出口泰国的梨罐头数量在4 539.42~10 622.58 t 之间大幅波动,在所有目标市场中除2019 年排名第三以外,其余年份均排名第二,占我国出口梨罐头总量的8.55%~15.66%;出口均价在波动中有所下跌,但均高于出口美国的价格(见图2)。2022 年我国出口泰国的梨罐头数量较2021 年减少了16.98%,仅6 313.15 t,但较2015 年增加了14.54%,与最高的2016 年(亦是2015 年以来出口量突破1 万t的唯一一年)相比减少了40.57%;出口均价0.98 美 元/kg,较2021 年 上 涨 了5.53%,但较2015 年下跌了18.25%,仅为2022 年我国出口梨罐头平均价格的98.07%,为2022 年我国出口美国梨罐头平均价格的1.05 倍。

出口德国的梨罐头数量2015 年以来在所有目标市场中多数年份排名前三,在2 828.91~4 888.72 t 之间波动,占我国出口梨罐头总量的5.50%~9.81%;出口均价与出口泰国的均价相差不大,但都高于出口美国的均价(见图2)。2022年我国出口德国的梨罐头数量较2021 年增加了45.29%,再次攀升到4 000 t 以上,达4 110.14 t,较2015 年增加了7.49%,但较2018年(2015 年以来最高)减少了15.93%,占2022年我国出口梨罐头总量的7.30%,较2015 年占比提高了0.39 百分点,但较2018 年占比下降了1.01 百分点;出口均价较2021 年上涨了6.89%,但较2015 年仍然下跌了18.65%,仅0.95 美元/kg,为2022 年我国出口梨罐头平均价格的94.58%,分别为出口美国和泰国均价的101.58%和96.44%。

2015 年以来我国出口日本的梨罐头数量在波动中总体呈增加态势(见图3),由不足3 000 t 增加到近两年的3 600 t 以上,占我国出口梨罐头总量的比重也有所提高;出口均价则一直在高位波动,是我国出口梨罐头平均价格的1.40 倍以上。2022 年我国出口日本的梨罐头数量为2015 年以来第二高,仅较2021 年减少了4.14%,为3 602.25 t,较2015 年增加了28.58%,占2022 年我国出口梨罐头总量的6.39%,较2021 年占比下降了1.35 百分点,较2015 年占比提高了1.33 百分点;出口均价较2021 年 上 涨 了8.69%,达1.52 美 元/kg,为2015 年以来最高,较2015 年上涨了2.29%,为2022 年我国出口梨罐头平均价格的151.88%。

图3 2015—2022 年中国出口日本、加拿大和英国的梨罐头数量与均价变化

2015 年以来我国出口加拿大的梨罐头数量虽然由3 000 t 以上降至近几年的不足3 000 t,但增减趋势并不明显(见图3);出口均价是我国出口梨罐头平均价格的1.11 倍以上,但低于出口日本的均价。2022 年我国出口加拿大的梨罐头数量较2021 年增 加 了29.00%,达2 948.05 t,比2015 年减少了3.59%,占2022年我国出口梨罐头总量的6.00%,较2021 年占比提高了0.53 百分点,但较2015 年占比下降了0.29百分点;出口均价1.15 美元/kg,较2021 年上涨了11.65%,但仍较2015 年下跌了7.11%,为2022年我国出口梨罐头平均价格的1.15 倍,仅为2022 年我国出口日本梨罐头平均价格的75.45%。

2015 年以来我国出口英国的梨罐头数量在1 235.50~2 047.41 t 之间波动,占我国出口梨罐头总量的2.54%~3.63%;出口均价在0.86~1.15 美元/kg 之间波动,为我国出口梨罐头平均价格的94.40%~113.94%,仅为同期出口日本均价的70%左右,也基本上低于同期出口加拿大的均价(见图3)。2022 年我国出口英国的梨罐头数量达2 047.41 t,为2015 年以来首次突破2 000 t大关,较2021 年和2015 年分别增 加 了 65.72% 和 35.95%,占2022 年我国出口梨罐头总量的3.63%,较2021 年占比和2015年占比分别提高了1.09 百分点和0.91 百分点;出口均价1.12 美元/kg,较2021 年上涨了25.58%,但较2015 年下跌了2.50%,为2022 年我国出口梨罐头平均价格的112.02%,分别为2022 年我国出口日本平均价格和加拿大平均价格的73.75%和97.75%。

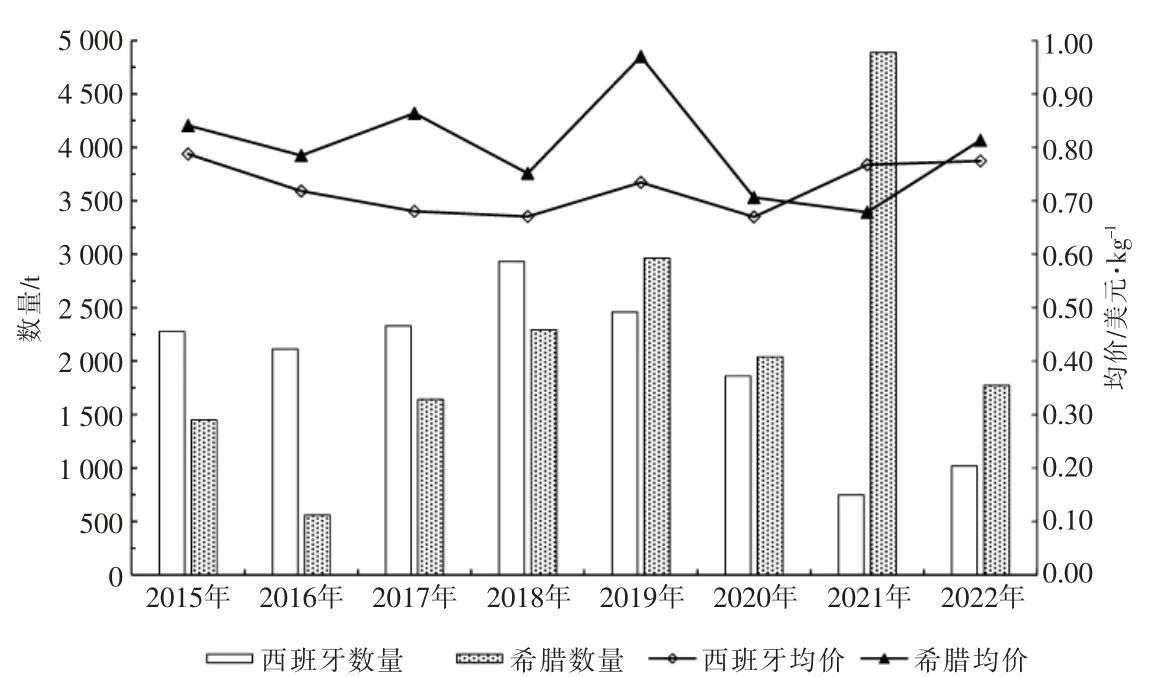

另外,2015 年以来我国出口澳大利亚、俄罗斯、西班牙、希腊和智利等5 个国家的梨罐头数量也有不少年份超过1 000 t,合计占我国出口梨罐头总量的8.42%~17.02%,出口额合计占我国出口梨罐头总额的7.60%~16.66%。其中,出口西班牙的数量,2015—2019 年一直保持在2 000 t 以上,仅近3 年在747.92~1 860.33 t 之间大幅波动(见图4),2022 年出口量较2021 年增加了36.25%,达1 019.08 t,但较2015 年减少了55.24%,占2022 年我国出口梨罐头总量的1.81%,较2021 年占比提高了0.27 百分点,较2015 年占比下降了2.30 百分点;出口均价则一直在0.70 美元/kg 左右的低位徘徊,仅为我国出口梨罐头平均价格的80%左右,2022 年出口均价较2021 年上涨了0.92%,较2015 年下跌了1.66%,仅0.77 美元/kg,为2022 年我国出口梨罐头平均价格的77.45%。出口希腊的数量,仅2016 年低于1 000 t,为559.77 t(仅占2016年我国出口梨罐头总量的0.96%),其余年份在1 449.23~4 888.94 t 之间波动,占我国出口梨罐头总量的2.62%~10.07%,2022 年出口量较2021年减少了63.72%,为1 773.62 t,较2015 年增加了22.38%,占2022 年我国出口梨罐头总量的比重为3.15%,较2021 年下降了6.92 百分点,但较2015 年提高了0.53 百分点;出口均价基本上都低于我国出口梨罐头平均价格,但基本上都高于同期出口西班牙的平均价格,2022 年出口均价较2021 年上涨了19.85%,达0.81 美元/kg,但较2015 年下跌了3.29%,为2022 年我国出口梨罐头平均价格的81.33%,为2022 年出口西班牙平均价格的105.01%。

图4 2015—2022 年中国出口西班牙和希腊的梨罐头数量与均价变化

出口澳大利亚的数量2015 年以来在760.72~1 205.94 t 间 波 动,多 数 年 份 不 足1 000 t(见图5),占我国出口梨罐头总量的1.31%~2.48%,2022 年出口量较2021 年减少了6.33%,为1 129.58 t,较2015 年增加了21.89%,占2022 年我国出口梨罐头总量的2.01%,较2021 年占比下降了0.48 百分点,较2015 年占比提高了0.33 百分点;出口均价一直在高位徘徊,是我国出口梨罐头平均价格的1.37 倍以上,远高于同期出口西班牙和希腊的平均价格,2022 年出口均价较2021 年和2015 年分别上涨了8.99%和5.00%,创2015 年以来新高,达1.50 美元/kg,为2022 年我国出口梨罐头平均价格的150.07%,分别为2022 年出口西班牙和希腊平均价格的1.94 倍和1.85 倍。出口俄罗斯的数量2015 年以来在633.79~1 391.53 t 之间波动,绝大多数年份不足1 000 t(见图5),占我国出口梨罐头总量的1.14%~2.42%,2022 年出口量为2015 年以来第二高,达1 363.25 t,较2021年和2015 年分别增加了55.04%和115.09%,仅比2020 年减少了2.03%,占2022 年我国出口梨罐头总量的2.42%(为2015 年以来最高占比),较2021 年、2020 年和2015 年占比分别提高了0.61 百分点、0.07 百分点和1.28 百分点;出口均价一直在低位徘徊,多数年份仅为我国出口梨罐头平均价格的85%左右,远低于出口澳大利亚的平均价格,2022 年出口均价较2021 年上涨了4.77%,为0.86 美元/kg,较2015 年下跌了3.96%,为2022 年我国出口梨罐头平均价格的85.88%,仅为2022 年出口澳大利亚平均价格的57.23% 。出 口 智 利 的 数 量2015 年 以 来在203.43~1 130.77 t 之间波动,绝大多数年份不足1 000 t(见图5),占我国出口梨罐头总量的0.42%~2.30%,2022 年 出 口 量 较2021 年和2015 年分别增加了375.59%和213.90%,达967.47 t,但仍比最高的2019 年减少了14.44%,占2022 年我国出口梨罐头总量的1.72%,较2021 年和2015 年占比分别提高了1.30 百分点和1.16 百分点,较2019 年占比下降了0.58百分点;出口均价在0.70 美元/kg 左右的低位徘徊,远低于同期出口澳大利亚和俄罗斯的平均价格,2022 年出口均价仅0.62 美元/kg,较2021年和2015 年分别下跌了15.67%和19.73%,仅为2022 年我国出口梨罐头平均价格的61.54%,分别为2022 年我国出口澳大利亚平均价格和俄罗斯平均价格的41.01%和71.67%。

图5 2015—2022 年中国出口澳大利亚、俄罗斯和智利的梨罐头数量与均价变化

2 出口发货注册地分布与变化

中国海关的统计数据表明,2015 年以来我国内地31 个省(区、市),除贵州、海南、吉林、宁夏、青海、陕西、西藏、新疆和云南等九省(区)外,其余22 个省(区、市)均有出口梨罐头发货注册,而每年均有出口梨罐头发货注册的仅安徽、北京、福建、广东、河北、河南、湖北、江苏、辽宁、山东、上海和浙江等12 个省(市),发货数量合计占全国出口梨罐头总量的97.05%,发货金额合计占全国出口梨罐头总额的96.47%~99.60%。

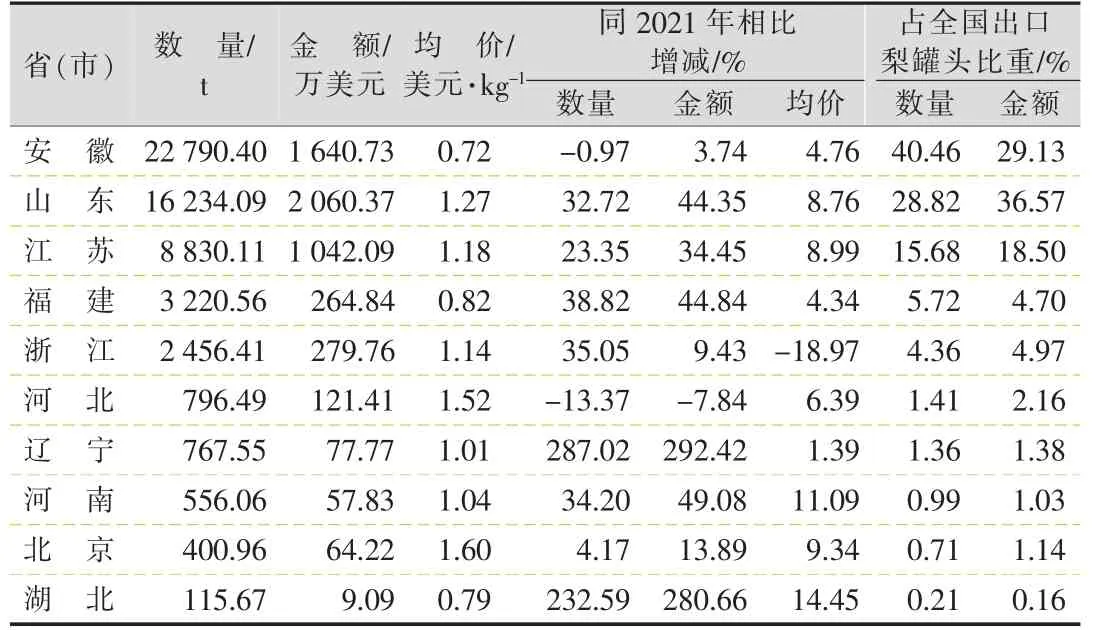

2022 年我国内地仅有15 个省(区、市)有出口梨罐头发货注册,其中,安徽、山东和浙江等五省发货数量在1 000 t 以上,合计占2022 年全国出口梨罐头总量的95.03%;河北、辽宁和湖北等五省(市)发货数量在100~800 t 之间,合计占2022 年全国出口梨罐头总量的4.68%(见表2);山西、黑龙江、上海、内蒙古和广东等五省(区、市)发货数量仅几吨至90 t不等,合计仅占2022 年全国出口梨罐头总量的0.29%。安徽省发货数量最大,近2.28 万t,占2022 年全国出口梨罐头总量的40.46%;山东省发货金额最大,达2 060.37 万美元,占2022 年全国出口梨罐头总额的36.57%。

表2 2022 年中国出口梨罐头发货注册地所在省份分布

尽管每年全国有15 个以上的省(区、市)有出口梨罐头发货注册,但主要集中在安徽、福建、江苏、山东和浙江等5 个省份发货,发货数量合计占全国出口梨罐头总量的92.96%~96.16%,发货金额合计占全国出口梨罐头总额的91.43%~94.60%。2022 年这5 个省份发货的梨罐头数量与金额合计分别占全国出口梨罐头总量与总额的95.03%和93.87%。

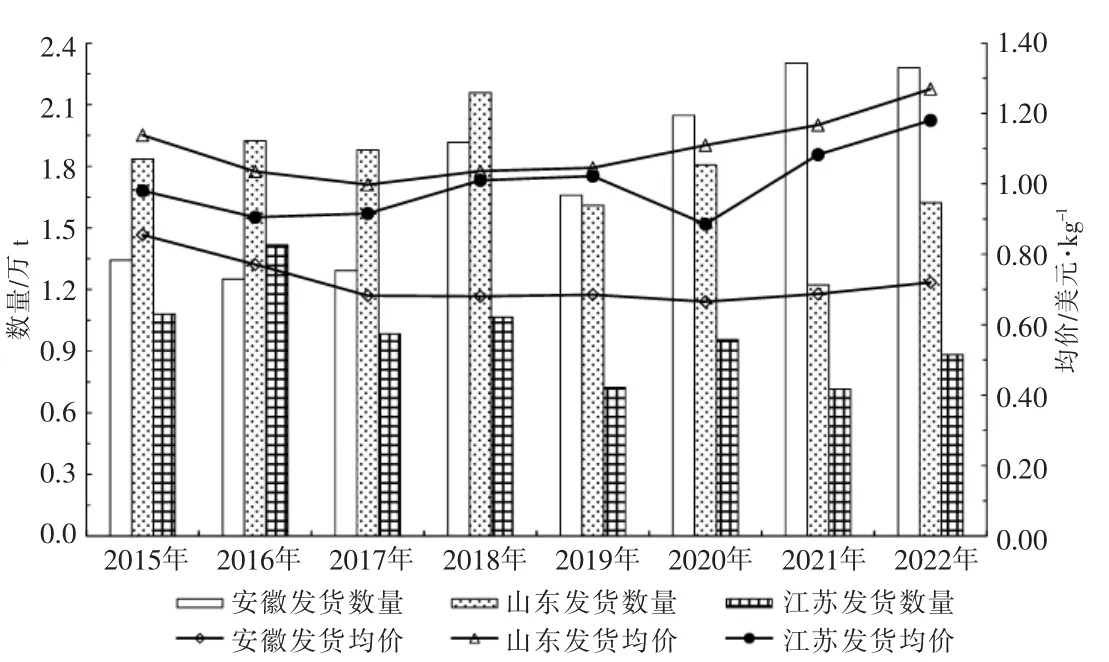

山东省曾是全国注册发货出口梨罐头最多的省份。2019 年以来山东省注册发货的出口梨罐头数量在波动中有所减少(见图6),发货数量也跌至全国第二,占全国出口梨罐头总量的25.19%~36.65%,发货均价一直高于全国出口梨罐头平均价格。2022 年山东省注册发货的出口梨罐头数量较2021 年增加了32.72%,但 较2015 年 减 少 了11.53%,较2018 年(2015 年以来发货数量最高)减少了24.76%,占2022 年全国出口梨罐头总量的28.82%,较2021 年占比提高了3.63 百分点,较2015 年和2018 年占比分别下降了4.33 百分点和7.83 百分点;发货均价1.27 美元/kg,为2015 年以来最高,较2021 年和2015 年分别上涨了8.76%和11.50%,为2022 年全国出口梨罐头平均价格的126.91%。

图6 2015—2022 年安徽省、山东省和江苏省注册发货的出口梨罐头数量与均价变化

安徽省注册发货的出口梨罐头数量2015年以来在波动中不断增加(见图6),先后超过山东省和江苏省,2019 年以来稳居全国首位,占全国出口梨罐头总量的比重也提高到40%以上,而发货均价则一直在低位徘徊,仅为全国出口梨罐头平均价格的71.99%~82.13%,远低于同期山东省发货均价。2022 年安徽省注册发货的出口梨罐头数量仅略低于2021 年,为2015 年以来第二高,较2015 年增加了69.70%,占全国出口梨罐头总量的比重较2015 年提高了16.20百分点,达40.46%,但较2021 年下降了6.94 百分点;发货均价0.72 美元/kg,为2022 年全国出口梨罐头平均价格的71.99%,仅为2022 年山东省发货均价的56.72%。

江苏省注册发货的出口梨罐头数量2015年以来在波动中也有所减少,但仍稳居全国前三,发货均价高于安徽省,而低于山东省(见图6)。2022 年江苏省注册发货的出口梨罐头数量较2021 年 增 加 了23.35%,达8 830.11 t,较2015 年减少了18.212%,较发货最多的2016年减少了37.68%,占2022 年全国出口梨罐头总量的 15.68%,较2021 年占比提高了0.93 百分点,但较2015 年和2016 年占比分别下降了3.83 百分点和8.70 百分点;发货均价创2015 年以来新高,达1.18 美元/kg,较2021 年和2015年分别上涨了8.99%和20.40%,为2022 年全国出口梨罐头平均价格的118.01%,分别为2022 年山东省和安徽省发货均价的92.99%和1.64 倍。

福建省注册发货的出口梨罐头数量2015年以来在波动中有所减少(见图7),发货均价较低,仅为全国出口梨罐头平均价格的77.69%~94.75%。2022 年福建省注册发货的出口梨罐头数量较2021 年增加了38.82%,达3 220.56 t,但较2015 年减少了30.79%,占2022 年全国出口梨罐头总量的5.72%,较2021 年占比提高了0.94 百分点,较2015 年占比下降了2.69 百分点;发货均价0.82 美元/kg,较2021 年上涨了4.34%,较2015 年下跌了8.89%,为2022 年全国出口梨罐头平均价格的82.23%。

图7 2015—2022 年福建省和浙江省注册发货的出口梨罐头数量与均价变化

2015 年以来浙江省注册发货的出口梨罐头数量在波动中减少明显(见图7),占全国出口梨罐头总量的比重也明显降低,而发货均价较高,为全国出口梨罐头平均价格的1.13~1.59 倍,不仅高于同期福建省发货均价,大多数年份也高于山东省发货均价。2022 年浙江省注册发货的出口梨罐头数量虽然较2021 年增加了35.05%,达2 546.41 t,但较2015 年减少了47.84%,较发货最多的2016 年减少了55.68%,占2022 年全国出口梨罐头总量的4.36%,较2021 年占比提高了0.61 百分点,较2015 年和2016 年占比分别下降了4.15 百分点和5.17百分点;发货均价虽然较2021 年和2015 年分别下跌了18.97%和18.90%,仅1.14 美元/kg,但为2022 年全国出口梨罐头平均价格的1.14 倍,为2022 年福建省发货均价的1.38 倍,仅为2022 年山东省发货均价的89.74%。

3 贸易方式分布与变化

2015 年以来我国出口梨罐头的贸易方式包括一般贸易(贸易方式编码10)、进料加工贸易(贸易方式编码15)、边境小额贸易(贸易方式编码19)、保税监管场所进出境货物(贸易方式编码33)、海关特殊监管区域物流货物(贸易方式编码34)以及其他(贸易方式编码39)等6 种(类),其中,每年均有的出口贸易方式仅一般贸易和进料加工贸易。

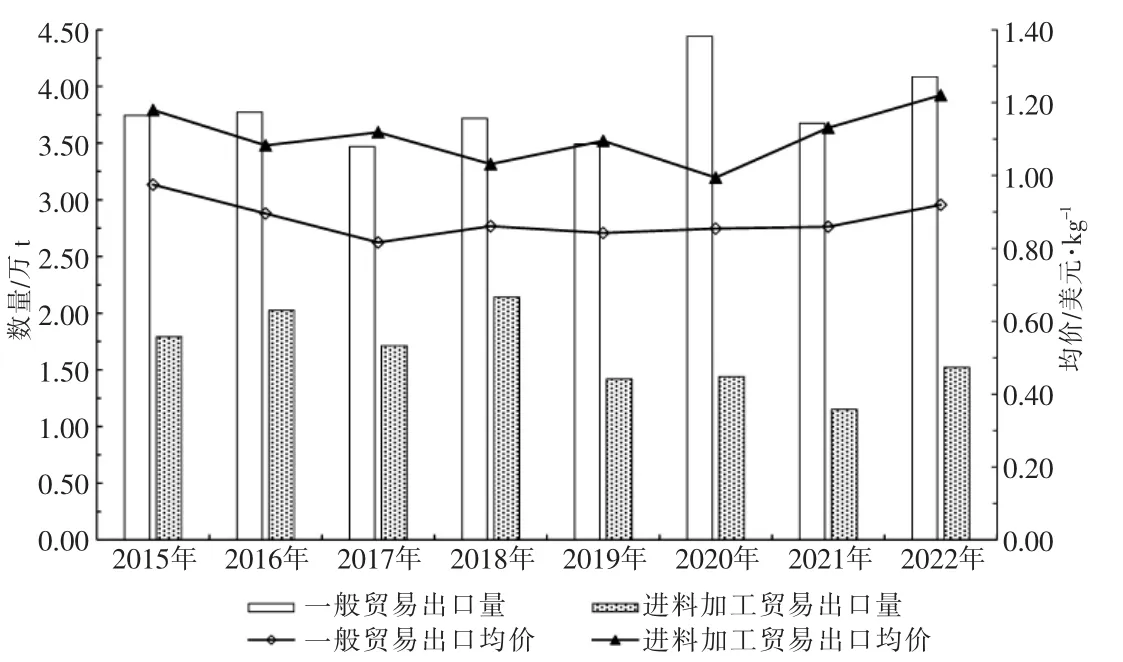

2022 年我国出口梨罐头的贸易方式包括上述6 种(类)中除海关特殊监管区域物流货物以外的其他5 种(类)(见表3),其中,通过一般贸易方式出口的数量与金额均最大,分别达4.08万t 和3 755.99 万美元,分别占2022 年我国出口梨罐头总量与总额的72.51%和66.68%;通过进料加工贸易方式出口的数量与金额居第二,分别为1.52 万t 和1 856.99 万美元,分别占2022 年我国出口梨罐头总量与总额的27.01%和32.96%;通过另外3 种(类)方式出口的数量合计仅267.08 t,出口金额合计仅20.29 万美元,分别占2022 年我国出口梨罐头总量与总额的0.47%和0.36%。

表3 2022 年中国出口梨罐头按贸易方式分布

从2015 年以来的统计数据看,一般贸易和进料加工贸易一直是我国出口梨罐头最主要的两种贸易方式,通过这两种方式出口的梨罐头数量合计占我国出口梨罐头总量的99.45%~100%,出口额合计占我国出口梨罐头总额的99.03%~100%。其中,通过一般贸易方式出口的梨罐头数量在3.49 万~4.45 万t 之间波动,并呈增加态势,占我国出口梨罐头总量的比重也有一定幅度提高;通过进料加工贸易方式出口的梨罐头数量在波动中有所减少,占我国出口梨罐头总量的比重也有所降低;通过一般贸易方式出口的均价仅为我国出口梨罐头平均价格的90%左右,而通过进料加工贸易方式出口的均价为我国出口梨罐头平均价格的1.11~1.23 倍,远高于通过一般贸易方式出口的均价(见图8)。

图8 2015—2022 年中国通过一般贸易和进料加工贸易方式出口的梨罐头数量与均价变化

2015 年以来我国通过一般贸易方式出口梨罐头的目标市场数量在58~79 个之间波动,而每年均会通过该方式出口梨罐头的目标市场包括阿尔及利亚、阿联酋、爱尔兰、奥地利、澳大利亚、比利时、波多黎各、波兰、丹麦、德国、俄罗斯、法国、法属波利尼西亚、斐济、古巴、荷兰、加拿大、捷克、克罗地亚、马尔代夫、美国、墨西哥、日本、瑞士、斯洛伐克、泰国、西班牙、希腊、新加坡、新喀里多尼亚、新西兰、匈牙利、也门、以色列、印度、英国和智利等38 个国家以及我国香港地区,出口量合计占我国通过一般贸易方式出口梨罐头总量的97.00%~99.43%,出口额合计占我国通过一般贸易方式出口梨罐头总额的96.81%~99.10%。2022 年我国通过一般贸易方式出口梨罐头的目标市场有70 个国家和地区,其中,出口美国、泰国和俄罗斯等8 个国家的数量在1 000 t以上,合计占2022 年我国通过一般贸易方式出口梨罐头总量的87.50%(见表4);出口智利、荷兰和法国等13个国家和地区的数量在100~1 000 t之间,合计占2022 年我国通过一般贸易方式出口梨罐头总量的10.48%;出口比利时、多米尼加和阿联酋等47 个国家和地区的数量均在80 t 以下,合计仅占2022 年我国通过一般贸易方式出口梨罐头总量的2.02%。2015 年以来我国通过一般贸易方式出口美国的梨罐头数量高居首位,达1.36 万~2.01 万t,占我国通过该方式出口梨罐头总量的38.22%~45.67%,占我国出口美国梨罐头总量的60.30%~74.10%;出口均价较低,在0.68~0.86 美元/kg 之间波动,仅为我国通过一般贸易方式出口梨罐头平均价格的78.83%~96.44%,为我国出口美国梨罐头的平均价格的80.96%~96.25%。通过一般贸易方式出口泰国的梨罐头数量近3 年在所有目标市场稳居第二,在7 000 t 左右徘徊,占我国通过一般贸易方式出口梨罐头总量的15%左右,占我国出口泰国梨罐头总量的96%以上;出口均价略高于我国通过一般贸易方式出口梨罐头的平均价格,与我国出口泰国的梨罐头平均价格相当。通过一般贸易方式出口德国的梨罐头数量2015 年以来稳定在1 000 t 以上,大多数年份在所有目标市场中位居前三,占我国通过一般贸易方式出口梨罐头总量的6%左右,占我国出口德国梨罐头总量的45%以上;出口均价与我国通过一般贸易方式出口梨罐头的平均价格相当或略高,近几年略低于我国出口德国梨罐头的平均价格。

表4 2022 年中国通过一般贸易方式出口梨罐头主要目标市场分布

我国通过进料加工贸易方式出口的梨罐头数量较少,2015 年以来出口目标市场数量在30~37 个之间波动,其中,每年均会通过进料加工贸易方式出口的目标市场包括澳大利亚、比利时、波多黎各、德国、俄罗斯、荷兰、加拿大、捷克、美国、挪威、日本、泰国、西班牙、希腊、新西兰、以色列和英国等17 个国家和地区,出口量合计占我国通过进料加工贸易方式出口梨罐头总量的93.83%~97.28%,出口额合计占我国通过进料加工贸易方式出口梨罐头总额的93.68%~97.86%。2022 年我国通过进料加工贸易方式出口梨罐头的目标市场共有37 个国家和地区,其中,出口美国、德国和日本等3 个国家的数量在1 000 t 以上,合计占2022 年我国通过进料加工贸易方式出口梨罐头总量的64.44%(见表5);出口加拿大、英国和比利时等14 个国家和地区的数量在100~1 000 t 之间,合计占2022 年我国通过进料加工贸易方式出口梨罐头总量的32.39%;出口墨西哥、瑞士和也门等其余19 个国家和地区的数量均不足55 t,合计仅占2022 年我国通过进料加工贸易方式出口梨罐头总量的3.17%。出口美国的数量与金额均最大,分别达7 351.42 t 和959.87 万美元,分别占2022 年我国通过进料加工贸易方式出口梨罐头总量与总额的48.31%和51.69%,分别占2022 年我国出口美国梨罐头总量与总额的28.04%和39.32%。我国通过进料加工贸易方式对美国出口的梨罐头数量也在所有目标市场中高居首位,2017 年以来在4 636.54~7 351.42 t之间波动,较2015—2016 年有较大幅度减少,但进一步减少的态势不明显;占我国通过进料加工贸易方式出口梨罐头总量的32.68%~53.64%,占我国出口美国梨罐头总量的22.93%~39.08%;出口均价与我国通过进料加工贸易方式出口梨罐头的平均价格相差不大,近两年略高,而远高于我国出口美国梨罐头的平均价格,是我国出口美国梨罐头平均价格的1.13~1.48倍。2017 年以来我国通过进料加工贸易方式出口德国的梨罐头数量便稳定在1 000 t 以上,较2015—2016 年有较大幅度增长,但继续增长的趋势不明显,2019 年以来出口量在所有目标市场位居第二,占我国通过进料加工贸易方式出口梨罐头总量的比重在10%左右徘徊,占我国出口德国梨罐头总量的比重提高到35%以上;出口均价仅为我国通过进料加工贸易方式出口梨罐头平均价格的80.92%~91.20%,近几年略高于我国出口德国梨罐头的平均价格。2019 年我国通过进料加工贸易方式出口泰国的梨罐头数量出现断崖式下跌,之后这几年出口量一直在一两百吨间徘徊,不及2019 年之前的1/10,在所有目标市场中的排位也由之前的第二降至近几年的十名开外,占我国通过进料加工贸易方式出口梨罐头总量的比重也由最高时的20%左右降至近几年的1.50%左右,占我国出口泰国梨罐头总量的比重也由最高时的78.57%降至近几年的4%以下;出口均价多数年份低于我国通过进料加工贸易方式出口梨罐头的平均价格,而略高于我国出口泰国梨罐头的平均价格。

表5 2022 年中国通过进料加工贸易方式出口梨罐头主要目标市场分布

2015 年以来我国内地31 个省(区、市)除贵州、海南、吉林、宁夏、青海、陕西、西藏、新疆和云南等九省(区)外,其余22 个省(区、市)均有通过一般贸易方式出口梨罐头注册发货,其中,每年均有通过一般贸易方式出口梨罐头注册发货的仅安徽、北京、福建、河北、河南、湖北、江苏、辽宁、山东和浙江等10 个省(市),发货数量合计占全国通过一般贸易方式出口梨罐头总量的95.78%~99.85%,发货金额合计占全国通过一般贸易方式出口梨罐头总额的95.45%~99.83%。2022 年我国内地仅15 个省(区、市)有通过一般贸易方式出口梨罐头注册发货,其中,安徽、山东和浙江等五省发货数量在1 000 t 以上,合计占2022 年全国通过一般贸易方式出口梨罐头总量的94.34%;河北、辽宁和北京等五省(市)发货数量在100~800 t 之间,合计占2022 年全国通过一般贸易方式出口梨罐头总量的5.26%(见表6);山西、黑龙江、上海、广东和内蒙古等其余五省(区、市)发货数量均不足90 t,合计仅占2022 年全国通过一般贸易方式出口梨罐头总量的0.40%。安徽省注册发货的通过一般贸易方式出口的梨罐头数量与金额最大,分别达1.97 万t 和1 413.62 万美元,分别占2022 年全国通过一般贸易方式出口梨罐头总量与总额的48.14%和37.64%,分别占2022年安徽省注册发货出口梨罐头总量与总额的86.29%和86.16%;发货均价0.72 美元/kg,分别为2022 年全国通过一般贸易方式出口梨罐头平均价格和安徽省注册发货出口梨罐头平均价格的78.17%和99.85%。从2015 年以来的统计数据看,安徽省注册发货的通过一般贸易方式出口的梨罐头数量基本上稳居全国首位,并在波动中不断增加,2022 年发货数量仅略低于2021 年,为2015 年以来第二高,较2015 年发货数量增加了66.77%,占全国通过一般贸易方式出口梨罐头总量的比重由30%左右提到50%左右,占安徽省注册发货出口梨罐头总量的比重多数年份在85%左右波动;发货均价,除2015 年高达0.81 美元/kg 以外,其余年份均在0.70 美元/kg 左右的低位徘徊,仅为全国通过一般贸易方式出口梨罐头平均价格的80%左右,也略低于安徽省注册发货的出口梨罐头平均价格。2015 年以来山东省注册发货的通过一般贸易方式出口的梨罐头数量在6 000~9 500 t之间大幅波动,2017 年以来发货数量在全国稳居第二,占全国通过一般贸易方式出口梨罐头总量的比重在16.58%~27.08%之间波动,占山东省注册发货的出口梨罐头总量的比重在39.28%~51.20%之间波动;发货均价基本上稳定在1 美元/kg 以上,是全国通过一般贸易方式出口梨罐头平均价格的1.12 倍以上,大多数年份略高于山东省注册发货的出口梨罐头平均价格。江苏省注册发货的通过一般贸易方式出口的梨罐头数量除2016 年高达1.05 万t、高居全国首位外,其余年份在5 400~8 500 t 之间波动,稳居全国第三,占全国通过一般贸易方式出口梨罐头总量的14.54%~19.06%,占江苏省注册发货的出口梨罐头总量的52.90%~88.54%;发货均价多数年份在0.85 美元/kg 左右徘徊,除2020—2021 年略高于全国通过一般贸易方式出口梨罐头的平均价格以外,其余年份均略低于全国出口均价,仅为江苏省注册发货的出口梨罐头平均价格的72.84%~96.64%。

表6 2022 年中国通过一般贸易方式出口梨罐头主要发货注册地所在省份分布

2015 年以来我国内地仅安徽、福建、河北、河南、湖北、湖南、江苏、辽宁、山东和浙江等10个省份有通过进料加工贸易方式出口梨罐头发货注册,而每年均有通过进料加工贸易方式出口梨罐头发货注册的仅安徽、江苏、辽宁、山东和浙江等五省,发货数量合计占全国通过进料加工贸易方式出口梨罐头总量的93.89%~99.78%,发货金额合计占全国通过进料加工贸易方式出口梨罐头总额的 94.41%~99.84%。2022 年我国内地仅山东、安徽和辽宁等7 个省份有通过进料加工贸易方式出口梨罐头注册发货(见表7),其中,山东省的发货数量与金额最大,分别达8 107.23 t 和963.32 万美元,分别占2022 年全国通过进料加工贸易方式出口梨罐头总量与总额的53.28%和51.88%,分别占2022 年山东省注册发货的出口梨罐头总量与总额的49.94%和46.75%;发货均价1.19美元/kg,分别为2022 年全国通过进料加工贸易方式出口梨罐头平均价格和山东省注册发货的出口梨罐头平均价格的97.37%和93.62%。山东省注册发货的通过进料加工贸易方式出口的梨罐头数量2015 年以来一直高居全国首位,在6 137.92~11 920.77 t 之间波动,占全国通过进料加工贸易方式出口梨罐头总量的51.92%~62.30%,占山东省注册发货的出口梨罐头总量的48.80%~59.89%;发货均价在1.01~1.19 美元/kg 之间波动,基本上都略低于全国通过进料加工贸易方式出口梨罐头的平均价格,大多数年份也略低于山东省注册发货的出口梨罐头平均价格。江苏省注册发货的通过进料加工贸易方式出口的梨罐头数量,2015—2018 年在3 300~5 100 t 之间徘徊,位居全国第二,占全国通过进料加工贸易方式出口梨罐头总量的17.95%~28.39%,占江苏省注册发货的出口梨罐头总量的25.66%~47.10%;2019 年以来发货数量在一两千吨间波动,占全国出口通过进料加工贸易出口梨罐头总量的7.61%~19.00%,占江苏省注册发货的出口梨罐头总量的11.46%~32.74%;发货均价在波动中不断上涨,2017 年开始高于全国通过进料加工贸易方式出口梨罐头的平均价格,是全国出口均价的1.12~1.71倍,是江苏省注册发货的出口梨罐头平均价格的1.26~1.79 倍。安徽省注册发货的通过进料加工贸易方式出口的梨罐头数量2019 年跃居全国第二,绝大多数年份保持在2 500 t 以上,占全国通过进料加工贸易方式出口梨罐头总量的9.14%~26.81%,占安徽省注册发货的出口梨罐头总量的12.19%~20.82%;发货均价2017 年以来便在0.73 美元/kg 左右的低位徘徊,仅为全国通过进料加工贸易方式出口梨罐头平均价格的59.63%~74.22%,但均略高于安徽省注册发货的出口梨罐头平均价格。

表7 2022 年中国通过进料加工贸易方式出口梨罐头发货注册地所在省份分布

4 前景展望

中国海关的统计数据表明,2015 年以来我国出口的梨罐头数量相对稳定,出口目标市场数量虽然不少,但仍主要集中在美国、泰国、德国、日本、加拿大、英国、西班牙、希腊、澳大利亚、俄罗斯和智利等近十个国家和地区,而且出口量年度间起伏均较大,大都没有表现出明显的增减趋势;出口价格长期在低位徘徊,尽管2022 年出口主要目标市场的价格较2021 年大都有较大幅度上涨,但与2015 年相比,仍然大都表现出不同幅度下跌,仅出口日本和澳大利亚的平均价格创2015 年以来新高。内地出口的梨罐头主要集中在山东、安徽、江苏、福建和浙江等五省注册发货,其中,安徽省发货数量增加明显,已成为全国注册发货出口梨罐头数量最多的省份;福建省发货数量减少明显,占全国出口梨罐头总量的比重也明显下降;安徽省和福建省的发货均价较低,而山东省和浙江省的发货均价较高。一般贸易是我国出口梨罐头最主要的方式,占我国出口梨罐头总量的比重不断上升;进料加工贸易方式虽然也是我国出口梨罐头的重要方式,但所占比重较其占出口柑桔罐头与桃罐头的比重要低得多,而且随着出口量的波动减少,所占比重呈下降趋势;进料加工贸易方式出口均价高于一般贸易方式出口均价;福建省是全国注册发货通过一般贸易方式出口梨罐头数量最多的省份,而山东省则是全国注册发货通过进料加工贸易方式出口梨罐头数量最多的省份。

联合国商品贸易数据库的统计数据表明,2017 年以来全球进出口的梨罐头(含中国海关统计的八位商品编码20084090 子项所列商品)数量在波动中保持相对稳定,较2015—2016年均有明显减少,其中,出口量近几年稳定在13万t 左右,进口量在14 万t 上下徘徊。中国、意大利、南非、西班牙、美国、泰国、荷兰、德国、希腊、葡萄牙和法国等是全球出口梨罐头数量相对较多的国家,出口量大都保持在1 000 t 以上,出口量合计占全球出口梨罐头总量的95%以上;澳大利亚、奥地利、比利时、加拿大、捷克、法国、德国、希腊、匈牙利、意大利、荷兰、波兰、俄罗斯、西班牙、瑞士、泰国、英国和美国等是全球进口梨罐头数量较多的国家,每年的进口量基本上都保持在1 000 t 以上,合计占全球进口梨罐头总量的84%以上,而且,2015 年以来这些国家每年基本上都会从中国进口数量不等的梨罐头。美国作为全球进口梨罐头最多的国家,2015 年以来进口量在2.55 万~3.87 万t 间波动,稳定来源地包括中国、南非、智利、墨西哥、西班牙、意大利、阿根廷和法国等,从中国进口的数量虽然高居第一,占其进口总量的2/3 以上,但在波动中呈减少态势,占其进口梨罐头总量的比重也由85%以上降至70%左右;从中国进口的均价为其进口梨罐头平均价格的81.03%~95.43%,不及从欧洲国家进口均价的一半,也明显低于从南非、智利、墨西哥等国家进口的均价,价格优势突出;不过,2015 年以来美国从南非和智利进口的梨罐头数量增加明显。法国作为全球进口梨罐头第二大国,2015 年以来进口量基本上稳定在2.30 万t 左右,稳定来源地包括意大利(进口量占其进口总量的1/3~1/2)、西班牙(占其进口总量的1/3 左右)、德国、希腊和葡萄牙等,从中国进口的数量2015 年以来持续减少,由近750 t 减少至2022 年的不足100 t,所占比重也由3%以上降至0.31%;从中国进口的均价随着进口量的减少而有所上涨,价格优势已不复存在。2015 年以来德国进口的梨罐头数量由2 万t 左右减少至近两年的1.35万t 左右,而相对稳定的来源地包括中国、意大利、荷兰、南非、西班牙、荷兰、希腊和法国等,从意大利进口的最多,占其进口总量的1/3~1/2;从中国进口的数量居第二,占其进口总量的1/2~1/3;从中国进口的均价仅为其进口梨罐头平均价格的80%左右,明显低于从意大利、南非、荷兰等国进口的均价,价格优势突出。英国进口的梨罐头数量2016 年以来持续减少,由1万t 左右减少至2022 年的5 500 t 多,相对稳定的来源地包括南非、意大利、中国、希腊、比利时、法国、德国、荷兰、西班牙和爱尔兰等,从南非进口最多,占其进口总量的1/3 以上;从中国进口的数量稳定在1 000 t 以上,占其进口总量的12.19%~34.84%;从中国进口的均价大都不及其进口梨罐头平均价格的90%,远低于从南非进口的均价,也基本上低于从其他稳定来源地进口的均价。泰国进口梨罐头主要来自中国,占其进口总量的比重基本上都在85%以上,而且从中国进口的减少往往会导致其进口总量的减少;从中国进口的均价略低于其进口梨罐头的平均价格,相较从南非、法国等国进口具有一定的价格优势。荷兰进口梨罐头较为分散,从意大利、阿根廷、南非和比利时等国进口的相对较多,而从中国进口的数量年度起伏较大,多则近700 t,少则不足100 t,进口均价是其进口梨罐头平均价格的1.05~1.57 倍,远高于从意大利、南非等国进口的均价。加拿大进口梨罐头主要来自中国(占其进口总量的40%以上)、美国(占其进口总量的20%以上)以及南非、希腊、泰国、智利和西班牙等国,从中国进口的数量在波动中减少,所占比重也有所降低;从中国进口的均价仅为其进口梨罐头平均价格的80%左右,与从智利进口的均价相当,远低于从美国、南非等国进口的价格。日本进口梨罐头主要来自中国(占其进口总量的50%以上),其次是南非(占其进口总量的1/4~1/3),以及意大利、法国和西班牙等国,从中国进口的均价仅为其进口梨罐头平均价格的95%左右,低于从南非进口的均价,更显著低于从欧洲国家进口的均价。希腊从中国进口的梨罐头数量2015 年以来在波动中不断增加,占其进口总量的3/4 以上,从其他国家和地区进口的数量较少且不稳定;从中国进口的均价略低于其进口梨罐头的平均价格,远低于从其他国家进口的均价。奥地利进口梨罐头主要来自意大利、南非、德国、荷兰和中国等国,从意大利进口的数量基本上占其进口总量的一半以上;从中国进口的数量较少,但在波动中呈增加态势,占其进口总量的3.58%~12.05%;从中国进口的均价随着进口量的增加而呈下降态势,不过仍高于从意大利、德国、荷兰等国进口的均价,与从南非进口的均价相当。比利时进口梨罐头主要来自法国、德国、意大利、西班牙、荷兰和南非等国,其中,从法国进口的最多,占进口总量的1/4 左右;从中国进口的数量多数年份保持200 t 以上,占其进口总量的7%左右;从中国进口的均价,仅略高于从意大利进口的均价,而远低于从法国、德国、荷兰、南非等国进口的均价。西班牙进口梨罐头数量年度间起伏较大,稳定来源地包括中国、西班牙、葡萄牙、意大利、法国、荷兰、德国和泰国等,从中国进口的数量2015 年以来稳居首位,尽管近两年减少明显,占其进口梨罐头总量的27.83%~68.60%;从中国进口的均价虽然在波动中不断上涨,但涨幅低于其进口梨罐头平均价格的涨幅,远低于从葡萄牙进口的均价,也基本上低于从其他稳定来源地进口的均价。意大利进口梨罐头主要来自南非、法国、德国、西班牙、荷兰和奥地利等国,但进口量年度间起伏均较大;从中国进口的数量起伏也很大,但进口均价通常只有其进口梨罐头平均价格的70%左右,远低于从其他国家进口的均价。俄罗斯进口梨罐头主要来自中国,占其进口总量的2/3 以上,而从中国进口的均价仅为进口梨罐头平均价格的75%左右,远低于从法国、波兰、西班牙、意大利和奥地利等国进口的均价,与从亚美尼亚进口的均价相当。澳大利亚进口梨罐头主要来自中国、南非、阿根廷、新西兰和西班牙等国,从中国进口的最多,占其进口总量的比重基本上保持在50%以上;从南非进口的数量居第二,占其进口总量的12.52%~46.89%;从中国进口的均价高于从南非、阿根廷进口的均价,低于从新西兰和西班牙进口的均价。捷克进口的梨罐头数量2017 年以来持续减少,2022 年已不足1 000 t;相对稳定的来源地包括意大利、法国、西班牙、中国、奥地利、比利时、匈牙利和南非等,从意大利进口的数量占其进口总量的比重2020 年以前高达60%以上;从中国进口的数量相对稳定,徘徊在两三百吨间,占其进口梨罐头总量的比重由9%左右提高到2022 年的31.84%,中国也因此成为2022 年捷克进口梨罐头第一大来源地;从中国进口的均价仅为其进口梨罐头平均价格的71%~90%,绝大多数年份都远低于从其他国家进口的均价。2015 年以来匈牙利进口梨罐头稳定在1 000 t 多,相对稳定的来源地包括意大利、波兰、德国、法国、中国、捷克和奥地利等,从意大利进口的最多,占其进口总量的比重大都保持在75%以上;从中国进口的数量在26.64~126.00 t 间波动,进口均价大都高于其进口梨罐头平均价格,基本上都远高于从意大利进口的均价,而低于从其他国家进口的均价。墨西哥进口梨罐头自2019 年以来持续减少,近两年进口量已不足1 000 t;相对稳定的来源地仅美国(占其进口总量的58%以上)和智利(占其进口总量的25%左右),从美国进口的减少常导致其进口总量的减少;从中国进口的数量在波动中有所减少(2021 年没有从中国进口),进口均价高于从美国和智利进口的均价。波兰进口梨罐头也稳定在1 000 t 多,相对稳定的来源地包括中国、德国、意大利、西班牙和法国等,从中国进口的最多,占其进口总量的1/4~1/2,进口均价低于从德国、意大利、西班牙和法国等国进口的均价,优势明显。瑞士进口的梨罐头数量2015 年以来徘徊在1 500 t 左右,相对稳定的来源地包括西班牙、南非、意大利、中国、法国、奥地利、德国和意大利等,其中,从南非进口的最多,占其进口总量的比重基本上都在50%以上;从中国进口的数量在波动中呈增加态势,进口均价基本上都高于从意大利进口的均价,而远低于从其他稳定来源地进口的均价。

从联合国商品贸易数据库的统计数据可以看出,全球进口梨罐头消费市场主要集中在北美洲、欧洲和东亚与东南亚等地,2015 年以来全球对梨罐头的进口需求在波动中保持相对稳定,尽管个别市场呈现出较为明显的增减趋势。中国作为全球最大的梨生产国,拥有丰富的优质梨罐头加工原料,是美国、泰国、日本、希腊、加拿大、澳大利亚、俄罗斯和西班牙等国进口梨罐头的第一大来源地;目前中国对主要市场出口梨罐头大都具有价格优势。在欧洲市场,中国出口梨罐头的主要竞争对手除意大利、法国和西班牙等欧洲国家外,还有南非的竞争;在美洲市场,中国出口梨罐头的主要竞争对手除美国、智利等美洲国家外,同时也面临着南非的竞争;在亚洲、大洋洲等其他地区市场,中国出口梨罐头的主要竞争对手是南非,而来自欧美国家的竞争压力相对较小。在全球进口需求总体稳定的情况下,中国梨罐头出口预计在今后一段时间很难有大的突破。同时,随着人工和物流等成本的增加,出口价格若继续在低位徘徊,出口利润势必会进一步下降,也必将进一步打压我国梨罐头生产加工与出口企业的积极性。为此,相关企业要紧跟国际市场需求变化形势,在政府部门的支持下,调整产品加工与出口策略,在稳定美国等传统大市场的同时,努力扩大对欧洲国家的出口量,积极开拓美洲、亚洲和非洲新市场,增加出口数量,提高出口利润。