上市公司回复积极性对股价崩盘风险的影响

——基于网络互动平台的证据

2024-02-21冯雅欣黄家明

冯雅欣 黄家明

1 引 言

在推动我国资本市场高质量发展的背景下,2023年《政府工作报告》提出要“有效防范化解重大风险”和“推进股票发行注册制改革,完善资本市场基础制度,加强金融稳定法治建设。”信息披露作为注册制的核心,建立健全信息披露制度对于防范重大金融风险并促进我国资本市场长期健康发展具有重要意义。随着技术的进步,社交媒体日益成为我国投资者的重要信息来源。为保障中小投资者的知情权和参与权,我国深圳交易所和上海交易所分别于2010年、2013年开通网络互动平台“互动易”和“上证e互动”,该平台为个人投资者(阚沂伟等,2022[1])提供了和上市公司“零距离”的沟通机会。

目前关于网络互动平台对股价崩盘风险的影响研究多是探讨上市公司回复能否给投资者带来信息含量。一部分研究认为网络互动平台可以增加投资者的信息含量,如回复文本负面语气可以预测股价收益(孟庆斌等,2020[2]),提升投资者信息能力(丁慧等,2018[3])、降低信息不对称程度(卞世博等,2021[4])。也有学者质疑网络互动平台可能会成为管理层信息操纵的工具,检验发现网络互动并不能带来信息含量(李文贵和路军,2022[5];徐寿福等,2022[6])。综上,已有研究潜在的假设是投资者多以信息咨询为目的在网络平台进行提问。现有文献的问题在于忽略了散户投资者在负面情绪驱使下会在网络互动平台进行情绪宣泄的可能。结合网络互动平台发帖的实际情况和我国个人投资者的非理性、易受主观情绪驱动的客观现实,本文认为散户投资者除在网络互动平台进行信息咨询外,还会表达自身对于公司股价表现、股利分配等政策的不满、悲观情绪,此时上市公司积极回应投资者可以避免散户投资者受负面情绪驱动进行非理性交易,增强投资者对上市公司的信任(支晓强等,2022[7]),一定程度上可以缓解股价崩盘风险。目前鲜有文献从投资者负面情绪表达动机这一视角探究上市公司与投资者互动对股价崩盘风险的影响。

考虑到我国资本市场个人投资者占比高的典型特征,相比于机构投资者,个人投资者处于信息劣势地位,容易受情绪、心理等因素影响进行非理性交易,因此关注互动平台上投资者的“情绪表达”意图,对于缓解投资者悲观预期和股价崩盘风险尤为重要。网络互动平台的主要参与者为个人投资者(阚沂伟等,2022[1]),上市公司与投资者积极互动除可能增加投资者的信息含量之外,是否还能为个人投资者提供“情绪疏导”,降低网络互动平台上散户投资者的悲观、焦虑情绪,进而降低其非理性交易,缓解股价崩盘风险?基于此,本文采用以上平台2010-2022年的问答文本,采用上市公司每个月度对该月全部投资者提问的回复比率来度量月度回复积极性,回复比率越大,说明上市公司对全部投资者的态度越积极。本文实证检验发现上市公司回复积极性可以显著降低股价崩盘风险,以上结果在分析师关注度低的组别更加显著。本文对于上市公司回复积极性影响股价崩盘风险的两种机制分别进行检验:缓解投资者看跌情绪(情绪疏导)和增加投资者信息含量。机制检验发现,上市公司回复积极性每增加一个标准差,看跌情绪平均值下降约1.36%,投资者信息含量平均值提升约0.32%,说明上市公司回复积极性可以通过以上两种机制来缓解股价崩盘风险,其中“情绪疏导”的作用更加显著。

本文的研究贡献如下:为网络互动平台影响股价崩盘风险的相关研究提供了新的视角。以往关于股价崩盘风险的研究范式大多从缓解信息不对称程度入手,本质上是关注信息披露的准确性。本文立足于我国资本市场个人投资者占比高、易受非理性因素影响的客观事实,发现上市公司对投资者回复的积极性对投资者情绪疏导作用,发现上市公司回复的积极性可以缓解投资者的看跌情绪,进而对股价崩盘风险具有缓解作用。

余文结构如下:第二部分是假设提出;第三部分,研究设计说明;第四部分:实证结果的解释与分析;最后章节是研究结论与建议。

2 假设提出

根据本文对于网络互动平台的投资者提问意图分类,除信息咨询外,个人投资者在互动平台的提问主要意图还包含情绪表达,因此,网络互动平台可能从信息能力和情绪表达两个方面对股价崩盘风险产生影响。

经典文献认为信息不对称是股价崩盘风险产生的重要原因,特别是管理层出于自利动机隐匿负面消息,导致负面信息的长期累积和瞬时释放(Jin和Myers,2006[8];Hutton等,2009[9];Kim等,2011(a)[10];Kim等,2011(b)[11];Kim等,2020[12])。网络互动平台作为可供上市公司与个人投资者直接交流的社交媒体,一方面上市公司在网络平台的回复内容受交易所监管,信息的准确性得以保障;另一方面,网络互动平台作为一个开放性的平台,允许众多投资者提问、浏览互动信息,有助于投资者集思广益、群策群力来加强信息的解读。投资者与上市公司互动可能会增加投资者对于存量信息的理解,即增加投资者的信息含量(丁慧等,2018[3];卞世博等,2022[4])进一步减缓了投资者与上市公司之间的信息不对称,进而可能降低股价崩盘风险。由此,本文提出以下假设:

H1:上市公司在互动平台积极回复可以增加投资者的信息含量,进而降低股价崩盘风险。

不同于信息含量的研究,其他学者发现投资者情绪也是影响股价崩盘风险的重要因素(Gennotte和Leland,1990[13];赵汝为等,2019[14])。投资者情绪高涨或者低落会影响股票价格系统性的偏离基础价值(Bake和Wurgler,2006[15])并且对股价收益率(Baker等,2003[16])、波动率(De Long等,1990[17];Lee等,2002[18])均存在影响。个人投资者在资本市场中往往处于信息劣势的一方,其对信息的理解倾向于非理性和情绪化(Barber 和Odean,2008[19];张继德等,2014[20];唐斯圆和李丹,2018[21])。Hong和Stein(2003)[22]分析了卖空限制下投资者悲观情绪引发股价剧烈下跌的机制,我国学者也发现了投资者的看跌情绪引发股价崩盘风险的证据(Zouaoui等,2011[23];Yin和Tian,2017[24];Cui和Zhang,2020[25];姚加权等,2021[26])。Vahedian等(2021)[27]研究发现在投资者情绪高涨时期,管理层披露信息的及时性和对盈余预测的修订次数均有所下降,说明在上市公司的信息披露活动有意迎合投资者的情绪,管理层在投资者情绪高涨时期,信息披露的及时性和准确性均有所降低,反之,在投资者情绪低落时期,管理层可能会采取积极回应投资者的方式来调动投资者的情绪。

目前,投资者在互动平台表达不满情绪的现象屡见不鲜。当上市公司股价下跌剧烈,或者股利分配、公司重大决策损害个人投资者权益时,个人投资者很难通过“用手投票”的方式来影响公司决策,除法律维权的手段外,网络互动平台可以为个人投资者提供一个在线发声、表达不满情绪的渠道。结合我国资本市场个人投资者占比较高、易进行非理性交易等特征,网络互动平台上市公司对于投资者负面情绪的安抚可能会影响股价崩盘风险。一方面,进行负面情绪宣泄的个人投资者知悉自身处于信息劣势地位,故而选择到官方的互动平台发声,以期上市公司能够在交易所的监督下对自身进行回复。若上市公司没有进行回复,这一不作为的行为会严重降低个人投资者对上市公司的信心,进一步加剧个人投资者悲观、焦虑等情绪,继而个人投资者会进行“用脚投票”——抛售股票,极端情形下会引发股价崩盘风险;相反,若上市公司积极回复投资者的提问,一方面积极回复可以树立负责任、保护投资者权益的良好公司形象,有助于增强个人投资者对上市公司的信心(支晓强等,2022[7]);同时也能够缓解投资者的负面情绪,对投资者的情绪具有安抚作用,避免投资者进行非理性交易,进而缓解股价崩盘风险。最后,个人投资者易受其他社交媒体负面信息噪音的影响,例如当有人在论坛贴吧中传播负面虚假消息,鼓吹公司股价下跌,个人投资者可以通过网络互动平台要求上市公司出面证实,上市公司积极回复投资者可以缓解负面虚假消息持续发酵给公司股价带来的冲击。

我国资本市场个人投资者占比超过半数,个人投资者的非理性交易容易引发股价剧烈波动,极端情形下会导致股价崩盘。易会满主席在2022金融论坛年会上提出“我国个人投资者交易占比逐步下降到60%左右…个人投资者数量超过2亿,这是我国资本市场最大的市情”。网络互动平台为投资者提供了向上市公司情绪宣泄的机会,监管机构对上市公司在网络平台的回复提出了要求,如深圳交易所于2013年8月发布《关于深圳证券交易所上市公司投资者关系互动平台(“互动易”)有关事项的通知》,其中第六条规定“如无特殊原因,上市公司原则上应当在两个交易日内答复‘互动易’上的投资者提问”;上海交易所于2013年7月发布《关于启用“上证e互动”网络平台相关事项的通知》中要求“上市公司应当充分关注上证e互动平台的相关信息,重视和加强与投资者的互动和交流,对投资者提问给予及时回复”。虽然交易所要求上市公司积极回复投资者提问,但是由于缺乏法律强制性。经本文统计,上市公司对投资者当月提问的回复比例均值为83%,标准差为0.22,说明不同上市公司月度回复积极性差异较大。上市公司积极回复投资者的提问,能够缓解投资者悲观、焦虑情绪,对投资者产生“情绪疏导”的作用,一定程度上可以缓解投资者受负面情绪驱动进行非理性交易给股价带来的冲击。因此,本文提出以下假设:

H2:上市公司在互动平台积极回复可以降低投资者的看跌情绪,进而降低股价崩盘风险。

3 研究设计

3.1 样本选择与数据来源

考虑到我国个人投资者具有换手率高、交易频繁等特点,投资者与上市公司的互动行为在月度频率上更可能对上市公司的股价波动产生影响。参考丁慧等(2018)[3]本文使用月度样本。本文的投资者互动平台问答数据来自于CNRDS数据库,该数据的起始时间为2010年1月,本文选取的样本区间为2010年1月-2022年12月,包括沪深上市公司,共计公司-月度128752个观测值。除股票换手率来自wind数据库外,其他数据均来自CSMAR数据库。本文剔除金融行业的上市公司,此外,为消除极端值的影响,本文对连续变量进行了上下1%的缩尾处理。

3.2 变量说明

(1) 被解释变量——股价崩盘风险

文献如Hutton等(2009)[9],李文贵和路军(2022)[5]等,采用负收益偏态系数(NCSKEW)、收益率上下波动率比例(DUVOL)两个变量衡量股价崩盘风险,学者通常使用周收益率来计算年度的NCSKEW、DUVOL指标。考虑到解释变量和被解释变量时间频率匹配,本文从月度频率上计算上市公司积极性和股价崩盘风险。现有文献衡量月度股价崩盘风险大致有两种做法:1)Marin和Olivier(2008)[28]和丁慧等(2018)[3]假设t月股票超额收益服从正态分布,并使用过去4年历史数据来衡量股价崩盘风险;2)吴崇林等(2021)[29]使用日度数据,构建月度的股价崩盘风险指标NCSKEW、DUVOL。第二种方法可能会由于交易天数过少导致数据易受极端值影响,因此本文采用参考Marin和Olivier(2008)[28]和丁慧等(2018)[3]的月度股价崩盘风险度量方式,该指标假设上市公司的月度超额收益率服从正态分布,当月度超额收益率低于其过去4年月度超额收益率标准差的1.65、2、2.25倍时,通过定义一个二元变量MC标识崩盘风险发生,具体如见式(1):

其中,L=1.65,2,2.25表示崩盘风险发生的阈值,是上市公司月度超额收益率,上市公司i在t月的月度收益率,是考虑现金红利再投资的市场回报率。是过去四年的平均值,是过去四年的标准差。

(2)核心解释变量——网络互动平台回复积极性

关于上市公司积极性的度量方式,一种直观的逻辑是从时效性来衡量积极性,即对投资者的回复时间越短越积极;另一种从全部投资者的角度出发,即对投资者提问回复的比例越高越积极。已有文献通常采用上市公司回复日期和投资者提问日期的间隔天数来计算回复时效性(陈华等, 2022[30])。上市公司当月回复比例具体计算如下,使用投资者对上市公司i在t月提问总次数NumAski,t作为分母,上市公司i对当月的投资者t月提问进行回答的总次数NumAnsi,t作为分子,上市公司i对投资者在t月的回复比例即为ReplyRatioi,t=NumAnsi,t/NumAski,t。

采用回复间隔天数度量积极性具有一定缺陷。一方面在于上市公司不会对全部的提问进行回复,导致一部分未被回复样本的回复天数缺失,进而无法计算天数间隔;另一方面,极端情形下,采用回复间隔天数并不能真正衡量上市公司回复的积极性:例如,上市公司A在t月被提问了10个问题,仅对一个问题在1天之内进行了回复,据以上度量方式,上市公司A在t月的平均回复间隔天数为1天,当月回复比例为10%;上市公司B在t月同样被提问了10个问题并对全部问题在第3天进行了回复,因此上市公司B在t月的平均回复间隔天数为3天,当月回复比例为100%。从当月回复间隔天数角度,会得出公司A比公司B更加积极的结论,而从整体来看,公司A远不如上公司B积极。因此,本文采用上市公司当月回复比例来度量积极性。

为缓解内生性问题,本文使用滞后一期的上市公司当月回复比例作为解释变量。

(3) 中介变量

1)看跌情绪

参考姚加权等(2021)[26]做法,本文使用投资者互动文本的正负面词汇占比度量投资者看跌情绪,具体做法是对网络互动平台每一条投资者提问文本,采用python软件的jieba进行文本分词,计算投资者提问总词数参考姜富伟等(2021)[31]公开的媒体正负面情绪词典,通过匹配词典和分词结果,可以计算上市公司i在t月第j个投资者提问文本的正面词汇个数、负面词汇个数,构建单条提问文本投资者提问的看跌情绪指标然后按照月度对上市公司求均值,计算上市公司i在t月的投资者看跌情绪指标:

2)信息含量

本文使用上市公司回复投资者的质量来度量投资者在互动平台上获取的信息含量。卞世博等(2022)[4]指出,互动平台普遍存在上市公司“答非所问”、“顾左右而言他”的行为,上市公司回复文本与投资者提问文本的相似程度,可以反应上市公司回复的质量,质量越高,投资者的信息含量越大。参考卞世博等(2022)[4],本文使用上市公司月度问答文本的相似性来作为信息含量的代理变量。

(4) 控制变量

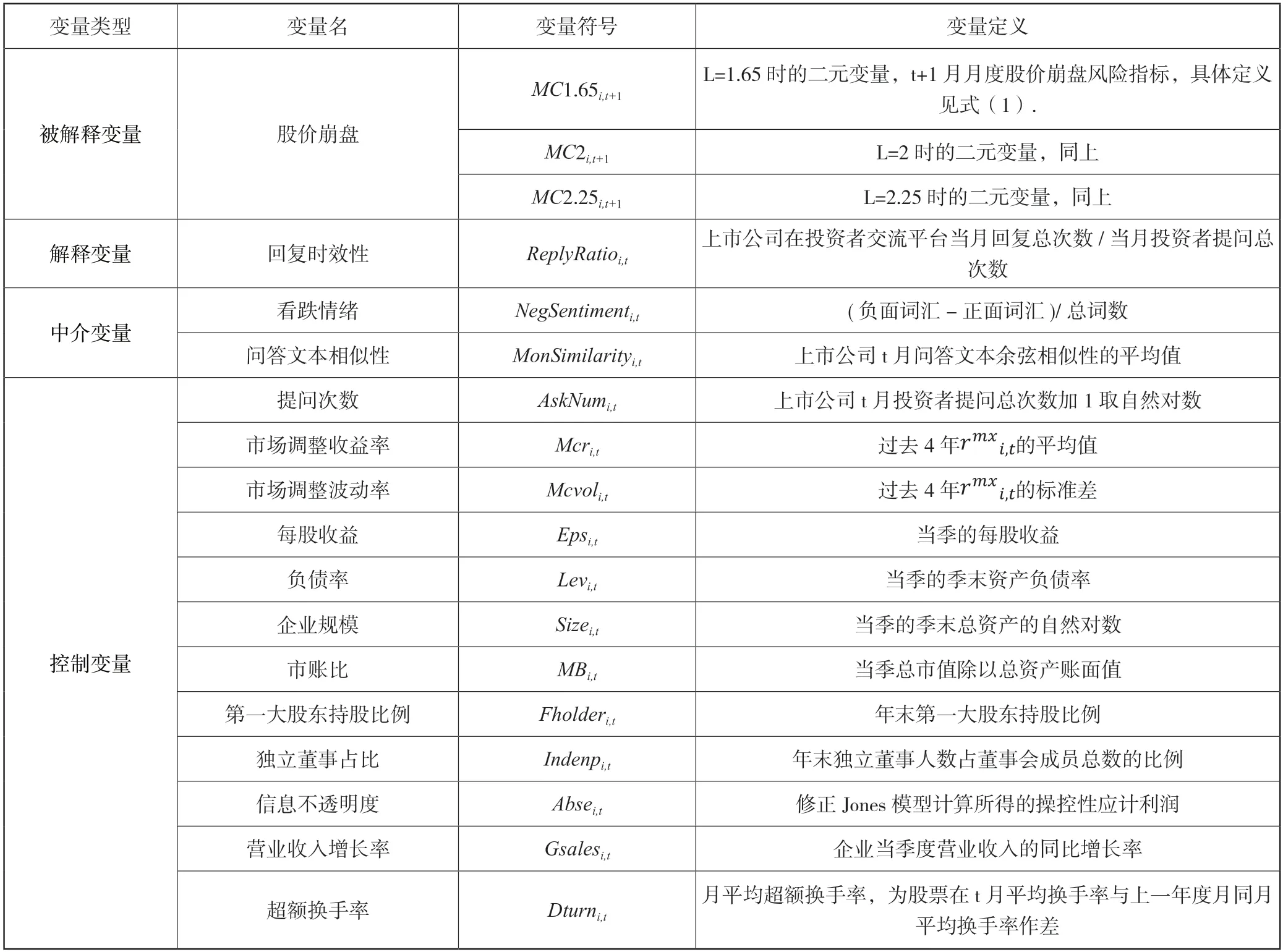

参考Jones等(1994)[32]、李文贵和路军(2022)[5],本文的控制变量包括企业财务特征、内部治理和股票交易特征的指标,具体定义如表1。此外,本文还控制了年份和行业固定效应。

表1 主要变量选择及其定义

3.3 实证模型

本文的股价崩盘风险为二元变量,使用logit模型来检验上司公司回复积极性对股价崩盘风险的影响,本文在基准回归中加入年份和行业固定效应,其中代表控制变量。实证模型见式(2):

4 实证结果与分析

4.1 变量描述性统计

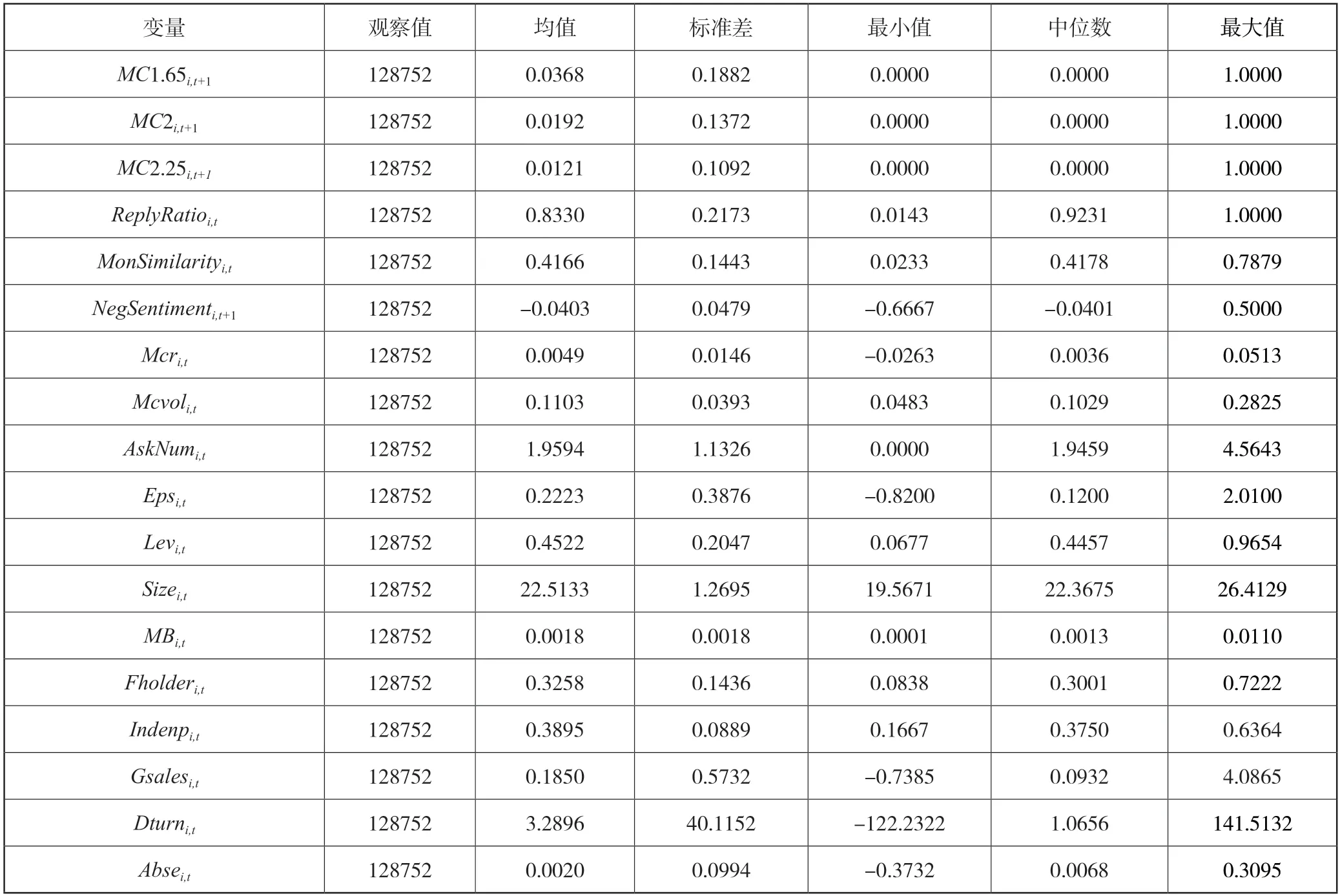

表2是本文的样本描述性统计情况,其中,当月度崩盘风险的阈值分别为1.65、2,2.25时,上市公司平均发生崩盘风险的概率为3.7%、1.9%、1.2%,由于正态分布左偏超过1.65、2、2.25的标准差概率分别为5%、2.5%、1.3%,通过对比,说明本文的样本月度崩盘风险接近正态分布。上市公司当月平均回复比例为83%,上市公司的当月回复时效性较高,标准差为0.22,说明不同上市公司的当月回复比例具有较大的差别。其他变量如看跌情绪,的均值为-0.04,整体情绪偏向正面;互动问答本文相似性均值为0.42,略高于卞世博等(2022)[4]统计结果。

表2 描述性统计

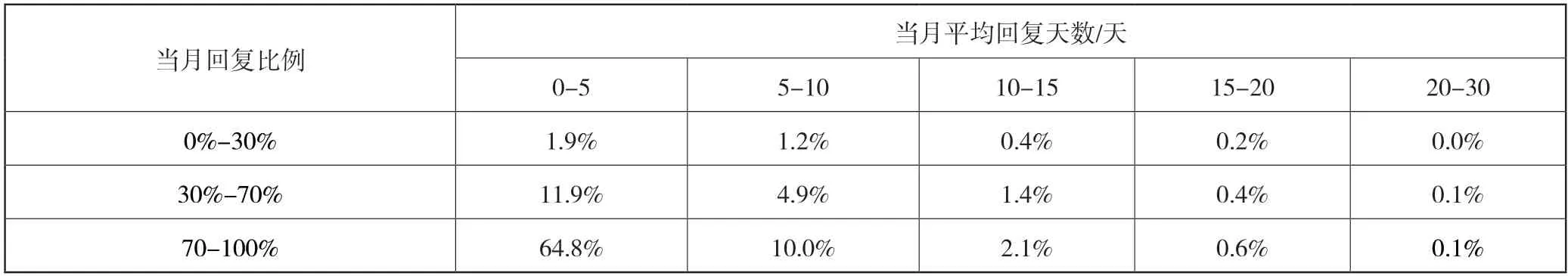

为对比上市公司月平均回复间隔天数、当月回复投资者比例两个度量指标,本文对根据这两个指标进行交叉分组,统计每个分组中频率分布来观测指标的区分度,见表3。其中当月回复比例按照取值范围在0%-30%,30%-70%,70%-100%三个区间划分,对应的积极性由低到高;当月回复天数按照每5天进行分组(最后两个组别由于占比较小进行合并)。从表3可以看出:1)正相关关系:表3中可以看到回复比例较高的组别中(70%-100%分组),回复天数在15天内的样本占76.9%(64.8%、10%、2.1%求和),说明较为积极组别回复天数也较短。2)上市公司回复间隔天数指标会高估积极性:在回复最积极的分组中(0-5天分组)的样本,有13.8%(1.9%,11.9%求和)的回复比例是低于70%,通过对比本文表2的统计结果,当月回复比例的中位数为92%,均值为83%,这一部分样本积极性远低于整体平均水平,这说明采用月平均回复天数作为度量指标,会将全样本中13.8%的样本识别成回复积极,而实际上这些样本对投资者的问题回复的占比相对整体较低。

表3 上市公司回复积极性度量指标列联表

4.2 主假设检验结果

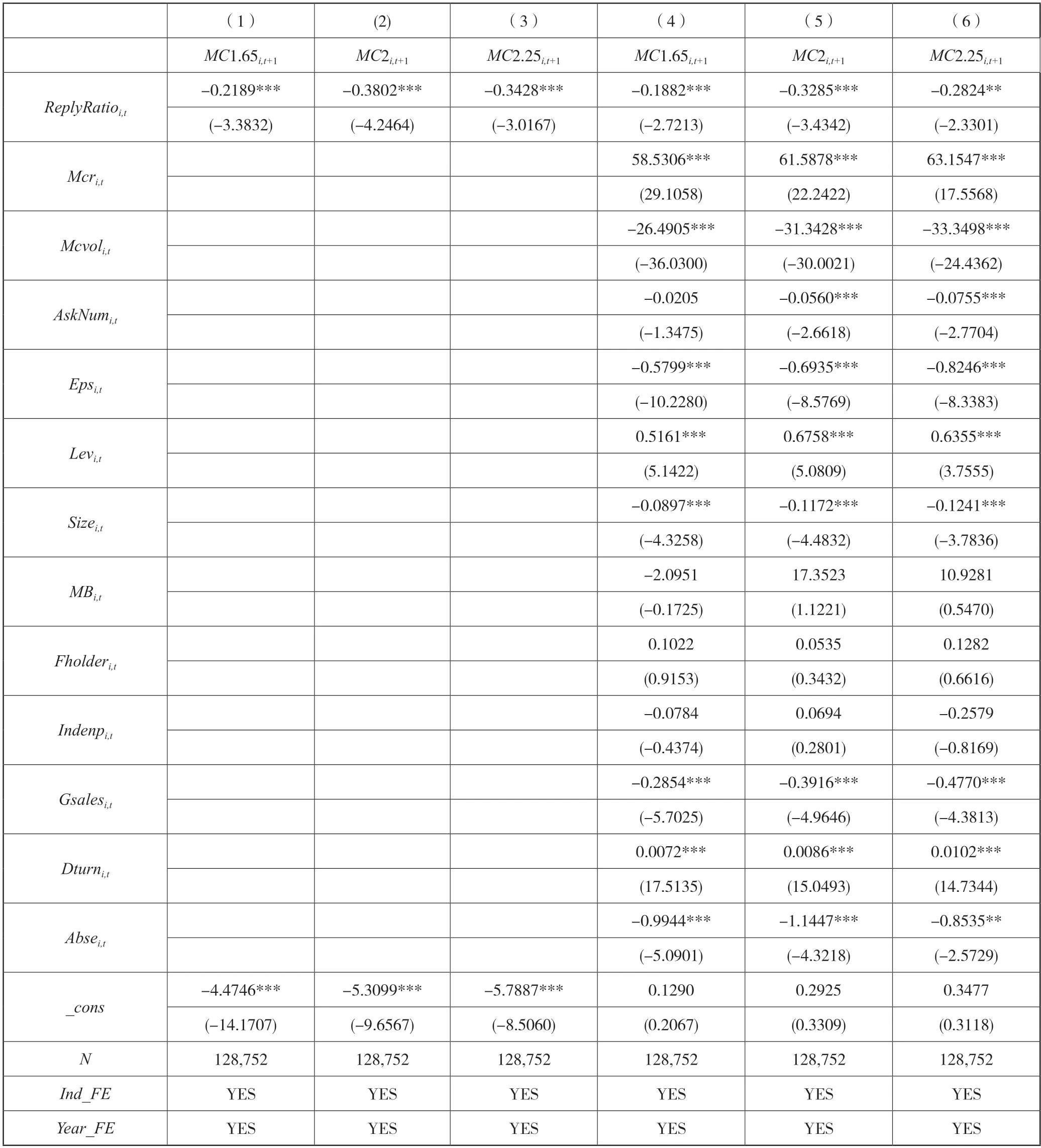

本文首先检验上市公司月度回复积极性对于股价崩盘风险的影响。本文采用加入年份和行业固定效应的logit模型,实证结果见表4,第1-3列回归结果仅加入当月回复比例和年份、行业固定效应,当月回复比例ReplyRatioi,t对于不同阈值股价崩盘风险的回归系数分别为-0.219 (MC1.65i,t)、-0.380 (MC2i,t)、-0.343 (MC2.25i,t),实证结果在1%的水平上显著为负。其中MC1.65i,t、MC2i,t、MC2.25i,t代表股价收益率位于其分布的左侧尾部1.65、2、2.25倍标准差外,是划分股价崩盘的3个阈值。第4-6列加入控制变量,同时控制年份、行业固定效应,ReplyRatioi,t的回归系数分别为-0.188(MC1.65i,t)、-0.329(MC2i,t)、-0.282(MC2.25i,t),结果在1%的水平上显著。以上结果说明上市公司积极回复投资者可以显著降低股价崩盘风险。

表4 基准回归的实证结果

4.3 异质性分析

参考胡楠等(2021)[33],使用年度中位数的分析师跟踪数量中位数为界,将样本划分为高分析师关注组和低分析师关注组,当分析师关注人数高于中位数,取值为1(high组),否则为0(low组)。回归结果见表5,在分析师关注度低的组别,上市公司当月回复比例能够显著降低股价崩盘风险,回归结果在1%的水平上显著为负,而在分析师关注度高的组别中,上市公司当月回复比例积极性回归系数不显著。综上,当分析师关注度较低时,上市公司当月回复比例对股价崩盘风险的缓减作用更大,说明分析师关注度和上市公司回复积极性具有替代作用。

表5 分析师关注度的影响

4.4 内生性分析

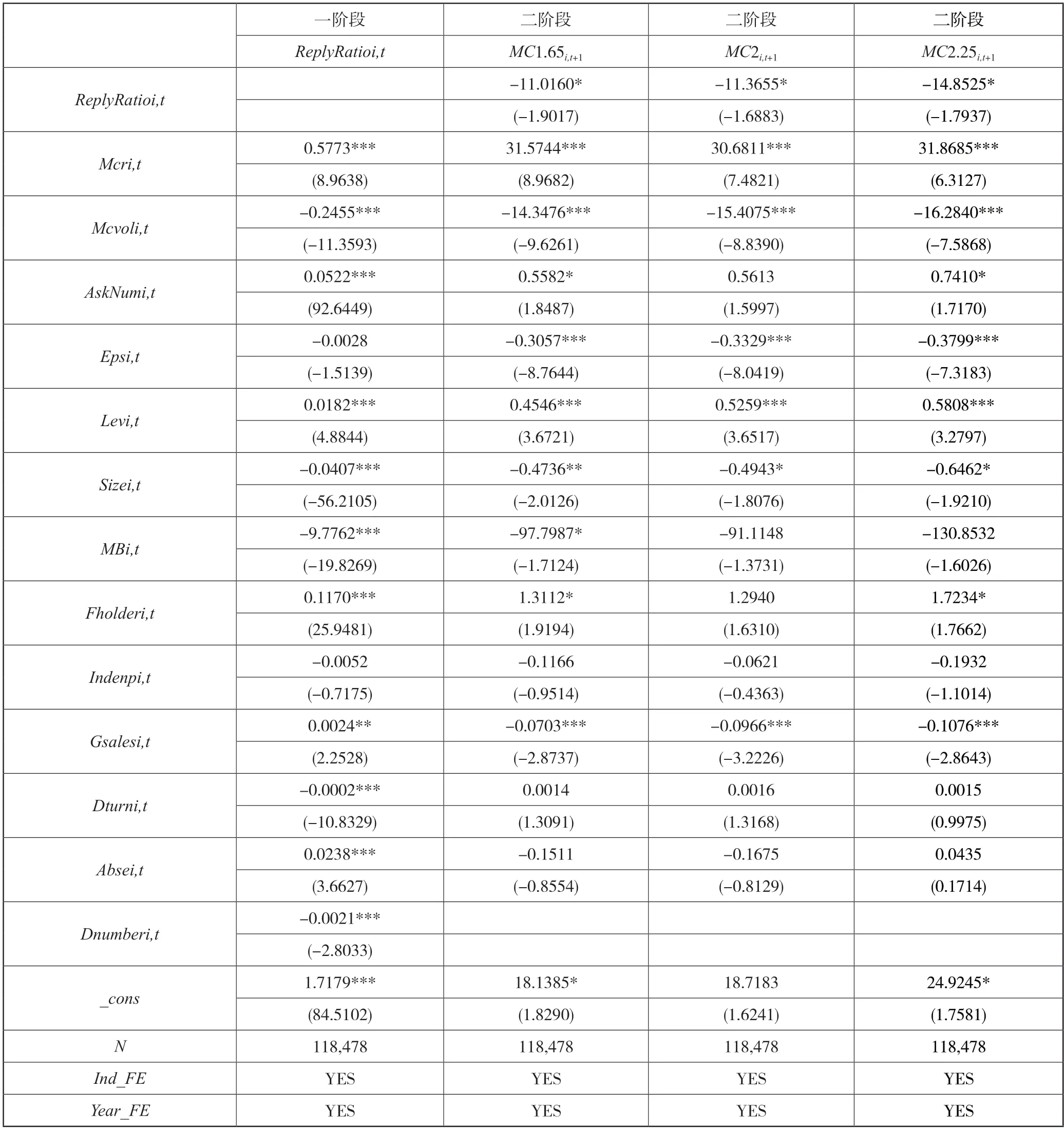

本文在基准回归中使用当月回复比例的滞后一期进行回归,可以在某种程度上缓解反向因果带来的内生性问题。为进一步缓解内生性问题,本文参照李文贵和路军(2022)[5]选上市公司董秘兼职数量Dnumberi,t作为工具变量,本文认为,董秘的兼职数量越高,其用于回复投资者的时间和精力就越少,当月回复比例的积极性就越低。检验结果见表6,在第一阶段回归中,以网络互动平台当月回复比例作为被解释变量,工具变量为Dnumberi,t结果见第一列,第一阶段回归的F值为112.76,高于临界值10,拒绝弱工具变量假设。第2-4列是对于不同阈值月度股价崩盘风险的第二阶段回归,当月回复比例的回归系数在10%的水平上显著为负,说明上市公司积极回复投资者能够显著降低股价崩盘风险。

表6 工具变量法

4.5 机制分析

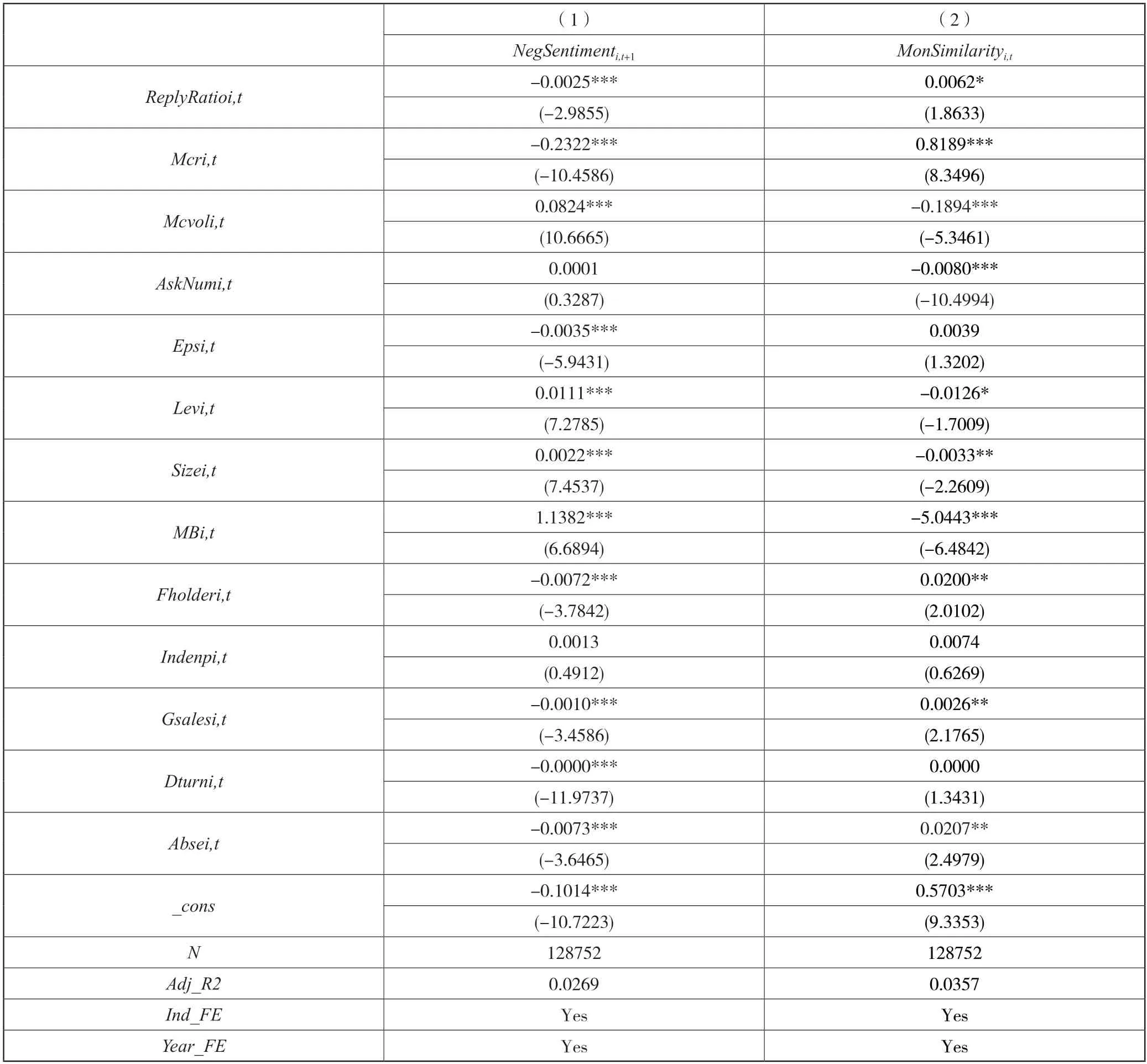

参考江艇(2022)[34],本文使用中介效应检验上市公司回复积极性对股价崩盘风险的影响机制。江艇(2022)[34]指出,若中介变量M与被解释变量Y的因果关系具有理论直观,仅需要考察被解释变量Y与被解释变量X的因果关系、中介变量M与被解释变量X之间的因果关系。本文关于股价崩盘风险(Y)与上市公司回复积极性(X)的因果关系研究见上文基准回归结果。本文中介变量分别为看跌情绪NegSentimenti,t+1和投资者的信息含量MonSimilarityi,t,关于中介变量M与被解释变量X之间因果关系的实证检验见表7。第一列是检验上市公司回复积极性对投资者看跌情绪的影响,ReplyRatioi,t的系数为-0.0025,并在1%的水平上显著为负。经计算,上市公司回复积极性每增加一个标准差,看跌情绪平均值下降约1.36%,这一回归结果验证了文章假设2。第二列是检验上市公司回复积极性对于投资者信息含量的影响,ReplyRatioi,t的系数为0.0062,在10%的水平上显著为正。经计算,上市公司回复积极性每增加一个标准差,投资者信息含量平均提升约0.32%,这一回归结果验证了文章假设1。综上,上市公司回复积极性能够缓解投资者的看跌情绪,也能够给投资者带来信息含量,总体而言,上市公司积极回复投资者对于投资者悲观情绪的缓解作用更大。

表7 机制分析

5 研究结论和政策建议

本文从我国资本市场个人投资者占比高,投资者易受情绪驱动进行非理性交易的现实出发,探究网络互动平台上市公司回复积极性对股价崩盘风险的影响。本文使用上市公司在“上证e互动”和“互动易”的回复内容对上市公司回复投资者积极性进行度量。实证结果表明:(1)上市公司积极回复投资者可以显著降低股价崩盘风险,增强市场稳定性,对于分析师关注度较低的上市公司,这种影响尤为明显;(2)相较于传统的信息含量机制,缓解投资者看跌情绪在统计意义和经济意义上都更加显著,研究发现上市公司回复积极性每提高1个标准差,投资者看跌情绪会下降1.36%,而传统信息含量机制提升仅为0.32%,说明上市公司回复积极对于投资者的“情绪疏导”作用不容忽视。

已有研究主要从信息含量这一传统机制着手,探究上市公司回复对于投资者信息含量的贡献(丁慧等,2018[3];卞世博等,2021[4];李文贵和路军,2022[5];徐寿福等,2022[6]),本文发现了上市公司回复积极性还具备“情绪疏导”的作用,从行为金融视角给出了缓解股价崩盘风险的新机制,对促进资本市场高质量发展提供了一定的政策参考。

本文的研究结论对监管部门具有一定的政策启示。网络互动的积极性有助于降低股价崩盘风险,提高资本市场的稳定性,促进资本市场的高质量发展。目前,上市公司在“上证e互动”和“互动易”的回复态度良莠不齐,虽然交易所要求上市公司加强与投资者的互动,但是由于缺乏法律强制力,上市公司延迟回复、不回复的现象依旧存在,建议监管机构进一步畅通投资者维权申诉渠道,对于拒不回复投资者的上市公司,及时进行警示和处罚。另一方面,本文研究发现网络互动平台的互动积极性具有稳定投资者情绪的作用,建议监管部门建立投资者行为动态分析机制,在投资者情绪低迷时期,监督企业加强信息披露,提升企业信息披露内容的时效性和准确性。