公司股利迎合行为:研究述评与展望

2024-02-02彭梓倩

罗 琦, 李 川, 彭梓倩

(1.武汉大学 经济与管理学院, 湖北 武汉 430072;2.湖北工业大学 经济与管理学院, 湖北 武汉 430068)

引 言

党的二十大报告强调,要健全资本市场功能,提高直接融资比重。2023年11月,中央金融工作会议进一步指出,加快建设金融强国应更好发挥资本市场枢纽功能。由此可见,资本市场在国民经济中的地位越来越重要。在有效的资本市场中,投资者会对市场信息作出理性反应,这些信息能够充分体现到资产价格的变化当中。然而,资本市场异象的出现使有效市场假说的理论基础面临诸多挑战,学者们开始从行为金融学视角对各种异象的产生机理进行解释。随着计算机网络、云计算、大数据等新兴信息技术的发展,互联网与资本市场实现了深度融合。投资者能够借助网络平台与社交媒体更加便捷地获取信息,从而维护自身权益并充分发挥投资者在资本市场中的重要治理作用[1]。与此同时,互联网中的信息噪声会干扰投资者对信息的处理和运用,并使得投资者的预期产生较大偏差。进一步地,通过网络平台进行的自由化信息交流有可能放大投资者的非理性情绪并加速其在市场上的蔓延,这会导致公司股价的非理性变化以及错误定价程度的进一步加剧。大数据技术的进步为提取互联网中与投资者情绪相关的数据资源提供了便捷、有效的手段,学者们借助大数据技术能够构建实时、直接反映投资者非理性偏好的情绪指标,进而从多个视角对资本市场的非理性行为进行分析。

股利政策作为上市公司财务决策的核心内容之一,与公司持续发展、投资者利益保护和资本市场有效运行密切相关。我国资本市场投资者非理性程度较高,上市公司股利政策多变、高送转炒作盛行等现象非常普遍,学者们基于行为金融学视角对这些现象产生的原因进行了分析,指出这些现象在很大程度上源自公司的现金股利迎合和股票股利迎合行为[2-3]。当投资者对公司股利产生非理性需求时,公司管理者由于拥有信息优势,可以发现由投资者非理性偏好导致的股票错误定价,并根据投资者情绪调整公司股利政策,进而在短期内维持或推高公司股价。在互联网大数据环境下,投资者在网络中围绕股利的搜索、交流行为能够实时反映其对于股利的关注和需求的变化,这为观察投资者股利情绪提供了依据,从而为管理者通过调整股利政策实施股利迎合行为带来了便利。同时,投资者通过网络平台发表对公司股利政策的看法容易导致投资者情绪在市场中迅速扩散,这使得非理性因素对公司股票价格的影响进一步增强,公司管理者基于投资者股利情绪的迎合行为也可能更为积极。

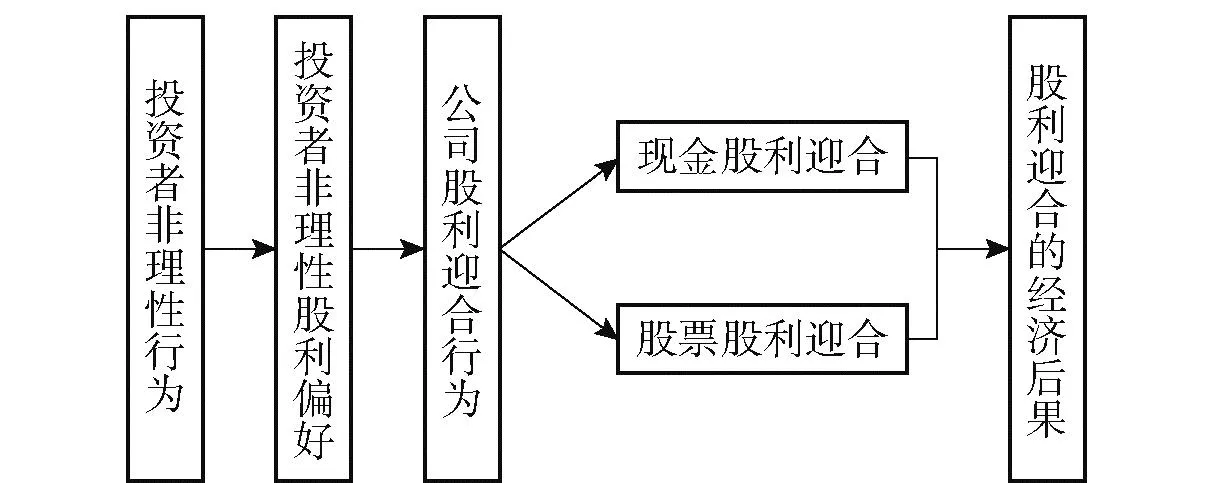

学者们对投资者情绪与公司股利迎合的相关研究已经取得一定的成果,但对传统投资者情绪指标以及大数据投资者情绪指标合理性和适用性的讨论并不充分,对于这些指标与资产价格关系的研究也不够深入。同时,学者们对资本市场非理性行为影响公司股利政策的迎合方式以及其中可能存在的委托代理问题也缺乏系统性的分析,并且较少结合公司特征和市场环境对股利迎合行为及其可能引发的经济后果进行探讨。鉴于此,本文结合投资者非理性股利偏好分析并总结了投资者非理性情绪的定义、测度与应用,系统性地梳理了公司的现金股利迎合、股票股利迎合行为及其经济后果等方面的相关文献,并提出了利用大数据构建投资者非理性股利情绪指标的方法与应用、现金股利迎合中的委托代理问题、基于公司特征和市场环境下的高送转迎合行为差异以及互联网环境下公司股利迎合的经济后果等针对未来研究的方向性建议。

本文不仅对国内外学者关于公司股利迎合行为的研究现状和主要观点进行了系统性梳理与归纳,也为学者们的后续研究和我国股利监管政策的优化完善提供了指引和启示。本文的逻辑链条如图1所示。

图1 本文的逻辑链条

一、投资者非理性行为与股利偏好

(一)投资者非理性行为

自20世纪80年代开始,资本市场中不断涌现的异象引起了学者们的广泛关注,大量证据表明,以有效市场假说为基础的传统金融理论存在一定的缺陷。为了对资本市场异象的产生做出合理解释,学者们从情绪角度展开了对投资者非理性行为的研究。De Long et al.[4]根据噪声交易者假说构建了噪声交易的 DSSW 模型,并指出由于投资者并非完全理性,其交易决策可能会受到市场噪声的影响,这会导致公司股价与其真实价值发生偏离。Lee et al.[5]以 DSSW 模型为基础正式提出了投资者情绪假说,将投资者情绪定义为投资者对资产回报的乐观或悲观预期,并发现投资者情绪的波动可以用来解释封闭式基金折价之谜。Baker &Wurgler[6]总结了1961—2002年美国市场情绪的起落情况,对投资者情绪做出了两种解释,即投资者对资本市场的乐观或悲观预期以及投资者的投机倾向。Polk &Sapienza[7]认为,投资者情绪源于市场参与者对资产的错误估值,主要反映了市场中股票的错误定价程度。已有文献中对投资者非理性情绪的定义并不完全相同,但这些定义的基本内涵是一致的:投资者非理性情绪反映了投资者对市场未来状况的预期,这一预期受到一些非理性因素的影响,因而会与现实存在偏差。

本文通过对已有文献进行梳理,发现投资者非理性情绪衡量指标的构建方法大致可以分为三类。第一类是直接法,即通过市场调查得到投资者对于市场未来走势的看法,用以度量投资者情绪,例如美国个人投资者协会(AAII)调查指数。第二类是间接法,即利用相关的经济变量来度量投资者情绪。Baker &Wurgler[6]对封闭式基金折价率、IPO数量、IPO折价率、股票换手率、股利溢价和股票发行占总发行比例这六个指标进行主成分分析,构建了BW指数,作为投资者情绪的衡量指标。易志高、茅宁[8]根据中国资本市场的现实情况对BW指数进行了改进,构建了中国股票市场投资者情绪综合指数(CICSI)。上述直接法和间接法都属于利用市场数据构建情绪指标的传统方法,而第三类方法则是基于互联网大数据,利用数据挖掘和文本分析方法来构建投资者情绪衡量指标。Chen et al.[9]使用文本分析法对Seeking Alpha股票论坛中投资者的观点和读者的评论进行了情感分析,构建了代表个人投资者态度的情绪指标。Da et al.[10]基于情绪词典对搜索关键词进行了情感分类,并利用谷歌搜索趋势数据构建了反映投资者对经济状况所持态度的FEARS指数。Al-Nasseri et al.[11]利用文本分类算法对StockTwits中关于道琼斯股票的推文数据进行分析,并据此构建了反映专业投资者真实信念的情绪指标。此外,学者们的研究还表明,新闻媒体情绪能够准确衡量投资者情绪。Obaid &Pukthuanthong[12]利用机器学习方法对新闻图片进行情感分析,构建了基于视觉内容的投资者情绪指标。姜富伟等[13]构建了中文金融情感词典,并在此基础上计算了衡量我国财经媒体文本情绪的大数据指标,该指标能够准确捕捉我国股票市场中投资者情绪的变化。范小云等[14]利用中文金融文本情绪词典结合机器学习算法提出了一种混合式的情绪测度方法,分别构建了基于正式文本和非正式文本的媒体情绪指数作为投资者情绪的衡量指标。

(二)投资者非理性股利偏好

在非完全有效资本市场中,投资者受情绪、认知以及制度等因素的影响,对公司的股利发放可能存在非理性偏好。Shefrin &Statman[15]基于自我控制、前景理论和后悔厌恶,从情绪的角度解释了投资者为何偏好现金股利。Baker &Wurgler[16]通过放宽MM股利无关理论中投资者完全理性的假定指出,由于情绪和制度等因素的影响,投资者对于公司股利支付具有时变需求,而公司管理者会为了迎合投资者偏好而制定相应的股利政策。Breuer et al.[17]通过对投资者现金股利需求进行跨国比较发现,投资者损失厌恶、模糊厌恶以及耐心程度的不同会导致投资者对上市公司现金股利的偏好产生差异。李心丹等[3]指出,个人投资者作为市场的主体构成,在知识、能力等方面存在不足,导致投资者的非理性股利偏好在我国资本市场中表现得较为明显。尹力博、聂婧[18]研究发现,博彩偏好、关注历史趋势等因素会加剧投资者的非理性股利偏好。

已有研究对投资者非理性股利偏好的探讨通常围绕股利溢价展开,但基于不同公司市账比差值计算的溢价指标会受到公司成长机会和风险等因素的影响,因此利用股利溢价指标衡量投资者非理性股利偏好存在一定的局限性。互联网技术的高速发展为学者们更好地研究投资者非理性股利偏好提供了便利。Kumar et al.[19]基于谷歌搜索中与股利相关的搜索数据,构建了衡量投资者非理性现金股利偏好的情绪指数并对公司股利政策进行了考察,研究结果表明,公司现金股利支付水平会随着投资者现金股利情绪的高涨而提高。罗琦等[20]利用百度指数平台搜索数据构建了投资者现金股利情绪指数和股票股利情绪指数,发现公司现金分红和高送转行为均呈现出明显的迎合特征,并且公司对投资者非理性股利偏好的迎合会加剧股价崩盘风险。Li &Liu[21]研究了投资者外推行为对资产定价的影响,发现投资者对股利的偏好会导致股票溢价波动性的提高。

(三)公司股利政策与投资者非理性股利偏好

股利政策作为上市公司为实现一定目的对公司净利润在支付股利和增加留存收益之间进行合理分配的制度安排,长期以来一直是学者关注的焦点。Lintner[22]提出了一个有关股利分配的理论模型,并指出公司的股利政策取决于目标股利支付率和当前股利水平向目标股利调整的速度,由此揭开了股利研究的序幕。学者们在后续的研究中提出了“在手之鸟”理论、股利无关理论、税收差异理论、追随者效应理论、代理成本理论以及信号传递理论等一系列以有效市场假说为基础的理论,在股利政策的研究中取得了巨大进展。然而,随着资本市场中各种异象频繁发生,传统的“理性人”假设难以对市场中公司的股利发放行为做出合理解释。在实际的决策过程中,投资者的行为会受心理因素的驱动从而呈现出非理性的特征,具体表现为投资者对公司的股利发放具有非理性的需求。在这种情况下,公司可能会针对投资者的偏好来制定相应的股利政策。Baker &Wurgler[16]率先将迎合理论扩展到公司股利政策方面,并提出了股利迎合理论,指出投资者受情绪和制度等因素的影响会产生非理性的股利需求,上市公司支付现金股利主要是为了迎合投资者不断变化的股利需求从而获得股利溢价,这为公司股利迎合行为的研究奠定了基础。

综上所述,学者们从行为金融学的视角利用投资者非理性行为来解释资本市场异象,并构建了反映投资者非理性情绪和股利偏好的衡量指标。特别是随着大数据技术的快速发展,学者们借助互联网大数据技术构建了开源信息环境下更为实时、直接反映市场情绪和股利情绪等投资者非理性行为特征的指标。同时,学者们对投资者非理性情绪和股利情绪指标的合理性和适用性进行了一些探讨,并基于这些指标与资产价格之间的内在联系分析了资产价格信号作用于公司投融资决策的渠道和机制。

二、公司的现金股利迎合

(一)现金股利迎合动机

已有研究指出,投资者股利偏好是导致上市公司现金股利政策存在差异的重要原因,公司进行现金股利迎合的主要目的在于获取股利溢价。Li &Lie[23]研究发现,管理者在进行股利决策时考虑投资者股利偏好往往会促使股价上升,而无视投资者股利偏好的管理者则会受到股价下降的惩罚。Neves et al.[24]对公司股利迎合倾向进行跨国比较的结果显示,在控制了影响股利的传统因素如自由现金流、杠杆率和收益等之后,公司的股利政策仍具有迎合投资者偏好的倾向。Hameed &Xie[25]指出,首次发放股利会导致公司及其他发放股利公司的股价同步性上升,而不发放股利公司的股价同步性会下降,这表明公司股利政策能够吸引具有不同股利偏好的投资者。Golubov et al.[26]研究发现,在并购事件中,当并购的支付方式为股票支付时,主并公司会通过将现金股利发放水平调整至与目标公司一致来迎合不同投资者对股利的偏好。Byun et al.[27]基于21个国家的经验证据显示,公司倾向于在投资者情绪低迷时提高现金股利发放水平以满足风险厌恶型投资者的股利需求。

相较于发达国家的资本市场,我国资本市场起步较晚,早期上市公司整体支付的现金股利水平很低,并有研究表明公司现金股利政策存在迎合投资者股利偏好的情况。支晓强等[2]结合股权分置改革的现实背景考察了中国上市公司的股利迎合行为,发现股权分置改革后公司股利政策呈现出明显的迎合投资者偏好特征。尹力博、聂婧[18]研究指出,投资者将上市公司的分红水平视为反映公司经营前景的信号,从而对高分红公司赋予更高的估值,这进一步证实了上市公司存在迎合投资者股利偏好的分红动机。为促使上市公司分红以保障投资者利益,证监会自2000年起出台了一系列政策将再融资资格与公司的现金股利分配行为挂钩,这些政策被称为半强制分红政策。在这一政策背景下,具有再融资意愿的上市公司会改变股利支付决策以迎合监管政策中的分红要求,国内学者们对此也展开了相关研究。王志强、张玮婷[28]将公司分红水平达到半强制分红政策最低要求的行为视作公司采取了股利迎合策略,研究发现,财务灵活性边际价值越高的公司越倾向于进行现金股利迎合。王磊等[29]指出,公司在采取迎合监管要求的现金股利政策时会考虑同行业其他公司的行为,这使得公司将现金分红水平维持在半强制分红政策所规定的最低水平上。马鹏飞、董竹[30]的经验证据显示,公司迎合半强制分红政策的现金股利支付行为有利于增加公司价值。随着监管机构持续完善上市公司现金股利制度,我国上市公司现金股利支付水平得以稳步提升。

(二)公司特征和市场环境对现金股利迎合行为的影响

已有文献结合公司特征和市场环境对公司现金股利迎合行为展开了探讨。Neves et al.[24]考察了股利迎合理论与公司特征之间的交互作用,发现资产流动性高、投资机会多、自由现金流充裕的公司更倾向于进行现金股利迎合。Ferris et al.[31]基于23个国家的经验证据显示,在不同的投资者保护法律环境下,公司的股利迎合行为存在差异,普通法国家的公司比大陆法国家的公司更倾向于迎合投资者的股利偏好。Becker et al.[32]基于地区人口差异研究了公司的股利迎合行为,发现老年人占比较高地区的公司会支付更多的现金股利从而迎合老年投资者对派息股票的偏好。Elbannan[33]检验了新兴资本市场中股利溢价与公司股利政策之间的关系,发现新兴资本市场国家的公司在制定股利政策时存在迎合投资者偏好的倾向,并且公司股利迎合水平会受到经济环境变化的影响。Yu et al.[34]对中国股息税改革后的公司股利迎合行为进行了研究,发现当控股股东和外部投资者对现金股利的偏好不一致时,公司会更多地迎合控股股东对现金股利的需求。黄娟娟、沈艺峰[35]结合中国上市公司股权结构高度集中的背景考察了股利迎合行为,发现股权集中度越高,公司迎合大股东偏好进行现金股利支付的意愿越强。吕纤、罗琦[36]指出,自由现金流充裕、资产流动性高和成熟型的公司更有能力迎合投资者的非理性股利偏好,并倾向于运用盈余管理配合现金股利迎合以维持公司股价。

(三)股票回购迎合

股票回购是公司满足投资者资金需求的另一重要方式。已有研究发现,公司在进行股票回购时也具有迎合投资者偏好的倾向。Grullon &Michaely[37]指出,股票回购是现金股利的一种替代品,向投资者支付现金股利少于预期的公司会倾向于回购更多的股票。Jiang et al.[38]从股票回购的角度对股利迎合理论进行了拓展,发现公司为获取回购溢价会迎合投资者对股票回购的时变需求,并且管理者会将现金股利和股票回购视为替代性的支付机制。Kulchania[39]构建了一个股票回购和发放现金股利的差额溢价指标,对迎合行为如何影响股票回购和现金股利之间的替代关系进行了研究,并指出当回购溢价和股利溢价的差额较高时,公司更倾向于利用股票回购迎合投资者偏好。俞毛毛、马妍妍[40]研究发现,股票回购和现金股利之间存在部分替代关系,并且二者都能够通过理性迎合渠道和股权迎合渠道促进公司研发投资的增加。

综上所述,已有文献在分析公司现金股利迎合与股票回购迎合行为时,主要将研究视角聚焦于公司管理者为股东谋求股利溢价、回购溢价以及为公司争取再融资资格的行为动机上,这些研究大都假定管理者与公司现有股东的利益保持一致,也有部分学者基于公司控股股东和中小股东之间的利益冲突考察了公司现金股利迎合行为。上述研究对于结合我国现实背景探讨公司现金股利迎合过程中的代理问题以及内部人自利动机具有重要的意义。

三、公司的股票股利迎合

(一)股票拆分迎合动机

公司利用股利政策迎合投资者偏好的行为不仅存在于现金股利中,在股票股利的发放中同样存在。Weld et al.[41]指出,由于投资者并非完全理性,在股票拆分后投资者会产生股票变得更加便宜且具有更大增值空间的错觉,因而对低价股票具有非理性偏好,即投资者存在“名义价格幻觉”。Baker et al.[42]从迎合理论的视角解释了股票拆分与投资者低价股偏好之间的关系,研究发现,由于投资者存在“名义价格幻觉”,上市公司会通过股票拆分的手段降低公司股票名义价格以获取低价股溢价,从而实现对投资者偏好的迎合。Minnick &Raman[43]发现,美国上市公司股票拆分频率和拆分比例与中小投资者持股比例及其家庭收入水平显著相关,这表明公司会根据投资者特征变化采取股票拆分决策。Amini et al.[44]的研究结果显示,上市公司管理者会通过股票拆分来控制其股价水平,从而迎合短期和长期机构投资者的不同偏好。进一步地,有学者认为公司的股票股利决策也迎合了投资者的博彩偏好。Chen et al.[45]基于谷歌搜索趋势构建了能够捕捉投资者博彩情绪变化的指标,并指出公司倾向于在投资者博彩情绪上涨时进行股票拆分以迎合投资者对彩票型股票的偏好。Hu et al.[46]研究发现,上市公司会利用股票股利或股票拆分迎合具有博彩偏好的投资者,这类投资者会为公司股票支付更高的价格从而有利于公司价值的提升。

(二)高比例送股、转增股迎合动机

不同于西方国家上市公司对现金股利分配的青睐,中国上市公司更热衷于进行股票股利分配,尤其是高比例送股、转增股(简称“高送转”)等。尽管高送转过程中投资者利益并未发生实质性变化,但由于知识、能力的限制以及情绪等非理性因素的影响,投资者往往对低价股具有较强偏好,管理者通过高送转迎合投资者的这种偏好有助于获取低价股溢价。罗进辉等[47]指出,由于投资者的“名义价格幻觉”,我国资本市场存在明显的低价股溢价现象,并且上市公司的散户规模越大,低价股的溢价效应就越强。除了迎合投资者的“名义价格幻觉”外,管理者还会利用高送转迎合投资者的博彩偏好和参考点效应。郑振龙、孙清泉[48]认为,高送转概念股实质上是彩票型股票,公司的高送转决策迎合了投资者“以小博大”的博彩心理。徐龙炳、陈历轶[49]指出,管理者进行股票股利决策时会同时迎合投资者的“名义价格幻觉”和参考点效应,表明我国上市公司的高送转行为具有双重迎合动机。

(三)内部人减持、股权质押与高送转迎合

在研究管理者通过高送转迎合实现自身利益最大化时,已有文献主要从内部人减持和股权质押等角度展开了探讨。谢德仁等[50]结合上市公司高送转政策研究了内部人减持行为,发现内部人倾向于通过高送转迎合为其实施减持创造条件。韩忠雪、夏文蕾[51]指出,公司高管会主动迎合和引导投资者交易行为,通过股票送转和分红为其减持套现创造条件。罗琦等[20]研究发现,当大股东存在减持意愿时,相较于现金分红迎合,公司更倾向于采取高送转迎合为其减持创造条件。何平林等[52]结合股权质押分析了上市公司进行股票送转的动机,发现当控股股东存在股权质押时,公司为降低由股价下跌导致的潜在控制权转移风险更有可能通过高送转来迎合投资者进而抬高股价。黄登仕等[53]进一步指出,控股股东股权质押数量越多的公司越有可能进行高送转,并且公司在股价下跌时更有可能实施高送转迎合。廖珂等[54]研究发现,高送转相较于现金股利能够更好地推高公司股价,存在控股股东股权质押的上市公司更倾向于进行高送转迎合并且还会采用盈余管理的方式进一步推高股价。戚拥军、张晓宇[55]指出,高管减持规模与公司实施高送转的倾向之间存在正相关关系,并且投资者情绪在这一关系中具有正向调节作用。

综上所述,学者们围绕股票拆分和高送转考察了公司股票股利迎合行为,并从投资者“名义价格幻觉”、博彩偏好、参考点效应以及内部人减持和控股股东股权质押等方面探讨了公司股票股利迎合过程中的自利动机。已有文献关注到中国新兴资本市场环境以及上市公司股权结构高度集中的特点对管理者决策行为的影响,这对于结合公司自身特征和外部市场环境探讨公司股票股利迎合行为具有重要意义。

四、公司股利迎合的经济后果

(一)股利迎合的市场反应

公司迎合投资者非理性偏好的股利政策通常会在短期内引起正向的市场反应,但在长期中则会出现反转。Baker et al.[42]指出,股利迎合行为在短期内会导致公司股价被投资者高估,但由于市场最终会修正股利迎合引发的错误定价,实施股利迎合的公司长期股票收益率较低。Al-Yahyaee et al.[56]基于阿曼独特的市场环境研究了公司股价对股息公告的反应,发现在公司宣告现金股利支付水平提高后股价会上涨,相反公司宣告现金股利支付水平降低后股价会下跌。Hartzmark &Solomon[57]指出,市场参与者往往将股利和资本利得视作独立的收入来源,投资者容易产生对股利的非理性偏好从而高估发放现金股利公司的价值,长期来看公司进行股利迎合会导致股价下跌。Titman et al.[58]研究发现,管理者可能会利用股票拆分行为吸引散户投资者购买公司股票,在拆分开始后公司股价会暂时上涨,但随后公司股价会跌破其原有水平。李心丹等[3]认为,管理者和大股东通过实施高送转行为迎合投资者“名义价格幻觉”本质上是在侵占中小股东利益,这导致进行迎合的公司长期绩效和股票收益率都将处于较低水平。俞红海等[59]研究发现,理性的管理者会利用基金拆分迎合投资者的非理性偏好从而实现自身利益最大化,但这一行为会导致拆分后基金长期收益率降低。胡聪慧等[60]区分了上市公司实施送转的估值提升动机和操纵迎合动机,发现估值提升类的送转具有更强的短期公告效应,而操纵迎合类送转带来的公告效应在一年内会出现反转。

(二)股利迎合与公司财务信息质量、未来业绩

公司管理者在实施迎合性的股利政策时会搭配盈余管理等手段从而最大化自身利益,这通常会导致公司财务信息质量和未来业绩受到损害。Chan et al.[61]认为,管理者会利用盈余管理配合股利迎合政策的实施,因此股票拆分后公司股票的短期异常回报将有所提高,但在长期中会出现反转,公司的财务信息质量也会下降。Elnahas et al.[62]结合管理者机会主义行为研究了股票拆分的经济后果,发现在内部人利用股票拆分时机卖出公司股票的情况下,公司在未来更有可能进行盈余重述,并且公司股票将面临更低的超额收益。蔡海静等[63]的经验证据显示,大股东会利用高送转推高股价从而进行大规模减持,并且公司会通过盈余管理调节高送转强度与减持规模之间的关系,这一行为将对公司高送转后的业绩造成负面影响。崔宸瑜等[64]指出,通过定向增发进行融资的上市公司在定向增发后会通过高送转迎合帮助大股东进行股票减持,这将导致公司的盈余管理行为更激进、投资效率更低并且业绩更差。贾巧玉、周嘉南[65]研究发现,为了迎合投资者以获取股利溢价,在公司真实业绩无法维持上期现金股利发放水平的情况下,管理者会通过盈余管理粉饰公司业绩以避免现金股利发放水平的下降,但这一行为会损害公司的未来业绩。

(三)股利迎合与公司风险

公司的股利迎合行为所导致的公司股价异常波动和财务信息质量下降会进一步加剧公司所面临的风险。Hu et al.[66]研究发现,上市公司能够通过股票拆分增加股票的彩票型特征,从而吸引具有博彩偏好的投资者购买公司股票,但公司在进行迎合性的股票拆分后会变得更加激进并承担更多风险。酒莉莉等[67]的经验证据显示,管理者实施高送转是为了迎合投资者非理性偏好从而推高短期股价,股价的非理性上涨与坏消息的累积会显著提高公司股价崩盘风险。谢知非[68]研究了上市公司现金股利政策的跨期调整过程,发现管理者对投资者参考点效应的迎合与公司股利平稳性显著负相关,刻意迎合投资者预期的行为会加剧公司股利的不平稳性。罗琦等[20]基于百度指数平台搜索数据构建了投资者现金股利情绪和股票股利情绪的大数据指标,发现公司迎合投资者非理性股利情绪的股利政策无法向市场传递真实有效的信息,从而会导致公司股价信息效率降低,股价崩盘风险上升。

综上所述,学者们对公司实施现金股利迎合和股票股利迎合的经济后果进行了研究,这些研究除了从市场反应的角度考察公司股价的动量和反转效应外,同时也对公司实施股利迎合后的财务信息质量、未来业绩以及公司风险等方面进行了考察。已有文献从公司层面和市场层面对公司股利迎合的经济后果进行的一系列探讨,对于进一步结合互联网大数据背景探讨公司股利迎合经济后果之间的相互关联从而更深入全面地理解公司股利迎合行为具有重要意义。

五、未来研究展望

本文通过梳理投资者情绪与公司股利迎合的研究脉络,围绕现金股利和股票股利探讨了上市公司迎合投资者非理性股利偏好制定不同股利政策的现象,并分析了上市公司实施股利迎合后可能导致的经济后果。通过对国内外学者既有研究成果的梳理、分析和总结,以下几个方面的相关研究还有待进一步扩展。

第一,利用大数据技术探索更多有效衡量投资者非理性股利情绪的方法。股利溢价、低价股溢价等传统股利情绪指标包含了公司基本面变化的影响,在互联网大数据时代,学者们能够通过网络数据挖掘捕捉投资者时变的股利情绪。未来的研究在构建投资者非理性股利情绪指标时可以进一步利用网络论坛、推文以及媒体数据,综合考虑投资者和媒体特征,从市场和公司两个层面更好地度量资本市场的非理性行为。

第二,从委托代理视角分析公司内部人实施现金股利迎合的深层次原因。中国上市公司股权结构高度集中,公司内部的各种代理问题突出,结合我国现实背景对公司现金股利迎合中的内部人自利动机进行考察具有重要意义。未来的研究可以重点关注内部人减持、股权质押以及内幕交易等事项,利用基于互联网大数据构建的投资者股利情绪指数对公司现金股利迎合过程中的委托代理问题展开深入分析,从而为保护中小投资者利益、优化上市公司现金股利决策提供相应的理论指导。

第三,结合公司特征和市场环境对公司股票股利迎合行为的差异性进行考察。我国资本市场的投机炒作气氛浓厚,管理者利用高送转迎合推高股价从而谋取私利的行为屡见不鲜,结合公司特征和市场环境对高送转行为进行分析有助于准确把握公司股票送转决策的行为动机。未来的研究可以结合股权结构、融资能力和投资能力等公司特征以及法律保护、交易制度和监管政策等市场环境对公司高送转迎合行为进行考察,从而为维护资本市场稳定、优化上市公司股票股利决策提供决策参考。

第四,基于大数据构建的投资者股利情绪指标对公司股利迎合的经济后果展开深入探讨。在互联网大数据时代,宽松自由的信息环境放大了市场中的信息噪声并加快了非理性情绪的蔓延,市场的错误定价程度或进一步提高,公司管理者的股利迎合行为所引发的经济后果可能会表现出新的特征。未来的研究可以结合大数据构建的投资者股利情绪指标,从股价波动、财务表现以及潜在风险等领域对公司股利迎合的经济后果进行探讨,从而为上市公司利用股利政策助力资本市场健康稳定发展提供指引。