中国货币政策对RCEP 成员国的溢出效应

——基于GVAR模型的实证分析

2024-02-01刘权韩婷

刘权,韩婷

(西安外国语大学 经济金融学院,陕西 西安 710128)

改革开放至今,我国经济实现了快速发展,在经济全球化背景下不断扩大对外开放程度,通过对外贸易、国际投资等不断融入世界经济。2020年11 月15 日正式签署的区域全面经济伙伴关系协定(RCEP)代表着世界最大的自由贸易协议正式落地,RCEP15 国的总人口占世界总人口30%,GDP 总和占全球比重超过30%,蕴藏着巨大的发展潜力。新冠疫情席卷全球后,国际贸易受到很大影响,世界各国经济均出现了不同程度的下滑。我国在寻找新的经济增长点时,提出了构建国内国际双循环相互促进的新发展格局。RCEP 的全面实施,不仅能够带动东亚地区经济发展,而且能够助推实现我国构建的国内国际双循环新发展格局。

货币政策溢出一直是开放经济下的研究热点。货币政策作为调节一国宏观经济的重要手段,不仅会对本国经济指标、经济发展产生作用,还会在开放经济下通过国际贸易、资本流动等经济活动向外传递,影响他国宏观经济,即产生货币政策的溢出效应。中国作为世界第二大经济体,对世界经济的影响深远。根据国际货币基金组织(IMF)的报告,2019 年,中国经济的增长对全球新增经济增长贡献率超过28%。2020 年,中国经济实现2.3%的正增长,经济总量占世界经济比重超17%,成为推动世界经济恢复的主要动力。中国经济发展为世界经济发展贡献了巨大力量。

在此背景下,研究中国货币政策对RCEP 成员国的溢出效应就具有重要的现实意义,有助于中国货币当局在综合考虑RCEP 成员国家对中国货币政策溢出的政策反应后,制定科学合理的货币政策。

一、文献综述

梳理关于货币政策溢出的文献发现,现有的研究主要可以从两个方面进行评述:第一,一国的货币政策是否对其他国家产生外溢作用,即货币政策溢出的存在性研究;第二,一国货币政策产生的外溢效应是通过哪些渠道对其他国家产生作用,即货币政策溢出的传导渠道研究。

(一)货币政策溢出的存在性研究

根据IMF 的定义,外溢效应是指一国经济或政策的外部效应[1]。货币政策溢出最早可以追溯至20世纪50年代。1951年,Meade首次将内部和外部均衡纳入一个分析框架[2]。1960 年代,Mundell 和Fleming 将IS-LM 模型加以拓展,发现开放经济条件下实现内外部均衡时,货币政策居于主导地位[3]。1976 年,Dornbusch 从货币角度切入国际收支调节理论研究,解释了汇率在短期内偏离其长期均衡值的现象[2]。李增来和梁东黎[4]认为在研究货币政策的国际传导时,“蒙代尔-弗莱明-多恩布什”模型是主要遵循的研究框架。在此基础上,1990 年代出现的新开放宏观经济学(NOEM),将不完全竞争和名义刚性引入动态一般均衡框架,重新审视了货币冲击的国际传导机制[5]。“蒙代尔-弗莱明-多恩布什”模型和新开放宏观经济模型对货币政策外溢性的存在提供了坚实的理论基础。

在实证研究上,现有文献大多采用扩展的向量自回归模型,如SVAR、BVAR、FAVAR、GVAR等,验证货币政策存在外溢效应。国外学者Kim和Roubini[6]运用SVAR 模型,通过对非美国七国集团货币当局的反应函数和经济结构进行建模来确定美联储的货币政策冲击。实证结果发现,美国货币政策冲击对其他七个国家的汇率和其他宏观经济变量的影响与一系列广泛的理论模型的预测一致。Walerych 和Wesołowski[7]运用BVAR 模型,发现美联储和欧洲央行常规货币政策对新兴市场经济体的国际溢出效应是全球性的。国内学者刘金全等[8]构建了具有随机波动率的时变系数FAVAR 模型,研究美联储货币政策对中国经济动态溢出效应,表明两种货币政策都会对中国经济产生影响,且具有异质性。崔百盛和葛凌清[9]基于全球向量自回归模型(GVAR)的研究结果,证实了中国货币政策对世界主要经济体存在溢出效应,并且不同国家的经济变量在响应方向和程度上具有异质性。

(二)货币政策溢出的传导渠道研究

货币政策的跨国传导是开放宏观经济中十分重要的问题,上述两个模型也是解决此问题的理论基准。同时梳理现有的研究文献发现,一国的经济体量、与其他国家的联系程度、金融开放程度以及主权货币的重要性等都存在差异,这也造成不同国家货币政策的外溢渠道不同。基于此,总结出货币政策的溢出渠道主要有四种,分别为国际贸易渠道、汇率渠道、利率渠道和资本市场渠道。

1. 国际贸易渠道

国外学者Benigno 等[10]发现商品跨时替代弹性能够决定一国货币政策外溢效应的大小。Crespo 等[11]分析美国货币政策的国际溢出是否随时间而变化时,发现具有广泛的贸易基础以及与世界经济有高度一体化的国家往往能够缓冲外国冲击(如美国收紧货币政策)的风险,而减少贸易壁垒或资本账户的自由化会增加风险。

国内学者张理安[12]构造两国DSGE模型,验证了美国扩张性的货币政策抬高了国际上大宗商品的价格,依赖这些商品的部门与行业的进口上升,对其他国家的经济产生影响,说明货币政策可以通过贸易渠道产生溢出效应。杨子荣和郑雨静[13]认为贸易渠道是大国货币政策溢出效应的主要渠道之一,并且贸易渠道取决于收入吸收效应和支出转换效应的共同作用。易鑫富和周红梅[14]在研究我国货币政策溢出效应时,发现贸易联系是我国货币政策溢出效应的重要传导渠道,而且也是对其他经济体溢出效应存在显著差异的重要原因。

2. 汇率渠道

国外学者Maćkowiak[15]发现对于新兴市场国家而言,外部冲击对其宏观经济的波动具有十分重要的影响,其中美国的货币政策对其汇率的影响迅速又强烈。Albagli等[16]在研究美国货币政策对国际债券市场的溢出渠道时,发现汇率渠道是美国货币政策冲击对外国收益率产生影响的机制。对于特定的汇率,扩张性的美国货币政策冲击将增加对外国债券的需求。

国内学者许志伟等[17]和展凯等[18]利用不同的方法,都发现美国货币政策主要通过汇率传导影响我国国内产出与产品价格。朱培金[19]运用BVAR 模型发现,中美两国的货币政策能够互相溢出,且存在非对称性,并主要由汇率渠道传导。

3. 利率渠道

国外学者McKinnon 和Liu[20]认为美国的零利率使得大量的资本流入自然利率较高的新兴市场国家,使得新兴市场国家产生了货币失去控制以及通货膨胀的压力。Yang 和Hamori[21]采用马尔可夫转换模型研究了美国货币政策对选定东盟股票市场的溢出效应,发现在经济扩张时期,美国的利率会对东盟国家的股票市场产生极其不利的影响。Bhattarai 等[22]发现美国紧缩的货币政策导致了新兴市场国家短期政策利率,特别是长期国家息差的持续增长。国内学者谢怀筑和于李娜[23]、黄宪和杨子荣[24]、金春雨和张龙[25]等都认为利率渠道是货币政策溢出的主要渠道之一。

4. 资本市场渠道

国外学者Rey[26]认为跨境资本流动以及全球性机构的杠杆率是一国货币环境在全球范围内传导的重要因素。Anaya 等[27]研究国际资本流动是否是美国货币政策冲击传输的重要通道,发现扩张性货币政策冲击显著增加了从美国到欧洲新兴企业的投资组合流动,同时受援国的真实和金融变量也持续流动。Curcuru 等[28]使用日内期货市场数据,衡量美国和德国债券收益率之间的货币政策溢出效应,发现德国债券市场与美国债券市场会同时发生溢出效应。Hanisch[29]发现美国紧缩性货币政策的溢出通过金融渠道在短期内会使得欧元区国家的国内信贷和股票市场产生较大的扩张效应。

国内学者倪中新和王丰莹[30]认为在资本市场上,美国宽松的货币政策使得新兴经济体只能被动地扩张央行的资产负债表以对冲资本流入。当其他国家也随着美国实施宽松货币政策时,本国的股市也随之走高,并证实了美国的货币政策会对五个金砖国家的证券市场会产生影响。陈建宇和张谊浩[31]运用SVAR 模型研究发现美联储实施的紧缩货币政策给中国资本市场形成了短期资本流出的巨大压力,从而影响了中国的实体经济增长。

对现有文献进行梳理后,发现国内外学者对于货币政策溢出性的存在已经有了共识:一国货币政策会通过国际贸易渠道、汇率渠道、利率渠道和资本市场渠道对其他国家产生影响,且由于国家之间的差异性,使得货币政策外溢性的大小和方向也都有所不同,即存在异质性。但是目前大多数研究者关注的是发达经济体货币政策对新兴市场国家产生的溢出效应,以及发达经济体之间相互溢出效应,忽略了新兴经济体货币政策溢出性的研究。近年来,随着新兴经济体的发展越来越快,与外界的联系越来越紧密,也开始逐渐地影响外部世界。中国作为世界最大、最具影响力的新兴市场国家,对其他国家的经济也发挥了巨大的作用。从中国的视角出发,研究中国货币政策对RCEP 成员国的溢出效应,RCEP 成员国既包含发达经济体国家也包含新兴市场国家,不仅在同一个框架下丰富了研究对象和研究视角,而且也能认识到我国货币政策对于RCEP 国家产生外溢性的程度与方向,从而在我国追求高质量发展和“双循环”发展的格局下,为我国在货币政策制定提供参考。

二、模型构建

在研究方法上,运用了能够将世界各国放在一个框架下进行研究,充分考虑了世界各国之间相互影响、相互作用的全球向量自回归模型(GVAR),能够清晰体现变量之间的长短期关系[32]。构建GVAR模型步骤如下:

第一步,首先要构造每一个国家的VARX*模型,假设有N + 1 个国家(i = 1,2,…,N),第0 个国家一般设为参照国。在单一国家VARX*模型中,不仅要包括国内变量Xit,还应包括相应具有弱外生性的国外变量X*it。本文研究中国货币政策对RCEP 国家的溢出效应,因此要分别构建15 个单一国家的VARX*模型,其中第i 个国家的VARX*(1,1)模型用以下形式设定(为简化模型表达,假设国内外变量的滞后阶数都为1):

其中,国内变量Xit是ki× 1 的列向量,国外变量Xi*t是k*i× 1 的列向量,Φi为ki× ki的系数矩阵,⋀i0和⋀i1为ki× k*i的系数矩阵,ai0和ai1则分别是截距项和趋势项系数,εit为ki× 1 的各国外生冲击向量,不仅序列无关且均值为零,即εit~i.i.d.(0,∑ii),并且通常假设∑ii不具有时变性。

这里的国外变量可以通过贸易权重ωij构建:权重ωij是通过第j 个国家占第i 个国家的贸易权重计算得到,所以有ωii= 0 以及Xjt代表第j 个国家的国内变量,即Xjt是kj× 1的列向量。

第二步,将国内变量与国外变量结合,构成一个新的(ki+ k*i)× 1 向量,定义为则式(1)可以改写为:

这里Ai=(Iki,-⋀i0),Bi=(Φi,⋀i1)。Ai和Bi都是ki×(ki+ k*i) 阶的矩阵,且Ai是满秩矩阵,即rank(Ai)= ki。

第三步,可以用连接矩阵Wi,将所有国家的内生变量连接在一起,得到一个k × 1 的列向量Xt,即可以将Zit改写如下:

将式(2)和式(3)合并,得到:

这里的AiWi和BiWi是ki× k 的矩阵。再将式(4)的这些单一国家的方程上下叠加为一个式子,就可以将所有国家的内生变量包含在一个向量Xt中,如下所示:

进一步改写,就可以得到GVAR模型的表达式:

第四步,将GVAR 模型一般化,使得GVAR 模型不仅包括各国国内、国外的变量,还包括全球变量原油价格。扩展的VARX*模型可以表示为:

这里,包含全球变量的dt是s × 1 的列向量,即s 是全球变量的个数,Ψi0和Ψi1是ki× s 的系数矩阵。相应地,扩展的GVAR模型为:

这里的a0,a1,G,H 和εt依旧如前定义,而Ψ0和Ψ1的定义如下:

同样的,可以将式(8)重新改写,表示为包含全球变量的简化GVAR模型:

因此GVAR 模型能够清晰地显示出各国可以通过三种途径相互联系。第一,各国国内变量受到相应国外变量当期值和滞后值的影响;第二,各国变量会受到全球变量的影响;第三,第i 国会受到第j国当期冲击的影响。

三、样本选择、变量选取和数据说明

(一)样本选择

选取15 个RCEP 成员国作为研究对象,其中东盟十国,即越南、新加坡、马来西亚、泰国、印度尼西亚、菲律宾、缅甸、柬埔寨、老挝、文莱,依据GVAR 模型,通过使用2010—2019 年购买力平价GDP的平均值,加总成一个整体,建立单一的东盟VARX*模型。而对于中国、日本、韩国、澳大利亚以及新西兰,则分别建立单一的VARX*模型。

(二)变量选取

本文主要研究与货币政策相关的宏观经济变量,因此各个国家VARX*模型中的国内变量与国外变量为货币政策核心变量,即国内实际GDP、通货膨胀率(CPI 指数)、利率R 以及广义货币供给量M2,全球变量为国际原油价格Poil。以上变量按照GVAR模型的定义如下:

其中,GDPit、CPIit、Rit、M2it分别是第i 个国家在t时间的名义GDP、CPI 指数、利率以及货币广义货币供给量。而yit、cpiit、rit、mit则是第i 个国家在t时间相对应的对数实际GDP、对数CPI 指数、对数实际利率以及对数广义货币供给量。相应地,第i个国家中与国内变量相对应的具有弱外生性的国外变量则分别为ysit、cpisit、rsit、msit。此外,国际原油价格的对数指标则为poilit。将各国单一的VARX*模型连接为GVAR 模型的权重矩阵,则由2000—2019 年各国之间的双边贸易额的平均值计算得出。

(三)数据说明

本文样本选择的数据为20 年的月度数据,每组时间序列数据包含240 个观测者,其时间跨度为2000 年1 月至2019 年12 月。(1)名义GDP。由于样本中的所有国家都不公布其月度名义GDP,所以本文选取了年度数据和季度数据,通过EVIEWS10.0 将年度数据以及季度数据转换为月度数据。(2)通货膨胀率CPI。由于澳大利亚和新西兰月度数据的缺失,本文选取了两国以2010 年为基期的季度数据,并通过EVIEWS10.0 将季度数据转换为月度数据。其余13 国,本文则选取了以2010 年为基期的月度数据。(3)利率。本文选取了各国的银行7天同业拆借利率。(4)广义货币供给量。本文选取了各国M2 的数据。(5)贸易数据。选取了国与国之间的双边贸易额。以上所有原数据经过单位统一和进度统一以后,通过EVIEWS10.0 中的X-12 方法作季节调整,并经过变量定义以后,将所有数据纳入GVAR 模型。所有数据均来源于国家统计局网站、EPS 数据库、中经数据库和国研网数据库。

四、实证结果

(一)模型统计检验

1. 贸易权重矩阵

表1 是用来构建与国内变量相对应的国外变量时用到的贸易权重,相应的数据来源于RCEP成员国的双边贸易额,由GVAR 模型计算得出,此贸易权重矩阵能够将不同国家联系成一个整体。表1 中的每列数字,表示此列国家与相应行国家的贸易额占此行国家对外贸易总额的百分比,所以矩阵中每行数字的总和都为1。其中,各国的对外贸易只包含RCEP国家。

表1 各经济体对外贸易占其他经济体对外贸易总量的比重

2. 单位根检验

为保证变量序列的平稳性,对所有变量均进行了ADF 检验以及WS 检验,检验结果发现绝大部分变量的水平值存在单位根I(1),而经过一阶差分后的所有变量则通过了单位根检验,因此模型采用所有变量的一阶差分形式,表2 为一阶差分变量的ADF检验。

表2 单位根检验

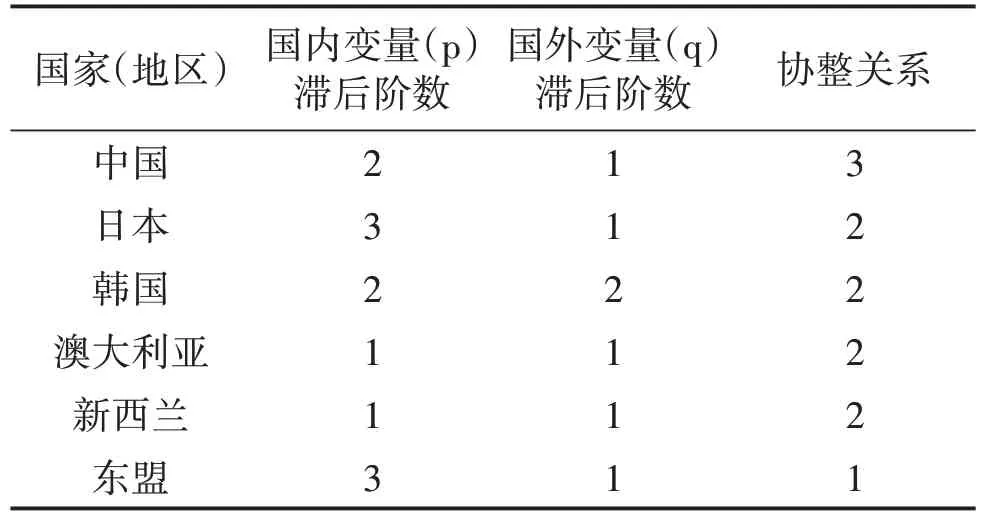

3. 滞后阶数与协整个数

运用AIC 原则,确定了各个国家(地区)VARX*模型中国内变量以及国外变量的最佳滞后阶数,表3 中的结果显示中国模型的国内变量和国外变量的最佳滞后阶数都是2 阶。此外还进行了协整关系的最大特征根检验和迹检验,检验结果发现中国模型中存在3个协整关系,其他国家(地区)的检验结果见表3所示。

表3 滞后阶数与协整个数

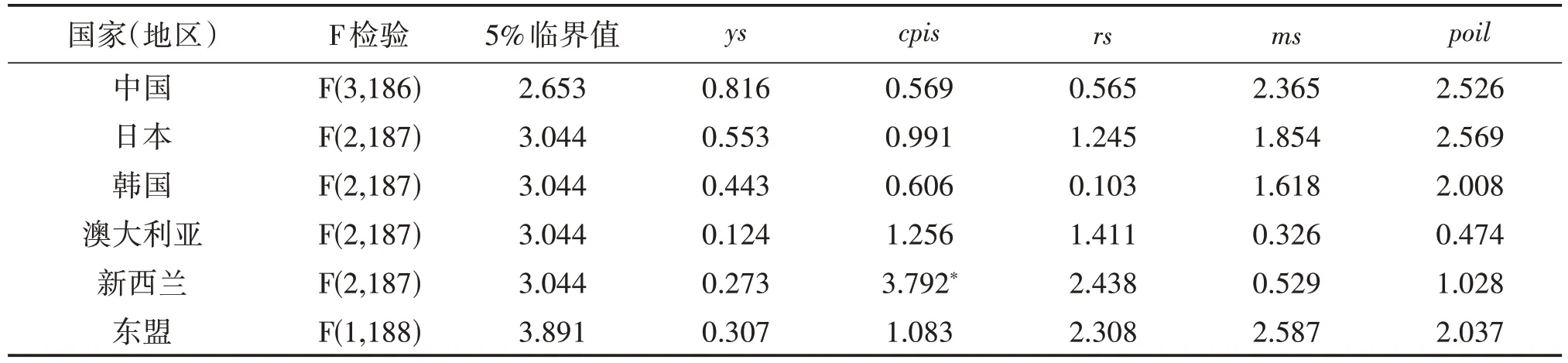

4. 弱外生性检验

所有国家(地区)模型中均存在协整关系,且存在协整关系的单一国家(地区)VARX*模型中的国外变量以及全球变量需要满足弱外生性的要求,因此本文检验了所有国外变量的弱外生性,检验结果如表4 所示,在5%的显著性水平下,只有新西兰模型中的cpis不满足弱外生性的要求,而其他国家(地区)模型中的国外变量均满足弱外生性要求,即每个模型中的国外变量和全球变量会对模型中其他变量产生长期影响,而其他变量不会对它们产生长期的反作用。因此可以说明,模型总体满足弱外生性的要求。

表4 弱外生性检验

(二)广义脉冲响应

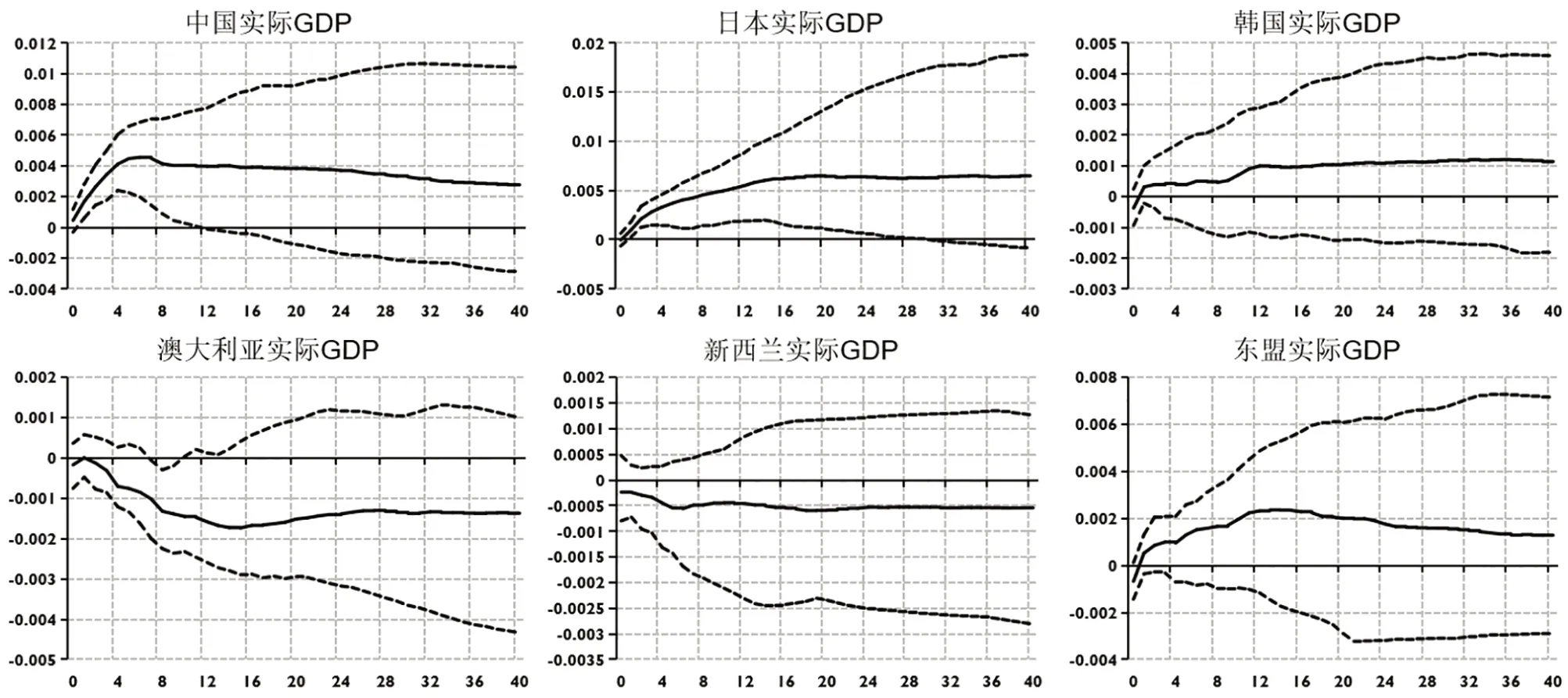

1. 各国实际GDP 对中国广义货币供给量冲击的反应

(1)脉冲响应。图1 为RCEP 各国实际GDP面对中国广义货币供给量一个单位正向标准差冲击时的响应。冲击产生后,中国自身实际GDP 在当期产生了0.04%的正向响应,即中国当期实际GDP增长了0.04%,并迅速上升至第6期的最大值0.45%后平缓下降,稳定于第32 期的0.3%左右,实际GDP 累计增长大约0.3%。日本、韩国、澳大利亚、新西兰和东盟的实际GDP 则在当期都表现出负向响应,响应值分别为-0.005%、-0.03%、-0.01%、-0.02%、-0.06%;但日本、韩国和东盟只经过1 期的调整就产生了正向响应,并分别稳定于第17 期的0.63%、第16 期的0.1%,以及第36 期的0.12%,实际GDP 都实现了长期稳定增长;而澳大利亚和新西兰的实际GDP 在长期依旧表现出负向响应,澳大利亚在第17期产生最小值-0.17%的响应后,缓慢上升至第28 期左右稳定,响应值约为-0.13%,即实际GDP累计降低0.13%;新西兰则在第5 期就趋于稳定,但稳定值只有-0.05%左右,所以新西兰实际GDP 对于中国广义货币供给量冲击并不显著。

图1 中国广义货币供给量对RCEP各国实际GDP的冲击

(2)原因分析。综合实证结果来看,中国扩张性的数量型货币政策能够产生显著的溢出效应。在当期,对RCEP 成员国都产生了负效应,从中长期来看,中国对于日本、韩国以及东盟的经济都产生了显著的正向促进作用,而对于澳大利亚的经济则产生了负向溢出效应。从国际贸易渠道以及汇率渠道可以解释其中的原因,在当期时,中国货币供给量的增加,会使得本币贬值,本国产品更具竞争力,所以出口增加,而进口减少,造成了以邻为壑的现象。但是中长期以后,随着中国国内产出的持续增加,进口也会相应增加,从而增加了对RCEP 各国产品需求,带动了各国的经济增长。然而对于澳大利亚来说,中国虽然是其最大的贸易伙伴国,但是澳大利亚与中国的贸易只占中国对外贸易的9.6%,与东盟、日本和韩国相差较远,且由于距离远、运输成本高等原因,导致RCEP 中亚洲成员国对中国的出口会挤掉澳大利亚的对中国的出口额,造成澳大利亚受到中国负向的溢出效应。新西兰对于中国冲击不显著的原因在于,中国与新西兰的贸易额只占中国对外贸易额的1%,所以中国很难影响新西兰国内经济,而澳大利亚作为新西兰的最大贸易伙伴,能影响新西兰经济,所以新西兰受到微弱的溢出效应也小于0。

2. 各国CPI 指数对中国广义货币供给量冲击的反应

(1)脉冲响应。图2 为RCEP 各国CPI 指数面对中国广义货币供给量一个单位正向标准差冲击时的响应。中国和韩国在当期都产生了约为0.01%的负向响应值,且两国在第1期就转为正向响应,但第1 期之后,两国的响应方向并不一致,中国则持续产生正向响应值,长期稳定于20 期的0.6%左右,其CPI 指数累计增长0.6%;而韩国则从第1 期的0.01%逐渐下降至第32 期的-0.12%,并趋于稳定,CPI指数累计降低0.12%。东盟和新西兰在当期产生正向响应后持续上升,但响应程度有很大的差异,东盟响应值快速上升至稳定期,即第20期的0.8%;而新西兰稳定期的正向响应值只有0.04%,所以新西兰CPI指数面对中国广义货币供给量的冲击并不显著。日本和澳大利亚的响应值则一直在0 轴附近微弱波动,虽然日本的响应值有下降趋势,但响应值也只有-0.07%,所以两国CPI指数的响应值均不显著。

图2 中国广义货币供给量对RCEP各国CPI指数的冲击

(2)原因分析。实证结果表明,各国CPI 指数面对中国数量型货币政策冲击的反应存在明显的异质性。韩国当期与中长期的反应均与东盟的反应不一致,中国货币供给量的增加会抑制韩国国内的通货膨胀率,却会提高东盟国家的通货膨胀率,原因可能是两国位于全球价值链的不同位置,与中国同处中低端的东盟,则因为中国提高了相关产品的价格,会被动地提高了自己产品价格。韩国则由于中国进口其产品的增加,转移了自己国内通货膨胀的压力。而对于日本和澳大利亚来说,中国扩张性的货币政策会导致日元和澳元有升值的压力,会给两国国内造成通货膨胀的压力,但是日元和澳元作为老牌发达国家,其货币本身就具有很强的调节能力,所以两国会调节汇率,稳定物价。新西兰由于与中国的贸易往来较低,所以影响并不显著。

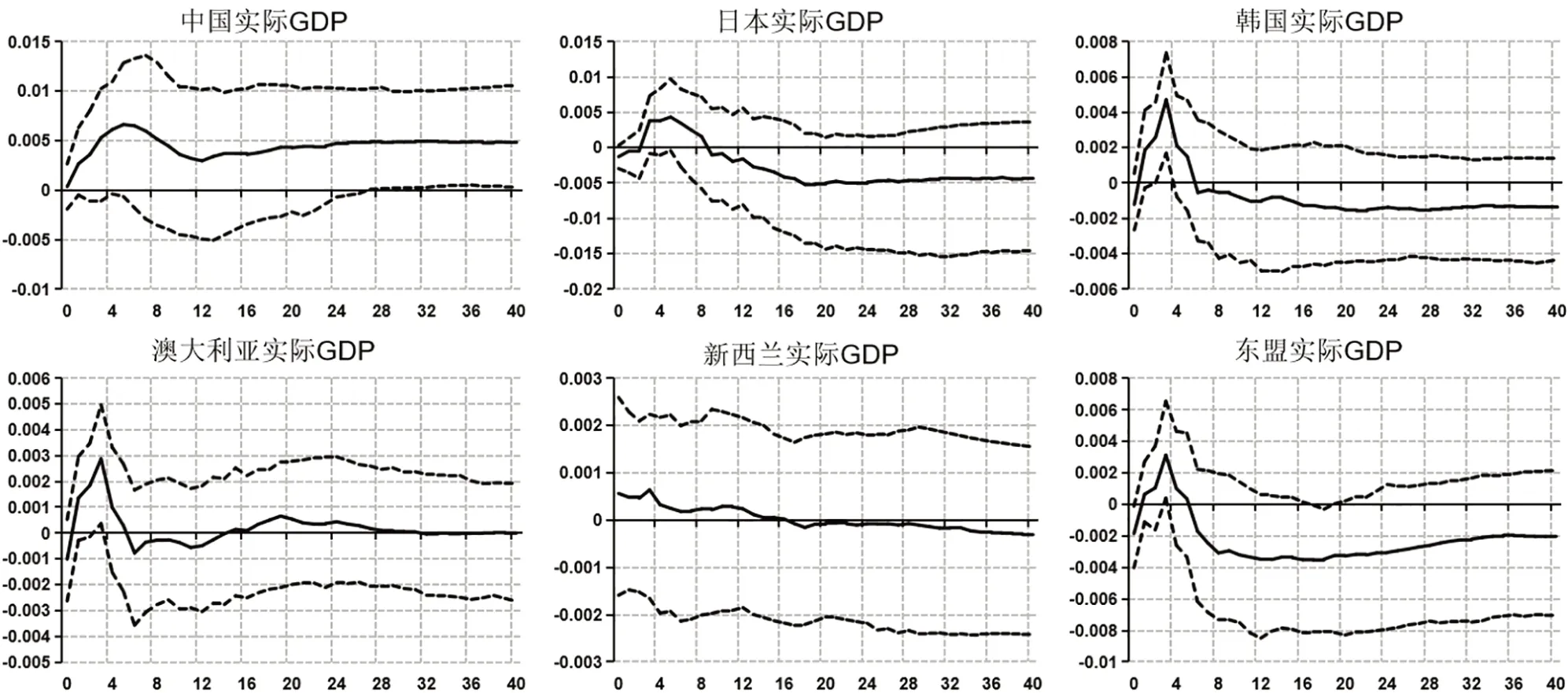

3. 各国实际GDP对中国利率冲击的反应

(1)脉冲响应。图3 为RCEP 各国实际GDP面对中国利率一个单位正向标准差冲击时的响应。中国在当期产生0.03%的正向响应后,快速上升至第5 期的最大值0.6%,在第5 期之后逐渐下降,并稳定于第25 期的0.5%,即中国实际GDP长期累计增长约为0.5%。日本当期产生0.12%的负向响应值后快速上升,在第5 期产生0.4%的最大正向响应值后又快速下降至负向响应值,并于第18 期趋于稳定,产生-0.52%的响应值,即日本长期累计影响约为-0.52%。韩国、澳大利亚和东盟则在当期都产生了负向响应值,且都在第1期转为正向响应后,快速上升至第3 期的最高点,响应值分别为0.47%、0.28%、0.3%,但长期来看,韩国和东盟都稳定在负向响应值,即韩国在第20期的-0.15%稳定,东盟稳定于第32 期的-0.2%左右,而澳大利亚从第28 期开始微弱波动在0 轴附近,说明中国利率在长期对于澳大利亚实际GDP的影响并不显著。新西兰则在当期产生0.05%的正向响应值后缓慢下降,并从第14 期开始在0 轴附近微弱波动,长期同样不显著,即使在短期,其最大的响应值也仅有0.05%左右,所以在短期也不显著。

图3 中国利率对RCEP各国实际GDP的冲击

(2)原因分析。从实证结果来看,面对中国价格型货币政策的冲击,日本、韩国和东盟都是当期产生负效应后,短期内转为正效应,随后下降至中长期的负效应,反应方向一致。澳大利亚在短期的反应强烈,长期的反应却不显著。新西兰对于中国利率的冲击反应都不强烈。原因可以从国际贸易渠道、利率渠道和资本市场渠道得出,由于中国利率市场化程度不高,所以短期内国际资本不会流入国内,但是扩张的价格型货币政策会提高中国国内产出,居民收入的增加会提高对外国产品的需求,从而对其他国家的经济产生正向的促进作用。但长期,中国利率的提高会吸引其他国家资本的流入,从而造成当地投资减少,外国产出也会相应减少。澳大利亚长期不显著的原因可能是作为资源出口型国家,其长期的出口效应会抵消投资减少的效应。新西兰经济对于中国价格型货币政策冲击也不显著。

4. 各国CPI对中国利率冲击的反应

(1)脉冲响应。图4 为RCEP 各国CPI 指数面对中国利率一个单位正向标准差冲击时的响应程度。中国在当期产生0.07%的负向响应值后,经过1 期调整就产生了0.1%的正向响应值,快速上升至第8 期的最大值1.3%后,又逐渐下降至第32期的0.5%,并趋于稳定,说明中国CPI指数面对自身的利率冲击十分显著,在长期的累计影响约为0.5%。东盟在第4 期产生0.45%的最大响应值后逐渐下降,从第17 期开始转为负向响应,并于第28 期趋向稳定,其响应值为-0.38%左右,即东盟CPI 指数在短期产生正效应,而长期产生负效应。然而,日本、韩国和澳大利亚在长期都不显著,即中国利率对这四个国家的CPI 指数没有产生长期的影响,只有短期的影响,其中日本从0 期的正响应值0.006%逐渐下降至第9 期的负向响应值-0.2%后,逐渐上升并靠近0 轴;韩国短期的反应非常迅速,在第4 期和第8 期分别产生0.13%和-0.13%的响应值后,于20 期趋于平稳,但响应值也只有-0.05%,所以长期并不显著;澳大利亚在第3 期达到0.12%后,于30 期趋于响应值仅为0.05%的稳定,长期同样不显著。新西兰最高点和最低点的响应值也都仅有0.06%和-0.04%,且第28 期开始在0 轴波动,所以新西兰CPI 指数对于中国利率的冲击不显著。

图4 中国利率对RCEP各国CPI指数的冲击

(2)原因分析。从实证结果可以看出,中国价格型货币政策对RCEP 成员国产生的长期溢出效应没有短期的溢出效应显著。原因是,中国国内通货膨胀率可以通过国际贸易渠道传导至国外,使得国外的通货膨胀率也在短期内迅速反应。但是中长期时,国外货币当局会通过本国国内政策,如调节其货币供应,抑制其通货膨胀率的急剧变化,稳定国内物价水平。东盟在长期通胀为负响应的原因可能是,原因可能是中国国内产品价格提升后,会带动同处于全球价值链相同位置的东盟国家产品价格上涨,所以东盟会比RCEP 其他相对发达的成员国实施紧缩性的货币政策的力度要大,长期反而会降低东盟国家通胀。

五、结论与建议

(一)结论

运用GVAR 模型,实证分析了我国数量型和价格型货币政策对其余RCEP 成员国宏观经济核心目标产生的溢出效应,主要得出以下两点结论:

1. 中国货币政策存在溢出效应。中国货币政策会对RCEP 成员国产生溢出效应,且不同类型的货币政策产生的溢出效应具有异质性。RCEP各国实际GDP 面对中国货币政策正向冲击时,数量型货币政策对绝大部分RCEP 国家产生了长期的正向溢出效应,而价格型货币政策却在长期产生了负向的溢出效应。在各国CPI 指数的响应上,价格型货币政策只对东盟产生了长期的溢出效应,而其他RCEP 国家的长期响应不显著,数量型货币政策不仅对韩国和东盟产生了长期溢出效应,而且东盟长期的响应程度也比较大。综合来看,相比于价格型的货币政策,中国数量型货币政策的溢出效应更加显著。

2. 国际贸易渠道具有决定性作用。在传导渠道方面,国际贸易渠道对我国货币政策外溢具有决定性作用。实证结果表明,在我国与RCEP 国家的贸易往来中,新西兰与我国的贸易额在我国对外贸易额中的占比不到1%,所以新西兰对于我国不同类型的货币政策冲击,都表现出不显著。其他与我国贸易往来比较频繁的国家也都不同程度受到了我国货币政策外溢的影响,其中作为我国最大贸易伙伴的东盟,面对我国货币政策冲击时的反应也都比其他国家的反应强烈。所以我国货币政策产生的溢出效应主要依靠国际贸易渠道传导,其他传导渠道则发挥了辅助性的作用。

(二)建议

1. 加强贸易联系。加强与其余RCEP 成员国之间的贸易联系,进一步提升国际贸易传导渠道的有效性,尤其是增加与新西兰之间的贸易往来,提高两国的贸易额,打通与新西兰之间的国际贸易传导渠道。同时也要提升我国在全球价值链中的位置,强化国际贸易渠道传导的能力。继续推进我国利率市场化改革、增强人民币汇率弹性,从而提升利率渠道、汇率渠道以及资本市场渠道的传导能力。

2. 以全球化的视角制定货币政策。在制定国内货币政策时也要考虑本国货币政策对国外的溢出效应,因此以中国的视角为基点,从全球的角度考虑,将世界作为一个整体,选择合理的货币政策工具,实现最优的政策目标。