新能源项目运营技术经济分析及其对发展的影响

2023-12-28刘志强张国珍李云凝

夏 晖,张 敏,刘志强,张国珍,王 博,李云凝

(1.龙源电力集团股份有限公司,北京市 1000032;2.中国电力企业联合会,北京市 100761)

1 引言

截至2022 年底,中国发电装机达到25.68 亿kW[1],其中风电3.66 亿kW、太阳能发电3.93 亿kW,合计装机占比达到近30%。2022 年,新增装机2.03亿kW,其中风电3 861 万kW、太阳能发电8 821 万kW,合计新增占比达到62.5%,成为增量主体。随着新能源装机规模的快速提升、补贴逐步退坡至平价、技术水平的逐步提高、参与电力市场的程度逐步深化、考核要求的提升等形势的变化,新能源项目的运营能力呈现高度不确定性。

新能源项目的运营能力受内外部多重因素影响,刘萍等[2-6]研究了新能源补贴与新能源项目利润的关系;崔和瑞等[7-9]分析了技术因素、经济因素、管理因素等对风电项目经济性的影响;娄奇鹤等[10-19]分析了标杆上网电价、新能源项目发电成本等因素对新能源发电经济性的影响;邱辰[20]研究了灵活性资源配置、设备价格波动等对项目经济性的影响。上述研究对各类因素对新能源项目运营水平的影响做了分析,但考虑因素多受实际条件限制,总体上缺乏考虑全部内外部因素的全角度分析。基于此,本文从风电、光伏运营能力的主要内外部影响因素角度,分析各类因素对运营能力的影响,探讨各类影响因素变化对新能源行业的影响,并针对主要影响因素提出提升运营能力的意见。

2 研究方法

2.1 模型参数

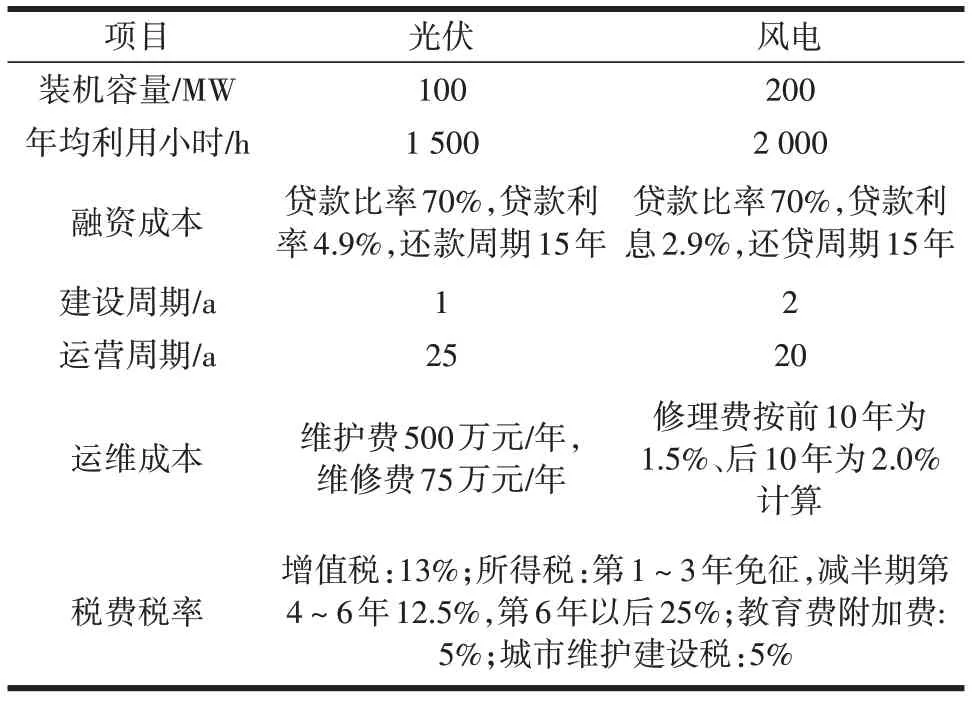

由于各地区新能源上网电价、年利用小时、参与电力市场程度等方面均不同,本文以甘肃地区某位于太阳能I类资源区集中式地面光伏电站、蒙西地区某位于风能I类资源区陆上风电场为例,具体参数见表1,分析不同边界条件对于运营能力的影响。

表1 集中式光伏项目及风电项目经济性测算模型参数设定Tab.1 Parameters setting of economic calculation model for centralized PV projects and wind power projects

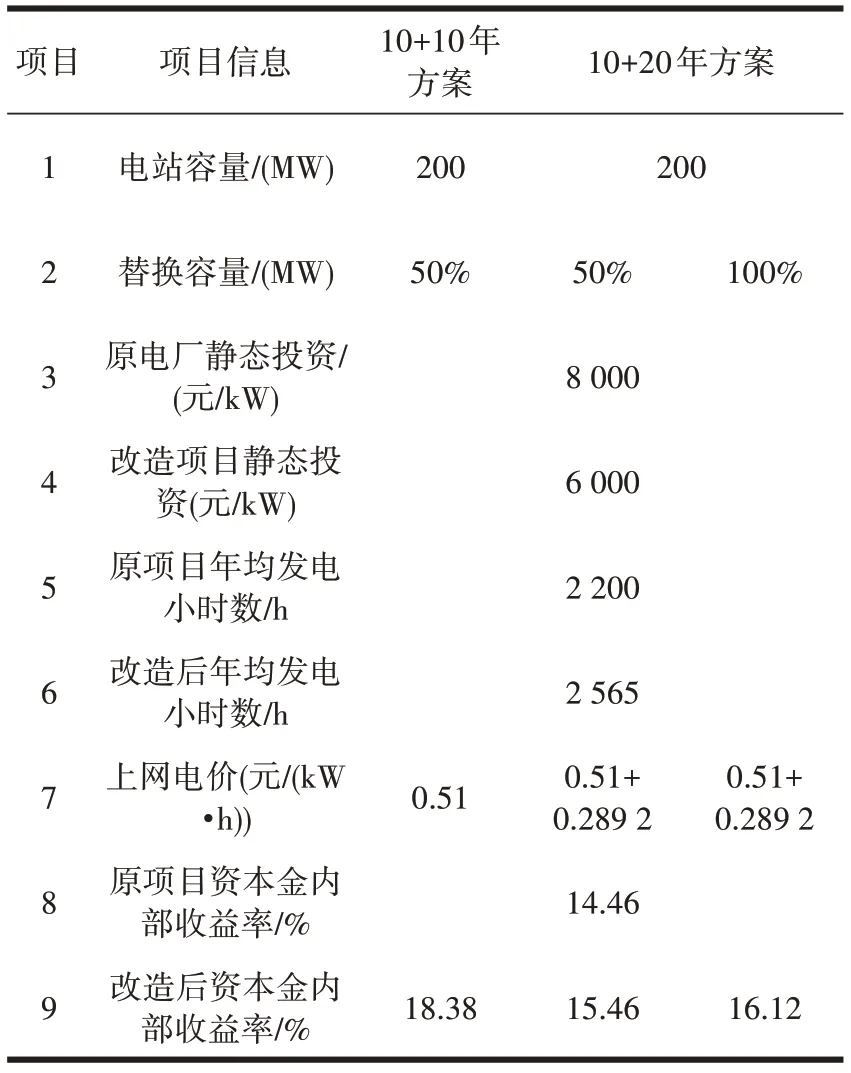

表2 老旧风场等容量替代经济测算情况Tab.2 Economic calculations for equal capacity substitution of old wind farms

2.2 影响因素

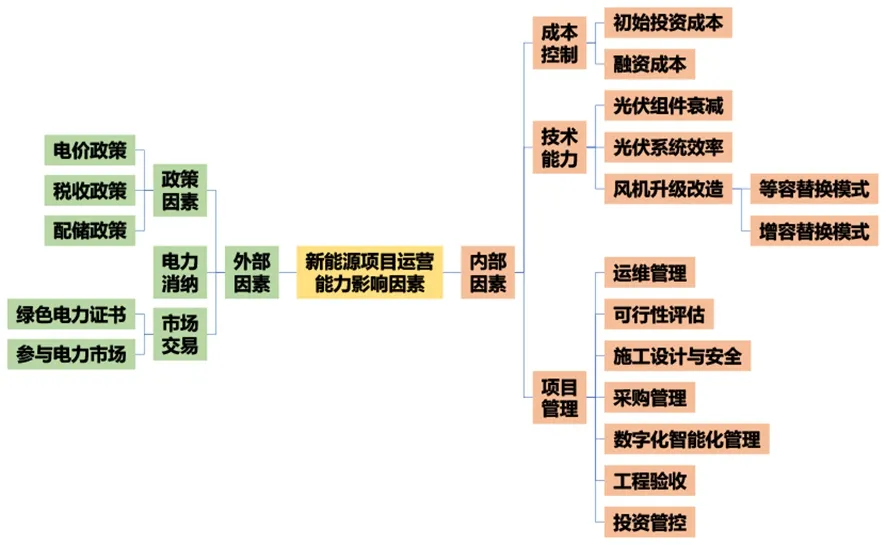

新能源项目的运营能力既受外部市场环境的约束(如电价、配储政策等)影响,又受企业自身对生产资料内部控制因素(如投资成本、技术能力等)影响。公式表示为:盈利能力=电量×电价+环境价值(如有)-考核成本-运营成本。在上网电价明确(保量保价)的情况下,运营往往聚焦于发电量的最大化;在新能源全面参与电力市场背景下,电价、电量均成为可变因素,发电收入受到发电量和电价共同影响。本文综合考虑新能源发电项目的内部影响因素与外部影响因素,其中内部因素包括成本控制、技术能力、项目管理等,外部因素包括政策因素、电力消纳、市场交易等,分析各因素对新能源发电项目运营能力的影响。

图1 影响因素分类Fig.1 Classification of influencing factors

2.3 评估方法

本文通过设定新能源发电项目定量条件、调整变量,同时结合敏感性分析,对内部收益率(internal rate of return,IRR)、投资回收期、总投资收益率(return on investment,ROI)、资本金净利润率(rate of return on common stock holders'equity,ROE)等指标进行定量分析。其中,IRR是评判项目收益能力、是否可行的核心因素之一。IRR为资金流入现值总额与资金流出现值总额相等时(即净现值(net present value,NPV)等于零时)的折现率,分为全投资IRR和资本金IRR(本文以资本金30%、贷款70%考虑)。IRR可通过下式计算:

式中:CIt、COt分别为第t年的现金流入和现金流出。

3 结果与讨论

3.1 外部影响因素分析

3.1.1 电价政策

新能源项目标杆上网电价(feed-in tariffs,FIT)是在前期新能源发电成本高于煤电基准价(标杆电价)背景下,支撑新能源快速发展的核心因素。随着新能源发电技术的提升,新能源发电成本持续下降,对应的新能源标杆电价亦持续下降至当前的平价。在补贴时代,依据当年行业新能源平均造价水平,测算不同年份在标杆电价下的资本金收益率情况。对于集中式光伏项目,单位投资造价由2010年左右的8.5 元/W 降至2022 年的4 元/W 左右,标杆电价0.85 元/(kW·h)降至平价(该项目所在省份的煤电基准价为0.3078 元/(kW·h)),在保量保价的前提下,总体上项目资本金内部收益率呈逐步下降情况,降至2022年的9.83%。对于陆上风电项目,单位投资造价由2010年左右的8.5元/W 降至2022年的6元/W 左右,标杆电价由0.51 元/(kW·h)降至当前的平价(该项目所在省份的煤电基准价为0.282 9 元/(kW·h)),在保量保价的前提下,总体上项目资本金内部收益率呈逐步下降情况(个别年份有波动),降至2022年的6.46%。

图2 典型地面光伏电站不同标杆电价下资本金收益率情况Fig.2 he IRR of capital under different benchmark electricity prices for typical ground-mounted PV power stations

随着标杆电价的持续下降,项目投资回收期逐步延长,如地面光伏电站回收期由2011 年的5.1 年延长至2021 年的11.2 年;陆上风电电价每下降0.01元/(kW·h),项目资本金IRR 平均下降0.736 个百分点。对于有补贴的新能源项目,由于其上网标杆电价由煤电基准价和补贴两部分构成,其中煤电基准价部分能够及时支付,但补贴多数2 年以上或更长周期才能发放。

图3 典型陆上风电项目不同标杆电价下资本金收益率情况Fig.3 The IRR of capital under different benchmark tariffs for typical onshore wind power projects

3.1.2 配储政策

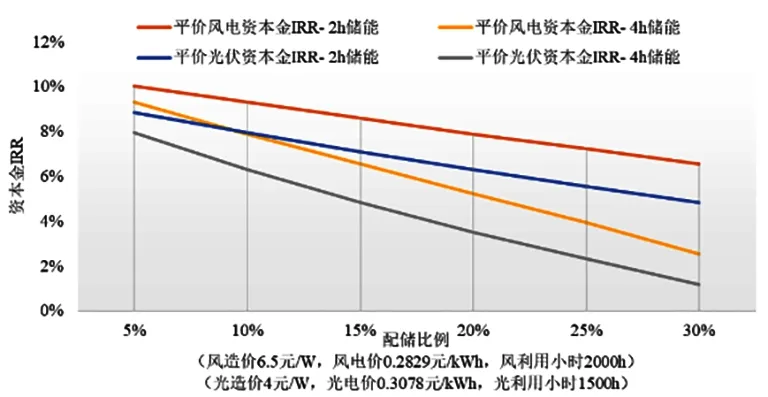

2020 年以来,全国大部分省区要求新能源配置储能,对储能配置规模、时长等要求不断趋高,储能配置比例主要集中在10%~20%,储能时长以2 h为主,部分地区开始要求配置4 h储能[21-26]。本文以储能项目1 250 元/(W·h)单位造价,不考虑其参与其他辅助服务市场进行测算。在配储时长一定的情况下,IRR随着配储比例的提高而下降;在配储比例一定的情况下,IRR会随着配储时长的增加而下降。当储能时长为2 h 时,配储比例每增加5 个百分点,光伏、风电项目IRR 平均分别下降0.81、0.70 个百分点;当储能时长为4 h 时,配储比例每增加5 个百分点,光伏、风电项目IRR均下降1.35个百分点。

图4 平价新能源项目配置不同比例及时长储能下资本金IRR变化情况Fig.4 Changes in the IRR of capital under different proportions and durations of energy storage for grid parity new energy projects

3.1.3 电力消纳

新能源发电出力具有较强的随机性、间歇性、波动性,“十三五”前中期弃风弃光相对较高,通过多项措施,近年来风电、光伏利用率持续向好,2022年风电利用率96.8%,太阳能发电利用率98.3%。国际上,一般新能源占比(渗透率)越大、地域面积越广,弃风弃光压力越大,如德国2015 年以来弃风率保持在4%~5%之间,美国各独立运营商均有不同程度弃风弃光。随着新能源渗透率越来越高,新能源利用率有可能将成下降态势,同时弃电实际上降低了新能源项目的收入,对于项目收益将产生较大影响。以典型项目为例,在各自基准价水平下,资本金IRR 随弃电率的增加呈快速下降趋势。其中,在弃电率由0 提高至10%时,典型光伏项目资本金IRR 由9.83%降至6.16%,弃光率每增加1 个百分点,资本金IRR 下降0.42 个百分点。典型风电项目资本金IRR 由8.30%降至5.58%,弃风率每增加1 个百分点,资本金IRR 下降0.28 个百分点。当弃风弃光率达到13%时,风光资本金IRR均不足6%。

图5 平价新能源项目不同弃电率下资本金IRR变化情况Fig.5 Changes in the IRR of capital under different curtailment rates for grid parity new energy projects

3.1.4 参与市场

新能源项目参与的市场包括:电力市场、绿电绿证市场、CCER 等。其中,新能源参与市场下的电量分为保障性电量、中长期电量、日前电量、日内电量等,这些电量下对应的价格不同,除保障性电量对应的电价是固定外,其他电量对应电价均为变动的。环境价值收入主要为绿电、绿证下的溢价;由于当前绝大部分新能源项目不参与碳市场,现有深远海风电及光热发电将纳入CCER市场,但具体价格未定。

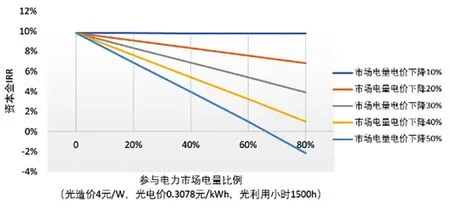

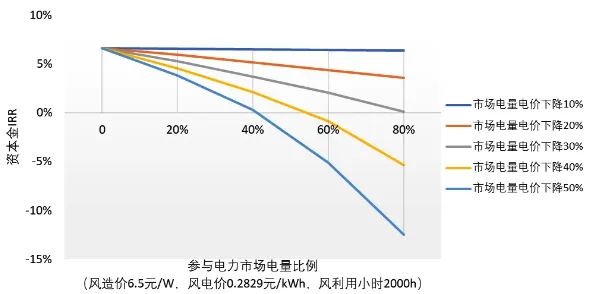

1)参与电力市场

近年来,新能源积极参与电力直接交易、发电权交易、合同转让交易、电力现货等。2022 年,新能源项目市场化电量平均占比已达到35%左右,从各省份实际参与电力市场看,绝大部分新能源项目均为在现有电价基础上降电价参与电力市场。市场化电量占比逐步提高、市场化电价持续走低,会对新能源项目IRR产生较大影响。以典型光伏项目为例,当市场化电量及电价均浮动20%时,项目资本金IRR 下降0.76 个百分点,降至9.07%;当市场化电量与电价均浮动50%,项目资本金IRR 仅能高于1%。风电项目由于其本身IRR 较低,其对于参与电力市场的电量、电价敏感度均高于光伏。

图6 平价光伏项目不同电力市场参与程度及报价下的资本金IRR变化情况Fig.6 Changes in the IRR of capital under different levels of market participation and different quotes for grid parity PV projects

图7 平价风电项目不同电力市场参与程度及报价下的资本金IRR变化情况Fig.7 Changes in the IRR of capital under different levels of market participation and different quotes for grid parity wind power projects

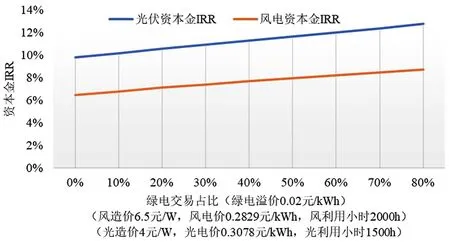

2)参与绿证与绿电交易

中国从2017 年起实行绿证自愿认购制度,于2021 年9 月启动绿电交易试点。2023 年7 月,国家发展改革委等部门印发《关于做好可再生能源绿色电力证书全覆盖工作促进可再生能源电力消费的通知》,将绿证覆盖范围扩大到所有可再生能源发电项目。在其他条件不变的情况下,资本金IRR 随着绿证价格的增加而增长,如绿证价格由0.02 元/(kW·h)增至0.05 元/(kW·h),光伏项目IRR 由7.07%升至8.09%,投资回收期由10.07 年降至9.26年;风电项目IRR 由7.79%升至10.57%。平均绿证价格每增加0.01 元,光伏项目IRR 上升0.98 个百分点,风电项目IRR上升0.93个百分点。

图8 平价新能源项目不同绿证下资本金IRR变化情况Fig.8 Changes in the IRR of capital of grid parity new energy projects under different green certificate prices

除绿证外,绿色电力交易规模逐步扩大,2022年,北京电力交易中心全年累计组织绿电交易约152 亿kW·h,广州电力交易中心全年累计组织绿电交易约38.3 亿kW·h。绿电交易价格一般在新能源项目所在省煤电基准价基础上额外溢价以体现新能源项目绿色价值,假设该溢价为0.02 分/(kW·h),当新能源项目绿电交易比例(电量比)由20%增至80%,光伏项目IRR 由6.64%升至7.42%,投资回收期由10.44 年降至9.78 年;风电项目IRR 由7.16%升至8.73%。平均绿电交易比例每增加20 个百分点,光伏项目IRR 随之增加0.26 个百分点,风电项目IRR随之增加0.5个百分点。

图9 价新能源项目不同绿电比重下资本金IRR变化情况Fig.9 Changes in the IRR of capital under different green power ratios for grid parity new energy projects

3.2 内部影响因素分析

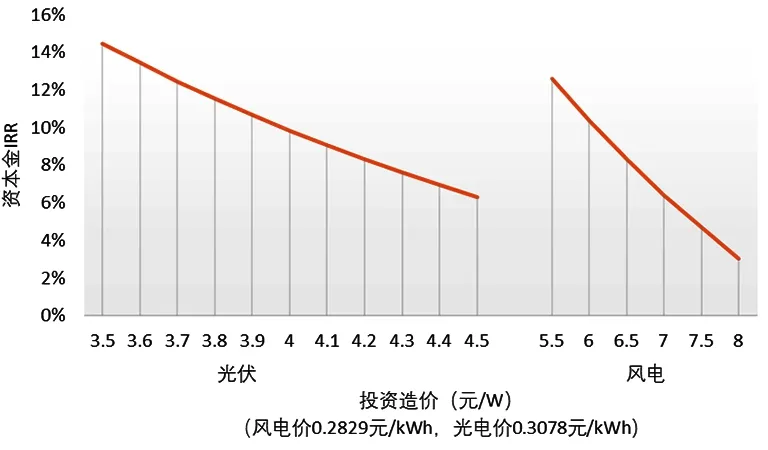

3.2.1 成本控制

随着新能源技术进步,新能源发电工程造价成本总体上处于下降趋势(受抢装、产业链影响个别年份有增长),2022 年陆上风电、海上风电、集中式光伏发电、分布式光伏发电工程单位造价分别降至5 217、13 245、4 239、3 975 元/(kW·h)。由于风光项目边际成本相对较低,项目初始投资造价成本的高低决定了新能源项目全生命周期运行成本的高低。新能源项目IRR 与投资成本呈反比趋势,其随着投资成本的增加而降低,即初始单位投资成本的下降将对新能源项目经济性产生积极影响。光伏项目初始投资成本每减少0.1 元/W,其IRR 提高约0.29个百分点;风电项目单位投资成本每增加500 元/kW,其IRR平均降低1.85个百分点。

图10 初始投资成本变化与风电项目IRR变化对比Fig.10 Comparison of the change in the initial investment cost of a wind power project with the change in its IRR

3.2.2 融资成本

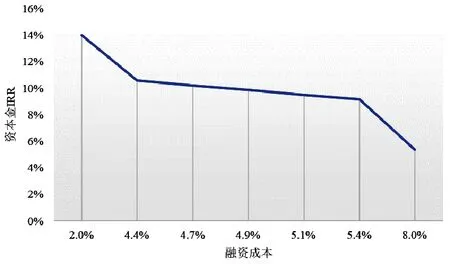

不同时期、不同区域、不同性质单位融资税率相差较大。此外,考虑受政策影响的各地银行对贷款利率调整力度不同,贷款利率可能上下浮动约5%或10%。如当建设成本、电价条件一定时,融资成本对项目内部收益率与利润率均产生较大影响,IRR随项目贷款利率的增加而呈下降趋势。以典型地面光伏项目为例,融资成本每减少1个百分点,其IRR可提高1.44个百分点。

3.2.3 技术水平

在新能源全面参与电力市场下,风光技术水平的高低直接影响新能源项目的经营能力。衡量新建新能源项目技术水平的指标较多,如光伏组件效率、衰减率、系统效率等;风电单机容量、叶片长度、扫风面积等;在风光共性方面,新能源发电功率预测准确度直接影响新能源项目参与电力市场、接受两个细则考核的程度。鉴于很多技术指标通过电力市场、辅助服务市场反馈对运营能力影响程度,如光伏项目对于跟踪支架和固定支架的选择本身是经济性问题,本文仅从光伏的组件衰减、系统效率,风电的改造升级分析技术水平对资本金IRR 的影响。

图11 融资成本变化与光伏项目IRR变化对比Fig.11 Comparison of the change in the financing cost of a PV project with the change in its IRR1

1)光伏

光伏组件效率及其衰减程度与收益率密切相关,组件功率衰减包括组件初始光致衰减、组件材料老化衰减及外界环境或破坏性因素导致的组件功率衰减。通常情况下,晶硅组件一般第一年最大衰减值为3%,此后每年为0.7%。组件正常老化衰减情况下,组件次年起的衰减率呈线性变化,在25年质保期内每年衰减率基本与第二年衰减率持平。组件衰减率变化会对光伏项目的盈利产生一定影响,光伏组件首年衰减率每下降0.25 个百分点、此后逐年衰减率每下降0.05 个百分点,项目的IRR 呈增长趋势;组件衰减率每下降0.05 个百分点,项目资本金IRR可提高0.215个百分点。

图12 组件衰减率变化与光伏项目IRR变化对比Fig.12 Comparison of the change in module attenuation rate and IRR change in PV projects

光伏系统效率(PR)是电站实际输出功率与理论输出功率的比值,是太阳能电池衰减效率、交直流低压系统损耗、逆变器效率、变压器、效率及其他设备老化效率的综合体现,当前光伏系统综合效率在85%~90%之间,还有一定的提升空间。如以光伏系统效率85%为基准,系统效率每增长1 个百分点,资本金IRR增长0.44个百分点左右。

图13 光伏项目系统效率变化下资本金IRR变化情况Fig.13 Changes in the IRR of capital of PV projects under changes in system efficiency

2)风电

以单机容量不断增大为特征的风电技术水平快速提升,部分十多年前的老旧风机由于技术落后、效率低、可靠性差、维修费用高等因素,迫切需要通过“以大代小”的方式改善效益。由于“以大代小”的方式较多,本文按等容替换模式(改造前后项目装机容量不变)进行测算。以蒙西地区为例,假设被替代机组已运行10 年,老旧风机按100%替换和风机50%替换、运营期10+10 年(替代已运营10年的风电机组,且不申请新增并网容量指标,总体运营年限为20 年)和运营期10+20 年(替换50%已运营10 年机组,新机组重新申请并网指标,运营期限按20 年计算)两种场景考虑;替代风机年利用小时由原来的2 200 h 提高至2 565 h。被替代机组并网标杆电价按照0.51 元/(kW·h)计算,替换机组若运营期限为10 年,则按照原机组并网标杆电价0.51元/(kW·h)计算;替换机组若运营期限为20年,则按照当前燃煤脱硫标杆电价0.282 9元/(kW·h)计算。

在保量保价的前提下,根据测算,运营期限为10+10 年,风机50%替换情景由于改造部分投资金额相对较低,且上网电价保持了较高水平,改造后资本金IRR 为18.38%,较原项目资本金IRR 提高了3.92 个百分点;运营期限为10+20 年,50%等容替代情景由于改造后资本金IRR 为15.46%,较原项目资本金IRR 提高了1 个百分点;由此可见,项目运营期限增长对于项目IRR 会产生积极影响,争取延长项目运营期对于改造项目的经济性十分重要。运行10+20 年,100%等容替代情景改造后资本金IRR 为16.12%,较原项目资本金IRR 提高了1.66 个百分点。

3.2.4 项目管理

新能源项目管理涉及设计、施工建设、运维、退役全生命周期,涉及采购、财务、生产、营销、智能化等全方面,项目管理过程中的任意环节出现问题均对项目运营产生影响。运维目标是在保障机组各设备/系统可靠性的基础上提高效率并降低成本,高运维水平有利于项目运营能力的提升,低运维水平将增高运营成本。

3.3 对新能源发展的影响

新形势下新能源项目需系统加强参与市场运营能力建设。在保量保价下,新能源电价及补贴政策是决定新能源项目运营能力的先天决定性因素,不同阶段的电价水平和对应阶段的建设成本基本上决定了项目的运营能力水平。随着新能源参与电力市场的程度逐步深化,新能源项目将逐步全面参与电力市场,原有的追求风光资源最大时应发尽发的发电策略已经不适用于电力市场改革方向。新能源项目应结合当地电力市场建设情况制定交易策略,合理调整合约电量和确定年度、月度等各个交易周期的交易电量比例,制定价格风险、偏差风险的对冲策略,发电计划逐步改为在保障基本出力的基础上,形成以营收为核心的参与电力策略,以及配套的运维策略。

新形势下加大科技创新水平仍是提升新能源项目竞争力的核心因素。在新能源本体技术开发方面,中国新能源电力技术创新水平持续提升,风电机组单机容量不断增大,高塔筒、超长叶片技术持续突破,单机容量16 MW 全系列风电机组成功下线;自主研发的硅异质结电池转换效率达到26.81%[27],n 型TOPCon 电池达到26.7%,均达到国际领先水平。随着技术水平的持续提升,为降低新能源成本奠定了坚实的基础。在新能源运维方面,依托信息化技术和人工智能技术实现新能源企业场站通信、电能质量管理、设备监测、远程控制、智慧巡检、无人机巡检等建设,提升数据传输效率及设备状态监控水平[28-31];持续提升新能源功率预测和监测水平,优化新能源项目功率曲线,为新能源更好消纳奠定基础。

新形势下以集约化管理为手段提升新能源项目竞争力。新能源项目量大面广,原有的火电运维模式已经不适用于新能源项目,不利于运营成本的下降,应逐步建立集约化的新能源区域运营为中心,实现区域新能源项目一体化专业管理、统一调度、统一检修、现场少人或无人值守的生产管理模式。通过区域级乃至大区级的资源重整,实现人力灵活调配、检修统一协调、物资联储联备、费用统筹管理达到新能源运维水平的整体提升。

4 结论

1)新能源项目运营能力受内外部影响因素共同影响,其中,标杆电价、绿证、绿电、技术水平等因素与项目经济性呈正相关,项目收益率随正相关因素的升高而提升;配储、弃电率、参与电力市场等因素等呈负相关趋势,项目收益率随负相关因素的升高而降低。

2)新能源项目上网电价、参与电力市场程度与深度、技术水平是影响运营水平的核心因素。按照新能源造价动态均值测算,当陆上风电电价每下降0.1元/(kW·h),典型项目资本金IRR 平均下降0.736个百分点;当集中式光伏市场化电量及电价均浮动由20%升至50%,典型项目资本金IRR 由9.07%降至约1%。

3)为提升新能源项目运营能力,新能源企业需系统加强参与市场运营能力建设,结合当地电力市场建设情况制定交易策略,形成以营收为核心的参与电力市场策略;持续加大科技创新水平,提升风光利用水平,加大数智化在新能源项目中的应用,持续提升新能源功率预测和监测水平,持续降低新能源项目造价以提升新能源竞争力;以集约化管理为手段,通过一体化专业管理、统一调度、统一检修、现场少人或无人值守等生产管理模式,提升新能源项目竞争力。