资产规模、业绩排名与基金投资策略创新关系研究

——基于文本分析的证据

2023-12-27廖长友周欣叶

廖长友,周欣叶

(1.西华大学 管理学院,四川 成都 610039;2.吉利学院, 四川 成都 641423)

一、引言

投资策略是基金经理根据投资者的需求、风险偏好和投资目标选择金融工具的计划,是指导基金经理构建投资组合的一套规则和程序。一般而言,为了满足投资者的需求,与同行进行差别化竞争,以实现更好的收益,基金可以采取不同的具体投资策略,如主动/被动策略、动量投资策略、买入并持有策略等。投资策略决定了基金经理选择股票的原则、种类和范围,从而决定了一只基金与其他基金差别化的程度以及基金未来的业绩。因此,投资策略是体现基金特征最重要的内容。市场上采用相似投资策略的基金越多,基金之间的竞争就越激烈。而采用创新程度更高、差别化程度更大的投资策略,不仅能够吸引投资者的注意力和扩大基金规模,还有助于提高基金业绩,从而获得更多的市场份额。对于基金管理公司而言,创新性地推出与其他基金相比差异化程度更高的投资策略,是将自己的基金产品与竞争对手的产品区别开来从而获得市场优势的重要途径。

基金持股组合是基金实施投资策略的结果。基于持股组合的数据,计算基金持股组合与其他基金持股组合的重合度,可以间接反映基金投资策略的创新程度。基金持股组合与其他基金相比重复程度越低,则基金投资策略与其他基金相比更具创新性(Wahal和Wang,2010;Khorana和Servaes,2004;Hoberg et al.,2018)[1-3]。然而,如果在基金经理管理资产过程中偏离了基金投资策略,则基于持股数据不能准确测度基金投资策略的创新程度。因此,近年来,研究者提出了通过直接分析基金投资策略文本的内容来度量基金投资策略的创新程度的新方法。Kostovetsky和Warner(2020)[4]将投资策略文本进行分词,再直接计算基金投资策略文本的词汇重复率来衡量基金投资策略创新程度。然而,计算词汇重复率忽略了文本中词汇之间的顺序和语义,不能准确反映投资策略的全部内涵,因而难以准确度量文本的创新程度。运用Doc2Vec模型提取基金投资策略文本的特征向量,在此基础上计算基金投资策略与其他基金投资策略的文本相似度,以此度量基金投资策略创新程度,解决了Kostovetsky和Warner(2020)[4]通过词汇重复率来度量基金投资策略存在的不足。

Barmanet al.(2021)[5]发现,竞争关系、公司规模、公司年龄和外部监管等因素会影响到金融机构的创新能力。在证券投资基金行业,Khorana和Servaes(2004)[2]发现,取得较好业绩的基金管理公司,会推出更多的基金,以充分发挥品牌效应,吸引更多的资金。同时,规模越大的基金管理公司越有可能推出更多的基金。然而,研究发现,为了能避免同质化竞争,规模较小的或新成立的基金管理公司往往推出更具创新性的投资策略以获得市场份额(Kostovetsky和Warner,2020[4];Pollet和Willson,2008[6])。Nanda et al.(2004)[7]发现,业绩较差的基金管理公司会采取更具差异化的投资策略,以期创造明星基金并获得更多资金流量。可见,基金业绩、基金管理公司规模及业绩排名会影响基金投资策略的创新程度。

基于Doc2Vec模型度量基金投资策略创新程度并检验影响投资策略创新的因素。首先,采用Doc2Vec方法来度量基金投资策略文本的相似度,并在此基础上度量基金投资策略创新程度;其次,检验了基金管理公司规模、基金评级对投资策略创新的影响。本文的贡献主要体现在两个方面:

第一,改进了度量基金投资策略创新程度的方法。Kostovetsky和Warner开创性地利用词汇重复率来衡量基金投资策略相似度,并以此度量投资策略的创新度。然而,基于词汇重复率并不能准确度量基金投资策略的创新程度。采用Doc2Vec模型来计算投资策略文本创新度。Doc2Vec模型在提取投资策略文本的特征向量时,考虑了文本内词汇与词汇之间的结构、顺序和语义关系,能够更为准确地反映投资策略文本的内涵。因此,本文改进了基金投资策略创新程度的度量方法。第二,检验了国内基金投资策略创新的影响因素。在国内基金市场上,目前尚未有关于基金投资策略创新的影响因素的研究。

二、文献回顾与研究假设

(一)基金投资策略创新及其度量

目前,研究者分别基于基金持股组合数据和投资策略文本,提出了不同的方法来度量基金投资策略创新程度。

1.基于持股组合度量基金投资策略创新程度

基金投资策略决定了基金经理选择股票的原则、程序和范围,因而决定了基金投资组合的构成与特征。研究表明,基金经理能够遵守事前约定的投资策略(Abis和Lines,2022;Sheng et al.,2021)[8-9]。因此,在相同的投资策略指导下构建的投资组合相同,而在不同的投资策略指导下构建的投资组合存在差异。如果一只基金的投资组合与其他基金相比明显不同,这只基金的投资策略与其他基金相比便存在较大差异,创新程度较高;反之亦然。因此,通过分析基金投资组合与其他基金的差异,可以间接度量投资策略创新的程度。显然,这是一种度量投资策略创新程度的间接方法。

测量基金投资组合与其他基金相比的差异程度,必须首先确定反映基金投资组合特征的指标。研究者使用的度量基金投资组合特征的指标不同,便形成了不同的度量基金投资组合差异程度的指标。

Wahal和Wang(2010)[1]基于新成立基金与现有基金投资组合中的重叠证券,计算投资组合持股重叠度来衡量投资策略的创新程度。首先,将重叠证券市值比及重叠证券在现有基金投资组合中的权重相乘,将该乘积作为新基金与现有基金投资组合中每一重叠证券的权重,以此反映重叠证券对现有基金的影响程度。其次,对于每一只新成立基金,将其与每一只现有基金投资组合中的该权重加总并平均,便可得到现有基金投资组合相对于新成立基金投资组合的持股重叠程度。持股重叠程度越低,则基金持股组合差异化程度越高。

Hoberg et al.(2018)[3]利用规模(Size)、账面市值比(B/M)和动量(MOM)三个指标形成的风格向量测度基金持股组合特征。在计算每个基金持股组合的风格向量与其他基金持股组合的风格向量的平均距离基础上,度量基金持股组合与其他基金的差异化程度。若一只基金在一定距离内存在的基金数量越多,则说明该基金的持股组合与其他基金相似度越高,投资策略差别化程度越低;反之,该基金的持股组合与其他基金的相似度越低,则该基金投资策略更具创新性。

Eltonet al.(2007)[10]比较相同股票在两只基金持股组合中所占权重,对于每一只共同持有的股票,获得其在两个持股组合中占比更小的权重,在此基础上计算该股票的平均共同持股比例。一只基金与其他基金的共同持股比例越低,则投资策略创新程度越高。蒋运冰等人(2014)[11]基于基金投资组合中股票的行业分布占比和债券种类占比形成的资产配置数据,计算基金管理公司相邻两个时期新成立的基金资产配置种类占比的相关系数,以此来衡量新基金的投资风格和投资策略的创新程度。

2.基于文本分析度量投资策略的创新程度

基金投资策略均是通过文字以定性的文本形式体现在基金的招募书中。具有相似文字和语义的投资策略文本表明基金投资策略相似,而具有创新的投资策略其文本内容则与其他基金存在显著差别。显然,基金投资策略文本的相似度越低,其投资策略的创新程度越高。因此,通过直接比较基金投资策略文本的内容可以度量投资策略的创新程度。

Kostovetsky和Warner(2020)[4]及宋军等人(2021)[12]通过计算投资策略文本的词汇重复率度量投资策略创新程度。他们首先摘取基金招募说明书中的有关主要投资策略(Principle Strategy)的描述文本,并对这些文本进行分词处理;其次,计算同一年内相同类别中每只基金投资策略的文本词汇与其他所有基金投资策略文本词汇的平均重复率,得到基金投资策略的文本相似度。最后,将基金投资策略文本相似度进行标准化处理,并消除投资策略文本词汇数量对文本相似度的影响,得到度量投资策略创新程度的文本独特性指标。Krakow和Schäfer(2020)[13]采用词频-逆文档频率(TF-IDF)方法提取文本词向量,通过计算余弦相似度度量基金风险披露文本的相似程度(差别化程度)。

Kostovetsky和Warner(2020)[4]、宋军等人(2021)[12]及Krakow和Schäfer (2020)[13]采用的度量文本相似度的方法都是属于词袋模型。这种方法仅对投资策略进行简单的文本词汇分析,忽略掉词语本身的语义以及词汇上下文之间的关系。因此,上述两种方法不能准确度量投资策略的创新程度。

(二)投资策略创新的影响因素

企业之间的竞争关系、企业规模、企业年龄和外部监管等因素会影响到金融企业的创新能力(Barman et al.,2021)[5]。在证券投资基金市场上,推出具有创新性投资策略的基金是基金管理公司的主要创新活动。基金管理公司的投资策略创新受到多种因素的影响。

1.基金管理公司规模与投资策略创新

熊彼特(1912)[14]认为,创新具有高固定成本、低边际成本的特点。企业规模扩大,有利于分摊固定成本,因此,大公司比小公司更适合追求创新。Khorana和Servaes(1999)[15]发现,为了更好利用规模经济,基金管理公司规模越大,将会推出更多的新基金。然而,Haslem(2017)[16]指出,基金管理公司必须推出更为积极的、足以吸引投资者的投资策略,从而保持甚至扩大其市场份额。Pollet和Willson(2008)[6]认为基金管理公司规模是影响其产品差异化程度的重要因素。他们发现规模较小的基金管理公司,推出的新基金投资策略多元化程度越高。随后的研究证实了Pollet和Willson(2008)[6]的发现(Alda et al.,2022;Andreu et al.,2021 ;Kostovetsky和Warner,2020)[4,17-18]。Bar-Isaac et al.(2012)[19]的产品设计选择定理表明,竞争优势较小的公司会选择个性化程度更高的产品设计,而竞争优势较大的公司会选择一般化的大众化的产品设计。规模较大的基金管理公司能够利用规模经济以及品牌效应来吸引投资者,从而获得资金流入并扩大市场份额。而设计更具创新性的基金产品来吸引投资者,通过产品差别化参与市场竞争是规模较小的基金管理公司的理性选择。因此,提出如下假设:

假设1:规模较小的基金管理公司所推出的新基金的投资策略具有更高的创新程度。

2.基金业绩评级与基金管理公司的投资策略创新

在证券投资基金市场上,一般存在多家专业的基金评级机构对基金的业绩进行排名。而业绩排名往往会成为投资者选择基金的重要依据,从而影响到基金的资金流量以及基金管理公司的收入。因此,基金管理公司必然会对基金排名做出反应。推出具有创新性投资策略的基金以吸引投资者,便是主要的应对措施。

Nandaet al.(2004)[7]发现,前期业绩排名靠后、资产管理能力较低的基金管理公司,更有可能推出创新程度更高的投资策略以创造明星基金,达到吸引投资者的目的。路磊等人(2014)[20]发现,业绩排名大幅改善的基金为保持排名会采用与其他基金相似的投资策略;而对于业绩排名大幅下降的基金,基金管理公司来说,采取更具差别化的投资策略以试图超越其他基金的业绩。Bonelli et al.(2021)[21]发现,为吸引投资者的资金,业绩评级较低的基金管理公司会采用更具独特性的投资策略,以增加基金在市场上生存的可能性。

基金评级为投资者提供了重要决策信息的同时,也对基金管理公司起着监督作用,促使基金管理公司不断提高资产管理水平。基金业绩整体排名靠后的基金管理公司在最大化自身利益的动机驱使下,通过投资策略创新来改善旗下基金业绩,以获得更高评级所带来的溢出效应。因此,提出如下假设:

假设2:业绩排名靠后的基金管理公司,其推出新基金的投资策略更具创新性。

三、研究设计

(一)研究样本与数据来源

考察2005年到2018年间国内基金市场上新成立的股票型和混合型基金的投资策略创新程度及其影响因素。由于被动管理的基金如指数型基金,其投资策略主要跟踪特定指数,内容相对单一,因此,样本中排除了各种指数型基金以及主要采取被动管理策略的基金如ETF基金、部分LOF基金、分级基金等。同时,考虑到 QDII基金的投资标的与投资国内的基金存在较大差异,样本中排除了QDII基金。最后,所研究的样本中共有2,779只基金。由于基金管理公司只公布每个基金净资产的季度数据,因此,本文基于季度数据考察新成立基金的投资策略创新程度及其影响因素。

国内基金在募集资金时,必须发布招募说明书,详细阐述基金的管理者与投资策略等方面的信息。中国证监会的资本市场电子化信息披露平台提供了全部基金的招募说明书。①首先,从该平台下载1998年到2021年间全部新成立基金的首次招募说明书。基金转型、更名后重新发布的招募说明书也视作首次招募说明书。共获得10,208份招募说明书。其次,运用Python程序读取招募说明书中的投资策略内容。其余数据来自CSMAR基金研究数据库。

(二)文本机器学习方法与基金投资策略创新程度的度量

1.Doc2Vec模型

通过比较一只基金的投资策略与其他基金的文本相似度,可以度量投资策略的创新程度。基金投资策略是一种文本数据。目前,在文本机器学习领域已经出现多种在提取文本特征基础上比较文本相似度的方法。传统的文本特征提取方法是词袋模型(Bag of Word)。词袋模型将文本文档看作是一袋词汇的集合,从文本中提出一袋单词来表征文本,并基于词频将文本转换为机器可识别的特征向量。但是,词袋模型忽视了文本内词汇与词汇之间的结构、顺序和语义等其他信息,因此,词袋模型不能准确表达文本内容的特征和语义,在此基础上计算的文本相似度并不准确。

近年出现了多种高级文本特征提取方法,如Word2Vec模型、Doc2Vec模型、 FastText模型以及Glove模型等。这些模型不仅统计词频,更重要的是将词汇之间的顺序、结构和语义等信息嵌入到文本特征向量中,能够更准确地反映文本特征,在此基础上能够更为准确地计算文本之间的相似度。

Doc2Vec模型是Word2Vec模型的扩展,经过语料训练后,它能够生成向量来表征文本。在Doc2Vec模型中,每一句话、每一个词用唯一的向量表示为句子矩阵和词矩阵中的某一列。在基于语料库训练模型时,每次从一句话中滑动采样固定长度的词,取其中一个词作预测词,其余的作为输入词。输入词对应的词向量和该句对应的句向量作为输入层的输入,将句向量和输入词的词向量相加求平均或者累加构成一个新的向量,以此来预测窗口内的预测词。同一句话会经过多次训练,训练完成后,便会得到训练样本中所有的词向量和每句话对应的句向量。因此,Doc2Vec模型的实现共有两步:首先,训练模型。在已知的训练数据中得到词向量以及句向量;其次,将需要提取文本特征向量的新文本输入模型,得到新文本的特征向量。

2.投资策略文本创新程度的计算

运用Doc2Vecv模型可以实现对投资策略文本创新程度的度量。在获得所有基金投资策略文本后,首先,对文本进行分词和停用词处理,形成语料库。其次,基于语料库训练Doc2Vec模型。第三,计算新成立基金投资策略的文本特征向量。把2005年到2018年所有新成立基金的投资策略文本逐一输入到训练好的Doc2Vec模型中,Doc2Vec模型便会输出对应的投资策略文本的特征向量。最后,计算该基金文本特征向量与前期成立的每只基金的文本特征向量的相似系数。采用余弦相似度计算文本特征向量之间的相似系数,即:

(1)

Cosine Similarityi,j为基金i与基金j文本特征向量之间的余弦相似度。其中,Ti是基金i的文本向量特征、Tj是基金j的文本向量特征。

在获得基金i与其他所有基金投资策略文本相似度的基础上,可以计算一只基金投资策略的文本特征向量与其他基金投资策略的文本特征向量相似系数的平均数,即:

(2)

对文本相似度做如下处理,即可得投资策略文本创新度指标(TextInnoi):

TextInnoi=1-AverageSimilarityi

(3)

(三)其他变量设计

FamilySize:季度末基金管理公司规模,是基金所属管理公司旗下除货币型基金外所有基金的净资产之和,并做取对数处理。

FamilyAge:季度末基金管理公司年龄,是基金管理公司自成立开始到基金成立前一个季度为止的时间长度,以季度计算。

FamilyStar:二元虚拟变量。CSMAR分别采用平均净值收益率、Sharpe比率和Jenson alpha等不同的指标对基金业绩进行排名。若基金在前一个季度的排名位于前5%,则其所属公司为明星基金管理公司,虚拟变量FamilyStar为1;否则,FamilyStar为0。

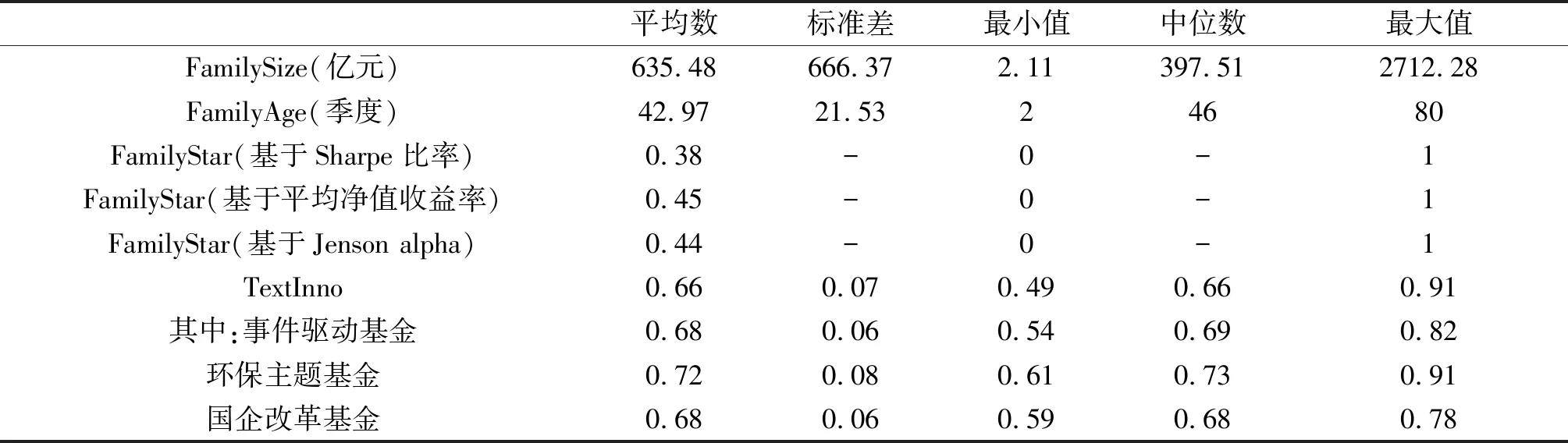

变量的描述性统计见表1。

表1 变量的描述性统计

由表1可见,基金管理公司平均规模为635.48亿元,其中规模最大的基金管理公司拥有2,712亿元净资产,规模最小的基金管理公司只有2亿元净资产;基金管理公司平均年龄约为11年(43个季度);在一个季度内,推出的新基金中,38%-45%都属于明星基金管理公司;基金投资策略文本创新度均值为0.66,标准差为0.07,其中最大值为0.91,最小值为0.49。

四、实证结果

(一)投资策略文本创新度及其交叉核实

若基金根据行业或特定领域未来发展的趋势,采取投资范围确定为某一特定行业或领域的投资策略,则这种投资策略将更具创新性,投资策略文本创新度将会更高。如事件驱动基金挖掘驱动经济或产业未来发展趋势的某个因素并投资相关领域的股票;环保主题基金主要投资于低碳环保类股票;国企改革基金主要投资国企改革所带来的投资机会。这些主题基金的投资策略必然与其他基金的投资策略具有更大的差别。如果本文的投资策略创新程度指标能够捕捉基金投资策略文本之间的差异,则这些具有独特投资主题的基金,其投资策略的文本创新度应该更高。表1列出了各种具有特定投资主题的基金,其投资策略文本创新度指标。由表1可见,事件驱动基金的文本创新度为0.68,而全部基金投资策略文本创新度均值为0.66。t检验表明,在1%的显著性水平,事件驱动基金的文本创新度的均值显著高于平均水平。同样,环保基金、国企改革基金也具有显著的更高的文本创新度。这表明,本文所使用的文本创新度指标能够有效度量基金投资策略创新程度。

(二)投资策略文本创新度的影响因素检验

1.基于分组的实证结果

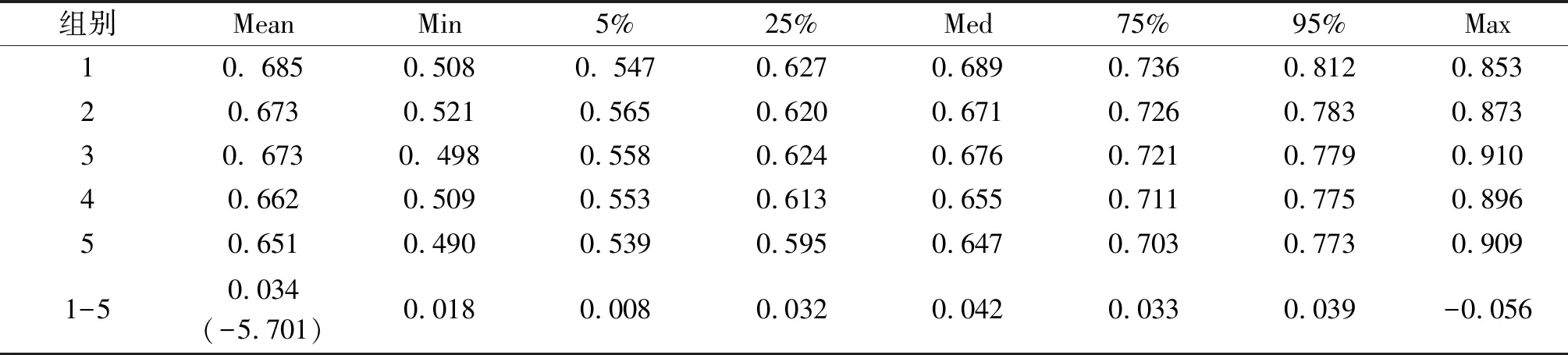

(1)基金管理公司规模与投资策略创新。

根据所属基金管理公司的规模不同,将新成立的基金分成5组,并分别考察各组基金的文本创新程度。表2给出了基于基金管理公司规模分组的投资策略文本创新度的描述性统计结果。由表2可见,第1组(基金管理公司规模最小的组)基金的投资策略文本创新度的均值为0.685,而规模最大的第5组基金的投资策略文本创新度的均值为0.651, 前者高出后者0.034。对两组基金的文本创新程度均值相等性的t检验表明,在1%的显著性水平,基金管理公司规模最小的组,其投资策略文本创新度大于基金管理公司规模最大的组。由此可见,假设1成立。

表2 根据基金管理公司规模的文本创新度描述性统计

(2)基金业绩评级与投资策略创新

根据所管理基金的业绩评级结果,将基金管理公司分为明星基金管理公司和非明星基金管理公司,以考察业绩评级对基金文本创新度的影响,结果由表3给出。

表3 基金管理公司根据业绩评级的文本创新度描述性统计

由表3可见,当以平均净值收益率对基金排名时,非明星基金管理公司的投资策略创新度为0.669;明星基金管理公司的投资策略创新度为0.653;前者高出后者0.016。检验均值相等性的t检验表明,在1%的水平,非明星基金管理公司所推出基金的投资策略创新度显著高于明星基金管理公司。当以Sharpe比率和Jenson alpha值对基金排名确定明星基金管理公司时,也得到相同的结果。由此可见,假设2成立。

2.基于回归的实证结果。

如前所述,基金管理公司规模以及基金评级等会影响到基金管理公司投资策略的创新程度。因此,根据Bonelli et al(2021),建立如下回归模型检验基金投资策略创新度的影响因素。

Innoi=αi+β1*LnFamilySizei+β2*FamilyStari+β3FCategoryi+β4*LnFamilyAgei,+εi

(4)

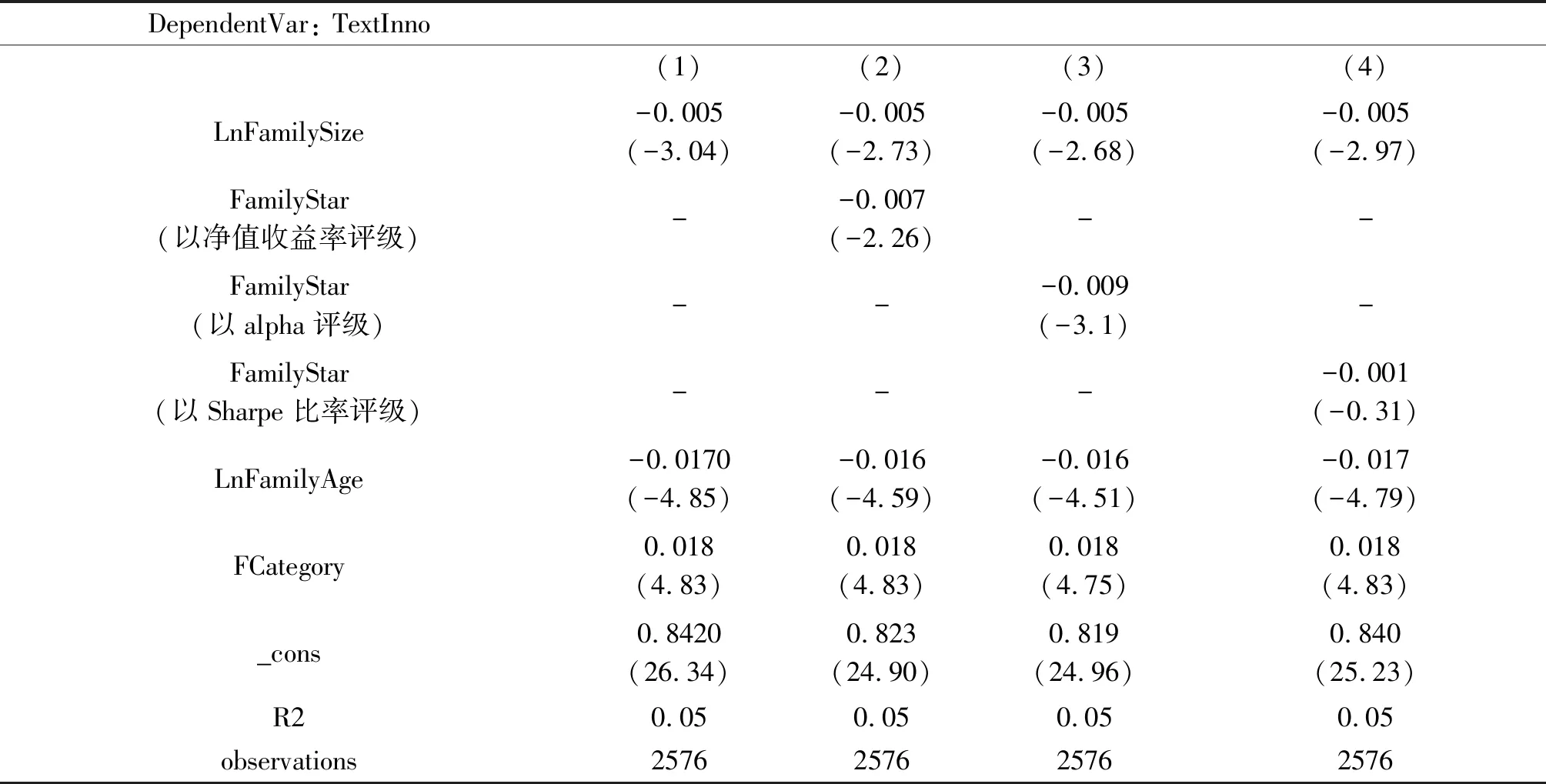

根据Davidson and MacKinnon(1993)的方法计算出异方差稳健标准误,所得回归结果见表4。

表4 基金管理公司的规模、基金业绩排名与投资策略文本创新度

由表4,LnFamilySize的系数估计值为-0.005,在1%的显著性水平下显著为负。具体说来,如果基金管理公司规模每增加10%,该公司旗下基金投资策略创新度平均下降0.005。这表明,基金管理公司的规模越小,所推出新基金的投资策略创新程度越高,这与前述分组统计的结果一致。由此,假设1成立。

当以净值收益率和Jenson alpha评价基金业绩时,FamilyStar的系数估计值显著为负,这表明旗下有明星基金的基金管理公司在推出新基金时,新基金的投资策略创新程度显著降低。当以Sharpe比率评价基金业绩时,尽管FamilyStar的系数估计值并不显著,但是仍然为负。由此,回归结果与前述分组统计的结果基本一致,假设2成立。

五、结论与启示

投资策略创新是基金管理公司在推出新基金产品最重要的创新行为。本文从基金投资策略的文本分析视角,研究基金投资策略文本的差异化程度并检验其影响因素。研究结果显示,运用Doc2Vec模型分析基金投资策略文本,在计算投资策略文本相似度基础上能够有效度量基金投资策略的创新程度。进一步的研究发现,基金规模以及前期基金排名对基金管理公司的投资策略创新具有显著影响。具体说来,规模较小的以及前期基金业绩总体排名落后的基金管理公司,其投资策略的创新程度更高。一个合理的解释是,规模较小的以及前期基金业绩总体排名落后的基金管理公司,由于在竞争中处于劣势,更倾向于基金投资策略创新以提升基金业绩,从而吸引更多的投资者,提高自己的竞争地位。

创新始终是一个企业保持生命力、不断提高市场竞争能力的重要手段。然而,如何度量和评价企业创新程度始终是一个复杂且具有难度的问题。本文提出了基于Doc2Vec模型,在对基金投资策略进行文本分析的基础上评价基金管理公司的创新程度的新方法,检验了基金管理公司投资策略创新程度的影响因素,丰富了相关研究。当然,对于基金管理公司投资策略创新的后果,以及投资者对基金管理公司投资策略创新的反应,本文并未涉及,这可以作为未来进一步研究的方向。

注释:

①资本市场电子化信息披露平台的网址是http://eid.csrc.gov.cn/fund。