10家头部券商包揽近六成IPO项目券商行业呈现“一超多强”格局

2023-12-25汪佳蕊

汪佳蕊

受下半年IPO发行节奏阶段性收紧影响,今年券商IPO承销保荐项目数量及收入均出现下滑,券商之间的竞争趋于白热化。

从IPO保荐市场来看,截至2023年12月18日,62家有IPO承销保荐收入的券商首发收入合计超过200亿元。其中,中信证券、海通证券、中信建投稳居IPO首发收入前三甲,占比合计超过三分之一。

随着全面注册制改革的稳步推进,券商作为资本市场“看门人”的责任也越来越重,然而,大量IPO申报企业“一查就撤”“带病闯关”等现象,在一定程度上也反映出部分保荐机构执业质量不佳。

今年以来,针对券商的违规行为,监管机构连出重拳,多措并举加强监管,持续压实中介机构“看门人”责任,这也给券商带来了诸多考验。

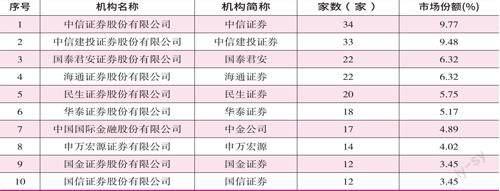

根据Wind数据统计,按已完成发行的首发数量计算,截至12月18日,中信证券、中信建投、海通证券、国泰君安、民生证券排名居于前列。其中,中信证券承销保荐的首发项目为34家,居于首位,市场份额达9.77%;中信建投承销保荐的首发项目为33家,排名第二,市场份额为9.48%;国泰君安和海通证券承销保荐的首发项目均为22家,排名为并列第三,市场份额均为6.32%;民生证券以20家居于第五位,市场份额为5.75%。

从统计数据来看,首发项目数量排名前十的机构合计保荐的项目数量达204家,包揽年内近六成的IPO首发项目。与之形成鲜明对比的是,在上述具有IPO保荐项目的62家券商中,有39家券商的项目数量在3家以下,市场占有率合计不足20%。

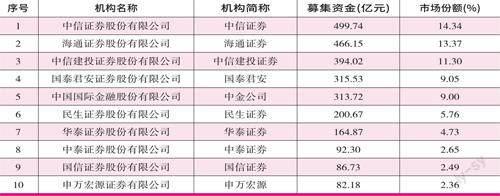

按已完成发行企业的募集资金金额计算,截至12月18日,2023年完成首发的300多家企业共募集资金接近3500亿元,其中,中信证券、海通证券、中信建投分别以499.74亿元、466.15亿元和394.02亿元位列前三,所占市场份额分别为14.34%、13.37%和11.30%,合计占据近四成的市场份额。

其中,平均单个企业融资额度为10.66亿元,募集資金金额最大的为国泰君安、海通证券联合保荐的科创板公司华虹公司,募资总额为212.03亿元;募集资金金额最小的为开源证券保荐的北交所上市公司驰诚股份,募集资金金额仅为0.68亿元。

从IPO业务承销保荐收入来看,根据发行统计口径,截至2023年12月18日,券商IPO业务承销保荐总收入为207.29亿元,相较上年同期的283.93亿元下降了26.99%。从单个券商来看,中信证券拔得头筹,以29.35亿元的IPO主承销收入稳坐第一,市占率为14.17%;海通证券、中信建投分别以22.41亿元、22.28亿元的收入位列第二、第三,市场份额分别为10.82%和10.75%。

自今年下半年IPO发行节奏阶段性收紧后,首发项目数量和募资规模明显下滑,受此影响,券商相关业务收入高度承压,券商间的竞争趋于白热化。从目前国内券商的格局来看,显著呈现出中信证券领先,其他券商追随的“一超多强”的券业格局。以2023年三季报数据为参考,截至2023年三季度末,中信证券总资产为1.4万亿元,是国内惟一一家资产超万亿元的券商。

在2023年11月3日的证监会新闻发布会上,相关负责人明确表示将支持头部证券公司通过业务创新、集团化经营、并购重组等方式做优做强,打造一流的投资银行,推动证券公司投行、投资、投研协同联动,不断提升服务实体经济、服务注册制改革能力,助力构建为实体企业提供多元化接力式金融服务体系。

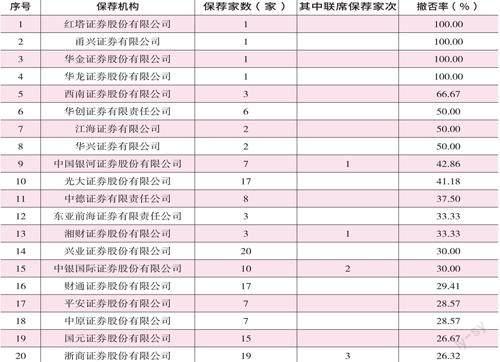

据Wind数据显示,截至2023年12月18日,券商IPO项目平均撤否率为30.32%,其中,红塔证券、华金证券、甬兴证券等4家券商的保荐数量和主动撤回家次均为1家次,撤否率均为100%;西南证券、华兴证券、江海证券、华创证券等多家券商的撤否率均超过30%,远超撤否率均值。

从撤回情况来看,据Wind统计,截至2023年12月18日,共有50家券商出现撤回IPO项目的情形,主动撤回申请的IPO企业数量为243家次。与此同时,从IPO项目被否情况来看,2023年券商IPO项目审核未通过数量共计10家次,共涉及8家券商,其中,光大证券、国金证券审核未通过的数量均为2家次,其他6家未通过审核企业的保荐机构均为不同券商。

根据今年2月份深交所发布的《关于进一步督促会员提升保荐业务执业质量的通知》显示,为了进一步督促会员在本所股票或者存托凭证首次公开发行上市保荐业务中履职尽责,对注册制下IPO保荐业务执业质量较低、内控风险较大的会员实施现场督导、专项自查的差异化监管安排,切实提升执业质量,把好市场“入口关”,保障全面实行股票发行注册制改革顺利实施。

其中,深交所在上述《通知》中明确表示,执业质量较低、内控风险较大的认定情形包括项目撤否率较高、受到违规处理较多、廉洁从业风险较高,以及其他被认定为执业质量较低、内控风险较大的情形。

事实上,针对IPO申报企业“一查就撤”、“带病闯关”等现象,以及核查不到位、未发现信披漏洞、内控不完善等一系列涉及券商执业质量不佳的行为,监管机构连出重拳,多措并举持续压实中介机构“看门人”责任。

以2023年11月7日证监会对海通证券及两位保荐代表人出具的监管罚单为例,经查,证监会发现海通证券在保荐江苏沃得农业机械股份有限公司首次公开发行股票并上市过程中,未勤勉尽责履行相关职责,未及时向深圳证券交易所报告和披露发行人实际控制人股份冻结情况,未发现发行人会计基础薄弱、内部控制不完善、资金拆借信息披露不完整等情况,未经中国证监会或者深圳证券交易所同意改动招股说明书。根据相关规定,证监会对其采取出具警示函的监督管理措施。

值得注意的是,2023年内,因投行保荐业务,海通证券已不是第一次遭到监管处罚。早在2023年6月16日,上海证券交易所在发行上市审核及执业质量现场督导工作中发现,海通证券作为明峰医疗、治臻股份申请首发上市项目的保荐人,存在对重要审核问询问题选择性漏答,对发行人的收入确认、存货、采购成本、资金流水和研发费用等核查不到位等违规情形,对此上交所予以海通证券监管警示。同时,上交所要求海通证券引以为戒,采取切实措施进行整改,对照相关问题进行内部追责。

数据来源:Wind数据截至12月18日

Wind数据显示,今年以来(截至2023年12月18日),海通证券的IPO保荐项目数量为92家,其中主动撤回的IPO项目已有17家,撤回率达到18.48%。

公开资料显示,2023年以来,在持续的监管高压下,证监会已对海通证券、中德证券、华创证券、方正证券、西部证券、华西证券、国信证券、中天国富证券、民生证券等多家券商出具监管罚单。

根据天风合规统计数据,2023年1月至11月,证监会及其派出机构、其他机构、证券业协会对证券公司及从业人员开出监管处罚函件343张。从处罚对象来看,机构罚单158张、人员罚单217张,累计共290名从业人员被处罚。从处罚措施类别上看,市场禁入1张,行政处罚16张,行政监管措施263张,自律监管措施63张。

从业务领域来看,投行业务为监管处罚多发区,违规是由主要包括保荐发行人首发上市过程中未勤勉尽责,以及持续督导过程中未勤勉尽责。

在首发上市过程中,违规行为包括对保荐发行人对发行人收入函证程序执行不到位、对发行人关键人员的异常资金流水核查不充分、申报文件披露内容与保荐工作底稿不一致、未充分核查并督促发行人及时整改财务内控不规范情况、对在建工程合同管理合规性核查不到位、对发行人的研发费用核查不到位、对发行人劳务外包规范性核查不到位,以及未及时向深交所报告和披露发行人实际控制人股份冻结情况,未发现发行人会计基础薄弱、内部控制不完善、資金拆借信息披露不完整等情况,未经证监会或者深交所同意改动招股说明书。

表4 2023年以来保荐机构IPO项目撤否率TOP20

数据来源:Wind数据截至12月18日

数据来源:Wind数据截至12月18日

在持续督导过程中,违规行为包括在开展募集资金核查时,发现资金使用情况披露不真实、银行存款处于冻结状态但未及时开展有效的调查和监督,在出具报告中未能真实、准确反映募集资金管理使用情况。

需要提及的是,对于投行来说,项目数量固然重要,但质量更为重要。作为资本市场“看门人”,更应切实提升投行执业质量,诚实守信、勤勉尽责的履行相关义务,维护证券市场秩序,努力将中介机构间从项目数量的竞争向质量转移。

后续,对于中介机构的监管仍有加强趋势,证监会主席易会满在2023金融街论坛年会开幕式上作出表示:“将全面强化机构监管、行为监管、功能监管、穿透式监管、持续监管,不断提升监管适应性、针对性,守牢风险底线,维护资本市场平稳运行,提振投资者信心,走好中国特色现代资本市场发展之路。”他进一步强调:“证监会将加强与公安司法机关的协作,持续健全资本市场防假打假制度机制,推动完善行政、民事、刑事立体追责体系,加大对财务造假、欺诈发行、操纵市场等违法行为的重拳打击,对履职尽责不到位的中介机构严厉惩戒,绝不姑息。”