资产配置中的大类资产再平衡

2023-12-03方芳董志远

方芳 董志远

大类资产配置是长期投资的基石,它是指将资金分散投资于不同类别的资产,如股票、债券、现金等,建立起多样化的投资组合,以达到降低投资风险、平滑收益曲线、提高投资收益等目的。资产配置中的一个重要理论是不同资产在同一时期的表现有差异,这意味着随着市场波动,投资组合中各资产类别的比例也会变化,在一段时间后可能与资产配置的目标比例存在较大的偏差。因此,在投资组合建立后,专业投资机构都会适时对各类资产进行再平衡,调整各资产类别的仓位比例,使其始终与目标配置比例保持一致,这对于实现长期投资目标至关重要。那为什么要进行投资组合调仓?什么时候可以进行调仓?

为什么要调仓?

1.调仓有助于管理投资组合的风险

经济运行存在周期,不同类型的资产在不同经济条件下的表现有差异。因此在经过一段时间以后,表现较好的资产在组合中的权重会增加,表现较差的资产权重则会下降,这会使得投资组合的风险水平偏离资产配置的目标。同时资产收益经常出现均值回归的现象,前期表现较好的可能会出现回调,如果不及时调整仓位将部分浮盈落袋为安,很容易造成不必要的损失。因此,及时调仓可以有效管理投资组合风险,降低收益波动。

2.调仓有助于避免情绪化交易

正确的调仓策略可以帮助投资者更加理性地做出決策。在市场波动较大时,投资者容易因为情绪而做出过度的反应。当市场价格下跌时,投资者可能会卖出所有的资产;而市场价格上涨时,投资者又会“满仓梭哈”,这样往往会导致投资者面临较高的风险。而调仓则可以帮助投资者更加冷静地分析市场情况,避免跟风操作,更可能实现“低买高卖”,根据自身的风险承受能力合理配置资产,作出更加稳定和理性的投资决策。

调仓时机的选择

在大类资产配置中,为达到既定的投资目标,及时调仓非常重要。那么应该如何选择调仓时机呢?我们通过一个简单的实验来分析。

1.选择投资策略

在配置大类资产时可以选择不同的投资策略来确定各类资产的投资比例,常见的方法有以下几种:一是直接设定固定的投资比例,比如常用的60/40策略;二是参考大类资产的估值水平,投资估值较低的资产;三是根据大类资产的预期收益和风险求解最优的投资比例,比如均值方差模型等;四是基于大类资产的预期风险来求解各资产占比,比如风险平价策略等。中国工商银行智能资产诊断服务所提供的大类资产建议配置比例就是基于风险平价策略优化而来。

为了研究调仓时机对收益的影响,我们选择最简单的60/40策略,对比不同调仓方法所能取得的收益。假设投资组合直接投资固收市场指数(中债新综合指数)和权益市场指数(中证800指数),每次调仓时按照投资组合当前的资产总额,重新配置60%的权益资产和40%的固收资产。

2.定期调仓

我们测试一下最常用的调仓方法——定期调仓,即定期将投资组合的权益和固收资产的投资比例调整为60:40。通常我们可以选择按日、按周、按月、按季度或者按年进行定期调仓。

⑴权益类资产占比分析

根据不同调仓频率下权益资产的比例变化可以看出:

①在不调仓的情况下,投资组合的权益比例和中证800的走势是基本一致的,当中证800下跌时权益比例下跌,最低时甚至跌破了50%,远远偏离了原定的投资策略;当中证800上涨时,组合的权益比例也会显著增加。如果不及时进行调仓,那我们就会在股市处于高位时高配权益资产,在股市低位时低配权益资产,与正确的投资策略背道而驰。

②在每日调仓的情况下,投资组合的权益比例将保持不变,始终为一条直线。这样可以保证投资组合完全遵循既定的投资策略,但是也并非是最佳的选择:一是频繁调仓会付出高额的交易成本;二是权益市场具有一定的惯性,短期内是可以持续上涨的,可以适度偏离投资比例来获取超额收益。

③在每月调仓的情况下,组合的权益比例在每个月初会重置为60%,期间会随着市场的波动小幅变化,基本保持在57%和62%之间。这样的调仓频率让投资组合的权益比率保持在合理范围,又避免了频繁调仓带来的额外成本。

⑵投资组合收益分析

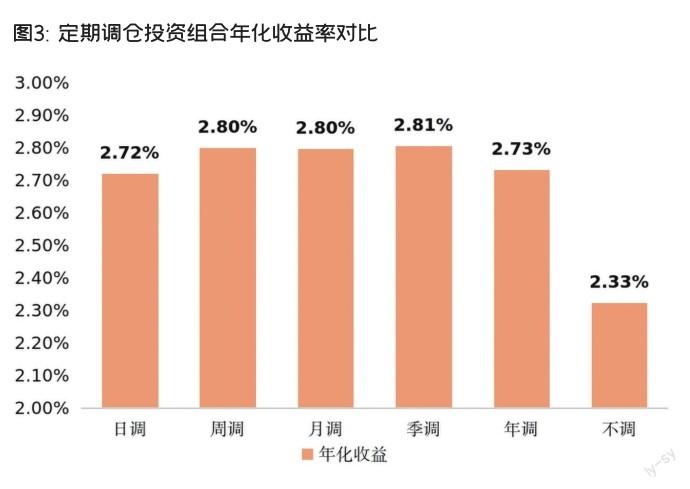

为了分析各种调仓方法对收益的影响,我们以60/40策略为基础,从2010年初到2023年8月底进行模拟回测,假设投资组合直接投资权益指数和固收指数,分别使用按日、按周、按月、按季度、按年和不调仓的方式调整组合仓位,调仓时不考虑交易成本。回测结果如下。

从定期调仓投资组合的业绩表现可以看出:

①资产配置可以降低收益波动:从2010年以来,中证800的年化波动率高达22%。使用60/40进行分散化投资后,投资组合的年化波动率大幅降低至13.18%以下,年化收益率也从0.71%上升到2.33%以上,夏普比率更是从0.03提升至0.2以上。这就是说,在进行资产配置后,投资组合能够用更低的投资风险获取更高的收益。

②调仓频率过高或过低会影响投资收益:在所有投资组合中,不调仓的策略调仓频率最低,但是收益表现也最差,年化收益仅为2.33%。每日调仓的策略可以让投资组合的权益比例始终保持60%,虽然收益率也能达到2.72%,但是每日调仓对于普通投资者而言在操作上难度较大,而且频繁调仓带来的高额交易成本,因此每日调仓的投资组合表现也会不尽如人意。

③适当的调仓频率更加适合普通投资者:从投资组合表现来看,适中的调仓频率可以带来更好的收益,其中每周、每月和每季度调仓的策略年化收益均在2.8%以上,夏普比率更是达到了0.21以上,顯著高于其他策略。从投资策略的可行性来看,适中的调仓频率既可以保证投资组合遵循既定的投资策略,又可以避免过度调仓导致的交易成本。相比之下,我们更推荐普通投资者按月调整投资组合仓位,每年调仓共12次。这样的调仓频率对普通投资者来说比较容易坚持,同时也可以通过定期调仓控制投资组合的风险。

3.偏离度调仓

定期调仓策略是非常常见的一种调仓方式,它每过一段时间就将投资组合的权益比例重置为60%,但有时候我们在固定的调仓日发现投资组合的资产配置比例与目标配置比例很接近,如果仍然选择调仓的话可能会产生不必要的交易成本。同时,如果市场波动较大使得投资组合中资产配置比例快速大幅偏离目标配置,定期调仓无法及时调整资产配置比例。

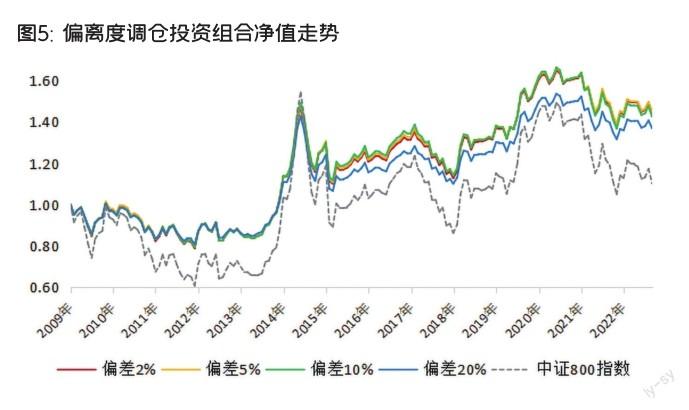

为了避免上述问题,我们可以选择偏离度调仓方法:设定一个可以容忍的实际配置与目标配置的偏差程度,当偏离到一定程度时进行调仓。以60/40策略为例,假设我们可以忍受5%的偏离度,也就是说当投资组合的权益比例高于65%或者低于55%时,我们才会将权益比例重置为60%。

我们分别选择2%、5%、10%和20%的偏离度进行模拟投资,从上图中可以看出,随着权益资产的波动,投资组合的权益比例也同步发生变化,当触及偏离度的上限或者下限时,权益比例会被重置为60%。在这样的投资策略下,2%偏离度的投资组合权益比例被严格控制在58%—62%之间,10%偏离度的组合权益比例被控制在50%—70%之间。

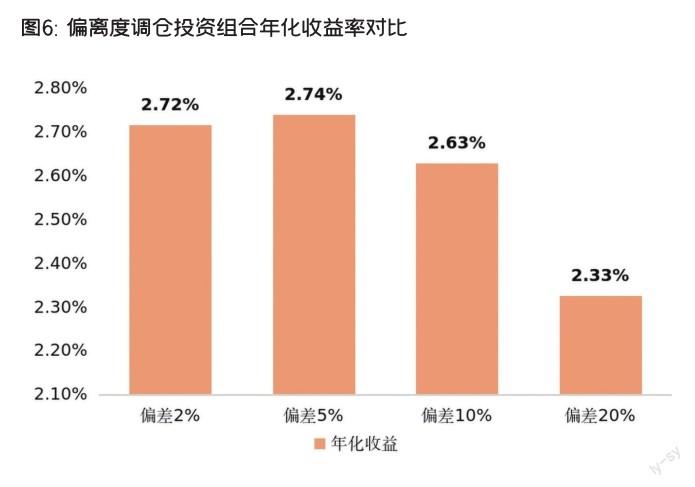

同样的,我们也选择60/40策略,从2010年初到2023年8月底进行模拟回测,结果如下:

从偏离度调仓方法的回测结果中,我们可以得出和定期调仓相类似的结论:

⑴资产配置可以提高组合收益:与直接投资中证800相比,基于偏离度调仓方法进行资产配置可以将投资组合的年化收益提高至2.33%以上,夏普比率提高至0.19以上。

⑵适中的偏离度更适合投资者:偏离度设置为20%时,投资组合的权益比例从来没有达到这个阈值,因此组合在整个回测区间内从来没有进行调仓,导致投资收益显著低于其他组合。偏离度设置于2%时,投资组合的年化收益为2.72%。当偏离度设置为5%时,投资组合表现更优,年化收益达到2.74%。考虑实际操作的方便程度和调仓时的交易成本,5%的偏离度是相对较优的选择。

结论

将资金分散配置于不同类别的资产可以有效降低投资风险,提高资产收益。在资产配置完成后,我们需要跟踪投资组合的表现,视情况及时调整投资组合的资产配置比例,保证组合遵循原定的投资策略,这对实现投资目标至关重要。在调整资产配置比例时我们需要选择合适的频率:过少调仓有可能导致组合收益和风险偏离预期,相反,频繁调仓也会影响收益,同时增加不必要的交易成本,因此适中的调仓频率通常会是更优的选择。