银行风波后,美国商业地产也要进入危机时刻吗?

2023-11-24张静静

张静静

今年3月初以来,美国银行业风险不断暴露。3月份短短两周内,硅谷银行、签名银行、银门银行倒闭。4月风险稍有平息后,5月1日第一共和银行又被美国联邦存款保险公司(FDIC)接管,随后被摩根大通收购。

签名银行、银门银行主要做加密货币客户业务,硅谷银行主要针对高科技公司和创投圈,风险敞口集中且疫后利率风险管理不当。而第一共和银行的倒闭,主要原因则是存款流出过快,即信心崩塌。硅谷银行倒闭后,同在湾区的第一共和银行遭到储户提存挤兑,仅今年一季度就损失超40%的存款。尽管摩根大通、美国银行、花旗银行等11家美国金融机构紧急注资,也无法填补资金缺口,最终只能被摩根大通收购。

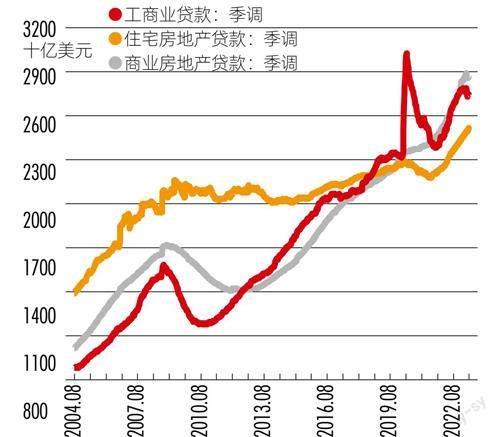

银行业倒闭的根本原因,是疫后美联储先采取超宽松政策后又猛烈加息。2020年美联储将利率降至0附近,并推出量化宽松(QE)。极低的利率环境中,银行资产规模迅速扩张,资产端,尤其工商业信贷和不动产抵押贷款的增长明显加快,企业部门杠杆率明显增加。2022年3月开始,美联储转向猛烈加息,至今已连续加息10次共计500个基点(BP)。加息的累积效果存在滞后性,银行业的压力将继续升温。

回顾次贷危机,同样是由美联储加息所引爆。2006年6月美联储结束加息周期,共计加息425BP,2007年初金融风险开始暴露,直到2008年9月风险事件集中大爆发,包括房利美和房地美被接管、雷曼兄弟破产、美银收购美林、华盛顿互惠银行倒闭。

因此,银行业流动性风险的传导或将持续1-2年。预计今明两年,加息的影响会继续蔓延,大概率有更多的小型银行或地区型银行将陷入危机。至于美国银行业的下一个“爆雷点”,当前市场关注的焦点主要在于商业地产债务(图1)。

資料来源:Wind,招商证券

今年年初以来,美国商业地产抵押贷款的信用风险开始暴露,包括资管巨头太平洋投资管理公司(PIMCO)、黑石集团、博枫(Brookfield)旗下基金的商业地产抵押贷款支持证券(CMBS)发生违约。其中,2月22日,PIMCO旗下的ColumbiaPropertyTrust拖欠了17.2亿美元浮动利率贷款支持证券,底层抵押品是美国的7座商业地产,包括纽约的3栋、旧金山的2栋、波士顿的1栋和泽西城的1栋办公楼。5月9日美联储发布《金融稳定报告》警告道:“一些银行对商业房地产抵押贷款的风险敞口更集中,如果商业地产环境恶化,这些银行将蒙受更高的损失”。

商业房地产贷款,以及其证券化产品CMBS的违约风险上升,其背后原因是疫后经济和社会发生了结构性变化,导致从2022年开始商业地产市场状况急转直下。5月13日,美国财政部长耶伦谈论商业地产风险时表示:“疫情对办公空间的需求造成了巨大冲击。同时,利率上升也造成了影响”。

美国商业地产债务为何会陷入困境?

商业房地产(CommercialRealEstate,CRE),是指用于产生收入的地产,与住宅房地产(ResidentialRealEstate,RRE)相对。

商业房地产主要分为八大类:第一是多户住宅(Multifamily),包括公寓楼、学生公寓等;第二是办公楼(Office),带有工作空间可供不同企业出租以供运营;第三是零售用地(Retail),指用于零售目的的建筑,可以是单一店面,也可以是购物中心、百货商店物业;第四是工业用地(Industrial),包括工厂、制造车间、仓库等;第五是酒店宾馆(Hotel);第六是农林用地(Lodging);第七是医疗场所(Healthcare);第八是其他类,包括混合用途物业、游乐园、剧院、动物园等特殊用途商业地产。

根据抵押贷款银行协会(MBA)数据,截至2022年三季度,美国商业房地产债务未偿额4.45万亿美元,多户住宅的未偿债务占比最高,为44.2%;其次是办公楼,为16.7%,零售用地为9.4%,工业用地为8%。

商业地产债务一直是美国金融机构账目上的隐患。截至今年4月份,美国商业地产的价格跌幅进一步加深,美国房地产指数CPPI(CommercialPropertyPriceIndex)环比下降0.1%,自12个月前房地产价格达到峰值以来,该指数已经累积下跌15.3%。细分市场中,办公楼价格同比下跌25%,跌幅最大,环比为0。其次是公寓楼价格,4月份同比跌21%。此外,购物商场同比跌15%、工业用地同比跌13%、医疗场所同比跌11%、农林用地同比跌1%。价格上看,办公楼和公寓受疫情的影响最大,零售用地次之,工业用地相对较小。

这其中,多户住宅,即用于出租的多户公寓楼等,在疫情刚开始时,需求跌至谷底;随着疫情减退和经济复苏后又大反弹,租金价格上涨;从2022年下半年起,租金增长和交易量开始降温。未来多户公寓的需求或与劳动力市场的结构性变化和薪酬密切相关。

此外,疫后极低利率环境中,美国曾兴起一波购房热潮,其中一部分购房者便是在公寓租房的家庭,为了社交距离、健康需求而购买自住的独户住宅。这一部分的租房需求或永久损失。

零售用地方面,2020年疫情封锁期间,购物中心和百货大楼大量关门。2021年起,美国开始逐渐放开,但是疫情隔离中形成的网购习惯不可逆地影响了零售行业格局。疫情中网络购物的快速发展,大大影响了零售用地的需求。

办公楼或是当下前景最不乐观的商业地产类型,主因是居家办公成为常态,人们似乎不再回到疫情前全勤坐班的模式,尤其是在大城市。

根据卡斯特尔系统(KastleSystems)提供的写字楼刷卡数据,截至5月3日当周,美国员工回归办公室办公的平均比例为49.9%。其中大城市普遍低于平均水平。纽约、华盛顿特区回归办公室的比例分别为48.39%、46.67%,位于硅谷的旧金山仅有44.87%。根据WFHResearch调查统计,今年4月份美国所有员工平均每人每周居家办公1.55天,3月为1.52天每人每周;对于可以远程办公的人,4月平均每人每周居家办公2.27天,3月为2.25天每人每周。今年1-4月,居家办公的趋势似乎有所强化,而不是更多地回归办公室。因此,对办公楼的需求下降或是永久而不是暂时的。

基于以上分析,写字楼、出租公寓楼、购物商场的收入现金流减少,偿债能力下降,叠加当前利率高企,地产估值亦大大下降。而抵押贷款通常对贷款金额和抵押品价值之比(LoantoValue,LTV)有要求,再融资的难度加大。商业地产的所有者或不得不寻求私募股权的帮助,或改变经营方式,例如空置办公楼转换为经济适用房,以扭转营收困境,否则可能丧失抵押品赎回权。

美国商业房地产抵押债务的贷方主要是银行,其次是政府支持机构(GSE)、生命保险公司,以及CMBS和抵押债务凭证(CDO)等证券化结构产品。截至2022年第三季度,银行、政府支持机构、生命保险公司以及CMBS和CDO等证券化产品的商业房地产贷款占比分别为38.4%、20.8%、14.7%、13.7%。因此,一旦商业地产经营不善偿债困难,商业银行和CMBS资管机构将承担重大风险。

从银行端来看,商业地产贷款集中于小型银行,大型银行风险敞口可控。

美国的商业房地产抵押贷款2/3在小型银行。截至2023年5月5日当周,美国所有商业银行资产端的商业房地产贷款共计2.91万亿美元,其中国内小型银行拥有1.96万亿美元,占比高达67.3%;国内大型银行持有8449亿美元,占比29.1%;外资机构持有1058亿美元,占比3.6%。

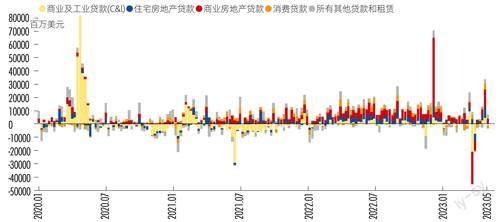

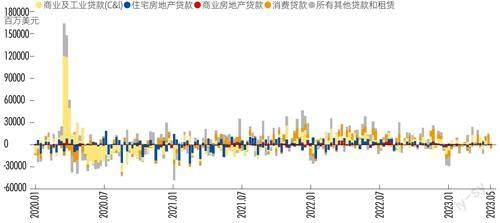

小型银行总共持有信贷总额4.39万亿美元,即商业房地产贷款占小型银行总信贷的44.6%。大型银行的信贷总额为6.7万亿美元,即商业房地产贷款占了12.6%(图2、3)。

资料来源:美联储,招商证券

资料来源:美联储,招商证券

小型银行的商业房地产贷款在2021-2022快速增长,近期则大幅减少。低利率环境下,小型银行资产端的商业房地产贷款在2021年增长了1299亿美元,2022年增长了2875亿美元,在2023年前2个月仍保持增长。随后3月黑石集团违约、硅谷银行暴雷,商业地产风险引起关注。短短两周内,小型银行的商业地产贷款下降了315.44亿美元。

大型银行的商业房地产贷款则相对稳定。2021-2022年,大型银行在商业地产领域没有大量放贷;3月风险事件爆发后,与小型银行相反,大型银行的信贷额反而有所增长。

随着CMBS市场活跃度转差,息差上升,办公楼CMBS拖欠开始增加。

由于作为底层资产的商业房地产市场前景低迷,导致CMBS息差飙升,该市场活跃度在2022年至今显著转差。根据特雷普(Trepp)数据,2021年美国本土机构发行的CMBS总计1090.05亿美元,为2008年以来的最高值;而2022年大幅下降至700.64億美元。2023年一季度进一步下降,共发行59.82亿美元CMBS,较2022年一季度下降了79.38%。

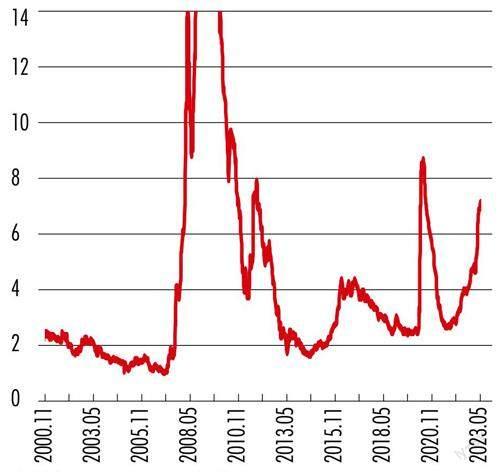

CMBS息差从2022年开始快速上升。CMBS在进行证券化时,根据信用风险水平,将债券分为不同等级进行发行,目前不同信用等级CMBS的息差正在快速上升。截至2023年5月12日,美国Bbb级CMBS和国债的息差升至7.11%的高位,较2021年8月的低点2.64%累计上行447个基点(图4)。

资料来源:Bloomberg,招商证券

办公楼和多户住宅CMBS拖欠率近期也开始上升。Trepp数据显示,4月美国CMBS整体拖欠率(逾期30天以上)为3.09%,和3月持平。然而,写字楼市场的情况急剧下降,拖欠率已经连续4个月上升,从去年底的1.58%上升至2.77%,总计1.19个百分点。过去4个月,随着一些大型写字楼出现债务违约,其或被纳入特殊服务管理,市场气氛明显变差。

目前系统性风险概率不大,不过可能会加速美国经济衰退。

美国商业地产状况不断恶化,而商业地产贷款到期分布主要集中于2023-2024年,因此今明两年大概率会有更多商业地产抵押债务违约,尤其是写字楼领域,进而影响美国的小型银行和对CMBS风险敞口较大的金融机构。

我们认为,更多银行倒闭不可避免,但是尚不至于引发系统性经济危机,当前银行业环境和2007-2008年有明显差异。

首先,市场担忧主要在于中小型银行,尚未形成对大型银行的信任危机。正如前文提到,商业地产债务超过2/3集中于小型银行,大型银行的风险敞口有限。对比2007-2008年,由于全球大型金融机构均深度地参与了美国次贷衍生品相关的业务,普遍陷入财务困境。硅谷银行暴雷后,摩根大通、花旗集团等头部银行的存款曾大幅流入。

其次,政府部门对这次危机反应迅速。本轮银行风波中,比较明显的变化是监管部门的迅速反应。以硅谷银行事件为例,从遭遇储户挤兑,到将硅谷银行所有存款转至过渡银行只用了5天。政府行动迅速且频繁发声,给储户和市场增强了信心,减少挤兑事故的发生。

更重要的差异是,目前居民部门杠杆率更低,下一经济周期内生性经济动能仍强劲。疫前美国处于居民去杠杆阶段,疫后居民杠杆率上升幅度亦有限。今明两年更多的金融机构陷入危机或无可避免,但居民资产负债表健康,一旦出现流动性危机,美联储只要政策转向即可化解,就不至于爆发类似2008年的系统性经济危机(图5)。

商業地产问题向银行业传导,将为美国经济衰退补上“临门一脚”。目前数据已经反映了金融机构资产负债扩张活动在放缓,美联储公布的美国商业银行的资产和负债表(H.8)显示,小型商业银行信贷规模在3月中下旬已连续3周收缩;美联储每季度公布的商业银行信贷标准数据显示,贷款利差标准在2022年第三季度和第四季度明显上升,商业房地产信贷标准收紧的净百分比在2022年第四季度升至50%以上。在这种情况下,预计信用利差将继续走阔,银行提高放贷标准,企业融资难度增大,实体经济转弱,进而大幅增加美国经济衰退概率,失业率也将从低位回升。

当前商业地产危机或加速美联储政策转鸽,大概率在年内降息。

前期猛烈加息的累积效应,导致银行业风险持续上升、信贷条件收紧、企业融资难度加大,同时通胀在房租项带动下降温,给美联储转鸽结束加息提供了更多证据,但仍需关注非农就业、零售、PMI等经济数据,若经济仍有韧性,亦不排除近期还有加息的可能性。

目前市场预计9月开始降息,这种预判或过于激进。我们预计若下半年不爆发大规模危机事件,比如多家银行接连爆雷,那么降息将在今年四季度实施。此外,我们预计美联储或将在明年效仿2012年再次扩表实施第五轮量化宽松。