新船成交量保持增长散货船成月度“销冠”

——2023年1—8月世界新造船市场分析

2023-10-19张晗信德海事曹博中国船舶工业行业协会

张晗/信德海事 曹博/中国船舶工业行业协会

2023年1—8月,全球新造船市场继续保持增长,新接订单与造船完工量涨幅扩大。散货船成为新船成交的月度“销冠”,继续巩固年度市场“黑马”地位。

与此同时,国际与区域性海事法规的影响更加显著,将推动船东公司对未来船队发展的战略进行考量并做出调整动作,而这也将成为中长期支撑新造船市场可持续发展的重要基础。本期重点分析欧洲碳减排法规的基本进程及其对船市的影响。

接单量与完工量涨幅扩大成交散货船拔得头筹

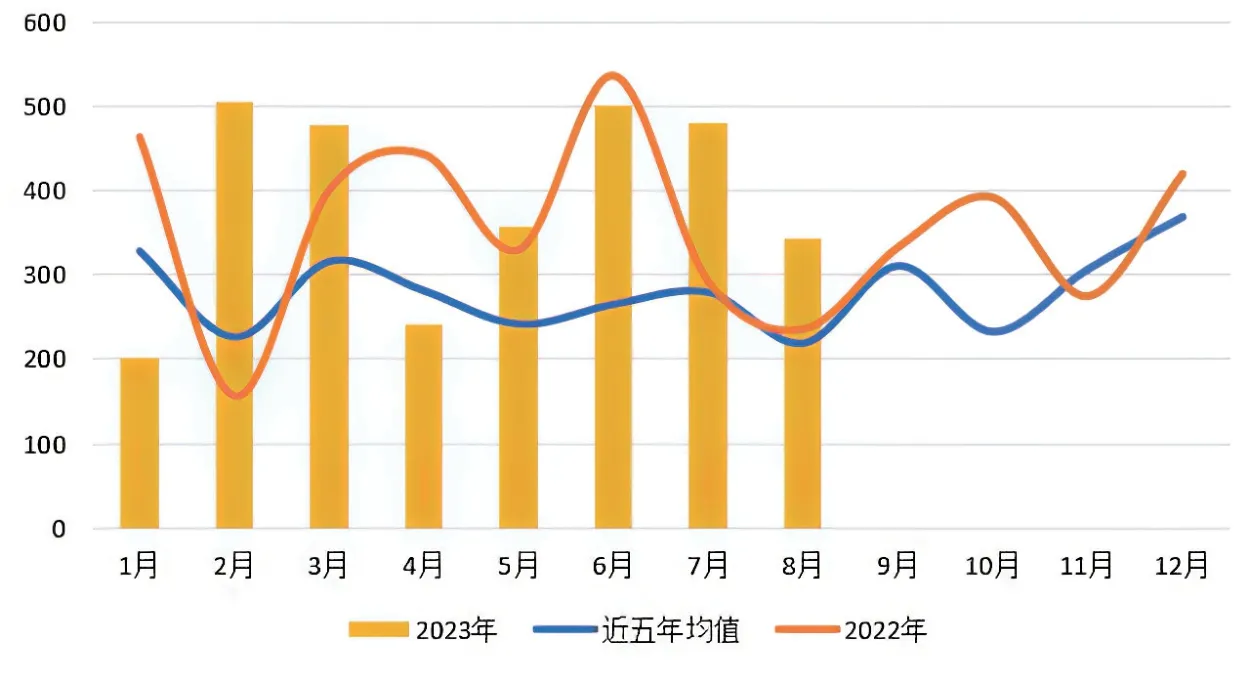

今年1—8月,世界新造船市场成交3113万修正总吨(CGT),同比增加8.9%;比近5年同期成交均值(2018—2022年)高出44%。以载重吨(DWT)计,1—8月世界成交新船7599万DWT,同比增长37%,增幅继续扩大。8月当月,以CGT计成交量有所回落,而以DWT计则超过7月继续增长。

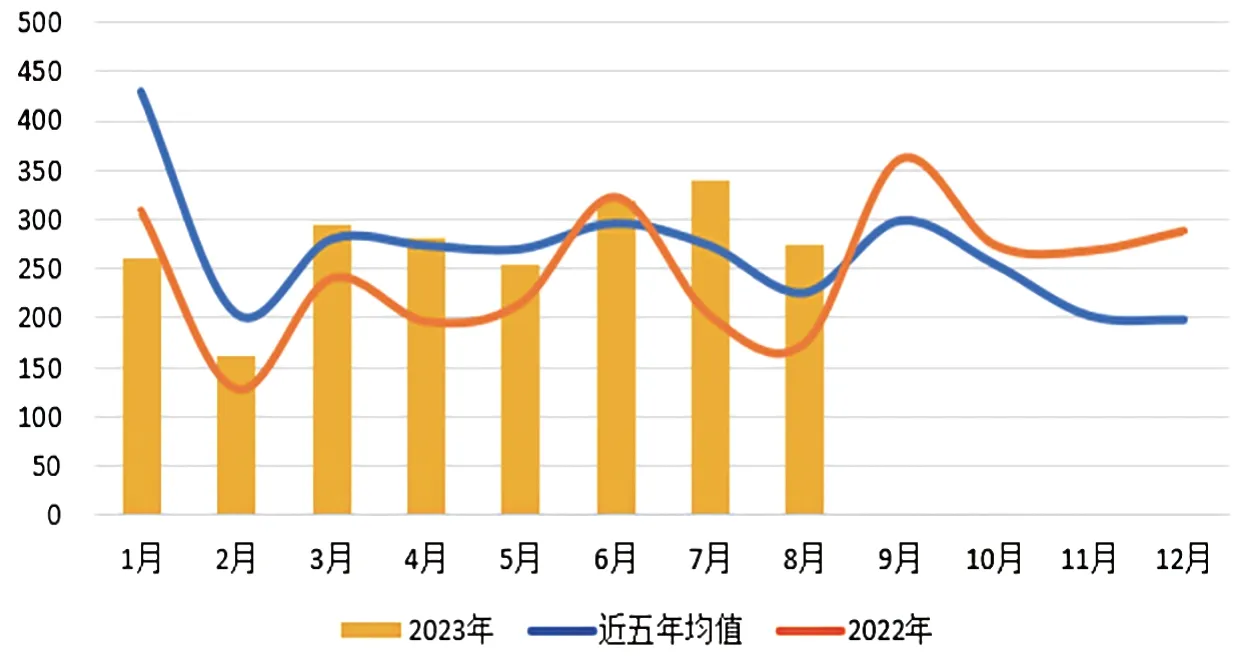

此外,1—8月,世界新造船交付2186万CGT,累积同比增加22.2%,涨幅进一步扩大;当月环比有所下滑,减少18.9%,与季节和假期因素有关。截至8月底,世界手持新船订单1.18亿CGT,同比增长15.8%,环比基本持平。

图1 世界新船成交情况对比(单位:万CGT)

图2 世界新船交付月度对比变化(单位:万CGT)

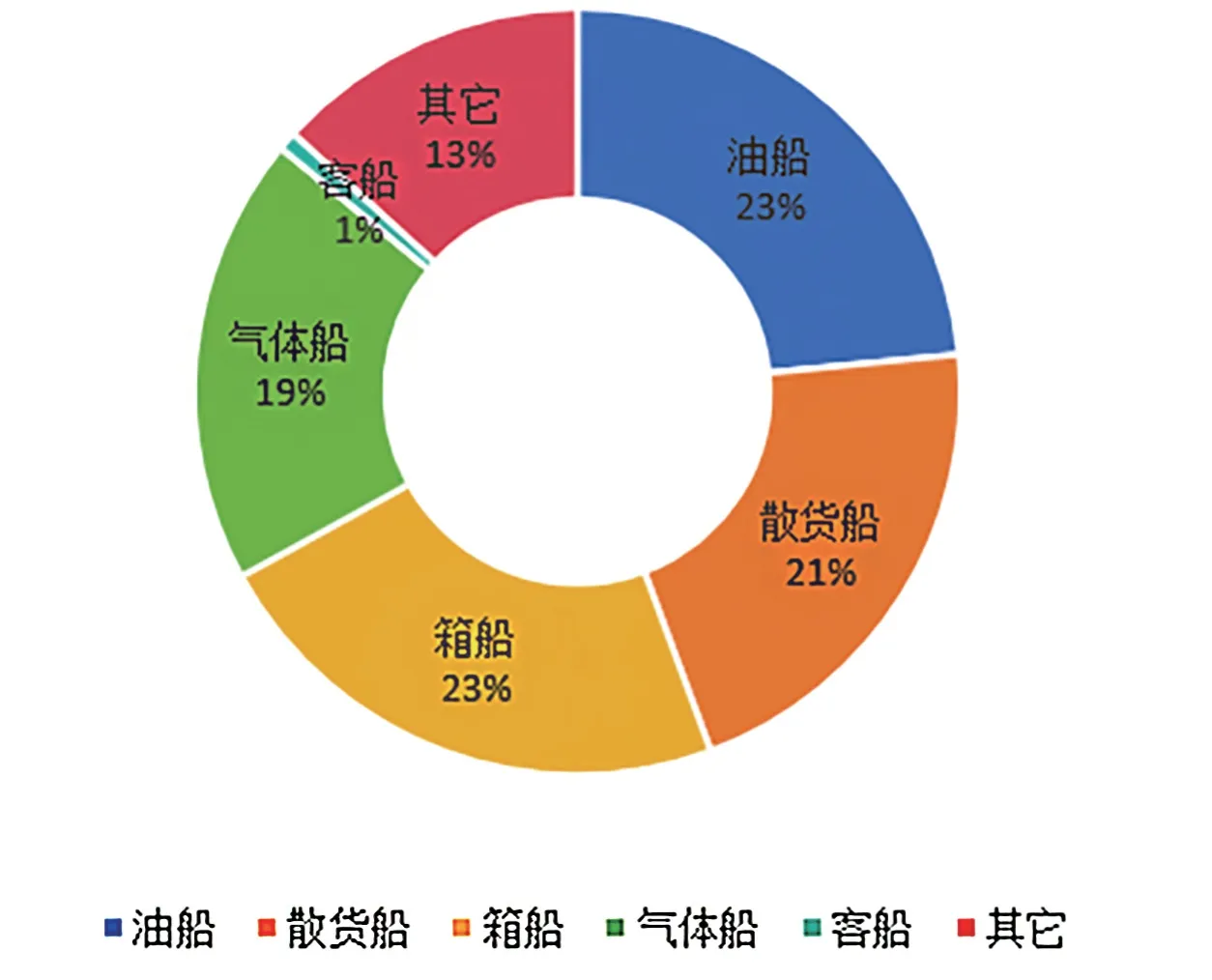

图3 2023年1—8月新船成交结构(以万CGT计)

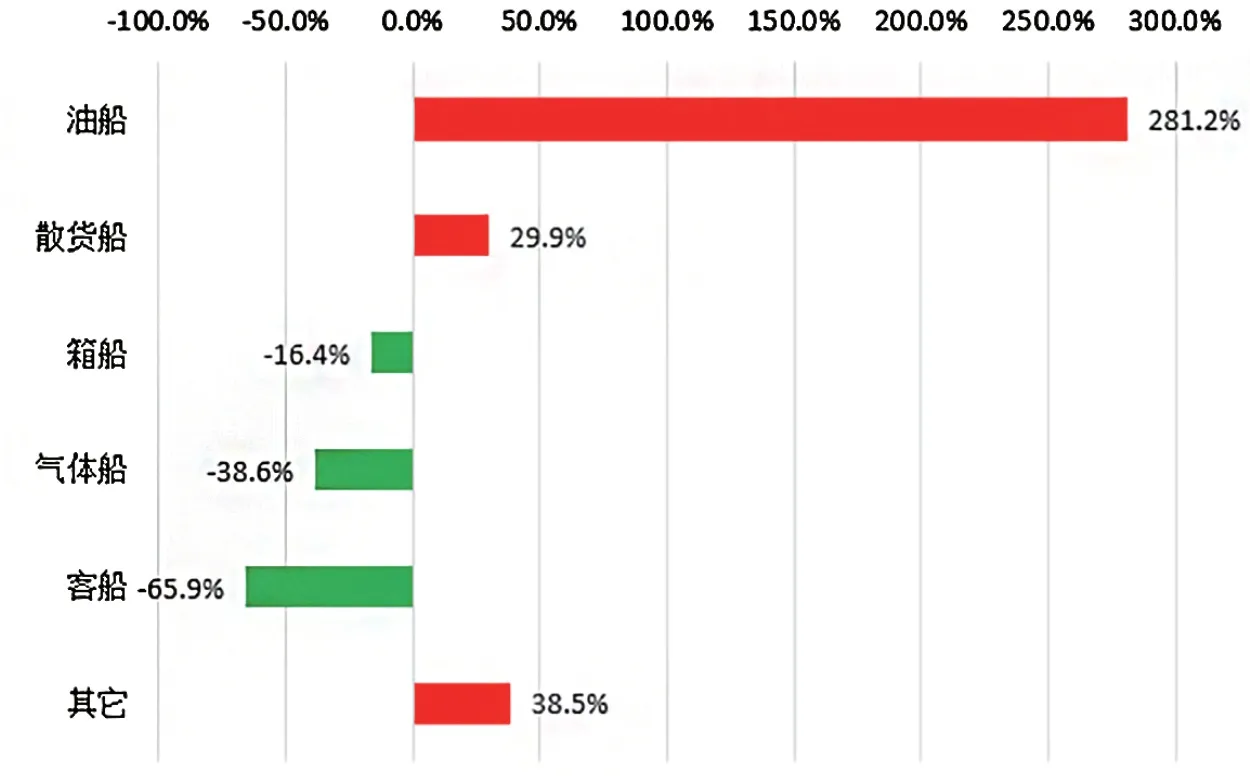

图4 2023年1—8月主力船型成交同比变化(以万CGT计)

油船、集装箱船份额并列第一,散货船成为月度成交冠军。1—8月,以CGT计,成交船型占比份额依次为油船(23%)、集装箱船(23%)、散货船(21%)、气体船运输船(19%)、其他船舶(13%)以及客船(1%)等。主力船型成交同比变化中,油船继续保持第一,同比增长281.2%;其他类船舶其次,涨幅为38.5%;散货船增长29.9%;其余主力船型成交同比减少,但集装箱船的降幅继续收窄。8月当月,散货船以129万CGT的成交量成为月度“销冠”,继续巩固年度市场“黑马”地位。

欧洲碳减排法规进程及影响

近年来,涉及航运碳减排的法规逐渐增多,国际海事组织(IMO)的政策法规、欧盟区域性法规(如将航运业纳入EU ETS、FuelEU Maritime)以及具体国家层面(如美国正在制订的《清洁航运法案》)的监管法规层出不穷。欧盟在区域减排法规制定方面走在了全球前列,提前开展了一系列“直戳”航运业根本利益的立法行动,这也是当前航运业面临的最紧迫、影响最直接的脱碳法规。

基本进程简介

2005年,欧盟启动了碳排放权交易系统(EU ETS)。正如大多数国家/区域碳交易体系的建立过程,最初EU ETS仅涵盖少数高能耗、高污染行业。2007年,欧盟开始将航运业纳入EU ETS的研究讨论。2011年,在IMO框架下的碳排放市场定价机制尚未取得足够进展的情况下,欧盟明确表示其打算在欧盟层面提出解决船舶温室气体排放问题的措施。2013年,欧盟委员会推出了减少航运业温室气体排放的战略,分为三个步骤:对船舶温室气体排放的监测,报告和认证系统(MRV)条例;制定海运业温室气体减排目标;进一步采取中长期措施,包括基于市场的措施。2018年,推出EU MRV,为“将航运业纳入EU ETS”铺平了道路。2019年,新一届欧盟委员会出台的《欧洲绿色协议》(European Green Deal)成为其政策引导的总纲。随后,2021年欧盟委员会正式提出“Fit for 55”一揽子立法计划,其中涉及航运业。2023年6月5日,将航运业纳入EU ETS的欧盟立法法规正式生效。

法规基本内容

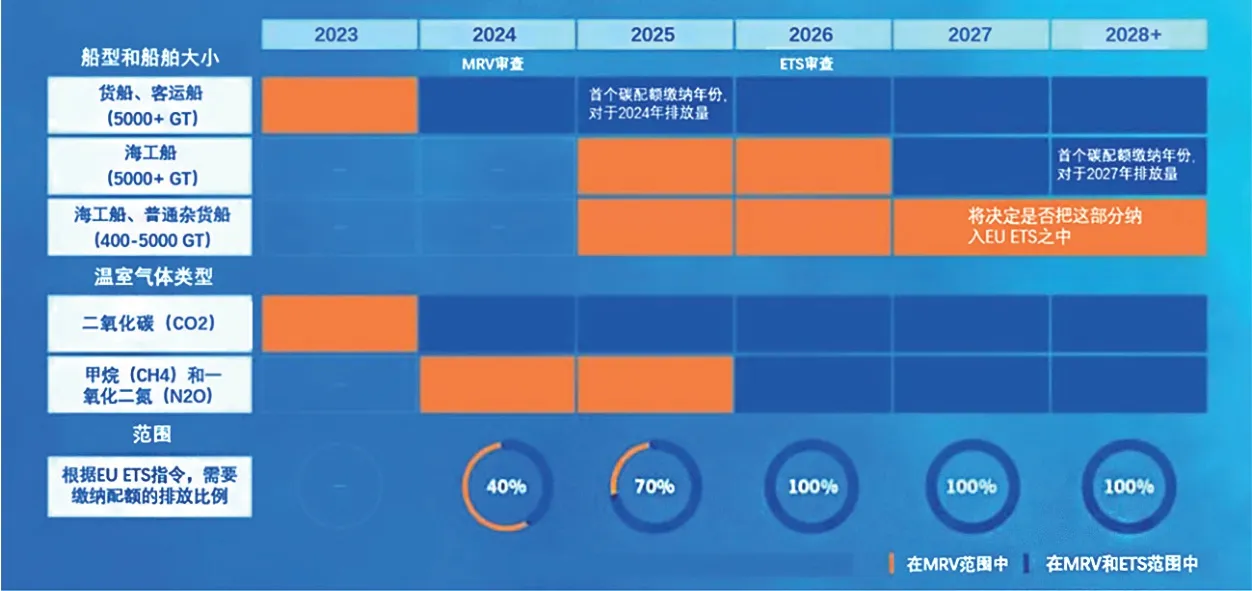

自2024年1月1日开始,航运业将正式被纳入欧盟碳交易系统(EU ETS)之中。2024年全年的船舶温室气体排放数据上报到MRV系统之中,对这些数据的检验认证将于2025年3月31日完成;2025年9月30日前,航运公司必须将对应的碳配额缴纳到指定的账户中。航运公司在2024年1月1日开始,将不得不为每个到达欧盟的航次准备相对应的碳配额。当前,碳配额价格大约在100美元左右,相当于每吨燃料增加300美元左右的成本,约为当前燃油价格的50%。另外,对于进出欧盟的航次(始发港或目的港中只有一个为欧盟成员国管辖港口),只需缴纳这个航次50%排放量对应的配额。此外,2024—2026年为过渡期,2024年和2025年分别只需缴纳总量40%和70%。直到2026年,才需缴纳100%排放量的配额。

FuelEU Maritime是此轮新颁布的法规,与面向航空行业的ReFuelEU Avation法规相对应。目前法案的最终版本仍待欧盟官方公布,并将在欧盟官方公报上刊登后20天生效。根据目前最新的法规文本,FuelEU Maritime法规将于2025年开始执行。与市场机制不同,FuelEU Maritime是一个从技术层面直接对航运公司温室气体排放进行限定的法规。其衡量的标准是航运公司全年平均燃料温室气体强度(GHG intensity of the energy)。法规要求,碳强度到2025年下降2%(相较于2020年),到2030年将达到6%;到2035年将达到14.5%;到2040年将达到31%;到2045年将达到62%;到2050年将达到80%。

图5 欧盟“Fit for 55”一揽子立法计划内容

图6 航运业纳入EU ETS时间表

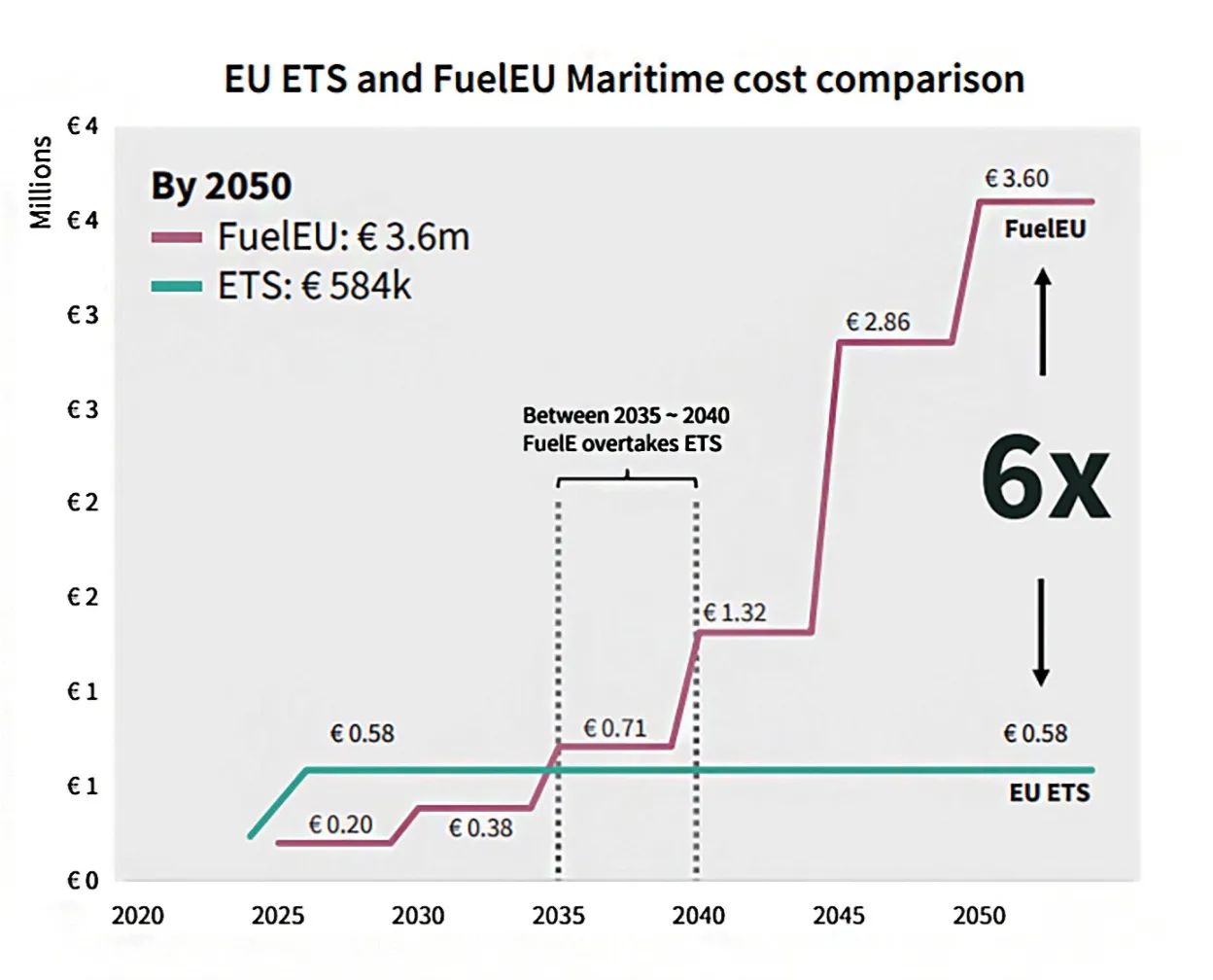

图7 EU ETS与FuelEU Maritime规则下的潜在成本对比

船东公司在一个新的数据库中上报其船舶全年的排放量,包括使用能源的种类、数量以及全生命周期的排放因子。2024年8月31日之前,船东需要提交每艘船舶的标准化排放监测计划。没有达到这一减排目标的船则需要接受罚款。罚款的数额同样也是根据一个复杂的公式计算出。当然这一法规同样也设定了灵活的游戏规则。比如:超额完成目标会结算余额,允许用于下一年进行抵扣;多艘船可以将合规的情况合并结算——被称为“池化”(pooling)规则;而同一艘船也被允许透支下一年的合规情况。可以预见,这些规则有可能为一个私下的船舶碳强度履约情况交易市场创造了空间。

法规影响

FuelEU Maritime法规对船东的影响远超EU ETS。虽然航运EU ETS明年(2024年)开始执行,FuelEU Maritime则更晚(2025年),但是FuelEU Maritime法规对航运市场的作用将远超EU ETS。从某种程度上说,EU ETS的成本可以向市场转嫁,一个管理有素的船东公司完全可以做到对碳配额费用的“代收代付”。船东并不是EU ETS成本的承担方,这一定程度上削弱了船东主动脱碳的积极性。当然,市场的力量也不容小觑并且是难以量化分析的,租家客户的选择有可能极大动摇船东的脱碳策略。但是面对FuelEU Maritime法规,船东则不得不采取行动了。随着法规的收紧,一个毫无作为的船东面临的FuelEU Maritime罚款可能将会成倍的增加。船东只有通过改变燃料形式才能显著减少 FuelEU Maritime处罚的风险。而未来改变船舶燃料的两个基本选择:一是船舶整个燃料动力系统改造;另一个就是新造船。

运营欧盟航线的船东提前觉醒。由于IMO在全球范围的航运温室气体排放定价机制仍在“协商”,欧盟区域性航运脱碳法规提前3—4年落地实施,这导致运营欧洲航线的船东与其他船东之间面临了两种截然不同的脱碳节奏。尽管EU ETS和FuelEU Maritime都规定进出欧盟航线只纳入航线全程排放量的50%。并且船东公司还可以采取挂靠欧盟临近港口的策略避免长航线的高能耗被欧盟监管。但是成本的支出、管理成本的增加、政策风险的增加使得船东公司不得不重新规划脱碳策略,进行新燃料、新技术的尝试。尤其是欧盟内的航运企业,享受替代燃料基础设施法规(AFIR)和可再生能源指令(RED III)等带来的燃料供给和基础设施建设的便利条件,以及欧盟ETS收入中一部分用于海事脱碳技术的资金扶持。欧盟的航运脱碳技术配套产业将迅速发展,这使得脱碳选择的更具经济性优势。

航运减排成为当前推动新造船市场可持续发展的核心因素,欧洲减排法规是涉及船舶减排的各层级法规体系中以“市场要素”推进目标落地的“佼佼者”。持续观察未来欧洲涉及航运减排法规体系在未来几年内的实际执行情况对理解航运及新造船市场的未来发展逻辑具有重要意义。