资本市场强监管对股价崩盘风险的影响

——基于新《证券法》的实施

2023-10-11叶建华副教授刁梦欣吴云蕊

叶建华(副教授),刁梦欣,吴云蕊

一、引言

2008 年金融危机以来,我国资本市场个股崩盘风险频发,已经引起社会各界广泛的关注(孙文晶等,2022;唐勇等,2022)。股价崩盘不仅会严重挫伤投资者信心、危害资本市场稳定性,还有可能会触发系统性金融风险。2022 年,习近平总书记在党的二十大报告中强调“深化金融体制改革,建设现代中央银行制度,加强和完善现代金融监管,强化金融稳定保障体系,依法将各类金融活动全部纳入监管,守住不发生系统性风险底线。”而如何在我国新的发展阶段有效地规避股价崩盘风险是“守住不发生系统性风险底线”的重要内容,对于维护资本市场的稳定和推动我国经济高质量发展都具有深刻的现实意义。

随着金融活动的大量兴起与金融市场的逐步形成,催生了金融法的出现。学术界对法律与金融的研究从20 世纪末Porta 等四位美国经济学家发表的几篇重要论文开始。Porta 等(1998)指出,对外部投资者的法律保护限制了企业内部对这些投资者的利用,促进了金融的发展。因此,法律对金融的影响程度取决于其对投资者的保护效用。2020年3月,最新修订的《证券法》(简称新《证券法》)开始正式实施。新《证券法》的实施标志着证券市场制度环境的调整与变动,新《证券法》增加了投资者保护章节、加大了违法行为的惩罚力度、强化了信息披露和推行注册制等内容。毫无疑问,新《证券法》的实施将会进一步完善证券市场的法律建设,加大资本市场的监管力度,从而对证券市场表现和企业股票价格都将产生一定影响。

基于上述分析,本文以2017 ~2021 年我国沪深A股上市公司数据为研究样本,深入探讨新《证券法》实施对股价崩盘风险的影响及其作用机制。本文贡献有:第一,将新《证券法》实施引入股价崩盘风险影响因素的研究中,从法与金融的角度丰富和拓展了股价崩盘风险影响因素的研究。第二,以证券法变迁为外部冲击,探究了法制变迁对股价崩盘风险的影响,丰富了法与金融的相关研究。第三,证券法是我国证券市场的根本大法,关乎证券市场稳定与发展,本文丰富了新《证券法》的经济后果研究,为证券市场法律环境的建设与实践提供依据。

二、文献回顾与述评

(一)股价崩盘风险影响因素相关研究

股价崩盘是指市场股价突然大幅下跌的现象,其结果不但造成投资者资产损失,更会严重打击投资者对证券市场的信心,破坏金融市场稳定。关于股价崩盘的形成原因,目前接受度最广的是“信息捂盘假说”(Jin 和Myers,2006),即管理者出于自利动机将坏消息隐藏,坏消息积累至一定程度后就会集中爆发,大量负面消息涌入市场促使投资者开始抛售股票,导致股价暴跌。

基于该理论框架可知,管理者对信息的隐藏是导致股价崩盘的直接原因,因而企业信息披露质量将会对股价崩盘风险产生关键影响。较高的信息披露质量(陈远志和田靖,2021)和信息透明度(江婕等,2021)能够抑制股价崩盘风险的产生。同时,陆续有学者发现,企业年报信息的可读性越低(刘会芹和施先旺,2022)、篇幅越短(熊浩和钱润红,2022),外部投资者能够获取的有效信息越少,管理者对信息的操纵程度越大(张诗玥等,2021),股价崩盘风险就越大。席龙胜和王岩(2022)发现,企业ESG 信息披露会对股价崩盘风险产生抑制作用。企业年报中非财务信息的可读性与股价崩盘风险之间呈明显的负相关关系(王嘉鑫等,2022)。企业自愿披露信息的行为表明其提高信息披露质量的决心,能够显著降低股价崩盘风险(曹廷求和张光利,2020;冯丽艳等,2020)。

投资者是资本市场的重要主体,保护投资者就是保护资本市场,我国始终高度重视投资者保护工作。已有研究表明,信息披露质量的提高有助于提升投资者保护水平(王运陈等,2017;张微微和姚海鑫,2019),而投资者保护水平的提高能够明显抑制股价崩盘风险(张宏亮和王靖宇,2018;张诗玥等,2021;孙文晶等,2022),这一效应在制度环境较好的地区更加显著。制度政策作为公司外部治理机制,是保护投资者的利器。沪港通作为一项制度创新,是我国资本市场开放的重要举措,能够显著降低股价崩盘风险(郭阳生等,2018),充分发挥市场维稳功能。Lobo 等(2020)发现,SOX法令的实施能够降低未来的股价崩盘风险。收购保护(Bhargava 等,2017)和国际财务报告准则(Lim等,2016)也与股价崩盘风险呈显著的负相关关系。可见,良好的投资者保护制度环境中外部监管力度较大时,管理者会收敛囤积坏消息的行为,进而能够有效降低股价崩盘风险(金虹敏和王璐2022;陈嘉琪和冯丽君,2020)。

(二)新《证券法》实施经济后果相关研究

学术界对法律与金融的研究开端于Porta 等四位经济学家发表的几篇重要论文,尤其是《法与金融》。Porta等(1998)通过对世界上几十个国家的法律制度和金融市场情况进行对比,发现法律保护环境好的国家,其金融市场的发展同样也较完善。法律对金融最根本的影响在于其能够通过限制、鼓励或推动来影响市场上企业的经营行为(缪因知,2015)进而影响金融市场的组织与发展。较好的制度环境能够减少上市公司违规频率(何轩等,2019),减少管理者利用政治关联规避环保投资的行为(沈宇峰和徐晓东,2019),改善公司内部治理机制进而提高企业绩效(徐明亮等,2018)。证券法对欺诈、内幕交易等违规行为的处罚以及对信息披露的强制性规定,都将有利于促进证券市场的健康发展(John,1984)。

证券法是证券市场的根本大法,新《证券法》的实施标志着证券市场制度环境的进一步完善。基于我国特殊的制度背景,新《证券法》必然会成为我国证券监管部门维护市场稳定的利器。目前,学术界主要从以下角度开展对新《证券法》政策效应的研究。首先,在投资者保护方面,新《证券法》提高了对违规违法行为的惩罚力度,提出了先行赔付制度(汤欣,2020),并规范了证券市场信息披露制度,有助于降低证券市场的总体风险水平(徐文鸣和刘圣琦,2020),有效保证投资者权益,提高企业投资效率(叶建华等,2023)。借助公共执法和私人执法的力量,新《证券法》增强了对投资者的保护力度(蔡伟等,2021)。其次,在对审计行业与注册会计师的影响方面,新《证券法》实施后,“双备案制”下证券服务机构法律责任范围进一步扩大,行业竞争将更加激烈,但也将更加公平,勤勉尽责的从业人员会迎来更大的发展机遇(胡咏华,2020)。注册制的推行提高了注册会计师的审计风险,对审计质量也有了更高的要求,但同时也激发了相关业务的需求量,会计师事务所要有更高的风险意识,将审计风险落到实处,才能借着这股东风前往新时代(李克亮,2020)。最后,在证券发行方方面,新《证券法》要求证券的发行由核准制转变为注册制,将证券发行的权限下放到市场,这就要求证券发行方要接受市场的检验,考察的是企业未来持续经营的能力(曹凤岐,2020)。

通过梳理既往文献可以发现,市场层面和企业层面都存在诸多影响股价崩盘风险的因素,且股价崩盘将会严重损害投资者利益,影响资本市场资源配置功能的有效发挥,因此探究股价崩盘风险的影响因素具有重要的现实意义。2020年新《证券法》的实施是调控证券市场的重大举措,对股价崩盘风险有着不可忽视的影响,但目前针对新《证券法》政策效应的研究多聚焦在对投资者保护、审计行业、注册会计师以及证券发行方等方面,甚少有关于新《证券法》实施与股价崩盘风险关系的实证研究。基于此,本文以新《证券法》实施为契机探究其对股价崩盘风险的影响以及作用机制,填补相关研究的空白。

三、理论分析与研究假设

管理者基于代理冲突隐藏或者延迟披露坏消息的行为是股价崩盘风险发生的主要来源,而外部投资者因信息不对称无法获知企业内部信息,导致股价泡沫,同时也为管理者的私利行为提供了便利条件。直至负面消息积压数量超过阈值,在同一个时间点集中爆发,最终造成股价暴跌。而法律监督作为有效的外部治理机制,能够弥补企业内部监督治理的不足,在抑制管理者私利行为、降低代理成本和提高信息披露质量方面都能发挥积极的公司治理作用。加强法律制度的完善,可以提升对投资者的保护力度,有效降低企业信息不对称程度(巩鑫和唐文琳,2021)和代理成本(蒋亚朋和汤桐,2020),提升企业的投资效率和公司绩效(徐明亮等,2018)。新《证券法》突出强调了对投资者合法权益的保护,其实施标志着上市公司外部法治环境的改善,无论是理念还有内容都具有关键意义(蔡伟等,2021)。因此,接下来本文将从代理成本和信息披露质量两个方面梳理新《证券法》对股价崩盘风险的影响。

(一)新《证券法》实施、代理成本与股价崩盘风险

在公司管理者与股东之间签订协议所形成的契约关系下,委托方将公司治理权交付给代理人的行为就是代理理论(Jensen和Meckling,1976)。管理者在代理冲突下,会为了自身利益采取机会主义行为,造成股价崩盘风险的代理成本由此产生,且代理成本与股价崩盘风险呈正相关关系(陈翔宇和万鹏,2016;周蕾和杨佳,2022)。因此,抑制管理者机会主义行为、降低代理成本,能够有效降低股价崩盘风险。

法律监督作为内部监督不足的有效补充,能够缓解代理冲突,降低代理成本(李昊洋等,2020)。新《证券法》实施能够显著抑制管理者的机会主义行为,降低代理成本,进而降低股价崩盘风险。一方面,新《证券法》实施后显著提高了违法违规的惩罚力度(邓建平,2020;陈运森等,2020),惩罚金额较之前做出了大幅提升,巨额罚金能够在一定程度上震慑管理者的自利行为。另一方面,新《证券法》引入了代表人诉讼制度,非常契合我国资本市场发展中的问题。代表人诉讼也类似于集体诉讼,对投资者保护具有重要意义(曹凤岐,2020)。机构投资者作为代表人参与诉讼,不仅能够降低投资者的诉讼成本,其具备的专业知识和经验也能为投资者提供帮助(杨志强等,2021)。在新《证券法》带来的诉讼压力下,管理者会自觉收敛机会主义行为,从而降低企业的代理成本。

(二)新《证券法》实施、信息披露质量与股价崩盘风险

在信息不对称的情况下,外部投资者无法获知企业真实情况,盲目进行投资造成股价泡沫,同时也为管理者隐藏坏消息大开方便之门,因此孟庆斌等(2017)认为信息不对称是造成股价崩盘风险的原因之一。提高信息披露质量,压实企业内部控制信息披露责任,能够有效降低信息不对称,从而抑制股价崩盘风险(叶康涛等,2015)。信息披露质量已经成为证券法改革的重点关注对象,新《证券法》专设章节对信息披露制度进行了规定,能够显著提高信息披露质量。第一,新《证券法》推行的注册制将监管重点转移到企业的信息披露质量上,要求企业的申报材料要能够满足信息披露要求。第二,新《证券法》在之前信息披露义务人只有发行人和上市公司的基础上增加了大股东等利益相关者,通过增加信息披露义务人来强化企业信息披露责任,扩大了信息披露责任人的范围。第三,在信息披露的要求和原则上,新《证券法》对信息披露内容的可读性和可理解性做出了更高的要求,这能够极大地提高我国缺乏专业知识背景的中小投资者查阅上市公司信息的主动性和积极性,有助于投资者了解企业经营情况和未来发展能力,降低企业内部与外部投资者的信息不对称程度。第四,在信息披露的内容方面,新《证券法》要求大股东等信息披露义务人及时告知投资者重大事件的信息披露情况,并允许和鼓励企业自愿向投资者披露与投资决策相关的信息。

基于上述分析,本文提出如下假设:

H1:新《证券法》实施对上市公司股价崩盘风险有显著的抑制作用。

H2:新《证券法》实施通过降低代理成本抑制上市公司股价崩盘风险。

H3:新《证券法》实施通过提高信息披露质量抑制上市公司股价崩盘风险。

四、研究设计与变量说明

(一)样本选择与数据来源

考虑到新《证券法》于2020 年3 月落地实施,本文选取沪深两市A股上市公司2017 ~2021年的数据作为研究样本。此外,本文还对数据进行了如下处理:①剔除ST、*ST 和PT 公司样本;②剔除金融类公司样本;③剔除异常数据和缺失数据;④剔除年度交易周数小于30 的公司样本;⑤剔除资产负债率大于等于1 的公司样本。通过上述步骤,最终得到11667 个数据。本文使用的股票交易数据和财务指标数据均来自国泰安(CSMAR)数据库,为了消除极端值对研究结果的影响,对所有的连续型变量在1%和99%分位上进行了缩尾处理。数据处理工作在软件STATA16中进行。

(二)主要变量设计

1.被解释变量:股价崩盘风险(RISK)。借鉴Kim等(2011)的研究方法,本文用经过市场调整后的周收益率负偏度(负收益偏态系数,NCSKEW)和股价增减波动性变化(收益上下波动率,DUVOL)两个指标来衡量股价崩盘风险。

首先,构建模型(1),利用股票i的周收益率和A股市场周收益率求得残差εi,t,最终得到股票i 经市场调整后的周收益率Wi,t,其中Wi,t=ln(1+εi,t)。模型(1)如下,其中,Ri,t为股票i在第t周考虑现金红利再投资的收益率,Rm,t为第t周A股市场中所有股票经流通市值加权的平均收益率。

然后,构建NCSKEW 指标与DUVOL 指标,模型(2)(3)如下:

其中,n为股票i年交易周数。NCSKEW的数值越大,表明股价崩盘风险越大。

其中,nu是股票i的周特有收益率高于(低于)年平均收益率的周数。DUVOL 的数值越大,意味着股价崩盘风险越大。

2.解释变量:新《证券法》实施(New)。设置虚拟变量New,2020年及以后年份,New取1,否则取值为0。

3.控制变量。参考苏坤(2020)和李炳念等(2021)的研究,本文选取控制变量如下:收益波动(Sigma)、平均周收益率(Ret)、月均超额换手率(Dturn)、公司规模(Size)、资产负债率(LEV)、账面市值比(BM)、净资产收益率(ROE)、市净率(PB)、市盈率(PE)、第一大股东持股(Top1)。变量定义具体见表1。

表1 变量定义

(三)模型设计

1.H1的检验。考察新《证券法》实施对股价崩盘风险的影响的基本模型(4)设计如下:

股价崩盘风险(RISK)由负收益偏态系数(NCSKEW)与收益上下波动率(DUVOL)来衡量。New为解释变量,根据新《证券法》的实施情况确定。

2.H2的检验。检验代理成本与信息披露质量的中介效应模型(5)(6)设计如下:

模型(5)与模型(6)中的MedVa依次代入代理成本(AC)与信息披露质量(ABSACC)进行回归检验,其中,代理成本参照罗进辉等(2017)、舒欢和邹维(2022)的方法,选择管理费用率来衡量,信息披露质量则用深交所对上市公司信息披露工作的年度考评结果衡量(袁芳英和朱晴,2022)。

五、实证检验与结果分析

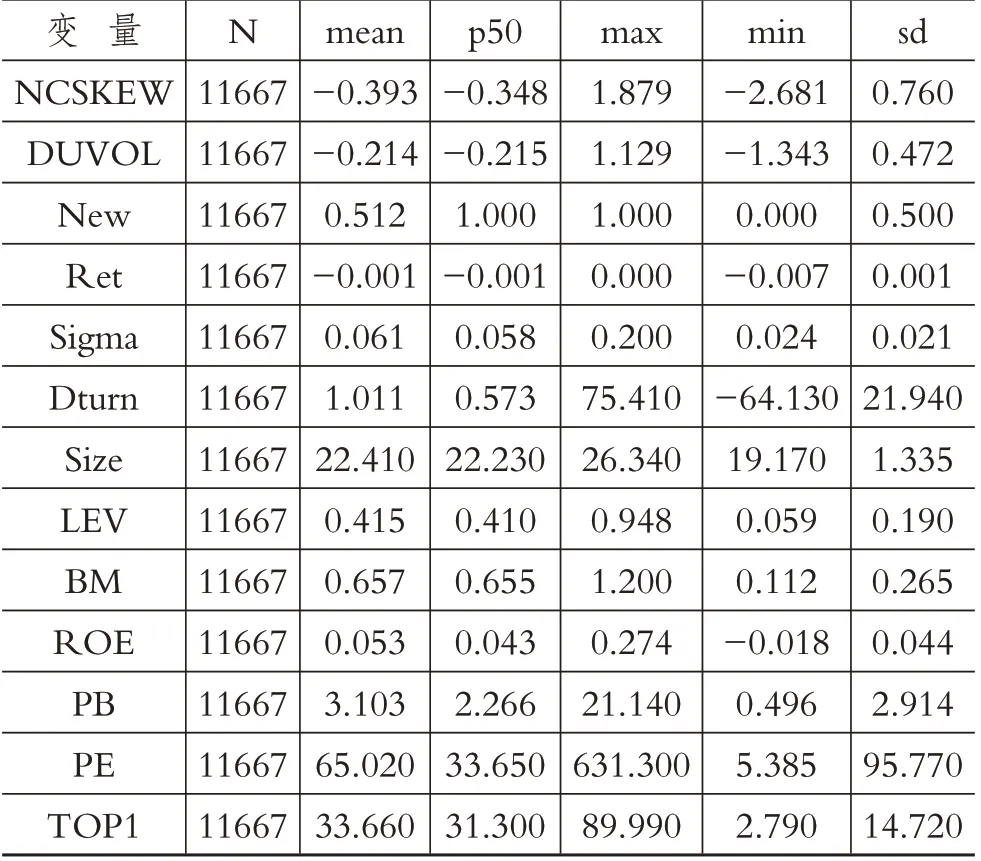

(一)描述性统计

描述性统计结果见表2。由表2 可知,NCSKEW的最大值为1.879,最小值为-2.681,DUVOL的最大值为1.129,最小值为-1.343,NCSKEW 与DUVOL 的均值分别为-0.393 和-0.214,与已有研究成果基本保持一致,两者的标准差分别为0.760与0.472,表明不同样本企业的股价崩盘风险差别较大。New 的均值为0.512,表明在所有样本企业中,新《证券法》实施后的样本企业占到二分之一左右。其他控制变量的分布皆在合理范围之内,且与已有研究成果基本保持一致。

表2 描述性统计结果

(二)相关系数检验

由Pearson 系数相关性检验结果(因篇幅限制,表格暂未列出)可知,NCSKEW 与DUVOL 相关系数为0.769 且在1%的水平上显著,这说明两者之间具有较好的一致性,能够有效衡量股价崩盘风险。其中,New与NCSKEW、DUVOL 的相关系数分别为-0.071 和-0.026,皆在1%的水平上显著,初步验证了新《证券法》实施能够抑制股价崩盘风险。并且其他各变量相关系数绝对值普遍小于0.5,表明各变量之间不存在严重的多重共线性。

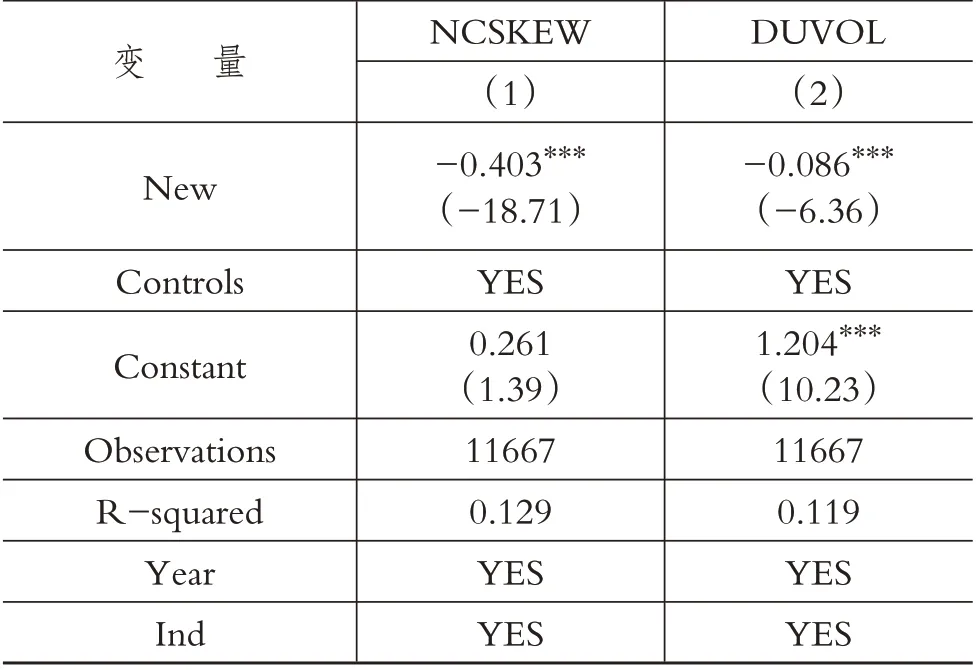

(三)基本回归分析

表3 列示了新《证券法》实施与股价崩盘风险的基本回归分析结果。列(1)和列(2)的结果显示,New 与NCSKEW、DUVOL均在1%的水平上显著负相关。回归控制了行业与年份,最终得到的结果验证了H1,即新《证券法》的实施能够有效降低未来股价崩盘风险发生的可能性。

表3 基本回归结果

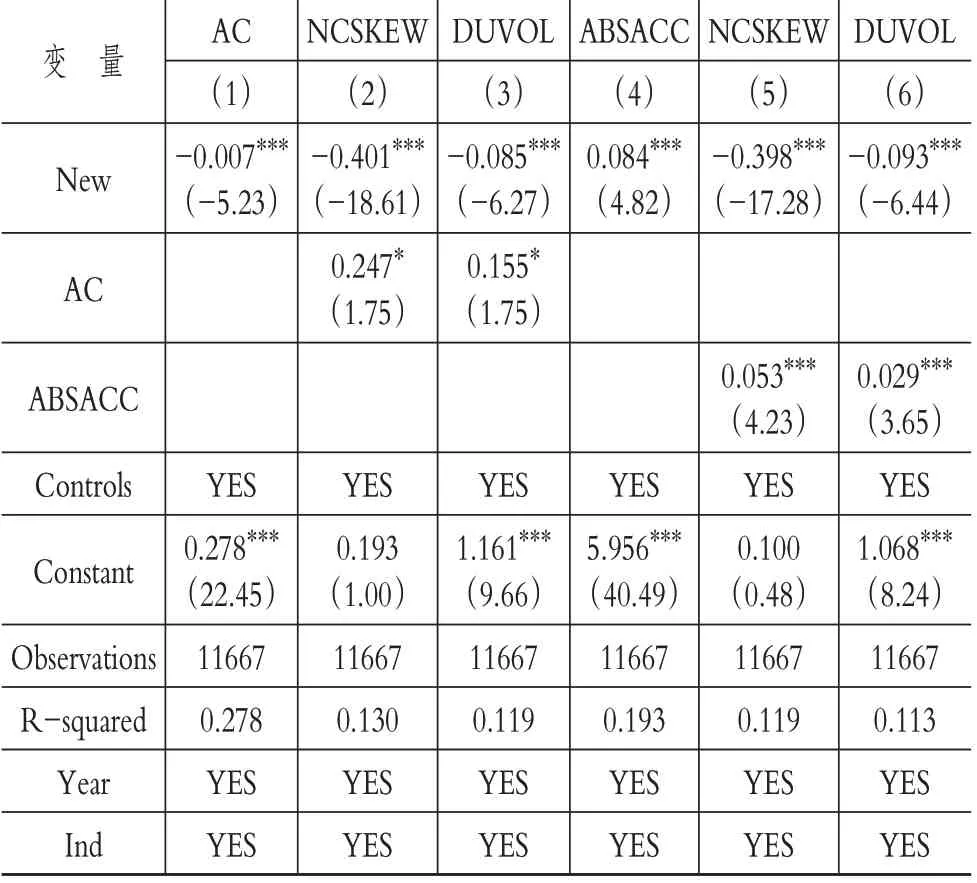

(四)影响机制检验

为探究新《证券法》是否是通过降低代理成本、提高信息披露质量来抑制股价崩盘风险,本文继续对H2和H3进行检验。

1.代理成本的中介效应检验。由理论分析可知,新《证券法》实施能通过降低代理成本,进而抑制股价崩盘风险的产生。代理成本中介效应检验第二步与第三步结果如表4所示。列(1)中New的系数为-0.007,且在1%的水平上显著为负,说明新《证券法》实施确实能够抑制管理层的机会主义行为,降低代理成本。列(2)中New的回归系数为-0.401,且在1%的水平上与NCSKEW显著负相关,列(3)中New的回归系数为-0.085,且在1%的水平上与DUVOL 显著负相关,回归系数相较于基本回归结果中的对应系数也有一定的降低,但并没有通过Bootstrap 检验。依据温忠麟和叶宝娟(2014)的中介效应检验方法,检验结果能够在一定程度上说明在分别以NCSKEW 和DUVOL 衡量股价崩盘风险的情况下代理成本都发挥了中介效应,从而验证了H2。

表4 机制检验结果

2.信息披露质量的中介效应检验。新《证券法》对上市公司信息披露主体及信息披露质量都做出了明文规定,能够有效地提高信息披露质量,抑制管理者藏匿负面消息的动机与可能性,从而降低股价崩盘风险。表4 列示了信息披露质量的中介效应检验后两步的结果。列(4)中New 的系数为0.084,与信息披露质量(ABSACC)在1%的水平上显著正相关,表示新《证券法》实施与上市公司的信息披露质量呈显著的正相关关系。列(5)中New的系数为-0.398,且与NCSKEW在1%的水平上显著负相关,列(6)中New的系数为-0.093,且与DUVOL 在1%的水平上显著负相关,说明新《证券法》实施通过提高信息披露质量抑制了股价崩盘风险,支持了H3。为保证中介效应结果的稳健性,本文采用更为可靠的Bootstrap 法进行检验(温忠麟和叶宝娟,2014),在分别以NCSKEW和DUVOL衡量股价崩盘风险的回归结果中,中介效应的回归系数均在5%的水平上显著,且偏差校正的置信区间均不包含0,再次支持了H3。

六、异质性分析

(一)分析师关注度

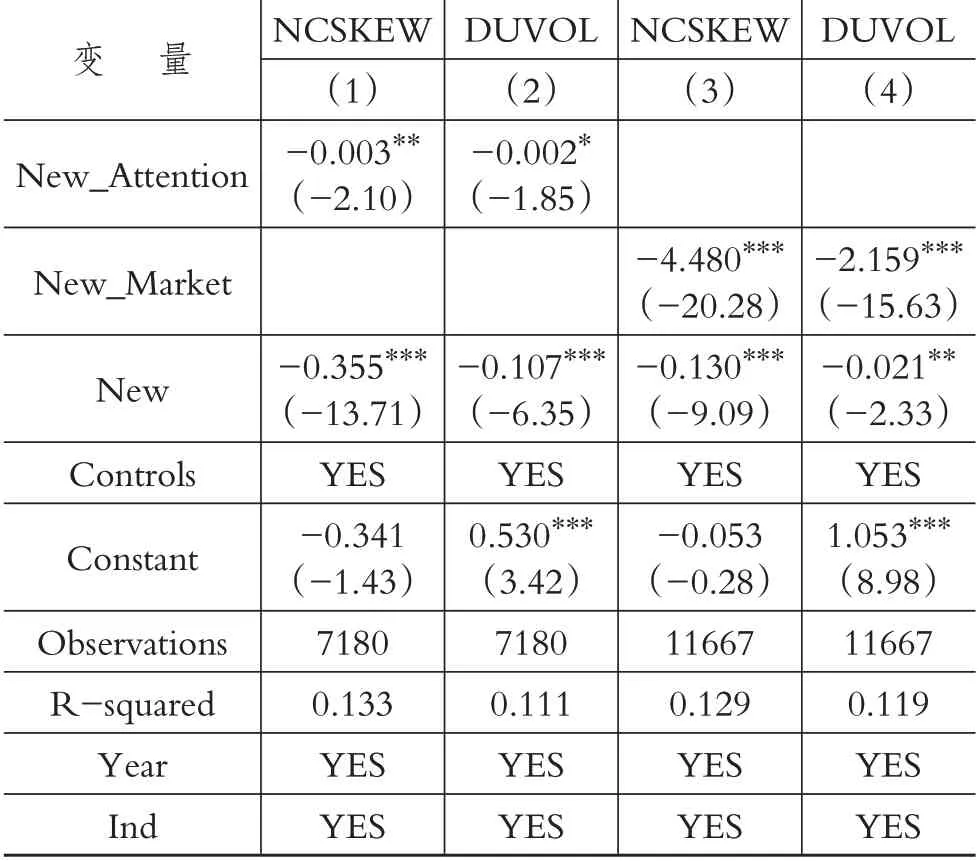

分析师的工作就是要积极地收集、整理和分析上市公司信息,是公司管理层行为的放大镜(李志辉等,2022),具有监督治理效应。新《证券法》对上市公司信息披露做出了更加严格的要求,同时提高了违规行为的惩罚力度,这在分析师聚光灯效应的加持下,上市公司尤其是高层管理者会更加约束自己的行为,坏消息囤积的可能性和动机都被抑制,因此,分析师关注的提高可能会影响新《证券法》实施对股价崩盘风险的抑制作用。本文在对分析师关注度的异质性分析中,构建新《证券法》实施(New)与分析师关注度(Attention)的交乘项New_Attention 进行回归,回归结果如表5 所示。列(1)的结果显示,当衡量股价崩盘风险的指标为NCSKEW时,交乘项的回归系数为-0.003,在5%的水平上显著为负;列(2)的结果显示,以DUVOL作为衡量股价崩盘风险的指标时,交乘项的回归系数为-0.002,在10%的水平上显著为负。由此可以得出结论:分析师关注度越高,新《证券法》实施抑制股价崩盘风险的作用越显著。

表5 异质性分析检验结果

(二)市场化程度

市场化程度较高地区政府干预程度低、竞争机制较为完善,企业自愿披露信息的动力更强(张蕊和蒋煦涵,2019),能够在发展中自觉承担更多社会责任(胡公瑾,2021),信息透明度将会更高。基于此,有理由推断市场化程度较高地区的企业将会主动遵守新《证券法》信息披露的相关规定,新《证券法》实施的积极作用将会更加明显。此外,新《证券法》中的一大亮点就是要推行注册制,交由市场来检验上市公司的上市资格,这更加契合推动市场化进程的方向。因此,新《证券法》实施能够与较高程度的市场化进程相互促进,提高外部监管力度,抑制管理层机会主义行为,从而降低股价崩盘风险。在市场化程度异质性分析中,构建新《证券法》实施(New)与市场化程度(Market)的交乘项(New_Market)进行回归,结果见表5 列(3)列(4)。根据回归结果,交乘项与NCSKEW 和DUVOL皆在1%的水平上显著负相关,这表明在市场化程度较高的地区,新《证券法》实施对股价崩盘风险的抑制作用更加凸显。

七、稳健性检验与内生性检验

(一)稳健性检验

借鉴已有研究方法,构建新的变量(Crash)来衡量股价崩盘风险并进行实证检验,以保证本文结论的稳健性。当个股周特有收益率(W)小于年平均特质收益率3.09 个标准差时,即当满足不等式W≤Average(W)-3.09SD 时,股价崩盘风险的虚拟变量(Crash)取值为1,否则为0(江轩宇和许年行,2015;杨威等,2018)。其中Average(W)表示公司i 周特有收益率的年度平均值,SD 是公司i 某年度周特有收益率的标准差。回归结果如表6 所示,列(1)没有控制行业与年份,列(2)控制了行业与年份,两列中New的回归系数分别为-0.277与-0.573,并且都在1%的水平上与Crash显著负相关,再次验证了H1即新《证券法》的实施能够有效抑制未来股价崩盘风险的发生。

(二)内生性检验

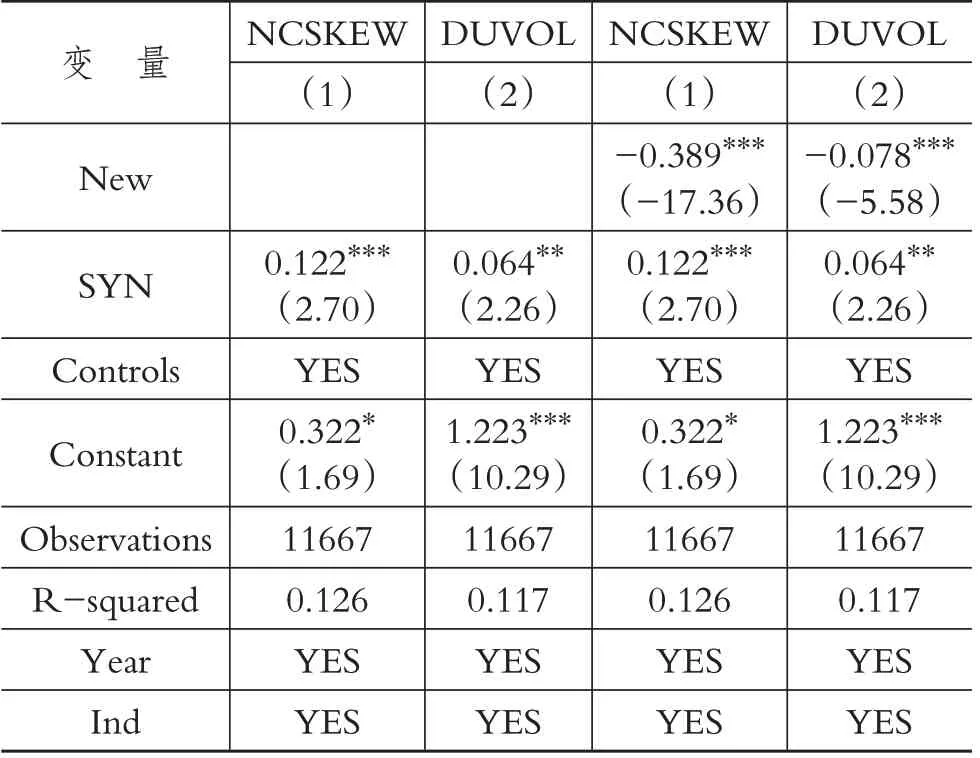

由于市场上普遍存在信息不对称问题,企业层面信息会被管理层隐藏,导致企业股价同步性不断升高,隐藏的信息一旦集中爆发就会引发股价崩盘。因此,信息不对称程度的提高通常会伴随着股价同步性的提高,信息隐藏增速,最终导致股价崩盘。为了排除新《证券法》实施对股价同步性的影响形成的对股价崩盘风险的抑制作用,本文在控制变量里将增加股价同步性(SYN)(孟庆斌等,2017;席龙胜和王岩,2022),回归结果如表7 所示。由表7 可知,股价同步性(SYN)与NCSKEW 在1%的水平上显著正相关,与DUVOL 在5%的水平上显著正相关,这与上文分析一致。而新《证券法》实施(New)与股价崩盘风险的两个衡量指标均在1%的水平上显著负相关,可见新《证券法》实施能够显著抑制股价崩盘风险,表明新《证券法》实施对股价崩盘风险的抑制作用并不是由于股价同步性提高引起的。

表7 增加股价同步性的稳健性检验结果

八、研究结论与政策启示

本文以2017 ~2021 年数据为样本,实证检验了新《证券法》实施对我国股价崩盘风险的影响及作用机制,结果表明新《证券法》实施与股价崩盘风险呈显著的负相关关系。进一步机制检验发现,新《证券法》可以通过降低代理成本和提高信息披露质量从而降低股价崩盘风险。异质性分析发现,在分析师关注度和市场化程度较高的企业中,新《证券法》实施对股价崩盘风险的抑制作用更加显著。在更换了被解释变量的衡量指标和控制股价同步性之后,新《证券法》实施依然能够显著降低股价崩盘风险,因此本文结论较稳健。

根据上述研究结果,本文提出三点建议:第一,为了保证证券市场的平稳发展,营造良好的市场交易环境,提升投资者参与市场投资的信心,政府监管部门应当完善法律制度建设,并切实落实新《证券法》的要求,保证市场信息能够及时传递给投资者。实时核查上市公司信息披露质量,可根据不同行业特点,制定不同行业的信息披露质量指标。而上市公司应加强内部治理,遵守新《证券法》相关规定,增强信息披露主体责任意识。第二,证券分析师、审计师等在证券市场上的作用不容忽视,要注重发挥他们的积极作用,降低市场信息不对称程度,同时还要抑制其消极作用,避免其出于自利动机传播不实信息。第三,虽然新《证券法》对信息披露质量的要求是“通俗易懂、简明清晰”,但鉴于我国证券市场主体大多为个人投资者,通常不具备专业知识背景,因此仍然需要加强对投资者的教育培训和引导,提高其信息获取和信息解读能力,推动投资者做出理性投资,减少投机行为。

【 主要参考文献】

曹廷求,张光利.自愿性信息披露与股价崩盘风险:基于电话会议的研究[J].经济研究,2020(11):191 ~207.

陈嘉琪,冯丽君.基于制度环境视角的非效率投资与股价崩盘风险研究[J].财经理论与实践,2020(6):43 ~50.

陈远志,田靖.信息披露质量、投资者预期与股价崩盘风险——基于中小板和创业板上市公司的实证研究[J].金融监管研究,2021(12):75 ~91.

蔡伟,黄韬,冷静,缪因知.新《证券法》投资者保护机制实施的“中国问题”[J].地方立法研究,2021(4):1 ~24.

曹凤岐.从审核制到注册制:新《证券法》的核心与进步[J].金融论坛,2020(4):3 ~6.

陈运森,袁薇,兰天琪.法律基础建设与资本市场高质量发展——基于新《证券法》的事件研究[J].财经研究,2020(10):79 ~92.

邓建平.新《证券法》的五大亮点[J].财会月刊,2020(6):3 ~6.

冯丽艳,程炜文,肖翔.我国资本市场股价崩盘风险影响因素文献综述[J].财会月刊,2020(21):134 ~141.

巩鑫,唐文琳.制度环境抑制了企业过度负债同伴效应吗?——基于信息不对称中介效应的分析[J].财经理论与实践,2021(5):26 ~33.

郭阳生,沈烈,汪平平.沪港通降低了股价崩盘风险吗——基于双重差分模型的实证研究[J].山西财经大学学报,2018(6):30 ~44.

何轩,朱丽娜,马骏.中国上市公司违规行为:一项以制度环境为视角的经验性研究[J].管理工程学报,2019(4):61 ~73.

胡公瑾.市场化进程、信息环境与企业社会责任[J].哈尔滨商业大学学报(社会科学版),2021(4):74 ~87.

江轩宇,许年行.企业过度投资与股价崩盘风险[J].金融研究,2015(8):141 ~158.

金虹敏,王璐.股价崩盘风险、投资者保护与银行贷款契约[J].运筹与管理,2022(10):204 ~211.

江婕,王正位,龚新宇.信息透明度与股价崩盘风险的多维实证研究[J].经济与管理研究,2021(2):53 ~65.

刘会芹,施先旺.年报文本信息可读性与股价崩盘风险[J].投资研究,2022(7):129 ~148.

缪因知.法律如何影响金融:自法系渊源的视角[J].华东政法大学学报,2015(1):92 ~102.

李克亮.新《证券法》对独立审计的影响及应对[J].财会月刊,2020(16):91~95.

李昊洋,程小可,李馨子.财政补贴、法律监督与地方投融资平台代理成本[J].管理评论,2020(4):21 ~34.

李炳念,王淳祥,杨光.股票回购与股价崩盘风险:稳定器还是加速器[J].现代财经(天津财经大学学报),2021(4):37 ~50.

罗进辉,黄泽悦,朱军.独立董事地理距离对公司代理成本的影响[J].中国工业经济,2017(8):100 ~119.

李志辉,王博,孙沁茹.分析师关注能否抑制市场操纵行为——基于收盘价操纵识别模型的检验[J].南开经济研究,2022(5):165 ~180.

孟庆斌,杨俊华,鲁冰.管理层讨论与分析披露的信息含量与股价崩盘风险——基于文本向量化方法的研究[J].中国工业经济,2017(12):132 ~150.

沈宇峰,徐晓东.制度环境、政治关联与企业环保投资——来自A股上市公司的经验证据[J].系统管理学报,2019(3):415 ~428.

苏坤.董事会异质性对公司股价崩盘风险的影响研究[J].当代经济管理,2020(10):17 ~26.

舒欢,邹维.房地产企业社会责任对企业金融化的影响机制研究——基于代理成本和融资约束的中介效应[J].现代经济探讨,2022(11):93 ~105.

孙文晶,冯建,齐保垒.社保基金持股与股价崩盘风险[J].财经科学,2022(9):17 ~29.

唐勇,吕太升,王蓉.经济政策不确定性、投资者情绪与股价崩盘风险[J].哈尔滨商业大学学报(社会科学版),2022(3):3 ~18.

汤欣.证券投资者保护新规中的先行赔付[J].中国金融,2020(8):38 ~40.

王运陈,陈玉梅,唐曼萍.制度环境、信息披露质量与投资者保护[J].北京工商大学学报(社会科学版),2017(5):59 ~67.

王嘉鑫,陈今,史亚雅.年报非财务信息的文本披露语言特征会影响股价崩盘风险吗?[J].北京工商大学学报(社会科学版),2022(3):98 ~112.

温忠麟,叶宝娟.中介效应分析:方法和模型发展[J].心理科学进展,2014(5):731 ~745.

熊浩,钱润红.年报篇幅与股价崩盘风险:信息冗余还是信息传递[J].中南财经政法大学学报,2022(1):26 ~37.

席龙胜,王岩.企业ESG信息披露与股价崩盘风险[J].经济问题,2022(8):57 ~64.

徐明亮,袁天荣,许汝俊.交错董事会、制度环境与公司绩效[J].现代财经(天津财经大学学报),2018(5):101 ~113.

徐文鸣,刘圣琦.新《证券法》视域下信息披露“重大性”标准研究[J].证券市场导报,2020(9):70 ~78.

杨志强,彭韵,石水平.“瞒天过海”:集体诉讼与投资者调研——基于新《证券法》颁布的事件研究[J].外国经济与管理,2021(10):135 ~152.

叶建华,吴云蕊,刁梦欣.资本市场强监管能提高企业投资效率吗——基于新《证券法》实施的检验[J].财会月刊,2023(15):39 ~46.

叶康涛,曹丰,王化成.内部控制信息披露能够降低股价崩盘风险吗?[J].金融研究,2015(2):192 ~206.

袁芳英,朱晴.分析师关注会减少上市公司违规行为吗?——基于信息透明度的中介效应[J].湖南农业大学学报(社会科学版),2022(1):80 ~88.

杨威,宋敏,冯科.并购商誉、投资者过度反应与股价泡沫及崩盘[J].中国工业经济,2018(6):156 ~173.

张微微,姚海鑫.媒体关注度、信息披露环境与投资者保护——基于中国上市公司数据的实证分析[J].辽宁大学学报(哲学社会科学版),2019(3):66 ~74.

张宏亮,王靖宇.公司层面的投资者保护能降低股价崩盘风险吗?[J].会计研究,2018(10):80 ~87.

周蕾,杨佳.上市公司监事会特征对股价崩盘风险的影响研究[J].大连海事大学学报(社会科学版),2022(4):95 ~106.

张蕊,蒋煦涵.党组织治理、市场化进程与社会责任信息披露[J].当代财经,2019(3):130 ~139.

张诗玥,冯体一,纪嘉凤.信息型市场操纵、投资者保护与股价崩盘风险[J].南方金融,2021(10):49 ~62.

Bhargava R.,Faircloth S.,Zeng H.C..Takeover protection and stock price crash risk:Evidence from state antitakeover laws[J].Journal of Business Research,2017(70):177 ~184.

John C.Coffee.Market failure and the economic case for a mandatory disclosure system[J].Virginia Law Review(50 Years of Federal Securities Regulation),1984(4):717 ~753.

Jensen M.C.,Meckling W.H..Theory of the firm:Managerial behavior,agency costs and ownership structure[J].Journal of Financial Economics,1976(4):305 ~360.

Jin L.,Myers S.C..R-squared around the world:New theory and new tests[J].Social Science Electronic Publishing,2006(2):257 ~292.

Kim J.B.,Li Y.,Zhang L..Corporate tax avoidance and stock price crash risk:Firm-level analysis[J].Journal of Financial Economics,2011(3):639 ~662.

Lobo.G.,Wang C.,Yu X.O.,et al..Material weakness in internal controls and stock price crash risk[J].Journal of Accounting,Auditing & Finance,2020(1):106 ~138.

Lim H.,Kang S.K.,Kim H..Auditor quality,IFRS adoption,and stock price crash risk:Korean evidence[J].Emerging Markets Finance and Trade,2016(9):2100 ~2114.

Porta R.L.,Lopez D.S.F.,Shleifer A.,et al..Law and finance[J].Journal of Political Economy,1998(6):1113 ~1155.