数字普惠金融对企业绩效的驱动效应

2023-09-28迟丽华石万举

迟丽华 石万举

摘 要:数字普惠金融作为当今和未来的新型金融服务模式,对企业经济增长和我国现代化发展具有重要意义。以2011—2020年沪深A股上市企业数据为样本,使用固定效应模型和中介效应模型,研究了数字普惠金融对企业绩效的影响,探讨融资约束和研发投入在二者之间的中介效应,并对不同规模、地区和行业的企业进行了异质化研究。研究结果显示,数字普惠金融可以显著促进企业绩效的增长,融资约束和研发投入在数字普惠金融和企业绩效之间发挥了部分中介作用,数字普惠金融会通过缓解企业融资约束和增加研发投入来促进企业绩效的增长。进一步研究表明,数字普惠金融在东部地区、小规模企业、高技术企业下对企业绩效的影响表现的更为显著。该研究可以帮助企业把握数字普惠金融发展的机遇,改善企业经营发展状况提供一定的建议和帮助。

关键词:数字普惠金融;企业绩效;融资约束;研发投入

中图分类号:F 832.1 文献标识码:A 文章编号:1672-7312(2023)05-0552-12Research on the Driving Effect of Digital Inclusive Finance

on Enterprise Performance

——The Intermediary Role of Financing Constraints and R&D Investment

CHI Lihua,SHI Wanju

(Accounting Dept.of Liaoning Normal University,Dalian 116029,China)

Abstract:Digital inclusive finance,as a new financial service model of today and the future,is of great significance for the economic growth of enterprises and the modernization development of China.This article uses data from A-share listed companies in Shanghai and Shenzhen from 2011 to 2020 as samples,applies fixed effects models and intermediary effects models to study the impact of digital inclusive finance on corporate performance,explores the intermediary effects of financing constraints and R&D investment between the two,and conducts heterogeneity research on enterprises of different models,regions,and industries.The research results show that digital inclusive finance can significantly promote the growth of corporate performance,that financing constraints and R&D investment play a partial mediating role between digital inclusive finance and corporate performance,and that digital inclusive finance can promote the growth of corporate performance by alleviating financing constraints and increasing R&D investment.Further research shows that digital Financial inclusion has a more significant impact on enterprise performance in the eastern region,small enterprises and high-tech enterprises.The above research can help enterprises seize the opportunities for the development of digital inclusive finance and provide certain suggestions and assistance to improve their business development status.

Key words:digital inclusive finance;enterprise performance;financing constraints;R&D investment

0 引言

以數字经济为核心的产业发展已经成为全球经济体系中的重要支柱。在党的二十大报告中指出,大力发展数字经济,从而带动实体经济的一体化发展,建设具有国际竞争力的数字产业集群。优化基础设施布局、结构、功能和系统集成,构建现代化基础设施体系。互联网、大数据和云计算信息技术的快速发展使得信贷双方的信息更加透明,改革了以往的金融体系[1],克服了传统金融机构物理网点的限制,完善金融领域的基础设施服务,提高金融服务的可获得性[2],具有降低成本、提高效率和实时共享的优点[3]。现有的理论研究认为,一方面,银行的数字化转型可以低成本将资金提供给贷款企业,增强投资者信心,进而提升企业绩效[4];另一方面,普惠金融的发展程度通过缓解融资压力,增加金融服务的便利性,促进了农业行业、纺织业行业企业绩效的增长[5-6]。我国大多数企业目前的经营状况不够稳定,并且各个企业的绩效水平存在较大差距,而我国正处于数字普惠金融发展高峰期,研究数字普惠金融对于企业绩效的影响具有一定意义。

我国经济发展要向高质量发展转变,企业的经济发展离不开创新活动的展开,创新是第一生产力,加大企业的研发投入可以增强创新能力。但研发活动的开展需要大量资金的支持,金融要素的错配会显著影响到企业创新能力的提升[7],大数据技术和传统普惠金融的融合可以提供更多的金融服务机会,缓解资金问题[8],从其作用机制上来看,可以减少企业的融资约束,提高中小企业的研发投入能力[9],企业研发投入的增加,会对企业绩效有明显的促进作用,并且由于研发投入本身的周期性、时间长的特点会导致该作用具有一定的滞后性[10]。现有文献大多集中于企业通过数字普惠金融的发展缓解了企业的融资约束,对企业的绩效或者创新能力有一定的提升,但企业转型和进行高质量发展离不开研发投入的增加,故文中加入研发投入作为中介变量来研究数字普惠金融和企业绩效之间的关系,希望通过该研究使数字普惠金融可以更好地服务于企业创新发展、结构转型和制定长期发展战略提供一定的建议和帮助。

文中的主要贡献在于以下三方面。第一,探究数字普惠金融对企业绩效的影响关系,以全行业为基础,扩展了企业研究范围;第二,从企业规模因素、地区因素、高新技术企业因素进行分组回归,考察二者之間的异质化效应;第三,将融资约束和研发投入作为中介变量,研究数字普惠金融对企业绩效的影响作用机制和传导路径,对已有的文献进行补充,为提高企业经济水平和推动城市数字化建设提供一定的理论依据。

1 文献综述与研究假设

1.1 数字普惠金融与企业绩效

数字普惠金融就是利用现代化的大数据和互联网等信息技术与传统的金融服务形式相结合,企业经济的发展离不开金融服务业的支持,数字普惠金融的发展增加了金融机构的服务范围,利用互联网等大数据技术提升了金融资源的流动性[11]。从企业所处的外部环境来说,在地区制度环境较好的地区,数字普惠金融以其在数字技术方面独有的优势可以全面检测到企业的风险信息和还款能力,给中小企业发展带来机遇,提升中小企业的盈利能力[12],但对于企业所处环境不确定性较高的地区,会增加企业风险,对企业绩效提升有一定负面影响[13]。数字金融的“普惠”效应将更多小微企业纳入金融服务范围,提高了小微企业信贷资金的可获得性[14]。从企业自身结构来看,数字普惠金融会减少金融摩擦,拓宽融资方式,提高融资效率,有助于实时监控企业的风险,降低企业调整资本结构的成本,加快企业调整资本结构的速度[15]。对于工业企业,数字金融的发展一方面可以降低企业进行外部融资的成本;另一方面,通过增加企业销售收入进而提高企业内部资本的储存量,也会降低对外部资本的依赖度,会使得对外部资本依赖度较高的企业表现出更快速的资产增长[16]。因此,数字普惠金融使得企业不断优化自身的资本结构和治理水平,发展自己的竞争优势,从而提高企业的财务绩效。基于此,文中提出研究假设1。

H1:数字普惠金融能够促进企业绩效提升。

1.2 降低融资约束

企业进行经营和投资活动,维持企业发展需要大量资金,而外部融资是企业获取资金的一大重要来源方式,企业在进行外部融资的过程中经常会陷入到融资困境当中。信贷配给问题的出现就是由于信息不对称的现象存在[17],由于银行等传统金融机构和外部投资者无法了解到企业的真实经营状况和风险能力,很容易产生“逆向选择”和“道德风险”,导致企业在进行外部融资的时候面临高额的融资成本,数字普惠金融使得外部投资者更容易获取企业全部信息,降低企业的融资限制,减少企业为融资所需要的费用[18]。数字技术的应用降低了信息搜集成本,精准评估企业风险,缓解融资约束,快速有效实现资金供需的精准匹配[19]。融资约束强的企业一般会通过企业内部留存资金保证企业的正常运行,这就需要企业维持很高的现金流,过多的现金流会使得高管人员只顾自己利益而忽略企业利益,加剧代理问题,使得企业价值下降,而数字普惠金融通过改善外部金融环境将企业内部多余资金转向投资和科研活动,进而提升企业价值[20]。对于中小企业,一方面,数字普惠金融可以降低外部金融市场的服务成本和交易成本,从而降低企业在获取资金过程中所发生的财务费用;另一方面,数字普惠金融可以改善各地区的金融发展水平,优化企业自身的资源配置,拓宽金融服务的覆盖范围,缓解中小企业所面临的融资约束[21]。因此,数字普惠金融通过降低信息不对称所带来的融资约束,减少交易成本和代理成本,营造良好的外部金融环境,构建完善的资金流通渠道,提升企业经营业绩。基于此,文中提出研究假设2。

H2:数字普惠金融可以降低融资约束来促进企业绩效提升。

1.3 数字普惠金融与研发投入

研发创新是提升企业绩效的一个重要手段,加大研发投入离不开资金的支持,金融发展可以有效的监督企业内部资金的使用情况,提高资金利用率,降低管理成本[22]。我国企业进行创新活动和外部的金融支持存在着结构性错配问题,首先是由于传统金融机构审核周期长和风险防控的特点,使得占据市场规模大的企业往往面临较高的融资约束;其次,传统金融体系服务模式简单,金融产品单一,出于对盈利能力的考核,对具有发展潜力大处于成长期的企业具有融资排斥;最后,传统金融部门由于盈利和风险评估要求,对具有支柱性的制造业在转型升级上出现考核次序和风险监管的错位,难以获得支持[23]。基于外部融资环境,数字金融一方面通过优化产业结构配置,完善金融结构,为企业增加研发投入提供了良好的宏观环境,另一方面提升企业股票价值,为企业研发活动提供微观条件,解决了属性错配和科技错配问题[24]。基于内部作用机制,数字金融可以缓解信贷压力,增加企业流动资产和经营利润,更好的应用到企业研发活动当中[26]。另外,数字金融多元化企业的融资渠道和融资工具,完善了股权融资、混合融资和众筹等融资模式,提高社会资金的流动性和可获得性,利用信息技术提高企业全要素生产率,降低民营企业的杠杆率,缓解企业的债务融资压力[27],债务融资压力的减少,使得数字金融更好的促进了中小企业的研发投入[28]。数字金融的普惠性打破传统金融机构的“金融歧视”,给资金持有者进行投资和资金需求者进行融资搭建了更完善的平台和创造了更好的机会,缓解了企业的研发成本压力,对企业加大研发投入具有积极作用。基于此,文中提出中介路径假设。

H3a:数字普惠金融可以促进企业研发投入。

1.4 研发投入与企业绩效

研发创新活动的开展,有助于企业高质量和可持续发展,是企业经济增长的主要推动力,而学术界对研发投入有着不同的研究结果。研发活动有利于提高企业的技术水平,生产出具有核心竞争力的产品,优化企业的工艺流程,提高企业的生产效率,降低企业的生产成本,提高企业的绩效[29]。但研发活动具有周期性,短期效果来看,研发投入对企业的股权收益存在一定负面影响[30]。中小板公司凭借自身的优势,在研发投入滞后一期和滞后两期对企业的绩效仍然表现出显著的正相关关系。但是在农业企业中,研发投入对企业绩效的影响表现出非线性关系,短期来看,研发投入对企业的绩效增长并无影响,存在一定的滞后性,可能和农业行业本身生产周期较长有关[31]。企业加大研发投入会向市场投资者和消费者传递出企业实力雄厚和科技创新能力强的信号,有助于企业吸收更多的外部资金来维持企业经营发展,对我国的创业板企业绩效存在着正相关关系[32]。企业通过研发投入获取技术上面的创新使企业获取其独有竞争优势的核心动力,但由于其投入到转化的周期較长,对企业当期绩效存在负向影响,但是研发投入滞后两期后,对企业绩效表现出正向影响[33]。可见,研发投入对企业绩效的影响比较模糊,并且具有一定的滞后性。基于此,文中提出中介路径假设。

H3b:研发投入显著促进企业绩效增加,并且在滞后的情况下更显著。

1.5 增加研发投入

数字普惠金融通过改善企业外部金融服务环境,拓宽企业融资渠道和降低企业融资成本,促进了企业对研发投入的增加,而增加研发投入对企业绩效增长有一定的促进作用。梳理现有文献,数字金融一方面通过获取外部的市场资源来缓解自身的融资约束问题,另一方面通过增加研发投入,双重机制作用下促进了企业创新[34]。数字金融以其效率高、覆盖率广和数字支持服务程度深的特点正好解决了高新技术企业需求高、投入高和产品回报率高的难点,推动高新技术企业不断创新,促进高新技术企业的绩效提升。数字普惠金融的创新激励机制对民营企业和中小企业的绩效有着显著影响,通过促进企业创新能力提高来使得民营企业的绩效增加[35]。并且通过金融产品服务的多样性弥补小微企业小额高频的资金需求特征,缓解融资约束、增强技术创新和资金可得性来提升小微企业企业绩效[36]。所以数字普惠金融可以通过影响企业的研发投入来影响企业绩效的发展。基于此,文中提出完整中介路径假设研究假设。

H3:数字普惠金融能够通过增加研发投入促进企业绩效提升。

2 研究设计

2.1 样本选择与数据来源

以2011—2020年沪深两市A股上市公司数据为样本,数据来源于CSMAR数据库,以及部分数据来源于企业年报和各城市统计年鉴手动整理,数字普惠金融的测算来源于北京大学编制的数字普惠金融指数。为保证数据的真实性和有效性,对样本数据处理如下:①剔除金融类行业的上市企业数据;②剔除在选取的样本期间内*ST、ST、PT的企业数据;③剔除数据异常和数据缺失并保留数据存续期间至少为5年的公司数据;④为了更好的去除异常值对于样本数据的影响,对所有的连续变量进行双侧1%的缩尾处理。经过上述处理之后,最终得到符合条件的企业2 110个,共计样本观测值17 182个。

2.2 变量测量

2.2.1 被解释变量

现有的文献对于企业绩效的衡量大多集中于总资产收益率(ROA)、净资产收益率(ROE)等财务数据指标,或者是托宾值q和经济增加值(EVA)的企业市场价值指标,以及根据企业的财务数据而设计的多维指标评价体系。首先,总资产收益率和净资产收益率这种财务数据指标较为单一,不足以全面反映企业的绩效状况,多维指标评价体系虽然运用了多项企业财务数据,但仍然避免不了财务报表数据反映的是企业历史时期的经营发展业绩,未能反映企业当前绩效状况和未来的发展性,存在粉饰企业财务报表嫌疑,难以反映企业真实业务状况。除此之外,经济增加值市场价值指标数据的获得较为困难且计算较为复杂,存在一定的主观性,综合考虑来看,基于数据的可获得性和客观性,文中采用周旸和刘新朵的做法,选取托宾值q来衡量企业绩效,托宾值q克服了财务指标的历史性的特点,而且获取也相对简单,并且更能反映出企业当前的经营状况和企业未来发展的预期效果,随着我国资本市场越来越完善和多层次体系的构建,托宾值q也越来越可以准确反映出企业的真实状况。

2.2.2 解释变量

数字普惠金融(Index)参考大多数学者的做法,采用北京大学数字金融研究中心和蚂蚁集团研究院所编制的北京大学数字普惠金融指数,该指数测算了我国31个省级行政区和337个地级城市以及2 800个县的数字普惠金融水平,文中选用地市级的数字普惠金融总指数与企业的所在地区相匹配,为了保证和企业的财务数据相匹配以及检验结果的准确性,参考文献[3]的做法,对数字普惠金融指数除以100进行处理。

2.2.3 中介变量

融资约束指数(SA),现有的文献研究对于融资约束的测量,有的采用企业财务指标进行衡量,有的则是构建了指标计算体系诸如KZ指数、WW指数和SA指数。综合考虑来看,文中采用SA指数来进行衡量融资约束,因为SA指数相比于其他2个指数来说较少受到时间变化的干扰,在借鉴其他2个指数的基础上具有较强的综合性,并且计算方法具有很强的外生性,可以减少模型的内生性问题,因此借鉴文献[9]的做法,使用SA指数作为融资约束的代理变量,SA的计算公式:SA=-0.737×Size+Size2-0.040×Age,所计算出的SA指数的绝对值越大,也就代表着融资约束程度越大,故用其绝对值来进行衡量企业的融资约束程度。

研发投入(RD),由于不同企业之间的研发投入规模不同,很有可能存在规模效应,文中在衡量企业研发投入的时候采取车德欣的做法,以企业研发投入与营业收入的比值来衡量,可以排除企业的规模效应。

2.2.4 控制变量

文中参考现有文献的研究,控制变量包括企业层面的企业规模(Size)、企业年龄(Age)、资产负债率(Lev)、、企业成长性(Growth)、股权集中度(Top,第一大股东持股比例)、董事会规模(Bsize)、独立董事比例(Indep)、两职合一(Dual,董事长与总经理兼任时取1,否则为0)以及地区层面的地市级人均生产总值(GDP)来控制地区经济发展水平对数字普惠金融指数的影响,此外文中还控制了年份和行业这2个虚拟变量。

2.3 模型构建

2.3.1 基本回归模型

针对于文中已经提出的研究假设(H1),验证数字普惠金融对企业财务绩效的影响,首先对于样本数据进行了hausman检验,结果是拒绝了原假设,文中应该采用固定效应模型进行检验,故建立基本回归模型为

在上述模型中,Tobinq为被解释变量企业绩效;Index为解释变量地市级层面的数字普惠金融指数,其他变量均为控制变量,其中i和t分别代表样本数据中的企业和年份。为了减轻企业的年份和所处的行业对于本研究的影响,在本模型中还控制了时间效应和行业效应。

2.3.2 中介效应模型

为了检验融资约束和研发投入在文中中的中介作用,根据提出的研究假设(H2、H3),探讨融资约束和研发投入在数字普惠金融对企业财务绩效的影响过程中所发挥的作用,根据温忠麟和叶宝娟[37]对于中介效应的检验机制,构建中介效应模型为

其中SA/RD为文中的融资约束和研发投入这2个中介变量。根据温钟麟改良后的逐步回归法所示,主要分为4个步骤,并且主要关注α1、β1、Y1和Y2这4个系数。首先就是观察α1的系数是否显著,α1代表企业数字普惠金融对企业财务绩效的一个总体效应,当α1显著才可以继续进行检验,而若不显著,则应结束检验按照遮掩效应立论;第二步时观察和β1和Y2是否显著,若β1和Y2都显著,直接进行第四步检验,观察Y1是否显著,若Y1显著,且β1和Y2同号则代表存在部分中介效应,部分中介效应为β1*Y2/α1,若Y1显著,且β1和Y2不同号按照遮掩效应得出结论;而若Y1不显著,则直接效应不存在,按照完全中介效应得出结论;若在第二步时观察β1和Y2至少有一个不显著,需要进行第三步的Bootstrap检验,也就是观察β1*Y2是否显著,若β1*Y2显著,则进行上述第四步检验,而若β1*Y2不显著,则说明中介效应不存在,应当结束回归分析从而得出结论。

3 实证分析结果

3.1 描述性统计分析

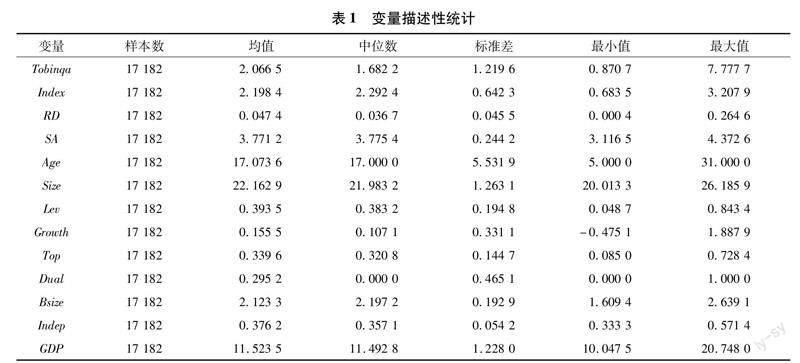

由表1可知,共计17 182个有效观测值,该样本企业的托宾值q均值为2.066 46,最大值为7.777 67,最小值为0.870 66,证明企业整体市场价值很高,但各个企业相比之下存在过高差距。数字普惠金融指数的最大值为3.207 88,最小值为0.638 50,均值为2.292 38,说明该样本企业较多处于数字普惠金融较为发达的地区,各个企业所处地区的数字普惠金融程度差距较为明显。融资约束指数的最大值为4.372 55,最小值为3.116 54,均值为3.771 21,标准差为0.244 23,说明各个样本企业的融资约束较为较为集中,可能与样本企业所处的地区都相对来说比较发达存在一定关联。企业的研發投入程度最大值为0.264 60,最小值为0.000 4,均值为0.047 39,说明大多数企业对研发投入重视程度不高,认为企业创新而带来绩效的增长并不重要[38]。从整体来看,其他的各个变量的最大值、最小值以及标准差和均值等均处在合理的范围,并没有出现较大的异常值的影响,同时也证明了数据选取的可靠性和分析结论的可信性得到了提高。

3.2 相关性分析

接着进行相关性检验。由检验结果可知,基本上大多数的变量在1%的水平下显著,企业财务绩效Tobinq与企业所在城市的人均GDP没有显著性关系之外,与其他的变量均在1%的水平下表现出明显的显著性关系,可能是由于企业所在城市的人均GDP这一城市水平上的变量和企业的经营状况并无太大关联程度。而且各个变量之间的显著性系数均不超过0.6,表明我们所选取的样本数据是有效的,并且由多重共线性检验结果可知,输出的Mean VIF值为2.29<10,不存在多重共线性问题,也是更进一步证明了数据选取的可靠性,可以进行回归分析。

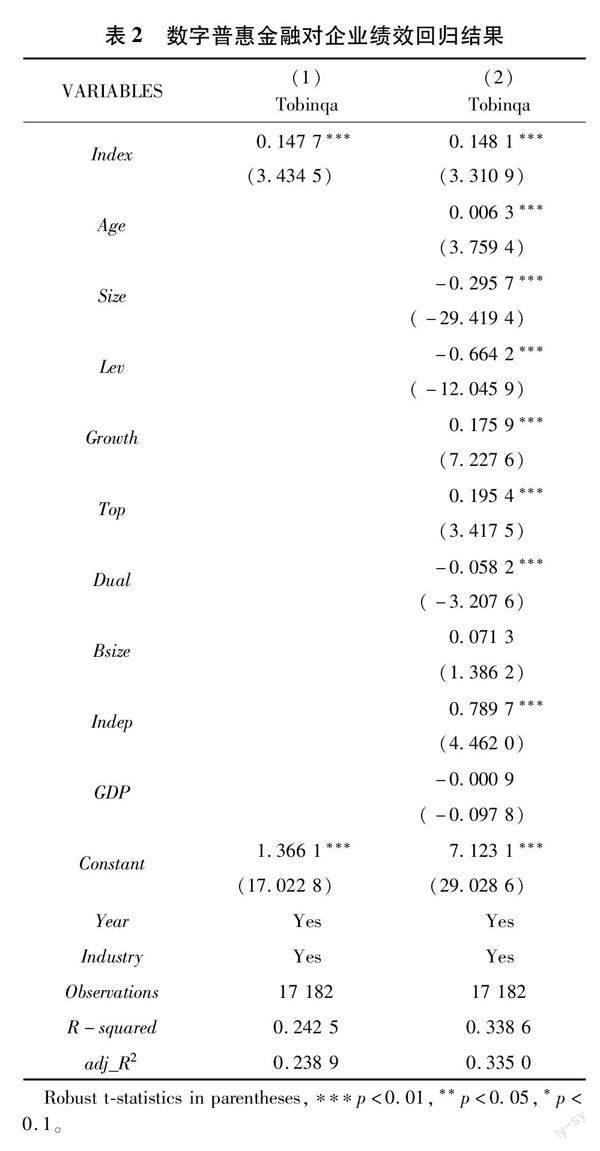

3.3 基准回归分析

回归结果见表2,在不加入控制变量下数字普惠金融对企业绩效的回归系数为0.147 7,而且在1%的水平下显著;而加入控制变量后,数字普惠金融对企业财务绩效的相关性系数为0.148 1,并且该结果同样在1%的水平下显著,证明数字普惠金融可以显著促进企业财务绩效的增长,对企业绩效的增加有显著的正向作用,符合预期,验证了假设H1。

3.4 中介效应分析

3.4.1 融资约束的中介效应

由表3回归结果可知,第(1)列表示数字普惠金融对企业绩效在1%的水平下存在显著的正向影响,且α1为0.148 1。第(2)列的相关性系数为-0.018 3,β1为-0.018 3,数字普惠金融对企业的融资约束程度具有负向影响,并且在1%的水平下显著,说明数字普惠金融越发达,企业的融资约束越小,数字普惠金融可以改善企业外部的金融环境,缓解企业的融资压力。第(3)列检验了数字普惠金融的间接效应,Y1为0.120 0,融资约束的相关性系数为-1.531 2,表示了企业的融资约束对企业的财务绩效在1%的水平下具有显著的负向影响,说明企业的融资约束程度越高,企业的绩效也就越低,并且Y2为-1.531 2,融资约束在数字普惠金融和企业绩效之间发挥了部分中介效应,验证了假设H2。基于逐步回归检验,数字普惠金融对企业绩效的总效应为0.148 1,数字普惠金融对企业绩效的间接效应为0.028 0(-0.018 3*-1.531 2),数字普惠金融对企业绩效的直接效应为0.120 0,总效应的数值和直接效应与间接效应的数值相加基本相同。

3.4.2 研发投入的中介效应

由表4检验结果可知,第(1)列表明数字普惠金融对企业绩效的总效应,对企业绩效有显著的促进作用,α1为0.148 1。第(2)列则是数字普惠金融对于企业的研发投入具有显著的正向促进作用,说明数字普惠金融越高,可以更新以往的传统金融服务工具,扩大企业的融资来源,更有利于企业获得资金,从而增加企业的研发投入,β1为0.014 7,同时也验证了假设H3a。第(3)列和第(4)列表明研发投入对企业绩效的的回归系数为3.699 8,滞后一期的研发投入对企业绩效的回归系数为4.104 8,均在1%的水平下显著,企业的研发投入能够提升企业绩效,在滞后一期的情况下更为显著,验证了假设H3b。第(5)列是研发投入是中介变量的情况下,数字普惠金融对企业绩效的间接效应,研发投入对企业绩效的相关性系数为3.664 0,Y2为3.664 0,在1%的水平下显著,说明研发投入增加可以提高企业的创新水平和生产效率,从而带动企业绩效的增加,并且Y1为0.094 1,在5%的水平下显著,说明研发投入在数字普惠金融作用于企业绩效的机制中发挥了部分中介作用,验证了假设H3。数字普惠金融对企业绩效的总效应为0.148 1,直接效应为0.094 1,间接效应为0.053 9(3.664 0*0.014 7),同样,数字金融对企业绩效总效应的数值等同于直接效应和间接效应的数值之和。

3.5 异质性分析

文中的样本数据还存在一定个体化差异特征,诸如企业所处地区的资源状况、企业自身的行业特征、所有权性质、规模大小以及所处的外部环境的经济发展水平都可能会对会对数字普惠金融和企业绩效之间关系产生一定影响,文中着重于讨论企业规模、行业以及地区对于二者的异质性检验。

3.5.1 规模异质性分析

数字普惠金融对企业绩效的影响可能在不同规模的企业中存在一定的异质性,信贷市场对于我国中小企业来说存在一定“歧视”,融资环境较差[39]。因此文中借鉴李彦龙[40]等的做法,依据企业规模中位数,将样本企业分为大规模企业和小规模企业分别进行回归,结果见表5。可知,数字普惠金融对企业绩效的影响均是显著的,但是在大规模型企业的回归系数小于在小规模企业的回归系数,说明数字普惠金融对于小规模企业绩效来说的促进作用更强。这可能是由于以往的大规模企业由于自身实力雄厚,更能保证借款偿还的可能性,小规模企业由于财务状况不佳,借款存在一定的风险性,银行等金融机构考虑信息不对称和降低风险的原因,更愿意给大规模企业提供融资贷款,而数字普惠金融的发展给小规模企业提供更多的融资渠道,使得小规模企业的绩效提升更为明显。

3.5.2 行业异质性分析

高新技术企业相对于传统企业来说,其主要业务就是为了研发和创新,那么在进行研发和创新过程中肯定需要大量的资金来维持业务活动的进行,所以高新企业比传统的企业面临更大的融资需求,因此分析在不同行业中数字普惠金融对企业绩效的异质性。参考了文献[9]的做法,根据国家统计局发布的高技术产业划分标准进行分组回归,由表5结果可知,高技术企业具有显著的正相关关系,而非高技术企业却并没有出现显著性,说明数字普惠金融的发展更加改善了高技术企业的融资环境,而对于其他企业来说,可能由于业务形式原因,外部融资环境的改善并不能直接反映到企业的绩效提升上。

3.5.3 地区异质性分析

由于各个地区的地理位置和所拥有的自然资源优势的区别,其在发展水平和国家扶持力度方面必然不同,数字普惠金融以其本身的特点会表现出地区差异特征,因此对于企业绩效提升方面也会存在显著的异质性。文中借鉴李建军等[41]的分类标准,对地区进行分组回归,结果由表5可知,数字普惠金融可以显著提升东部地区的企业绩效水平,对于中西部地区的企业绩效提升却并不显著,说明我国东部和中部以及西部地区的数字建设还存在较大的差距,限制了数字普惠金融的作用,东部地区由于其本身资源丰富,数字普惠金融的建设更为完善,可以给企业提供更多的融资渠道和完善的融资环境,从而使得该地区的企业能够实现更好的发展,而中西部地区由于金融资源的匮乏限制了企业发展。

3.6 稳健性检验

由于文中数据选取时间期间较大,很可能会产生一定的内生性问题和外生因素的冲击,如样本数据中直辖市企业的特殊性、2015年股灾对企业绩效的影响、企业绩效反向影响数字普惠金融程度、二者之间内存在一定关联性等问题,为了保证文中回归结果的准确性,做以下处理。

3.6.1 替换解释变量

文中使用省级层面的数字普惠金融指数替换地市级层面的数字普惠金融指数进行稳健性检验,见表6。可以看出,不管是没有加入控制变量的回归结果还是加入控制变量的回归结果,均表明与上述的回归分析结果保持一致,结论具有稳健性。

3.6.2 将解释变量滞后一期

由于该地区数字普惠金融的发展程度并不能立刻改善企业的融资渠道和环境,对企业的绩效的影响也有可能存在一定的滞后性,因此该文借鉴唐松等的做法将解释变量滞后一期进行稳健性检验,见表6。结果显示,解释变量滞后一期后,对企业绩效的依然具有正向促进作用,并且在1%的水平下显著,并且均大于没有进行滞后一期的回归系数,说明数字普惠金融指数对企业绩效的影响具有滞后效应,结论依然得到了验证。

3.6.3 工具变量法

除此之外该文借鉴了谢绚丽等的做法,采用各省级互联网普及率作為工具变量来解决可能存在的内生性问题,因为各省的互联网使用人数越多,那么该省的数字普惠金融设施也就越发达,普惠金融环境也就越完善,并且各省互联网普及率和企业绩效之间没有太大关联性。由表6结果所示,第一阶段的回归结果表示互联网普及率对数字普惠金融水平在1%的水平上具有显著影响,二者之间存在相关性,F值远大于10,并且是外生变量,证明不存在弱工具变量和过度识别的问题,第二阶段的回归结果表示数字普惠金融对企业绩效依然是显著的正相关关系,我们得出的结论具有稳健性。

4 结论和建议

以2011—2020年沪深A股企业数据和一些城市数据为基础,探讨数字普惠金融对企业绩效的影响,并分析数字普惠金融对企业绩效的影响传导路径有哪些。研究结果表明,第一,数字普惠金融水平可以显著促进企业绩效的提升,说明数字普惠金融通过信息共享,了解企业的风险状况和还款能力,提升融资效率,促进绩效提升。第二,数字普惠金融可以减少企业融资约束来提升企业绩效水平,说明数字普惠金融能够优化企业外部金融服务环境,完善资金流通渠道,改善企业绩效现状。第三,数字普惠金融增加企业研发投入促进企业绩效增长,说明数字普惠金融可以构筑融资平台,扩大企业资金来源,带动企业研发资金的投入,增强企业创新能力。第四,数字普惠金融解决小规模企业在信贷市场上的“歧视”问题,相比于大规模企业对小规模企业的企业绩效影响更大;由于资源禀赋和国家政策原因,数字普惠金融对东部地区企业发展的促进作用比中西部更为明显;相对于非高技术企业,数字普惠金融减小高新技术企业的资金压力,对该行业企业绩效提升更显著。

通过上述的结论和分析,针对性的提出以下建议。第一,信息化基础设施是发展数字经济的基础,拓宽5G技术、大数据和互联网的广泛应用,深度推进数字技术和金融市场的结合,提高各个地区的数字普惠金融水平,强化数字普惠金融的快捷性和便利性,从而更好的为企业发展而服务。第二,着眼于数字普惠金融的影响机制,银行等传统金融机构要革新自己的经营发展模式,不断推出数字化的金融产品,降低企业的贷款门槛,采取差异化的融资策略,对于有需求的企业和投资者要进行精准服务和引导,促进资金的有效流通和市场的有效发展,在企业和银行之间形成良性循环。第三,重点聚焦数字普惠金融的异质性特征,政府应鼓励数字技术不断创新研发,推动金融领域的数字化发展,加强对互联网产业、信息产业和人工智能产业等数字产业的帮扶力度,对于数字基础设施建设相对落后的中西部地区,应出台相应的政策和给予资金方面的支持,加快当地的数字化发展,减小各个地区的数字化差异,做好后勤保障工作,重视小规模企业和高新技术企业的发展,对不同类型企业实行多元化的金融服务制度,缓解企业的资金压力,大力发挥数字普惠金融的“普惠”性,促进社会资源的合理配置,从而实现共同发展。第四,我国的数字金融市场依然还很不完善,数字普惠金融的发展很容易打破以往金融市场平衡,造成金融风险的发生,要健全相应的监管体系和法律制度,通过技术手段对数字金融市场进行实时监管和控制,及时解决数字金融市场发生的问题,做到事前预测、事中控制和事后解决,只有在良好的营商环境下,金融机构才可以掌握真实完整的企业信息,才可以提供更好的融资服务,企业也得以健康发展。

参考文献:

[1] DUARTE J,SIEGEL S,YOUNG L.Trust and credit:The role of appearance in peer-to-peer lending[J].Review of Financial Studies,2012(25):2455-2483.

[2]郭峰,王靖一,王芳,等.测度中国数字普惠金融发展指数编制与空间特征[J].经济学,2020,19(04):1401-1418.

[3]姚正海,孙鑫.数字普惠金融、融资约束与企业财务绩效[J].武汉金融,2022(06):42-52.

[4]贾雅茹,陈俞全,郭沛.银行数字化转型、融资约束与贷款企业绩效[J].云南财经大学学报,2023,39(05):62-76.

[5]杨琦,陶建宏.数字金融对农业企业绩效的影响[J].合作经济与科技,2021(22):50-52.

[6]刘敏.数字普惠金融对纺织上市公司企业绩效的影响研究[D].武汉:武汉纺织大学,2022.

[7]杜鹏飞.金融要素错配对中部六省高技术产业创新水平影响的实证研究[J].技术与创新管理,2020,41(01):18-23.

[8]叶琳琳.数字普惠金融对企业绿色创新的影响机制研究[J].现代金融,2023(06):50-58.

[9]聂秀华,吴青.数字金融对中小企业技术创新的驱动效应研究[J].华东经济管理,2021,35(03):42-53.

[10]覃正纳.财务柔性、研发投入与企业绩效的关系:基于中小板上市公司的实证分析[J].经济师,2022(11):8-13.

[11]GOMBER P,KAUFFMAN R J,PARKER C,2018.On the fintech revolution:Interpreting the forces of innovation,disruption,and transformation in financial services[J].Journal of Management Information Systems,2018,35(01):220-265.

[12]张晨.数字普惠金融能否提升中小企业绩效[D].上海:上海外国语大学,2021.

[13]蔡璐璐,邢晋嘉,路优.数字普惠金融对企业经营绩效的影响:基于A股上市公司的实证研究[J].技术与创新管理,2021,42(06):674-680.

[14]杨兰,张立乐.数字金融对小微企业绩效的影响机制与实证检验:基于中国小微企业调查(CMES)的证据[J].商业研究,2023(03):119-126.

[15]何绍云.数字普惠金融与企业资本結构动态调整[D].南昌:江西财经大学,2022.

[16]郝丽花,方关富,黄瑜.数字金融与企业成长:来自中国工业企业的证据[J].经济研究参考,2022(02):72-87.

[17]STIGLIZ A,WEISS J.Credit rationing in markets with imperfect information[J].The American Economic Review,1981,71(03):393-410.

[18]甘飘.数字金融对企业经营绩效影响的实证研究[D].南昌:江西财经大学,2022.

[19]寇明婷,王宇飞,张梦琳.数字金融对企业创新绩效的影响:管理层异质性的调节效应[J].科技与管理,2023,25(03):73-84.

[20]张晓燕,李金宝.数字普惠金融、融资约束与企业价值:基于中国2011—2018上市A股公司的经验数据[J].金融发展研究,2021(08):20-27.

[21]李宾,龚爽,曾雅婷.数字普惠金融、融资约束与中小企业财务可持续[J].改革,2022(05):126-142.

[22]BECK T A,DEMIRG K,MAKSIMOVIC V.Financial and legal constraints to growth:does firm size matter?[J].The journal of finance,2005,60(01):137-177.

[23]唐松,伍旭川,祝佳.数字金融与企业技术创新:结构特征、机制识别与金融监管下的效应差异[J].管理世界,2022,36(05):52-66+9.

[24]车德欣,吴非,赵丹妮.数字金融与企业研发投入:结构差异、渠道检验与市场化程度下的效应识别[J].经济经纬,2022,39(04):140-149.

[25]刘新朵.数字金融对高新技术企业绩效影响的实证研究[D].长春:吉林大学,2022.

[26]车德欣,吴非,赵丹妮.数字金融与企业研发投入:结构差异、渠道检验与市场化程度下的效应识别[J].经济经纬,2022,39(04):140-149.

[27]谢周亮,周素华.数字金融是否推动了企业去杠杆:基于沪深A股上市公司的证据[J].会计之友,2021(23):23-29.

[28]钱敏,吕黛娜.数字金融、债务融资能力对研发投入的影响[J].中国集体经济,2022(04):68-71.

[29]刘锦英,徐海伟,李梦迪.高管团队海外背景、研发投入与企业绩效[J].会计之友,2022(17):104-110.

[30]FEYZRAKHMANOVA M,GURDGIEV C.Patents and R&D expenditure effects on equity returns in pharmaceutical industry[J].Applied Economics Letters,2016,23(04):278-283.

[31]杨志银,张招华.农业上市公司研发投入与企业绩效的实证研究[J].南方农机,2022,53(20):38-40+44.

[32]赵心怡.研发投入、内部控制与企业绩效:基于地区市场化程度视角[D].长春:吉林大学,2022.

[33]刘海云,王倩.高新技术企业研发投入对企业绩效的影响[J].产业创新研究,2023(13):154-156.

[34]申明浩,谭伟杰.数字金融发展能激励企业创新吗?基于中国上市企业的实证检验[J].南京财经大学学报,2022(03):66-77.

[35]张蓉.数字普惠金融对民营企业经营绩效影响的实证研究[J].技术与市场,2022,29(09):142-144+148.

[36]周旸.數字普惠金融发展对小微企业绩效影响的实证研究[D].济南:山东大学,2020.

[37]温忠麟,叶宝娟.中介效应分析:方法和模型发展[J].心理科学进展,2014,22(05):731-745.

[38]谢绚丽,沈艳,张皓星,等.数字金融能促进创业吗?来自中国的证据[J].经济学,2018,17(04):1557-1580.

[39]杨君.我国中小企业面临的问题及发展战略研究[J].技术与创新管理,2013,34(03):205-207.

[40]李彦龙,彭锦,罗天正.数字化、溢出效应与企业绩效[J].工业技术经济,2022,41(03):25-33.

[41]李建军,彭俞超,马思超.普惠金融与中国经济发展:多维度内涵与实证分析[J].经济研究,2020,55(04):37-52.

(责任编辑:张江)

收稿日期:2023-05-25

作者简介:迟丽华(1967—),女,辽宁大连人,教授,主要从事财务信息化管理方面的教学和研究工作。