行业共有机构投资者能提高业绩预告质量吗

2023-08-29杨姗姗干胜道

杨姗姗 干胜道

【摘 要】 文章基于2014—2021年沪深两市A股上市公司数据,就行业共有机构投资者对管理层业绩预告信息披露质量的影响进行了一系列的实证研究。研究表明:行业共有机构投资者对业绩预告质量具有正向影响。在非国有产权性质、产品市场竞争低、乐观偏差的情况下,行业共有机构投资者提升业绩预告质量的影响效应更加明显。进一步研究发现,该效应产生的经济后果是得到权威监管机构的认可。研究结论表明,行业共有机构投资者对管理层盈余预测区间宽度披露形成外部监督,有助于强化业绩预告风险预警功能,为促进资本市场信息披露高质量发展提供了新的参考证据。

【关键词】 机构投资者; 行业持股; 业绩预告质量; 信息披露; 高质量发展

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1004-5937(2023)16-0106-09

一、引言

党的二十大报告明确提出要“健全资本市场功能,提高直接融资比重”。随着全面注册制落地实行,依据党中央、国务院关于资本市场改革发展各项要求和部署,证监会对上市公司信息披露始终保持严格监管态势、强化投资者权益保护,致力于加快建设规范、透明、开放、有活力、有韧性的资本市场,确保为上市公司高质量发展保驾护航。业绩预告信息披露具有前瞻性与预测性,在缓解资本市场信息不对称、提高公司信息透明度、完善投资者权益保护等方面发挥着关键作用。然而,一些事实表明:2020年,深交所中小板某上市公司披露其2019年度盈利预测区间为400万元至800万元;遂又将盈利预测区间更正为400万元至600万元①。仁东控股(002647)披露其2021年度净利润为亏损1亿至2亿元,较原预计区间范围差异幅度过大,收到深交所监管函②问询。出于逐利动机的考虑,管理层在满足最低监管要求的基础上策略性地发布区间宽度不一的盈余预告,以模糊投资者、债权人、客户等对公司业绩表现的准确研判。这种策略性披露行为削弱了业绩预告的风险预警功能,造成业绩预告信息含量下降,对资本市场会计信息披露高质量发展产生不良影响。

随着专业投资机构产业合并与省级整合,“不要把鸡蛋放在同一篮子里”理念助推分散化投资策略,因而形成行业共有机构投资者这一独特的所有权结构,其具体含义指机构股东在同行业具有竞争性企业同时持有大额股份并对公司决策产生重大影响[1-2]。与中小散户相比,行业共有机构投资者兼具机构投资者和行业共同持股两方面职能。一方面,机构投资者凭借自身专业的信息解析能力和信息共享优势,对管理层形成更强的外部监督[1];另一方面,机构共同持股在行业间产生横向利益关联,可能减弱产品市场竞争,使得管理层放松对专有信息披露限制[2-3]。在我国半强制性披露制度环境下,对于行业共有机构股东如何影响管理层业绩预告行为,亟须进一步检验。

为此,本文基于2014—2021年沪深两市A股上市公司数据,深入考察并实证研究了行业共有机构投资者对业绩预告信息披露质量的影响。与以往研究不同,本文可能存在的边际贡献和意义在于:首先,从行业共有机构投资者各个维度来考察其对管理层业绩预告信息质量的影响,丰富了中国制度背景下的机构共同持股的治理效应及经济后果相关文献。其次,选取产权性质、市场竞争和盈余预期进行异质性分组,从多情景、多视角、多方位认识、检验与分析机构共同持股对自愿性信息披露影响效果,拓宽了机构投资者与业绩预告信息质量的研究分析框架。最后,为行业协会、上市公司与广大投资者的信息共享和协同监督提供理论依据和经验支撑,有助于进一步规范公司治理结构,促进上市公司高质量发展。

二、文献回顾

已有文献对行业共有机构投资者的治理效应主要围绕以下方面展開:第一,与行业共有机构股东治理动机相关的研究。股东在具有竞争性关系的不同企业持股时,更注重最大化投资组合整体价值,造成市场竞争偏好改变[1]。Anton et al.[3]发现被共同持股的企业更倾向于聘请薪酬绩效敏感性较弱的高管。可见,管理层能够感知这种偏好变化并及时调整其行为决策。第二,与共有机构股东治理机制相关的研究。当前文献将共有股东治理机制归纳为直接机制和间接机制。当机构投资者对管理层当局表现不满意时,通过私人通信、董事会成员选举和股东提案等“用手投票”手段积极参与公司治理[4-5];也可采取直接卖掉股票或压低股价等“用脚投票”方式使其自身利益最大化[6]。第三,与探讨共有机构股东治理效应相关的研究。主要议题包括在企业竞争[7]、融资能力[8]、企业创新[9]、公司治理[10]、会计信息质量[11-14]等方面做出进一步研究。

在探究管理层业绩预告信息披露质量的外部影响因素时,国内外文献主要从分析师跟踪、市场竞争[15]、交易所问询[16]等方面做出分析与研究;高管特质、薪酬激励、股权结构[1]等内部因素对业绩预告质量也产生重要影响。机构持股作为重要的外部监督机制影响管理层自愿性信息披露[1-2]。近年来,学者对机构持股对业绩预告披露的研究逐渐从单一机构过渡到机构网络,但主要围绕多家机构共同投资同一企业形成的“抱团式”网络联结[17]。与“抱团”不同的是,一方面,行业共有机构投资者表现在多家企业交叉持股产生的横向利益关联造成市场竞争偏好改变,使得管理层放松对专有信息披露限制;另一方面,行业共有机构投资者作为公司的重要契约方,在投资组合内部发挥“信息桥”作用,使其对信息披露产生特定需求[13]。当前文献主要探讨共有股东对会计信息质量,比如盈余管理[11,14]、财务重述[12]、会计信息可比性[13]。越来越多的经验研究将信息披露质量和与会计要素确认与计量相关的信息质量独立出来。因此,共有机构股东是否及如何影响我国上市公司管理层业绩预告信息披露质量尚有可拓展的研究空间。

三、理论推导与假设提出

盈余预测具有前瞻性,能够传递企业处于行业的宏观经济状况,包含了有关公司经营状况、市场地位、风险信息等专有信息[18]。竞争对手普遍从业绩预测信息披露中获取专有信息调整竞争战略,继而对本企业市场竞争地位产生不利影响[15]。专有信息成本成为管理层盈余预测信息披露的主要限制之一。随着共同机构投资者同行业持股逐步缓解产品市场竞争程度,在专有信息成本较低且收益保持不变的前提下,管理层不太担心在信息披露中传达的专有信息将被竞争对手利用获得超额市场份额或利润,从而放松全面披露的限制[1,3]。基于投资者权益保护角度,监管层要求并鼓励全面、精确的业绩预告信息披露;潜在的合规成本对管理者对外提供高质量业绩预告形式形成正面督促[15-16]。在股东发起的治理提案中,机构投资者有能力投票反对不称职的管理层,甚至让不称职的高管直接下台[6,10]。管理层为避免下台风险有动机考虑共有机构投资者竞争偏好,提升业绩预告信息披露质量。基于此,提出假设1。

H1:在其他条件一定时,行业共有机构投资者显著提升了管理层业绩预告信息披露质量。

不同产权性质企业在公司治理和经营目标方面存在明显差异。国有企业是我国国民经济的重要支柱,是国有经济发挥主导作用的骨干力量。国有企业做好信息披露、稳定股价波动是确保其高质量发展工作的重要方面[19]。国有上市企业发布业绩预告时既需要接受“一会两所”监管,还需要得到各级国资委等主管部门的批准,面临更强的约束和限制。“一会两所”对非国有企业业绩预告信息披露实行半强制性监管披露要求,导致管理层对发布业绩预告的形式与内容有较大的自由裁量权。非国有企业由于自身缺乏完备的外部监督机制,当其发布更高质量的盈余预测信息,往往需要外部监督机制参与公司治理的监督。本文预测,相对于国有企业,非国有企业行业共同机构投资者持股发挥提升业绩预告信息披露质量的治理效应更强。基于此,提出假设2。

H2:相比国有性质,非国有性质的企业行业共同机构投资者持股更能提高上市公司业绩预告质量。

产品市场竞争作为重要的外部环境影响信息披露质量[15]。业绩预测信息披露向竞争对手传递专有信息[1]。这些特定信息极易为竞争对手所利用,进而影响公司的竞争地位。面对竞争压力,管理者会权衡专有信息的风险。如果专有信息成本超过资本市场收益,企业将减少或停止向外输出信息。因此,竞争成本是公司披露信息意愿的主要衡量因素。共有机构股东持有同行业内竞争者的大额股份,使得直接从竞争者夺取市场份额可能性下降,因而较少地从事高竞争行为的动机[1,3]。随着被共同持股的公司彼此之间的竞争程度降低,形成以提高共同所有人投资组合价值最大化的目标行事的局面[7,20]。基于此,提出假设3。

H3:行业共同机构投资者持股提升上市公司业绩预告质量的作用,在公司产品市场竞争较低的时候更显著。

行为始于动机,动机支配行为[2]。除了管理层自身能力不足导致盈余预测不准,管理层自身效用最大化动机对业绩预告行为产生重要影响。当管理层高估盈余时,表明管理层业绩预告呈现乐观偏差;相反的,当管理层低估盈余时,则呈悲观偏差。与悲观的业绩预告相比,乐观偏差的业绩预告推迟了管理层负面消息披露的时间,说明管理层未尽职勤勉地履行受托责任,存在潜在的舞弊动机[21]。已有文献表明,机构持股能够提升信息披露質量[22]。机构在同行业间共同持股拥有行业知识和信息收集与分析能力,更能甄别业绩真实情况。在乐观预期的情况下,行业共同机构投资者的信息治理作用应该更加明显,从而抑制管理层发布低质量业绩预告。基于此,提出假设4。

H4:行业共同机构投资者持股发挥提高上市公司业绩预告质量的作用,在公司乐观盈余预期的情况下更显著。

四、研究设计、数据与变量选择

(一)样本选择和数据来源

财政部于2014年再次修订及推出基本准则、长期股权投资(CAS2)和金融工具的确认及计量(CAS22)等9项准则。因此,本文选取2014年作为样本起始年份,以2014—2021年沪深两市A股上市公司为研究对象。按如下原则筛选样本:剔除金融和保险行业、ST类上市公司、IPO当年的样本、样本期间主要变量缺失的样本。为缓解终极值的影响,对所有连续变量在1%水平上进行缩尾处理。本文所采用的有关管理层业绩预测数据来自WIND数据库;行业共有机构投资者、公司财务及公司治理数据均来自于CSMAR数据库。本文主要变量描述性统计、相关性分析以及多元回归分析研究均采用STATA 17.0软件处理获得。

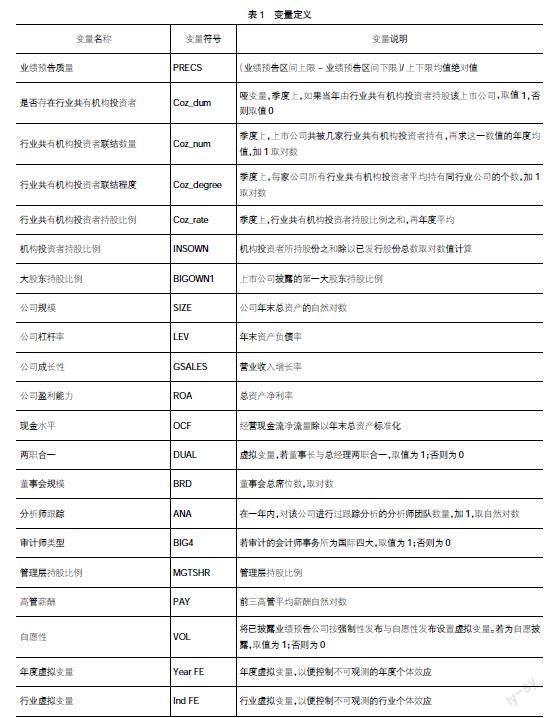

(二)变量定义

1.业绩预告质量。本文用PRECS表示业绩预告精确性代理业绩预告质量[23],定义为业绩预告区间闭区间的大小。PRECS取值与业绩预告信息质量之间是反比例关系,PRECS数值越小,业绩预告区间越窄,精确性越高。当数值为0,业绩预告精确性最高,即业绩预告信息形式上信息质量最高。其计算公式如下:

PRECS=(业绩预告净利润上限-业绩预告净利润下限)÷上下限均值

2.行业共有机构投资者。借鉴已有参考文献[1,8,10,

11,24],利用季度数据保留持股比例5%以上(包含5%)的机构投资者,若样本中机构投资者在同一季度、同一行业2家及以上其他公司持股也不低于5%,则说明存在行业共有机构投资者。本文从四个维度构建行业共有机构投资者持股的指标:用Coz_dum来表示是否存在行业共有机构投资者的哑变量;用Coz_num来表示行业共有机构投资者数量;用Coz_degree来表示行业共有机构投资者联结程度;用Coz_rate来表示行业共有机构投资者持股比例。具体衡量方式见表1。选择机构投资者持股比例为5%作为门槛是因为相关法律法规要求持股5%为重大股权的警示线。

3.控制变量。参考已有相关文献[11-13,15,16,21,23]的做法,选取下列指标作为本文的控制变量,具体包括公司规模(SIZE)、杠杆率(LEV)、成长性(GSALES)、盈利能力(ROA)、现金水平(OCF)、两职合一(DUAL)、董事会规模(BRD)、分析师跟踪(ANA)、管理层持股比例(MGTSHR)、高管薪酬(PAY)、“四大”审计(BIG4)、自愿性披露(VOL)。

具体变量定义见表1。

(三)模型设定

为验证行业共有机构投资者与管理层业绩预告精确度的关系,本文构建如下模型:

PRECSi,t=β0+β1Cozi,t+γControlsi,t+∑Year FE +

∑Industry FE+εi,t (1)

如果行业共有机构投资者(Cozi,t)的回归系数β1显著为负,表明行业共有机构投资者缩小了管理层业绩预告区间宽度,提升了业绩预告质量。Controlsi,t为一系列控制变量,εi,t为误差项。本文按照异方差-稳健标准误在公司层面上进行聚类(cluster)调整[25],以保证模型的稳健性;控制年度(Year FE)和行业(Industry FE)效应,以解决不随时间变化的遗漏变量问题。

五、实证结果与分析

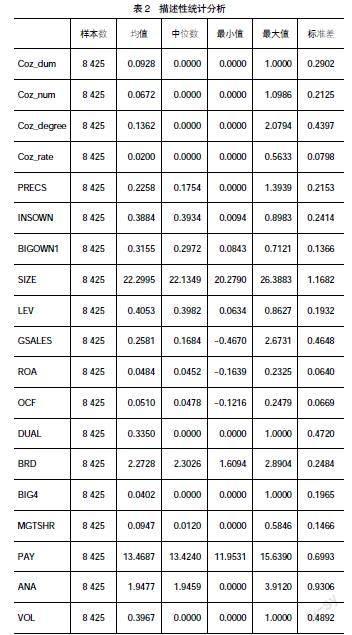

(一)描述性统计分析

根据表2描述性统计显示,样本公司业绩预告精确度(PRECS)的均值为0.2258,标准差为0.2153,最大值和最小值分别为1.3939和0.0000,大多公司业绩预告区间宽度不大,在形式上具有较高的业绩预告信息披露质量。9.28%的公司存在行业共有机构投资者(Coz_dum的均值为9.28%);一家公司大致平均有1个行业共有机构投资者(Coz_num的均值为0.0672);行业共有机构投资者持股比例(Coz_rate)均值为2.00%,最大值为56.33%。

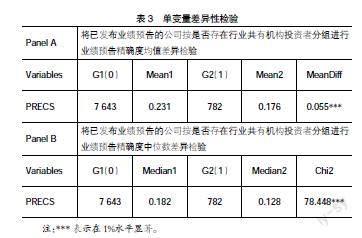

(二)单变量差异性检验

表3为均值和中位数差异检验结果。考虑已发布业绩预告的公司样本,业绩预告精确度(PRECS)的初步结果表明,如Panel A和Panel B显示,有共同机构股东的公司,业绩预告精确度PRECS的均值为0.176,其中位数为0.128;在无共同机构股东的公司中,业绩预告精确度PRECS的均值0.231,其中位数为0.182。该数值越小,业绩预告区间越窄,预告精确性更高,说明在有行业共有机构投资者的公司中,业绩预告精确度更高,且两者均在1%显著性水平通过均值和中位数差异性检验。

(三)实证回归结果分析

表4是行业共有机构投资者与业绩预告质量的检验结果。Panel A数据不考虑控制变量,Panel B的数据添加了各控制变量。Panel B显示,Coz_dum、Coz_num、Coz_degree、Coz_rate的估计系数分别为-0.0172

(t=-1.9772)、-0.0219(t=-1.8008)、-0.0121(t=-2.0226)、-0.0821(t=-2.2928),并分别在5%、10%、5%、5%的统计水平上显著。表4结果表明行业共有机构投资者平均缩小了管理层业绩预告宽度区间。H1得到验证。

表5Panel A报告了产权性质分组回归结果。两组样本中,Coz的估计系数均为负。在非国有企业组,行业共有机构投资者联结程度及持股比例(Coz_degree、Coz_rate)的回归系数显著为负;而在国有企业组,Coz的回归系数为负但不显著。这表明,非国有企业中,行业共有机构投资者发挥信息披露的治理效应更加明显,而国有企业通过共有机构投资者监督来提升信息披露质量的治理效应更弱,H2得以证明。由于国有企业与地方政府的天然渊源,拥有更多的资源优势,公司治理机制更加完备。其次,国有企业在发布各种信息披露定期或不定期报告时,需经国资委等主管部门的审批。这无疑对机构投资者外部监督形成一种替代,从而削弱其与信息披露质量之间的关联。

表5Panel B报告了根据赫芬达尔指数构建行业集中度构建产品市场竞争的分组回归结果[15]。两组样本中,Coz的估计系数均为负。列(1)、列(5)的结果表明,在产品竞争程度较低时,Coz_dum、Coz_degree的估计系数显著为负。说明行业共有机构投资者的信息治理效应在市场垄断时更加明显,H3得以证明。究其原因,垄断行业中的企业管理层无须过度担忧未来经营业绩的不确定性,因而并不担心业绩预告中所包含的专有信息为人所利用。鉴于此,管理层披露更精确的业绩预告信息以遵守监管披露要求,维护自身声誉。而当产品市场竞争较高时,业绩信息包含的专有成本对竞争优势和盈利空间产生挤压,管理层出于风险规避心理,倾向于较少地披露利润的准确区间,使得行业共有机构投资者的信息治理效应不显著。

表5Panel C报告了使用业绩预告乐观偏差衡量高估盈余和低估盈余两种情况的分组回归结果[21]。如果盈余预测值比实际值高,则FE取值1,代表高估盈余情况;否则为0,代表低估盈余情况。列(1)、列(3)、列(5)、列(7)结果表明,在高估盈余的样本中,行业共有机构投资者与企业业绩预告精确性显著正相关;而在低估盈余的样本中,行业共有机构投资者与企业业绩预告精确性正相关,但不显著。行业共有机构投资者主要在高估盈余的情况下发挥提高业绩预告精确性的作用,H4得以证明。说明机构共有股东在追求行业投资组合价值最大化的同时,主动干预管理层发布较宽的预测区间避免模糊投资者研判,对管理层未尽职勤勉严格监督,拒绝“一荣俱荣,一损俱损”的投资决策,以此促进上市公司业绩预告质量。

(四)进一步分析

1.经济后果检验。本文手工收集深圳证券交易所对会计信息披露质量的评级结果,用于检验共有机构股东对上市公司业绩预告质量的治理是否得到了权威机构的认可。根据以往文献,本文将优秀、良好、合格和不合格四个评级结果依次赋值4、3、2、1[26]。分值越高,意味着监管机构对上市公司业绩预告质量的肯定程度越高。结果表明,共有机构股东提高了权威机构对上市公司信息披露质量的考评等级,而这种提高通过提升业绩预告质量得以实现(检验结果作者留存备查)。说明共有机构股东行业持股对上市公司业绩预告的外部监督和信息治理得到了权威监管机构的肯定。

2.稳健性检验。本文采取以下方法進行稳健性检验:一是选取Coz行业均值及滞后三期数据作为工具变量并分别使用两阶段最小二乘法(2SLS)和高斯混合模型(GMM)对上述问题进行工具变量检验。二是采用陈胜蓝等[27]的衡量方法更换被解释变量业绩预告精确度的度量方式③。以上两种稳健性检验所得到的结果与基准回归结果基本一致。

六、研究结论与建议

本文研究结论如下:行业共有机构投资者有助于提升管理层业绩预告信息质量;行业共有机构投资者对业绩预告精确度的提升作用主要体现在非国有、产品市场竞争低、高估盈余的企业中。经济后果检验发现,其对业绩预告质量的提升得到了权威监管机构的认可。本文研究结果表明,机构股东行业持股分散化与多元化可助力机构获取重要信息、增进信息共享,为机构投资者创建信息共享,降低监督成本、参与公司治理创设制度环境,因而机构共同持股可以进一步帮助投资者甄别公司经营情况,促进投资者法律保护。本文提出以下建议:首先,充分发挥行业共有机构投资者信息披露治理优化效果。由于资本市场长期存在一股独大的典型特征,共有机构股东在资金规模、特定行业知识以及信息搜集与解析方面具备独特优势,因而能够有效地监督管理层谋取私利,建议进一步深化其对企业自愿性信息披露所发挥的积极作用。其次,鼓励上市公司及拟上市公司引入共同机构股东,充分发挥机构投资者信息中介的监督和治理作用,给予其更多“用手投票”参与治理权力及路径方式,同时推进上市公司主动自愿披露其引入的行业共有机构投资者持股情况及持股比例。最后,行业协会应加强共有机构股东与同行业上市公司管理层的沟通与联系,进一步为机构投资者参与公司治理和发挥协同优势创设制度环境,助力业绩预告信息披露制度健全与完善,实现公司、投资者与行业间信息互促共进、资源共享。●

【参考文献】

[1] PARK J,SANI J,SHROFF N,et al.Disclosure incentives when competing firms have common ownership[J].Journal of Accounting & Economics,2019,67(2-3):387-415.

[2] 向元高,罗进辉.共同股东的治理效应:文献述评与研究展望[J/OL].外国经济与管理,2023.

[3] ANT?魷N M,EDERER F,GIN?譩 M,et al.Common ownership,competition,and top management incentives[D].CESifo Working Paper Series,2016.

[4] MCCAHERY,JOSEPH A,SAUTNER,et al.Behind the scenes:the corporate governance preferences of institutional investors[J].Journal of Finance,2016,71(6):2905-2932.

[5] IAN R,APPEL,TODD A,et al.Passive investors,not passive owners[J].Journal of Financial Economics,2016,

121(1):111-141.

[6] EDMANS A,MANSO G.Governance through trading and intervention:a theory of multiple blockholders[J].Review of Financial Studies,2011,24(7):2395-2428.

[7] AZAR J,VIVES X.general equilibrium oligopoly and ownership structure[J].Econometrica,2021,89(3):

999-1048.

[8] CHEN Y,LI Q,NG J,et al.Corporate financing of investment opportunities in a world of institutional cross-ownership[J].Journal of Corporate Finance,2021,69(1).

[9] 严苏艳.共有股东与企业创新投入[J].审计与经济研究,2019,34(5):85-95.

[10] HE J,HUANG J,ZHAO S.Internalizing governance externalities:the role of institutional crossown-

ership[J].Journal of Financial Economics,2019,134(2):400-418.

[11] 杜勇,孙帆,邓旭.共同机构所有权与企业盈余管理[J].中国工业经济,2021(6):155-173.

[12] 杜勇,胡红燕.机构共同持股与企业财务重述[J].证券市场导报,2022(2):67-79.

[13] 周微,吴君凤,刘宝华.机构投资者交叉持股能提高会计信息可比性吗?[J].会计与经济研究,2021,35(2):18-37.

[14] 钟海燕,王捷臣.连锁机构投资者能抑制企业盈余管理吗[J].会计之友,2022(8):54-62.

[15] 黄晓蓓,李晓博.产品市场竞争、分析师跟进与自愿性披露[J].财经问题研究,2016(11):90-96.

[16] 李晓溪,饶品贵,岳衡.年报问询函与管理层业绩预告[J].管理世界,2019,35(8):173-188,192.

[17] 刘新争,高闯.机构投资者抱团能抑制控股股东私利行为吗——基于社会网络视角的分析[J].南开管理评论,2021,24(4):141-154.

[18] OGNEVA M.What do management earnings forecasts convey about the macroeconomy?[J].Journal of Accounting Research,2013,51(2):267-279.

[19] 廖冠民,沈红波.国有企业的政策性负担:动因、后果及治理[J].中国工业经济,2014(6):96-108.

[20] AZAR J,SCHMALZ M C,TECU I.Anticompetitive effects of common ownership[J].Journal of Finance,2018,73(4):1513-1565.

[21] 宋云玲,呂佳宁,黄晓蓓,等.管理者动态过度乐观与业绩预告质量[J].管理评论,2022,34(5):188-201.

[22] 谭劲松,林雨晨.机构投资者对信息披露的治理效应——基于机构调研行为的证据[J].南开管理评论,2016,19(5):115-126,138.

[23] 林钟高,赵孝颖.供应商集中度影响管理层业绩预告行为吗?——基于业绩预告精确性及其预告态度的视角[J].财经理论与实践,2020,41(4):52-61.

[24] 杨兴全,赵锐.连锁股东如何影响企业现金持有?[J].会计与经济研究,2022,36(2):3-21.

[25] CAMERON A C,MILLER D L.A Practitioner's guide to cluster-robust inference[J].Journal of Human Resources,2015,50(2):317-372.

[26] 徐寿福.信息披露、公司治理与现金股利政策——来自深市A股上市公司的经验证据[J].证券市场导报,2013(1):29-36.

[27] 陈胜蓝,王可心.经济政策不确定性和公司业绩预告[J].投资研究,2017,36(5):103-119.