减税激励对重污染企业绿色技术创新的影响

2023-08-11杨雨婷韩军辉

杨雨婷 韩军辉

摘要:以沪深A股重污染企业2010—2021的面板数据为样本,通过建立个体固定效应模型,研究减税激励对企业绿色技术创新的影响机理。研究发现:第一,减税激励对重污染企业绿色技术创新具有显著正向影响;第二,股权激励能够显著正向调节减税激励对企业绿色技术创新的影响作用;第三,研发投入在减税激励与重污染企业绿色技术创新的关系中扮演部分中介的角色。进一步研究发现,相对于小规模企业,减税激励对于大规模企业的绿色技术创新促进作用更为明显;相对于西部地区,减税激励对于东部和中部企业的绿色技术创新促进作用更为明显。建议健全宏观减税激励机制,并针对不同规模和地区的企业实施针对性减税激励举措,加大企业研发投入,再辅以企业的微观股权激励机制,最终促进重污染企业的绿色技术创新。关键词:重污染企业;减税激励;个体固定效应模型;绿色技术创新中图分类号:F 810.42

文献标识码:A 文章编号:1672-7312(2023)04-0416-08

The Impact of Tax Reduction Incentives on Green Technology

Innovation in Heavily Polluting Enterprises

YANG Yuting,HAN Junhui

(School of Economics and Management,Taiyuan University of Technology,Jinzhong 030600,China)

Abstract:Based on the panel data of heavily polluting A-share Enterprises in Shanghai and Shenzhen from 2010 to 2021,this paper studied the mechanism of the impact of tax reduction incentives on green technology innovation by establishing an individual fixed effect model.The results indicate that firstly,tax

reduction

incentives have a significant positive impact on the green technology innovation of heavily polluting enterprises;secondly,equity incentives can significantly positively regulate the impact of tax reduction incentives on the green technology innovation of enterprises;thirdly,R&D investment plays an intermediary role in the relationship between tax reduction incentives and green technology innovation of heavily polluting enterprises.Further research found that compared with small scale enterprises,tax reduction incentives for large scale enterprises

play a much more obvious role in promoting green technology innovation;compared with the western region,the impact of tax reduction incentives for the eastern and central enterprises to promote the role of green technology innovation is much more obvious.It is suggested that the macro-incentive mechanism for tax reduction should be improved,and targeted tax reduction incentives should be implemented for enterprises of different sizes and regions,and R&D investment of enterprises should be increased,supplemented by micro-equity incentive mechanism of enterprises,finally,promote the green technology innovation of heavily polluting enterprises.

Key words:heavily polluting enterprises;tax reduction incentives;individual fixed effect model;green technology innovation

0 引言

近幾年来,我国经济高速发展,脱贫攻坚取得了很大进展,但是快速的经济发展带来了许多环境问题。尤其是具有高污染高能耗特点的重污染企业,其环境污染的治理问题已经迫在眉睫。人们对于环境保护、污染治理、发展绿色经济的呼声越来越高,企业作为污染的源头之一,是否能在追求自己的经济利益时兼顾环境问题,并且能够主动承担起社会责任,从污染源头出发,加大企业绿色投资,大力发展绿色技术创新?这一问题已引起社会各界广泛关注。实际上,2019年的中央经济工作会议曾明确指出,要不断加大减税降费力度,切实降低企业税费负担,以深化供给侧结构性改革,推动经济高质量发展。同时受“新冠肺炎”疫情的影响,社会经济发展受阻,为缓解经济下行的压力,习近平总书记多次强调要统筹“多措并举助企纾困,精准调控有效减负”,为企业生产经营逐期向好,增强发展信心。据此我国政府制定了一系列与环境有关的税收减免、税收优惠、政府补贴的财税激励政策来鼓励企业家们在追求经济效益的同时也要关注环境绩效。那么,减税激励能否促进重污染企业绿色技术创新,文中将对该问题展开研究。在现有文献中,直接研究减税激励对绿色技术创新的影响的较少,学者们大多围绕“减税降费、税收优惠、税收抵免”等主题,研究其对企业创新的影响。邓力平等[1]从税收减免的角度考察了税收减免对公司创新的作用,结果表明,税收减免的程度越高,公司的创新投资也就越大。姚维保[2]从R&D的加计扣除角度对税收减免进行了实证分析,结果表明税收减免能够对企业的创新产生积极的影响。王瑶等[3]通过运用双重差分模型进行研究得出:税收政策能够在短期内促进企业增加创新投入。此外,有学者研究发现,个人所得税的降低促进了企业创新。武悦[4]认为,减税能够减轻企业的经济压力,促进企业创新发展。高正斌等[5]以中国工业企业数据为例,通过对2002年企业所得税中央和地方的分享改革事件进行断点回归分析,得出“税负减轻越多,企业创新产出越多”的结论。显然,减税激励可以促进企业创新的结论已得到多数学者认同;然而,我国现有的减税激励政策对创新影响的研究主要局限于一般性创新层面,没有对创新类型进行更深层次的划分,减税激励是否能够推动企业进行绿色技术创新?内在机制如何?文中尝试利用A股重污染企业2010—2021年的面板数据构建中介和调节效应模型对其进行探究。

1 理论分析与研究假设

1.1 减税激励对重污染企业绿色技术创新的影响

绿色技术创新本身具有高投入高风险长周期的特点,所以企业单凭自身的实力进行创新的经济和社会压力很大。而这种情况主要是由以下原因造成的:一是由于技术创新具有正外部性和溢出效应,使得企业所获取的收益小于其给社会带来的效益,背离了企业追求利润最大化的目标,这在一定程度上降低了企业实施绿色技术创新的积极性。此外,企业的创新行为对公司的内部资本流动非常敏感,而企业税费所造成的现金流出对创新活动存在挤出效应(王虹)[6];二是技术创新活动对资金的需求很大,仅凭企业内部的资金根本无法进行持续地创新活动。减税激励政策的实施有效地提高企业对于绿色技术创新的积极性。一是有利于缓解企业的资金压力。企业进行绿色技术创新活动,减税激励政策能够直接为其提供资金,缓解资金压力。此外,若企业受到减税激励,就会给外界一个向好的信号,外界的银行和金融机构也愿意为其提供资金支持[7],有利于缓解融资约束进而促使企业主动进行绿色技术创新;二是减税激励不仅能够增加企业在绿色技术创新中的内生利益,而且能够对其产生的外部影响进行矫正。减税激励的实施使企业从源头上减少内部资金的流出,进而使企业经营过程中内部资金充足,对降低企业创新的边际成本做出极大贡献。减税激励作为积极的宏观调控政策,主要通过增加研发投入来为企业绿色技术创新提供资金支持(杨林,沈春蕾)[8]。三是减税激励政策的提出使得企业更加重视环境问题,使得企业主动从污染源头进行预防,加大对绿色技术创新的投入,有利于企业主动承担环境保护责任,从而提升企业的形象和声誉。综上所述,可提出如下假设:假设1:国家税务机关实施减税激励能够促进重污染企业绿色技术创新。

1.2 股权激励对减税激励与绿色技术创新之间关系的调节作用

高管股权激励,是高管激励的一种长期奖励方式,能够使其具有主人翁意识。股权激励主要是通过给予高管股权份额,使其积极主动参与到公司的经营决策中,主动承担风险,制定有利于企业长期发展的战略。谢谦等[9]认为,实施股权激励不仅能够提高员工满意度和公司绩效,还能促进企业创新。张晶等[10]对制造业企业进行研究时,证实了高管股权激励具有长期激励的效果,提升了高管承担创新所带来风险的意愿,促进了企业创新质量。赵世芳等[11]认为实施股权激励,可使高管更多地考虑企业的长期发展,并且更倾向于通过增加企业研发投入来开展创新活动。朱德胜[12]认为股权激励对企业创新投入和产出产生积极影响。基于委托代理理论,当管理者和所有者之间的利益不一致时,企业的高层管理者可能会为了自身的经济利益去逃避投入高和风险性高的长期决策。根据利益趋同效应,股权激励能够将高管与企业进行捆绑,共同谋求企业的长远发展。高管股权激励更多的是产生长期效应,股权激励的时间可以嵌套多年,有利于缓解管理者短视倾向,鼓励他们开展风险更高、回报期更长的、收益更高的长期研发项目,所以,通过对高管进行股权激励,可以使其拥有更多的股份,更多的参与决策权,从而使其更多的投入到绿色技术创新中,推动公司的长期可持续发展。综上所述,可提出如下假设:假设2:股权激励在减税激励与企业绿色技术创新间起正向调节作用。

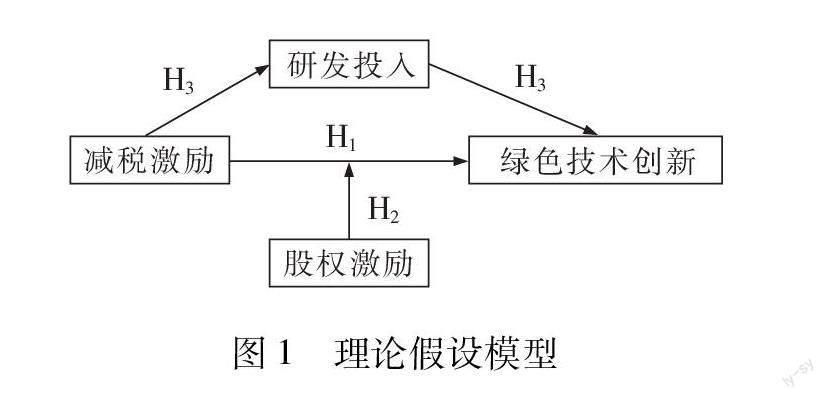

1.3 研发投入的中介作用国家通过实施减税激励政策,缓解了企业部分税收压力,使得企业能够将更多的资金用于研发。陈洪玮等[13]将视角聚焦高新技术产业,认为适当增加研发投入能够加速其产业的创新,所以减税激励政策使得企业的资金更多地流入到创新和研发层面,这对于企业的长远发展大有益处。郭捷等[14]通过研究发现地方政府研发投入有利于当地的绿色技术创新。显然,研发投入的增加可以促进我国的绿色技术创新。减税激励使税负下降从而为企业进行绿色创新提供了资金保障、创造了条件,所以,企业的管理者们更愿意将减税激励节省出的资金投入到绿色研发,有利于促进企业的绿色技术创新,最终实现国家和企业之间的双赢。减税激励政策通过研发投入促进绿色技术创新水平的提升。综上所述,可提出如下假设:假设3:国家实施减税激励可通过研发投入进而促进企业绿色技术创新。基于理论假设,构建如图1所示的研究模型。

2 研究设计

2.1 样本选择与数据来源文中选取2010—2021年沪深A股重污染企业为研究对象,依据证监会2012年10月修订的《上市公司行业分类指引》确定重污染企业的行业类别。对初始样本进行如下处理:①剔除ST和*ST公司;②剔除重要变量数据缺失的样本;③根据证监会2012版的行业分类方式,剔除金融行业企业样本;④为消除极端值的影响,对全部连续变量在1%和99%分位上进行Winsorize处理。经过处理后共得到998家上市A股重污染企业的6 964个观测值,属于非平衡面板数据。企业绿色专利数据来源于中国研究数据服务平台(CNRDS)数据库,沪深A股重污染企业实际税率的数据和其他主要变量数据均源自国泰安CSMAR数据库。

2.2 变量选择

2.2.1 解释变量——减税激励由于各个行业的平均税率易受到年份和国家政策的影响,为解决不同年份和不同行業带来的内生性问题,文中借鉴谢东明等[15]的研究将某个企业所在年份和所属行业所有企业实际税率的中位数作为平均税率,用某企业所在年份和所属行业所有企业实际税率的中位数减去该企业在该年份的实际税率,并将此差额作为减税激励幅度,其中该企业的实际税率=(税金及附加+所得税费用)/营业总收入。减税激励幅度越大,表明企业的实际税率越低,企业享受到国家税务机关的税收优惠政策越多,企业税收负担越轻。反之,减税激励幅度越小,企业税收负担越重。

2.2.2 被解释变量——绿色技术创新文中参考王旭等[16]的研究采用绿色发明型专利和绿色实用型专利申请数量之和对绿色技术创新进行度量,并对其进行加1取对数处理。

2.2.3 调节变量——股权激励文中采用高管持股数量占比来衡量高管股权激励。

2.2.4 中介变量——研发投入文中以研发投入占营业收入比例来衡量企业的研发投入强度。

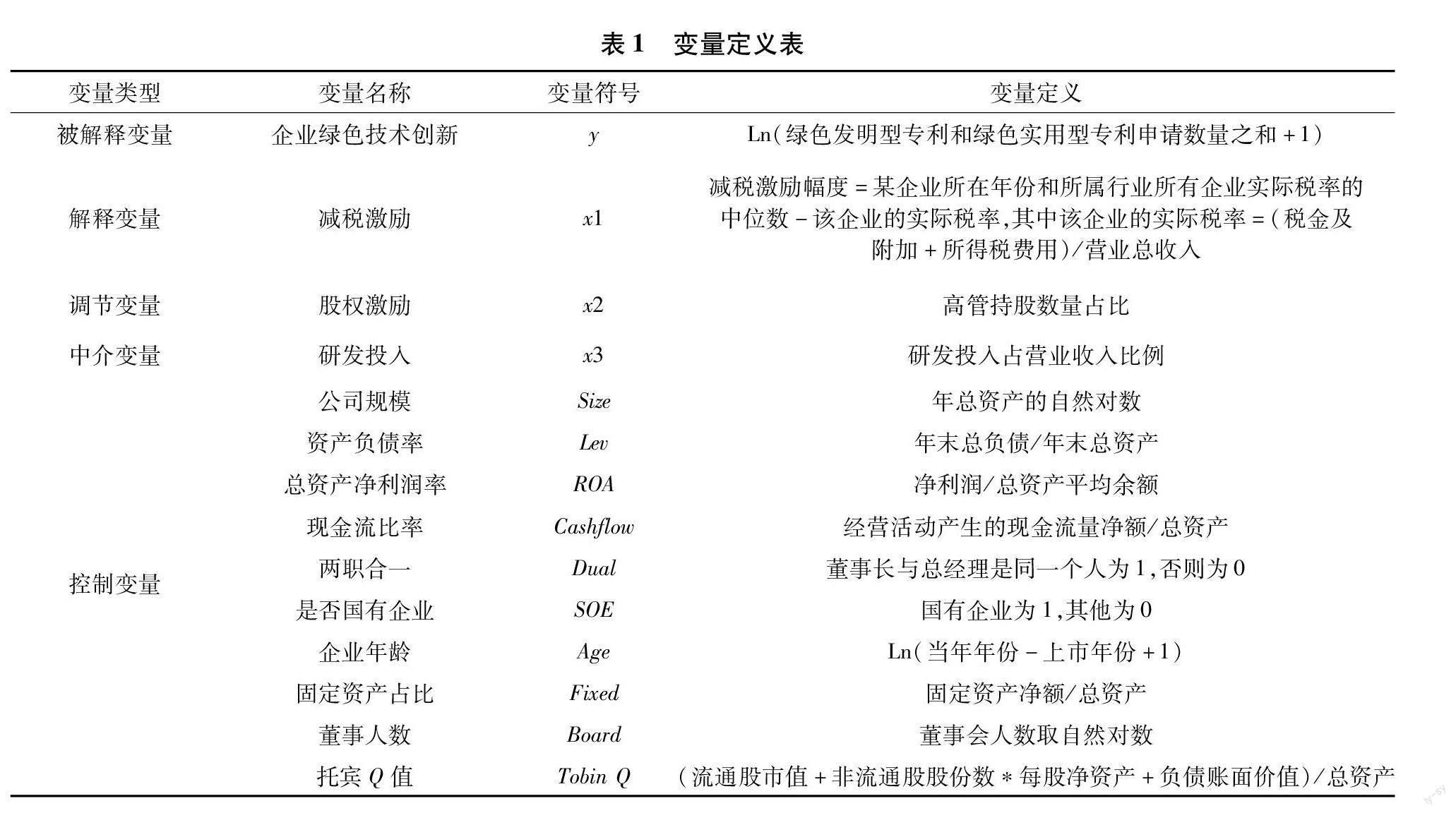

2.2.5 控制变量文中借鉴贺宏等[17]的研究,选取的控制变量包括企业规模、资产负债率、总资产净利润率、现金流比率、两职合一、是否国有企业、企业年龄、固定资产占比、董事人数、托宾Q值。变量及变量定义见表1。

2.3 模型构建1)为检验减税激励(x1)对重污染企业绿色技术创新(y)的影响,设立模型(1)

yi,t=α0+α1x1i,t+α2Ci,t+μi+εi,t

(1)

2)为检验股权激励(x2)对减税激励(x1)和绿色技术创新(y)之间的调节效应,设立模型(2)

yi,t=β0+β1x1i,t+β2x2i,t+β3x1i,t×x2i,t+β4Ci,t+μi+εi,t

(2)其中i和t分别为个体企业和年份;μi分布为个体固定效应的虚拟变量;

εi,t为误差项。3)克里斯蒂安·卡尔森等[18]开发了“混杂效应”和“标尺改变效应”(KHB)方法估量中介效应(KOHLER et al.),与其他检验中介模型效应方法相比,KHB法的优势在于:①把线性模型的分解特性推广到其他模型;②解决中介分析中使用的参数差法与参数乘方法计算结果间的差异问题;③与其他的方法相比,该方法更快更简单,并得到了王格玲等[19]的实验结果的验证。所以,文中借鉴王格玲的KHB方法来检验研发投入(x3)对减税激励(x1)促进绿色技术创新(y)的中介效应,设立模型(3)、(4)

yi,t=αF+βFx1+γFx3i,t+

δFCi,t+μi+εi,t

(3)

yi,t=αR+βRx1i,t+δRCi,t+μi+εi,t

(4)直接效应

bF=βF/σF

,总效应

bR=βR/σR

,间接效应

bR-bF=

βR/σR-

βF/σF。式中的σF和σR为规模参数,具体计算过程详见王格玲的KHB方法。

3 实证分析与检验

3.1 描述性统计根据表2中的数据可以发现,绿色技术创新的均值为0.857,标准差为1.158,最小值为0,最大值为4.489,中位数为0,表明近年来我国重污染企业的绿色技术创新水平存在较大差异,重污染企业整体的绿色创新水平不太理想,亟待提高;减税激励的均值为-0.005,最小值为-0.13,最大值为0.058,中位数为0,减税激励幅度的中位数0大于均值-0.005,说明有一半多的重污染企业减税激励幅度高于均值。这也说明,在很长一段时间里,尤其是在党的十八大之后,国家税务机关一直在持续地实施减税降费政策,并且已经取得了明显的效果,我国上市A股重污染企业的实际税率实现较大幅度的下降;股权激励的均值为0.154,最小值为0,最大值为0.5,表明重污染企业实施股权激励的幅度较小;研发投入的均值为2.675,最小值为0.03,最大值为10.61,中位数为2.68,表明研发投入强度较高的只有少部分的重污染企业,企业间的研发投入强度差距较大。

3.2 回归分析根据Hausman检验结果应选择个体固定效应模型。表3第(1)列报告了减税激励对企业绿色技术创新的影响,结果表明减税激励的回归系数为1.646,且在1%水平上显著,说明减税激励能够有效促进企业绿色技术创新,假设1得到验证。表3第(2)列报告了股权激励对减税激励和绿色技术创新之间的调节效应。在表3的第(2)列中,减税激励与股权激励交乘项(x1×x2)的回归系数为6.619,且在1%水平上显著为正,说明股权激励能够显著正向调节减税激励对重污染企业绿色技术创新的影响,假设2得到验证。

表4报告了研发投入的中介效应。由表4中数据可知,减税激励对绿色技术创新的总效应为3.943,在1%的显著性水平上通过检验,其中直接效应为3.388,间接效应为0.555,直接效应和间接效应均在1%的显著性上通过检验。说明减税激励对重污染企业绿色技术创新的影响上直接效应更大,占总效应的85.92%。从符号上,减税激励对重污染企业绿色技术創新的直接效应、间接效应、总效应符号均为正,说明减税激励可直接对重污染企业绿色技术创新产生正向促进作用,还可通过研发投入对重污染企业绿色技术创新产生间接影响,中介效应显著。

3.3 稳健性检验

3.3.1 替换解释变量为验证实证结果的稳健性,文中借鉴陈东和刑霂等[20]的方法,用税收优惠额取自然对数替换减税激励的衡量变量,其中,税收优惠额=利润总额×(名义所得税税率-实际所得税税率),实际所得税税率=所得税费用/税前利润,重新进行回归。回归结果见表5中第(1)列。由第(1)列结果可以看出,减税激励的回归系数为0.072,在1%水平上显著为正,说明减税激励的幅度越大,企业的绿色技术创新越多,假设1再次得到验证。

3.3.2 子样本检验党的十八大以来,国家税务机关对企业的减税力度逐年加大,为了更好地反映国家减税力度对企业绿色创新水平的影响效果,文中剔除了2012年及以前年份的数据,并利用剩余样本数据重复进行回归,回归结果见表5中第(2)列。由第(2)列结果可以看出,减税激励的回归系数为1.465,在5%水平上显著为正,结果发现并没有改变上述研究结论。

3.3.3 更换回归模型根据HALL、GRLICHES and

HAUSMAN[21]等文献,专利数是非负整数,其特征符合泊松分布模型。为验证实证结果的稳健性,文中采用绿色实用新型专利获得总数来替代被解释变量进行泊松分布固定效应回归,回归结果见表5第(3)列。由第(3)列结果可以看出,减税激励的回归系数为3.752,在1%水平上显著为正,结果发现并没有改变上述研究结论。考虑到被解释变量有“过度分散”的情况,对其进行负二项分布固定效应回归,回归结果见表5第(4)列,由第(4)列结果可以看出,减税激励对绿色技术创新的影响依旧显著为正,进一步验证了实证结果的稳健性。

3.4 异质性分析

3.4.1 企业规模差异不同规模的公司,由于其成长性的差异,其对减税激励的响应也存在差异。文中根据企业规模的中位数,将企业分成了大、小规模企业并进行了分组回归。回归结果见表6。可以看出,在小规模企业中,减税激励与绿色技术创新正相关,但不显著;在大规模企业中减税激励的回归系数为2.274,且在5%的水平上显著,说明企业减税激励更能显著促进大规模企业的绿色技术创新效应。这主要是因为与小规模企业相比,大规模企业具有更多的资金来源以及更强的抵御风险和应对风险的能力。

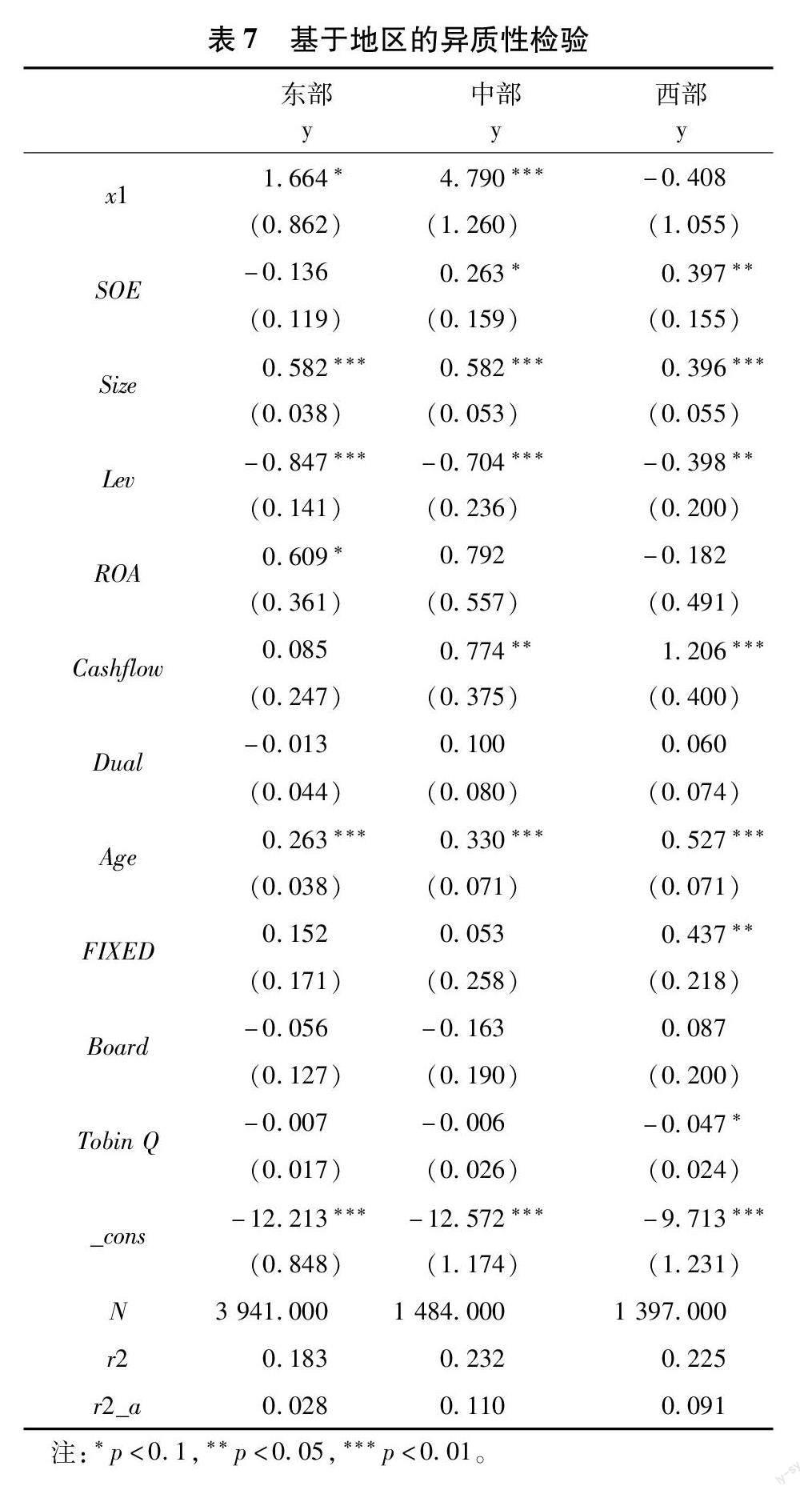

3.4.2 地区差异由于区域内的经济、政治、文化和产业结构等多种原因,区域内的企业在绿色技术创新上存在着较大的差异。由此考虑到,由于公司所处区域的不同,可能会影响到由减税激励所激发的绿色技术创新的效果,所以将样本企业分为东部、中部和西部企业,并进行分组回归,回归结果见表7。可以看出,位于东部和中部地区的企业,减税激励对于绿色技术创新有显著的正向影响;但是西部地区的企业减税激励与绿色技术创新负相关且不显著,说明减税激励更能显著促进东中部地区企业的绿色技术创新。这是由于我国位于东部和中部地区的企业先进技术较多,且重视企业的绿色技术创新;而西部地区的企业,经济发展相对较慢,进行绿色技术创新的意愿不强,才导致了这个结果。

4 结语

文中基于沪深A股重污染企业上市公司2010—2021年数据,通过建立个体固定效应面板模型,研究减税激励对企业绿色技术创新的影响及内在作用机制。研究表明:减税激励对重污染企业绿色技术创新具有显著正向影响;股权激励能够显著正向调节减税激励对企业绿色技术创新的影响作用;减税激励能够通过企业研发投入进而促进绿色技术创新;相对于小规模企业,减税激励对于大规模企业的绿色技术创新促进作用更为明显;相对于西部地区,减税激励对于东部中部地区企业的绿色技术创新促进作用更为明显。

1)进一步完善我国绿色税收制度。就短期而言,可以考虑对部分具有污染型、高耗能的企业实施更多减税优惠,例如通过引入消费税、资源税、增值税等来实现对环境污染型企业的绿色技术创新的激励。此外,还可以考虑通过对环保类产品或服务实施更多税收优惠政策,扩大绿色税收优惠范围等方式来鼓励企业进行绿色技术创新。

2)完善企业的股权激励体系。管理人员不仅是公司创新行为的重要驱动者,而且是公司R&D投资的重要执行者。通过股权激励将企业的利益与高管的利益挂钩,鼓励他们为公司工作,进而推动企业的绿色技术创新。

3)加大研发投入力度。企业只有充分认识到研发投入在公司业绩和发展中的重要性,加大研发投入,提高绿色技术创新产出,才能推动企业长期健康发展。

4)结合中小型企业的创新特点,建议国家出台相关政策,以激励中小企业增加研发投入,强化其核心技术的创新,从而提高其自主创新能力。此外,政府应该针对中小企业就绿色技术创新进行宣传,使企业树立绿色创新的理念。

5)缩小减税激励政策实施效果的地区差异。对绿色创新意识强、绿色创新投入多、绿色创新产出多的中东部地区,可以适当给予更多优惠,对于绿色创新意识较弱、绿色创新投入少、绿色创新产出少的西部地区,适当提高税收优惠力度。

参考文献:

[1] 邓力平,何巧,王智烜.减税降费背景下企业税负对创新的影响研究[J].经济与管理评论,2020,36(06):101-111.

[2]姚维保.减税降费、民营企业异质性与创新发展[J].财经论丛,2021(01):24-32.

[3]王瑶,彭凯,支晓强.税收激励与企业创新——来自“营改增”的经验证据[J].北京工商大学学报(社会科学版),2021,36(01):81-91.

[4]武悦.推进减税降费促进企业发展[J].价格理论与实践,2022(11):76-78.

[5]高正斌,张开,倪志良.减税能促进企业创新吗?——基于所得税分享改革的准自然实验[J].财政研究,2020(08):86-100.

[6]王虹,何佳.减税降费、企业创新与价值创造[J].财会月刊,2020(16):145-152.

[7]李炳财,倪骁然,王昆仑.税收激励、风险投资与企业创新——来自政策试点的证据[J].财政研究,2021(10):63-76.

[8]杨林,沈春蕾.减税降费赋能中小企业高质量发展了吗?——基于中小板和创业板上市公司的实证研究[J].经济体制改革,2021(02):194-200.

[9]谢谦,汪雪婷.以企业创新发展推进共同富裕——基于股权激励的视角[J].金融经济学研究,2022,37(1):101-117.

[10]张晶,陆承俊,纳夏.高管激励、独立董事与企业创新质量[J].云南社会科学,2022(03):74-83.

[11]赵世芳,江旭,应千偉,等.股权激励能抑制高管的急功近利倾向吗——基于企业创新的视角[J].南开管理评论,2020,23(06):76-87.

[12]朱德胜.不确定环境下股权激励对企业创新活动的影响[J].经济管理,2019,41(02):55-72.

[13]陈洪玮,徐清如,陈霏.制度环境与研发投入对高技术产业创新绩效的影响[J].统计与决策,2021,37(18):166-170.

[14]郭捷,杨立成.环境规制、政府研发资助对绿色技术创新的影响——基于中国内地省级层面数据的实证分析[J].科技进步与对策,2020,37(10):37-44.

[15]谢东明,王平.减税激励、独立董事规模与重污染企业环保投资[J].会计研究,2021(08):137-152.

[16]王旭,王非.无米下锅抑或激励不足?政府补贴、企业绿色创新与高管激励策略选择[J].科研管理,2019,40(07):131-139.

[17]贺宏,肖丽蒙.减税降费、绿色创新与高质量发展——基于我国制造业企业的研究[J].福建论坛(人文社会科学版),2022(02):86-98.

[18]KOHLER U,KARLSON K B,HOLM A.Comparing coefficients of nested nonlinear probability models[J].Stata Journal,2011,11(03):420-438.

[19]王格玲.社会网络对农户节水灌溉技术采用影响研究[D].陕西:西北农林科技大学,2016.

[20]陈东,邢霂.税收优惠与企业研发投入——内部控制的视角[J].现代经济探讨,2020(12):80-90.

[21]HALL B H,GRILICHES Z,HAUSMAN J A.Patents and R&D:Is there a lag?[J].International Economic Review,1986,27(02):265-283.

(责任编辑:王强)