基于融资需求理论的生益电子分拆上市效果探究

2023-07-21张美玲李庆香

张美玲 李庆香

【摘要】近年来A 股市场越来越成熟,监管部门对分拆上市的态度由严格逐渐转为鼓励,这一系列信号促使上市公司在A 股市场分拆上市兴起了热潮。生益科技成为了A 股上市公司分拆子公司上市的第一家公司。该行为背后的动因和效果等均值得关注。文章通过案例研究,得出生益科技此次的分拆行为对公司财务和治理效率的提升确有帮助,为自身的发展产生了积极的作用,为未来同行业的其他企业涉及分拆上市提供了正向的参考。

【关键词】分拆上市;生益科技;融资需求理论

【中图分类号】F832.51;F406.7

一、引言

分拆上市作为一种近些年来流行的资产重组方式,很快被企业接受并选择。1993—2003 年,每年大约有1700 多家美国企业参与分拆上市。同国外相比,我国起步较晚且发展缓慢。2000 年,同仁堂分拆其子公司同仁堂科技至香港联交所上市,是中国证券市场上第一家完成分拆上市的公司。2010—2019 年间,共有9 家A 股上市公司分拆至港交所上市。2019 年12 月,《上市公司分拆所属子公司境内上市试点若干规定》的正式出台打破这一僵局,为分拆A 股上市提供了新的路径,上市公司披露或正在进行子公司分拆上市流程的数量显著增多,迎来境内分拆上市热潮。

在这样的背景下,研究 A 股上市公司分拆上市动因、过程以及能为母子公司带来何种效果意义重大,也为我国上市公司转变发展战略提供了新思路。本文基于融资需求理论,分析生益科技分拆生益电子上市的效果。

二、文献综述

上市公司选择分拆子公司上市的动因不尽相同,但从企业融资需求角度来看,子公司分拆上市后可以在公开股票市场进行融资,融资渠道广,融资规模大,且上市后企业股权流动性强,有利于提升股票市场价值。是否有充足的资金是企业发展的关键,对于业务扩张型企业而言,充足的资金能保证企业业务的顺利开展。在面临资金不足时,企业可以变卖部分资产换取相应资金来支撑企业的发展,但是因为市场上的买家数量庞大,大多数的母公司会因为变卖资产面临着控制权丧失的风险,为了保证母公司的控制权不被稀释,分拆上市进行融资成为企业首选。

融资需求理论认为,在资本市场,融资方式可以分为股权融资和债权融资,股权融资是分拆上市的主要原因之一,已有文獻从两个角度进行了研究。

(一)母公司难以提供子公司的发展需要

对于子公司来说,上市前单单依靠母公司和其他股东出资,资本规模小,子公司在上市后可以获得更多的融资渠道,筹集更多的资金用于自身发展,因此大部分公司进行分拆上市都是为了提供子__公司发展需要的资金(陈晞,2010)。子公司分拆上市后,母公司不能满足子公司的资金需求时,子公司可以直接从市场上筹集发展所需的资金,不用再依赖母公司,也可以缓解母公司的资金压力(宋然,2017)。当子公司需要大量资金而母公司短时间内无法提供帮助,将子公司分拆出去获取融资资金,然后利用这些融资资金改善整个总公司的经营状况,以达到满足子公司发展需要的目的(肖爱晶、耿建辉,2019)。

(二)满足股权融资

大多数上市公司倾向于扩大企业规模,不愿意让自己控制的资产减少,导致当母公司选择分拆子公司上市时,会向市场传递公司存在融资的信号(Allen,Mc Connell,1998)。公司分拆上市是为了融资,这说明上市所获得资本通常是用来偿还母公司或子公司的负债(Thomas H.Thompson,2016)。也有国内研究表明,分拆上市是为了摆脱子公司的融资约束,能有效的优化资本结构来降低财务杠杆(肖大勇,罗欣,2003)。还有研究认为分拆上市可以提升母子公司股票价格和融资能力,进而提升企业市值(张萌,2021)。通过对新浪分拆微博上市的研究,指出分拆上市可以获得融资效应,促进企业的发展(史建军,2018))。

三、案例企业概况

(一)生益科技与生益电子简介

广东生益科技股份有限公司(简称生益科技),创建于1985 年,主营业务为生产和销售以覆铜板和粘结片、印制线路板、陶瓷电子元件为主的各类电子材料,所在行业为覆铜板行业。生益科技于1998 年在上海证券交易所上市。

生益电子成立于1985 年,其主营业务为印制电路板,印制电路板在全球电子元件细分产业中产值占比第一,在物联网、电子制造、工业存储等都有广泛应用。于2021 年在上海证券交易所挂牌上市。

(二)母子公司关系

1. 业务联系

生益科技所处的行业为覆铜板行业,生益电子所处的行业是印制电路板。覆铜板是将电子玻纤布或其它增强材料浸以树脂,一面或双面覆以铜箔并经热压而制成的一种板状材料,是电子产业核心基础原材料之一;而印制电路板是在覆铜板上有选择地进行加工、蚀刻、钻孔及镀铜等工序。两者是新型电子元器件及设备制造行业产业链的上下游,业务方面联系密切。

生益科技是生益电子最主要的供应商,生益科技的覆铜板是生益电子印制电路板业务最主要的原材料。2017—2019 年,生益电子向生益科技采购的覆铜板和半固化片各年数量分别为752.69万平方米、702.17 万平方米和676.80 万平方米,在其对外总采购量中各年占比分别为70.34%、59.19% 和40.63%。

在分拆上市之前,生益电子纳入生益科技的合并范围,报表合并后的生益科技营业收入主要有覆铜板(CCL)、印制电路板(PCB) 两大来源。生益科技覆铜板业务实现的营业收入约占总营业收入的70% 以上,2019—2021 年平均维持在76% 左右。生益电子印制电路板业务的营业收入约占生益科技总收入的22.58%。从生益科技的两大业务中,覆铜板(CCL)业务的营业收入占总体营业收入的比例极高。

2. 股权关系

在生益电子IPO 前,生益电子是生益科技下的控股子公司,生益科技持有生益电子5.23 亿股,持股比例78.67%。分拆后生益科技仍然是生益电子的控股股东,股权结构不会发生变化,只是股权比例有所降低,由原来的78.67% 变为62.93%,仍拥有绝对控制权。

四、基于融资需求理论的分拆上市效果

分拆上市实现了企业公开市场的股权融资,满足企业资金需求,调整了资本结构,还因股票在公开市场交易而影响公司市值。本文从募集资金、资本结构、市值三个方面对分拆上市的融资效果进行分析(见图1)。

(一)募集资金促进投资

生益电子上市前,股权融资渠道主要来自于母公司生益科技,资金来源有限。上市后,生益电子公开发行股票1.67 亿股,发行价为每股12.42元,融资渠道拓宽,IPO 募集资金到位,募集资金约39.61 亿元,货币资金由2020 年的1.58 亿元迅速增长到11.63 亿元,增幅663.68%;固定资产由19.44 亿元增长到25.93 亿元,增幅33.37%(见图2)。东城工厂(四期)项目于2021 年12 月完成主体结构封顶;吉安生益一期项目在2021 年第三季度达到设计产能,二期也于2021 年第四季度正式启动筹建。生益电子全力推进建设投产,产能在不断的扩充,2021 年新增产能15.5 万平方米,2022 年预计新增产能56.8 万平方米。

生益电子还加大研发投入,其研发费用保持较快的增速。从2020 年的1.56 亿元增长到2021年的1.90 亿元,增速为22%;2020 年研发人员有596 人,2021 年人数增加76 人,达到672 人,研发投入的持续增加也成功转化为生益电子的技术体系和自由知识产权。截至2021 年期末,公司已经获得了近200 项发明专利,10 余项项核心技术,发展势头良好。其中,2021 年新形成发明专利近50 项,新发表12 篇技术论文,新获得广东省名优高新技术产品3 项,以持续提升的核心竞争力维护公司在行业内的技术领先地位。

(二)优化资本结构

从股权结构看,IPO 后生益科技持股比例由78.67% 减少到62.93%,但仍保持控股权。股权结构更加分散,有利于优化其股权结构,公司还建立了包括独立董事在内董事会,建立了监事会,改善公司治理结构和机制。

生益电子通过IPO 股权融资,其偿债能力发生变化。长期偿债能力主要选取资产负债率、产权比率两个较稳定的指标,短期偿债能力主要选取流动比率、速动比率两个流动性较强的指标。分拆上市为生益电子的发展提供了充足的资金,通过分析生益电子的偿债能力,可以判断经营是否存在财务风险,也是反映融资效应的重要方式。

对于短期偿债能力,生益电子上市之前的流动比率、速动比率都低于行业均值,这说明生益电子成立之初资金缺乏,流动性差,上市之后,流动比率、速动比率有明显增长,流动比率略高于行业均值,速动比率与行业均值持平。表明2021 年生益电子分拆上市为其带来了充足的现金流以及很好的流动性,对于长期偿债能力,生益电子在2019 年和2020 年资产负债率和产权比率高于行业均值,上市之后,两个指标出现明显下降,降低了偿债风险。

(三)市值规模增加

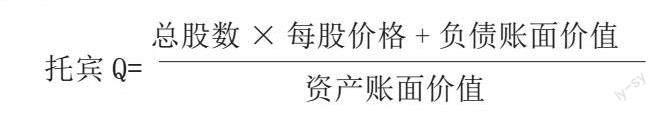

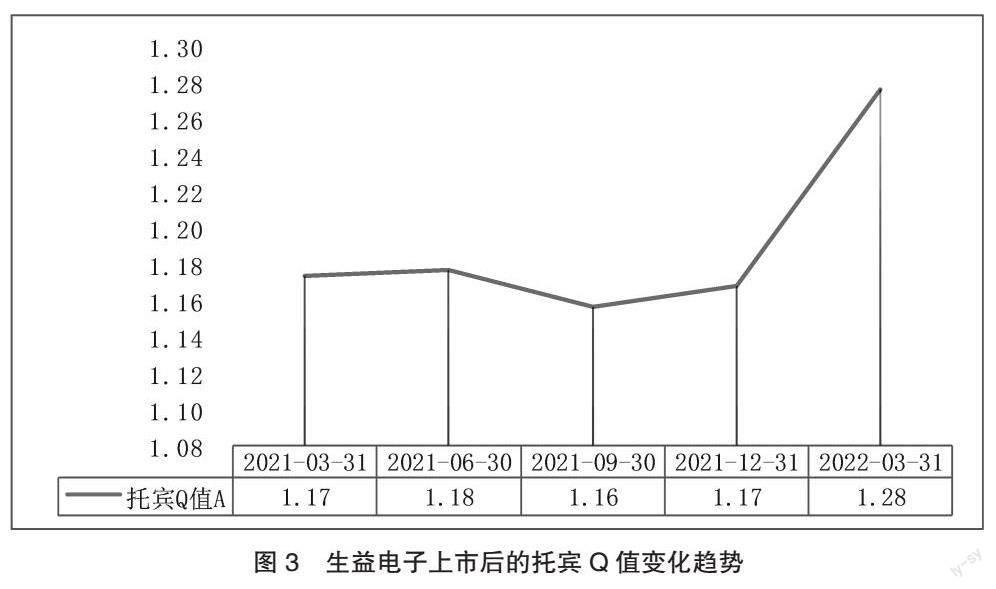

分拆上市前,生益电子是生益科技控股的子公司,从财务报表看,生益电子纳入生益科技的合并范围,生益电子的经营效益是反映在生益科技的财务报表中。生益电子上市首日,按照收盘价,生益电子的市值为178.3 亿元,增加了股东财富。分拆上市后,生益电子股权流动性增强,股权价值市场化。从市场层面看,公司的股价是最直观反映其价值的指标,生益电子上市前,无法直接判断其价值,这也是分拆前由于信息的不对称性导致的。分拆上市后,生益电子会披露其财务状况、各种信息,因此上市后更有助于资本市场对其进行价值的重估。本部分对于生益电子价值的评估主要采用托宾Q 比率。本文参照与大多数研究相同方式,使用账面价值替代重置成本。其中,托宾Q 的计算公式如下:

生益电子上市后,托宾Q 值變化趋势如下:从图3 的变化趋势可知,生益电子自2021 年2 月25 日分拆上市后托宾Q 一直大于1,这意味着资本市场对生益电子看好,而在分拆上市前,生益电子是无法直接通过市场来估值的。因此,分拆上市带来的融资效应有利于生益电子进行价值重塑,且对价值的提升有着积极的作用。

五、研究结论与启示

(一)结论

本文以国内首家A 股上市公司生益科技分拆子公司生益电子为例,从满足融资需求视角分析生益电子上市效果,得出以下结论:

首先,生益电子的分拆上市为自身发展提供了资金的支持,股东权益实现大幅增长,促使企业扩充产能,加大研发投入。其次,分拆上市为生益电子带来了充足的现金流以及很好的流动性,提升了偿债能力,优化了资本结构。最后,生益电子的上市有助于实现自身股权的市场化估值,提升股东财富。

(二)启示

第一,分拆上市可以扩大股权融资,企业在分拆前应充分评估子公司发展的资金需要,既要通过股权融资满足资金需求,还要防止股权稀释,建立合理的股权结构和治理结构。

第二,分拆上市在满足公司发展资金需求同时,还将影响公司资本结构和股票流动性,而股票流动性增强一方面获得市场化估值,另外也会导致股价波动和股东财富的市场化变动。

第三,企业在以满足股权融资需求为主要动机的分拆上市决策制订时要综合考虑融资、治理结构、资本结构、股票市场价格等因素。

主要参考文献:

[1]Jeffrey W.Allen,John J.Mc Connell.Equity Carve-Outs and Managerial Discretion[J].The Journal ofFinance,1998,53(1):163-186.

[2]Thomas H.Thompson.Underpricing,partial pricea d j u s t m e n t s , a n d E q u i t y c a r v e - o u t s [ J ] . J o u r n a lofEconomics and Finance,2016,40(2).

[3] 肖大勇, 罗昕, 邓思雨, 董雪. 企业分拆上市动因: 市值管理还是拓展融资渠道—同方股份分拆上市案例研究[J]. 上海管理科学,2013,35(06):72-78.

[4] 张萌. 数字经济背景下企业分拆上市的动因与绩效分析.[D]. 内蒙古财经大学,2021.

[5] 史建军. 新浪分拆微博上市的价值创造分析[J]. 会计之友,2018(21):119-125.

[6] 陈晞. 公司分拆上市动机及影响[J]. 商业文化( 学术版),2010(08):125-126.[4]

[7] 宋然. 我国上市公司分拆上市效益研究[J]. 合作经济与科技,2017(06):98-100.

[8] 肖爱晶, 耿辉建. 企业分拆上市的动因及绩效研究[J]. 财会通讯,2019(11):52-56.

责编:险峰