“放管服”改革促进企业投资的内在机制与实证检验

2023-07-06张超宋华盛

张超 宋华盛

摘要:“放管服”改革是优化营商环境的重要举措,其对市场主体活力的影响机理尚无定论。本文以2015年我国各地深化“放管服”改革实施为准自然实验,以优化营商环境为切入点,采用双重差分法分析“放管服”改革对企业投资的影响。研究证明:“放管服”改革政策显著促进了企业投资、有助于激发市场活力,促进了经济高质量发展;相比国有企业和大型企业,“放管服”改革对非国有企业和中小企业的投资活动促进程度更大,这种效应主要通过提高企业投资回报率和缓解企业外部融资约束发挥作用。因此,应持续深化“放管服”改革,重视“放管服”改革对企业投资的促进效应,降低制度性交易成本,为激发市场活力提供制度保障。

关键词:“放管服”改革;营商环境;企业投资;双重差分法

中图分类号: F273;F275文献标识码:A文章编号:1001-148X(2023)03-0101-09

收稿日期:2021-09-11

作者简介:张超(1994-),男,福建漳州人,讲师,博士,研究方向:公司金融;宋华盛(1978-),男,浙江温州人,教授,博士生导师,研究方向:公司金融与国际贸易。

基金项目:国家自然科学基金面上项目,项目编号:71573230;浙江省自然科学基金项目,项目编号:17NDJC191YB。

一、引言

近年来我国面临错综复杂的外部环境,较低的实体投资回报率直接导致实体投资“低迷”[1-2],实体经济面临较大下行压力。营商环境是影响企业微观行为、尤其是企业生产性活动的一个重要因素[3-4],制度环境的改善能够促进企业投资,帮助企业实现高质量发展。2015年提出的“放管服”改革在降低市场进入门槛的同时有助于转变国民经济的发展方式,有效地降低了企业投资的制度性交易成本,提振了市场主体投资兴业的信心。首先,“放管服”改革大幅压缩了审批时限,缩短了企业项目投资建设期[5],有利于企业减少投资“等待”成本,增加了企业投资积极性。其次,“放管服”改革优化了我国营商环境,有助于降低企业开办成本[6-7]和制度性成本[8];“放管服”改革范畴下的“证照分离”改革不仅缩短了企业开办时间,也降低了企业缴纳的政府经营服务性费用。再次,“放管服”改革强化了行政审批过程中的监督检查和改善审批流程,健全了公开透明、公平公正的市场监管规则,保障了市场主体的合法权益,约束了执法者的自由裁量权,减少了行政审批的利益寻租,减少了企业寻租的必要性,进而降低了企业成本。最后,“放管服”改革优化了法治环境,给予了当地企业更好的司法保障,更好地保护了企业权益,降低了企业项目投资过程中处理纠纷的成本。另外,由于企业投资的不可逆性较高,企业将投资策略视为期权,而“放管服”改革增加了企业家对未来经济形势的乐观程度,降低推迟了投资的期权价值。因此,“放管服”改革提高了企業实体投资回报率,增加了实体投资的信心。

企业筹集资金的方式为内部融资和外部融资两种途径,而外部融资包含外部股权融资和债务融资。我国上市公司增发和配股的限制条件较多,并且程序烦琐,企业更多地选择债务融资获取资金,企业投资所需的外部资金主要来源于银行贷款[9-10],“放管服”改革主要通过以下三个方面增加企业债务融资来促进企业投资。

第一,“放管服”改革不仅强化了“声誉”效应,也降低了金融机构和企业之间的信息不对称问题,进而提升了企业获取信贷资源可得性。从“声誉”效应视角出发,金融机构在信贷配给时主要考虑企业声誉和与信贷对象的信任程度[11]。“放管服”改革以来,政府运用大数据等新兴技术来加强企业信用风险管理、完善市场信用体制,并对市场主体的信用等级进行分类,提高了企业信用违约代价,激励了企业认真履行合约和维护自身声誉,有助于提升金融机构的放贷意愿和积极性。从信息不对称视角出发,“放管服”改革以来政府创建了政银企融资信息服务系统,将企业融资所需各类数据及信用信息提供给银行等金融机构,缓解了银企信息不对称程度,进而激励了银行加大贷款规模。因此,信贷信息披露即有助于减轻信息不对称,也有利于金融机构更好地管理信贷风险和增加放贷意愿,制度环境改善引致信贷信息披露有益于中小企业融资[12]。

第二,“放管服”改革改善了法治环境,给予了银行等金融机构更好的法律保护,从而提升了金融机构的放贷意愿。良好法治环境提升了违约债务的回收率,降低了金融机构的潜在经济损失,激励了金融机构增加信贷供给的规模[13]。“放管服”改革提高了法律保护水平,更好保护了金融机构的合法权益,并减少了金融机构放贷过程中产生的纠纷成本,金融机构更倾向于增加贷款规模。此外,良好法治环境有效抑制股东和企业经营者的机会主义行为,同时降低股东和企业经营者的潜在代理纠纷可能性,从而提升企业获取信贷资源的可得性[14]。

第三,“放管服”改革抑制了银行等金融机构的寻租行为,从而弱化了银行关联对企业债务融资的影响,增加了信贷资源流入非银行关联企业的可能性。具有银行关联的企业为了获取更多的债务融资[15],企业将聘请银行关联董事等方式作为寻租中介,通过建立企业与银行之间的金融系统关系网络获取所需的债务融资,这称作银行关联的资源效应[15]。但是,在良好的金融生态环境,银行关联对企业债务融资没有明显影响[16]。“放管服”改革加强事中事后监管,优化了金融管理和服务,营造了良好金融市场环境,并且鼓励银行等金融机构对制造业企业、民营企业和小微企业加大信贷投放,有助于规范和杜绝银行等金融机构的寻租行为。因此,“放管服”改革优化了当地金融生态环境,弱化了银行关联对企业债务融资的影响,增加了非银行关联企业获取信贷资源的机会。所以,“放管服”改革提高了企业实体投资回报率、缓解了外部融资约束,进而促进企业投资,其机理分析如右图所示。

“放管服”改革对企业投资的促进程度也会受到企业自身特征的作用。

第一,与国有企业和大型企业相比,非国有企业和中小企业往往面临严重的行政制约和政策制约,更容易出现投资“无处投、不能投”等问题[17-18]。因此,“放管服”改革对企业投资的促进程度也会受到企业自身特征的影响。“放管服”改革健全了公开透明的市场监管规则,清除了妨碍市场公平竞争的规定,保障了各类企业之间的公平性,拓展了非国有企业和中小企业的发展空间,增强了非国有企业和中小企业的投资意愿。与此同时,以往由于产权保护制度的缺失,非国有企业和中小企业的产权容易受到公权力的侵害,导致这些企业的投资“不愿投、不敢投”[19]。“放管服”改革有助于构建“亲”“清”新型政商关系,提高了当地法律保护水平,加大了产权保护力度,企业家把更多精力用于生产性活动,而不是寻租性活动,从而促进了产业升级和经济增长。

图“放管服”改革对企业投资的作用路径

第二,与国有企业和大型企业相比,非国有企业和中小企业面临着“产权歧视”和“规模歧视”,更难获得信贷支持[20]。由于国有企业拥有产权优势,其借款被视为存在政府信用的隐性担保,更容易得到银行信贷资金。此外,大型企业具有更多的可抵押资产,更受银行的青睐。相比之下,由于非国有企业和中小企业缺少政府信用背书和可抵押资产,与银行之间的信息不对称程度更高,贷款违约风险较大,一般获得较小规模的银行信贷投放[10]。在“放管服”改革后,政府创建了政银企融资信息服务系统,将企业融资所需各类数据及信用信息提供给银行等金融机构,降低了银企间的信息不对称程度,信贷信息披露帮助金融机构更好地控制贷款风险,银行更愿意向非国有企业和中小企业增加贷款规模。因此,相比国有企业和大型企业,“放管服”改革所代表的营商环境改善非国有企业和中小企业投资的程度更大。

本文选取我国A股上市公司2011-2019年间的数据作为样本,将2015年后各地贯彻“放管服”改革视为准自然实验,采用双重差分法检验并回答“放管服”改革是否促进了企业投资进而激发市场主体活力;“放管服”政策的潜在作用机制是什么,对不同类型企业是否存在差异化影响,政策效果是否可持续,以期为更好地借助“放管服”改革达成“保市场主体”“稳投资”和激发市场活力的目标提供参考。

囿于营商环境数据的可得性,本文的部分文献采用世界银行的企业调查数据[4,8],但是上述研究所使用数据年份均在“放管服”改革之前,无法识别2015年后我国营商环境的变化。此外,上述研究使用截面数据而非面板数据,在模型设定上无法控制个体固定效应,可能存在模型设定偏误的问题;与此同时,现有文献在分析企业投资的驱动因素时主要从外部宏观环境和企业自身特征因素两个视角切入,如固定资产加速折旧政策、最低工资制度促进企业投资[21-22],而CEO早期困难生活经历、政策不确定性、市场情绪波动显著地减少企业投资[23-25]。

“放管服”改革所代表的营商环境改善有助于变量间的因果识别,也有助于分析近年来政府在营商环境优化方面的改革成效,为评估“放管服”改革提供相關的经验证据。事实上,“放管服”改革改善了企业赖以生存的营商环境,既有助于清除市场壁垒,改善审批流程,降低企业制度性交易成本,又通过建立市场信用体制和搭建政银企融资信息服务平台,减轻企业与银行之间的信息不对称问题,增加企业从银行获得借款的可能性。改善营商环境不仅有助于降低企业开办成本[6-7]和制度性成本[8],也影响金融机构的风险控制和放贷意愿[12]。因此,探讨中国情境下的“放管服”改革对企业投资的影响是研究外部宏观环境影响实体经济的一个新视角,也是对既有文献的补充和拓展。本文以投资回报率和债务融资两个视角为切入点,阐释“放管服”改革对企业投资行为的影响机制,并进一步分析“放管服”改革对促进不同类型企业投资的差异化影响,可能的贡献体现在:第一,拓展了关于促进企业投资的研究。“放管服”改革和减税降费都是为了支持实体经济发展[5],部分文献发现降低企业税负能够促进企业投资[1],但这极大地增加政府的财政压力,如何以较低成本鼓励企业投资有待进一步的研究。第二,本文以渐进性的“放管服”改革为准自然实验,丰富“放管服”改革的后果方面研究,有效识别了“放管服”改革所代表的营商环境改善与企业投资之间的因果关系。第三,丰富和拓展“放管服”改革的政策内涵,为政府部门在制定和评估“放管服”改革相关的法规、规章等文件时提供相关的参考。

二、研究设计

(一)数据来源与处理

本文选取2011-2019年间的A股上市公司作为样本,剔除ST公司、金融和房地产行业、关键变量有缺失值的样本,数据来源于WIND、CSMAR和北大法宝数据库。样本数据时间起始于2011年,是因为2008年的国际金融危机对企业投资具有明显影响,这可能对本文的模型识别产生一定的冲击和干扰。另外,样本数据时间截止于2019年是为了排除新型冠状病毒疫情(COVID-19)的影响。为了避免受到极端值的影响,本文按年对连续变量的上下1%极端值进行Winsorize方法处理。

(二)变量定义

1. 被解释变量:企业投资(Invest)。根据花贵如等(2011)的做法[26],本文使用购建固定资产、无形资产和其他长期资产支付的现金除以期初总资产作为企业投资的指标。

2. 核心自变量:“放管服”改革(Policy)。若企业所在省份i在t年已出台过“放管服”改革的省级地方性法规或省级地方政府规章,则赋值为1;反之,赋值为0。具体而言,本文识别各省份为深化“放管服”改革以优化营商环境而出台一系列政策的具体方法,是人工阅读和手工收集北大法宝、知领政策库、各省份人民政府网站上出台有关“放管服”内容的省级地方性法规和省级地方政府规章。一是从法律层次和效力角度出发,不考虑省级政府为推进“放管服”改革而实施的其他规范性文件,原因是省级人大及其常委会制定的地方性法规和省级人民政府制定的地方政府规章具有更高的法律层次和更强的效力[27];二是聚焦于相对综合性的“放管服”改革系统性文件,这些文件强调为企业简化办事程序、优化办事流程、压缩审批时间、提供高效便捷的服务。

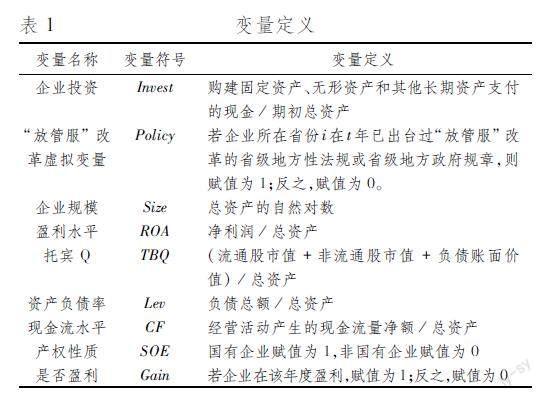

3. 控制变量:参考花贵如等(2011)的做法[26],本文选取变量包括企业规模(Size)、盈利水平(ROA)、托宾Q(TBQ)、资产负债率(Lev)、现金流水平(CF)、产权性质(SOE)、是否盈利(Gain),控制变量的具体定义参考表1。

(三)变量描述性统计

表2是对上述主要变量的描述性统计。企业投资Invest的均值为6.30%,标准差为6.62%,这说明样本期间不同企业对投资的偏好有着明显差异,在样本期间企业投资最高为53.03%。

(四)研究模型的设定

为检验“放管服”改革是否会促进企业投资,参考渐进性推广政策的相关研究[28],本文设定的双重差分模型(Difference-in-Differences, DID)為如下形式:

Investit = α + βPolicyit + ζXit + γi + δt + εit (1)

其中,Investit为因变量,表示企业投资;Policyit为核心自变量,表示“放管服”改革虚拟变量;Xit为控制变量,γi和δt为个体固定效应和年份固定效应,εit为随机干扰项。值得一提的是,年份固定效应不仅控制时间维度的外生冲击,也控制国家层面“放管服”政策冲击。与上述研究的做法相一致[28],Policyit为传统双重差分模型中的交互项。如果β显著为正,那么说明“放管服”改革促进企业投资。

三、实证结果分析

(一)基准回归结果

表3的回归结果显示不论回归模型中是否包括控制变量,Policy的系数均显著为正,且在5%水平下显著,说明相对于控制组,实验组企业在“放管服”改革后增加投资。以第(2)列为例,Policy的系数为0.0044,在经济意义上说明相对于控制组,“放管服”改革会增加实验组企业投资0.0044个单位,而样本期间企业投资的均值为0.0630,企业投资在“放管服”改革出台后大约提高6.98%。因此,“放管服”改革显著促进了企业扩大投资规模。

(二)稳健性检验

(1)替换核心变量指标。本文使用资本支出除以期初总资产作为企业投资的替代变量(Invest2)。回归结果见表4第(1)列,印证了“放管服”改革促进了投企业投资,也表明本文的基本结论保持稳健。

(2)内生性检验。为了检验平行趋势和消除样本选择偏误的顾虑,本文进行两方面的安慰剂检验。一方面,实验组和控制组可能在政策发生前就具有系统性差异,政策后的投资结构变化并非由于“放管服”改革的作用。为排除这种可能性而选取地方政府出台“放管服”改革的前三年作为假定的政策发生年份,重新进行DID模型回归。表4第(2)列的结果显示,假定真实政策前三年为政策发生年的情况下,Policyplacebo的系数确实并不显著,说明确实是由于“放管服”改革导致因变量的变化,并非事前趋势所致。另外,实验组和控制组的划分不是完全外生的,回归结果可能是由不可观测因素所驱动的。为了消除这种顾虑,根据各个省份首次颁布与“放管服”改革相关的政策文件时间分布,随机抽取省份假定在特定年份颁布政策,重新进行DID估计,这样重复1000次,并画出Policy的系数的概率密度函数图(限于文章篇幅,故略去)。随机选取实验组后,未汇报的结果显示Policy的系数均值非常接近于0,且基准回归表3第(2)列的系数0.0044靠近概率分布的最右侧,说明基准回归结果并非样本自选择导致。

(3)PSM-DID回归结果。虽然“放管服”改革对企业的影响是由所在省份决定的,具有一定的外生性,但是模型依然存在样本选择偏误问题,因为不同省份企业在生产规模、盈利能力和投资机会等方面存在一定的差异,这种差异可能导致这些企业更偏向扩大投资规模。为了减轻这个样本选择偏误的问题,可利用倾向得分匹配(Propensity Score Matching,PSM)方法,对样本期间内“放管服”推广地区的企业和未被推广地区的企业进行样本匹配,再进行DID模型回归,结果见表4第(3)列。PSM匹配第一阶段选择的协变量有资产规模、盈利水平、托宾Q值、资产负债率、现金流水平、产权性质和企业是否亏损等配对指标,采用一对四的匹配方法[29]。表4第(3)列的结果与基准回归保持一致,即“放管服”改革促进了企业投资。

(4)剔除政策实施后的新增企业。本文的数据是非平衡面板,为避免“放管服”改革颁布后(即2015年之后)新加入的企业对本文的基本结论产生影响,删除了该部分样本。根据表4第(4)列,删除新增企业后,企业投资的处理效应均符合预期,结果与基准回归一致。

(5)序列相关检验。实体经济和金融市场等经济系统周期可能影响企业的投资决策,使得回归方程中的随机误差项之间不是相互独立,双重差分模型存在序列相关问题。因此,不能准确地计算基准模型中估计系数的标准差,统计推断的相应结果也值得怀疑。在表4第(5)列采用随机再抽样的方法,该方法可得到一致估计的标准差,更好地处理模型的残差,具体做法是使用Bootstrap方法对标准误进行调整。在应用Bootstrap方法进行假设检验时,选择自助样本抽样次数为999次。根据表4第(5)列的回归结果,本文基本结论保持了稳健。

(6)控制宏观维度变量的回归结果。各地出台“放管服”改革的相关政策是为了贯彻中央政府深化“放管服”改革的要求,企业个体的微观行为很难影响全部宏观政策,而各地出台政策的先后顺序与企业投资行为没有直接关联,存在反向因果问题的可能性极低;与此同时,当地经济发展水平、财政收入和财政支出等宏观层面因素可能影响“放管服”改革的推进和企业投资行为。为避免未控制宏观维度变量而导致的遗漏变量问题,选取省份GDP、省份人口数、省份教育程度、省份财政收入和省份财政支出等指标,对这些指标进行对数化处理。回归结果见表4第(6)列,本文的基本结论依然保持不变。

(7)考虑外部因素的干扰。为避免样本期间其他相关改革对本文基本结论的影响而进行一系列稳健性检验,确保排除回归结果被高估的情形或者克服潜在的遗漏变量问题。第一,排除绿色信贷政策的干扰。中国《绿色信贷指引》在2012年正式实施,该政策要求银行基于企业环境和社会表现开展绿色信贷,对重污染行业的影响较大。第二,排除固定资产加速折旧优惠政策的影响。财政部和国家税务总局于2014、2015和2019年分三次拓宽适用固定资产加速折旧优惠政策的行业,上述两类政策对不同行业具有差异化的影响。所以,本文在基准回归模型中控制行业随时间变动的因素,即加入行业×年度固定效应,该做法能控制包含上述两类政策在内不同行业受到的差异化影响。根据表5第(1)列的回归结果,Policy的回归系数在5%水平下显著为正,这说明可以减轻外部因素对本文结论干扰的可能性。

(8)考虑其他规范性文件的影响。相比于省级人大及其常委会制定的地方性法规和省级人民政府制定的地方政府规章,省级政府制定的其他规范性文件的层次更低、效力更弱[27],因而在基准回归中本文不考虑省级政府为推进“放管服”改革而实施的其他规范性文件。出于谨慎性考虑,本文在实证回归设计时考虑省级政府制定其他规范性文件带来的影响。具体而言,在回归模型中估计其他规范性文件的处理效应。表5第(2)列的回归结果显示其他规范性文件的处理效应(Policy2的回归系数)虽然为正,但是并不显著,而Policy的回归系数在5%水平下显著为正,因此可以排除其他规范性文件的影响。此外,表5第(2)列的回归结果表明相比于其他规范性文件,地方性法规和地方政府规章由于层次更高、效力更强,对企业投资的影响程度更大。

四、影响机制和异质性分析

为了验证“放管服”改革对企业投资的影响,参考已有的研究[30],采用中介效应模型检验理论分析中所提炼的两个作用机制,设定的回归方程组为如下形式:

Investit = α + cPolicyit + ζXit + γi + δt + εit (2)

Mit = α + aPolicyit + ζXit + γi + δt + εit (3)

Investit = α + c1Policyit + bMit + ζXit + γi + δt + εit (4)

其中,Investit为因变量,表示企业投资;Mit为中介变量,包含实体投资回报率和债务融资;Policyit为自变量,用于识别政策的处理效应;Xit表示控制变量,γi和δt分别是企业固定效应和年份固定效应,εit为随机干扰项。此外,方程(2)中的系数c为“放管服”改革对企业投资的总效应,方程(3)中的系数a为“放管服”改革对企业实体投资回报率或债务融资的效应,方程(4)中的系数b为企业实体投资回报率或债务融资对企业投资的效应。值得注意的是中介效应的重要判断标准是方程组中系数a和系数b的显著性,实体投资回报率或债务融资对企业投资的直接效应为ab。本文采用逐步回归检验系数法来检验中介效应[30],若方程(2)中系数c显著为正,并且方程(3)中系数a和方程(4)中系数b均显著,则说明存在中介效应。该方法与直接检验ab显著性的Bootstrap方法相比,若方程组中的系数a、b和c均显著,则逐步回归检验系数法的检验力更强[30]。

(一)投资收益率

参考张成思和张步昙(2016)[2]和徐超等(2019)[1]的研究,本文将实体投资回报率(Invest_return)的定义为(营业收入-营业成本-营业税金及附加-期间费用-资产减值损失) /(营运资本+固定资产+无形资产等长期资产的净值)。根据表6第(1)列的回归结果,Policy的回归系数(即方程(2)中的系数c)在5%水平下显著为正,这表示“放管服”改革促进企业投资;第(2)列中Policy的回归系数(即方程(3)中的系数a)在5%水平下显著为正,这表明“放管服”改革显著提高实体企业的实体投资回报率;第(3)列中Invest_return的回归系数(即方程(4)中的系数b)在1%水平下显著为正,这说明较高的实体投资回报率促使企业增加投资规模。因此,依据表6的经验,发现实体投资回报率通过中介效应检验,即实体投资回报率是“放管服”改革影响企业投资的中介变量。所以,公司投资决策遵循资本逐利的经济规律,较低的实体投资回报率抑制企业投资意愿[1-2],而“放管服”改革通過“证照分离”改革、“最多跑一次”以及清理和规范行政事业性收费等方式降低制度性交易成本,提高企业实体投资回报率,进而鼓励了企业增加实体投资的规模。

(二)债务融资

本文根据苏冬蔚和连莉莉(2018)[31]的做法,将债务融资(Debt)定义为短期借款与长期借款之和除以期末总资产。根据表7第(1)列的回归结果,Policy的回归系数(即方程(2)中的系数c)在5%水平下显著为正,这表示“放管服”改革促进企业投资;第(2)列中Policy的回归系数(即方程(3)中的系数a)在5%水平下显著为正,这表明“放管服”改革显著增加企业的债务融资规模,缓解企业外部融资约束;第(3)列中Debt的回归系数(即方程(4)中的系数b)在5%水平下显著为正,这说明在获得更大的债务融资规模时,企业选择扩大投资规模。因此,根据表7的结果,发现债务融资规模通过中介效应检验,即债务融资规模是“放管服”改革影响企业投资的中介变量。可能的作用机理是企业投资所需的外部资金来源最主要来源于银行贷款[9-10],“放管服”改革通过减轻企业与银行之间的信息不对称问题、降低企业违约风险和给予金融机构更好的司法保障等方式,增加了银行的贷款意愿,提高了企业债务融资规模和获取外部融资可能性,不仅降低了企业偿债压力和流动性风险,也缓解了企业的外部融资约束和内部现金流的不确定性,进而鼓励企业增加投资规模。

(三)异质性分析

对于自身特征不同的企业,“放管服”改革对于这些企业投资活动可能存在不同的影响,其中非国有企业和中小企业可能在“放管服”改革后更大幅度地增加投资规模。一方面,“放管服”改革破除行政性壁垒,有助于构建“亲”“清”新型政商关系,提高当地法律保护水平,加大产权保护力度,所以企业家把更多精力用于生产性活动而不是寻租性活动;另一方面,在“放管服”改革后,政府创建了政银企融资信息服务系统,将企业融资所需各类数据及信用信息提供给银行等金融机构,降低了银企间的信息不对称程度,信贷信息披露帮助金融机构更好地控制贷款风险,银行更愿意向非国有企业和中小企业增加贷款规模。参考王彦超和蒋亚含(2020)[32]的做法,为避免企业规模和投资行为相互影响造成的反向因果问题,本文按照“放管服”改革前一年(2014年)的企业规模进行高低分组。根据表8中的回归结果,在“放管服”改革后,相对于国有企业和大型企业,非国有企业和中小企业显著增加投资规模。这说明“放管服”改革保护好市场主体,使非国有企业和中小企业更广泛地参与市场竞争,激发了市场活力。

(四)进一步分析

双重差分模型的一个重要假定是平行趋势,即政策前因变量在实验组和控制组具有共同趋势。双重差分法的动态效应可以有效检验模型是否满足平行趋势的条件,也可以判断政策效果的持续性。相关结果如表9第(1)列所示,其中Before2和Before1表示企业所在省份在样本期内出台“放管服”改革的前2年和前1年虚拟变量,而After1和After2表示企业所在省份在样本期内出台“放管服”改革的后1年和后2年虚拟变量。根据表9第(1)列的回归结果,在地方政府颁布政策前,企业实体投资满足平行趋势检验,而在政策颁布后,相对于控制组,实验组企业实体投资显著地提升,而在政策改革第三年的促进效应并不明显,这反映出“放管服”改革对企业实体投资的促进效应并不具有良好的可持续性。为了分析“放管服”改革不可持续地促进企业实体投资的原因,我们认为企业资金可能流入虚拟经济,从而挤出企业用于生产性活动的支出。在缓解外部融资约束的情形下,虚拟经济的泡沫化吸引实体企业资金的流入,最终挤占企业正常投资支出[10,33]。根据现有研究的做法[34],本文定义金融投资(Finan)为(交易性金融资产净额+买入返售金融资产净额+可供出售金融资产净额+发放贷款及垫款+持有至到期投资)/期末总资产。表9第(2)列的回归结果显示:在“放管服”改革前,企业金融投资满足平行趋势检验,在“放管服”改革的前两年,实验组企业金融投资并未明显增加,而在政策改革第三年,促进效应十分明显。该结论与蔡庆丰等(2020)[10]的经验发现较为相似,该文发现企业虽然面临丰富的信贷资源,但是企业出于逐利动机将资金从生产性活动转移到虚拟经济。

五、研究结论与政策启示

本文以2015年后各地贯彻“放管服”改革为切入点,分析“放管服”改革对企业投资的影响,提出了促进企业投资的一种思路,即推进“放管服”改革以改善营商环境。本文的研究结果表明企业在“放管服”改革后,企业增加了投资规模,这种效应主要通过提高企业投资回报率和缓解企业外部融资约束发挥作用。相比国有企业和大型企业,异质性分析的回归结果显示“放管服”改革对非国有企业和中小企业的投资活动促进程度更大。

本文的研究具有以下政策启示:第一,深化“放管服”改革,在制度层面可以为营商环境提供坚实保障,可激发市场活力,促进企业投资。“放管服”改革不仅有助于有效改善投资环境,也能降低市场进入门槛、提振市场主体投资兴业的信心。鉴于“放管服”改革投资促进效应的可持续较弱,当务之急是总结各地区、各部门推进“放管服”改革的经验,更大程度地持续推进政府职能转变,调动市场活力和社会大众的主观能动性。第二,提高实体投资的回放报率是促进企业投资的关键因素,其中一种确实有效途径是降低企业生产经营成本。减税降费和优化营商环境是帮助企业降成本的有效手段,而优化营商环境对政府财政负担相对较小。特别是疫情冲击下,我国地方财政收支平衡压力较大,优化营商环境在支持企业投资上更具备经济可行性和政策可持续性。第三,在金融政策上实施精准施策,增强金融服务实体经济的能力,防范化解金融风险。一方面,促进金融体系更好地服务我国实体经济,引导金融机构加大支持发展前景较好、融资约束程度较大的企业,更好地为企业做大做强“保驾护航”;另一方面,加强对虚拟经济的管控力度,防范实体企业资金过多流向虚拟经济,进而挤占生产性支出,促进虚拟经济和实体经济持续健康发展。

参考文献:

[1]徐超,庞保庆,张充. 降低实体税负能否遏制制造业企业“脱实向虚”[J].统计研究, 2019(6): 42-53.

[2]张成思,张步昙. 中国实业投资率下降之谜:经济金融化视角[J].经济研究, 2016(12): 34-48.

[3]Bah E, L Fang. Impact of the Business Environment on Output and Productivity in Africa [J].Journal of Development Economics, 2015:159-171.

[4]魏下海,董志強,张永璟. 营商制度环境为何如此重要?——来自民营企业家“内治外攘”的经验证据. 经济科学, 2015(2): 105-116.

[5]李克强. 在全国深化“放管服”改革优化营商环境电视电话会议上的讲话[J].中国行政管理, 2019(7): 6-10.

[6]董志强,魏下海,汤灿晴. 制度软环境与经济发展——基于30个大城市营商环境的经验研究[J].管理世界, 2012(4): 9-20.

[7]郁建兴,高翔. 浙江省“最多跑一次”改革的基本经验与未来[J].浙江社会科学, 2018(4): 76-85.

[8]夏后学,谭清美,白俊红. 营商环境、企业寻租与市场创新——来自中国企业营商环境调查的经验证据. 经济研究, 2019(4): 84-98.

[9]Bailey W, W Huang, Z Yang. Bank Loans with Chinese Characteristics: Some Evidence on Inside Debt in a State-Controlled Banking System [J].Journal of Financial and Quantitative Analysis, 2011: 1795-1830.

[10]蔡庆丰,陈熠辉,林焜. 信贷资源可得性与企业创新:激励还是抑制?——基于银行网点数据和金融地理结构的微观证据[J].经济研究. 2020(10): 124-140.

[11]Guiso L, P Sapienza, L Zingales. The Role of Social Capital in Financial Development [J].American Economic Review, 2004,3(3):526-556.

[12]Dong Y, C Men. SME Financing in Emerging Markets: Firm Characteristics, Banking Structure and Institutions [J].Emerging Markets Finance and Trade, 2014,1(1):120-149.

[13]张健华,王鹏. 银行风险, 贷款规模与法律保护水平[J].经济研究, 2012(5): 18-30.

[14]周泽将,高雅萍,张世国. 营商环境影响企业信贷成本吗[J].财贸经济,2020(12): 117-131.

[15]祝继高,韩非池,陆正飞. 产业政策、银行关联与企业债务融资——基于A股上市公司的实证研究[J].金融研究, 2015(3): 176-191.

[16]邓建平,曾勇.金融生态环境、银行关联与债务融资——基于我国民营企业的实证研究. 会计研究, 2011(12): 33-40.

[17]刘现伟,文丰安. 新时代民营经济高质量发展的难点与策略[J].改革, 2018(9): 5-14.

[18]胡伟. 高质量发展阶段我国产业组织政策的四个前沿问题[J].经济纵横, 2019(1): 76-82.

[19]李艳双,朱丽娜. 激发保护民营企业的企业家精神[J].宏观经济管理, 2019(11): 75-80.

[20]刘瑞明. 金融压抑、所有制歧视与增长拖累——国有企业效率损失再考察[J].经济学(季刊). 2011(2): 603-618.

[21]范文林,胡明生. 固定资产加速折旧政策与企业短贷长投[J].经济管理, 2020(10): 174-191.

[22]Geng H, Y Huang, C Lin, S Liu. Minimum Wage and Corporate Investment: Evidence from Manufacturing Firms in China [J].Journal of Financial and Quantitative Analysis, 2021, Forthcoming.

[23]沈維涛,幸晓雨. CEO早期生活经历与企业投资行为——基于CEO早期经历三年困难时期的研究[J].经济管理, 2014(12): 72-82.

[24]吴一平,尹华. 政策不确定性对企业投资的异质性影响[J].经济管理, 2016(5): 10-20.

[25]黄波,方茜. 市场情绪波动会影响企业投资吗?——兼议股价情绪敏感度的异质效应[J]. 经济管理,2019(9): 92-108.

[26]花贵如,刘志远,许骞.投资者情绪、管理者乐观主义与企业投资行为[J].金融研究,2011(9):178-191.

[27]李佳. 行政法专题讲座精讲卷[M].北京:中国石化出版社, 2020.

[28]Almond D, H Li, S Zhang. Land reform and sex selection in China[J].Journal of Political Economy, 2019,2(2):560-585.

[29]Abadie A, D Drukker, J L Herr, G W Imbens. Implementing Matching Estimators for Average Treatment Effects in Stata [J].The Stata Journal, 2004, 3(3):290-311.

[30]温忠麟,叶宝娟. 有调节的中介模型检验方法:竞争还是替补?[J].心理学报,2014(5): 714-726.

[31]苏冬蔚,连莉莉. 绿色信贷是否影响重污染企业的投融资行为?[J].金融研究,2018(12): 123-137.

[32]王彦超,蒋亚含. 竞争政策与企业投资——基于《 反垄断法》 实施的准自然实验[J].经济研究, 2020(8): 137-152.

[33]Miao J, P Wang. Sectoral Bubbles, Misallocation, and Endogenous Growth [J].Journal of Mathematical Economics, 2014, 53: 153-163.

[34]彭俞超,倪骁然,沈吉. 企业“脱实向虚”与金融市场稳定——基于股价崩盘风险的视角[J].经济研究, 2018(10): 50-66.

The Intrinsic Mechanisms of the “Streamlining Administration, Delegating Power,

and Improving Services” Reform in Facilitating Corporate Investment

ZHANG Chao1,2,SONG Hua-sheng1

(1. School of Economics, Zhejiang University, Hangzhou 310058,China;

2. School of Economics and Management, Fuzhou University, Fuzhou 350108,China)

Abstract:The “Streamlining Administration, Delegating Power, and Improving Services” (SADP) reform is a crucial initiative aimed at optimizing the business environment, and there is no consensus regarding its impact on market vitality. This study employs a quasi-natural experiment based on the comprehensive implementation of the SADP reform across various regions in China since 2015. By focusing on business environment optimization, we employ the difference-in-differences method to analyze the effects of the SADP reform on corporate investment. Our findings reveal that the SADP reform significantly stimulates corporate investment, thereby contributing to market vitality and facilitating high-quality economic development. Moreover, the reform exhibits a more pronounced influence on non-state-owned enterprises and small and medium-sized enterprises in comparison to state-owned and large enterprises. This effect primarily arises from enhanced return on investment for enterprises and the mitigation of external financing constraints. Consequently, it is imperative to sustain and deepen the SADP reform, prioritize its impact on enterprise investment, reduce institutional transaction costs, and establish institutional safeguards to foster market vitality.

Key words:the SADP reform; business environment; corporate investment; difference-in-differences method

(責任编辑:关立新)