中国大宗商品市场与股票市场的波动溢出效应研究

2023-07-05关嘉冕

关嘉冕

摘要:文章选取上证综合指数和大宗商品市场中贵金属、有色金属、煤焦钢矿、能源、化工、谷物等八个产业大类指数,基于广义预测误差方差分解法构造了波动溢出指数,从静态和动态角度研究了中国股市与大宗商品市场间的波动溢出机制。结果表明,中国股市与大宗商品市场总体上呈现出的波动溢出效应较强,具有相关性。中国股票市场为波动溢出效应的主要接收市场,煤焦钢矿和油脂油料行业对其产生的波动溢出效应较强;而大宗商品市场中,有色金属产业与化工产业为中国股市的波动溢出效应的主要接收者。总体来说,中国股票市场与大宗商品市场间的动态溢出效应具有明显的时变性,特别是2015年的股灾和2020年的新冠疫情使动态溢出效应水平骤增。

关键词:大宗商品;股票市场;波动溢出

一、引言

大宗商品是工业生产中的重要原材料,近几年,随着中国经济高速发展,中国经济市场对大宗商品的需求量也越来越大,大宗商品的发展在一定程度上影响着我国企业的生产经营。随着大宗商品市场的蓬勃发展,越来越多的投资者将大宗商品纳入其投资组合计划,作为风险对冲的有效工具,这增强了大宗商品市场与股票市场之间的联动性。波动溢出效应是指金融系统(市场)的波动会影响其他金融系统(市场)的波动,随着我国金融市场的开放和完善,跨市场间资本流动加快,我国大宗商品市场和股市的联系更为紧密,市场间的波动溢出效应增强,同涨同跌的现象时有发生,系统性风险加剧。研究中国大宗商品市场与股票市场之间的联系不仅对于跨市场投资者来说非常必要,对于防范我国金融市场系统性风险也具有重要意义。同时,股票市场是中国经济市场的晴雨表,也是金融系统的关键要素,在当前复杂的经济环境中,深入研究中国大宗商品市场与股票市场之间的联动性对于维护中国股市的稳定极为重要。

本文的主要创新和贡献有以下几方面:一是在研究对象方面,本文聚焦于大宗商品市场中不同品类与中国股市之间的溢出效应;二是研究方法上,使用改进的溢出指数法,并结合滚动窗口方法对溢出效应的时变特征进行刻画;三是研究角度上,分别从静态和动态角度对中国大宗商品市场与股票市场之间的波动溢出效应进行剖析。

二、文献综述

对于不同金融市场之间的溢出效应,国内的早期研究大多聚焦于中国股市与世界主要经济体之间。崔金鑫和邹辉文(2020)对国际股市间高阶矩风险溢出效应进行研究,得出美国、英国等股市主要扮演风险净溢出者的角色,而澳大利亚、日本、中国内地和中国香港股市主要扮演风险净接受者的角色。在此基础上,众多学者的研究视角扩展到股票市场与其他资产市场间的溢出效应,如大宗商品市场。股票市场和商品市场在一些因素的驱使下,以及商品市场金融化程度的增加,联系逐渐加强(石智超等,2016)。自 2000 年以来,大宗商品与股票市场的相关性先上升后下降又上升,经历了较大的波动。(胡聪慧,刘学良,2017)。国际大宗商品市场在信息溢出方面居于主导地位,是我国金融市场的重大风险传染源(胡军辉,2017)。谭小芬等(2018)认为,不同的金融资产价格与商品价格之间的溢出机制是不尽相同的:股票价格与大宗商品价格之间的联动关系最显著,二者呈现出双向的溢出关系。大宗商品价格对股票的收益率溢出多为正向,而股票价格对大宗商品的收益率溢出多为负向。

在研究方法方面,常用的有DCC-GARCH、BEKK-GARCH等GARCH类模型,许多学者还会将其与VaR、Copula等模型相结合,来测度市场间的波动溢出效应。Engel(2002)提出的DCC- GARCH 模型克服了参数估计较多、资产收益率相关系数会跟随时间变化的趋势的缺陷,可以较好地考察溢出的时变性,但是对于溢出的方向性和单个市场的溢出贡献及净溢出效应无法进行较好的刻画。在当前波动溢出效应的大多研究中,常用的方法是在广义向量自回归基础上对整体和定向波动溢出的测度方法(Diebold和Yilmaz,2012)。

鉴于此,本文将采用Diebold和Yilmaz(2012)建立的溢出指数模型,从静态和动态角度,对中国大宗商品市场与股票市场之间的波动溢出效应进行测度分析。本文的主要结构安排为:第三部分是研究方法介绍,第四部分是实证结果与结果分析,第五部分是相关结论及建议。

三、研究方法

(一)总波动溢出指数的构建

首先,对N变量建立如下P阶滞后的向量自回归模型VAR(p):

Xt=■ΦiXt-i+εt,εt~N(0,∑)(1)

在GVAR模型框架下进行广义预测误差方差分解,Xj对Xi向前H步预测误差的方差为:

ω■■=■,i,j=1,2…N(2)

将ω■■进行标准化处理,处理后Xj对Xi的溢出效应为:

■■■=■(3)

通过上式構造如下总溢出指数SH:

SH=■*100(4)

(二)方向性溢出指数的构建

构造定向溢出指数S■■和S■■、净溢出指数S■■如下所示:

S■■=■*100(5)

S■■=■*100(6)

S■■=S■■-S■■(7)

四、实证结果与分析

(一)数据选取与处理

在本研究中,使用上证综合指数作为中国股票市场的代理变量。大宗商品方面本文采用Wind商品大类指数,选取其中八个不同品类的大宗商品指数,包含贵金属指数、有色金属指数、煤焦钢矿指数、能源指数、化工指数等,分类标准如图1所示,具有代表性。本文选取的数据范围涵盖2009年3月27日至2022年9月30日,采用日度数据,剔除缺失值,共3289个观测值,数据均来源于Wind数据库。本文使用资产的对数回报率: Rt=100*ln(Pt/Pt-1)

(二)静态分析

表2展示了静态波动溢出的结果,可以看到,总体波动溢出指数为28.72,表明所有市场波动率的预测误差方差的28.72%来自样本中的溢出效应,这意味着股票市场与商品市场之间存在较强的相关关系。从净溢出效应Snet结果来看,股票市场是波动溢出的净接收者。商品的快速变化价格、大量交易量以及周期性波动导致向股票市场产生净波动溢出,这也是商品市场进一步金融化的一个标志。

同时,不同的大宗商品市场对中国股票市场的波动溢出效应是不同的。可以看到,煤焦钢矿和油脂油料行业对于股票市场有比较显著的溢出效应。煤焦钢矿行业对股票市场的波动溢出效应较显著可能是因为,在国家提出供给侧结构性改革、去除产能过剩目标后,煤焦钢矿行业产能利用率提升,提升了其收益的同时也加剧了波动性,股市对其反应较为敏感。同时,行业的优化吸引了机构投资者,将其视为良好的投资标的,这进一步加剧了其对股票市场的波动溢出。油脂油料作为农产品,与食品行业联系密切,可能是由于近些年疫情等市场冲击突发,不稳定情绪攀升,价格波动导致其对股票市场溢出显著。并且,油脂油料中的棕榈油是风险对冲较好的产品,投资者交易增加加剧了波动溢出效应。除此之外,股票市场对于有色金属产业和化工产业的波动溢出效应较强,这意味着,当股票市场发生震荡时,大宗商品中有色金属产业和化工产业的反应会较为敏感。

(三)动态分析

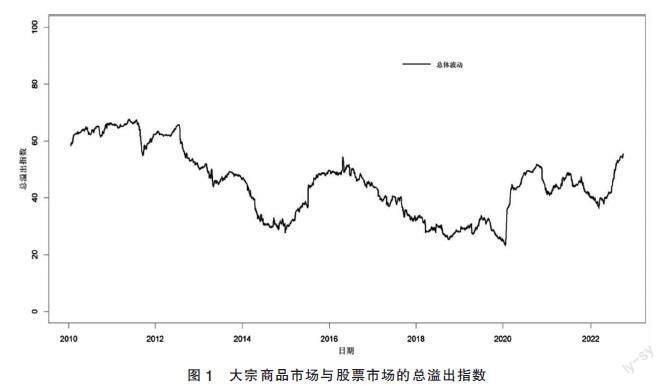

本文采取了滚动窗口的方法对大宗商品市场与股票市场的动态波动溢出机制进行刻画,滚动窗口设置为200天,具体结果如图1所示。总体来说,大宗商品市场与股票市场的总溢出指数在较高的水平上波动(40%~70%),溢出效应较强,并且具有明显的时变特征,这可能是与经济事件的发生有关。从图1中可以看到,在我们研究的初期,总溢出指数处于一个较高水平。这可能是因为2008年的全球金融危机,中国受到影响,经济增长放缓、失业率增加,市场低迷,以及2009年欧债危机爆发,增加了中国对欧洲投资的风险,加剧了中国金融市场的动荡。此后,国家采取了一系列措施来重振金融市场,使得波动溢出效应水平有缓慢下降的趋势。直至2015年初,总溢出指数水平达到了低谷,资产的波动性有所下降,总体波动溢出效应达到一个较低水平。而2015年6月中国股票市场发生严重股灾,千股跌停,导致市场不稳定情绪增加,板块联动效应凸显,总溢出指数陡然增加,并持续攀升,直至2016年年底。自2020年以来,新冠疫情对经济产生了巨大影响,各种资产的波动性加剧,总波动溢出指数大幅上升,采取相关措施后略有下降但在此后仍处于较高水平。总体而言,重大经济危机以及地缘政治事件的发生,往往会使总波动溢出指数陡然增加,加深市场间联动程度,在相关部门采取措施修复不利影响之后,总溢出效应水平才会逐步趋缓。

五、结论及建议

本文以上证综指与Wind大宗商品大类指数系列数据为研究基础,使用DY2012溢出指数法对中国股市与大宗商品市场的波动溢出效应进行测度、对其溢出机制进行剖析,并结合滚动窗口法从动态角度对波动溢出效应的总体特征进行分析刻画,本文的主要研究结论有以下几方面:

第一,我国股票市场与大宗商品市场具有较强的依赖性,并且,股票市场是波动溢出效应的净接收者,股票市场要防范来自大宗商品市场的风险外溢。我国政府保障股票市场平稳运行的同时,要对大宗商品市场进行风险监控,市场投资者也要关注两个市场之间的相关性,在选择投资标的时,做好风险对冲,警惕同涨同跌带来经济损失。

第二,大宗商品市场中的不同产业与股票市场间的波动溢出效应具有非对称性。股票市场主要受到煤焦钢矿产业和油脂油料产业的波动溢出,但其对有色金属和化工产业产生的波动溢出效应较强。我国股票市场在防范大宗商品市场风险外溢时,要尤其关注大宗商品市场上煤焦钢矿和油脂油料产业的波动。同样地,在股票市场发生震荡时,大宗商品中的有色金属和化工产业要更加注意来自股票市场的风险传递,警惕其影响。

第三,总体波动溢出效应具有显著的时变特征。总体波动溢出效应在40% ~ 70%之间,总体水平较高,并且波动性较大。全球金融危机、欧债危机、中国股灾、新冠疫情等重大经济、卫生事件和地缘政治事件都对总体波动溢出水平产生显著影响。可以看到,防范来自国际以及国内市场的极端风险事件对于保障我国金融体系的稳定来说具有重大意义,相关部门要做到预警有效、准备充分、应对迅速,以降低其带来的不利影响。

参考文献:

[1]崔金鑫,邹辉文.时频视角下国际股市间高阶矩风险溢出效应研究[J].金融市场,2020(06):75-85.

[2]石智超,许争,陈瑞.中国股票市场与商品期货市场传导关系的实证分析 ——基于风险Granger因果检验的研究[J].证券市场,2016(02):82-89.

[3]刘映琳,鞠卓,刘永辉.基于 DCC-GARCH 的中国大宗商品金融化研究[J].国际商务研究,2017(05):75-83.

[4]胡聪慧,刘学良.大宗商品与股票市场联动性研究:基于融资流动性的视角[J].金融研究,2017(07):123-139.

[5]胡军辉.国内外大宗商品市場间信息溢出效应的实证研究——基于 DAG 方法与溢出指数模型[J].工业技术经济,2017(12):76-82.

[6]谭小芬,张峻晓,郑辛如.国际大宗商品市场与金融市场的双向溢出效应——基于BEKK-GARCH模型和溢出指数法的实证研究[J].科技与产业,2018(08):31-48.

[7]Engle R.Dynamic conditional correlation: a simple class of multivariate generalized autoregressive conditional heteroskedasticity models[J].Journal of Business and Economic Statistics.2002,20:339-350.

[8]Diebold F.X.,Yilmaz K.Better to give than to receive:predictive directional measurement of volatility spillovers[J].International Journal of Forecasting,2012,28(01):57-66.

(作者单位:郑州大学商学院)