充电桩:后电动车时代迎戴维斯双击

2023-06-30殷中枢

殷中枢

充电桩的核心环节在于充电模块,设备商经历周期大浪淘沙,行业格局有望重塑。设备端的核心是充电模块,占总成本约50%,大功率充电模块在直流快充桩中具有显著优势。早期我国设备商壁垒不高,格局分散,2015 年-2022 年设备商毛利率水平从40%左右下降到20%左右。

这几年来全国公共充电桩保有量不断增加,从2015 年的5.8 万台上升至2022 年12 月的179.7 万台。在这期间,从增速来看,2016 年增速最快,约为158%,此后增速减缓,2017-2022 年增速在50% 附近波动;从增幅来看,2022 年全年公共充电桩保有量新增约65.1万台,创历史单年新增数量新高。据充电联盟数据显示,从2021年1月至2023年4月,在多项政策的推动下我国充电桩行业快速发展,月均新增公共类充电桩约4.5万台,2023 年4 月公共桩保有量同比增长52%。

展望未来,随着大功率直流快充、液冷等技术趋势、行业标准与安全规范的制定执行、对运营经济性的追求,具备技术壁垒与产品力的设备商有望脱颖而出。

充电运营资产:迎来盈利拐点

充电桩产业链涉及到的上游为元器件和设备生产商,主要负责提供各种充电桩元器件和充电设备;中游是充电站建设和运营商,负责充电站的搭建和运营,提供充电服务;下游是新能源电动车用户,在充电桩上进行消费。

运营商主导是现阶段充电桩行业的主要模式之一,公用桩的盈利能力由单桩利用率和充电服务费率两方面构成,用户端对于电费较为敏感。

车企主要模式和第三方平台主要模式逐渐兴起,共同塑造当前充电桩行业业态。蔚来、特斯拉等车企采用自建充电桩的模式,通过打造闭环生态,拉动新能源汽车销售需求,延伸产业链价值;威马等车企通过与特来电、星星充电等运营商合作的方式,扩大数据互联互通,解决建桩成本和车主服务之间的矛盾。小桔充电、云快充等第三方平台企业则通过资源整合能力将公共桩和私人桩进行信息的聚集,通过SaaS 平台汇集充电桩信息,为B/C 端客户提供解决方案。

从产业链条分析,运营场站具备资源属性,充电运营资产迎来盈利拐点,有望重估。电站运营属于重资产运营行业,前期资金投入较大、回收周期较长。我们认为充电运营本质上是资源型商业模式,运营盈利性的核心是充电设备的时间利用率,而利用率高的场站资源具有稀缺性与排他性。

经过过去几年国内跑马圈地般的充电场站建设,优质运营场站资源开发程度已较高。随着疫后出行复苏、电动车渗透率提升后充电需求与运营效能的大幅提升,2022 年底至今,充电桩运营效能明显回升,利用率的提升对运营商盈利提升弹性极大;叠加需求侧响应等模式打开运营商长期盈利空间,充电运营资产有望重估。

后电车时代的核心赛道

国内政策需求共振,后电车时代投资核心赛道。需求方面,我国新能源汽车销量渗透率快速提升,2022 年我国新能源汽车渗透率达25.64%,车桩比约为2.5:1,“充电焦虑”取代“里程焦虑”成为核心痛点,充电桩也接力电动化,成为电动车后周期有望迎来戴维斯双击的赛道。政策方面,政策鼓励充电桩下乡,多省市明确“十四五”充电桩建设规划与补贴政策,公共桩建设有望加速。

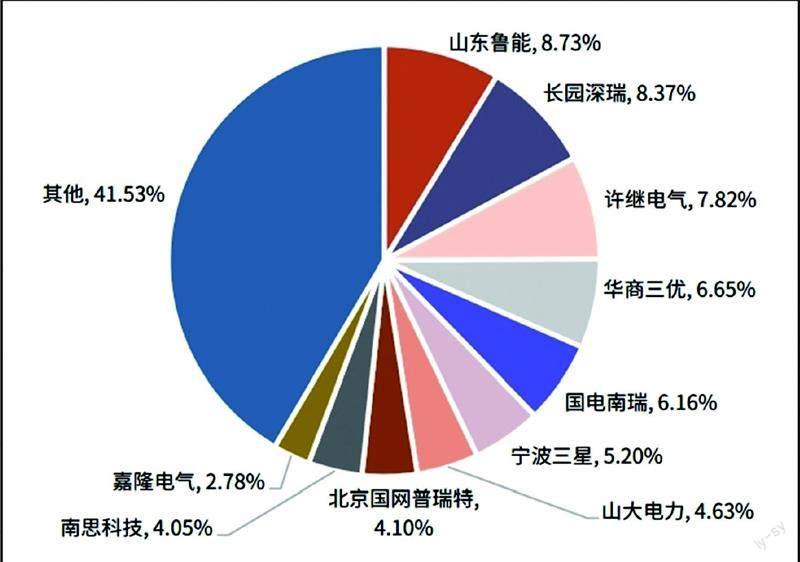

2018-2022 年国网充电桩中标的企业共有48 家,其中中标数量超过1000 套的企业有9 家,前十的中标数量占据整个市场的58.47%。2022 年当年中标数量前三的是国电南瑞科技股份有限公司、宁波三星智能电气有限公司和杭州泰源电气有限公司,市占率分别为9.38%、8.12%、7.94%。

欧美车桩比缺口是核心驱动力,国内厂商出海有望量利齐升。在新能源车销量提升、车桩比高、政策推动的背景下,欧美充电桩建设有望加速,国产充电桩出海迎来重大发展机遇。近年来欧盟、美国新能源汽车产业快速发展,2022 年新增销量渗透率分别约为21%、7.7%。但车桩比缺口远大于国内,2022 年欧盟、美国公共车桩比分别为13:1、24:1,中国约为8:1。

根据2030 年欧盟所需的充电桩数量,其安装速率需要加快9 倍。根据欧洲汽车制造商协会(ACEA)发布的《European Electric VehicleCharging Infrastructure Masterplan》,在需求的推动之下,欧盟2030 年总共需要安装760 万台公共充电桩,其中680 万台用于私家车,70万台用于轻型商务车,10 万台用于卡车和公交车。为了达到这一目标,就要求公共充电桩的新增安装速率必须从2021 年的每周约2000 台增加到2030 年的每周超过23000 台,2021-2030 年平均每周需要新增1.4 万台公共充电桩。就算以利用率作为驱动导向,平均每周也需要新增6000 台公共充电站。

有望出现戴维斯双击

投资建议:随着渗透率的提升,“充电焦虑”取代“里程焦虑”成为新能源车发展的核心痛点。疫后出行复苏、电动车渗透率抬升带来终端充电需求大幅提升、車桩比缺口、政策补贴驱动共同驱动充电桩行业景气度上行。后电动车时代,充电桩板块有望戴维斯双击,迎来投资机遇。(1)龙头运营商:关注特锐德、万马股份;(2)格局和壁垒较好的充电模块厂商:关注通合科技、欧陆通、英可瑞;(3)整桩企业关注其模块自供能力、海外认证和渠道建设、国内下沉市场布局:关注盛弘股份、金冠电气、炬华科技、绿能慧充。

图:2018-2022 年国网充电设备中标数量格局

资料来源:国家电网,光大证券研究所整理