后移征收环节视角下卷烟消费税改革

2023-06-20龚萦

龚萦

摘要:当前,卷烟消费税改革已进入“深水区”,聚焦重点在后移征收环节和收入下划地方。文章从卷烟消费税制度变革入手,探讨了消费税税制设计上存在的问题以及后移征收的诸多影响,就消费税改革提出相关建议,目的在于积极引导卷烟的合理消费,达到“以税控烟”,推进烟草行业的高质量发展。

关键词:后移征收;卷烟;消费税

一、引言

2019年10月国务院发布了《实施更大规模减税降费后调整中央和地方收入划分改革推进方案》(国发〔2019〕21号),规定了消费税征收环节后移和收入下划地方,在条件成熟的部分品目中先行试点,逐步推进。烟草行业是消费税征缴的“主力军”,卷烟消费税占全国消费税的比重较高,卷烟消费税如何变革,与我国税制结构如何发展和税收调节作用如何发挥有着千丝万缕的关系。

二、我国卷烟消费税政策的演变

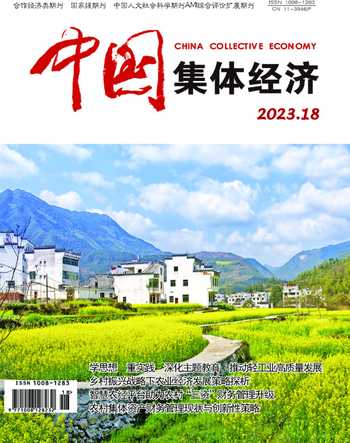

消费税制度是由1994年的分税制改革发展而来,在1994年之前,烟酒类消费品是征收产品税,税负为60%。后来经过二十多年的发展,实现了卷烟消费税税率从单一税率向复合税率转变,征收环节经历了生产环节到批发环节再到生产、批发环节的双环节复合征税。卷烟消费税政策的变革先后经历了五个阶段,如表1所示。

卷烟消费税的税负不断提高,生产环节的从价税率从45%和30%提高到现在的56%和36%;批发环节的从价税率从无到有,现为11%。在2015年的“提税顺价”中,卷烟消费税税率提高,卷烟价格提高,卷烟消费受到了冲击,卷烟销量有所下滑。

卷烟消费税制的变革历程,充分看到政府部门通过不断提高卷烟消费税税负,目的是减少烟草需求,切实履行起控烟履约的主体责任。

三、卷烟消费税现状

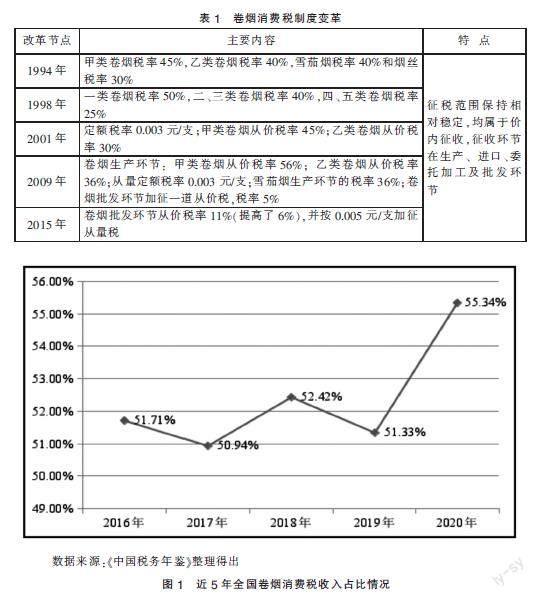

卷烟消费税占消费税总额的比重较大,连续5年达到50%以上,如图1所示。

现行的卷烟消费税税率情况如表2所示。

四、现行卷烟消费税设计的不足

(一)从量定额税率偏低

縱观国际卷烟消费税的税率情况,根据OECD发布的《Consumption Tax Trends》中的数据,如图2所示,可以看到部分国家的从量消费税税率均远远高于我国的从量税率。

从近年Y烟草企业所缴纳消费税的比重来看,从价消费税占据绝对比重,基本都在90%以上,而从量消费税仅仅占7%~9%不等。卷烟从价消费税不断攀升,卷烟消费结构在不断优化,一、二、三类卷烟销量逐渐增加,四五类卷烟受相关政策影响销量减少。

生产环节亦是如此, H省中烟公司所缴纳消费税比重来看,甲类卷烟从价消费税平均占比90.4%,从量消费税平均占比8.56%,乙类卷烟从价消费税平均占比0.69%,从量消费税平均占比0.36%。因此,从量定额税率与卷烟消费税两者呈现正相关,要想达到“以税控烟”,就应提高我国卷烟消费税的从量定额税率。

(二)征税集中在生产环节

卷烟消费税的征收环节包括生产、批发和零售环节,征收环节根据各国国情自主选择,可以选择单一环节征收,也可以选择复合征收。

我国烟草消费税的征收主要是集中在生产环节,生产环节征税是以调拨价格为征税基础,同时计税价格是以调拨价格加上消费税进入下一个流通环节-批发环节,在征税过程中就有可能造成税基的流失,同时各环节流转过程中使用关联转让定价为偷税漏税提供了可能。

(三)税收收入归属中央

消费税收入归属中央,对地方税收而言,税收的增加仅仅是以增值税和消费税为基础计算的各项附加税,如城建税及教育费附加、地方教育费附加等,以及按季度上缴的企业所得税,这些税收金额相对较小,对地方财政收入的影响有限,因为生产环节税负较重,政府部门过度依赖卷烟的税收,这样就造成消费税税收地域性不平衡。

(四)征税范围局限

当下,新型卷烟市场发展迅猛,电子烟、加热不燃烧烟草制品等新型卷烟制品相继问世,新型卷烟市场不断扩大,吸食群体不断增多,这些烟草制品焦油量、尼古丁含量相比卷烟含量要低很多,但仍然对身体造成严重影响,世界卫生组织报告中提出,电子烟中的气溶胶会引起空气中PM1.0值、PM2.5值的提高,电子烟产生的尼古丁、甲醛等都会造成周围环境的污染,同样存在二手烟问题。而在我国新型卷烟制品虽纳入卷烟制品的监管范畴,但暂未纳入卷烟消费税的征税范畴,2022年10月发布的《关于对电子烟征收消费税的公告》规定,自2023年11月1日起,对电子烟征收消费税实行从价计税定率,生产(进口)环节税率为36%,批发环节的税率是11%。

五、卷烟消费税后移对烟草行业的影响

(一)卷烟消费税后移的可行性

2019年12月财政部、国家税务总局发布了《中华人民共和国消费税法(征求意见稿)》,基本采取了制度平移的做法,旨在保持消费税行业税负的稳定,推动消费税改革立法。征求意见稿虽未就消费税征收环节后移做出具体的规定,但就目前消费税征税范围和征管条件来说,卷烟行业是推行征收环节后移试点的最佳选择 。一是卷烟消费税占消费税总额的比重很大,占绝对的领先优势,在该行业试点产生的改革效应和社会影响力较大。二是我国实行烟草专卖,目前批发环节所涉企业较少,并且前期在批发环节征收消费税有良好的纳税基础,税收遵从度普遍较高,政府的征收成本较低。三是实现消费税改革的平稳过渡,将生产企业的消费税后移至批发环节不至于给卷烟行业带来过重的税收负担,同时又起到了控烟的目的。

(二)烟草消费税后移的影响

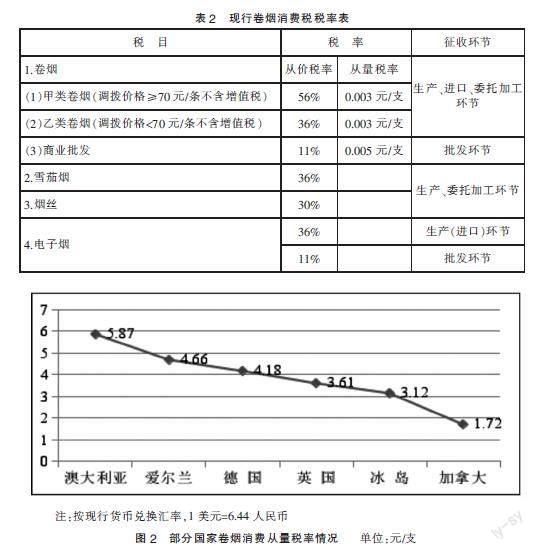

卷烟消费税的从价计征依据是卷烟价格,我国的卷烟价格包括调拨价格(出厂价格)、批发价格和零售价格。一般情况下,调拨价格就是出厂价,但某些特殊情况下,也可能存在卷烟出厂价低于调拨价,那么就要按照税务总局核准下发的调拨价格作为计税依据,避免计税价格定价差异造成税款的流失。卷烟价格的组成情况如图3所示。

1. 微观影响

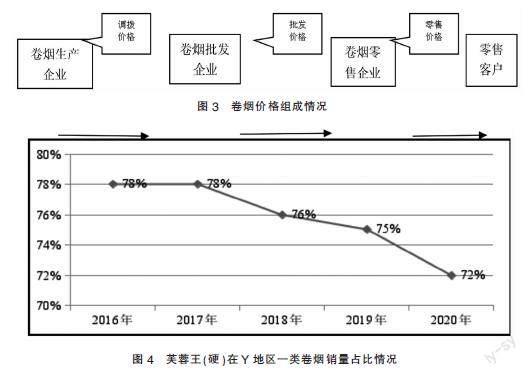

Y地区芙蓉王(硬)的销量一直坚挺,在一类卷烟的销量中占比较大,如图4所示。

因此选取一类卷烟芙蓉王(硬)为例, 分析消费税后移税负变化,中烟公司、烟草公司、消费者三方之间各自应承担的税负变化。

芙蓉王(硬)不含增值税的调拨价为150.38元/条,批发价218.36元/条,建议零售价250元/条。通过表3计算,可以看到征收环节后移,消费税征收标准比照生产环节标准,消费税的变化情况。

消费税征收环节后移,如果按照生产环节从价税率(56%或36%)计算,卷烟消费税负增加明显,卷烟的零售价会相对应地提高。根据价格需求理论,消费者会因为卷烟价格的提高而减少对其的消费,达到控烟的作用。

尤其后移至零售环节,消费税较现行税负增加17.43(124.49-107.06)元,零售价格会大幅上升,根据税收的替代效应,消费者会改变原有的卷烟消费行为,逐渐减少对提价卷烟的消费需求,尤其是在中低档卷烟市场中该行为明显,消费者也会替代选择消费其他商品,如电子烟等新型卷烟等,甚至做出戒烟举动。这样卷烟销量的下滑会倒逼工商企业大力优化货源供应,加快调整库存结构,优化品牌培育策略,合理安排货源投放。

2. 宏观影响

对卷烟生产大省来说,如果生产环节后移至批发或零售环节,则原来生产环节的卷烟消费税会因为在流通环节征收消费税而转移到其他批发或销售卷烟的省份或地区,生产大省的消费税会大幅度下降,而消费大省的消费税会大幅度上升,随之而来的城建税和教育费附加等附加税也会发生同样格局的变化,对各地方政府的财政收入会产生较大的影响。

征收环节后移则意味着税收收入的来源取决于卷烟的销量而非产量。如此,地方政府有可能会片面追求卷烟销量实现消费税收入而失去控烟的目的。各省或地区会加大卷烟的销售力度,增加消费税带来的附带税收收入,这样的发展,会失去控烟的目的,同时导致地方政府以“生产”为导向转为以“销量”为导向。

六、卷烟消费税的优化

(一)征收环节后移的复合税率设置

卷烟消费税征收环节的确定,能明确纳税義务人的主体责任。当前考虑到征管力度等诸多原因,征收环节后移要讲究循序渐进,不能一刀切,可以先从卷烟消费税占比较大的从价定率消费税入手,选择将征收环节后移至批发环节。根据2011年10月国家税务总局下发的《卷烟消费税计税价格信息采集和核定管理办法》,卷烟批发毛利率明细如图5所示。

从卷烟批发毛利率考虑,征收环节后移卷烟至批发环节消费税从价税率=现行税率/(1+毛利率),则甲类卷烟批发环节的从价税率=56%/(1+24.67%)=44.92%,乙类卷烟批发环节的从价税率=36%/(1+24.67%)=28.88%。而复合计征中的从量消费税在卷烟消费税中占比相对小,因此可以考虑按照生产、批发环节从量税率简单加总为0.008(0.003+0.005)元/支。根据该消费税计算公式,计算芙蓉王(硬)在批发环节的消费税=218.36/(1+13%)*44.92%+1*200*0.008=88.41(元),远高于现行税负下批发环节的消费税22.25元。

当前,卷烟仍稳定占据烟草市场主体地位,雪茄烟和烟丝的销量和产量相比卷烟要少很多,国产雪茄在山东、安徽、湖北、川渝地区有生产加工,生产加工范围相对较小,根据2020年中国烟草年鉴数据显示,雪茄烟2019年的产量是4.45亿支,销量是4.13亿支,实现销售额是12.5亿元,单支消费税为1.09元,单支消费税占比较低,因此后移征收暂不考虑雪茄烟和烟丝,仍按现行税负征收消费税。

综上所述,消费税后移征收税率表如表4所示,征收环节全部在批发环节。

(二)收入归属中央与地方共享

卷烟消费税的归属问题,各国家都根据自身的国情制定了适合的政策,大部分国家的卷烟消费税的归属都是中央与地方共享。

考虑将消费税收入归属为中央与地方共享税,选择下面两种方式共享,一是简单地对消费税进行比例划分,中央与地方各占多少比例,如三七分;二是根据本文观点,卷烟消费税后移至批发环节后,消费税的存量部分核定一定基数后归属中央财政,增量部分按一定的比例进行分享,如三七分,以确保中央足够财力和宏观调控能力,同时又给予地方一定的自主权。

卷烟消费税收入归属中央与地方共享,地方的税收自主权更加明显,增加了地方财政收入,同时地方政府也会更加重视消费,真正做到谁消费谁受益,更好地体现税收的中性原则。地方税务部门会加强税务征管和稽查,杜绝偷税漏税行为。

(三)进一步扩大征收范围

新型烟草制品在专卖生产、批发、零售许可证、准运证、税收征收等方面都比照卷烟有关规定执行。新型烟草制品征收消费税,能够提高其价格,起到控烟效果,消费税的征收方式可以参照卷烟批发环节的复合计税机制。

七、结语

卷烟消费税改革迫在眉睫,但改革也要循序渐进,卷烟消费税合并在批发环节征收,能够保证税源稳定,税收征收成本较低。待到以后条件成熟,可以考虑在零售环节加征消费税。卷烟消费税逐渐调整为中央与地方共享,增加了地方财政收入,提高了地方政府对纳税义务人的征管监管力度。

参考文献:

[1]大卫·李嘉图.赋税原理(王文新,韩冬梅,译)[N].人民日报出版社,2009-09-02(001).

[2]谷成,周子健,刘泽宇.消费税改革再思考[J].地方财政研究,2020(02):24-37.

[3]唐明,王亚男,卢睿.消费税下划地方改革的财政激励效应分析[J].湖南财政经济学院学报,2020,36(03):96-104.

[4]高阳,李平.部分OECD国家消费税的特征及借鉴[J].国际税收,2015(05):18-24

[5]蒋震.消费税制改革内在动因、功能定位及其优化路径[J].地方财政研究,2020(02):19-23.

[6]刘磊,丁允博.减税降费背景下的消费税问题探讨[J].税务研究,2020(01):39-43.

[7]孙世强,尤绪超.中西方税收制度理论与实践比较[M].北京:中国经济出版社,2017.

(作者单位:湖南省烟草公司益阳市公司)