保险索赔机会欺诈识别研究

2023-06-07周建涛,张睿,周建波

周建涛,张睿,周建波

摘要:汽车三责险人伤夸大索赔是一种广泛存在的机会欺诈,但被社会道德谴责的程度较轻,如果不加以遏制,将对社会产生不良诱导。理论上,基于时间成本、信息搜集成本、道德感等因素建立适合法院判决样本的机会欺诈模型,针对参数对夸大索赔的影响进行蒙特卡洛模拟。实证上,通过非参数统计和回归统计,分析肇事者事故责任比例、索赔人失业等影响夸大索赔因素的作用机制,使用决策树方法识别夸大索赔,发现对较严重、额度较大的机会欺诈进行预测效果更优。为此,保险公司应建立明确的赔付规定,减少信息不对称带来的不良影响,相关部门要注重凭据规范,使责任划分更加精细。

关键词:汽车三责险;保险索赔欺诈;法院判决金额;人伤夸大索赔;保险理赔额

中图分类号:F842.6 文献标识码:A文章编号:1007-2101(2023)03-0089-13

一、引言

保险索赔欺诈在全世界范围内都是一个历史久远的问题,具有低风险、高收益的特征[1],对金融业、社会风气均有着不小的危害,而且其规模一直以惊人的速度扩张[2]。保险索赔欺诈分为两类:硬欺诈和软欺诈,前者指被保险人故意制造保险事故来获得保险赔偿的行为,后者也称为机会欺诈,指在保险事故发生后,故意夸大保险事故的损害值来获取高于应该赔付的额外利益的行为。从社会道德判断的角度看,被保险人故意夸大损害值的行为甚至比小偷小摸更容易被社会接受[3]。由此可见,保险软欺诈十分普遍。由于我国汽车三责险普及、保险公司理赔过程的粗糙处理以及应对汽车三责险索赔欺诈的不完善,汽车三责险软欺诈行为也越来越多,成功率也较高[4]。交通事故若涉及到人员伤亡,由于赔付子项繁多,处理起来十分复杂,更是给索赔人夸大索赔提供了机会。

研究保险软欺诈,无论对于保险公司还是社会均有重要意义。对于保险公司来说,考虑到诉讼成本、客户资源和声誉风险等,一般很少起诉涉嫌机会欺诈的索赔人[5],为了竞争,有的保险公司盲目承保,在理赔时疏于审查又加剧了保险软欺诈行为的发生。如果索赔人能够经常从保险软欺诈中获利,将会诱发道德风险,动摇保险的根基[6]。保险公司如果能够识别出哪些因素与保险夸大索赔有着密切的关联,将会降低识别机会欺诈的成本,并且减少经济损失。对于社会来说,由于保险机会欺诈得到赔付的时间较短且成功率较高,在一定程度上會加剧道德风险,造成整个社会心态浮躁,给社会风气带来不良影响,不利于构建社会主义和谐社会。此外,由于机会欺诈的影响,保险公司的经营成本会上升,引发保费上升,而在无法识别保险机会欺诈行为的情况下,通常由每个投保车主共同分担。因此,加强对保险机会欺诈的识别,能够降低每个车主投保汽车三责险的成本,端正社会风气。

本文主要从如下三个方面进行论述:(1)针对索赔诉讼样本构建夸大索赔的理论模型,对于汽车三责险人身伤害(以下简称人伤)索赔机会欺诈行为具有针对性;(2)使用机会欺诈程度作为因变量,而不是以前研究常使用的保险理赔额(暗含机会欺诈);(3)使用逐步向后回归法识别出影响汽车三责险人伤索赔机会欺诈行为的主要因素,并用决策树方法验证了这些人伤夸大索赔影响因素的有效性。

二、文献回顾

国内外关于保险硬欺诈的研究众多,主要通过保险公司的理赔样本,识别是否为欺诈以及分析影响欺诈的各种因素。而专门研究夸大索赔或机会欺诈的文献较少,且多是定性分析,定量研究较少。

(一)保险索赔欺诈的影响因素

1.宏观经济的影响。Dionne 和Wang认为欺诈在经济衰退时更加严重,而在经济扩张时期缓和,这与经济衰退时期人们道德水平下降有关[7]。Edmark发现,失业率每提高1%,欺诈类犯罪提高0.22%[8],这反映了宏观经济对欺诈的传导机制:经济下行导致失业人数增多,这部分人对保险赔付额以外的收益更加看重。Jawadi等发现高失业率会增加非暴力犯罪[9]。Husted发现社会风气与GDP高度相关[10]。

宏观经济对欺诈影响的微观解释。Dionne 和Wang认为,如果经济衰退使得个人的经济条件下降到贫困水平,即使欺诈被发现,也没有什么损失[7]。Husted也认为,个人的道德水准与他们的财富正相关,越富有的人越不会冒险去获得不应得的利益;如果欺诈失败,较高的道德水准使得他们受到内心的谴责,负面效益较大[10]。Cummins和Tennyson发现,有的失业人员收到了相对高的保险赔付,因为他们可以跟保险公司耗着,几乎没有时间成本[11]。而失业人员的心理特征在某种程度上也比较符合欺诈类犯罪的行为特点。例如,Creed发现失业人员比在职者更有耐心,就源自他们较低的时间成本[12]。另外,Hartley发现,失业人员的风险偏好程度相对更高,也与欺诈成功带来的高效益以及欺诈失败损失较低的特征相符合[13]。

关于失业人员的构成,Guijarro指出,女性和老年人是结构性失业的核心,常被排除在就业复苏之外,但这也不能断定女性、老年人更有索赔欺诈的动机[14]。Kish-Gephart等指出,性别是一个长期稳定的风险指标,可能与性别不同产生不同的风险厌恶程度有关[15];Schubert 等发现女性的风险厌恶程度更高,显然与失业人员风险偏好较高的特征截然相反[16]。同样,Brown也发现,老年人的风险厌恶程度更高[17];Gallos、Graddy和Pistaferri还发现,女性、老年人的谈判成本更高[18-19]。Doerpinghaus等发现,女性司机承担更大过错责任[20];进一步,Doerpinghaus等发现,女性司机理赔额低于男性,可能均源于女性较高的风险厌恶程度和谈判成本[21]。这些分析显示,性别和年龄成为影响保险欺诈的因素,即女性、老年人既存在因为失业而造成的低时间成本,又有着较高的风险厌恶程度和谈判成本。

2.事故本身特征对索赔硬欺诈的影响。叶明华发现,已有索赔次数、出险车的使用年限、出险时间、出险地点、事故责任认定、索赔人是否为车主等因素与车险索赔欺诈有显著的关系,这对汽车三责险人伤夸大索赔也有重要参考价值[22]。例如出险时间可能与交通费密切相关:如果是白天,交通费相对透明,商讨(机会欺诈)空间比较小。再如出险地点,由于城镇居民的收入水平和消费水平要比农村居民高一些,无论考虑误工损失还是死亡伤残赔偿金,城镇户口的居民会收到相对更高的赔偿,这也造成了夸大索赔的难易程度不同。

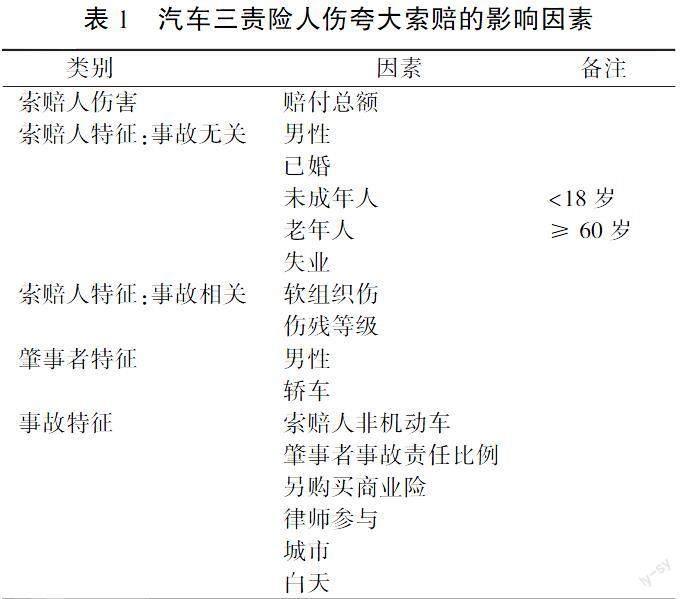

综合考虑以上文献中各种影响保险硬欺诈的因素和理赔样本包含的信息,本文采用表1的影响因素对汽车三责险人伤夸大索赔进行研究。

(二)保险欺诈的研究方法

有些文献使用logistic模型[23]以及改进得到的AGG模型[24],通过各种因素来判断是否存在保险欺诈;有的文献通过特定模型对出险时的现场状况进行还原,使用贝叶斯网络等方法识别保险欺诈的相关因素[25]。通过这些二元方法,可以很简单地识别出影响保险欺诈的因素,而且具有计算量小、不受多重共线性影响等优势。但是二元模型不太适合夸大索赔问题研究,因为机会欺诈不仅是判断“是否存在夸大索赔”问题,更重要的是,索赔人可能在应得赔付额的基础上添加一定数额,也可能完全无中生有地要求赔偿。因此,如果要识别汽车三责险人伤索赔是否夸大,应该使用连续变量而非二元变量。

针对机会欺诈的理论和实证研究相对较少。理论研究方面,刘轶、董捷认为,索赔人与保险公司是否起诉是个博弈过程,建议法院对索赔额高于应得赔偿的那部分按照一定比例收取罚金[26]。实证研究方面,有的文献使用统计回归模型,以机会欺诈的严重程度为因变量,通过回归分析识别显著的影响因素[27];还有文献深入剖析某个保险索赔案例,判断各索赔子项的软欺诈程度差异,认为软欺诈比值(软欺诈额/判决额)比软欺诈金额更能准确地反映索赔人夸大索赔的程度[28]。

三、适合法院判决样本的夸大索赔理论模型

(一)夸大索赔理论模型的构建

本文借鉴Doerpinghaus等[21]理论模型的框架,构建适合法院判决样本的夸大索赔模型,并将不同人群的时间成本、道德感等因素加入到模型中。一般而言,汽车三责险人伤理赔过程可分为三个阶段:事故发生阶段、保险公司查勘定损阶段、双方协商与起诉阶段。

1.事故发生阶段。道路交通事故发生,交警部门认定事故责任。索赔人在保额内实际伤害值,即保险公司应赔付金额已经确定,设为L。索赔人作为当事人,清楚自己的真实伤害值为多少,同时也会对保险公司赔付有一个期望值Y0。根据常理,Y0≥L,即索赔人在较大概率上不会只期望保险公司赔付一个无法弥补其伤害的数额。如果Y0=L,没有软欺诈心理;而如果Y0>L,不一定就是机会欺诈,可能是索赔人对保险金额等条款不熟悉,或者对伤害值的核定标准不了解,从而对保险赔付例如精神损害抚慰金等存在不切实际的想法。不过这个阶段,毕竟只是索赔人内心的期望值,還未涉及保险公司。

2.保险公司查勘定损阶段。索赔人向保险公司报案,保险公司查勘。设鉴定伤害值为X0,一般来说,保险公司根据索赔人提出的各项凭证估计理赔数额,但由于信息不对称,索赔人可能提供一些虚假凭证,也可能无法准确提供一些信息,导致保险公司无法准确地确定L,或者由于保险公司惜赔等因素导致X0与L并不相等,即存在X0>L或者X0

软欺诈金额(Y1-L) 是衡量机会欺诈程度的重要指标,但可能掩盖不同索赔子项在伤害程度、索赔金额、判决金额等方面的本质差异。周建涛等认为,软欺诈额与实际伤害的比例[(Y1-L)/L]更能反映出索赔人机会欺诈程度[28]。所以,本文在理论模型中采取QZ=(Y1-L)/L作为因变量。

Wang和Xu发现,保险欺诈占美国保险理赔金额的17%~20%[29]。在保险公司的理赔数据库中,只能得到索赔人索赔数据Y1和保险公司赔付数据X1,而无法得到索赔人应该获得的赔付L,以此进行保险欺诈分析可能存在某些偏差。本文采用的样本来源于法院判决书,可以得到索赔人索赔的数据Y1和应得赔付数据L,但无法得到起诉前保险公司提出的理赔数额X0,甚至样本中约有20%的保险公司选择不出席法庭,直接等待法院公正判决的赔付额L。这使得我们只能单方面研究索赔人机会欺诈行为,而无法了解保险公司在协商阶段的一些特征。

3.双方协商与起诉阶段。当Y1>X0时,索赔人可能与保险公司协商,使得保险公司在与索赔人协商时长T后提出新的理赔数额X1,协商时长T可视为由索赔人单方面决定,之后由索赔人决定是否起诉。索赔人最终的实际净获利P如式(1)所示:

P=max{X1,L}-L-C1(Y1-L)2-C2T(1)

在式(1)中,max{X1,L}表示索赔人在判断是否起诉后获得的赔付额,如果X1≥L,索赔人接受保险公司的赔付,而如果X1 X1=X0+λ(Y1-X0)(2) 在式(2)中,0≤λ≤1,λ为变量,其分布受时间T影响,具体影响满足式(3)—(5): dμλdT>0(3) d2μλdT2<0 (4) limT→∞μλ=1(5) μλ对T的一阶偏导数大于0,对T的二阶偏导数小于0,即认为索赔人与保险公司拖延时间越长,保险公司为了避免时间和声誉损失,会适当根据索赔人提供的凭据逐步增加理赔数额,随着协商时间的增长,理赔数额向索赔人期望值靠近的速度会减慢,但也不排除保险公司完全妥协而赔付索赔人期望值的可能,即Y1=X1,λ=1。在不考虑保险公司起诉索赔人的情况下,保险公司认为索赔人如果真的能够不计成本地坚持到足够久的时间,就会按照索赔额赔付。协商过程中保险公司可能多次逐步提高理赔数额,在理论模型中简化为随时间变动X1。在计算实际净获利P带来的期望效益EU(P)时,考虑索赔人的风险厌恶,即获得收益的方差Var(P)越大,索赔人获得的效益越低。同时,考虑到实施机会欺诈对于有道德感的个人来说会受到一些负面影响,而这种负面效用也是边际递减的,可以使用dY1-L来表示,其中d表示道德感系数,认为道德感带来的负面效果与索赔人自知的软欺诈额度(Y1-L)呈正相关关系,计算如式(6)所示: EU(P)=EP-rVar(P)-dY1-L (6) 在式(6)中,r表示索赔人的风险厌恶系数。 (二)蒙特卡洛模拟分析 考虑到max{X1,L}的期望和方差不仅与X1的期望和方差有关,还和X1的分布密切相关。且如果使用解析的方法求解最优的索赔额Y1,难度极大,故考虑使用蒙特卡洛模拟,通过各种参数变化对最优索赔额的影响来判断机会欺诈与哪些因素相关。在进行蒙特卡洛模拟之前,需要对各个参数的分布进行比较精确的定义。 首先,对于λ,假设其服从正态分布λ~N(μλ,σλ),且当随机产生λ时,如果产生出大于1或者小于0的值,按照1和0来计算。其中,对于μλ,根据假设的等式(3)—(5)认为其服从等式(7): μλ(T)=1-e-kT (7) 在式(7)中,k表示保险公司的妥协程度,保险公司的妥协程度越高,在相同时间内,对于索赔人的让步也更多(见图1)。 其次,对各参数进行适当设置,使得各类参数都比较适中,最终在这种特定的情况下,软欺诈程度QZ与获得的效益期望值EU之间的关系见图2。 图2显示,对于时间成本和信息搜集成本适中,风险厌恶、道德感适中的人,随着软欺诈程度升高,期望效益由零变为负数,再逐渐增大,达到最高值后又持续下降到零以下的状态。 为了弄清楚图2的形成原因以及各类参数变化会对曲线产生什么样的影响,本文对各类参数进行一些调整,并与图2的曲线进行对比。 图3显示,在较低软欺诈程度区间,时间成本较高的人一般不会实施低程度的机会欺诈,因为一旦实施软欺诈,如果不付出时间,就得白白承受一个信息搜集成本以及道德感带来的负效用;如果付出很高的时间成本换取较高的赔付,又感觉得不偿失。而在较高软欺诈程度区间,每付出单位时间的收益可能会超过时间成本,但是如果时间成本足够高,也能够抑制较高机会欺诈程度的实施。而当时间成本不够高时,其最优的机会欺诈程度甚至可能高于一般人。相比之下,无时间成本的失业人员,从低程度到高程度的机会欺诈中,期望效益都比有时间成本的人更高,而且最优的软欺诈程度也高于有时间成本的人。 图4显示,与时间成本相似,道德感在低软欺诈程度阶段也有一定的抑制效果,但不如高时间成本好。可以认为,较高的时间成本对于低软欺诈程度是一次性抑制,而道德感的抑制效果则是比较缓慢的过程。相比于时间成本,道德感对于最优的软欺诈程度来说,影响更加显著,且一个极高的道德水准也能够达到杜绝机会欺诈的效果。 图5显示,风险厌恶程度主要对高软欺诈程度有较大的影响。当风险厌恶程度较高时,最优的机会欺诈程度明显降低,而当索赔人是一个风险喜好者,其机会欺诈程度就会非常高。 索赔人搜集虚假的损害凭证成本对软欺诈程度的影响类似于风险厌恶,都十分显著。图6显示,如果索赔人的搜集成本很低,其软欺诈程度可以达到很高的水平,而搜集成本较高的话,则会显著降低索赔人的软欺诈程度,以至于直接杜绝机会欺诈行为的发生。 图7显示,傷害严重程度对于最优软欺诈程度的影响十分显著。如果索赔人在交通事故中伤害不太严重,那么其软欺诈程度比较大,这也与刘坤坤[22]提到的小案件欺诈比较多的特征相符合。而且从软欺诈获得的效益数值来看,在伤害严重的情形下,实施机会欺诈所获得的最大收益也是略微低于伤害较轻的情形,这源于索赔人的风险厌恶水平。在其他条件相同的情况下,一个较严重的伤害,或者说保险公司应赔付数额较大,相同软欺诈程度带来最后赔付额的波动程度,肯定要大于一个较轻伤害,这本身也就对索赔人软欺诈有了一定的限制作用。 图8显示,保险公司态度的不确定性对索赔人软欺诈行为有一定影响,尤其是在方差比较高时,索赔人最优的机会欺诈程度下降得比较快。从图9来看,保险公司态度非常强硬时,索赔人完全没有机会欺诈的可能性;而当其态度比较妥协时,则会遭受较大的软欺诈额度,但对索赔人软欺诈程度影响不大。 (三)理论模型的结论 通过上述理论模型的构建及模拟分析,可以得出以下5个结论:(1)时间成本较高的索赔人不会实施软欺诈程度很低的夸大索赔行为。因为当软欺诈程度较低时,付出的成本尤其是时间成本,不能被软欺诈的得利覆盖。如果决定承担各种成本以及风险实施软欺诈,一般会有比较大的软欺诈程度。理性的索赔人不会提出远超过实际伤害的索赔额,因为巨大的时间成本以及风险厌恶会使其最终效益为负。(2)索赔人道德因素对其软欺诈程度的影响类似于时间成本。如果其道德感较低,软欺诈程度会有所增加,而较高道德感则可以降低机会欺诈程度。(3)索赔人风险厌恶程度对其软欺诈程度有着显著的影响,尤其是当索赔人喜好风险时,软欺诈程度可能非常高。(4)伤害严重程度与索赔人机会欺诈程度有着明显的反向相关关系,而且软欺诈额的数值也会随着伤害严重程度的增大而减小。(5)如果保险公司协商态度十分强硬,不能给索赔人一个“耗时间就能扩大收益”的预期,那么索赔人就会降低机会欺诈程度。 四、北京市汽车三责险人伤诉讼样本的夸大索赔实证分析(一)样本获取 本文实证分析的样本来源于北京市道路交通事故的法院判决书①,提取其中的索赔人、肇事者、保险金额、事故等信息以及索赔和赔付金额数据,共得到2 933例样本。以往保险软欺诈识别多使用保险公司的理赔样本,由于未经过法院判决程序,赔付额由保险公司和索赔人商议而得,有高估“机会欺诈”之嫌;而本文使用的法院判决样本,索赔人实际伤害值用法院判决的“保险公司应赔付金额”表示,可以更客观地判别夸大索赔,进一步准确地测定索赔人机会欺诈程度。如果认为索赔人在协商初始并不清楚保险公司的赔付是否能够达到自己的期望值,而是单纯按照上文描述的理论模型索赔,那么可以认为这些经过法院判决的索赔人是从所有索赔人中随机抽取出来的,具有一定的代表性。 (二)描述性统计与非参数统计 在一些案例中,索赔人提出索赔额但法院判决额为零,即软欺诈程度无穷大,故实证分析中使用软欺诈额与索赔额的比值。 根据法院判决书数据集,索赔总额、判决总额均包含对应各个子项的索赔额和判决赔付额。先对二者相减得到的软欺诈额进行基本的描述性统计,再对软欺诈程度以及可能影响软欺诈程度的一些因素进行汇总统计,结果见表2。统计发现,总软欺诈程度的均值达到33%,这意味着索赔人平均索赔额超出实际应赔数额50%左右,可见机会欺诈不仅十分普遍而且较为严重。 为进一步刻画软欺诈程度,本文对总软欺诈程度进行描述性统计,如图10所示。 由图10可知,总软欺诈程度的频率随软欺诈程度的增大而逐渐减小,总软欺诈程度离散程度较高,分布在各个水平区间,因此,难以确定一个具体数值来划分机会欺诈的严重程度。而后,依据各状态变量对数据进行分类,计算得到对应的总软欺诈程度的均值,同时计算分类之后各類状态变量的频数、平均秩,使用非参数统计Mann-Whitney对分类后样本的软欺诈程度分布进行检验,结果见表3。表3显示,9个因素通过了Mann-Whitney 检验,分别为另购买商业险、索赔人已婚、索赔人年轻人、索赔人失业、律师参与、软组织伤、白天、肇事者男性、肇事者轿车。同时发现,另购买商业险的软欺诈程度均值为31.52%,而未购买商业险的软欺诈程度均值为39.28%,差异较大。相同的事故,如果购买了商业险,保障范围以及额度均比未购买商业险更宽、更大,故应赔付数额更大,进而反向影响索赔人软欺诈程度。 已婚索赔人的软欺诈程度均值为31.86%,而未婚索赔人的软欺诈程度均值为34.97%,高于前者。已婚索赔人承担养家糊口责任,风险规避意识更强,时间成本相对较高。另外,已婚索赔人的年龄也比未婚索赔人更大一些,受道德约束更大,故更倾向于不进行机会欺诈。 索赔人未成年人的机会欺诈程度均值达到44.50%,而其他年龄组均值为33.04%,差别悬殊。首先,保险公司出于“保护弱势未成年人”考虑,妥协程度要大些。其次,未成年人受伤牵涉到父母监护人的住院护理费、误工损失,以及未成年人的精神损害抚慰金,可商讨余地更大,索赔人搜集伤害证据的成本更低。而且,针对这几点进行非参数统计,住院护理费、误工费以及精神损害抚慰金均通过了Mann-Whitney 检验。 索赔人失业的软欺诈程度均值为37.21%,而索赔人在职的软欺诈程度均值为30.86%,前者明显高于后者。失业人员多没有工资收入,时间成本较低,如果跟保险公司协商较长时间,不会受到太大损失,反而能够获得更高收益,故会提出相对更高的索赔额。另外,失业人员的风险偏好程度多高于其他人,多数是风险爱好者,这将大大增加其机会欺诈程度。 律师参与的机会欺诈程度均值仅为29.47%,而无律师参与的机会欺诈程度均值高达40.56%,相差甚大。这主要源于律师有过硬的专业知识以及较高的职业道德。律师深受职业操守约束,自动遏制其机会欺诈动机;律师对于保险条款以及理赔的把握更加专业,加上其掌握索赔人伤害详细信息,故比索赔人本人更加清楚保险公司应该赔付的合理金额,从而准确地挤出不合理的夸大索赔部分。 软组织伤的平均机会欺诈程度为37.57%,明显高于非软组织伤的均值31.18%,主要源于信息搜集成本较低。软组织伤不同于伤残,难以鉴定,虽然索赔人便于提供软组织伤证据,但较难被法官采信,导致更高机会欺诈程度。 晚上的平均软欺诈程度为35.02%,而白天则为32.96%。差别不算太大,但经Mann-Whitney 检验,二者差异显著。类似于软组织伤,也是源于信息搜集成本较低。晚上发生交通事故,无论伤害鉴定还是医疗费用花费都不如白天透明、准确,虽然索赔人可以提供各种鉴定、费用证据,但较难被法官采信。 肇事者男性的平均软欺诈程度为32.75%,而女性司机的平均机会欺诈程度为38.05%,差异明显。首先,社会对女性司机有“车技较差”的刻板印象。本文肇事者男性的事故责任比例均值为88%,而女性司机的事故责任比例均值则为92%,经Mann-Whitney 检验,差异显著,这也说明:虽然女性司机较为谨慎,发生事故的概率较男性司机小,但事故责任高于男性司机,保险公司处理此类事故时,妥协程度更大一些,也就造成了索赔人更大的机会欺诈程度。其次,女性司机驾车较为谨慎,造成索赔人伤害也更小,经Mann-Whitney 检验,也是显著的,而伤害较小事故的软欺诈程度相对较大。 肇事者轿车的平均机会欺诈程度为33.94%,而非轿车为31.96%,些许差别可能源于轿车、非轿车的商业险购买比例不同。非轿车另购买商业险的比例为83%,而轿车另购买商业险的比例为72%,二者之间的差异经非参数统计检验也是显著的。 (三)统计回归分析 根据非参数统计的分析结果,各类因素之间可能存在相关性,如肇事者轿车和另购买商业险之间存在一定的相关性。现有研究大多站在保险公司角度,使用可能包含软欺诈成分的索赔额作为自变量。本文从索赔人视角,使用法院判决的赔付额作为自变量,相比保险公司的理赔样本而言更加客观、公正。 1.以软欺诈程度为因变量的回归。以软欺诈程度作为因变量,以各类影响因素作为自变量,采用逐步向后回归法,依次排除最不显著的变量,直至所有因素全部通过检验。统计回归结果见表4,其中“ln赔付总额”是对赔付总额取对数处理。 表4显示,由于多重共线性,原本经过非参数统计检验显著的5个因素被剔除,包括另购买商业险、索赔人已婚、律师参与、软组织伤、肇事者轿车,其中,前文已分析另购买商业险、律师参与、肇事者轿车这3个影响因素的多重共线性原因。软组织伤与伤残等级存在显著的相关性;索赔人已婚则与索赔人未成年人之间也存在显著的相关性。而新增加模型中的3个变量,即肇事者事故责任比例、伤残等级、赔付总额的对数形式,均对索赔人机会欺诈程度存在负面影响。 赔付总额的系数为负值,符合理论模型“较严重伤害,机会欺诈程度较轻”的判断。肇事者事故责任比例的系数为负值,反映肇事者责任越大,索赔人机会欺诈程度反而越小,也许与索赔人心态以及商讨空间有关。如果肇事者全责,应由其保险公司完全赔付“法院判决金额”,无商讨余地。如果肇事者是部分责任,索赔人会尽量提供更多的伤害证据,想尽可能多地弥补伤害,也可能据此和保险公司谈判,甚至到法庭,旨在尽量扩大得利。本文不是某一方全责的案例,索赔人聘请律师的比例更高,也反映商讨空间对索赔人心态的影响。 伤残等级的系数为负值,意味着伤残越严重机会欺诈程度更大,这与描述性统计“伤害越严重,软欺诈程度越小”相矛盾。伤残等级取值从1到10:其中10级是最轻伤残,而1级是最严重伤残。由于无伤残的伤残等级参数处理为0,即不存在于方程中。因此,本文又将伤害按是否伤残进行分类,并作非参数统计检验,发现二者存在显著差异:无伤残的平均机会欺诈程度为40.32%,而伤残的平均机会欺诈程度仅为23.28%。因此,可以认为,伤残严重程度远甚于无伤残,导致机会欺詐程度的较大差异。但在伤残中,若伤残非常严重,索赔人家庭受到了较大打击,其主观上希望获得更多的保险赔付,即严重伤残催生机会欺诈动机;尤其是涉及多种伤情的严重伤残:有的伤情符合伤残10,有的伤情符合伤残4,还有的伤情符合伤残2,更便于索赔人搜集伤害证据,即信息搜集成本较低。这也就导致了无伤残的软欺诈程度高于伤残,严重伤残的软欺诈程度高于较轻伤残。因此,本文新增加状态变量“伤残”继续回归,结果见表5,符合上述推论。 2.以软欺诈额度作为因变量的回归。保险公司可能还关注机会欺诈额度。本文又以软欺诈额度为因变量,使用所有采集的自变量进行逐步向后回归,结果见表6。 比较表5、表6,影响软欺诈程度、软欺诈额度相同的因素有6个:肇事者事故责任比例、索赔人失业、白天、肇事者男性、伤残、ln赔付总额。其中,肇事者事故责任比例、白天、肇事者男性3个因素均为负向影响,而索赔人失业、伤残2个因素均为正向影响。但ln赔付总额负向影响软欺诈程度,但正向影响软欺诈额度,因为软欺诈总额与赔付总额存在一定的正相关性。 值得注意的是,新增3个影响软欺诈额度的因素:律师参与、肇事者轿车、索赔人非机动车,其中律师参与、索赔人非机动车的系数均为正值,而肇事者轿车的系数为负值。律师参与也与赔付总额存在较大的正相关性。一般较严重的伤害,索赔人会聘请律师,且较严重的伤害商讨空间变大,也会使得机会欺诈额度增大。若索赔人乘坐非机动车,交警判定肇事者责任更大一些。索赔人乘坐非机动车,肇事者事故责任比例为91%,其他情况平均为81%。假设其他条件相同,肇事者事故责任比例越大,机会欺诈程度会更小,但是由于赔付额更多,相应的软欺诈额也会更大。肇事者车辆分为两类:轿车、非轿车(指大卡车或运货车,除主车外,往往还加1个拖车),二者均购买交强险和商业险。但轿车另买商业险一般为10万~30万元,发生交通事故后,多为无伤残或6~10级较轻伤残;而非轿车另买商业险一般50万~100万元,一旦发生交通事故,往往死亡或1~5级较严重伤残。肇事者轿车由于伤害较轻,且商业保险金额远低于非轿车,商讨空间有限,故软欺诈额低于肇事者非轿车。 五、基于决策树的夸大索赔识别 为了检验保险机会欺诈影响因素的稳定性,本文继续使用决策树方法进行索赔人夸大索赔识别验证。 (一)机会欺诈的分类 虽然机会欺诈程度能够更好地刻画索赔人夸大索赔,但保险公司依旧在意索赔人软欺诈额度。例如,某索赔人软欺诈程度较高但夸大额度较小,不值得保险公司费时费力地识别。因此,本文综合考虑软欺诈程度和软欺诈额度两个指标:软欺诈程度<5%或者软欺诈额度<1 000元,视为轻微软欺诈,记为0类,共363例;而软欺诈程度>5%且10 000元>软欺诈额度≥1 000元,视为较严重软欺诈,记为1类,共有1 403例;而软欺诈程度>5%且软欺诈额度≥10 000元,视为很严重软欺诈,记为2类,共1 167例。 对于0类机会欺诈者,保险公司与其长时间协商,对软欺诈的削弱可能不足以弥补识别成本。对于1类机会欺诈者,有必要采取一些措施降低索赔人对于赔付的期望值,例如采取较为强硬的态度等。对于2类机会欺诈者,可以使用很强硬的态度来抑制索赔人的软欺诈心理,或者保险公司主动建议这类索赔人走诉讼程序,宁可损失一些声誉,也不愿意和这类索赔人协商。事实上,确实有不少保险公司在汽车三责险人伤索赔额严重不合理时,直接让索赔人走诉讼程序。 (二)基于决策树的软欺诈类型识别 决策树不需要其他假设,能够处理高维数据,准确率也较高,符合本文使用的样本特征。 首先是对不平衡样本的处理。由于决策树对不平衡样本的处理效果不佳,因此本文使用随机复制的方式,将样本数量不同的三类样本转化为平衡样本。其次是对自变量的选择。本文在对机会欺诈进行分类时,综合考虑软欺诈程度和软欺诈额度两个指标,故将二者回归分析识别为显著的因素作为决策树的自变量。需要说明的是,本文回归分析是站在索赔人的角度来判断其软欺诈行为的影响因素,而保险公司很难获取到由索赔人掌握的实际伤害值,所以本文使用保险公司能够获取的索赔额代替实际伤害值作为因变量。 为评估上述方法对于机会欺诈类别的预测效果,随机使用平衡处理前的500例样本作为测试集,剩下的样本平衡处理后作为训练集,通过训练集得到的路径信息对测试集的样本进行预测,决策树分析结果见表7。 表7显示,训练集中对于2类机会欺诈的预测准确率最高,将近80%,对于1类机会欺诈的预测准确率约为70%,而对于0类机会欺诈的预测准确率不到50%。由此可见,最容易识别的是2类(最严重)机会欺诈,对1类机会欺诈也有相当的识别预测效果,但对于0类(程度较低或者额度较小)机会欺诈,识别较为困难,因为这些轻微机会欺诈普遍发生在各种特征的事故中。而通过训练集的决策树路径对检验集进行预测时,对2类机会欺诈的预测也能达到将近80%,对1类机会欺诈的预测准确率则略微低于训练集,而对0类机会欺诈的预测准确率只有33.82%,比训练集49.70%的准确率还要低。可以认为,在训练集中得到的识别0类欺诈的决策树路径在检验集中基本无效。这也就表明,本文虽然可以比较稳定且比较准确地识别软欺诈程度较高且软欺诈额度较大的事故,但是对于小额或较低程度的机会欺诈识别预测效果不尽如人意,尚存在一些其他的影响因素,有待进一步深入研究。 六、討论及政策建议 (一)讨论 本文探讨汽车三责险人伤夸大索赔的影响因素。在理论上,基于信息搜集成本、时间成本、风险厌恶、道德感等因素建立适合法院判决样本的夸大索赔模型。法院判决机制的存在,使得索赔人有获得保底赔付的期望。进一步对各种导致索赔人机会欺诈程度的情况进行蒙特卡洛模拟,例如信息搜集成本的提高,能够有效降低索赔人机会欺诈的收益,而道德感仅起到一次性抑制作用。在实证上,基于汽车三责险人伤索赔的法院判决样本,首先,通过非参数检验,发现索赔人失业、肇事者另购买商业险等均对索赔人机会欺诈程度有显著影响。其次,进行逐步回归,识别出另一些影响因素,例如索赔人伤残等级等,同时也对逐步回归中排除的经非参数统计检验显著的因素与其他因素具有相关性的原因进行了分析,例如肇事司机性别与交通事故责任认定之间存在一定相关性。最后,使用决策树方法预测索赔人软欺诈的类别。预测结果显示,对于软欺诈程度较高且软欺诈额度较大的索赔人机会欺诈识别效果更优,能达到接近80%的准确率。 (二)相关政策建议 基于上述研究,本文对保险公司提出以下建议:在保险公司核准索赔/赔付总额的各个子项金额时,可将姓名、性别等隐私信息适当处理后进行公开,以减少信息不对称引起的不良影响。另外,保险公司应建立一套明确的赔付制度,如明确哪些单据有效,在发生交通事故后,要严格按照制度规定,公开、公正地进行流程化处理。同时也要注意,本文识别汽车三责险人伤索赔机会欺诈的方法,可以为保险公司在交通事故发生后判断索赔人是否有机会欺诈嫌疑时提供参考,但不宜在确定汽车三责险保费时就根据客户的性别、年龄等人口统计学特征对其进行区别对待。 对于有关部门,本文给出以下建议:保险监管部门应使保险赔付的各项凭据规范化,例如,对于医疗机构出具的软组织伤鉴定、伤残医疗费用明细均应给出明确规定。交通管理部门在勘查事故现场时,要详细地记录事故各个方面的特征,使责任划分尽可能精细化。司法机关在作出判决时,对于提出过高的、明显超出实际伤害的索赔人,可判其支付罚金作为惩罚。 (三)不足之处及后续研究方向 本文不足之处在于,无法准确识别程度较低或额度较小的机会欺诈,可能源于这类机会欺诈十分普遍。同时,回归R2值较低,也说明本文使用的影响机会欺诈因素不足以对其进行有效的识别。因此,寻找新的机会欺诈影响因素就是后续研究的方向。 注释: ①法院判决书来源于北京法院审判信息网(https://bjcourt.gov.cn)。 参考文献: [1]NAGRECHA S, JOHNSON R A, CHAWLA N V. FraudBuster: Reducing fraud in an auto insurance market[J]. Big Data, 2018, 6(1): 3-12. [2]RIBEIRO R, SILVA B, PIMENTA C, et al. Why do consumers perpetrate fraudulent behaviors in insurance?[J]. Crime, Law and Social Change, 2020, 73: 249-273. [3]BRINKMANN J, LENTZ P. Understanding insurance customer dishonesty: Outline of a moral-sociological approach[J]. Journal of Business Ethics, 2006, 66(2-3): 177-195. [4]陈晓.汽车保险理赔欺诈行为分析及教学中的德育渗透[J].汽车实用技术,2019(24):199-200+225. [5]董敏,吕红平,刘轶.人工智能反保险欺诈的私法效果和路径选择[J].金融教育研究, 2019(6): 12-20. [6]樊启荣.保险事故与被保险人过错之关系及其法律调整模式——兼评我国《保险法》第27条第2款及相关规定[J].法学评论, 2002(5): 43-51. [7]DIONNE G, WANG K C. Does insurance fraud in automobile theft insurance fluctuate with the business cycle?[J]. Journal of Risk and Uncertainty, 2013, 47(1): 67-92. [8]EDMARK K. Unemployment and crime: Is there a connection?[J]. Scandinavian Journal of Economics, 2005, 107(2): 353-373. [9]JAWADI F, MALLICK S K, CHEFFOU A I, et al. Does higher unemployment lead to greater criminality? Revisiting the debate over the business cycle[J]. Journal of Economic Behavior & Organization, 2021, 182: 448-471. [10]HUSTED B W. Wealth, culture, and corruption[J].Journal of International Business Studies, 1999, 30(2): 339-359. [11]CUMMINS J D, TENNYSON S. Moral hazard in insurance claiming: Evidence from automobile insurance[J]. Journal of Risk and Uncertainty, 1996, 12(1): 29-50. [12]CREED P A. Personality characteristics in unemployed Australian males: Implications for “drift” hypothesis in unemployment[J]. Psychological Reports, 1999, 84(2): 477-480. [13]HARTLEY J F. The personality of unemployed managers: myths and measurement[J]. Personnel Review, 1980, 9(3): 12-18. [14]GUIJARRO F. Characteristics of Unemployed People, Training Attendance and Job Searching Success in the Valencian Region (Spain)[J]. Data, 2018, 3(4): 1-12. [15]KISH-GEPHART J J, HARRISON D A, TREVIO L K. Bad apples, bad cases, and bad barrels: Meta-analytic evidence about sources of unethical decisions at work[J]. Journal of Applied Psychology, 2010, 95(1): 1-31. [16]SCHUBERT R, BROWN M, GYSLER M, et al. Financial decision-making: Are women really more risk-averse? [J]. American Economic Review, 1999, 89(2): 381-385. [17]BROWN D P. Multiperiod financial planning[J]. Management Science, 1987, 33(7): 848-875. [18]GALLOS J V. Women's experiences and ways of knowing: Implications for teaching and learning in the organizational behavior classroom[J]. Journal of Management Education, 1993, 17(1): 7-26. [19]GRADDY K, PISTAFERRI L. Wage differences by gender: Evidence from recently graduated MBAs[J]. Oxford Bulletin of Economics and Statistics, 2000, 62: 837-854. [20]DOERPINGHAUS H I, SCHMIT J T, Yeh J J H. Personal bias in automobile claims settlement[J]. Journal of Risk & Insurance, 2003, 70(2): 185-205. [21]DOERPINGHAUS H I, SCHMIT J T, YEH J J H. Age and gender effects on auto liability insurance payouts[J]. Journal of Risk and Insurance, 2008, 75(3): 527-550. [22]叶明华.我国机动车保险欺诈识别的因子分析——基于江、浙、沪机动车保险索赔数据[J].华东经济管理, 2010 (2): 84-86. [23]刘坤坤.车险保险欺诈识别和测量模型实证研究——基于广东省车险历史索赔数据[J]. 暨南学报(哲学社会科学版), 2012(8): 89-93. [24]ARTS M, AYUSO M, GUILLN M. Detection of automobile insurance fraud with discrete choice models and misclassified claims[J]. Journal of Risk and Insurance, 2002, 69(3): 325-340. [25]COWELL R G, VERRALL R J, YOON Y K. Modeling operational risk with Bayesian networks[J]. Journal of Risk and Insurance, 2007, 74(4): 795-827. [26]劉轶,董捷.保险欺诈风险的关键因素及法律规制[J].金融理论探索, 2018 (4): 60-70. [27]Zhou J, Wang S, Zhou J, et al. Measurement of the severity of opportunistic fraud in injury insurance: Evidence from China[J]. Emerging Markets Finance and Trade, 2017, 53(2): 387-399. [28]周建涛, 韩桃, 张天.车险人身伤害软欺诈识别[J]. 中国保险, 2015(8): 31-35. [29]Wang Y, Xu W. Leveraging deep learning with LDA-based text analytics to detect automobile insurance fraud[J]. Decision Support Systems, 2018, 105: 87-95. 責任编辑:李金霞 Research on Identification of Opportunity Fraud in Insurance Claims ——Sample Based on Exaggerated Claims for Bodily Injury in Automobile Third-party Liability Insurance Zhou Jiantao1, Zhang Rui1, Zhou Jianbo2 (1.School of Economics and Management, Beihang University, Beijing 100191,China; 2.School of Economics, Peking University, Beijing 100871,China) Abstract:The exaggerated claims for bodily injury in automobile third-party liability insurance is a widespread opportunity fraud, which is less condemned by social morality. If it is not curbed, it will produce adverse inducement to society. Theoretically, this paper establishes an opportunity fraud mode suitable for the court decision samples based on time cost, information collection cost, moral sense and other factors, and also conducts Monte Carlo simulation on the impact of the above parameters on exaggerated claims. Empirically, nonparametric statistics and regression statistics are used to analyze the mechanism of factors that affect exaggerated claims, such as the proportion of accident responsibility of the perpetrators and the unemployment of claimants. The decision tree method is used to identify exaggerated claims, and it is found that the prediction effect is better for more serious and large amount of opportunity fraud. To this end, insurance companies should establish clear compensation regulations and reduce the adverse effects caused by information asymmetry, relevant departments should pay attention to the standardization of credentials and make the division of responsibilities more detailed. Key words:automobile third-party liability insurance; insurance claims fraud; amount of court decision; exaggerated claims for bodily injury; insurance claim settlement