粤港澳大湾区视角下广州产业高质量发展问题分析

2023-05-30陈刚杨代友

陈刚 杨代友

摘要:近年来,广州立足新发展阶段,贯彻新发展理念,以深化供给侧结构性改革为主线,坚持产业第一、制造业立市,着力推动产业高质量发展,初步形成了特色产业、现代服务业、战略性新兴产业和先进制造业相互促进的高质量现代化产业体系,产业发展质量不断提升,与粤港澳大湾区其他城市产业联动性不断增强,实现了制造行业错位发展。但从引领粤港澳大湾区产业高质量发展核心引擎功能的要求看,广州产业高质量发展过程中仍面临着实体经济规模支撑性偏弱、产业结构转型升级缓慢、产业创新驱动比较优势不明显、金融和高端人力资源集聚度不高等问题。本研究建议以优化产业层级、厚植产业基础、坚持创新驱动、打造人才洼地、强化区域协作为着力点,加快提升广州引领粤港澳大湾区产业高质量发展的核心引擎功能。

关键词:粤港澳大湾区;产业结构转型升级;产业创新驱动;高质量发展;实体经济

【中图分类号】 F127 doi:10.3969/j.issn.1674-7178.2023.01.002

引言

党的十九大报告做出了“我国经济已由高速增长阶段转向高质量发展阶段”的科学论断,并对贯彻新发展理念、建设现代化经济体系做出一系列部署。习近平总书记在党的二十大报告中指出,高质量发展是全面建设社会主义现代化国家的首要任务,要坚持以推动高质量发展为主题,着力提高全要素生产率;强调实体经济是实现高质量发展的主体和基础,并指出“科技是第一生产力,创新是第一动力,人才是第一资源”。在新时代新征程上,准确把握新发展阶段、深入贯彻新发展理念、加快构建新发展格局,对推进国家和地方经济社会高质量发展,实现共同富裕具有重大而深远的意义。

目前,学术界对于高质量发展的研究大多以国家和省级行政区域为研究样本,从高质量发展的基本内涵(余泳泽、郭梦华,2022[1]),经济结构合理性(徐伟呈、范爱军,2022[2];朱纪广、李小建,2022[3]),经济运行效率(王竹君、任保平,2018[4]),经济可持续增长和人民福利水平(钞小静、惠康,2009[5];詹新宇、崔培培,2016[6]),区域协同发展(陈浩、罗力菲,2022[7];吴意云、朱希伟,2015[8])等方面进行了充分的探讨和论证,对产业高质量发展问题进行了系统性论述。

但是,当前学术界以城市为分析样本,对于如何分析城市产业高质量发展问题、在区域视角下如何推动超大城市实现产业高质量发展仍处于起步阶段。作为我国典型的超大城市,广州地处粤港澳大湾区的地理中心,拥有全国41个工业行业大类中的35个,是华南地区工业门类最齐全的城市。广州不仅是广东省省会,同时也是广东省政治、经济、科技、教育和文化的中心,还是粤港澳大湾区的四个核心城市之一,产业发展区域联动性特征明显。在推动产业高质量发展过程中,广州的经验措施可以通过区域辐射作用为其他城市提供参考,并通过产业链供应链直接影响到周边城市的产业发展。因此,研究广州产业高质量发展问题,对广州自身和区域产业高质量发展是十分必要的。厘清目前广州产业高质量发展现状,在区域视角下对比分析广州与粤港澳大湾区其他城市重点领域产业联动发展情况,找出广州产业高质量发展面临的短板并提相关政策建议,能够为广州加快推动高质量发展、增强大湾区核心引擎功能提供借鉴。

一、广州产业高质量发展的现状

近年来,尽管新型冠状病毒感染的疫情对经济社会发展产生了较大影响,但广州坚持贯彻新发展理念,以深化供给侧结构性改革为主线,大力推动实体经济高质量发展,使得经济综合实力、产业结构、质量效益等重要指标在粤港澳大湾区乃至全国均具有较强优势。截至2021年底,广州先进制造业增加值占规模以上制造业增加值的比重达到65.7%,现代服务业增加值占服务业增加值的比重达到67.5%,生产性服务业增加值占现代服务业增加值的比重达到79.64%①,产业高质量发展取得了较大的成效。

(一)制造业结构不断优化,与其他城市形成错位发展态势

目前,广州形成了新能源汽车、智能装备、新型显示、人工智能、生物医药、互联网6个产值超千亿元的先进制造业集群,有29个工业行业总产值超百亿元,集聚了超百个百亿级大型骨干企业②,与粤港澳大湾区其他城市制造行业错位发展态势已经形成。

汽车产业规模优势明显。广州拥有番禺、增城、花都、南沙和从化五大国际汽车零部件产业基地,引进和培育了11家整车制造企业,集聚了1200多家汽车零部件生产和贸易企业,整车生产规模在广东省占比超过90%。2021年广州整车产量将近300万辆,占全国整车产量的11.3%,连续三年居全国城市首位③,已形成以整车制造为核心、零部件企业聚集、初创型企业不断孕育而生的完整产业链。在区域协同发展方面,广州推动与深圳的智能网联汽车标准法规体系、自主研发体系和生产配套体系的衔接与合作,着力打造全球较有影响力的汽车零部件产业供应体系和智能网联汽车产业集群,提升汽车产业在粤港澳大湾区的带动性、资源整合能力和市场辐射影响力。

梯次化生物医药产业培育体系已经形成。近年来,广州以广州科学城、中新广州知识城、国际生物岛“两城一岛”为核心,白云生物医药园区、番禺生物医药基地和从化生物医药基地为辐射区,健康医疗中心、国际健康产业城、国际医药港等特色产业园区协调发展的“三中心多区域”生物医药产业发展格局不断完善。在区域联动方面,广州积极联合港澳等地共同打造一批前沿科学交叉研究平台,生物岛实验室、中科院广州生物医药与健康研究院香港中心等重大技术创新平台建设不断推进。

轨道交通、船舶及海洋工程、电力和环保装备等重大装备制造领域的生产能力区域带动作用不断增强。广州联合深圳、佛山和东莞等地政府部门、促进机构、代表企业发出了“协同培育世界级智能装备产业集群”的倡议,协同发展高端装备制造、智能机器人、精密仪器设备、激光与增材制造等产业,共同打造世界级产业集群。近年来,广州不断完善轨道交通产业全产业链条,积极参与佛山、顺德等地的轨道交通项目建设与运营,主动对接东莞、中山、珠海、清远、惠州等大湾区周边城市,谋划构建以广州为中心、辐射周边城市的都市圈快线网络,構建以广州为中心的1小时粤港澳大湾区(城际)轨道经济、生活通勤服务圈,积极打造大湾区轨道交通互联互通网络体系。

(二)现代服务业提质增效,与其他城市产业合作不断加深

目前,广州已培育出金融、信息服务、商务服务、交通运输、批发零售、房地产业六个增加值达千亿元级服务业产业集群。根据各城市统计年鉴整理,2021年,广州服务业增加值规模达到2.02万亿元,在粤港澳大湾区中仅次于香港,占大湾区内地九市服务业增加值总和的34.89%。广州也是全国少有的拥有“海、陆、空”三个综合保税区的超大城市,自2014年开展跨境电商零售进口业务以来,跨境电商零售进口已连续8年位居全国第一④。近年来,广州不断加强与粤港澳大湾区其他城市在服务业领域的合作,为整个大湾区的经济发展提供了坚实的服务性保障,如推动广州、深圳深化战略合作,推动形成广佛全域同城化、广清一体化及穗莞联动发展格局;支持香港交易所作为境外机构获准入股广州期货交易所,推動筹建粤港澳大湾区国际商业银行;在内地城市率先实现港澳机构独立办展,成功打造全球首个“香港+保税港区”飞机跨境转租赁项目。

(三)战略性新兴产业规模效应凸显,区域联动发展趋势特征明显

近年来,广州加速产业结构转型升级,大力发展战略性新兴产业,形成了以新一代信息技术、智能与新能源汽车、生物医药、新能源、新材料等战略性新兴产业体系。六大千亿级产业集群加速集聚,5G、量子通信、太赫兹等未来产业布局步伐不断提速,新的经济增长点和综合竞争优势正在加速形成。“创新军团”发展迅猛,涌现出广州工控、广智集团、视源股份等创新企业。软件与人工智能产业应用开发领域处于全国领先地位,获批全国首个区块链发展先行示范区、国家综合型信息消费示范城市。“3+5+X”战略性新兴产业体系不断完善,“一核、两带、三城、多节点”的战略性新兴产业空间新格局加速形成。2021年,广州战略性新兴产业合计实现增加值8616.77亿元,同比增长7.8%,占全市地区生产总值比重达到30.5%⑤。在区域联动方面,广州积极推动建立重点行业领域跨地区政产学研合作纽带,主动发挥广州创新策源地优势,加强粤港澳大湾区产业合作和技术交流,与深圳、佛山、东莞、惠州等地联合打造若干国家级、省级先进制造业集群,积极共促大湾区创新驱动发展。

(四)资源要素支撑加强,与实体经济协同性不断提高

现代化产业体系是产业高质量发展的重要支撑,推动产业高质量发展必然以实体经济作为产业发展的主体,着力推动供给侧结构性改革,加强科技创新、现代金融和人力资源等生产要素对实体经济的支撑作用,通过推动科技创新、引进优质资本和提高劳动者素质等来提高产业的发展质量与效益。因此,只有将科技、资本、人才等生产要素组合起来,与实体经济形成良性互动,协同投入实体经济,才能实现产业高质量发展。

1.科技创新区域联动性强。科技创新投入产出效益优势突出,2021年广州市全社会R&D经费支出规模达到889.3亿元,科技创新企业超过20万家⑥。近年来,广州围绕新一代通信与网络、人工智能、智能网联汽车、新能源、生物医药等九大重点领域实施专项研发计划。中新广州知识城、广州科学城、广州国际生物岛、琶洲互联网创新集聚区、广州国际创新城等科技创新枢纽重点功能区建设不断完善。围绕战略性新兴产业,广州先后布局了一批具有国际知名度、影响未来产业格局的重大科技创新平台。2021年,广州市国家级孵化器拥有量达到54家⑦,数量居全国前列;另外,广州拥有省级新型研发机构73家,数量居广东省第一⑧,已初步形成定位清晰、高度密集、先进高端的大科学装置集群。依托重大科技基础设施优势,广州不断强化在广深港澳科技创新走廊的核心地位,联动深圳、佛山、东莞等粤港澳大湾区城市创新资源,推动创新资源、创新平台和创新成果共创共享共益,有效提高粤港澳大湾区乃至我国在基础研究和前沿交叉领域的源头创新能力和科技综合实力。

2.人力资源辐射范围广。广州聚集了广东省2/3的普通高校、97%的国家重点学科以及绝大部分国家重点实验室,有比较完备、发达的教育体系,凝聚和造就了一大批与大湾区发展要求相适应的高素质人才和各级各类专门人才,向大湾区其他城市输送了大量的高素质人力资源。2021年,广州地区普通高等院校在校大学生141.26万人,稳居全国第一⑨。从高等院校毕业生流向看,广州地区高校毕业生主要流向珠三角地区,且主要集中在广州、深圳、佛山和东莞等地;从部分学校最新毕业生就业地区分布看,有50%以上的高校毕业生流向大湾区其他城市,为其他城市发展提供了大量高素质人力资源,有效提高了劳动生产率。

3.现代金融产业支撑能力强。2021年,广州本外币存贷款余额达到13.64万亿元,其中贷款余额规模达到6.14万亿元⑩,为地方经济发展提供了强有力的金融支撑。广州金融产业发展规模和质量优势明显,银行业机构总资产达8.72万亿元,不良贷款率0.82%,低于全国和广东省平均水平。广州期货交易所的设立,完善了广州现代金融产业体系,也有利于大湾区掌握大宗商品的定价权,保障了大湾区乃至全国的大宗商品战略安全。近年来,广州不断加快推动绿色金融改革创新试验区建设,努力将广州打造成大湾区绿色金融核心引擎,并将中新广州知识城打造成为大湾区知识产权金融服务高地,有效增强了金融产业对广州乃至大湾区实体经济的支撑力度。

二、广州与粤港澳大湾区其他城市制造和服务行业发展比较

从区域角度,分析广州与其他城市间产业结构差异性问题,有利于更加准确地定位广州产业高质量发展的基本状况和变化趋势。覃成林和潘丹丹(2018)[9]、覃剑和张文霞(2010)[10]、眭文娟等(2008)[11]、徐维军等(2020)[12]、查婷俊(2021)[13]从不同维度对粤港澳大湾区城市群产业结构协同性进行了分析和实证,认为这些城市产业结构具有较强的趋同性,阻碍了区域的协调发展,影响城市产业高质量发展。鉴于此,在已有研究基础上,本研究以大湾区城市群制造行业和服务行业为分析样本,对比分析广州与大湾区其他城市行业的市场占有率、结构性差异以及专业化分工情况,从区域维度探讨广州产业高质量发展问题。

经济总量市场占有率在一定程度上反映了地方经济在全国经济中的地位,可用地方经济总规模占全国经济总规模的比重表示11。一般来说,全国市场占有率越高,越容易形成规模效应,城市经济更容易实现高质量发展。测算结果表明,2016—2021年,粤港澳大湾区经济总量全国市场占有率的年均值为11.76%,仍是国家经济发展的“顶梁柱”,但随着中西部的崛起,大湾区在全国经济中的地位呈持续下滑趋势。广州经济规模全国市场占有率由2016年的2.65%下滑至2021年的2.29%,下降了0.36个百分点(表1),规模经济效益不断减弱。

(一)制造和服务行业结构差异性

在测算方法选择上,本研究采用联合国工业发展组织(UNIDO)国际工业研究中心提出的产业结构相似系数测算方法,测算和分析广州与粤港澳大湾区其他城市产业结构趋同性变化情况,计算公式如下:

1.制造行业结构性差异

表2统计了粤港澳大湾区内地九市在全国对应行业中市场占有率排名前三的制造行业。从制造业产值规模市场占有率看,2020年广州制造业总产值占全国制造业总产值的比重为1.92%,在大湾区城市群中位列第四,与深圳(3.98%)、佛山(2.34%)和东莞(2.23%)都存在一定的差距。与深圳、东莞、佛山三市相比,制造业对广州经济发展支撑作用相对偏弱。从细分行业看,广州的汽车、家具和食品制造行业全国市场占有率在全市制造行业中排名前三位,分别为7.16%、4.09%和3.03%。这与其他城市相比,既表现出一定的趋同性,又存在着一定的差异性,具体表现为广州与佛山、惠州、中山、肇庆四个城市在家具制造领域具有较强的趋同性,这五个城市的家具制造业全国市场占有率均进入各个城市制造行业前三位;广州与深圳在汽车制造和电子信息设备制造方面有较强趋同性,与江门在食品制造业领域存在一定趋同性。除深圳、东莞的计算机通信和其他电子设备制造业以及佛山、惠州的家具制造业在全国市场占有率在各自城市行业排名第一外,其他城市制造行业全国市场占有率排名第一的行业各不相同,表明每个城市在工业制造业具体细分行业发展方面错位发展特征明显。

根据公式(1),利用2016—2020年粤港澳大湾区内地9市的制造行业数据12,测算广州与大湾区内地其他城市制造行业结构相似系数(表3)。结果显示,2016—2020年广州与粤港澳大湾区其他城市制造行业结构相似系数呈不断降低趋势(表3),表明广州与粤港澳大湾区其他城市制造行业结构趋同性在降低,广州与各城市制造行业错位发展趋势特征日益明显。从具体城市表现看,除香港和澳门外,广州与珠海的制造行业结构相似系数均值最高,制造行业结构相似系数均值高于0.5,表明在粤港澳大湾区内地9市中,广州与珠海市制造行业结构相似度最高;其次是惠州和中山,分别为0.4983和0.4928;深圳、东莞和肇庆三市与广州的制造行业结构相似系数均值排名后三位。从变化趋势看,广州与大湾区内地9市的其他城市制造行业结构相似系数的均值均呈不断下降趋势。随着我国经济发展进入新常态,各城市不断加快产业结构转型升级步伐,制造业区域化特征日益明显。随着数字经济和互联网技术在制造行业的深入应用,新兴产业发展主要依托各城市已有产业发展基础和资源禀赋,城市间新兴产业差异化特征不断扩大,成为推动城市间制造业结构差异化程度增强的直接原因。近年来,广州依托已有产业基础,大力发展战略性新兴产业和现代服务业,通过产业转移和数字化发展等推动制造业转型升级,逐步形成了以新一代信息技术、智能与新能源汽车、生物医药、新能源、新材料等具有自身发展特性的战略性新兴产业体系,与粤港澳大湾区其他城市之间的制造行业错位发展特征不断增强。值得注意的是,这一时期,虽然广州制造业总产值规模有较大幅度提升,在全国制造业市场上的占有率提升了0.24个百分点,但由于制造业发展速度低于服务业,使得制造业在本地经济总量中的比重有所下滑。

2.服务行业结构性差异

从服务业市场占有率看,2020年广州服务业增加值占全国服务业市场总规模的3.27%,仅次于香港(4.51%),且远高于其他城市,具有较强的比较优势。从细分行业看,广州的批发零售、房地产和交通运输邮政业三个行业的全国市场占有率均在3.0%以上。与其他城市相比,除金融业全国市场占有率低于香港和深圳,排在第三位外,批发零售、交通运输仓储和邮政业、住宿餐饮、房地产行业均排在第二位,比较优势较为明显(表4)。

根据2016—2020年粤港澳大湾区城市主要服务行业13数据,进一步测算出广州与大湾区其他城市服務行业结构相似系数14(表5)。结果表明,这一时期广州与粤港澳大湾区服务行业结构相似系数均值为0.9919,2020年上涨至0.9928,说明与制造行业相比,广州与粤港澳大湾区服务行业的结构趋同程度更高。分城市来看,与广州服务行业结构相似系数均值最低的城市是澳门(0.8875),其次是珠海(0.9637);与广州服务行业结构相似系数最高的前三位城市分别是东莞(0.9930)、肇庆(0.9877)和中山(0.9864),其他城市均值均在0.96以上。从变化趋势看,虽然这一时期各城市与广州服务行业结构相似系数有所波动,但总体呈上升趋势,再次印证了广州与其他城市服务行业结构相似度高,且服务业结构趋同程度仍在增强。

(二)制造和服务行业专业化分工

克鲁格曼(1991)[14]提出用产业分工指数(Industrial Specialization Index)对区域产业专业化与分工程度进行测算,研究了美国东北部、中西部、南部、西部以及欧盟四大成员国间的区域产业集聚现象。孙根紧(2013)[15]采用此方法对我国西南地区产业结构进行了测算,将该指数称为克鲁格曼专业化指数,具体测算公式如下:

1.制造行业专业化分工

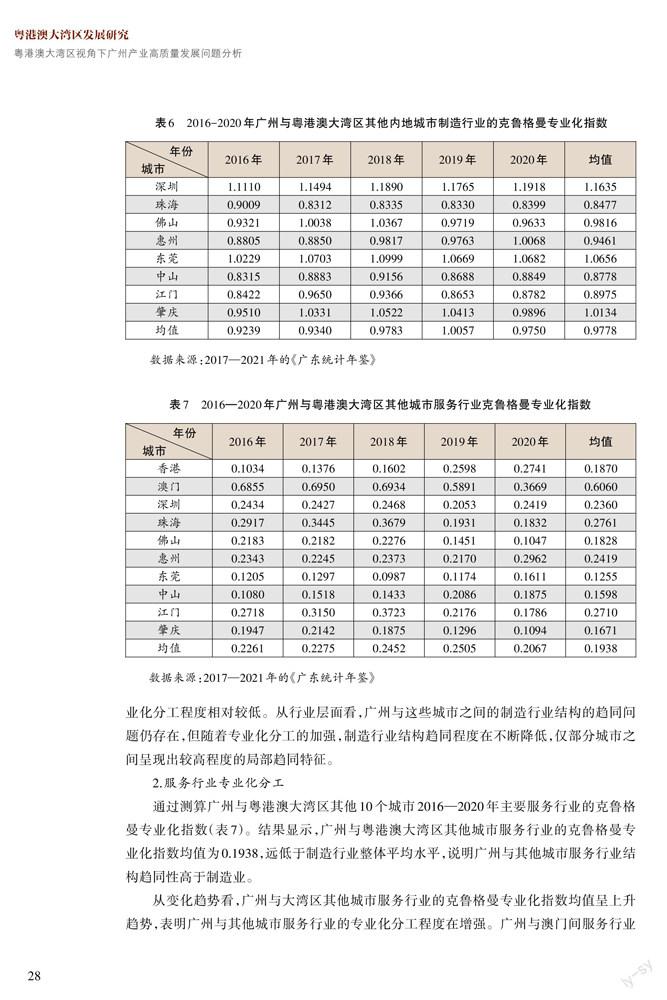

利用2016—2020年粤港澳大湾区内地九市31个制造行业数据,测算了广州与其他城市的克鲁格曼专业化指数(表6)。结果显示,这一时期大湾区内地九市制造行业的克鲁格曼专业化指数均值为0.9778,从变化趋势上看,虽出现一定的波动,但整体上呈逐年增加趋势,表明广州与其他城市的制造行业专业化分工程度呈增强趋势。

从具体城市表现看,广州与深圳制造行业的克鲁格曼专业化指数均值最高(1.1635),且呈逐年增加趋势,表明广州与深圳制造行业间的专业化分工程度最高,且从变化趋势看,两地间的制造行业专业化分工程度仍在不断增强;其次是广州与东莞、肇庆的制造业克鲁格曼专业化指数,分别为1.0656、1.0134;广州与珠海、中山和江门三市间的制造业克鲁格曼专业化指数分别为0.8477、0.8778和0.8975,表明广州与这些城市之间的制造业专业化分工程度相对较低。从行业层面看,广州与这些城市之间的制造行业结构的趋同问题仍存在,但随着专业化分工的加强,制造行业结构趋同程度在不断降低,仅部分城市之间呈现出较高程度的局部趋同特征。

2.服务行业专业化分工

通过测算广州与粤港澳大湾区其他10个城市2016—2020年主要服务行业的克鲁格曼专业化指数(表7)。结果显示,广州与粤港澳大湾区其他城市服务行业的克鲁格曼专业化指数均值为0.1938,远低于制造行业整体平均水平,说明广州与其他城市服务行业结构趋同性高于制造业。

从变化趋势看,广州与大湾区其他城市服务行业的克鲁格曼专业化指数均值呈上升趋势,表明广州与其他城市服务行业的专业化分工程度在增强。广州与澳门间服务行业的克鲁格曼专业化指数均值最高,达到了0.606,表明广州与澳门的服务行业结构差异化程度最高;其次是珠海(0.2761)和江门(0.271);广州与东莞、中山和肇庆三市服务行业克鲁格曼专业化指数相对较低,分别为0.1255、0.1598和0.1671,表明广州与这些城市之间分工程度相对不明显(表7)。从行业层面看,与制造行业相比,广州与这些城市间的服务行业专业化分工程度相对偏低。

三、大湾区视角下广州产业高质量发展存在的主要短板和不足

城市产业高质量发展涉及经济社会各个方面,党的二十大报告关于高质量发展的论述表明推进新型工业化是发展实体经济的重要抓手,即实体经济的高质量发展很大程度反映在工业经济的高质量发展上,而工业经济高质量发展则主要表现为工业在总量、结构、增长动力以及关键要素支撑等多个方面的高质量发展。从区域视角看,城市产业高质量发展不仅受城市自身发展因素影响,也受到城市所在区域整体产业发展环境和区域产业关联性较强城市发展情况影响。

(一)工业经济规模和质量优势不明显

与大湾区其他城市相比,工业对广州经济发展的支撑能力还需要进一步增强。从工业经济规模看,广州工业经济总量低于大湾区中的深圳、佛山和东莞三市,工业在经济总量中的比重偏低,较难发挥出实体经济的主导地位。2020年广州工业增加值仅占到广州市经济总量的22.87%,远低于深圳(34.43%)、佛山(53.33%)和东莞(51.03%)15。从行业规模看,广州与佛山和深圳,2020年广州工业总产值超千亿级的行业仅有4个16,而佛山则拥有7个17超千亿的工业行业,深圳有5个18。值得注意的是,深圳仅计算机、通信和其他电子设备制造业的产值就超过广州4个千亿级工业行业总产值之和,这也说明工业领域广州的支柱性行业的产业集聚规模远不如深圳,广州工业经济发展的规模效应相对偏低。从行业发展质量看,虽然近年来广州工业经济中先进制造业比重不断提升,但与大湾区其他城市相比,比重仍相对偏低,工业经济发展质量优势不明显。2021年,广州先进制造业增加值占规模以上工业增加值的比重为59.3%,虽略高于佛山(50.2%)和东莞(39.08%),但与深圳(68.8%)仍存在较大差距19,比较优势不明显。

(二)产业转型升级相对缓慢

一是战略性新兴产业支撑作用相对不强。近年来,虽然广州的战略性新兴产业发展较为迅速,但整体上仍处于成长阶段,新引进的产业项目多数仍处在建设初期,对经济发展的支撑作用尚未发挥。2021年,广州战略性新兴产业增加值平均到每个行业,离支柱产业增加值占经济总量比重达到5%的标准还存在一定的距离。二是龙头企业带动能力较弱,缺乏在全球、全国有影响力的龙头企业。与其他城市相比,广州的世界500强企业、中国500强企业、独角兽企业、民营经济等龙头企业数量相对较少,龙头企业对工业经济发展的带动性不强。以民营经济领域为例,“2021广东省百强民营企业”榜单中,广州有28家企业入围,其中营业收入超千亿的企业仅有鼎龙实业和唯品会两家企业,而深圳有40家企业入围,其中华为、正威国际、腾讯等8家企业均超千亿级。2021年,广州民营企业规模最大的鼎龙实业营业收入为1346.23亿元,远远落后于华为(8913.68亿元)、正威国际(6919.37亿元)、腾讯(4820.64亿元)等企业。“2021中國民营企业500强”榜单中,广州仅17家企业入围,与深圳(28家)也存在较大差距。

(三)产业创新发展动力不足

一是与其他城市相比,广州拥有自主知识产权的产品数量相对较少,产业创新研究开发经费投入相对偏低。早在2013年,深圳的全社会研发经费投入占经济总量的比重就已超过了4%,超过欧美发达国家平均水平,虽然近年来广州全社会研发经费投入强度不断提升,到2021年提升到了3.15%,但与深圳(4.2%)相比仍存在不小的差距。此外,重要产业发展的部分核心技术和设备仍依赖进口,如CPU、集成电路、成套重型装备、重要制造业的关键技术及核心零部件的设计、研发和制造仍然依靠国外,自主创新投资乏力,实际投资额略显滞后。二是广州科技成果转化能力有待进一步提升,关键零部件和核心技术缺乏自主性。如整车控制系统、线控转向系统、智能座舱等关键部件领域缺乏自主核心技术能力和产品创新能力,线束插接件、传感器、芯片等关键元器件对进口的依赖性较强。集成电路产业整体上处于建链补链阶段,虽集聚了兴森快捷、安捷利、风华芯电等一批集成电路封装企业,但基本以中低端封装为主。高端装备产业对关键零部件依赖较强,在工业机器人及智能装备方面,精密减速器、伺服电机、伺服驱动器、控制器等高可靠性基础功能部件以及传感器等关键元器件长期依赖进口;90%左右的高端工业软件对进口依赖性也较强。

(四)金融和高端人力资源要素支撑性偏弱

一是金融体系支撑能力相对偏弱。与其他城市相比,广州的金融产业市场规模相对偏小、直接融资活跃度不高、上市公司偏少且实力不强等问题依然存在,金融产业体系对广州现代化产业体系建设的支撑能力相对不足。IPO企业无论是数量还是募资总额均与广州的城市地位不符,与深圳存在较大差距。截至2022年6月底,广州有134家A股上市公司,总市值为2.39万亿元,上市公司数量和市值规模均与深圳存在较大差距(表8)。二是产业发展与人才培养融合程度不高。现有产业提供的工作岗位对人才的吸引力不强,导致人才资源对产业支撑能力不足,仍未形成产业吸引高质量人才、高质量人才推动产业向更高质量发展的良性发展格局。智联招聘发布的《2021年夏季中国雇主需求与白领人才供给报告》显示,广州的求职竞争指数为39.7,在全国城市中排名第38位,也低于深圳。

四、研究结论及对策建议

(一)研究结论

本研究以增强广州引领粤港澳大湾区产业高质量发展的核心引擎功能为主要目标,从区域视角梳理了广州产业高质量发展基本现状,并以2016—2020年粤港澳大湾区城市群相关经济发展数据,测算和对比分析广州与粤港澳大湾区其他城市制造行业和服务行业发展基本情况,重点分析了大湾区视角下广州推动产业高质量发展面临的主要问题,结论如下:

第一,从整体上看,近年来广州已经具备引领粤港澳大湾区产业高质量发展核心引擎的基础和条件。当前,广州初步形成了特色产业、现代服务业、战略性新兴产业和先进制造业相互促进的现代化产业体系,产业发展质量不断提升。在发挥核心城市引擎功能,推动粤港澳大湾区产业高质量发展过程中,广州在地理空间区位、产业结构、战略性新兴产业培育和发展、高端资源要素禀赋等方面具备明显优势。

第二,在区域发展层面,近年来随着产业转型升级的不断推进,广州的制造业专业化分工趋势明显,与大湾区其他城市之间的产业结构性差异化程度在不断增强,产业错位发展态势日益明显,而且与其他城市制造业联动性不断增强。值得注意的是,广州与大湾区其他城市在主要服务行业结构方面仍存在较强趋同性,在一定程度上限制了广州产业高质量发展。

第三,与粤港澳大湾区其他城市相比,广州产业高质量发展过程中有自己的优势但也面临诸多待破解的难题,如工业经济规模支撑性不强、产业结构转型升级缓慢、产业创新驱动比较优势不明显、金融和高端人力资源等要素支撑偏弱等,制约着粤港澳大湾区经济发展中广州核心引擎功能的发挥。

(二)对策建议

推动产业高质量发展是广州增强粤港澳大湾区核心引擎功能,引领粤港澳大湾区产业高质量发展的重要动力。从分析结果看,虽然广州产业发展质量有了较大幅度的提升,但仍存在不少短板和不足。针对研究结论,本文提出如下发展建议:

一是加快推进产业结构优化,打造产业高质量发展新引擎。充分发挥数字经济在汽车、石化、电子信息三大传统支柱产业转型升级中的动力作用,推动产业发展由要素驱动向创新驱动转变。以“高精尖特专”为导向,创新耦合融通新模式,构建“产学研管用”一体化行业发展机制,推动石化产业绿色高质量发展。重视战略性新兴产业培育,深入实施创新驱动发展战略,加强统筹规划和政策扶持,全面营造有利于战略性新兴产业蓬勃发展的生态环境。加强与香港和澳门营商规则衔接,用好用足《南沙方案》各项政策“大礼包”,加快国际贸易体制机制创新,构建与国际投资贸易基本规则相衔接的制度框架。

二是厚植产业基础,增强产业高质量发展新优势。提升以工业为核心的实体经济基础支撑能力,提升产业基础设施支撑能力,加快推进5G基站、特高压、城际高速铁路和城市轨道交通、充电桩、大数据中心、人工智能、工业互联网等新型基础设施建设。大力发展新能源、新材料、数字经济等条件较好的基础产业,推动数字技术与生产制造、文化教育、旅游会展、生活健康等各领域的融合渗透,鼓励跨行业跨领域合作,提高产品附加值。强化基础产业区域协同发展,建立重点行业领域跨地区政产学研合作纽带,加强粤港澳大湾区产业合作和技术交流,与深圳、佛山、东莞等地联合打造若干国家级、省级基础产业集群。

三是坚持创新驱动,激发产业高质量发展新动能。以产业需求牵引为导向,加强新一代信息技术、智能新能源汽车、生物医药和健康产业等重点产业领域的基础与应用研究。加快科技成果向现实生产力转化,打通政企数据连接,搭建产学研合作协同创新平台体系,打造以“云端应用程序+专业科创平台”为核心的科创服务体系,鼓励支持高校师生、科研人员和团队依托工业互联网,发布科研成果,对接技术需求。支持建设一批新兴产业创新中心、制造业创新中心和技术创新中心,立足粤港澳三地战略性新兴产业发展基础,发挥比较优势,促进生产要素合理流动和创新资源优化配置,推动形成新兴产业协同发展格局。

四是打造人才洼地,注入产业高质量发展新活力。深化人才和科技体制机制改革,进一步下放职称评审权,积极推动符合条件的产业技术研究机构、国有企业、高新技术企业、大型骨干企业和科研平台组建高级职称评审机构。探索建立多维度人才评价标准,对重点产业人才进行综合量化评价。以提升人才政策获得感为目标,不断优化人才政策体系,完善人才综合服务平台功能,建立柔性引才机制,增强人才引进政策的弹性及柔性。推进粤港澳大湾区产业人才一体化发展,支持粤港澳大湾区各地高校、科研院所共建数学与工程技术、数学与医学工程等前沿交叉平台。

五是强化区域合作,共享产业高质量发展新成果。发挥广州都市圈效应,主动对接大湾区其他城市,创新城市间的合作模式,加强城市群产业协同发展。以广深“双城”联动促强强发展,综合发挥广州科教重镇优势和深圳高新技术产业、金融资本优势,在科技創新资源要素上实现开放共享,推动创新平台合作、共促科技成果转化。进一步推进与港澳规则衔接,积极与港澳企业、高校、医院、科研院所共建协同创新平台,建立健全与大湾区其他城市重大科技基础设施和大型科研仪器设备共享机制,加强穗港澳在科技研发、科研成果转化、产业化等方面的全链条合作。

参考文献:

[1] 余泳泽、郭梦华:《中国产业高质量发展测度与时空转换特征》[J],《宏观质量研究》2022年第6期,第14-29页。

[2] 徐伟呈、范爱军:《数字金融、产业结构调整与经济高质量发展——基于南北差距视角的研究》[J],《财经科学》2022年第11期,第27-42页。

[3] 朱纪广、李小建:《产业集聚对区域经济高质量增长的影响效应——基于空间溢出效应视角》[J],《经济地理》2022年第10期,第1-9页。

[4] 王竹君、任保平:《基于高质量发展的地区经济效率测度及其环境因素分析》[J],《河北经贸大学学报》2018年第4期,第8-16页。

[5] 钞小静、惠康:《中国经济增长质量的测度》[J],《数量经济技术经济研究》2009年第6期,第75-86页。

[6] 詹新宇、崔培培:《中国省际经济增长质量的测度与评价——基于“五大发展理念”的实证分析》[J],《财政研究》2016年第8期,第40-53页。

[7] 陈浩、罗力菲:《区域协同发展政策对要素流动与配置的影响:京津冀例证》[J],《改革》,网络首发时间:2022年10月20日,网络首发地址:https://kns.cnki.net/kcms/detail/50.1012.F.20221019.1630.002.html。

[8] 吴意云、朱希伟:《中国为何过早进入再分散:产业政策与经济地理》,《世界经济》2015年第2期,第140-166页。

[9] 覃成林、潘丹丹:《粤港澳大湾区产业结构趋同及合意性分析》[J],《经济与管理评论》2018年第3期,第15-25页。

[10] 覃剑、张文霞:《珠三角地区产业结构变迁与优化研究》[J],《产经评论》2010年第6期,第25-33页。

[11] 眭文娟、张昱、王大卫:《粤港澳大湾区产业协同的发展现状——以珠三角9市制造业为例》[J],《城市观察》2018年第5期,第24-30页。

[12] 徐维军、张晓晴、张卫国:《政策视角下粤港澳大湾区城市群产业结构问题研究》[J],《城市观察》2020年第2期,第7-19页。

[13] 查婷俊:《粤港澳大湾区产业结构的对比分析》[J],《城市观察》2021年第2期,第21-36页。

[14] Paul Krugman, “Increasing Returns and Economic Geography” [J], Journal of Political Economy, 1991(99): 483-499.

[15] 孙根紧:《我国西南地区产业结构趋同的实证分析》[J],《区域经济评论》2013年第1期,第69-74页。

注释:

①数据来源:《2021年广州市国民经济和社会发展统计公报》。

②数据来源:广州市统计局:《厘清内部发展脉络 探索广州工业中长期发展路径》[DB/OL],2022年4月18日,http://tjj.gz.gov.cn/stats_newtjyw/sjjd/content/post_8540402.html,访问日期:2023年2月6日。

③数据来源:李鹏程、周甫琦、吴雨伦、郭苏莹:《“稳居全国城市第一!广州2022年汽车产量突破300万辆”》[DB/OL],2023年1月9日,https://car.southcn.com/node_7a424dd8dc/c71bb6791d.shtml,访问日期:2023年2月6日。

④数据来源:广州市商务局和广东省数字贸易与服务产业促进会于2022年9月1日联合发布的《广州数字贸易发展报告(2021-2022)》。

⑤数据来源:《2021年广州市国民经济和社会发展统计公报》。

⑥数据来源:《广州统计年鉴2002》。

⑦数据来源:根据科技部公布2019-2021年度《国家级孵化器名单》整理。

⑧数据来源:广州市科学技术局官网。

⑨数据来源:《2021年广州市统计局政府信息公开工作年度报告》。

⑩数据来源:《2021年广州市国民经济和社会发展统计公报》。

?采用当年价格计算的国内生产总值进行测算,没有考虑各地通货膨胀因素而产生的影响。

?考虑到香港和澳门两地制造业规模较小,且两地统计项目与内地9市也存在一定差异,在此仅测算广州与粤港澳大湾区其他8市之间的产业结构相关性系数。

?考虑到数据的获得性和可比性,本研究仅将服务行业划分为批发和零售业、交通运输仓储和邮政业、住宿和餐饮业、金融业、房地产业和其他行业六大类。由于行业划分不够细分,一定程度上造成各城市服务行业结构相似性相对较大,但这并不影响分析结论。

?香港服务行业数据的说明:批发和零售业数据近似对应于香港统计年鉴中的“进出口贸易、批发和零售额”,交通运输仓储和邮政业数据对应于“运输、仓库、邮政及速递服务”,住宿和餐饮数据对应于“住宿及膳食服务”,金融业数据对应于“金融及保险”,房地产数据对应于“地产、专业及商用服务”。澳门服务行业数据的说明:批发和零售业数据近似对应于澳门统计年鉴中的“批发及零售业”,交通运输仓储和邮政业数据对应于“运输、仓储及通信业”,住宿和餐饮数据对应于“酒店业”和“饮食业”,金融业数据对应于“银行业”和“保险及退休基金业”,房地产数据对应于“不动产业务”。

?数据来源:根据各城市的统计年鉴相关数据测算。

?2020年广州总产值达千亿级的四个工业行业:化学原料和化学制品制造业(1214亿元),汽车制造业(5849亿元),计算机、通信和其他电子设备制造业(2123亿元),电力、热力生产和供应业(2211亿元)。电气机械和器材制造业总产值已经降至千亿元以下,为997亿元。数据来源:《广东统计年鉴2021》。

?2020年佛山总产值达千亿级的七个工业行业:橡胶和塑料制品业(1153亿元)、非金属矿物制品业(1439亿元)、有色金属冶炼和压延加工业(1124亿元)、金属制品业(2261亿元)、通用设备制造业(1028亿元)、汽车制造业(1204亿元)、电气机械和器材制造业(5608亿元)。数据来源:《广东统计年鉴2021》。

?2020年深圳总产值达千亿级的五个工业行业:文教、工美、体育和娱乐用品制造业(1178亿元,2017年突破至千亿级),通用设备制造(1088亿元,2020年突破至千亿级)、专用设备制造(1561亿元),电气机械和器材制造(2838亿元),计算机、通信和其他电子设备制造业(23600億元)。数据来源:《广东统计年鉴2021》。

?根据各城市2021年度国民经济和社会发展统计公报整理。

作者简介:陈刚,广州市社会科学院现代产业研究所副研究员;杨代友,通信作者,广州市社会科学院现代产业研究所研究员。

责任编辑:李 钧