特斯拉虚晃一枪,碳化硅还有未来吗

2023-05-30郭勇

郭勇

从三元锂电池到磷酸铁锂电池,作为新能源汽车领域的现象级品牌,特斯拉一举一动都会对行业产生深远影响。2018年,特斯拉捧红了第三代半导体材料碳化硅,时隔4年,当全产业链都在期盼碳化硅落地时,特斯拉却抛出“计划减少75%碳化硅晶体管用量”的“天雷”……

特斯拉虚晃一枪

“我们下一代平台将减少75%的碳化硅。”总市值超6000亿美元的特斯拉,日前在投资者活动日上的只字片语让整个汽车和科技圈惊出一身冷汗。

2018年,特斯拉率先在Model3上应用碳化硅,被视为碳化硅上车的风向标。据“GaN世界”的报道,按照这个估算若循序渐进采用碳化硅后,平均2辆Tesla的纯电动车就需要一片6英寸碳化硅晶圆。而2021年时,全球碳化硅晶圆总年产能在40万-60万片,结合业内良率平均约50%估算,2021年碳化硅晶圆全球有效产能仅20万-30万片,可特斯拉在2022年的全球销量就超过了100万辆,这意味着全球碳化硅晶圆总年产能如果不能出现爆发式增长的话,单特斯拉一家的需求就无法满足,更何况在特斯拉率先应用碳化硅后,不少车企都表示也将跟进。

2020年,比亚迪将自研的碳化硅MOS应用在汉EV四驱版上,而2022年底,车企对碳化硅的追捧达到了一个小高潮——

2022年9月,小鹏汽车G9旗舰SUV正式上市,G9搭载800V高压碳化硅平台,主要卖点就是超级快充。

2022年9月,极氪智能旗下威睿电动汽车技术有限公司正式发布了600kW超充技术,并已实现量产。

2022年11月,哪吒汽车发布“浩智战略2025”,包括浩智超算、浩智电驱、浩智增程三大技术品牌。

车企本就是碳化硅的主要消费市场,而根据市调机构YoleDéveloppement资料显示,许多车厂持续对基于碳化硅组件的主逆变器(Inverter)、车载充电单元(OBC)及DC/DC转换器进行验证,准备搭载在未来推出的车款上。车用碳化硅组件市场将维持快速增长的步伐,预计到2025年,市场规模将达15亿美元,2019-2025年间的复合年增率(CAGR)为38%。

面对如此极具潜力的市场,全球半导体产业链相关企业纷纷布局。巨头安森美(onsemi)以4.15亿美元收购碳化硅制造商GTAdvancedTechnologies(GTAT)。此一交易将使安森美能更好地确保和增加碳化硅供应,满足市场对碳化硅方案快速增长需求,包括EV、EV充电和能源基础设施。英飞凌(Infineon)则是与日本晶圆制造商昭和电工签订供应契约(两年合约),供应包括磊晶在内的各种碳化硅材料,英飞凌可借此获得更多基材,以满足对碳化硅型产品日益增长的需求。同样积极布局碳化硅的意法半导体(ST),则是宣布制造出首批8英寸(200mm)碳化硅晶圆,且首批8英寸碳化硅晶圆品质十分优良,对芯片良率和晶体位错误之缺陷非常低。

然而,就在全球半导体产业链积极看好并大举投入碳化硅产业时,特斯拉却在前不久的投资者大会上抛出惊人消息——“在其下一代动力平台中,价格昂贵的碳化硅为关键部件。但特斯拉找到一种方式可以减少75%的碳化硅用量,同时不影响整车的性能和效率。”

特斯拉用量锐减,一石激起千层浪,全球碳化硅大厂股价应声大跌,碳化硅冉冉升起的“明日之星”身份开始受到质疑,产业是否会被颠覆成为业界关注的焦点。

难以撼动的碳化硅大趋势

“对于宽禁带半导体,我想行业从技术、整体来看应该是有共识的。”对于宽禁带半导体市场前景,英飞凌科技高级副总裁、汽车电子事业部大中华区负责人曹彦飞对界面新闻记者表示,行业过去对汽车领域碳化硅等宽禁带半导体的应用已有两三年,基本共识是硅器件目前在汽车中占有的份额仍非常大,中长期来看仍然非常看好。

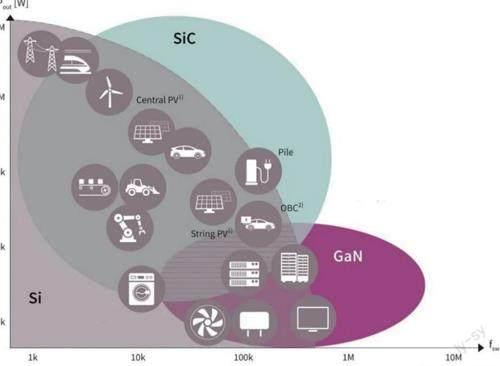

碳化硅、氮化镓等被称为宽禁带半导体材料,禁带宽度(带隙)指的就是能使价电子脱离束缚的最小能量,是半导体的一个重要参量。和传统半导体材料相比,更宽的带隙允许材料在更高的温度、更强的电压与更快的开关频率下运行。

事实上,碳化硅一直被誉为“第三代半导体之星”,在禁带宽度、击穿电场、热导率、电子饱和速率等指标上具有显著优势,可满足现代工业对高功率、高电压、高频率的需求,主要被用于制作高速、高频、大功率及发光电子元器件,下游应用领域包括智能电网、新能源汽车、光伏风电、5G通信等。

而在新能源汽车领域,碳化硅尤其符合电动汽车快充需求。目前电动汽车续航里程已经普遍达到500公里以上,基本可以解决大部分人的出行需求,但充电补能问题仍是新能源汽车普及的最大阻碍。这两年,車厂集体将目光投向800V高压快充。目前,电动汽车快充主流产品,即传统硅基IGBT功率器件,正在逼近材料特性极限,而下一代半导体材料碳化硅是更好的材料,尤其是800V以上高压时,性能优势更加明显。

800V高压系统通常指整车高压电气系统电压范围达到550~930V的系统,相较于600V平台,在同等充电功率下,工作电流更小,节省线束体积,降低电路内阻损耗,提高充电效率和安全率;在同等电流的情况下,800V平台可大幅提升总功率,显著提高充电速度,已成为快速直流电充电的新解决方案。对于直流快速充电桩来说,充电电压升级至800V会带来充电桩中的碳化硅功率器件需求大增。与MOSFET/IGBT单管设计的15~30kW相比,碳化硅模块可将充电模块功率提高至60kW以上,且和硅基功率器件相比,碳化硅功率器件可以大幅降低模块数量,具有小体积优势。

据CASAResearch数据,2020年碳化硅功率器件在光伏逆变器的渗透率为10%,随着光伏电压等级的提升,碳化硅功率器件的渗透率将不断提高,预计2048年将达到85%的渗透率。

除新能源汽车领域需求巨大外,半绝缘型碳化硅器件同样是“5G时代的强大心脏”。5G通信基站应用需要更高的峰值功率、更宽的带宽以及更高的频率,对微波射频器件提出了更高要求,而半绝缘型碳化硅衬底制备的氮化镓射频器件在高频段的优异表现使其成为5G时代基站应用的候选技术。

据YoleDevelopment预测,2025年全球射频器件市场将超过250亿美元,功率在3W以上的射频器件市场中,氮化镓射频器件有望替代大部分硅基LDMOS份额,占据射频器件市场约50%的份额。

从终端消费市场技术更迭和需求變化来看,即便特斯拉下一代驱动单元将减少75%碳化硅消息会对整个行业造成一定冲击,但这个冲击毕竟是短期的,第三代半导体对新能源汽车、工业及通信等科技产业的战略意义重大,世界各个国家和地区均在努力推进相关发展工作。

碳化硅背后的第三代半导体之争

当前制约碳化硅器件大规模商业化应用的主要因素在于高成本,碳化硅衬底制造难度大、良率低为主要原因。全球碳化硅市场呈美国、欧洲、日本三足鼎立的格局。得益于先发优势,全球碳化硅衬底市场被美、日、欧等企业所主导,其中技术领先、市场占有率高的有Wolfspeed(原CREE)、II-VI(貳陆)、碳化硅rystal(ROHM)等,上述三家公司全球市场占有率总和超过90%,其中Wolfspeed一家独大,衬底市占率超过60%,国内龙头企业仅天科合达和天岳先进占据少量全球碳化硅衬底市场份额。从碳化硅器件市场上看,STM(意法半导体)与Infineon(英飞凌)占据超过50%的全球碳化硅功率器件市场份额。

而我国在碳化硅领域起步较晚,当前国内厂商在碳化硅衬底产品上与国外龙头仍存在一定差距。国内主要以4英寸碳化硅衬底为主,仅少数企业如天岳先进、露笑科技等实现6英寸衬底的销售,而多家国际一线厂商已实现6英寸碳化硅衬底的稳定供应,Wolfspeed、英飞凌和罗姆等正积极布局8英寸碳化硅衬底生产线,量产指日可待。

除企业间的技术和市场竞争外,各国为争夺第三代半导体领域话语权,也抛出了各种计划,如欧洲的SPEED计划、MANGA计划,美国的SWITCHES计划、NEXT计划,日本的新一代功率电子项目等,均意在通过政府资助、企业加强投资等方式推动新一代化合物半导体落地。

不过早在2016年,中国“十三五”规划中就将碳化硅列入重点项目,随后科技部、发改委等四部门又将碳化硅衬底技术列入重点突破领域。同时,中国亦在大力推动碳化硅行业发展,国资不断支持国内厂商立项融资。而产业链企业也积极“抱团”合作,共同推动我国碳化硅产业发展。如在碳化硅领域出手最频繁的车企当数比亚迪。2022年至今,其与上汽集团共同投资了瞻芯电子、天域半导体,并加码了邑文电子C+轮融资;小鹏汽车与旗下风投平台星航资本战略投资了瞻芯电子;广汽资本加码了基本半导体;吉利控股与博原资本投资了芯聚能半导体;宁德时代也对碳化硅有所布局,其于去年6月投资了碳化硅衬底企业重投天科;半导体龙头韦豪创芯则投资了碳化硅功率器件领域的青禾晶元。

在众多企业的努力下,我国碳化硅产业同国际巨头的差距正在逐步缩小。科友半导体于2022年10月在6英寸碳化硅晶体厚度上实现40毫米的突破,后又在12月份宣布,通过自主设计制造的电阻长晶炉产出直径超过8英寸的碳化硅单晶。晶盛机电在2022年8月宣布首颗N型SiC晶体成功出炉,预计2023年第二季度将实现小批量生产。中国本是全球功率半导体最大的市场,占据了40%以上的世界市场份额。在下一代功率器件赛道,国内碳化硅产业有望快速赶超。