企业ESG信息披露对股票定价偏误的影响及作用机制研究

2023-05-30廖荣锋李姣姣

廖荣锋 李姣姣

摘 要:本文以2012—2021年沪深A股上市公司为研究样本,探究在信息传递的视角下企业ESG信息披露对股票定价偏误的影响及作用机制。研究结果表明:企业进行ESG信息披露能够缓解股票定价偏误。在作用机制方面,从企业“信息输出”维度来看,企业ESG信息披露通过抑制管理层盈余管理行为来缓解股票定价偏误,而从投资者“信息接收”维度来看,企业ESG信息披露通过降低投资者非理性程度来缓解股票定价偏误。异质性分析表明,相对于国有企业而言,ESG信息披露对股票定价偏误的缓解作用在非国有企业中更为明显。

关键词:ESG信息披露;股票定价偏误;盈余管理;投资者非理性

* 基金项目:国家社会科学基金项目“新发展理念下中国上市公司ESG信息披露整合优化及其经济后果研究”(21BGL097)。

作者简介:廖荣锋,硕士研究生,研究方向为财务理论与实务;李姣姣,管理学博士,副教授,高级会计师,硕士生导师,美国注册管理会计师,研究方向为财务与审计理论与实务。

一、引言

环境、社会和公司治理又称为ESG(Environment,Social and Governance),是从环境(Environmental)、社会责任(Social)和公司治理(Governance)三个维度来对企业可持续发展状况进行评估的评价标准体系。“十四五”规划提出,要大力发展绿色经济、推动经济社会发展全面绿色转型,同时“双碳”目标下我国更加注重对生态环境的保护与绿色可持续发展。ESG不仅符合“创新、协调、绿色、开放、共享”的新发展理念,更是与“碳达峰、碳中和”的战略要求以及“十四五”规划高度契合。国际投资者对企业ESG情况评估趋于主流化,在资本引导可持续发展趋势下,国内ESG相关制度也开始逐步完善。其中,ESG信息披露制度在新时期下是实现“双碳”战略目标与践行“十四五”规划的重要基础制度。中国证监会在2018年修订的《上市公司治理准则》中指出,上市公司应当积极践行绿色发展理念,主动参与生态文明建设,积极履行社会责任,形成良好的公司治理实践,确立了ESG信息披露的基本框架。2022年,国务院国资委印发的《提高央企控股上市公司质量工作方案》则要求,中央企业贯彻落实新发展理念,探索建立健全ESG体系,立足于国有企业实际,积极参与建立具有中国特色的ESG信息披露规则、ESG绩效评价和ESG投资指引,为中国ESG发展贡献力量。截至2022年6月8日,已有91%的沪深300指数成分股公司发布了2021年的ESG报告。

伴随着经济体制改革的推进,我国资本市场也逐步发展,但由于建立初期改革不配套以及制度设计上的局限,在经济运行中仍存在一些问题。其中,股票定价偏误就是资本市场效率低下的一种表现。Fama在有效市场假说中指出,当资本市场处于强势有效时,所有公开的、非公开的公司信息均可由投資者接收,股票价格可以完全地、同步地反映所有信息,此时股票价格总是围绕着其内在价值上下波动。而我国资本市场虽然经历了从无到有、逐步规范化的演进过程,但在规模、功能、结构等方面仍存在一定的缺陷,至今也尚未达到强势有效市场的程度。同时,由于信息不对称、投资者情绪等因素存在,使股票的市场价格与其内在价值之间发生了偏离,产生了股票定价偏误,不仅阻碍资本市场功能的发挥,也给企业自身带来挑战,影响企业资本投资决策,降低资本效率。而企业ESG信息披露对企业股票价格有重大影响,现有研究主要探究企业ESG表现对企业价值、财务绩效与投资效率等的作用,而关于企业ESG信息披露对企业股票在资本市场上表现的影响等方面的研究还比较匮乏。因而,本文立足于国内沪深A股市场,探究在信息传递的视角下企业ESG信息披露对股票定价偏误的影响及作用机制,对加快国内企业完善ESG信息披露体系、丰富ESG信息披露的经济后果具有参考价值。

二、理论分析

针对股票定价偏误,现有研究已从多方面阐述了其成因,如过度自信、投资者非理性、信息不对称以及卖空约束、卖空限制等都会导致股票定价偏误。同时,影响股票定价偏误的因素不仅包括公司的外部市场因素,公司内部因素同样也会导致股票定价偏误的产生,如公司内部的代理成本、管理层股权激励以及公司连续分红政策等。在我国资本市场中,噪声交易者和内部交易者之间存在着严重的信息不对称,而信息不对称是导致股票定价偏误的主要原因之一。在现有的资本市场环境下,充分的信息只掌握在小部分人手中,大部分投资者只能根据企业公开披露的信息来进行投资决策。而一旦披露信息被信息接收者误解,就会使其做出错误推论,导致泡沫产生。因而,本文基于信息传递过程,从“信息输出”与“信息接收”两个维度探究企业ESG信息披露对股票定价偏误的影响。

一方面,从“信息输出”来看,企业通过向外发布年度报告等方式向投资者传递企业的相关信息,而由于信息不对称,企业管理者有动机、有机会采取一定措施来夸大或者掩盖企业真实的财务状况。在会计准则趋同和相关法律不断完善的情况下,真实盈余管理成为管理层“调控”盈余的主要手段。从短期来看,盈余质量能反映上市公司会计信息的质量,具有资产定价的作用,而盈余质量极易因管理层对财务信息的调控行为等受到损害,进而影响股票定价。Francis等的研究也证明,由管理者的决策决定的操作性应计质量会影响股票定价。因而可以发现,当管理层实施盈余管理操作利润、损害盈余质量时会加剧股票定价偏误。当资本市场完全有效时,投资者可以对企业是否采取盈余管理行为做出判断,从而调整当期的出价。然而我国现阶段资本市场尚未达到完全有效并存在信息不对称,若要获得上市公司真实的信息,投资者需要付出较高的成本,从而为管理者的盈余管理行为提供了空间,加大股票定价偏误。而企业通过ESG信息披露,向投资者传递了有关企业履行环境、社会和治理责任情况的非财务信息,且随着外部分析师与媒体等更多地关注与监督ESG表现良好的企业,也抑制了管理层对企业财务信息进行盈余管理,进而有助于企业会计信息质量的提高,降低了企业与投资者之间的信息不对称程度,从“信息输出”角度缓解股票定价偏误。

另一方面,从“信息接收”来看,理性经济人假设认为当信息充分的前提下,个体能够找到实现目标的所有备选方案并做出最优选择。而现实中投资者并非完全理性,噪声交易者和内部交易者之间的信息不对称使投资者难以对企业内在价值做出合理的预期,进而在“接收”到企业信息后做出错误的投资决策,导致公司股票市场价格偏离其内在价值。Barberis等提出的BSV模型指出无论投资者是反应过度还是反应不足,都会导致市场价格变化偏离效率市场。因此可以看出非理性投资者会加剧上市公司股票定价偏误。而企业信息披露质量的提升能够减轻由市场交易行为导致的估值偏误。其一,企业提升信息披露质量,有助于投资者“接收”判断企业内在价值的有效信息,减少羊群效应、跟风炒作等行为,提高投资者对“股市黑嘴”、市场传闻等的判断力,降低投资者非理性程度。其二,企業信息披露质量的提升能够修正投资者对企业现金流的错误判断,有助于形成一致性估价预期。因此,当企业进行ESG信息披露时,投资者能“接收”到更多的企业特质信息,从而对企业内在价值做出合理预期,降低投资者非理性程度,缓解股票定价偏误。

据此,本文提出以下假设:

H1:ESG信息披露有助于缓解股票定价偏误;

H2:从“信息输出”角度,ESG信息披露能够通过抑制管理层盈余管理行为来缓解股票定价偏误;

H3:从“信息接收”角度,ESG信息披露能够通过降低投资者非理性程度来缓解股票定价偏误。

三、数据来源与研究设计

(一)样本选取与数据来源

本文选取2012—2021年沪深A股上市公司为初始样本并进行以下筛选:①剔除ST、PT样本公司;②剔除金融行业的样本公司;③剔除关键数据缺失的样本。最后,得到23351个样本观测值。此外,为消除异常值的影响,本文对所有连续型变量进行上下1%的缩尾处理。本文所需的ESG数据、股价数据以及其他公司财务数据均来源于CSMAR数据库及Wind资讯数据库。

(二)变量定义与模型设计

1.ESG信息披露

本文采用Wind资讯数据库中的华证ESG评级作为ESG信息披露的衡量指标。华证评价体系以ESG核心内涵和发展经验为基础,对企业社会责任感、环境、公司治理这三个方面进行评价,评级分为多个等级,华证覆盖A股全部上市公司,具体包括一级指标3个、二级指标14个、三级指标26个以及超过130个底层数据指标,总分是100分,相应赋予“AAA~C”九档评级。本文将“AAA~C”九档评级依次赋值9至1,评级越高表明企业ESG信息披露程度越高。

2.股票定价偏误(Deviation)

股票定价偏误即为股票内在价值与市场价值之间的偏离程度。因此,可以根据剩余收益模型(RIM)估计得出股票内在价值(V),而将公司股票当年所有交易日的收盘价平均值作为股票市场价值(P)。同时,参考徐寿福和邓鸣茂、王生年等的研究,构建变量Deviation来衡量股票定价偏误,其取值越大,表明股票市场价值与内在价值偏离程度越大,股票定价偏误越严重。

Deviation=1-VP(1)

3.盈余管理(ABRDA)

根据Sugata Roychowdhury(2006)与Dechow(1998)的模型来测量企业的真实盈余管理水平,即用异常经营活动现金流(R_CFO)、异常费用(R_DISX)和异常产品成本(R_PROD)三个分指标之和来计量。

RDA=R_CFO+R_DISX+R_PROD(2)

本文采用真实盈余管理的绝对值(ABRDA)来衡量盈余管理的程度,该指标值越大,表示管理层实施盈余管理行为的程度越高。

4.投资者非理性程度(Ir)

参考戚拥军等的研究,用公司当年已流通股份的日均换手率来衡量投资者非理性程度,该值越大,表明投资者非理性程度越高。

5.控制变量

借鉴徐寿福和邓鸣茂的研究方法,本文选取如下变量作为控制变量:公司规模(Size)、资产负债率(Lev)、总资产净利率(ROA)、账面市值比(BM)、公司上市年限(ListAge)、第一大股东持股比例(Top1)、董事会规模(Board)、独立董事规模(Indep)及董事长与总经理两职合一(Dual)、营业收入增长率(Growth)、月均超额换手率(Dturn)。

6.模型设计

为检验假设1,本文采用模型(3)进行回归,其中,被解释变量为股票定价偏误(Deviation),解释变量为ESG信息披露(ESG),同时对年份和行业两个固定效应(FE)加以控制。若ESG的系数β1为负,则表示企业ESG信息披露能够抑制股票定价偏误。

Deviationi,t=β0+α1ESGi,t+Controls+FE+εi,t(3)

四、实证检验与结果分析

(一)描述性统计分析

本文主要变量的描述性统计如表1所示。其中,被解释变量Deviation的最小值为0.0180,最大值为3.178,均值为0.659,表明我国股票市场中股票定价偏误现象普遍存在。解释变量ESG的均值为4.076,最大值为8,最小值为1,表明不同企业之间的ESG信息披露程度差异较大。投资者非理性程度(Ir)的均值为2.378,表明在样本区间内个股的日均换手率约为2.378%。其他控制变量均在正常预期范围内。

(二)基本回归结果

1.ESG信息披露与股票定价偏误

表2报告了ESG信息披露与股票定价偏误的回归结果。其中,列(1)表示在不添加控制变量、不控制行业、年份固定效应下ESG信息披露与股票定价偏误的回归结果,可以发现,ESG的回归系数为-0.030,且在1%的水平上显著;列(2)表示加入控制变量,并控制行业、年份固定效应下ESG信息披露与股票定价偏误的回归结果,结果显示,ESG的回归系数为-0.014,且在1%的水平上显著。因此,列(1)、列(2)的检验结果表明,企业ESG信息披露有助于缓解股票定价偏误,假设1得到验证。控制变量中,Lev、ROA、Size、ListAge的回归结果显著为负,说明当企业资产负债率越高、总资产净利率越高、企业规模越大、上市年限越长,股票定价偏误程度越低。而BM、Indep、Growth、Dturn的回归结果显著为正,这说明当账面市值比越高、独立董事占比越高、营业收入增长率越高、月均超额换手率越高时,股票定价偏误程度越高。

2.作用机制检验

参考温忠麟和叶宝娟的研究方法,本文构建如下实证模型采用逐步检验法来验证盈余管理和投资者非理性程度对ESG信息披露和股票定价偏误的中介效应。第一步同模型(3),第二步与第三步如模型(4)与模型(5)所示:

ABRDA/Iri,t=β0+β1ESGi,t+Controls+FE+εi,t(4)

Deviationi,t=γ0+γ1ESGi,t+γ2ABRDA/Iri,t+εi,t(5)

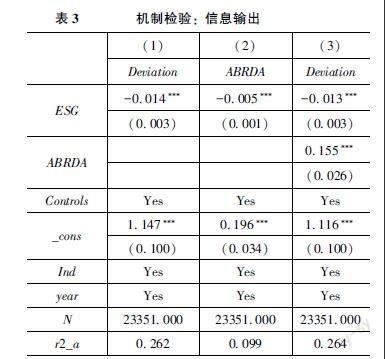

(1)信息输出

从“信息输出”角度,对盈余管理在ESG信息披露与股票定价偏误之间的作用机制进行检验,回归结果如表3所示。表3中列(1)为ESG信息披露与股票定价偏误的回归结果,ESG的系数α1为-0.014,且在1%的水平上显著。表3中列(2)为ESG信息披露与盈余管理的回归结果,β1的系数为-0.005,且在1%的水平上显著,表明企业ESG信息披露能够抑制管理层的盈余管理行为。表3中列(3)为ESG信息披露、盈余管理与股票定价偏误的影响,ESG的系数γ1为-0.013,且在1%的水平上显著,盈余管理ABRDA的系数为0.155,在1%的水平上显著,且系数γ1相较于系数α1有所下降,Sobel检验得到的Z值在1%的水平上显著。因此可以得出,ESG信息披露可以从“信息输出”角度抑制管理层盈余管理行为来缓解股票定价偏误,盈余管理在ESG信息披露对股票定价偏误的缓解效应中起到部分中介作用。

(2)信息接收

从“信息接收”角度,对投资者非理性程度在ESG信息披露与股票定价偏误之间的作用机制进行检验,回归结果如表4所示。表4中列(1)为ESG信息披露与股票定价偏误的回归结果,ESG的系数α1为-0.014,且在1%的水平上显著。表4中列(2)为ESG信息披露与投资者非理性程度的回归结果,β1的系数为-0.063且在1%的水平上显著,表明企业ESG信息披露降低投资者非理性程度。表4中列(3)为ESG信息披露、投资者非理性程度与股票定价偏误的影响,ESG的系数γ1为-0.012,且在1%的水平上显著,投资者非理性程度Ir的系数为0.022,在1%的水平上显著,且系数γ1相较于系数α1有所下降,Sobel检验得到的Z值在1%的水平上显著。因此可以得出,ESG信息披露可以从“信息接收”角度降低投资者非理性程度来缓解股票定价偏误,投资者非理性程度在ESG信息披露对股票定价偏误的缓解效应中起到部分中介作用。

五、异质性分析

国有企业作为国民经济的中坚力量。国务院国资委在2022年5月制定的《提高央企控股上市公司质量工作方案》中明确提出中央企业集团公司要贯彻落实新发展理念与推动完善ESG工作机制,提高ESG绩效。可以看出,国有企业进行ESG信息披露更多的是由于政策因素与承担社会责任,而非经济利益。而非国有企业进行ESG信息披露更多的是为了获取经济回报,且相比于国有企业而言,非国有企业通过ESG信息披露来承担社会责任,更容易受到外部投资者的关注,因而ESG信息披露带来的经济效应更为显著。此外,国有企业更易获得政府与银行的资金支持,面临的融资约束较小,对进行ESG信息披露来换取资源支持的需求相对较弱,因而非国有企业更愿意通过加强ESG实践从而获取政府与银行的相关资源,其带来的经济效益应更加明显。

综上所述,本文认为相较于国有企业,非国有企业进行ESG信息披露对股票定价偏误的缓解作用更加显著。回归结果如表5所示,其中列(1)为非国有企业组,列(2)为国有企业组,可以看出,非国有企业组ESG的回归系数在1%的水平上显著为负,而国有企业组ESG的回归系数并不显著。此外,本文还采用了ESG信息披露与产权性质的交叉项进行回归,回归结果显示,ESG的回归系数为-0.020,且在1%的水平上显著,而交叉项ESG_SOE的回归系数为0.024,且在1%的水平上显著。上述结果均说明,相较于国有企业,非国有企业进行ESG信息披露对股票定价偏误的缓解作用更加显著。

六、稳健性检验

(一)替换解释变量

本文在基准模型中采用华证ESG评价体系的ESG评级分别赋值1~9来衡量企业ESG信息披露,在此采用三分法重新对ESG评级进行赋值,即当华证ESG评级为“C、CC、CCC”时,赋值为1;当华證ESG评级为“B、BB、BBB”时,赋值为2;当华证ESG评级为“A、AA、AAA”时,赋值为3。使用重新赋值后的解释变量再次进行回归分析。回归结果如表6中列(1)所示,ESG的系数为-0.035,且在1%的水平上显著,表明替换解释变量后,结论依然成立。

(二)内生性问题

1.工具变量法

考虑到ESG信息披露与股票定价偏误之间可能存在互为因果的内生性问题。本文参考潘海英等的研究方法,采用滞后一期解释变量(LESG)作为工具变量。表6列(2)为第一阶段回归结果,LESG的系数为0.633,且在1%的水平上显著,表明工具变量与解释变量高度相关。表6列(3)为第二段回归结果,ESG的系数为-0.020,且在1%的水平上显著,表示在控制可能存在的内生性问题后,结论依然成立。

2.倾向得分匹配法

为进一步缓解选择性偏差,本文采取倾向得分匹配的准自然实验的方法进行研究。参考何瑛等与潘海英等的研究方法,将ESG评级大于行业年度均值的样本公司作为实验组,小于行业年度均值的样本公司作为对照组,采用基准回归中的控制变量作为匹配变量。基于最近邻匹配原则对样本进行1∶1无放回配对,匹配后的股票定价偏误(Deviation)平均处理效应(ATT)为-0.062,对应的T值为-10.07,在1%的水平上显著。利用PSM匹配样本对模型(3)重新进行回归检验,由表6的列(4)可知,ESG的回归系数为-0.013,且在1%的水平上显著,回归结果与前文结论基本一致。

七、结论与启示

本文以2012—2021年沪深A股上市公司为样本,探究企业ESG信息披露对股票定价偏误的影响及作用机制。研究结果表明,ESG信息披露可以分别通过信息传递过程中的“信息输出”与“信息接收”两个维度来缓解股票定价偏误,即ESG信息披露可以从“信息输出”角度通过抑制管理层盈余管理行为降低信息不对称,以及从“信息接收”角度通过降低投资者非理性程度来缓解股票定价偏误。此外,ESG信息披露对股票定价偏误的缓解作用在非国有企业中更加明显。

基于上述的研究结论,本文得到如下的启示:

首先,企业应当确立ESG信息披露的基本框架,加强ESG顶层设计,将ESG融入企业文化建设与考评指标,积极践行绿色发展理念,把加强环境保护、承担社会责任与提升公司治理能力纳入企业可持续发展规划中。对内注重提升内部控制质量,加强内部监管机制,对外借助分析师、媒体等信息传播渠道,“输出”高质量的企业特质信息,缓解企业与投资者间的信息不对称情况。其次,投资者在选择投资对象做出投资决策时,不仅要关注企业财务绩效,还应当考虑企业ESG信息披露状况,“接收”有关衡量企业可持续发展状况等非财务信息,降低非理性程度,形成自身合理预期。最后,政府监管部门应当结合国际ESG评价体系,立足我国实际,积极参与构建具有中国特色的ESG信息披露规则、ESG绩效评价与奖惩制度,推动企业高质量发展。

参考文献

[1]BARBERIS N,HUANG M,SANTOS T.Prospect theory and asset prices[J].NBER Working Paper,1999,No.7220.

[2]DUMAS B,KURSHEV A,UPPAL R.Equilibrium portfolio strategies in the presence of sentiment risk and excess volatility[J].The Journal of Finance,2009,64(2):579-629

[3]ZHANG X F.Information uncertainty and stock returns[J].The Journal of Finance,2006,61(1):105-136.

[4]NANDA V,NARAYANAN M P.Disentangling value:Financing needs,firm scope,and divestitures[J].Journal of Financial Intermediation,1999,8(3):174-204.

[5]MILLER E M.Risk,Uncertainty,and divergence of opinion[J].The Journal of Finance(Wiley-Blackwell),1977,32(4):1151-1168.

[6]PANTZALIS C,PARK J C.Agency costs and equity mispricing[J].Asia-Pacific Journal of Financial Studies,2014,43(1):89-123.

[7]FRANCIS J,LAFOND R,OLSSON P,et al.The market pricing of accruals quality[J].Journal of Accounting & Economics,2005,39(2):295-327.

[8]席龍胜,王岩.企业ESG信息披露与股价崩盘风险[J].经济问题,2022(8):57-64.

[9]王波,杨茂佳.ESG表现对企业价值的影响机制研究——来自我国A股上市公司的经验证据[J].软科学,2022,36(6):78-84.

[10]王琳璘,廉永辉,董捷.ESG表现对企业价值的影响机制研究[J].证券市场导报,2022(5):23-34.

[11]王双进,田原,党莉莉.工业企业ESG责任履行、竞争战略与财务绩效[J].会计研究,2022(3):77-92.

[12]袁业虎,熊笑涵.上市公司ESG表现与企业绩效关系研究——基于媒体关注的调节作用[J].江西社会科学,2021,41(10):68-77.

[13]高杰英,褚冬晓,廉永辉,等.ESG表现能改善企业投资效率吗?[J].证券市场导报,2021(11):24-34,72.

[14]胡昌生,池阳春.投资者情绪、资产估值与股票市场波动[J].金融研究,2013(10):181-193.

[15]李科,徐龙炳,朱伟骅.卖空限制与股票错误定价——融资融券制度的证据[J].经济研究,2014,49(10):165-178.

[16]徐寿福,邓鸣茂.管理层股权激励与上市公司股票错误定价[J].南开经济研究,2020(2):179-202.

[17]张玮倩,徐寿福,辛琳.连续现金分红与股票错误定价研究[J].证券市场导报,2016(3):4-10.

[18]陈国进,张贻军,王景.再售期权、通胀幻觉与中国股市泡沫的影响因素分析[J].经济研究,2009,44(5):106-117.

[19]彭惠.信息不对称下的羊群行为与泡沫——金融市场的微观结构理论[J].金融研究,2000(11):5-19.

[20]李心愉,赵景涛,段志明.盈余管理行为与股票定价——基于中国A股市场的检验[J].金融论坛,2018,23(3):66-80.

[21]王生年,牛慧君,聂晓.信用评级可信吗:基于股票错误定价的检验[J].中央财经大学学报,2022(3):27-44.

[22]戚拥军,周梦雨,张晓宇.限售股解禁、政府监管与公司股份送转行为——基于投资者非理性的调节效应[J].会计研究,2020(8):91-103.

[23]温忠麟,叶宝娟.中介效应分析:方法和模型发展[J].心理科学进展,2014,22(5):731-745.

[24]潘海英,朱忆丹,新夫.ESG表现与企业金融化——内外监管双“管”齐下的调节效应[J].南京审计大学学报,2022,19(2):60-69.

[25]何瑛,郭家荣,陈文晖.混改情境中非控股股东参与治理如何影响企业风险承担?[J].上海财经大学學报,2022,24(2):78-93.

[26]李志斌,章铁生.内部控制、产权性质与社会责任信息披露——来自中国上市公司的经验证据[J].会计研究,2017(10):86-92,97.

[27]徐寿福,徐龙炳.信息披露质量与资本市场估值偏误[J].会计研究,2015(1):40-47,96.

ESG Information Disclosure and Stock Pricing Bias:Based on

The Perspective of Information Transmission

LIAO Rongfeng LI Jiaojiao

(1.Business School of SWUPL,Chongqin 401120,China;

2.Audit and rule of law search centet of SWUPL,Chongqin 401120,China)

Abstract:This paper takes A-share listed companies in Shanghai and Shenzhen from 2012 to 2021 as research samples to explore the impact of ESG information disclosure on stock pricing bias and its mechanism from the perspective of information transmission.The results show that ESG information disclosure can alleviate stock pricing bias.In terms of the mechanism of action,from the perspective of “information output” of enterprises,ESG information disclosure alleviates stock pricing bias by restraining the earnings management behavior of management,while from the perspective of “information reception” of investors,ESG information disclosure alleviates stock pricing bias by reducing the irrationality of investors.Heterogeneity analysis shows that,compared with state-owned enterprises,ESG information disclosure has a more obvious easing effect on stock pricing bias in non-state-owned enterprises.

Keywords:ESG Information Disclosure; Stock Pricing Bias; Earnings Management; Investor Irrationality