RCEP视角下中泰商品贸易互补性和竞争性研究

2023-05-30丁雨柔冯江华

丁雨柔 冯江华

摘要:2020年1月1日,历时八年的《区域全面经济伙伴关系协定》(RCEP)正式生效,为我国与泰国商品贸易的发展創造了一个新的发展空间,笔者选取2009-2021年间中国与泰国两国贸易的数据进行对比测算,研究结果表明:2020年之前中泰贸易规模逐年增大,但总体水平较低。随着 RCEP的实施,中泰两国之间的贸易往来显著增强,未来发展空间值得期待。

关键词:中泰贸易;竞争性;互补性

当前,世界之变、时代之变、历史之变正以前所未有的方式展开。但经济全球化的时代大势不变,生产地区化和贸易多边化这两个经济全球化的核心特征依然发挥着重要作用,和平、发展、合作、共赢的历史潮流始终不可阻挡。经济全球化的格局和这两个核心特征的存在,决定了走和平发展道路的中国式现代化,仍要坚持高水平对外开放,把构建新发展格局作为未来发展的重点。

习近平总书记指出,中国扩大高水平开放的决心不会变,同世界分享发展机遇的决心不会变,推动经济全球化朝着更加开放、包容、普惠、平衡、共赢方向发展的决心不会变。中国开放的大门只会越开越大,永远不会关上,中国构建更高水平开放型经济新体制的方向不会变,促进贸易和投资自由化便利化的决心不会变。以中国式现代化全面推进中华民族伟大复兴,要求我们高水平共建“一带一路”,实行差异化发展战略,推动陆上丝绸之路向东发展、海上丝绸之路向北发展,以打通东北海陆大通道为重点发展方向,使东北海陆大通道成为连接陆上丝绸之路和海上丝绸之路的枢纽。同时,加快打造高水平开放新格局,鼓励中国企业对外直接投资,不仅要走出去,还要走进去,更要走上去。

《区域全面经济伙伴关系协定》(RCEP)正式生效之后,中国与泰国之间的贸易往来更加密切。对中国而言,RCEP 是中国参加的规模最大、水平最高、标准最严和发展空间最广的自由贸易区。RCEP 的正式生效,顺应了生产地区化和贸易多边化的时代大势,破解了少数国家恃强凌弱、巧取豪夺、零和博弈等贸易保护主义的霸凌行径。RCEP 在推动中国扩大高水平对外开放的同时,促进了中国加快构建新发展格局。此外,RCEP 正式生效将为中国企业拓展对外经贸合作空间、增强国际竞争优势提供新的发展机遇。根据UN Comtrade数据显示,RCEP 正式落地的第一年,中泰两国双边货物进出口额达1311.7亿美元,比2020年增长33%,开启了高速增长新时代。

一、文献综述

随着中国和泰国贸易规模和贸易范围不断扩大,不少学者对中国和泰国之间的贸易进行了深入研究:一是从中国和泰国之间贸易结构进行分析。刘东旭(2016)以中国为参考标准,利用出口相似度指数测定其他亚太经济体与中国的贸易结构竞争性,研究发现泰国在食品、饮料和烟草方面比较优势较强,而中国则不具备比较优势。沈铭辉、李天国(2020)分析了 RCEP 的框架、内容、原则和影响意义,认为构建全球高质量自由贸易网络对成员国而言都是非常必要的,中国和泰国之间中间品出口占比近50%,这对于中泰两国的经济增长均带来了极大的益处。章佳(2022)从中泰两国产品之间互补性强的角度进行了探讨,他指出中国的通信、汽车、光伏在泰国设厂,泰国的农产品、橡胶在中国受到欢迎,中泰之间的投资合作已经形成多渠道、全方位的形式,并建议我国应提出多项优惠政策以促进双方外贸发展。二是从中国和泰国之间贸易潜力分析。袁波、王蕊、潘怡辰、赵晶(2022)通过深入分析中国与 RCEP 成员国之间的开放承诺和经贸合作的特点,表明中国和泰国之间对外贸易往来存在巨大潜力,并进一步指出 RCEP 的生效实施有助于中国稳定外贸外资总体向好的市场预期,促进中泰两国之间经济发展。崔琴(2022)认为中泰两国之间的发展潜力不容忽视,在此基础上,她从中泰税收现状、存在问题、国际税收协调价值等角度对中泰两国之间的税收状况进行研究,并提出完善两国税收制度体系可以减缓两国之间外贸压力,以此来激发中泰两国之间贸易潜力。万宁(2022)认为中泰贸易体量比较均衡、贸易结合度高、发展潜力巨大。应该切实把握发展机遇,促进中泰两国对外贸易协同发展。

综上所述,目前研究影响中泰双边贸易各类因素的文献较多,具有成熟的理论体系和研究方法,为本文的理论研究与实证研究奠定了基础,但系统梳理后发现:目前大多数学者对于中泰双边贸易的文献研究,大多基于某一特定行业层面,缺乏对货物贸易宏观层面的研究。因而本文在已有研究的基础上,从贸易类型的角度找出双方竞争性、互补性强的产品,分别研究中泰产品贸易的竞争性和互补性,以期充分认识中泰之间贸易往来的现状以及发展前景,促进双方的贸易往来,实现双方的互利共赢。

二、中国与泰国商品贸易发展历程分析

(一)贸易规模及贸易差额分析

目前我国和泰国同属发展中国家,两国之间经济交流也日趋紧密。2020年 RCEP 正式生效,横向比较中国与 RCEP 其他十四个缔约伙伴国的双边贸易额排名,中泰双边贸易规模排在第六,中泰双边货物进出口额持续增长。

如表1所示,在1992-2021年期间,中国对泰国的贸易出口额、进口额和贸易总额总体上处于上升阶段,中国和泰国之间的双边进出口贸易总额从2009年的382.04亿美元增加到2021年的1311.736亿美元,增加了3倍。在2008年爆发金融危机之后,2009年中国和泰国之间的贸易规模在出口额度和进口额度上均呈现下降趋势。2009年之后,中泰贸易发展才逐渐上升,随着 CAFTA(中国-东盟自贸区)在2010年的建成,中泰两国之间贸易不断增加,此后,CAFTA 不断完善,中泰两国之间贸易的增长速度逐渐减缓,但总体贸易仍旧处于增长态势。2015年,泰国对中国的贸易出口额减少,究其原因,主要是石油价格下降,国际经济萎靡,泰国经济受到其感染。2016年开始,中泰两国之间贸易开始再一次回暖。经过分析可知,中国在泰国的贸易中处于重要地位,是泰国主要的贸易进口国和出口国,而在中国的贸易往来中,泰国的地位也是不容小觑的。2021年中泰两国双边贸易额达1311.736亿美元,同比增长98%,比泰国对全球贸易增幅高出26个百分点,其中对中国出口增长了94%,从中国进口增加了42%。2020年1月1日 RCEP 正式生效后,中泰两国之间贸易往来更加密切。

(二)中泰两国贸易商品结构分析

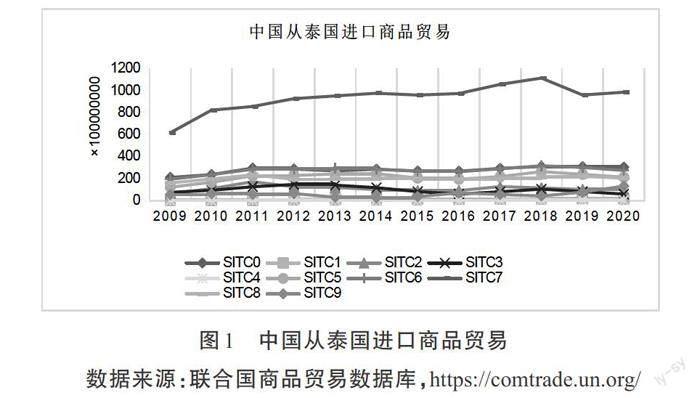

1.中国从泰国进口商品结构分析。文章对进口商品采用 SITC Rev3的分类标准,将其分成了10大类。这10类商品的编码与含义分别为:SITCO(食品及活动物)、SITC1(烟草和饮料)、SITC2(燃料除外的非食用原料)、SITC3(矿物燃料、润滑油和相关原料)、SITC4(植物油、动物油、脂肪及蜡)、SITC5(化学产品及相关产品)、SITC6(制成品按原料分类)、 SITC7(机械及运输装备)、SITC8(杂项制成品)及 SITC9(未分类的货物与交易)。数据均来源于联合国 UN Comtrade数据库。借鉴韩永辉等(2015)的研究,将商品按 SITC/Rev.3标准分为 SITC0-9共10个部门。其中,SITC0-4部门为初级产品、SITC5-8部门为工业制成品。或根据不同部门生产要素来源的差异,将10个部门分为四类,即资源密集型(SIT- CO-1部门)、能源密集型(SITC2-4部门)、资本密集型(STIC5和 SITC7)和劳动密集型(SITC6和 SITC8)。

中国除了在国际市場上出口农产品之外,也在不断地进口农产品,满足中国居民的需求。中国在国际市场上进口产品的种类较多,主要有油类制品、水产品及其制品、棉花、动物产品等,随着国内人们生活水平的不断提高,对进口农产品的认可度逐渐增强,导致中国进口农产品的数量迅速增加。如上图1所示,泰国在2009-2020年12年间进口商品总额呈现出递增趋势,进口最多的商品为 SITC7(机械及运输装备)和 SITC6(制成品按原料分类)。泰国进口商品 SITC7(机械及运输装备)的总额在12年间一直位于泰国所有进口商品的前列,2012年总额达到154.4亿美元,是12年间的最大值。泰国在2009-2020年12年间 SITC4(植物油、动物油、脂肪及蜡)进口贸易相对于其他九类商品而言较少,仅仅是进口商品 SITC7(机械及运输装备)总额的1/35。在这12年间泰国进口 SITC3(矿物燃料、润滑油和相关原料)的贸易总额波动幅度较大,1992-2004年13年间增长幅度缓慢,波动幅度较小,但2010年之后开始出现大幅度波动,说明泰国进口 SITC3(矿物燃料、润滑油和相关原料)的总额大幅度增加,需求量增加,但是也存在需求量减少的阶段,如2013-2016年、2018-2020年。

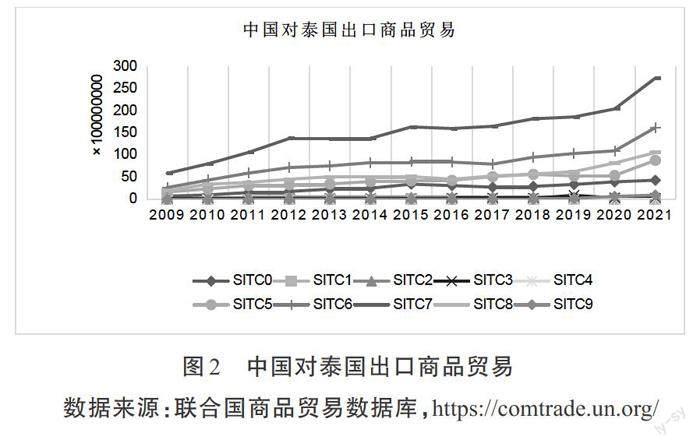

2.中国对泰国出口商品结构分析。如图2所示,2009-2021年13年间中国对泰国出口商品总体呈现出逐年增加的趋势,其中中国对泰国 SITC7(机械及运输装备)的贸易出口总额一直处于其他众多商品中最前端,并且2021年期间达到最大值,高达274.2亿美元。中国出口到泰国的商品总额位居前列的分别为 SITC4(植物油、动物油、脂肪及蜡)、SITC6(制成品按原料分类)、SITC5(化学产品及相关产品)、SITCO(食品及活动物)。中国是一个农业生产的大国,不同的地区生产着不同种类的农业产品,出口的品类较多,中国农产品出口的主要品种就是在贸易上具有竞争优势的商品。近几年中国主要出口的商品有蔬菜、水果、水产品和肉类制品等农产品。虽然 SITC7(机械及运输装备)在2009-2021年13年间出口额总体处于增加趋势,但是不可否认的是仍旧存在一些下降的时期,例如2012-2014年、2015-2014年等,造成这一情形的原因是多方面的,不仅仅是泰国或中国一国的原因,两国之间由于地理位置的差异,经济发展状况,人民生活习惯等的不同使得两国之间的贸易往来会受到一定的局限性,但是这种局限性所造成的负面影响是短期的。由图2可看出,中国对泰国商品贸易出口额较少的为 SITC2(燃料除外的非食用原料)、SITC9(未分类的货物与交易)、SITC1(烟草和饮料)。

由此看来,尽管中泰两国之间存在部分商品的竞争关系,但是随着 RCEP 的正式生效,中泰两国的商品贸易绝大部分互补性较强,竞争性较弱。中国的通信、电商、汽车、光伏等领域在泰国投资,泰国的橡胶、农产品在中国广受欢迎。

三、中国和泰国贸易商品的互补性和竞争性分析

(一)两国贸易联系程度分析

1.测算指标。在分析两国贸易紧密关系时,常用贸易结合度指数(TI)来测量两个国家贸易的紧密程度。具体来说,一国对他国的出口占该国出口总额的比重与他国的进口总额占世界进口总额的比重之比,其计算公式见式(1):

TIij=(Xij Xi)/(Mj MW)

式(1)中,TIij表示i国对 j 国的贸易结合度,Xij表示i国对 j 国的出口额,Xi 表示i国出口总额;Mj表示 j 国进口总额,Mw 表示世界进口总额;如果TIij>1,说明i,j 两国易关系紧密;如果TIij<1,说明i,j 两国贸易关系较为疏远,如果TIij =1,则表明两国处于贸易平均水平,TIij数值的大小反映了i、j两国贸易结合紧密程度。

2.测算结果分析。具体测算结果详见表2。如表2所示,通过测算中国和泰国的贸易结合度指数,得出中国和泰国商品贸易结合度较低的结论,2009—2020年12年间中泰两国的贸易结合度均小于1,甚至在0.4以下,可见两国的贸易关系较为疏远。从测算结果可知,2009-2020年12年间中泰两国的贸易结合度指数随着时间的增加在逐渐增大,表明两国之间的贸易关系越来越密切,虽然整体数值均小于1,但是贸易结合度数值在逐渐增大,预示着中泰两国之间的贸易关系将越来越密切。2014年之前,泰国对中国的贸易结合度指数的数值始终大于中国对泰国的贸易结合度指数的数值,2014年之后则恰恰相反,可见中国对泰国的贸易出口额度随着时间的增长在逐渐增大。而泰国对中国的贸易出口额度随着时间的增长在逐渐减小。

(二)两国贸易商品的互补性分析

1.产业内贸易指数分析。产业内贸易指数(In-dex of Intra-Industry Trade,简称 IIT)是用来测度国家间某产业的产业内贸易程度的指数。学者通常采用 Grubel and Lloyd 于1975年提出来的公式来计算国家间的产业内贸易指数。其计算公式见式(2):

IIT=1-|(XABK -MABK)|/(XABK +MABK) (2)

式(2)中,XABK表示 A国对 B国 K产品出口,MABK表示 A国从 B国进口的 K产品,IIT∈[0,1],IIT越接近于0,两国之间某种产品的贸易越呈现出产业间贸易的特征,互补性就越强;越接近于1越呈现出产业内贸易的特征,竞争性就越强。测算结果如表3所示。

如表3测算结果所示,中国和泰国之间十类商品的贸易在2009-2021年13年间出现此起彼伏的变化。中泰两国之间食品和活动物的贸易2009年为0.637,说明中国和泰国的食品和活动物呈现产业间贸易特征,两国之间此类产品的贸易互补性较强。中泰两国之间食品和活动物的贸易在2016年期间为0.9584,趋近于1,说明中国和泰国的食品和活动物呈现产业内贸易特征,两国之间此类产品的贸易竞争性较强。直到2021年,两国之间烟草和饮料的贸易指数小于0.3,除燃料之外的非食用原料的贸易指数随时间推移逐渐增大,说明中泰两国此类商品贸易之间的竞争性逐渐增强。两国矿物燃料、润滑油和相關原料之间的贸易在2015—2018年贸易数值大于0.5,其余二十多年之间的贸易数值均小于0.5。由此可见,中泰两国之间矿物燃料、润滑油和相关原料的贸易大部分时期均处于互补状态,只有极少部分时期两国在此类产品之间的贸易处于竞争状态。两国植物油、动物油、脂肪及蜡的贸易指数在这13年间一直小于0.5,且逐渐降低,趋近于0.1,表明两国之间植物油、动物油、脂肪及蜡的贸易互补性逐渐增强,竞争性逐渐减弱。两国化学产品及相关产品之间的贸易指数在1992年为最大值,大于 0.9,趋近于 1,并且 13 年间总体贸易数值大部分时期均位于 0.8 左右,可见两国的化学产品及相关产品的竞争性较强。两国间制成品的贸易指数逐渐大于 0.8,趋于 0.9,说明此类竞争性较强。总之,中泰两国之间 SITCO(食品及活动物)、SITC1(烟草和饮料),SITC3(矿物燃料、润滑油和相关原料)、 SITC4(植物油、动物油、脂肪及蜡)、SITC7(机械及运输装备)和 SITC9(未分类的货物与交易)的贸易呈现出产业间贸易特征,而中泰两国之间 SITC2(燃料除外的非食用原料)、SITC5(化学产品及相关产品)、SITC6(制成品(按原料分类)和 SITC8(杂项制成品)的贸易呈现出产业内贸易特征。

2.出口相似度指数分析。出口相似度指数的概念是由 Finger 和Kreinin于 1979 年首次提出,用于衡量两个国家或国家联盟在世界市场或是第三方市场出口的相似性。该指数以每种产品占每个国家总出口的份额为基础,计算每种产品最低出口份额的总和,计算公式见式(3):

式(3)中:Sm (ij,k) 表示i国和 j 国出口到市场 k 的产品相似性指数,指数在0-100之间变动,指数越接近 100,表示两国结构相似度越高,竞争越激烈。Xl X l ikXik为在 k 市场上,i国出口的第 l 种商品占i国出口商品总额的份额;XljkXjk代表世界市场上,中国出口的第 l 种商品占泰国出口商品总额的份额;此处有 SITC0 到 SITC9 类共 10 类商品。Sm (ij,k)的取值范围是0-100,该指数越大,中国和泰国在共同的世界市场的相似度越高。说明取值越小,互补性越强;反之,竞争性越强。具体数值见表4。

如表4所示,中国出口到泰国的 SITCO(食品及活动物)、SITC1(烟草和饮料)、SITC2(燃料除外的非食用原料)、SITC3(矿物燃料、润滑油和相关原料)、SITC4(植物油、动物油、脂肪及蜡)、SITC8(杂项制成品)及 SITC9(未分类的货物与交易)7类商品在2009-2020年12年间的相似度指数均趋于0,说明中泰两国这7类商品之间贸易的互补性较强,相似度较小。中国和泰国 SITC5(化学产品及相关产品)、SITC6(制成品(按原料分类))、SITC7(机械及运输装备)3类商品之间贸易的相似度指数在2009年-2020年12年间的数值较大,可见两国在这三类商品之间的竞争性较强,互补性较弱,相似性指数较大。

3.贸易互补性指数分析。在衡量两国贸易关系的匹配程度时,常用贸易互补性指数(TCI)来分析。若 TCI 指数大于1,则说明两国的贸易往来频繁、关系紧密、贸易互补性强。其计算公式见式(4):

TCIij = RCAxik?RCAmjk =()/() *()/()(4)

式(4)中,TCIij表示i国和 j 国的贸易互补性指数;RCAxik是i国 k 商品的出口显性比较优势指数,Xik表示i国 k 商品的出口额,Xi 表示i国所有商品总出口额,Xwk表示世界 k 商品的总出口额,Xw表示世界所有商品的总出口额;RCAmjk为 j 国 k 商品的进口显性比较劣势指数,Mjk为 j 国 k 商品进口额,Mj为 j 国进口总额,Mwk表示世界 k 商品的总进口额,Mw 表示世界所有商品的总进口额。TCIij>1,表明i国和 j 国的贸易互补性比较强;TCIij<1,表明i国和 j 国的贸易互补性较弱。具体数值见表5。

如表5所示,SITC1(烟草和饮料),SITC3(矿物燃料、润滑油和相关原料)和 SITC8(杂项制成品)2009-2020年12年间互补性数值均小于1,说明中泰两国之间 SITC1(烟草和饮料)、SITC3(矿物燃料、润滑油和相关原料)和 SITC8(杂项制成品)的贸易来往较弱,互补性较弱,竞争性较强。中泰两国的 SITC2(燃料除外的非食用原料)的贸易2009年之后的互补性指数小于1,由此可见,2003年之后,两国此类商品的贸易往来较弱,竞争性较强。两国之间 SITC4(植物油、动物油、脂肪及蜡)的贸易互补指数在2009年之后12年间均小于1,由此可见中国和泰国 SITC4(植物油、动物油、脂肪及蜡)的贸易在2009年之后的12年中来往较弱,竞争性增强,互补性减弱。中泰两国之间 SITC5(化学产品及相关产品)的贸易互补性指数数值在2009年之后12年间均大于1,同理可知,两国在此类商品之间的贸易来往密切。

(三)两国贸易商品的竞争性分析

分析中国与泰国贸易商品的竞争性,可采用贸易竞争力指数(TC 指数)和显性比较优势指数(RCA 指数)。

1.贸易竞争力指数(TC 指数)分析。贸易竞争力指数(TC 指数)可以用来分析一国产业结构的国际竞争力,又称为“贸易竞争优势指数”。其计算公式见式(5):

TCij =Xij -MijXij +Mij(5)

式(5)中,TCij反映一定时期i国 j 产品净出口与 j 产品进出口贸易额之比。该指标可以反映两国的贸易竞争优势水平。其中,Xij为i国 j 产品对世界出口额,Mij为i国 j 产品从世界进口额。TCij∈[-1, 1],若TCij>0,说明i国 j 产品具有比较优势,反之,则表明 i 国 j 产品无比较优势。具体数值见表6。

如上表6所示,中国和泰国在2009-2021年13年间 SITCO(食品及活动物)、SITC1(烟草和饮料)、SITC8(杂项制成品)这三类商品之间的贸易竞争力指数均大于0,说明中泰两国 SITCO(食品及活动物)、SITC1(烟草和饮料)、SITC8(杂项制成品)这三类商品之间具有比较优势。中泰两国2009-2021年13年间 SITC2(燃料除外的非食用原料)、SITC4(植物油、动物油、脂肪及蜡),SITC5(化学产品及相关产品)、SITC9(未分类的货物与交易)这四类商品之间的贸易竞争力指数均小于0,说明中泰两国 SITC2(燃料除外的非食用原料)、SITC4(植物油、动物油、脂肪及蜡)、SITC5(化学产品及相关产品)、SITC9(未分类的货物与交易)这四类商品之间没有比较优势。

2.显示性比较优势( RCA )指数分析。显示性比较优势( RCA )指数是由 Balassa (1965年)提出的。该指数是指一国某商品出口额占其出口总值的份额与世界出口总额中该类商品出口额所占份额的比率,其反映一国某产品在国际市场竞争中所处的地位。根据此公式,可以计算i国 k 产品在 W市场上的竞争力或显性比较优势的公式为:

在式(6)中,RCAixk用出口来衡量i国在 k 类产品上的比较优势,Xik表示i国 k 商品的出口额,Xi 表示i国所有商品总出口额,Xwk表示世界 k 商品的总出口额,Xw表示世界所有商品的总出口额。RCAixk数值大于2.5,则说明 k 产品具有极强的出口竞争力;RCAixk数值在1.25~2.50之间,则说明 k 产品具有较强的出口竞争力;RCAixk数值在0.80~1.25之间,则说明 k 产品具有中等的出口竞争力;RCAixk数值小于0.80,则说明 k 产品具有较弱的出口竞争力。具体数值如下表7所示。

如上表7所示,中国2009-2021年13年间 SITCO (食品及活动物)和 SITC3(矿物燃料、润滑油和相关原料)的RCAixk数值均小于0.80,可见 SITCO(食品及活动物)和 SITC3(矿物燃料、润滑油和相关原料)在13年间变化不大,出口具有较弱的竞争力。中国2009-2021年13年间 SITC9(未分类的货物与交易)的RCAixk数值在1.25~2.50之间,可见中国2009-2021年13年间 SITC9(未分类的货物与交易)的出口竞争力较强。2009-2021年13年间中国 SITC1(烟草和饮料)、SITC4(植物油、动物油、脂肪及蜡)、SITC5(化学产品及相关产品),SITC7(机械及运输装备)、SITC8(杂项制成品)的RCAixk数值在逐年减少,可见其出口竞争力在逐渐减弱。2009-2021年13年间中国 SITC6(制成品(按原料分类)的RCAixk数值在逐年增加,可见中国 SITC6(制成品(按原料分类)的出口竞争力在在逐年增强。

如表8所示,泰国2009-2021年13年间 SITCO(食品及活动物)的RCAixk数值大于2.5,可见其有极强的出口竞争力,而 SITC8(杂项制成品)、SITC9(未分类的货物与交易)的RCAixk数值在1.25~2.50之间,可见其有较强的出口竞争力。中国和泰国13年间 SITC8(杂项制成品)的RCAixk数值在0.80~1.25之间,可见其有中等的出口竞争力。

四、主要结论和未来深化中国和泰国贸易发展的对策建议

(一)主要结论

《区域全面经济伙伴关系协定》(RCEP)正式生效后,中泰双边贸易稳定增长,贸易往来频繁,中泰贸易结合度较高并逐年增长,贸易联系紧密。中泰双边贸易结构比较均衡。通过研究中泰贸易的发展现状,测算中泰两国之间的贸易结合度指数、产业内贸易指数、出口相似度指数、贸易互补性指数、贸易竞争性指数、显示性比较优势指数得出:中泰两国贸易交往中,部分产品呈现出较强的竞争性,如 SITC1(烟草和饮料)、SITC3(矿物燃料、润滑油和相关原料)和 SITC8(杂项制成品);部分产品呈现出较强的互补性,如 SITC2(燃料除外的非食用原料)。总体而言,中泰两国双边贸易,产品的互补性逐年增强,竞争性逐年减弱。

(二)中国和泰国扩大贸易合作的对策建议

1.利用现有优势加强贸易往来,增强中泰两国之间贸易互补性。由于特殊的地理位置,泰国拥有丰富的矿产、生物等自然资源,为中国提供了稳定的原材料来源,并且,泰国拥有25%的森林覆盖率,盛产热带农作物,如橡胶、棕油、木薯等,为中国提供了丰富的产品。泰国政府鼓励投资者,实施了无汇款限制的措施,因此,中国有不少企业在泰国投资建厂,绕开了贸易壁垒,为中泰两国之间贸易往来增加了优势。中国人口基数大,劳动力丰富,泰国可以向中国进口大量劳动密集型产品,发挥两国各自优势,促进两国共同发展。

2.进一步加强互补性较强的产品之间的贸易往来。中国的食品及活动物、化学产品、制成品与泰国互补性较强,中国可以向泰国进口大量橡胶、木薯、棕油等产品,泰国可以向中国进口大量手工制品和服装。进一步加强中泰两国之间贸易交往,实现互利共赢。

3.促进竞争性产品产业内贸易,减少中泰两国贸易竞争。中国和泰国在饮料、食品、烟草等产品之间存在竞争性,为了更高效的解决这一问题,中泰两国之间应积极促进对此类产品的贸易往来,双方均应将本国的此类产品出售给对方,减少两国之间的贸易竞争,促进中泰两国同类产品共同发展。

4.适应时代背景,抓住机遇。现阶段《区域全面经济伙伴关系协定》(RCEP)正式生效,RCEP 缔约伙伴国在经贸合作方面有了很大提升,RCEP 对于整体提高我国对外开放水平起到很重要的作用。目前,RCEP 已正式生效10个多月,许多国家从中受益,从经济的角度来看,泰国的贸易出口國中中国的占比近20%,中泰两国之间贸易来往密切。此外,中国与泰国均是 RCEP 缔约国,两国贸易来往的税收减少,两国之间的贸易往来更加便利。

参考文献:

[1]刘东旭:亚太自由贸易区实现路径选择—基于亚太地区各经济体的贸易互补性和竞争性分析[J],世界经济研究,2016(6).122-133.

[2]商务部研究院课题组《区域全面经济伙伴关系协定》(RCEP)对区域经济影响评估报告[R].北京:商务部国际贸易经济合作研究院,2021.

[3]沈铭辉,李天国:区域全面经济伙伴关系:进展,影响及展望[J],东北亚论坛,2020(3):102-114,128.

[4]王蕊,袁波,宋云潇:自由贸易区战略实施效果评估及展望[J],国际经济合作,2021(1):12-22.

[5]章佳:RCEP 生效后,中泰经贸享多重红利[J],中国对外贸易,2022(5).12-13.

[6] 崔琴:RCEP 下的中泰税收协调 [J], 中国外资,2022(14).10-12.

[7]万宁:RCEP 下的中泰双边贸易[J],中国外资,2022(7).6-9.

[8]俞子荣,袁波,王蕊等 RCEP:协定解读与政策对接[M],北京:中国商务出版社,2021.