投资者意见趋同对股票市场的影响

2023-05-30倪文辉张普

倪文辉 张普

摘 要:互联网技术的发展和自媒体产业的爆发,加剧了投资者形成一致性预期的可能性。基于此,利用网络论坛发帖数据构建投资者意见趋同指数,从收益和风险两个维度考察投资者意见趋同对股票市场的影响。研究表明,投资者意见趋同对股票收益有显著的正向影响,且该影响具有持续性,其作用机制在于投资者意见趋同会催生买入拥挤交易行为,抬升资产价格。具体来看,看涨意见趋同会带来持续的正向收益,而看跌意见趋同仅会带来短期的负向冲击;与此同时,投资者意见趋同还会导致交易量缩减、股价跳跃以及羊群行为等潜在市场风险的出现。进一步分析发现,放开卖空限制能够让看跌投资者的意见得以表达,进而有效降低投资者意见趋同对股票市场的影响。研究结论为政府完善资本市场制度、逐步放开卖空限制提供了现实依据。

关键词:意见趋同;股票收益;市场风险;卖空限制

中图分类号:F830.91 文献标识码:B 文章编号:1674-2265(2023)04-0018-11

DOI:10.19647/j.cnki.37-1462/f.2023.04.003

一、引言

行为金融学理论认为,股价形成过程就是投资者在信息冲击下不断进行信息更新和信念修正的过程。现有研究发现该过程中投资者之间的意见分歧是股票市场交易活动的核心驱动力(尹海员和胡梦芸,2019)[1],却甚少有学者关注投资者意见趋同对股票市场的影响。区别于传统资产定价理论中的同质信念假设,意见趋同是指投资者因自身情绪、有限关注、信息解读能力等因素限制,在外部信息冲击和市场情绪的引导下逐步形成一致性预期,进而产生集体行动的过程。

根据De Long等(1990)[2]提出的噪音交易模型,投资者情绪会使资产价格偏离其真实价值,这一观点得到学者们的普遍认可(Baker和Wurgler,2006;何诚颖等,2021) [3,4]。如今,互联网技术的发展让更多个人投资者“转战”贴吧、论坛等网络平台,他们在网上畅所欲言、宣泄情绪,给资本市场的稳定带来了新挑战,其中最为突出的表现便是投资者群体内极易产生趋同行为。已有不少研究指出,互联网会加剧投资者有限理性,增加意见趋同的可能性(岑咏华等,2018;魏宇和唐吝春,2021)[5,6]。从改革试验田到世界第二,中国资本市场的瞩目成就离不开众多中小投资者的积极参与,可以预见未来股民群体仍将持续扩大,满足人民群众日益增长的财富管理需求,将是新时代资本市场发展的重要使命。新时代背景下,该如何引导中小投资者,保护他们的权益,也已成为金融研究领域的重要话题。为此,一方面,要厘清投资者意见趋同与股票收益之间的关系,探寻其作用机制;另一方面,也要辨析投资者意见趋同对股票市场风险的影响。

本文可能的贡献包括以下几点:(1)就国内外学者对投资者意见趋同与股票收益之间关系的争议,本文结合中国资本市场的现实情境做出解释,并探寻了潜在的作用机制;(2)目前研究大都聚焦于投资者意见趋同对股票收益的影响上,却鲜有学者关注投资者意见趋同是否会招致股市风险,因此,本文将从收益和风险两个维度考察其对股票市场的影响;(3)本文从投资者意见趋同对股票收益的影响程度出发,讨论了科创板推出、创业板推出、注册制改革以及两融制度的成效,验证了我国资本市场改革举措的有效性。

二、文獻回顾

(一)投资者意见趋同的相关研究

要想厘清投资者意见趋同的定义,先要辨明意见分歧这一概念。意见分歧发端于基于异质信念的资产定价模型,该模型最早是由Miller(1977)[7]提出的,其初衷是为了驳斥传统经济学中的“同质信念”。

然而,当前飞速发展的信息技术让同质信念的基本假设得到了部分满足。各类网络媒体的出现降低了用户获取信息的成本,加快了信息的交流与传播,一定程度缓解了信息不对称问题。加之大量社交平台的兴起,使得投资者能够在网上公开发表意见,且这些网络发帖数据具有一定的信息含量,能够影响股票市场运行(段江娇等,2017)[8]。鉴于此,部分学者开始对投资者意见趋同展开研究,他们指出,在有限注意的前提下,由于“个人偏见”和“媒体偏见”的存在,媒体可以通过议程设置捕捉投资者注意,进而引导其对某项事件的关注,增加其对某些事物的认同感,最终结果便是媒体引导投资者阅读特定信息,极大地增加了投资者形成意见趋同的可能性(Shleifer,2005)[9]。简而言之,投资者意见趋同与异质信念假说并不矛盾,它是指原本持有异质信念的投资者,受限于个人信息处理能力,在市场情绪和外部媒介的引导下形成统一意见,这是一个由意见分歧逐步走向趋同的过程。

(二)投资者意见趋同对股票市场的影响

近年来,得益于网络社交平台的蓬勃发展与网络爬虫、机器学习等大数据分析方法的出现,学者们开始通过量化帖子情绪构造情绪一致性指标,进而研究投资者意见趋同对股票收益的影响。Antweiler和Frank(2004)[10]是最早一批研究投资者意见趋同对股票市场影响的学者,他们通过朴素贝叶斯算法将雅虎金融和愤怒公牛上的帖子分为买入、持有、卖出三类,并据此构建投资者看涨指数与一致性指数。但遗憾的是他们并未阐明投资者意见一致性对股票收益的影响,Sprenger等(2014)[11]对此进行了补充,他们发现投资者一致性指数会负向影响股票收益,但后期二者的作用关系反转。Giannini等(2019)[12]也得出相似结论,即意见一致性导致低收益。国内学者沿用这一思路,却得出了相反的结论。金雪军等(2013)[13]利用东方财富股吧数据,构建了投资者看涨指数与意见趋同指数,他们发现看涨指数与意见趋同指数均能正向预测股票收益。魏宇和唐吝春(2021)[6]则认为投资者意见一致性应区分为看涨一致性和看跌一致性,其研究表明,整体而言,投资者意见一致性对市场收益有正向冲击作用。

过往研究大都围绕投资者意见趋同对股票收益的影响展开,但已有学者发现投资者情绪与股市风险存在关联,投资者情绪越乐观,未来个股特质风险越高,且社交媒体等互联网技术的发展会助长投资者情绪的蔓延并引起更大的市场风险(尹海员和寇文娟,2021)[14]。然而,甚少有学者关注投资者意见趋同对股票市场风险的影响,仅有少数学者依据直觉,考虑了投资者意见一致性与交易量的关系,Antweiler和Frank(2004)[10]的研究发现当日帖子情绪的一致性显著地负向影响同期的股票交易量,又正向影响未来一天的股票交易量,而在未来第二天再次转变为负向影响,即投资者意见一致性与交易量存在“负正负”的关系,这种短期内的迅速反转无疑会影响股票市场的稳定。段江娇等(2017)[8]运用A股市场数据构建情绪一致性指数,研究发现投资者情绪一致性指数对未来两日交易量的影响由当日显著为正转变为显著为负,说明这种正向影响也具有短期效应。

三、理论分析与研究假设

国内学者的研究结果已表明,在A股市场,投资者意见趋同会正向影响股票收益,却并未阐明为何意见趋同对国内外资本市场股票收益的作用截然相反以及其中的机理。初步分析发现,一方面,我国资本市场个人投资者占比较高,相较于机构投资者,个人投資者有限关注和过度自信的程度更强(斯子文和朱叶,2016) [15],又因存在较为严格的卖空限制,悲观投资者无法持有足够的卖空头寸,股票更多地被乐观交易者所持有,此时唯有做多才能盈利,投资者自然倾向看涨。另一方面,我国资本市场信息披露制度尚未完善,投资者保障体系还不健全,市场信息质量不高,信息提前泄露的现象层出不穷(罗党论和郭瀚中,2021) [16],再加上部分机构投资者热衷于炒作股价,而个人投资者会模仿机构行为,最终导致投资者群体内形成盲目乐观的一致性预期。

以上原因致使我国资本市场上的投资者意见趋同实质上是由看涨意见主导的,其结果是信息传递和表达机制扭曲,看涨意见被过分放大,投资者情绪越乐观,股票价格越高(吴慧慧和迟骏,2022) [17]。在此过程中,还有一个很重要的机制促使股价上涨,即投资者拥挤交易行为的出现。拥挤交易指的是投资者对某一仓位背后的逻辑深信不疑,越来越多资金朝同一方向流动,分为买入拥挤交易和卖出拥挤交易,两者都将使资产价格偏离资产价值(Yang和Zhou,2016)[18]。毫无疑问的是,一旦投资者形成看涨方向的一致性预期,势必会导致买入拥挤交易行为,随着大量资金的涌入,股票价格自然水涨船高。与之相对的是,由于严格的卖空限制,看跌意见者缺少足够的卖空标的,即使群体内形成看跌意见趋同,仍无法通过融资融券等做空方式充分表达悲观情绪,使得股票收益仅会遭受短期的负向冲击。基于此,本文提出如下假设:

假设1:投资者意见趋同正向影响个股收益率,且有一定持续性。其作用机制在于意见趋同诱发买入拥挤交易行为,促使资产价格上涨。

假设2:有别于看涨意见趋同,看跌意见趋同负向影响股票收益,但持续时间较短。

鱼与熊掌不可兼得,收益背后可能潜藏着巨大风险,因此,仅讨论投资者意见趋同对股票收益的影响是片面的,还应辨析投资者意见趋同对股市风险的影响。首先是投资者意见趋同与股市交易量。关于投资者意见趋同与交易量的关系,学界较为认可的是以Hirshleifer(1977)[19]为代表的观点,该观点认为投资者意见分歧越大,股票交易量越大,即意见趋同会导致交易量缩减。该观点与现实相符,当投资者对某一股票形成看涨意见趋同时,投资者争相买入,但因缺乏卖单,势必会导致成交量和换手率的下降,反之亦然。大量实证研究也已表明,投资者意见趋同程度与成交量显著负相关(Antweiler和Frank,2004)[10]。

其次是投资者意见趋同与跳跃风险。股价跳跃是指股价出现较大波动,对股票收益及风险管理产生较大的冲击(陈逢文等,2018)[20]。依据上文分析,投资者意见趋同将带来成交量和换手率的下降,此时市场上买卖双方力量差距悬殊,导致买卖订单流不均衡,极有可能诱发流动性枯竭,造成个股股价跳跃。刘志东等(2017)[21]的研究就表明尽管个股跳跃发生的概率与股票流动性并无显著关联,但显而易见的是,股票流动性越强,股价跳跃幅度越小,这是因为流动性高的股票可以更好地吸收极端订单,进而降低跳跃带来的极端风险程度。因此,投资者意见趋同可能与股价跳跃存在内在关联。

最后是投资者意见趋同与羊群行为。资本市场羊群行为是指投资者在信息不完善的情况下,受自身情绪驱动,追踪并模仿其他投资者的交易行为。而投资者一旦对股票的未来预期达成一致,必然会集中买卖这些股票,引发强烈的羊群行为。该过程可由投资者情绪与内幕交易来解释。资产价格会受到投资者情绪的显著影响,当投资者一致看涨某只股票时,该股票收益上升,投资者情绪随之高涨,争相买入;而当投资者一致看跌时,股价下跌,投资者情绪低落,争相卖出,如此便形成“追涨杀跌”的羊群行为。内幕交易理论则认为羊群行为的形成是由内幕消息传播导致的,某些投资者能够提前得知内幕消息(刘井建等,2021)[22],掌握信息优势,会在消息公布前调整持仓策略,集中买卖某些股票,该行为一旦被市场上其他投资者观察到,便会引起投资者群体内的意见趋同,导致羊群行为出现。综上所述,本文提出如下假设:

假设3:投资者意见趋同在带动股价上涨的同时,会导致缩量交易、股价跳跃与羊群行为等潜在市场风险的出现。

四、研究设计

(一)样本选择与数据来源

本研究选择2008—2020年A股上市公司为初始样本,并做了如下处理:(1)剔除金融类上市公司;(2)剔除ST、PT等交易状态异常的个股;(3)剔除相关数据缺失的样本;(4)为更好地估计投资者意见趋同对个股的影响,剔除日发帖量不足10条的个股,最后得到628714个样本观测值。本文的数据分为两部分,一部分是股吧论坛数据,来自中国研究数据服务平台(CNRDS);另一部分是市场交易数据,来自国泰安数据库(CSMAR)。

(二)变量定义

1. 被解释变量。股票收益。本文使用不考虑现金分红再投资的个股日收益率来衡量股票收益。

2. 解释变量。投资者意见趋同指数。网络股吧论坛是众多中小投资者的聚集地,他们通过发帖来表达自身对个股的意见,本文参考 Antweiler和Frank(2004)[10]和金雪军等(2013)[13],使用[Mposit]代表个股当日含有“乐观积极情绪”的发帖数,[Mnegit]代表个股当日含有“悲观消极情绪”的发帖数。那么投资者看涨指数可以构造为:

[Posit=Mposit-MnegitMposit+Mnegit] (1)

[Posit]越大,说明个股当前情绪越乐观。而反映个股意见是否一致的一大标准就是看涨指数的标准差,公式如下:

[Divit=1-Pos2it] (2)

该公式中的[Divit]可表示當日个股意见分歧指数,其取值范围为[0,1],取值越大说明投资者意见分歧越大,那么投资者意见趋同指数便有如下表示:

[Advit=1-Divit] (3)

现实中投资者意见趋同应当是有方向的,即看涨意见趋同与看跌意见趋同,而上文所构建的意见趋同指数只能衡量意见趋同的程度,并不能体现意见趋同的方向,因此,本文结合个股当日的看涨指数对其进行区分,即当[Posit>0]时,[Advit]代表看涨意见趋同;反之,则代表看跌意见趋同。同时,为使回归结果更加可靠,考虑了交易时间对股吧评论的影响,即在研究投资者意见趋同对当期股票收益率的影响时,本文使用该交易日中交易时间内的股吧评论数据,而当考察投资者意见趋同对下一期或滞后多期股票收益率的影响时,使用上个交易日内的全部股吧评论数据。

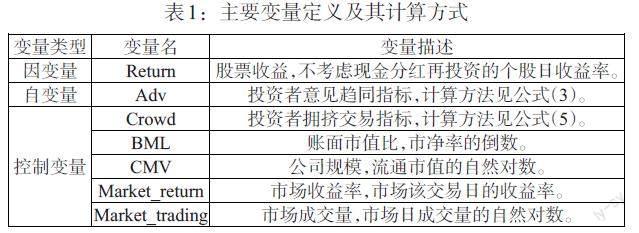

3. 控制变量。现有文献对股票收益的影响因素研究较多,既有公司基本面因素,比如规模、账面市值比等因素,也有非基本面因素,如投资者情绪等。综合考虑模型设定等因素,本文参考尹海员和胡梦芸(2019)[1]的研究,采用公认的与可观测的代理指标,选取账面市值比(BML)、公司规模(CMV)引入模型,同时为了解决内生性问题和遗漏变量问题,加入市场收益率(Market_return)、市场交易量(Market_trading)作为控制变量。本文所采用的主要核心变量及其计算方法如表1所示。

(三)模型设定

为了解投资者意见趋同对股票收益的具体影响,本文拟建立如下模型,在控制个体和时间影响因素的前提下,分析投资者意见趋同对股票收益的影响程度:

[Returnit=α0+α1Advit+2kαkControlskit+PROi+WEEKt+ε1it] (4)

其中,被解释变量[Returnit]为第[t]日第[i]只股票的收益率,[Advit]为第[t]日第[i]只股票的投资者意见趋同程度, [Controlskit]为控制变量,[PROi]为个体效应项,[WEEKt]为时间效应项,[εit]为随机误差项。

五、实证结果分析

(一)描述性统计

1. 总体特征。表2给出了由网络论坛数据计算所得的投资者意见趋同指数及其相关变量的描述性统计结果,无论是从数量还是平均值来看,投资者看涨意见趋同与看跌意见趋同之间都存在非对称性,看涨意见趋同出现的次数更多,趋同程度也更高,但其内部存在明显差异。具体来说,投资者更倾向于发布看涨意见,且其趋同程度更高,而看跌投资者则处于弱势,悲观意见无法充分表达。

表2:描述性统计

[变量 Obs Mean Std. Dev. Min Max 投资者意见趋同指数 632072 0.0930 0.1730 0 1 看涨意见趋同指数 377044 0.1186 0.1951 0.000001 1 看跌意见趋同指数 255028 0.0551 0.1245 0 1 ]

2. 异质性特征。为了更好地展示投资者意见趋同指数的异质性特征,本文分别绘制了看涨(看跌)意见趋同指数与上证综指走势图和按公司规模分组的意见趋同指数图。如图1所示,整体来看,看涨(看跌)意见趋同指数均呈现出波动上升的趋势,且当资本市场受到较大冲击时,意见趋同程度会有所下降,但其与上证综指并无明显相关性,甚至在某些时刻呈现出与上证综指完全背离的趋势,这说明投资者意见趋同指数并不会受到股市周期的影响,其可能与个股特质有关。此外,看涨意见趋同指数明显高于看跌意见趋同指数,某种程度上,该图又一次佐证了A股市场上存在一大批过于乐观的投资者。图2则显示了按公司规模分组的意见趋同指数图,不难发现,投资者对于规模较小的上市公司的股票意见趋同程度较高,这可能是因为公司规模较小的股票投机性更高,潜在投资回报率也较高,吸引了大量投资者参与。以上两张图也从侧面说明了,我国资本市场投机风气盛行,投资者教育程度仍然不高:一方面,体现在市场上充斥着大量过度乐观的投资者,他们不关注股市的基本情况,反而盲目自信,过于乐观;另一方面,体现在投资者们大都倾向于持有收益(风险)较高的、规模较小的上市公司的股票。

3. 投资者意见趋同指数的影响因素。那么究竟有哪些因素会影响投资者意见趋同指数呢?如图2所示,公司规模可能是重要影响因素之一,表3进一步对可能影响投资者意见趋同指数的几个因素进行了相关性分析,由表可见,市净率和个股上一期的收益率与投资者意见趋同指数显著正相关,即市净率和个股上期收益率越高,投资者意见趋同程度越高;而公司规模则与投资者意见趋同指数显著负相关,即投资者在小规模的公司股价上更易形成意见趋同。上述现象再次说明,A股市场上充斥着大量盲目乐观的投资者,而这种由看涨交易者主导的投资者意见趋同显然是非理性的。

表3:相关性分析

[变量 Adv PB Size L.股票收益率 Adv 1.0000 PB 0.0046*** 1.0000 Size -0.0614*** -0.0039** 1.0000 L.Return 0.0184*** 0.0372*** -0.0050*** 1.0000 ]

注:PB表示市净率,Size表示公司规模,用上市公司总市值的自然对数表示。*、**和***分别表示10%、5%和1%的显著水平。下同。

(二)基准回归分析

本文利用STATA17对上文构建的模型进行检验,为了有效地估计结果,使用固定个体和时间的双向固定效应模型,并采用聚类稳健标准误,结果如表4所示。由表可见,投资者意见趋同对个股收益率有显著的正向影响,这种影响大概可以持续6个交易日,并且随着时间推移,意见趋同对个股收益率影响系数的大小和显著性逐渐减小,该结论与金雪军等(2013)[13]的研究结果一致,验证了本文回归结果的有效性。从表中还可观察到几个控制变量对收益率的影响都存在一个后期逆转的现象,即在当日账面市值比、市场收益率和市场成交量都对个股收益有显著的影响,而后期这种影响会变换方向。一方面,说明这些因素对股票收益的影响周期较短;另一方面,也说明个股会对这些导致错误定价的因素进行一个滞后的调整。另外,不难发现我国资本市场仍然存在着较为明显的规模溢价。综上所述,我国资本市场仍然存在着不少问题,如投资者意见趋同对股票收益率有着显著的、持续的正向影响,规模溢价现象仍未消除,当期账面市值比因子的负向影响等,以上种种迹象表明,我国资本市场投机氛围较为浓厚,受投资者情绪影响较深,仍有长足的改进空间。

(三)异质性分析

1.看涨、看跌意见趋同对股票收益的影响。本文参考魏宇和唐吝春(2021)[6]的方法,依据看涨指数是否大于0,将意见趋同区分为看涨意见趋同与看跌意见趋同两种,分组进行回归,其结果如表5和表6所示。表5显示了看涨意见趋同对个股收益率的影响,结果表明看涨意见趋同能够正向影响个股收益率,这种影响大约持续6个交易日,并且看涨意见趋同影响系数的大小与显著性和上文投资者意见趋同对股票收益影响的回归结果极为接近,这說明投资者意见趋同是由看涨一方主导的。与此同时,表6显示看跌意见趋同对个股收益的影响显著为负,但其影响仅限当日,究其缘由,可能是因为我国资本市场卖空机制尚未健全,看跌一方无法得到充足的卖空标的,意见难以充分表达,只能被市场上的乐观投资者所裹挟。

2. 投资者意见趋同对不同市场股票收益的影响。我国A股市场自设立以来,经历了多次暴涨暴跌,为充分发挥资本市场在资源配置中的决定作用,建立起有活力有韧性的资本市场,我国推出了科创板与创业板,并于2019年6月和2020年对其先后实行注册制改革,那么这些举措能否提高我国资本市场的风险抵御能力和定价效率呢?本文将样本中的股票分为主板、创业板和科创板,再次进行分组回归。从表7和表8的结果来看,意见趋同对主板的影响持续时间最长,对创业板和科创板的影响持续时间相对较短。造成这一局面的可能原因可能有二:一是相较主板,创业板和科创板的股票受投资者关注更少,讨论度更低,从数据来看,主板市场个股日平均阅读量约为62000,创业板和科创板则分别为56000和16000,存在一定差距;二是创业板和科创板的制度更为健全,定价效率较高,询价机制改革与20%的涨跌幅限制为股价提供了更多韧性,由表8可见,投资者意见趋同对创业板和科创板股票收益的影响系数更大,但影响时间更短,说明投资者情绪对股价造成的冲击得到了较好的释放。

(四)机制分析

拥挤交易是指投资者因为持有某一信念,而不考虑市场信息,盲目选择自我逻辑的实现,引起资金朝同一方向运动,导致资产价格偏离其真实价值。由于卖空限制的存在,投资者意见趋同实际是由看涨一方占据主导,随着资金大量买入,极易形成买入方向的拥挤交易行为,抬升股价。本文参考Yang和Zhou(2016)[18]的研究,构建投资者拥挤交易行为指标:

[Crowd=BVindit-SVinditshareoutsanding] (5)

其中,[BVindit]为股票[i]在第[t]日的投资者买入交易量,[SVindit]为股票[i]第[t]日的投资者卖出交易量,[shareoutsanding]表示股票[i]在第[t]日的流通股数量。当[Crowd]为正时,表示投资者买入交易量大于卖出交易量,为买入拥挤行为,反之,则为卖出拥挤行为。考虑到潜在的内生性问题,本文选择意见趋同的滞后一阶作为解释变量,并使用分组回归与调节项相结合的方法对本文提出的机制进行检验。结果如表9所示,依据拥挤交易程度的高低进行分样本回归后可见,在拥挤交易程度更高的组内,投资者意见趋同对股票收益的正向影响更为显著;同时,加入交互项后发现,其回归系数显著为正,验证了投资者意见趋同会导致买入拥挤交易行为的出现,进而抬升资产价格。

表9:投资者意见趋同、买入拥挤交易与股票收益

[变量 Return Return Return Crowd(低) Crowd(高) 调节项 Adv_lag 0.0013*** 0.0035*** 0.0027*** (4.43) (8.97) (11.50) Crowd 2.5914*** (27.52) Adv_lag[×]Crowd 1.4287*** (7.28) 控制变量 YES YES YES 常数项 -0.0513*** 0.0694*** 0.0180* (-4.44) (4.76) (1.70) 时间固定效应 YES YES YES 个体固定效应 YES YES YES 组内R2 0.3574 0.2874 0.3448 ]

(五)稳健性检验

为了检验个人投资者意见趋同与股票收益回归结果的可靠性,本文做了如下稳健性检验。(1)更换样本时间,危机事件冲击下股市行情会发生较大变化,本文选取了2008年金融危机、2015年股灾这两次较大冲击,回归结果见表10列(1)和列(2)。(2)替换因变量,将因变量替换为考虑现金红利再投资的个股日收益率,结果见表10列(3)。列(1)—(3)显示,投资者意见趋同仍对个股收益有显著正向影响。(3)基于政策冲击的强度差异检验,2013年9月最高人民法院公布了《最高人民法院 最高人民检察院关于办理利用信息网络实施诽谤等刑事案件适用法律若干问题的解释》,自该办法实施之后,发帖者畏惧法律制裁,造谣传谣的动机有所降低,于是股吧评论的信息含量和真实程度应当会有所提升,从而降低股吧评论的信息模糊性,提高意见趋同的概率(关静怡等,2020)[23]。假如意见趋同确实影响了股票市场收益,而不是由个股特质导致的收益率变动,那么意见趋同与个股收益的关系不应该在政策推出前后出现差异,于是,本文构建了政策虚拟变量policy,对政策公告后的变量赋值policy=1,对政策公告前赋值policy=0,重新进行回归,结果见表10列(4),由表可见该法案推出后,投资者意见趋同的概率更高,其对个股收益的影响也更大。(4)阅读量的影响,根据熊熊等(2017)[24]的研究,高质量的投资意见能够通过股吧帖子阅读量得以传播识别,那么在阅读量较高的情况下,个人投资者意见趋同对股票收益率的影响也将更大,因此,本文按照阅读量将样本划分为高阅读量组和低阅读量组,进行分组回归,结果见表10列(5)和列(6),由表可见投资者意见趋同对高阅读量组股票的收益影响更大。

六、进一步分析

(一)投资者意见趋同对股票市场风险的影响

本文的理论分析和实证结果均已表明投资者意见趋同会带来显著的正向收益,那么这种由看涨投资者主导的非理性乐观意见趋同是否会给股市运行带来风险呢?下文将从缩量风险、股价跳跃、羊群行为三个层面,分析投资者意见趋同对具体的股票市场运行风险的影响。

1. 缩量风险。股票交易量衡量了交易商转换头寸的速度,与股票流动性成正相关,如果交易量驟然收缩,势必会导致股票流动性枯竭,诱发股价崩盘的风险。因此,一般认为,在投资者意见趋同时仍保持较高的换手率和交易量,股价才会有继续上涨空间,然而显而易见的是,当绝大部分投资者看涨某只股票时,会对市场后期走势形成一致预期,诱发股市“地量”的产生,上涨难以为继,极有可能演变为后续的股价崩盘,这将对资本市场的稳定带来巨大冲击。大量实证研究也表明,投资者意见趋同会导致交易量下降。为了探究投资者意见趋同对交易量的影响,在上文模型的基础上,将被解释变量改为交易量,同时为确保回归结果的稳健性和有效性,使用成交量对数(Turn)和换手率(Trading)这两个指标衡量交易量,最终构建如下模型对其进行分析。

[Tradingit=α0+α1Advit+2kαkControlskit+PROi+WEEKt+ε1it] (6)

表11汇报了个人投资者意见趋同与缩量特征的关系,由表可见投资者意见趋同会导致换手率和成交量的大幅缩减,这将不利于个股价格的稳定。田利辉和王冠英(2014)[25]曾探讨过交易量风险与股票收益的关系,他们认为我国股市散户投资者众多,机构投资者同质化严重,使得非理性交易与投机行为较为普遍,出现了高换手率的现象,其实证结果也表明,成交额、换手率与股票预期收益率呈显著负相关,即高收益会导致低成交额和低换手率现象。

表11:投资者意见趋同与缩量特征

[变量 缩量特征 Trading Turn Adv -0.4586*** -0.1521*** (-40.37) (-23.99) Adv_lag -0.4526*** -1.5670*** (-24.97) (-19.35) 控制变量 YES YES YES YES 常数项 -6.7792*** -8.0506*** -2.1711*** -8.9957*** (-13.31) (-14.84) (-1.23) (-4.58) 时间固定效应 YES YES YES YES 个体固定效应 YES YES YES YES 组内R2 0.3726 0.3442 0.1635 0.1606 ]

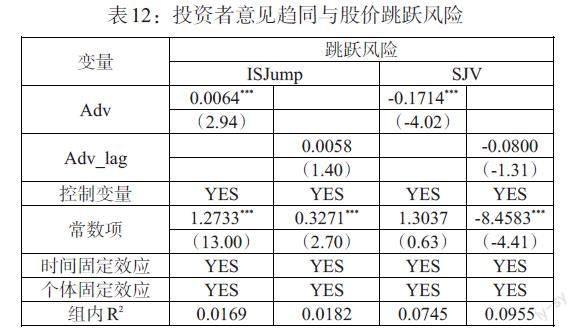

2. 股价跳跃。投资者意见趋同在带来显著且持续的正向收益的同时,导致了交易量的缩减,而流动性变差势必造成某些极端订单无法被平抑,那么投资者意见趋同是否会加剧股价跳跃风险呢?鉴于此,本文参考陈逢文等(2018)[20]及左浩苗和刘振涛(2011)[26]的研究,使用股价是否跳跃指标(ISJump)和跳跃变差指标(SJV)来衡量股价跳跃风险,并构建如下模型,探究投资者意见趋同与股价跳跃风险的关联,该模型在检验投资者意见趋同是否会导致股价跳跃的同时,还能指明其跳跃的具体方向,即正向波动或负向波动,最终回归结果见表12。

[Jumpit=α0+α1Advit+2kαkControlskit+PROi+WEEKt+ε1it] (7)

由表12可见,投资者意见趋同与个股股价是否跳跃存在显著的正相关关系,即投资者意见趋同会引起个股股价跳跃,而且投资者意见趋同会加剧当期个股股价负向跳跃的可能性,这说明投资者意见趋同可能会带来负向的股价跳跃风险,给股市运行带来潜在风险。陈国进等(2018)[27]的实证表明股价负跳跃对应未来波动率上升,正跳跃对应未来波动率下降。而作为风险规避者的投资者厌恶风险和不确定性,意味着投资者厌恶未来波动率上升而偏好未来波动率下降。因此,他们将股价的负跳跃称为“坏”跳跃,将股价的正跳跃称为“好”跳跃。由此,可以推出投资者意见趋同会增加股价“坏”跳跃的概率,导致未来股价波动率上升。

3. 羊群行为。资本市场羊群行为是指投资者在信息不完善的情况下,受自身情绪驱动,追踪并模仿其他投資者的交易行为。毫无疑问,投资者群体内部一旦形成意见趋同,必然会导致市场羊群行为的出现。为了更好地分析投资者意见趋同与羊群行为的关系,本文借鉴宋军和吴冲锋(2001)[28]以及孙培源和施东晖(2002)[29]的研究,将行业羊群行为指标作为因变量,构建如下模型:

[Herdit=α0+α1IndAdvit+2kαkControlskit+PROi+WEEKt+ε1it] (8)

[Herdit]是第[t]日第[i]个行业的羊群行为指数,用收益率标准差指标(CSSD)或收益率绝对偏差指标(CSAD)衡量,这两个指标代表行业收益率与市场指数收益率的偏差,分散度越小,说明行业收益率与市场收益率越接近,羊群行为越显著;[IndAdvit]是第[t]日第[i]个行业的意见趋同指数。与此同时,将个股层面的变量调整为行业层面,个体固定效应调整为行业固定效应,回归结果见表13。行业意见趋同程度越高,收益的分散度越小,这说明投资者意见趋同会引发羊群行为。这种由非理性情绪带来的羊群行为会导致股票价格波动扩大,且当股票价格明显背离其内在价值时,内部羊群和外部羊群的交叉作用会加剧风险传染(邬松涛等,2017)[30]。

(二)卖空限制的影响

本文认为融资融券的推出,为看跌意见者提供了一定的卖空条件,使其意见能够得到一定程度的表达,从而纠正股票的错位定价,为了验证这一观点,本文借鉴郭彪等(2020)[31]的研究,将样本按照融券交易开通前后进行分组,同时,为了更好地估计融券交易的开通能否有效降低投资者意见趋同对股票收益的影响,本文构造了可否卖空的虚拟变量(Short-selling),利用调节效应模型对其进行检验。表14汇报了卖空限制在投资者意见趋同对股票收益影响中的作用,由表可见,推出融券交易后投资者意见趋同对股票收益的正向影响系数出现下降。调节效应模型也佐证了这一观点,尽管放开卖空限制对股票收益有显著的正向影响,但其与投资者意见趋同的交乘项显著为负,这说明放开融券交易能够在一定程度上降低投资者意见趋同对股票市场的影响。

表14:卖空限制在投资者意见趋同

对股票收益影响中的作用

[变量 融券交易 调节 未开通 开通 Adv 0.0045 *** 0.0029*** 0.0048*** (11.57) (13.61) (9.66) Short-selling 0.0646*** (71.94) Adv[×]Short-selling -0.0020*** (-3.78) 控制变量 YES YES YES 常数项 -0.1280*** -0.0257 *** -0.1295 *** (-5.14) (-2.36) (-10.25) 时间固定效应 YES YES YES 个体固定效应 YES YES YES 组内R2 0.3949 0.3157 0.3248 ]

那么融券交易的作用机制是否是通过让看跌意见者的意见充分表达,进而纠正股票错误定价呢?为此,本文构造了融券比率(Short-sale,融券余额/流通市值)作为卖空限制的衡量指标,并将样本股票按融券比率大小进行升序排列并四等分, 其中融券比率水平最低组作为对照组,融券比率越高说明该股票的卖空标的更为充足,看跌投资者能够更好地表达意见。表15汇报了回归结果,由表可见按照融券比率大小进行升序分类的样本股票中,投资者看跌意见趋同对股票收益率的影响均显著为负且系数依次升高,这表明融券比率越大,即卖空限制越宽松的股票,其看跌意见趋同对股票收益率的影响越大,这意味着卖空制度会影响看跌意见趋同对股票收益率的作用程度,随着卖空限制的降低,看跌投资者的意见能够更有效地表达。

表15:卖空限制在看跌意见趋同对股票收益影响中的作用

[变量 融券比率 类型1 类型2 类型3 类型4 Adv -0.0120*** -0.0169*** -0.0229*** -0.0311*** (-6.37) (-7.26) (-8.49) (-8.06) 控制变量 YES YES YES YES 常数项 -0.0083 -0.0846*** -0.0702** 0.0393*** (-0.27) (-3.19) (-2.12) (1.25) 时间固定效应 YES YES YES YES 个体固定效应 YES YES YES YES 组内R2 0.5682 0.4895 0.4711 0.3363 ]

进一步地,本文还利用融券比率考察了融券交易在投资者意见趋同对股票市场风险影响中的作用,具体来说,本文将融券比率指标作为调节变量放入相应的模型中,进行调整后,再次回归,结果如表16所示。首先,融券比率对成交量和换手率有着显著的正向影响,说明可卖空程度越高的股票,其成交量和换手率也更高,即缩量风险越小,但二者的交乘项却仍然显著为负。其次,随着融券比率的增大,个股发生跳跃的概率显著减小。最后,融券比率的增加导致收益率标准差增大,即放开卖空限制降低了羊群行为出现的可能性。由此可见,放开卖空限制在一定程度上降低了股市风险出现的概率,但仍未能有效缓和投资者意见趋同对股市风险的冲击,这说明了未来逐步放开卖空限制的必要性。

七、结论与启示

以往文献认为投资者意见分歧是股票市场运行的基本动力之一 。然而,随着证券交易技术的发展与网络社交平台和自媒体产业的爆发,投资者一致性预期和集体行动的可能性大大增加,对我国这样一个新兴加转轨的市场来说,研究投资者意见趋同对股票市场的影响颇具现实意义。本文以2008—2020年我国上市公司为样本,从收益和风险两个维度,实证分析了投资者意见趋同对股票市场的影响及其作用机制。研究发现:(1)投资者意见趋同程度越高,股票收益率越高,这一影响大约持续6个交易日,其作用机制是投资者意见趋同会导致买入拥挤交易行为,促使资产价格上涨。(2)进一步地,看涨意见趋同会带来正向收益,看跌意见趋同则会带来负向收益,但其作用仅限当日。(3)投资者意见趋同在带来收益的同时,还会导致交易量缩减、股价跳跃以及羊群行为等潜在市场风险的出现。(4)放开卖空限制能够让看跌意见者的意见得到部分表达,进而降低投资者意见趋同对股票收益的影响。

上述理论总结与实证证据较为全面地展示了投资者意见趋同对我国股票市场的影响,对完善我国资本市场制度设计、提高证券定价效率、维护资本市场稳定具有一定的借鉴意义和启示。第一,持续推进和深化资本市场制度改革,完善信息披露制度,逐渐放开卖空限制,让理性看跌者的意见得到充分表达,使其成为资本市场的“敲钟人”。第二,净化网络环境,加强投资者教育。投资者特别是散户投资者意见容易受到外界因素影响,因此,需要对其观点进行追踪和分析,防范网络谣言的冲击,还应积极开展投资者教育工作,教育和塑造理性的个人投资者。

参考文献:

[1]尹海员, 胡梦芸. 投资风格,意见分歧与股票流动性——来自股票网络社区数据挖掘的证据 [J]. 南方经济, 2019,(06).

[2]De Long JB,Shleifer A,Summers LH,Waldmann RJ. 1990. Noise Trader Risk in Financial Markets [J].Journal of Political Economy,98(4).

[3]Baker M,Wurgler J. 2006. Investor Sentiment and the Cross-Section of Stock Returns [J].The Journal of Finance,61(4).

[4]何诚颖,陈锐,薛冰,何牧原.投资者情绪、有限套利与股价异象 [J].经济研究,2021,56(01).

[5]岑咏华,张灿,吴承尧,马丹丹.互联网加剧投资者有限理性研究综述 [J].外国经济与管理,2018,40(06).

[6]魏宇,唐吝春.投资者意见一致性、媒体报道倾向与个股表现 [J].技术经济,2021,40(05).

[7]Miller E M. 1977. Risk,Uncertainty,and Divergence of Opinion [J].The Journal of finance,32(4).

[8]段江娇,刘红忠,曾剑平.中国股票网络论坛的信息含量分析 [J].金融研究,2017,(10).

[9]Shleifer M A. 2005. The Market for News [J].The American Economic Review,95(4).

[10]Antweiler W,Frank M Z. 2004. Is All That Talk Just Noise? The Information Content of Internet Stock Message Boards [J].Journal of Finance,59(3).

[11]Sprenger TO,Tumasjan A,Sandner PG, Welpe IM. 2014. Tweets and Trades:The Information Content of Stock Microblogs [J].European Financial Management,20(5).

[12]Giannini R,Irvine P,Shu T. 2019. The Convergence and Divergence of Investors' Opinions Around Earnings News:Evidence from a Social Network [J].Journal of Financial Markets,42.

[13]金雪军,祝宇,杨晓兰.网络媒体对股票市场的影响——以东方财富网股吧为例的实证研究[J].新闻与传播研究,2013,20(12).

[14]尹海员,寇文娟.基于朴素贝叶斯法的投资者情绪度量及其对股票特质风险的影响[J/OL].中国管理科学,2021-08-06.

[15]斯子文,朱叶.围观的“力量”——基于成熟投资者关注度的视角 [J].投资研究,2016,35(09).

[16]罗党论,郭瀚中.并购重组信息泄露:空穴来风抑或真有此事?——来自中国的上市公司网络搜索的经验证据 [J].投资研究,2021,40(06).

[17]吴慧慧,迟骏.投资者情绪、风险承担与股票收益[J].金融发展研究,2022,(01).

[18]Yang C,Zhou L. 2016. Individual Stock Crowded Trades,Individual Stock Investor Sentiment and Excess Returns [J].The North American Journal of Economics and Finance,38.

[19]Hirshleifer J. 1977. The Theory of Speculation Under Alternative Regimes of Markets [J].The Journal of Finance,32(4).

[20]陳逢文,金启航,胡宗斌.中国股市价格跳跃行为的验证及应用 [J].财贸经济,2018,39(09).

[21]刘志东,黄雨婷,刘雯宇.基于跳跃滤波和时变参数估计的中国股市微观结构研究 [J].系统工程理论与实践,2017,37(06).

[22]刘井建,吕禾雨,徐一琪,纪丹宁.机构投资者存在选择性信息优势吗?——基于意外信息与无形信息的检验 [J].系统工程,2021,39(01).

[23]关静怡,朱恒,刘娥平.股吧评论、分析师跟踪与股价崩溃风险——关于模糊信息的信息含量分析 [J].证券市场导报,2020,(03).

[24]熊熊,罗春春,张烨.股吧和交易:股吧中的信息内容研究 [J].系统科学与数学,2017,37(12).

[25]田利辉, 王冠英. 我国股票定价五因素模型:交易量如何影响股票收益率? [J]. 南开经济研究, 2014,(02).

[26]左浩苗,刘振涛.跳跃风险度量及其在风险—收益关系检验中的应用 [J].金融研究,2011,(10).

[27]陈国进,丁杰,赵向琴.“坏”跳跃、“好”跳跃与高频波动率预测 [J].管理科学,2018,31(06).

[28]宋军,吴冲锋.基于分散度的金融市场的羊群行为研究 [J].经济研究,2001,(11).

[29]孙培源,施东晖.基于CAPM的中国股市羊群行为研究——兼与宋军、吴冲锋先生商榷 [J].经济研究,2002,(02).

[30]邬松涛, 何建敏, 李守伟. 基于多属性羊群行为的股票风险及其传染 [J]. 北京理工大学学报:社会科学版, 2017, 19(1).

[31]郭彪,刘普阳,姜圆.卖空限制与收益可预测性——A股融资融券制度的证据 [J].金融研究,2020,(08).