2023 年1-2 月二手乘用车市场分析

2023-04-11中汽数据有限公司潘建亮王艺曈

文 / 中汽数据有限公司 潘建亮 王艺曈

随政策红利落地,二手车买卖和跨区域之间的流通障碍将逐渐消减,极大提升二手车市场的活跃度,加快二手车的异地交易,盘活存量用户的置换业务,释放汽车消费的更大潜力。

整体市场交易特征

月度交易走势:在政策和市场的双重利好作用下,二手车交易量持续走高。一方面,受利好二手车市场政策因素推动,二手车市场流通活跃度提升;另一方面,防疫政策松绑,生产经营活动恢复正常,客流量逐渐改善修复,居民消费信心明显提振,市场活力大幅提升,二手车市场回稳态势较好。2023 年2 月全国二手车交易量129.7 万辆,同比提升19.0%。2023 年1-2 月二手乘用车累计交易规模330 万辆,累计同比提升8.7%。(见图表1)

图表1:2018-2023年(1-2月)二手车交易规模

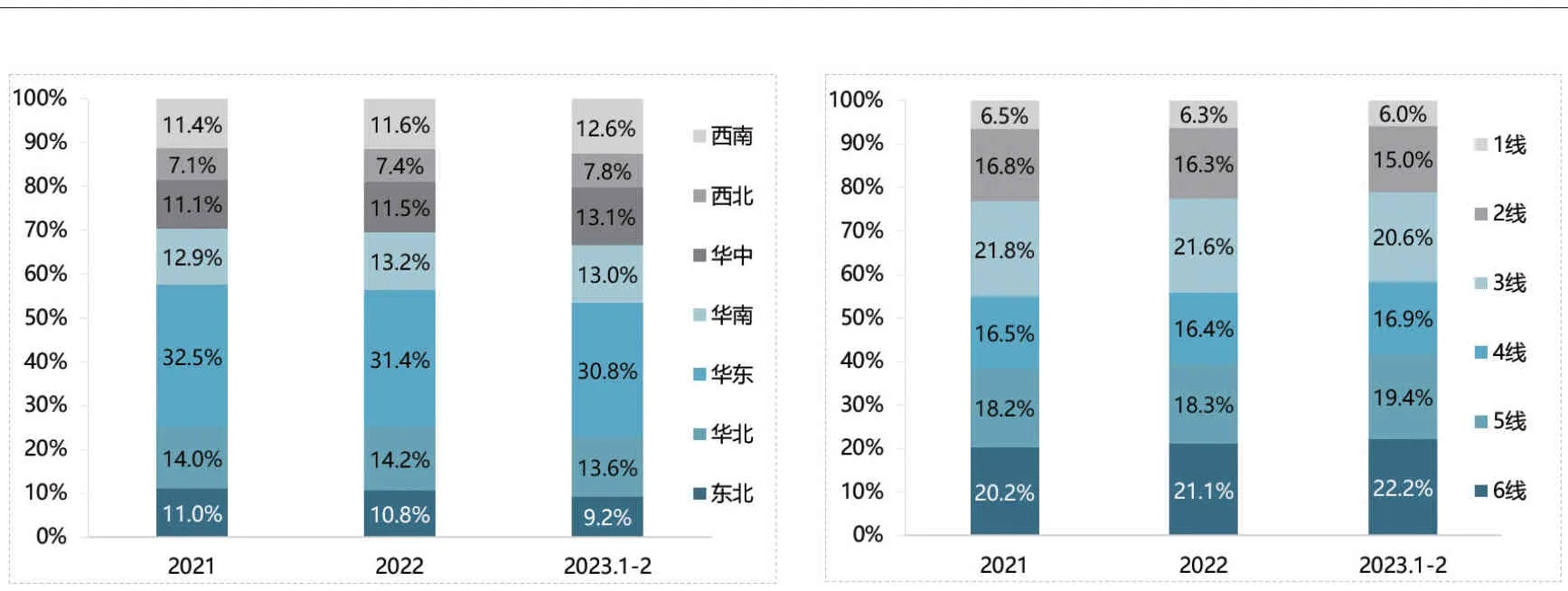

图表2:2021-2023年(1-2月)二手车交易量分区域(左图)、城市级别(右图)份额占比

区域交易特征:2023 年1-2 月,华东区域以30.8%的市场份额领跑全国,华中、华北和华南区域二手车份额占比相当,均稳定在13%左右。三线及以下城市二手车市场占有率进一步提升,逐渐成为二手车交易“蓝海”,其中三线和六线城市占比均超20%;与2022 年相比,低级别城市市场份额再度提升,二手车市场活跃度不断增强。(见图表2)

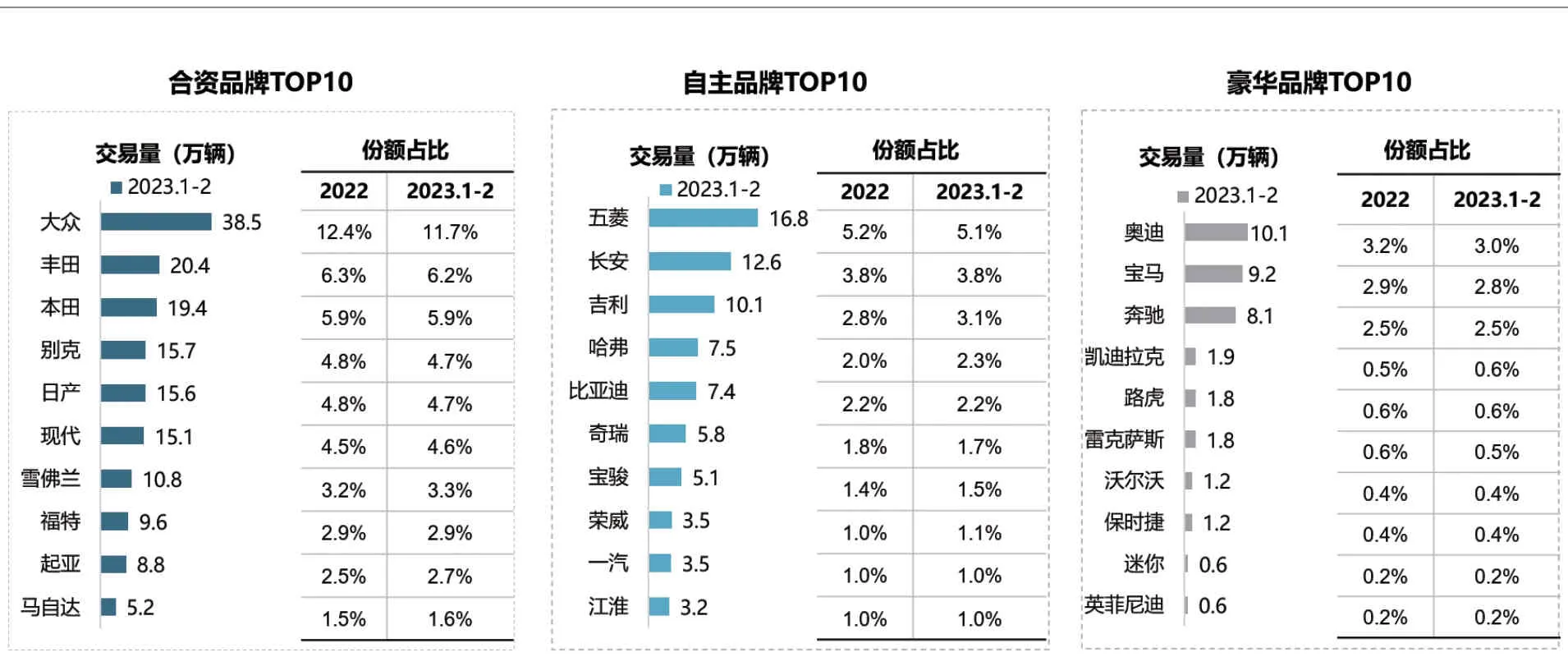

品牌交易特征:2023 年1-2 月,合资品牌二手车交易市场份额最高达54.2%,较去年下降0.7个百分点;自主品牌二手车市场份额为34.0%,相比2022 年上升0.9%;豪华品牌份额达11.8%,较2022 年下滑0.3%;合资品牌中大众和日系三品牌位居前列,与2022 年相比,大众市场份额下降0.7%,日系三品牌份额保持稳定;自主品牌中五菱、长安、吉利排名位居前三,其中吉利、哈弗市场份额提升明显,均提升约0.3 个百分点;豪华品牌中,BBA 市场份额居前三,奥迪市场表现较为亮眼,1-2 月累计份额达3.0%。(见图表3)

图表3:2023年1-2月二手车品牌交易量TOP10

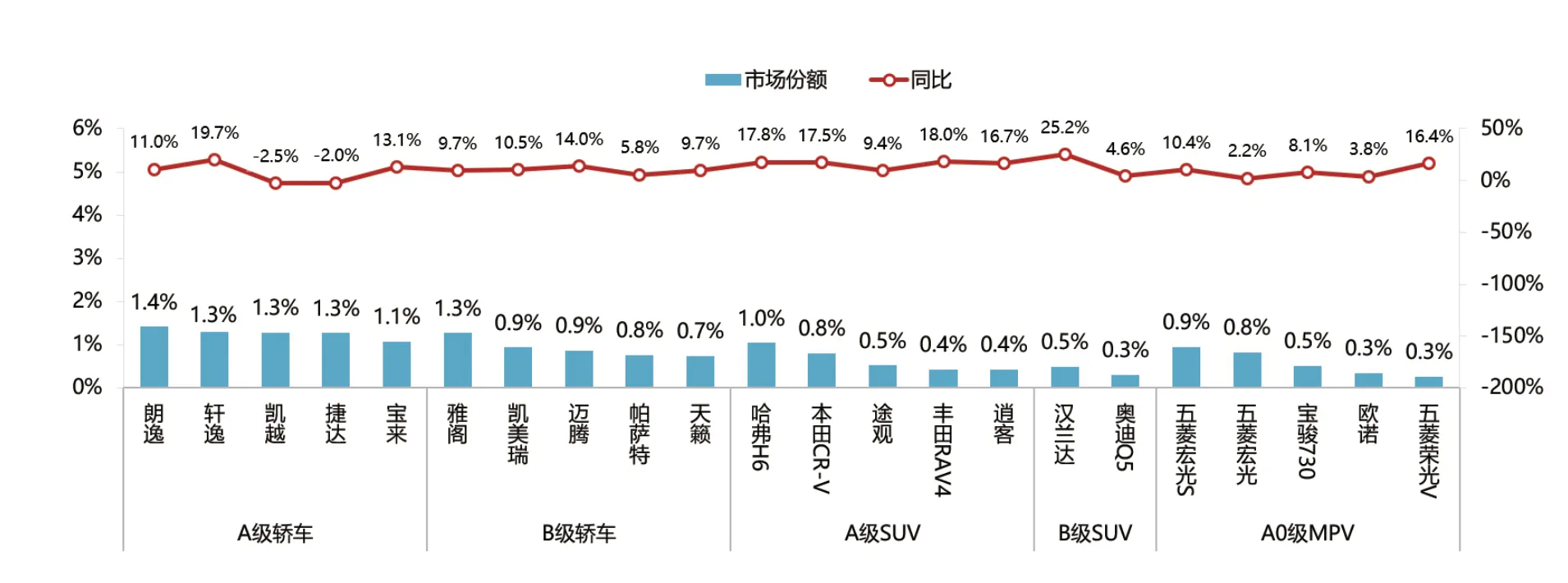

图表4:2023年1-2月二手车主要车型市场份额走势

主要车型交易特征:A 级轿车TOP5 主要是大众品牌旗下车型,TOP5 中轩逸同比增速最快,同比增长19.7%;B 级轿车中雅阁、凯美瑞、迈腾位居TOP3,迈腾增速14%在同级别轿车中增速最大;A 级SUV 中丰田RAV4 市场增长最快,增速达18.0%,B 级SUV 中汉兰达和奥迪Q5 排名居前,汉兰达份额、增速双领先;A0 级MPV 主要以五菱等自主品牌旗下车型为主。(见图表4)

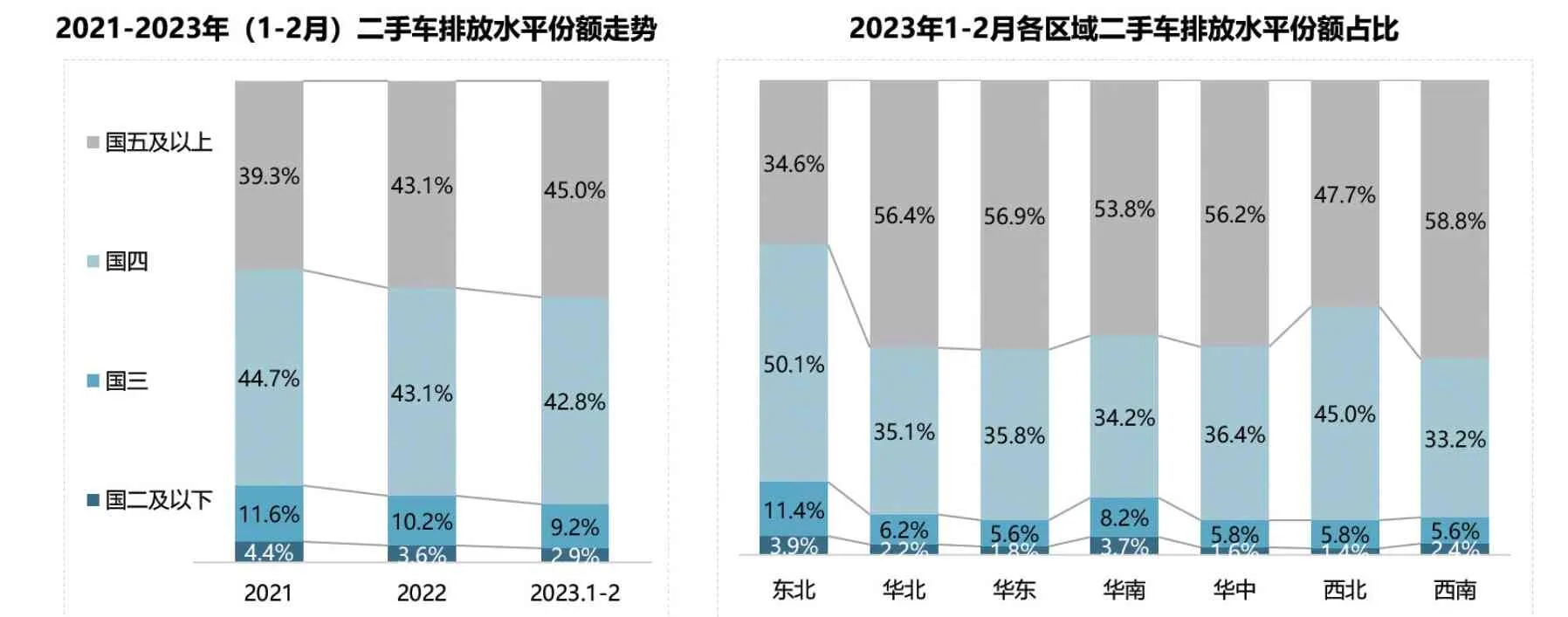

排放水平交易特征:整体来看,国四及以下标准的二手车份额明显萎缩,国五及以上份额提升明显。分区域来看,东北国五及以上排放水平较其他地区差距较大,仅占34.6%,西南区域国五及以上排放水平较高,占比已接近60%。(见图表5)

图表5:2023年1-2月二手车排放水平交易特征

异地流转特征

异地流转月度走势:二手车整体市场异地流转比重呈现逐年增长趋势,2023 年2 月全国二手车跨城市交易的比重为35.5%,较同期提升2.2个百分点,二手车跨区域流通性显著增强。与1 月相比,二手车交易量环比下降1.2%,跨区域异地流转比重较上月窄幅下滑。(见图表6)

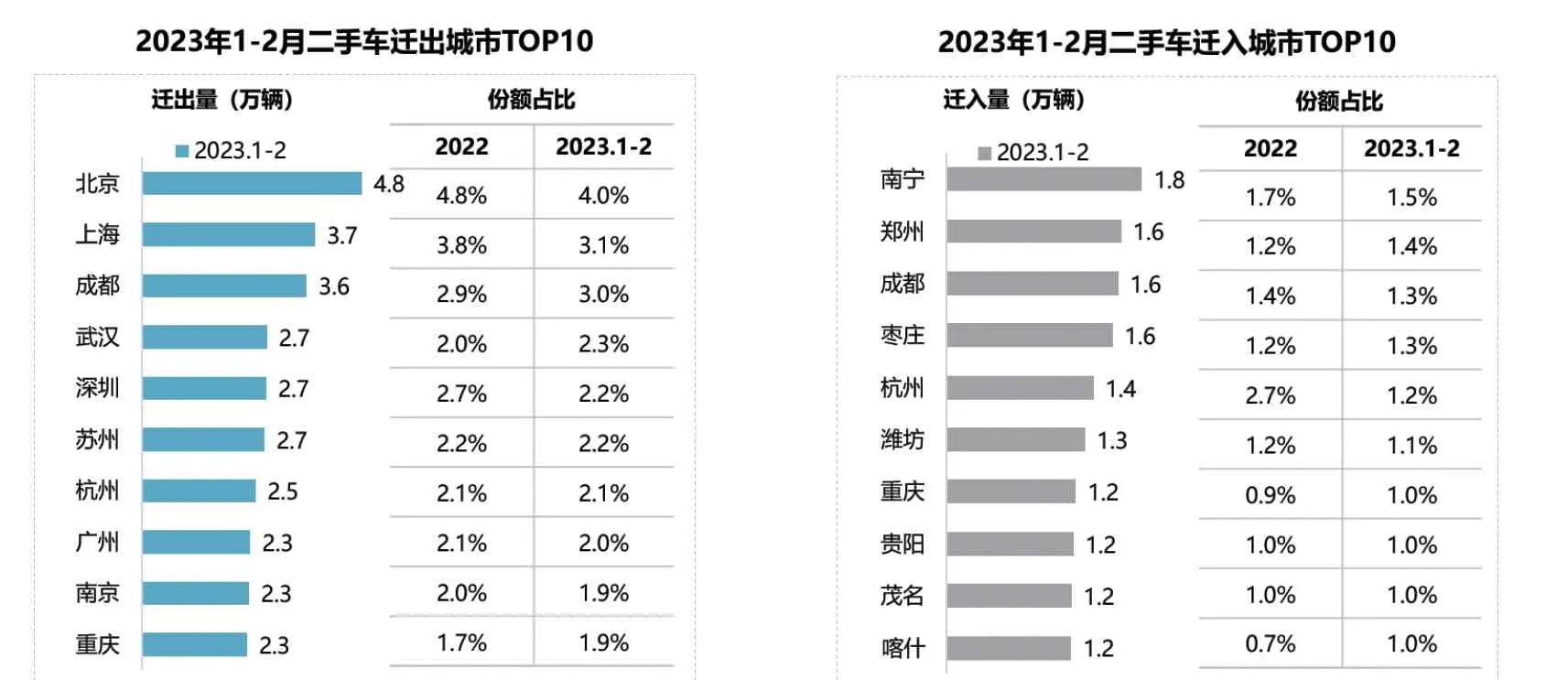

主要迁入/迁出城市:二手车车源主要来自北京、上海、成都、深圳等一线及新一线城市,头部迁入城市主要集中在南宁、郑州等二线城市及部分三、四线城市,2023 年1-2 月南宁迁入量最大,份额占比达1.5%。(见图表7)

图表6:2022-2023年(1-2月)二手车异地流转比重月度走势

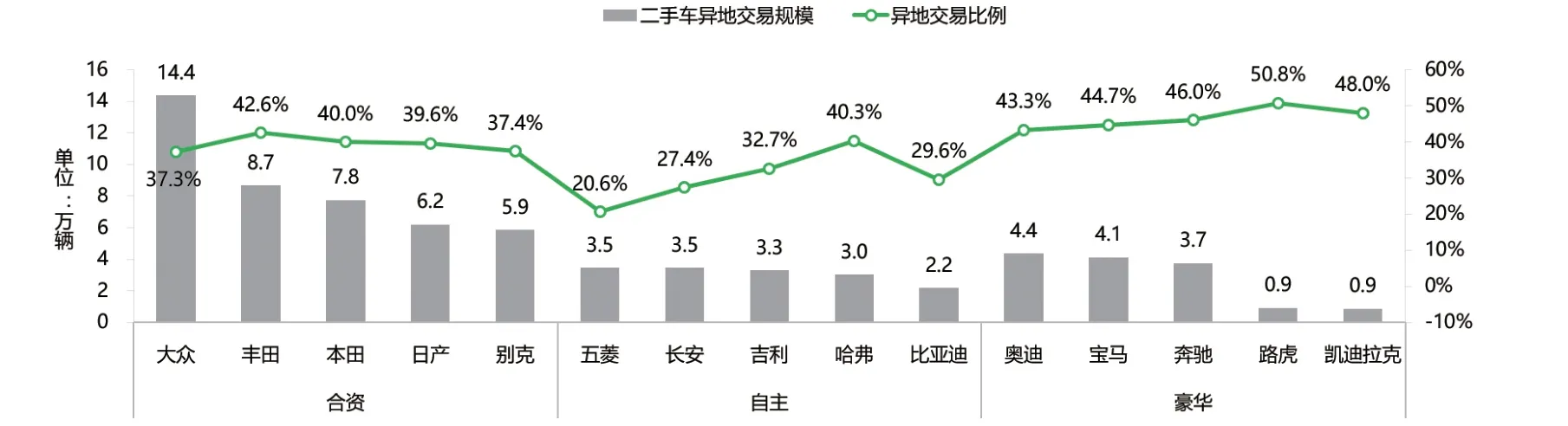

主要品牌异地流转特征:2023 年1-2 月,大众汽车品牌以14.4 万辆二手车异地流转规模领跑市场,日系三品牌异地流转比例较其他合资品牌优势凸显,其中丰田品牌异地流转比例为42.6%,即将赶超豪华品牌;自主品牌中哈弗异地流转比例最高达40.3%,自主品牌异地流转比重为30.6%,整体低于豪华与合资品牌。(见图表8)

主要车型异地流转特征:异地流转车型中主要以A 级、B 级轿车为主,其中异地流转规模TOP3分别为朗逸、轩逸、雅阁,2023 年1-2 月宝马5系异地流转比重为44.3%,在主要车型中排名最高。(见图表9)

图表7:2023年1-2月二手车主要迁出(左图)、迁入(右图)城市TOP10

图表8:2023年1-2月二手车主要品牌异地流转走势

图表9:2023年1-2月二手车主要车型异地流转走势