金融科技对股份制商业银行盈利能力影响的研究

2023-04-01王香兰梅笑薇

王香兰 梅笑薇

[摘 要]金融科技的迅速发展既给商业银行的盈利能力带来了促进效应,也带来了抑制效应。为分析金融科技对股份制商业银行盈利能力的综合影响,利用2012—2021年我国八家上市股份制商业银行的十年年报数据,构建面板数据模型,进行实证分析,进而得出结论,金融科技对股份制商业银行盈利能力影响显著且呈正相关关系。

[关键词]金融科技;股份制商业银行;盈利能力

doi:10.3969/j.issn.1673-0194.2023.23.041

[中图分类号]F832 [文献标识码]A [文章编号]1673-0194(2023)23-0136-03

0 引 言

2022年1月4日,中国人民银行印发《金融科技发展规划(2022—2025年)》,提供了未来阶段金融科技的发展方向及建议,以及金融数字化转型的总体思路、工作任务、发展目标和政策保障[1]。因为金融业与科技不断融合发展,所以商业银行无法继续依赖宏观经济高速增长,科学技术对金融业的作用日益增强,先进技术在金融行业的运用不断增加。而商业银行是我国金融业的主体,金融科技的快速发展,首先受到影响的就是商业银行。如何在新金融模式中借助科技的力量实现转型升级,提高经营效率来增强自身盈利能力,是商业银行亟待解决的难题。

目前股份制商业银行在发展金融科技的商业银行中更具有代表性,而上市银行的信息数据更加完整,同时为保证信息披露完善,提高研究结果准确性,本研究选取在2011年前上市的招商银行、民生银行、浦发银行、平安银行、中信银行、光大银行、兴业银行、华夏银行作为研究对象。

1 股份制商业银行盈利能力的现状分析

1.1 资产收益率下降,资产规模却不断增加

如表1所示,八家股份制商业银行中,其中六家的总资产收益率呈现明显的下降趋势,八家净资产收益率均呈现明显的下降趋势,尤其在2020年下降趋势明显。但分析银行的资产规模,八家商业银行均呈现上升趋势,资产收益率和资产规模的变动呈现两极化。

1.2 不良贷款率略有下降,但资产质量仍需观察

不良贷款率反映了商业银行风险水平,从而会对其盈利能力产生影响[2],整体来看近两年的不良贷款率与2020年相比略有下降。但在2021年,民生银行的不良贷款率为1.79%,浦发银行为1.61%,华夏银行为1.77%,其中民生银行和浦发银行与2012年相比,涨幅超过1%。

1.3 成本收入比略有上升,成本控制仍需关注

成本收入比反映了商业银行为获取每单位收入所需支付的成本。该比率越高,说明银行的盈利能力越弱,为获取同样的收入需要支付更高的成本。在2021年,所选商业银行中有六家的成本收入比呈现上升趋势,两家有下降趋势但不明显,由此可见还需要进一步控制成本。

2 金融科技对股份制商业银行盈利能力影响的理论分析

2.1 金融科技对股份制商业银行的竞争效应

首先,需求端客户选择偏好变化会导致客户流失。金融科技不断发展,客户对金融服务的需求也在不断变化。随着居民受教育程度的增强,收集信息能力及信息处理能力逐渐变强,因此对个性化和定制化的金融需求上升,第七次人口普查报告显示,具有大学文化程度的人口为21 836万人,文盲率由4.08%下降为2.67%。但是目前商业银行的产品及服务缺乏个性化,吸引力低。在金融科技发展的背景下,利用大数据、人工智能提供多样化服务的竞争者大量出現,抢占银行现有客户和未来潜在客户[3],导致银行市场份额下降。

其次,商业银行的传统业务受到金融科技的冲击。存款业务作为核心部分,为银行的资产和中间业务提供基础。当下第三方支付平台和互联网理财产品增多,消费者开始使用手机和网络支付等方式进行交易,而非传统的银行卡支付,金融科技为其提供了更加方便、快捷的支付服务,同时提供了更多个性化存款产品,而且手续费更低,这使得银行的存款业务面临竞争压力。同时,目前银行的贷款门槛较高,更偏好于采用抵押担保的信贷模式,信用贷款的准入条件更加严格、贷款流程更长,对借款人的责任追究也更加严厉。然而,金融科技公司凭借自身的优势迅速发展了贷款业务,借助科技手段缩短了等待时间,大大挤压了银行原有的客户群和潜在客户。

2.2 金融科技对股份制商业银行的技术溢出效应

从商业银行视角出发,一方面金融科技可以有效降低银行的运营成本。金融科技可以帮助银行实现自动化流程,采用人工智能和机器学习技术可以帮助银行实现智能营销,分析行内、交互和外部数据,利用相关算法对客户进行画像,准确分析客户需求,从而降低人工交易成本,同时提高交易成功率。另一方面商业银行可以借助区块链点对点技术简化贷款审核流程,构建智能且便捷的业务程序,从而降低运营成本、提高服务效率和审核的准确性及可靠性,同时降低流转成本。

从消费者视角出发,主要关注产品和服务的质量以及适配性,而传统的银行业务主要提供同质化产品,无法切实满足客户需求。金融科技的加入,能够大力发展产品和服务的创新性,为消费者提供定制化产品及服务,打造受众更加广泛的产品。同时金融科技可以通过大数据分析和人工智能技术,深入挖掘客户的需求和偏好,为客户提供更加个性化的产品和服务[4],同时金融科技还可以通过提高客户的使用体验,可以通过移动支付、在线开户等技术手段,提高客户的使用便捷性和体验感,使客户更加愿意选择使用商业银行的产品和服务,增强客户的黏性和忠诚度,从而增加商业银行的收益。

3 金融科技对股份制商业银行盈利能力影响的实证分析

3.1 數据来源及说明

本文被解释变量为商业银行盈利能力,选取资产报酬率(ROA)作为盈利能力的衡量指标。解释变量为金融科技的发展水平,以北京大学数字金融研究中心课题组所编制的《北京大学数字普惠金融指数》作为衡量金融科技发展水平的基础,但是所选商业银行大多覆盖多个省市,而总公司则设置在一个发达城市,所以如果采用各省分公司所在地数字普惠金融指数评价,则会使各个股份制商业银行金融信息化程度差别更小。因此,在中国银行保险监督管理委员会搜索有关机构的金融许可证情况,并以分支机构在各城市的分布情况为权重,加权取对数得出金融科技发展水平指数[5]。控制变量为资本充足率、存贷比、不良贷款率、成本收入比、资产规模。数据主要来源于商业银行年报、中国统计年鉴和Wind数据库。

3.2 模型设定

ROA为商业银行资产报酬率;FINTECH为加权取对数后的数字普惠金融指数;CAR为资本充足率、LDR为存贷比、NPL为不良贷款率、CR为成本收入比、LAR为资产规模;ε为扰动项。

3.3 实证检验及结果

3.3.1 单位根检验

因为所使用的面板数据包含2012—2021年的时间序列信息,因此对其进行单位根检验,结果显示,在一阶差分后均通过ADF-Fisher和llc的单位根检验,因此可继续进行分析。

3.3.2 模型选择

面板数据模型分为混合效应、固定效应、随机效应三类。F检验和Hansman检验结果显示,F统计量为12.92,P值接近零,hausman检验中P=0.043 0<0.05。因此结论得出:不同变量之间的关系利用固定效应模型能更好地表达。

3.3.3 回归结果及分析

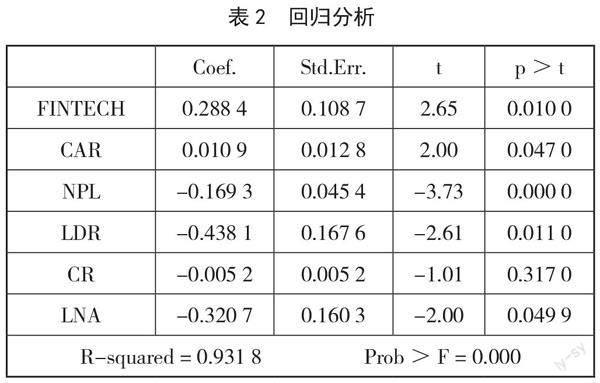

如表2所示,金融科技指数回归系数为0.288 4,且在1%的统计水平上显著,由此可见金融科技对股份制商业银行盈利能力影响效果明显。理论机制分析显示,金融科技对股份制商业银行可以产生竞争和技术溢出效应,实证结果证实总体产生技术溢出效应,因此商业银行应重视金融科技的应用。

4 促进股份制商业银行盈利能力提升的建议

4.1 深化发展金融科技,提高客户满意度

当前金融科技的应用出现在金融机构的各个方面,同时也是服务客户,提高客户满意度的重要工具。因此应从源头关注金融科技发展,拓展跨界业务。首先,应该成立金融科技领导小组和研发应用部门,以培养复合型高科技人才为重点,设立金融科技研发基金,鼓励内部人员自主研发,并与金融科技企业保持同步发展,使金融科技更好地融入到银行的日常经营活动中,提高金融科技在银行日常业务中的应用程度,让金融科技真正为银行服务。其次,应充分利用自身客户及信息资源,结合大数据,建立数据分析系统,深度发掘潜在价值,为客户提供定制性产品,提高客户忠诚度。最后,股份制商业银行可以通过开展跨界合作,将金融服务与其他领域的服务、产品融合,打造创新型业务,提高盈利能力。

4.2 构建科学合理的人才培养机制,提高留存率

金融科技的发展离不开人才的支撑,为使金融科技和股份制商业银行实现良性互动,应该充分认识到人才的重要性,然而目前商业银行在吸引人才方面的优势逐步下降,对金融科技人才的留存率不高[2]。因此,应采取相应措施,构建合理的人才培养机制,增加对人才的吸引。首先,商业银行应该建立一个多元化的人才队伍,积极招聘具有跨学科背景的人才,以推动金融科技和其他领域的融合创新。其次,股份制商业银行还应该提供合理的培训和发展计划,这些培训计划应该涵盖金融科技的基础知识、前沿技术和应用案例,以帮助员工不断提升自己的技能和能力。最后,应建立良好的团队合作机制,促进跨部门、跨领域的合作和协作。银行还应该加强内部沟通和协调,促进不同部门之间的协同作战,以实现银行金融科技的战略目标。

4.3 加大金融监管力度,防范化解金融风险

为了打击金融犯罪,首先应该营造法治环境,通过细化执法标准、统一证据要求,完善执法和司法之间的联系,加强与审计监督等部门的协作,以提高违法成本;其次,应加大金融监管数字化转型,加强金融监管基础设施建设,优化网络架构和运行维护体系,完善监管数据治理,打通信息孤岛,有效保护数据安全;最后,应通过人工智能等技术手段,实现更精准的风险评估和预警,从而有效控制不良贷款率,提高信贷业务盈利能力。同时应完善金融风险防范机制,化解深化金融科技应用的后顾之忧。

5 结束语

本文以理论机制分析为基础,应用银行资产报酬率、普惠金融指数等数据,分析金融科技对商业银行盈利能力的影响,可得出以下结论:金融科技与股份制商业银行的盈利能力存在正相关关系,因此股份制商业银行应重视金融科技的应用。

主要参考文献

[1][作者不详].中国人民银行印发《金融科技发展规划

(2022—2025年)》[J].中国金融家,2022(增刊1):14.

[2]王伟,吴俊飞,王俊涛.数字经济背景下金融科技对商业银行盈利能力的影响与政策建议[J].创新科技,2022,22(7):21-33.

[3]熊健,张晔,董晓林.金融科技对商业银行经营绩效的影响:挤出效应还是技术溢出效应?[J].经济评论,2021(3):89-104.

[4]于波,陈红,周宁.绿色信贷、金融科技与商业银行盈利能

力[J].统计与决策,2021,37(14):161-164.

[5]邱晗,黄益平,纪洋.金融科技对传统银行行为的影响:基于互联网理财的视角[J].金融研究,2018(11):17-29.