价值链视角下新能源汽车制造业成本管理问题及对策研究

2023-03-05王耀民

王耀民

(延安大学, 陕西 延安 716000)

0 引言

传统的成本管控模式局限于生产环节,难以适应市场竞争的发展,立足于价值链的成本管理更有助于发现成本管控的薄弱环节,以达到改善企业竞争力的目的。针对新能源汽车制造业,伴随退补政策持续深化,行业步入“微增长”时代,如何通过系统地剖析内、外价值链成本管理,及时明确问题并加以破解,对于降本增效、帮助车企高质量发展富有深刻的现实意义。为此,本文选取新能源汽车明星企业W 股份作为案例分析对象,综合内、外两个视角,围绕研购产销四个环节、横向纵向两个脉络,系统剖析新能源车企成本管控潜在的问题,在丰富相关研究的同时,为新能源车企改善价值链成本管理提供有益的借鉴。

1 新能源汽车制造业价值链成本管理概况

1.1 新能源汽车制造业概况

历经十几年发展,我国新能源汽车制造业初具规模,成为战略性支柱产业。一大批自主品牌涌现,三电等关键技术取得重大突破,新能源技术规范与基础设施建设得以持续完善。同时,随着“国补”政策退坡,行业内部横向竞争加剧,洗牌加速,两极分化与兼并重组更趋常态化;产业纵向视角下,供应链整合水平低迷,核心部件厂商在价值链中居强势主导地位,较整车企业有着更大的自主性。由于行业增速放缓,销售端发力效果受限,强化成本管控对车企发展至关重要。

1.2 新能源汽车制造业价值链成本管理特点

新能源汽车制造业资金、技术密集度高,相较于传统汽车产业,其价值链成本管理凸显三个特点。其一,供应链安全风险更高,采购成本管控难度更大,包括“三电”在内的核心零部件普遍外购,在与供应商的博弈中处于弱势地位;其二,研发环节技术门槛高,资金投入巨大与回收周期漫长,缺乏对研发活动的精益管理,将陷入“低端”锁定,对后续价值链产生持续负面影响;其三,行业发展由政策驱动向市场主导转变,深耕营销、售后,对于构筑品牌壁垒尤为关键。

2 新能源汽车制造业价值链成本管理问题分析——以W 股份为例

W 股份作为我国智能电动车制造新势力,秉承“用户企业”的经营理念,积极完善技术布局、优化售后体系,逐步成长为新能源汽车制造的明星企业。随着业务规模、品牌知名度的快速跃迁,价值链多环节的成本管理暴露出一系列严重问题,近年来出现“越卖越亏”的怪象。为此,本文综合价值链内、外两个视角对这一问题展开系统剖析,为推动新能源汽车企业稳健发展提供有效的对策。

2.1 基于内部价值链的W 股份成本管理问题分析

新能源车企的内部成本管理是一个涵盖研发、采购、生产、销售多环节的完整价值链条。针对成本管控问题,可围绕研发政策、采购效率、产能利用以及营销模式展开分析。

2.1.1 研发投入产出失调,原料采购效率偏低

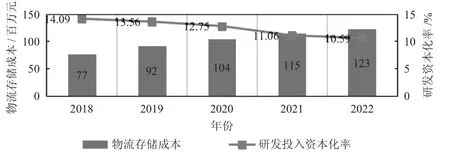

新能源汽车行业当前整体处在成长阶段,经营现金净入流偏少、研发投入需求较大,同时,上游供应链安全问题相对突出,车企“囤货、保供”意愿趋于强烈,其研发过程的精益化管理以及原材料的预见性采购面临严峻挑战,具体见图1。

图1 W 股份研发与采购环节成本管理分析

由图1 可知,W 股份近5 年的研发投入产出效率持续走低,库存物流存储成本不断攀升,严重加剧了企业运营负担。一方面,W 股份研发投入策略过于激进,连续多年近乎营收40%并不断扩张,由于缺乏精益管理、忽视效率产出,研发资本化比例走低,大规模费用化摊销成为亏损的关键诱因,也进一步恶化了资金链断裂风险,2020 年一度徘徊在破产边缘;另一方面,W 股份采购预测能力薄弱,欠缺与车载芯片、激光雷达等核心配件厂商的深度捆绑、联合攻关,试图以“粗放型”高储备采购模式来缓解交付延期问题,不仅挤占营运资金,也带来了巨大的潜在机会成本。

2.1.2 规划产能利用不足,期间费用增长过快

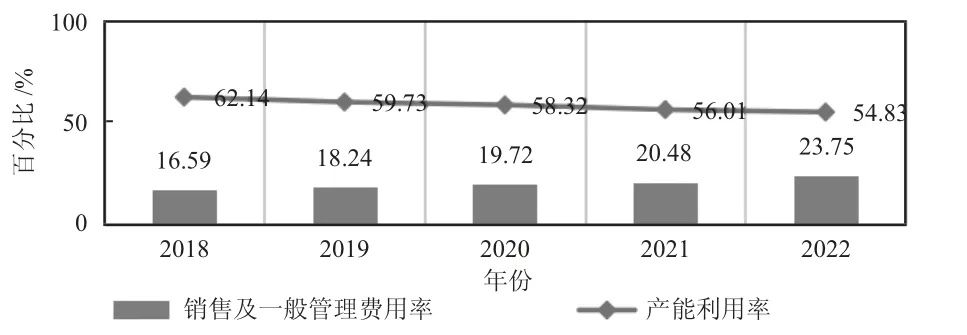

新能源汽车行业的产能利用率两极分化严重,头部车企销量高产能紧缺、腰部及以下车企交付遇冷产能闲置,随着行业步入“微增长”时代,车企“清库存、推新品”的营销竞争常态化,期间费用的管控难度急剧攀升,具体见图2。

图2 W 股份生产与销售环节成本管理分析

由图2 可知,W 股份近5 年的产能利用率呈下跌态势,销售及一般管理费用率大幅增长,潜在闲置成本不容忽视、企业盈利能力受到严重侵蚀。一方面,W股份处于高速成长期,为了加速迭代量产新车型,固定资产持有规模急剧扩张,在需求端遇冷的同时,包括折旧摊销、财产保险、资产减值损失以及“两金”占用等综合闲置成本仍持续发生;另一方面,W 股份采用重资产的售后服务体系优化顾客体验,以独特的换电模式发掘市场价值,但换电站的运营费用庞大,“高端化”商业路线反噬严重,一度标榜的用户服务营销政策烧钱速度过快,企业运营处于亚健康状态。

2.2 基于外部价值链的W 成本管理问题分析

新能源车企的外部成本管理包括与竞争对手的横向比较分析以及与上下游相关主体的纵向比较分析,通过“见贤思齐”更容易找出成本管理短板。

2.2.1 对标同行头部车企,多个环节存在短板

随着需求疲软与补贴退坡,新能源车企竞争趋于白热化,头部车企的研、购、产、销多环节发展成熟,在成本管控方面具有较好的示范效应,具体见图3。

图3 W 股份与比亚迪成本管理横向比较分析

由图3 可知,相较于比亚迪,2022 年度W 股份研发成本占营收比重更低、营业成本与期间费用占营收比重更高。一方面,比亚迪作为业界龙头,深耕新能源领域多年,核心技术储备雄厚,实现了电池到电控、芯片到设备一条龙集约化的自研生产,有效压缩了营业成本,依托品牌壁垒将期间费用控制在合理范围内。另一方面,W 股份作为后发企业,业务模式不够成熟,技术研发多点出击、力量分散,而且研发管理粗放执行效率偏低,加大了资金链风险,由于核心零部件采购率较高,太多的供应商介入提升了技术整合与成本管控的难度。此外,重资产的营销模式,固定性的销售及管理费用占比过高,利润空间受到进一步挤压。

2.2.2 针对供应商与客户,议价能力相对较弱

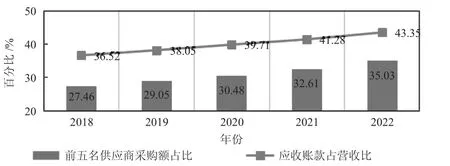

新能源汽车制造业技术密集度高,工艺繁琐,除极少数头部车企,核心部件研发普遍与整车制造相分离,随着“国补”退坡,行业内“马太效应”加剧,价格战频发,车企对于价值链上下游的议价能力受到较大程度的限制,具体见图4。

图4 W 股份外部纵向价值链成本管理分析

由图4 可知,W 股份前五名供应商采购占比以及应收账款占营收比重均呈上升态势,供求两端都处于弱势地位。一方面,W 股份自研起步晚,缺乏必要的技术沉淀,关键性部件有赖于外部采购,而排名前五的供应商多属业界龙头,占据相当的市场资源配置及定价权,使得W 股份难以对采购成本进行有效把控;另一方面,W 股份销售渠道与方式缺乏创新,受限于新一轮的融资对赌协议,营收需要达标,面临沉重的任务压力,被迫放宽销售政策来吸引用户、提升销量。

3 新能源汽车制造业改进价值链成本管理问题的对策

3.1 强化研发合作,联合攻关风险均摊

新能源汽车制造业技术、资金密集,研发投入高、回报周期长、失败风险大,后发企业更需要谋求联合攻关,对研发活动进行精益管理。一方面,加大与关键核心部件厂商的研发合作,缓解资金风险、降低技术门槛;另一方面,寻求产学研合作,获取技术支持、厚植人才储备。

3.2 优化资产管理,盘活闲置升级产能

新能源汽车行业迭代更新快,设备专用性强,闲置成本高,为了迎合市场需求,车企应优化资产管理,推动柔性化生产制造。一方面,及时淘汰落后闲置产能,避免持续造成闲置成本,增加车企运营压力;另一方面,加快生产线智能化转型升级,通过规模化制造实现“降本增效”。

3.3 深化价值协同,保障采购拓宽销售

新能源汽车市场需求趋向于小批量、多批次、个性化,强化供应链协同是保障灵活高效按时交付的关键。一方面,选育优质供应商,针对特定市场结成联盟,把控采购成本与质量;另一方面,拓宽销售渠道,加大对市场的前瞻性预测,完善赊销政策,提升购、产、销运营的稳健性。